Налоговые преференции в рамках специальных налоговых режимах

Абашева Наталья Сергеевна

Кандидат экономических наук, доцент,

заведующий кафедрой экономики и управления

Кировского филиала РАНХиГС

Актуальные проблемы современности: наука и общество

№4 (5) 2014

В статье представлена оценка правоприменительной практики налогообложения сельхозтоваропроизводителей в Российской Федерации, при этом критическому анализу подвергнута действующая методология применения специального налогового режима - единого сельскохозяйственного налога. Выводы автора основаны на исследовании проблематики налогообложения хозяйств одного из муниципальных образований Кировской области. Работа содержит ряд рекомендаций по оптимизации действующих механизмов налогообложения субъектов отрасли сельскохозяйственного производства.

Действующее в настоящее время налоговое законодательство предусматривает существование двух режимов налогообложения - общепринятого и специальных, одним из которых выступает система налогообложения сельхозтоваропроизводителей (единый сельскохозяйственный налог (ЕСХН).

Введение специальных налоговых режимов в современную хозяйственную практику изначально преследовало достижение четко определенных целей государственной налоговой политики, например, поддержку субъектов малого предпринимательства (в рамках упрощенной системы налогообложения УСН), обеспечение бюджетных доходов от субъектов хозяйствования, оперирующих в сфере преимущественно наличного денежного оборота (в рамках системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности ЕНВД). Учитывая необходимость усиления регулирующего воздействия со стороны государства на развитие отрасли сельскохозяйственного производства, реализацию комплекса мер по оказанию государственной поддержки в повышении эффективности функционирования ее субъектов, в числе специальных налоговых режимов был предусмотрен режим с взиманием единого сельскохозяйственного налога (ЕСХН).

Плательщиками ЕСХН признаются организации или индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализующие эту продукцию. При этом должно соблюдаться условие: в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, должна составлять не менее 70 процентов. Согласно ст. 346.4 НК РФ объектом налогообложения признаются доходы, уменьшенные на величину расходов. В силу ст. 346.8 НК РФ налоговая ставка единого сельскохозяйственного налога устанавливается в размере 6 процентов.

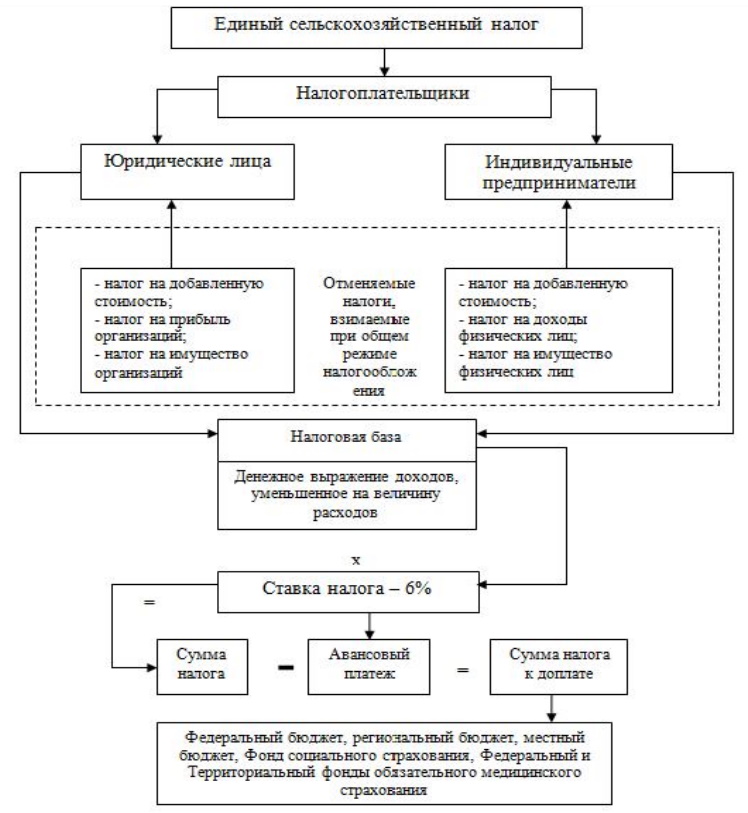

Элементы налогообложения по ЕСХН представлены на рисунке 1.

Серьезные налоговые преференции по данному налогу в виде отмены им трех налогов, взимаемых в рамках общепринятого режима налогообложения, безусловно, наряду с введенным алгоритмом исчисления налоговой базы, льготной налоговой ставкой, должны были бы обеспечить предпочтительность его использования сельскохозяйственными товаропроизводителями, учитывая добровольный характер перехода на данный спецрежим.

Однако далее мы постараемся доказать, почему имеющаяся статистика выбора режимов налогообложения субъектами хозяйствования данного сектора экономики свидетельствует об обратном, и проиллюстрируем это на основе анализа системы финансовых отношений конкретных хозяйств Котельничского района Кировской области.

В Котельничском районе в настоящее время функционирует 21 сельхозтоваропроизводитель. В таблице 1 представлена динамика применяемых налоговых режимов сельхозтоваропроизводителями района.

Таблица 1 Динамика использования режимов налогообложения сельхозтоваропроизводителями Котельничского района Кировской области в 2011-2013 г.г.

| Режим налогообложения | 2011 | 2012 | 2013 |

темп роста 2013 к 2011 (%) |

| Общий режим налогообложения: | ||||

| - всего, ед. | 6 | 9 | 10 | 167 |

| - уд.вес, % | 28,6 | 42,9 | 47,6 | х |

| ЕСХН: | ||||

| ЕСХН: - всего, ед. | 15 | 12 | 11 | 73 |

| - уд.вес, % | 71,4 | 57,1 | 52,4 | х |

Как видно из приведенной таблицы, сельскохозяйственные товаропроизводители района начинают постепенно отказываться от применения спецрежима. Для объяснения данной ситуации обратимся к расчету налоговой нагрузки в рамках альтернативного подхода к использованию налоговых режимов.

Для проведения сравнительной экономической характеристики различных режимов налогообложения в качестве примера было взято сельскохозяйственное предприятие - колхоз «Искра» Котельничского района Кировской области.

Таблица 2 Сравнительный анализ налоговой и прочей обязательной нагрузки при применении общепринятого режима налогообложения и ЕСХН колхозом «Искра» Котельничского района Кировской области (при прочих равных условиях в фактических данных 2013 г. и нормативных условиях 2014 г.).

| Наименование показателей | Общепринятый режим налогообложения | ЕСХН |

| Выручка от продажи товаров, продукции, работ, услуг (за минусом налогов на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 155248 | 170773 |

| Себестоимость проданных товаров, продукции, работ, услуг | 136752 | 145063 |

| Доля дохода от реализации произведенной с/х продукции, включая продукцию переработки, к общему доходу от реализации товаров (работ, услуг) (%) | 86 | 86 |

| Начислено налога на добавленную стоимость | 16905 | освобождены |

| Возмещено налога на добавленную стоимость | 18086 | х |

| Начислено налога на имущество организаций | освобождены | освобождены |

| Начислено транспортного налога | освобождены | льгота |

| Начислено налога на прибыль организаций | льгота | освобождены |

| Начислено страховых взносов в государственные внебюджетные фонды | 8436 | 8436 |

| Налогооблагаемая база ЕСХН | Х | 25710 |

| Начислено ЕСХН | Х | 1543 |

| ИТОГО налогов и иных обязательных платежей | 7255 | 9979 |

| Налоговая и прочая обязательная нагрузка, (в % к выручке) | 4,7 | 5,8 |

По результатам расчетов мы видим, что при прочих равных условиях в фактических данных 2013 г. и нормативных условиях 2014 г. для данного предприятия наиболее эффективным было использование общего налогового режима, при котором экономия составила 2724 тыс. рублей в сравнении с ЕСХН.

Причинами данной ситуации явились, с одной стороны, утрата субъектами на спецрежимах льгот в рамках тарифов страховых взносов с 1 января 2011 года, а с другой стороны, серьезные налоговые послабления, которые сопровождают в настоящее время общепринятый режим налогообложения для субъектов данной отрасли. В нижеприведенной таблице (составлена по данным рассматриваемого хозяйства) представлен расчет налоговых преференций, которые сегодня предоставляет государство в рамках общепринятого режима налогообложения.

Таблица 3. Сравнительная динамика налоговой и прочей обязательной нагрузки колхоза «Искра» при наличии преференций и их отсутствии по общепринятому режиму налогообложения за период 2011-2013 годы (тыс. руб.).

| Налоги и прочие обязательные платежи при общепринятом режиме налогообложения | 2011 год | 2012 год | 2013 год | |||

| с преференциями | в условиях отмены льгот | с преференциями | в условиях отмены льгот | с преференциями | в условиях отмены льгот | |

| Налог на имущество организаций | 0 | 2916 | 0 | 3178 | 0 | 3392 |

| Транспортный налог | 0 | 147 | 0 | 160 | 0 | 174 |

| На лог на прибыль организаций | 0 | 333 | 0 | 1987 | 0 | 3699 |

| Обязательные страховые взносы в ПФ РФ | 6865 | 6865 | 7167 | 7167 | 8436 | 8436 |

| ИТОГО налогов и иных обязательных платежей | 6033 | 10261 | 6214 | 12492 | 7255 | 15701 |

Итак, в анализируемом периоде при общепринятом режиме налогообложения действовал льготный режим для сельхозтоваропроизводителей по налогу на имущество организаций [1], по транспортному налогу [2] в рамках регионального законодательства и нулевая ставка для сельскохозяйственных товаропроизводителей по налогу на прибыль организаций. Кроме того, учитывая особенности предоставления преференций по общему режиму налогообложения и то, что различие ставок НДС по оборотам сельскохозяйственных предприятий и продукции других отраслей фактически приводит к возмещению сумм НДС из бюджета, налоговая и прочая обязательная нагрузка при общепринятом налоговом режиме даже теоретически окажется ниже, чем при спецрежиме. Проведенные нами расчеты и по другим субъектам хозяйствования данной отрасли района (ограничения по объему статьи не позволили привести их результаты) также свидетельствуют о том, что недостатки специального налогового режима для сельскохозяйственных товаропроизводителей в данной конкретной экономической ситуации проявляются системно.

Таким образом, можно сделать вывод о фактической «неконкурентоспособности» единого сельскохозяйственного налога в настоящее время. Общепринятый режим также со временем утратит свои преференции, но даже сегодня он предусматривает ограничения на пользование 0% ставкой по налогу на прибыль организациями индустриального типа. Однако, учитывая значимость отрасли сельскохозяйственного производства в контексте обеспечения продовольственной безопасности страны, необходима оптимизация системы государственного регулирования ею и, прежде всего, совершенствование системы налогового регулирования. Для оптимизации действующего механизма налогообложения субъектов отрасли сельскохозяйственного производства можно предложить следующие изменения.

1. В рамках общепринятого режима:

- для стимулирования обновления основных средств и применения современных технологий необходимо отменить преференции по уплате налога на прибыль организаций, налога на имущество организаций и транспортного налога в том виде, в котором они существуют на данный момент, установив льготные ставки в зависимости от размера инвестиций в обновление основных производственных фондов, внедрение энергосберегающих технологий, увеличение ассортимента выпускаемой продукции, увеличение поголовья и улучшение породного состава крупного рогатого скота, улучшение плодородия почв и, особенно, внедрение технологий, позволяющих производить и выращивать экологически чистую и безопасную сельскохозяйственную продукцию;

- необходимо постепенно переносить центр тяжести налоговых поступлений в бюджеты всех уровней с преимущественного обложения труда и капитала на налоги за пользование природными ресурсами. По предложениям ряда специалистов [3], важнейшими условиями обоснованной системы налогообложения для сельского хозяйства должны стать ликвидация множественности налогов и платежей, снижение налогового бремени, повышение роли налогообложения земли как основного средства производства и природного ресурса. Расчет дифференцированных ставок для земельного налога для разных сельхозугодий должен производиться на базе натуральных критериев (а не на базе кадастрово-стоимостных оценок), в основе которых должны находиться бонитеты почв в баллах. Речь идет о своеобразной «кадастрово-натуральной» схеме, при которой используются и балльная характеристика бонитетов почв, и балльная характеристика местоположения земель (при необходимости). Вследствие этого будет больше поступать денежных средств в местные бюджеты, а местные власти станут более заинтересованы в развитии своих сельхозтоваропроизводителей.

2. В рамках специального налогового режима (ЕСХН), необходимо:

- предоставить хозяйствующим субъектам право самостоятельно рассматривать и решать вопрос о включении в состав налоговых обязательств налога на добавленную стоимость;

- учитывая специфику аграрной отрасли, сезонный характер авансирования производства и извлечения доходов от реализации произведенной продукции, исполнение налоговых обязательств следует приурочивать к окончанию сельскохозяйственного года (после 1 октября) или финансового периода (после 1 января) по аналогии с нормами налогообложения сельскохозяйственных товаропроизводителей в США и ЕС.

С целью стимулирования развития сельскохозяйственного производства и повышения его экономической эффективности необходимо совершенствовать налоговый механизм с учетом специфики данной отрасли. Специальный налоговый режим как одна из организационных форм налогового регулирования должен быть построен таким образом, чтобы механизм налогообложения, с одной стороны, обеспечивал налоговые поступления в бюджет, а с другой стороны - стимулировал данный вид деятельности, который государство решило перевести на особые условия налогообложения.

Библиографический список:

1. Закон Кировской области «О внесении изменений в Закон Кировской области «О налоге на имущество организаций в Кировской области». Принят Законодательным Собранием Кировской области 27 сентября 2012 года// http:// base.garant.ru.

2. Закон Кировской области «О транспортном налоге в Кировской области» от 28.11.2002 №114-ЗО(с изменениями и дополнениями, внесёнными последующими законами)// http:// base.garant.ru.

3. В.А. Рассыпнов, Е.М.Соврикова Бонитировка почв как основа кадастровой оценки земельсельскохозяйственного назначения// Вестник Алтайского государственного аграрного университета №11 (97), 2012,с.103-106.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ