Методология исследования операций на финансовом рынке1

Окунь С.А.,

к.э.н.,

преподаватель кафедры «Экономический анализ, статистика и финансы»

Кубанского государственного университета

Финансовые исследования

№2 (51) 2016

1 Данная работа является продолжением научных изысканий автора по методологии операций на финансовом рынке с целью определения основных участников купли-продажи финансовых активов: их мотивов, целей и задач. Операции на финансовом рынке можно классифицировать следующим образом: финансовоинвестиционные, финансово-спекулятивные, финансово-сберегательные, ориентированные на ликвидность, провоцирующие ликвидность, мошеннические.

В статье предлагается методология разграничения операций на финансовом рынке. Приведен анализ классификации финансово-инвестиционной, финансово-спекулятивной и финансово-сберегательной операции с позиции категории риска. Предлагаются коэффициенты, позволяющие определить, какой из выше приведенных операций соответствует позиция в рыночном портфеле. Также рассматривается наличие и влияние на экономическую систему таких групп финансовых операций, как: регулятивная, ориентированная на ликвидность и мошенническая.

Мировой финансовый кризис 2008 г. показал господствующее положение, которое занимает финансовый рынок в функционировании современной экономической системы, выявил негативные последствия для экономики, которые могут угрожать финансово-экономической устойчивости национальных экономик (например Исландия) и связаны с кризисными процессами, возникающими при функционировании финансовых рынков. Современная рыночная экономика характеризуется нестабильным развитием и сопровождается периодическими кризисами, что непосредственно связано с процессами ценообразования финансовых активов. С целью более детального изучения процессов, происходящих на финансовом рынке, необходимо провести методологический анализ, направленный на выявление основных групп участников данного рынка. Необходимо определить основные методологические характеристики финансовых операций, что позволит раскрыть их экономическую сущность и создаст базу для дальнейших методологических и эмпирических исследований.

Наиболее оптимальная классификация финансовых операций позволяет выделить следующие основные группы: финансово-инвестиционную, финансово-спекулятивную и финансово-сберегательную. В таблице 1 представлена видовая характеристика финансовых операций исходя из этих групп (подробный анализ таблицы представлен в [1] и [2]).

Таблица 1 - Идентификационные признаки финансовых операций (составлена автором)

| № п/п | Характеристики | Финансовая инвестиция | Финансовая спекуляция | Финансовая сберегательная операция |

| 1 | Цель взаимоотношений с институтом финансового рынка | Получение прибыли от финансовых операций или посредством института финансового рынка, получение доступа к сфере реальной экономики | Получение прибыли от финансовых операций | Сберечь накопленные финансовые ресурсы и по возможности получить положительную доходность |

| 2 | Предполагаемый период вложения денежных средств | Подразумеваемое вложение средств на долгосрочной основе | Подразумеваемое вложение средств преимущественно на краткосрочной основе | Вложение средств в финансовые операции на различный период времени с целью сохранения денежных средств |

| 3 | База анализа | Осуществляется исходя из фундаментального анализа при соотношении удовлетворительной для инвестора взаимосвязи доходность/риск | Базируется на анализе текущих тенденций | Осуществляются, исходя из анализа возможностей, предоставляемой финансовой системой, гарантирующей получение дохода при нулевом уровне финансового риска |

| 4 | Цель использования высокорисо-ванных финансовых инструментов (финансовый ле-веридж, деривати-вы, продажи без покрытия и т.д.) | Снижение риска с помощью данных финансовых механизмом либо использование данных финансовых средств с целью финансирования операций, приводящие к снижению показателя риска | Получение прибыли за счет данных финансовых механизмов. В случае неблагоприятного исхода они могут привести к банкротству либо потере существенной части вложенных денег | Использование данных финансовых механизмов, способствующих получению доходов при нулевом уровне риска, как части финансовой операции |

| 5 | Финансовый инструмент, обеспечивающий получение дохода | Акции, облигации, валюта (имеющая свободный плавающий курс), товарные активы, имеющие экономическую фундаментальную основу | Все финансовые активы | Взаимодействие всех финансовых активов; государственные ценные бумаги |

| 6 | Применение экономико-математических моделей | Математические модели используются как часть глобального анализа актива | Решение о купле-продаже актива применяются исключительно из математических (эко-нометрических) моделей | Х |

| 7 | Возможности вложения | Ограничены как сложившейся экономической ситуацией, так и приоритетами инвестора по отношению к фундаментальным параметрам доходность/риск | Не ограничены | Ограничены возможностями, предоставляемыми финансовой системой |

Представленные в таблице финансовые операции можно охарактеризовать следующим образом.

Финансово-инвестиционная операция - это вложения в финансовые инструменты с учетом сложившихся фундаментальных факторов деятельности субъекта экономической деятельности в целях получения как текущего (дивидендный доход в случае акций, купонный доход в случае облигаций), так и курсового дохода. С возможностью использования высокорискованных финансовых инструментов с целью хеджирования рисков за период, пока финансовый актив обладает внутренней стоимостью, при условии, что курс финансового актива находится ниже уровня, определенного аналитиком, либо цена актива удовлетворяет приемлемое для инвестора соотношение риска и доходности1.

1 В работе Пенюгалова А.В., Окунь С.А. «Диалектика понятий «финансовые инвестиции» и «спекуляции» на финансовом рынке». Итоговое определение финансово-инвестиционной операции было сосредоточено преимущественно на рынке акций. В данном случае мы расширяем данное определение на финансовые активы в целом: акции, облигации, валюта, товары.

Финансовая спекуляция - финансовая операция, ориентированная на краткосрочную перспективу, целью которой является извлечение прибыли из курсовой разницы посредством анализа текущих рыночных тенденций и психологических факторов, влияющих на поведение участников финансового рынка.

Финансово-сберегательная операция - это безрисковая финансовая операция, направленная на получение доходов и основанная на фундаментальных особенностях функционирования экономической системы.

Традиционно считается, что операции на финансовом рынке не создают дополнительного общественного богатства. Так полагается, что проведение операций по купле-продаже финансовых активов представляют либо как «игра с нулевой суммой» (прибыль одного участника связана с убытками другого участника сделки), либо как «игра с отрицательной суммой» (прибыль одного участника связана с убытками другого за вычетом различных трансакци-онных расходов, которые должны быть уплачены в процессе реализации сделки). Однако классификация участников на финансовых инвесторов и спекулянтов позволяет определить возможности функционирования «игры с положительной суммой», так как осуществление финансово-инвестиционных операций приводит к сближению значений рыночной цены и стоимости финансовых активов (в случае недооценки ценных бумаг). Так, в корпоративном секторе экономики полезный эффект от финансовых инвестиций выражается в повышении финансовых возможностей отдельно взятой компании чьи акции недооценены до уровня, характерного для ценных бумаг аналогичных компаний с теми же параметрами риска и прибыли, то есть в повышении уровня финансовой конкурентоспособности (соотношение рыночной величины собственного и заемного капитала).

Выше представленная классификация не является бесспорной и конечной, что подразумевает дальнейшее ее уточнение и развитие. Далее необходимо более детально проанализировать категорию финансово-сберегательных операций и рассмотреть взаимодействие финансово-инвестиционных, финансово-спекулятивных и финансово-сберегательных операций с позиции категории риска. На рисунке 1 представлена классификация финансово-сберегательных операций.

Деление финансово-сберегательных операций на две группы обусловливается мотивами, которые преследует финансовый сберегатель при проведении финансовых операций. Так, к категории «сбережение денежных средств» относятся операции, позволяющие сохранить или увеличить объем денежных средств с использованием возможностей, которые предоставляет экономическая система. Примерами данных операций выступают банковские депозиты в объемах, подлежащих государственному страхованию, и некоторые виды арбитражных операций, гарантирующие получение доходности от финансовой операции при отсутствии риска. В категорию «страхование» или «хедж» относятся финансово-сберегательные операции, целью которых является сбережение основной части денежных средств от наступления неблагоприятных ситуаций. В данную группу относится приобретение производных ценных бумаг с целью страхования финансовой деятельности организации от неблагоприятного движения цены и отсутствия намерения получения заранее запланированного дохода от данной операции. При этом итоговый доход от экономической деятельности, полученный субъектом, уменьшается на величину премии, которую необходимо заплатить предприятию. Вполне возможно рассматривать выделение операций «хеджирование» в отдельную группу. Однако выделение операций «хеджирование» как части сберегательных операций обусловливается тем, что операции хеджирования являются сберегательной операцией в той мере, в которой экономический агент, уплатив премию, полностью защищает (сберегает) свою основную экономическую деятельность от будущих неблагоприятных изменений котировок на финансовом рынке.

Примером распространенного использования финансово-сберегательных операций выступают арбитражные операции, при которых различные финансовые активы завязаны на один и тот же приведенный поток денежных средств. Классическим примером данного вида операций может служить образовавшийся в 1907 г. альянс компаний Royal Dutch и Shell и образования на их основе нефтяного гиганта Royal Dutch / Shell. Данный конгломерат имеет в обращении два вида акций, которые основываются на одном и том же потоке денежных средств. В соответствии с уставом корпорации, 60% всех дивидендов и будущих выплат отходят акционерам Royal Dutch, а 40% - акционерам Shell. Если бы у этих компаний число акционеров было бы эквивалентно, то 1 акция предоставляла бы ту же величину дивидендного дохода, что и 1,5 акции Shell. На практике же с 1980 по 1995 г. относительные цены на акции этих двух компаний в разное время отклонялись от паритета (от 35%-ного занижения до 10%-ного завышения теоретического отношения стоимости) [3, 4].

В современной теории функционирования финансовых рынков данная систематическая ошибка оценки стоимости не должна длиться более секунды, для того чтобы ее выявить и начать размещение торговых ордеров на ее основе. Тем самым цена на недооцененную ценную бумагу должна увеличиться, а на переоцененную, соответственно, снизиться. В результате восстанавливается правильное соотношение стоимости на две ценные бумаги и устраняется возможность получения прибыли посредством данной ошибки. На практике же отсутствие аналитического риска (фундаментально связанного с отсутствием или минимизацией ошибки поиска недооцененных активов) компенсируется наличием временного риска вложения денежных средств в данные операции. Так, трейдер или инвестор, которые вкладывают денежные средства в данную операцию, не рискуют потерять деньги, покупая недооцененные и продавая переоцененные ценные бумаги, если они собираются держать эти финансовые активы бесконечно долго (пока не ликвидируется ценовая ошибка в сравнительной оценке данных активов). Тем не менее, если трейдеру или инвестору необходимо закрыть свою позицию в определенный конечный период, тогда присутствует риск того, что спред между интересующими его активами еще больше увеличится и будет означать фиксирование убытков от данной операции. Примером, подтверждающим вышеизложенное, выступает история деятельности фонда LTCM, созданного с целью осуществления арбитражных операций. Фонд концентрировал внимание на ситуациях, в которых относительная цена двух финансовых инструментов отличалась от той, которая должна быть установлена. Следовательно, приобретались теоретически недооцененные ценные бумаги и продавались переоцененные. Фонд держал данную позицию до тех пор, пока спред между активами не сходился, что автоматически подразумевалось фактом получения прибыли [5].

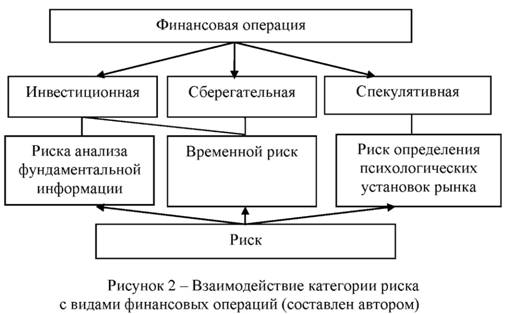

Разграничение финансовых операций зависит от категорий риска, которым подвергается инвестор, спекулянт и сберегатель при проведении операций (рис. 2).

В процессе проведения инвестиционной операции инвестор сталкивается с риском анализа фундаментальной информации и временным риском. Риск анализа фундаментальной информации определяется объемом информации, доступной для проведения качественного фундаментального анализа, а также квалификацией и навыками субъекта, выраженными в качественном интерпретировании доступной для анализа информации (рис. 3).

Временной риск связан со временем, которое необходимо для реализации верного прогноза. Рыночная цена может сравняться со значением стоимости, которую определил инвестор, например, через неделю, в результате чего он закроет свою финансовую позицию и зафиксирует прибыль от операции. В противном случае на то, чтобы доказать правильность суждения инвестора, рынку может потребоваться значительный период, в течение которого инвестор будет вынужден закрыть свою позицию и выйти с рынка.

Фундаментальный анализ в меньшей степени, чем считается, предназначен для прогнозирования рынка. Этот вид анализа позволяет спрогнозировать реальную, но не финансовую экономику в связи с присутствием в последней психологической спекулятивной составляющей. Следовательно, определить даже примерно временной горизонт реализации прогноза не представляется возможным. Но при этом можно проверить качество прогноза на основе появления статистических данных, которые прогнозировались в модели.

Спекулятивная операция имеет только риск, связанный с определением психологических рыночных установок в определенный период. В спекуляциях отсутствует временной риск, так как этот риск связан с фундаментальной оценкой экономики, а не с правильностью определения текущих настроений рынка. Также в спекулятивных операциях отсутствует риск анализа фундаментальной информации в связи с тем, что данная информация либо не анализируется спекулянтами, либо используется в незначительной степени, в связи с ем невозможно сделать фундаментальный прогноз рыночной конъюнктуры1.

1 Взаимодействие инвесторов и спекулянтов в процессе ценообразования финансового актива рассмотрена в работе: Окунь С.А. Влияние инвестиционно-спекулятивных механизмов на ценообразование финансового актива // Экономический анализ: теория и практика. 2013. № 38 (341). С. 9-20.

При проведении сберегательных операций отсутствует риск, связанный с анализом фундаментальной информации и психологическими рыночными установками, поскольку целью данного анализа является использование фундаментальных безрисковых возможностей, которые предоставляет сложившаяся экономическая система. При этом присутствует временной риск, связанный с неопределенностью времени закрытия данной финансовой позиции.

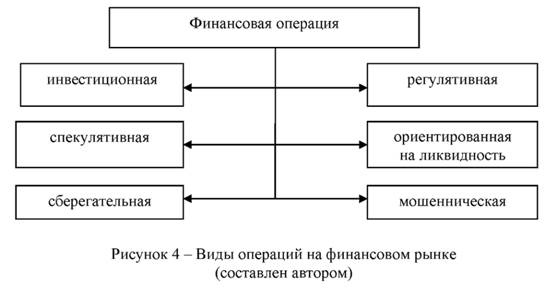

Помимо финансово-инвестиционной, финансово-спекулятивной и финансово-сберегательной операции также необходимо рассмотреть наличие таких операций, как: регулятивные, ориентированные на ликвидность и мошеннические (рис. 4).

К группе регулятивных финансовых операций относятся операции по купле-продаже финансовых активов со стороны государственных институтов с целью оказания влияния на текущую ситуацию в экономической системе. К данной группе относятся такие операции, как: валютные интервенции, операции на открытом рынке, приватизация и национализация хозяйствующих субъектов.

Финансовые операции, входящие в группу ориентированных на ликвидность, заключаются в желании инвестора изъять некоторую величину денежных средств с финансового рынка для употребления ее в другой области. Наличие групп участников, ориентированных на ликвидность, выделили У. Шарп, Г. Александр и Д. Бейли в классическом труде «Инвестиции». Данные ученые следующим образом описывают наличие данных участников: «инвестор просто хочет продать некоторое количество акций, с тем чтобы выручить деньги и что-то купить (например, новую машину) либо купить какое-то количество акций на свободные средства (например, полученное наследство). Инвестор, движимый подобными мотивами, называется ориентирующимся на ликвидность. Заключая сделку на покупку или продажу бумаги, он не предполагает, что другие участники рынка могут неверно оценивать перспективы данной бумаги» [7, с. 62]. С учетом того, что мы уже определили понятие «финансовый инвестор», в представленном определении У. Шарп, Г. Александр и Д. Бейли уместнее заменить понятие «инвестор» на «участник финансового рынка, ориентированный на ликвидность» с целью избегания методологических недоразумений.

К мошенническим финансовым операциям относятся операции, которые позволяют отдельным участником рынка получить заведомое преимущество, выраженное более эффективными результатами деятельности перед остальными категориями участников рынка, посредством заведомо обманных действий и средств, которые не доступны остальным участникам рынка. Наличие мошеннических операций непосредственно провоцирует риски стабильного функционирования всей рыночной системы1. Проанализируем следующие примеры мошеннических операций: торговля на основе инсайдерской информации; высокочастотная торговля; формирование финансовых пирамид; операции LIBOR.

1 В работе «Выявление зон уязвимостей к риску отмывания денег на различных секторах финансового рынка» Алифановой Е.Н. и Евлаховой Ю.С. предложена подробная классификация зон уязвимости к риску отмывания денег на различных секторах финансового рынка.

Выделение торговли на основе инсайдерской информации в группу мошенничества, а не финансового инвестирования не является очевидным. Это связано с тем, что инсайдеры в полной мере отвечают требованиям, предъявляемым к финансовым инвесторам, поскольку осуществляемые ими операции основываются на знании внутренней информации, недоступной остальным участникам рынка. Тем самым торговля на основе инсайдерской информации обусловливает сближение значения стоимости и цены на финансовом рынке. Однако, несмотря на то что данные операции обладают инвестиционной характеристикой, их наличие несет в себе угрозу стабильному функционированию рыночных отношений, так как подрывают доверие к равноправию контрагентов на рынке, которое, в свою очередь, является фундаментальным фактором функционирования развитой финансовой системы.

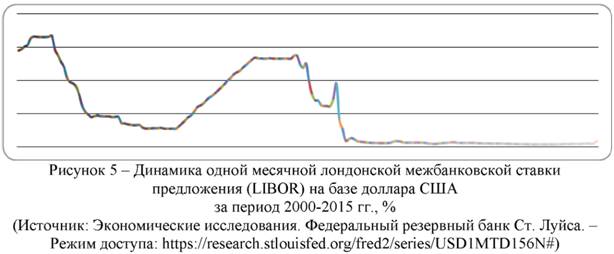

Пример мошеннических финансовых операций со ставкой LIBOR является показательным случаем, когда манипуляции рыночными показателями не только приводят к получению прибыли отдельными игроками за счет других участников рынка, но и провоцируют глобальные экономические катаклизмы вследствие вмешательства в рыночные механизмы и искажения рыночной информации. LIBOR представляет собой средневзвешенную процентную ставку по межбанковским кредитам, предоставляемым банками на лондонском межбанковском рынке. Каждый день в 11.30 утра по лондонскому времени банки сообщают предполагаемую стоимость заимствований агентству Thomson Reutors, которое затем публикует усредненное значение процентной ставки. За основу для расчета берут показатели 16 основных банков Лондона.

С целью получения более справедливого результата первые и последние четыре банка в рейтинге не учитываются. Остальные данные используются для определения среднего арифметического показателя, который и публикуется в качестве ставки LIBOR для конкретных финансовых активов. LIBOR выступает в качестве ориентира для коммерческих и потребительских кредитов, деривати-вов и других финансовых инструментов. Так, ставка LIBOR оказывает непосредственное влияние на такие финансовые инструменты, как:

- фьючерсные контакты по процентным ставкам на небольшой срок;

- контракты на размер процентной ставки в будущем, посредством которых стороны определяют величину ставки;

- процентные свопы;

- синдицированные займы;

- облигации с меняющейся процентной ставкой;

- валюты: доллар США, евро, фунт стерлингов, новозеландский доллар, шведская крона, канадский доллар, датская крона, австралийский доллар, японская йена и швейцарский франк.

Процентные ставки, привязанные к эталону LIBOR, рассчитываются как значение LIBOR плюс некоторое значение базисных пунктов.

В 2012 г. разразился скандал, когда выяснилось, что такие крупнейшие банковские учреждения, как Barclays, UBS, Rabobank и Royal Bank of Scotland, манипулировали ставкой LIBOR в собственных интересах с 1991 г. Манипуляции ставкой LIBOR заключаются в том, что трейдеры крупнейших банков получили возможность, посредством сговора устанавливать значение ставки LIBOR в соответствии с занимаемыми ими позициями по финансовым инструментам. Также во время финансового кризиса 2008 г. манипулирование ставкой LIBOR позволило скрыть истинное кризисное положение банковского сектора. Глобальное значение манипулирования ставкой LIBOR заключается в том, что на протяжении нескольких лет ставка LIBOR находилась на рекордно низком уровне. Низкий уровень процентных ставок провоцирует экономические пузыри и способствует тому, что низкая стоимость заимствования вызывает кредитный бум и снижает стимулы накопления из-за уменьшения ставок по сберегательным счетам. На рисунке 5 представлена месячная усредненная динамика лондонской межбанковской ставки предложения LIBOR на базе доллара США.

Существенное место в мошеннической деятельности на финансовом рынке занимает создание и функционирование финансовых пирамид. Последним наиболее ярким примером существования крупнейшей финансовой пирамиды является 65-летнее функционирование инвестиционного фонда Bernard L. Madoff Investment Secuirities под руководством Б. Мэдоффа. Ущерб от функционирования данной пирамиды оценивается в размере 64,8 млрд долл. Пирамида, выстроенная Б. Мэдоффом, представляла классический пример финансовой пирамиды, когда текущие выплаты клиентам производились за счет притока денежных средств от новых клиентов. Функционирование данной пирамиды осуществлялось до тех пор пока происходил приток новых вкладчиков при условии, что большинство клиентов не изымали денежные средства, реинвестируя при этом имеющуюся предполагаемую прибыль. Несмотря на то, что инвестиционная компания не осуществляла непосредственных реальных операций с финансовыми инструментами, ее существование нанесло ощутимый удар всей индустрии доверительного управления как в финансовом, так и в имиджевом плане. Существенная сумма денежных средств, вложенных в Bernard L. Madoff Investment Secuirities, поступала через другие инвестиционные фонды [9].

Развитие информационных технологий привело к образованию новой специализации на финансовом рынке -высокочастотному трейдингу (HTS). Теоретическая целесообразность функционирования участников, занимающихся высокочастотной торговлей, должно выражаться повышением рыночной эффективности, снижением спреда между bid и ask, а также ростом рыночной ликвидности. Участников, занимающихся высокочастотной торговлей, следует отнести к категории спекулянтов, так как они стремятся первыми получить и использовать различную информацию, которая может отразиться в текущих ценах финансовых активов. Данная информация включает не столько информацию, описывающую фундаментальные факторы (хотя в процессе ее поступления в информационную систему и ее тоже), сколько различный информационный шум в виде слухов, высказанных кем-либо, различные предположения и т.д. Однако практический опыт функционирования высокочастотной торговли в США выявил наличие в реализации в высокочастотной торговле хищнических стратегий. Хищническая стратегия обусловливается тем, что высокочастотный трейдер способен распознать намерения других участников рынка, а также перехватить информацию об их рыночных приказах и посредством алгоритмов отправить на рынок свой опережающий приказ. В результате высокочастотный трейдер повлияет на текущее значение котировок спроса и предложения на рынке, получив тем самым прибыль за счет участника, приказ которого он смог опередить. В данном случае высокочастотная торговля не только не приводит к повышению рыночной ликвидности, но и предоставляет возможность получить неправомерные доходы за счет других участников рынка, которые не обладают сопоставимыми высокоскоростными технологиями [10].

Реализация практической возможности классифицировать операции на финансовом рынке на инвестиционные, спекулятивные и сберегательные позволит непосредственным участникам рынка более ясно определять, какую позицию они занимают на финансовом рынке, а также не присутствует ли противоречие между изначально заявленной ими позицией, которой они собираются придерживаться, и реальной позицией, которой они располагают в различные периоды времени. Возможность в количественном выражении описать имеющиеся финансовые позиции в портфеле позволит более качественно осуществлять процедуры риск-менеджмента при управлении финансовым портфелем. Разделение финансовых операций на финансово-инвестиционные, спекулятивные и сберегательные возможно на основе доли денежных средств, которые в них вложены, исходя из общей величины портфеля. Стратегии, которым должны соответствовать преимущественно финансово-инвестиционные операции, обозначим как Ки; стратегии, которым должны соответствовать преимущественно финансово-спекулятивные операции, обозначим как Кс; стратегии, которым должны соответствовать преимущественно финансово-сберегательные операции, обозначим как Ксб.

Ки = И / П, (1)

где Ки - инвестиционный коэффициент;

И - величина средств, вложенных в финансово-инвестиционные операции;

П - совокупная величина портфеля.

Кс = С / П, (2)

где Кс - коэффициент спекуляций;

С - величина средств, вложенных в финансово-спекулятивные операции;

П - совокупная величина портфеля.

Ксб = СБ / П. (3)

где Ксб - сберегательный коэффициент;

СБ - величина средств, вложенных в финансово-сберегательные операции;

П - совокупная величина портфеля.

Также параметры портфеля можно описать, исходя из величины покрытия одних операцией совокупностью других операций. Коэффициент инвестиционного покрытия операции характеризует долю покрытия финансово-инвестиционных операций в портфеле от доли покрытия финансово-спекулятивных и финансово-сберегательных операций.

Кип = И / (С + СБ). (4)

где Кип - коэффициент инвестиционного покрытия;

И - величина средств, вложенных в финансово-инвестиционные операции;

С - величина средств, вложенных в финансово-спекулятивные операции;

СБ - величина средств, вложенных в финансово-сберегательные операции.

Коэффициент спекулятивного покрытия операций характеризует долю покрытия финансово-спекулятивных операций в портфеле от доли покрытия финансово-инвестиционных и финансово-сберегательных операций.

Ксп = С / (И + СБ). (5)

где Ксп - коэффициент спекулятивного покрытия.

Коэффициент сберегательного покрытия операций характеризует долю покрытия финансово-сберегательных операций в портфеле от доли покрытия финансово-инвестиционных и финансово-спекулятивных операций.

Ксбп = СБ / (И + С). (6)

где Ксп - коэффициент сберегательного покрытия.

Возможность разделения финансовых операций на инвестиционные, спекулятивные и сберегательные позволит описать динамику изменения портфеля и оценить структурные изменения его элементов в различные периоды времени.

Наличие данных показателей является особенно необходимым, если речь идет о предоставлении денежных средств и финансовых активов в управление третьему лицу, то есть о доверительном управлении, с целью контроля деятельности управляющего. Инвестиционные фонды могут при этом использовать предложенные коэффициенты для более наглядного предложения имеющихся у них финансовых стратегий по управлению средствами клиентов, а также устанавливать дополнительные требования к операциям, которые могут быть реализованы в каждой стратегии более наглядным для их клиентов способом. В результате это будет способствовать повышению доверия клиентов в части предоставления ими денежных средств в доверительное управление.

С точки зрения клиентов, наличие данных показателей позволит углубленно разобраться в особенностях использования различных стратегий (их плюсов и минусов), определить для себя, какие стратегии являются наиболее приемлемыми в соответствии со степенью риска, периодом вложения и моральными принципами клиентов. Также наличие заранее установленных показателей позволит клиенту контролировать деятельность управляющего.

Библиографический список

1. Пенюгалова А.В., Окунь С.А. Диалектика понятий «финансовые инвестиции» и «спекуляции» на финансовом рынке // Финансы и кредит. - 2014. - № 23 (599). - С. 2-11.

2. Пенюгалова А.В., Окунь С.А. Финансово-сберегательные операции в системе финансового рынка // Экономика и предпринимательство. - 2014. -№ 7 (48). - С. 118-121.

3. Froot K., Dabora E. How are stock prices affected by the location trade? //Journal of Financial Economics. - 1999. -Vol. 53. - № 2. - P. 189-216.

4. Roshental L., Young C. The seemingly anobalous price behavior of Royal Dutch Shell and Unilever nv/plc. // Journal of Financial Economics. - 1990. - № 26. -P. 123-141.

5. Ловенстайн Р. Когда гений терпит поражение. Взлет и падение компании Long-Term Capital Management, или Как один небольшой банк создал дыру в триллион долларов. - М.: Олимп-Бизнес, 2007. - 416 с.

6. Окунь С.А. Влияние инвестиционно-спекулятивных механизмов на ценообразование финансового актива // Экономический анализ: теория и практика. - 2013. - № 38 (341). - С. 9-20.

7. Шарп У., Александер Г., Бей-ли Дж. Инвестиции. - М.: ИНФРА-М, 2013. - 1028 с.

8. Алифанова Е.Н., Евлахова Ю.С. Выявление зон уязвимостей к риску отмывания денег на различных секторах финансового рынка // Финансовые исследования. - 2015. - № 3. - С. 42-52.

9. Энрикес Д. Чародей лжи: Как Бернард Мэдофф простроил крупнейшую в истории финансовую пирамиду. - М.: Азбука Бизнес, Азбука-Аттикус, 2014. - 640 с.

10. Люйс М. Flash Boys: Высокочастотная революция на Уолл-стрит. -М.: Альпина Паблишер, 2015. - 348 с.

11. Economic Research. Federal Reserve Bank of St. Louis. - Режим доступа: https://research.stlouisfed.org/

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ