Методика кредитного скоринга в оценке финансового положения потенциального заемщика

Султанова К. Т.,

преподаватель экономики высшей категории,

Рудненский социально-гуманитарный колледж имени И. Алтынсарина,

г. Рудный

Педагогическая наука и практика

№1 (27) 2020

Аннотация. Автор считает, что для эффективного формирования кредитного портфеля банкам необходимо взять на вооружение передовые технологии для оценки финансового положения потенциальных заемщиков. Благодаря этому можно будет не бояться предстоящей конкуренции на этом рынке. Применение на практике инструментов интеллектуального анализа позволит коммерческому банку повысить качество кредитного портфеля и тем самым повысить эффективность кредитной политики. Автор описывает эконометрические методы, с помощью которых банк может прогнозировать свой кредитный портфель и минимизировать риски, что позволит повысить его доходность.

В банковской практике для оценки потенциальных заемщиков, вместе с проверкой благонадежности клиента, используют ско-ринг для оценки его финансового положения.

Под скорингом в широком смысле понимают методы получения оценки заемщика, чаще всего количественной. Различают кредитный (либо анкетный) скоринг (application scoring), то есть получение показателя кредитоспособности потенциального заемщика на основе некоторых его характеристик, прежде всего содержащихся в анкете заемщика, и поведенческий скоринг (behaviour scoring) -динамическая оценка ожидаемого поведения клиента по погашению кредита, основанная на данных об истории транзакций по его счетам и используемая, в частности, для предупреждения возникновения задолженности.

Метод кредитного скорринга (credit scoring) впервые был предложен американским экономистом Д. Дюраном в начале 40-х годов. В своем исследовании «Risk Elements in Consumer Installment Financing)) («Элементы риска потребительского кредитования в рассрочку») автор воспользовался 7200 «хороших» и «плохих» кредитных историй займов с регулярным погашением, предоставленных 37-ю фирмами. Данное исследование было проведено автором в 1937 году в период Великой депрессии в США[1].

Дюран определил группы факторов, позволяющих максимально определить степень кредитного риска. Но эта модель как любая другая не идеальна и имеет ряд недостатков. Основным недостатком скорин-говой системы оценки кредитоспособности физических лиц является то, что она очень плохо адаптируема, а используемая для оценки кредитоспособности система должна отвечать настоящему положению дел. Например, в США считается плюсом, если человек поменял много мест работы, что говорило о том, что он востребован. В других странах наоборот: данное обстоятельство говорило о том, что человек либо не может ужиться с коллективом, либо это малоценный специалист, а соответственно повышается вероятность просрочки в платежах. Таким образом, адаптировать модель просто крайне необходимо как для разных периодов времени, так и для разных стран и даже для разных регионов страны[2].

Результатом такого рода проделанной работы будет набор факторов с весовыми коэффициентами плюс некий порог (значение), преодолев который, человек, обратившийся за кредитом, считается способным погасить испрашиваемую ссуду плюс проценты. Полученные результаты являются по большей части субъективным мнением и, как правило, плохо подкрепленные статистикой (статистически необоснованные). Как следствие всего этого, полученная модель не в полной мере отвечает текущей действительности. Одним из вариантов решения работы является применение алгоритмов, решающих задачи классификации. Задача классификации - это задача отнесения какого-либо объекта (потенциальный заемщик) к одному из заранее известных классов (давать/не давать кредит). Такого рода задачи с большим успехом решаются одним из методов Data Mining -при помощи деревьев решений.

Прежде чем приступить к описанию решения, необходимо осветить некоторые аспекты методики анализа с использованием механизмов Data Mining. Краеугольным камнем методики является качество исходных данных. Чтобы обеспечить его, необходимо придерживаться следующего алгоритма:

Выдвижение гипотезы - предположение о влиянии тех или иных факторов на исследуемую задачу. Данную задачу решают эксперты, полагаясь на свой опыт и знания. Результатом на данном этапе является список всех факторов.

Сбор и систематизация данных - представление данных в формализованном виде, подготовка данных в определенном виде (например, соблюдение упорядоченности по времени).

Подбор модели и тестирование - комбинирование различных механизмов анализа, оценка экспертами адекватности полученной модели. Возврат на предыдущие шаги при невозможности получения приемлемых результатов (например, проверка очередной гипотезы).

Использование приемлемой модели и ее совершенствование.

Именно с помощью такого подхода составлены анкеты - заявки на получение кредита. Экспертами в данной области были выявлены факторы, наиболее влияющие на результат. Эту информацию и заполняют в анкетах потенциальные заемщики. Помощь в проверке гипотез может оказать реализованный в Deductor факторный анализ. Данный инструмент выявляет значимость тех или иных факторов.

Платформа Deductor является основой для создания прикладных аналитических решений. Реализованные в ней технологии позволяют пройти все этапы построения аналитической системы от создания хранилища данных до автоматического подбора моделей и визуализации полученных результатов, используя одну систему. Deductor - полноценная аналитическая платформа, поддерживающая технологии: Data Warehouse, ETL, OLAP, Knowledge Discovery in Databases и Data Mining.

По приведенной методике была предложена гипотеза о том, какие факторы влияют на кредитоспособность человека. По мнению экспертов, по этим факторам можно учесть суммарный риск. Тем самым должно достигаться и отнесение потенциального заемщика к способным вернуть кредит или неспособным.

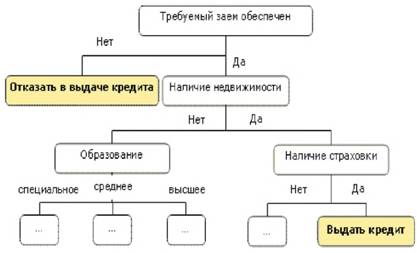

Дерево решений (рисунок 1) - один из методов автоматического анализа данных. Получаемая модель - это способ представления правил в иерархической, последовательной структуре, где каждому объекту соответствует единственный узел, дающий решение.

Рисунок 1 -Дерево решений

Сущность этого метода заключается в следующем:

На основе данных за прошлые периоды строится дерево. При этом, класс каждой из ситуаций, на основе которых строится дерево, заранее известен. В нашем случае должно быть известно, была ли возвращена основная сумма долга и проценты, и не было ли просрочек в платежах. При построении дерева все известные ситуации обучающей выборки сначала попадают в верхний узел, а потом распределяются по узлам, которые в свою очередь также могут быть разбиты на дочерние узлы. Критерий разбиения - это различные значения какого-либо входного фактора.

Полученную модель используют при определении класса (давать/ не давать кредит) вновь возникших ситуаций (поступила заявка на получение кредита).

При существенном изменении текущей ситуации на рынке дерево можно перестроить, т.е. адаптировать к существующей обстановке [3].

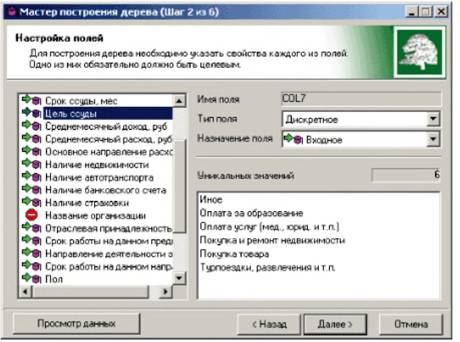

Для демонстрации подобной технологии будет использоваться программа Tree Analyzer из пакета Deductor. В качестве исходных данных была взята выборка, состоящая из 80 записей, где каждая запись - это описание характеристик заемщика плюс параметр, описывающий его поведение во время погашения ссуды. При обучении дерева использовались следующие факторы, определяющие заемщика: «N Паспорта»; «ФИО»; «Адрес»; «Размер ссуды»; «Срок ссуды»; «Цель ссуды»; «Среднемесячный доход»; «Среднемесячный расход»; «Основное направление расходов»; «Наличие недвижимости»; «Наличие автотранспорта»; «Наличие банковского счета»; «Наличие страховки»; «Название организации»; «Отраслевая принадлежность предприятия»; «Срок работы на данном предприятии»; «Направление деятельности заемщика»; «Срок работы на данном направлении»; «Пол»; «Семейное положение»; «Количество лет»; «Количество иждивенцев»; «Срок проживания в данной местности»; «Обеспеченность займа»; «Давать кредит». При этом, поля «N Паспорта», «ФИО», «Адрес», «Название организации» алгоритм уже до начала построения дерева решений определил как непригодные (рисунок 2) по причине практической уникальности каждого из значений.

Рисунок 2 - Настройка определяющих и целевых факторов

Целевым полем является поле «Давать кредит», принимающий значения «Да» (True) и «Нет» (False). Эти значения можно интерпретировать следующим образом: «Нет» - плательщик либо сильно просрочил с платежами, либо не вернул часть денег, «Да» - противоположность «Нет».

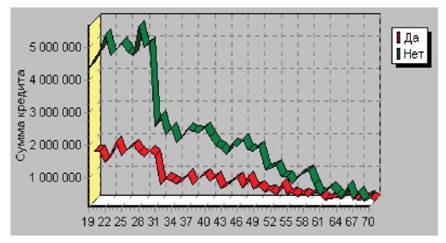

При построении модели оценки кредитоспособности огромную помощь эксперту окажет разнообразная аналитическая отчетность. Поскольку данные в хранилище представлены в многомерном виде, то, несомненно, наиболее удобно получать отчетность в виде набора срезов данных кросс - таблиц. Более наглядно можно представить данные в виде кросс-диаграмм [2].

Рисунок 3 - Представление данных в виде кросс-диаграммы

На рисунке 3 наглядно видно, что в основном берут кредит лица до 30 лет, от 30 до 50 менее активно, от 50 до 70 практически не берут. Видимо, условия кредитования не устраивает лиц старше 30 лет в большинстве случаев. Банку для привлечения данной категории лиц придется менять условия кредитования (например, уменьшить плату за кредит). Если анализировать причину такого количества отказов в выдаче кредитов, то выяснится, что потенциальные заемщики неадекватно оценивали свои возможности по погашению кредита (это наглядно видно на самоорганизующихся картах далее).

После процесса построения дерева решений при помощи программы Tree Analyzer получаем следующую модель оценки кредитоспособности физических лиц, описывающую ситуацию, относящуюся к определенному банку.

Очень важной особенностью построенной модели является то, что правила, по которым определяется принадлежность заемщика к той или иной группе, записаны на естественном языке. Например, на основе построенной модели получаются следующие правила:

ЕСЛИ Обеспеченность займа = Да И Срок проживания в данной местности, лет > 5,5 И Количество лет > 19,5 И Наличие недвижимости = Да И Наличие банковского счета = Да, ТО Давать кредит = Да (Достоверно на 98%).

ЕСЛИ Обеспеченность займа = Да И Срок проживания в данной местности, лет > 5.5 И Наличие недвижимости = Да И Количество лет > 21.5 И Срок работы на данном направлении, лет <= 5.5 И Пол = Муж И Наличие банковского счета = Нет И Основное направление расходов = Одежда, продукты питания и т.п., ТО Давать кредит = Нет (Достоверно на 88%).

Правильно построенное на данных прошлых периодов дерево решения обладает одной еще очень важной особенностью. Эта особенность называется способность к обобщению, т.е., если возникает новая ситуация, то, скорее всего, такие ситуации уже были и достаточно много. Вследствие чего можно с большой долей уверенности сказать, что вновь обратившийся заемщик поведет себя так же, как и те заемщики, характеристики которых очень похожи на характеристики вновь обратившегося.

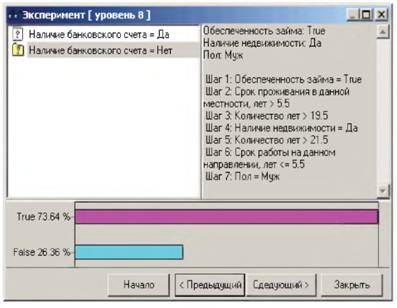

На основе построенной модели можно определять принадлежность потенциального заемщика к одному из классов. Для этого необходимо воспользоваться диалоговым окном «Эксперимент» программы Tree Analyzer (рисунок 4), в котором, последовательно отвечая на вопросы, можно получить ответ на вопрос «Давать ли кредит».

Пример получения результата. Вопросы: Обеспеченность займа: Да > Наличие недвижимости: Да > Пол: Муж > Наличие банковского счета: Нет > Основное направление расходов: Покупка товаров длительного пользования. Ответ: Кредит давать: Да (достоверно на 73,64 %).

Рисунок 4 - Окно «Эксперимент»

Основные преимущества системы:

- гибкая интеграция с любыми сторонними системами, т.е. получение информации для анализа и перенос результатов не вызывает проблем;

- широкий спектр инструментов анализа, т.е. обеспечение возможности эксперту выбрать наиболее подходящий метод на каждом шаге обработки. Это позволит наиболее точно формализовать его знания в данной предметной области;

- поддержка процесса тиражирования знаний, т.е. обеспечение возможности сотрудникам, не разбирающимся в методиках анализа и способах получения того или иного результата, получать ответ на основе моделей, подготовленных экспертом. Так, сотрудник, оформляющий кредиты, должен ввести данные по потребителю, и система автоматически выдаст решение о выдачи кредита или об отказе;

- поддержка групповой обработки информации, т.е. обеспечение возможности дать решение по списку потенциальных заемщиков. Из хранилища автоматически выбираются данные по лицам, заполнившим анкету вчера (или за какой угодно буферный период), эти данные прогоняются через построенную модель, а результат экспортируется в виде отчета (например, в виде документа Microsoft Excel), либо экспортируется в систему автоматического формирования договоров кредитования или писем с отказом в кредите. Это позволит сэкономить время и деньги;

- поддержка актуальности построенной модели, т.е. обеспечение возможности эксперту оценить адекватность текущей модели и, в случае каких либо отклонений, перестроить ее, используя новые данные [3].

Приведенный выше пример - это приближенный вариант того, как можно использовать методы интеллектуального анализа данных, в частности, деревья решений, для достижения поставленной задачи - уменьшения риска при операциях кредитования физических лиц.

Таким образом, для эффективного формирования кредитного портфеля банкам необходимо взять на вооружение передовые технологии и применить их для оценки потенциальных заемщиков. Благодаря этому можно будет не бояться предстоящей конкуренции на этом рынке. Подготовка решения данного вопроса сейчас позволит обкатать саму процедуру и в дальнейшем избежать ошибок и расходов в связи с массовым применением таких подходов в будущем.

Применение на практике вышеуказанных инструментов позволит коммерческому банку повысить качество кредитного портфеля и тем самым повысить эффективность кредитной политики. Вследствие отслеживания уровня кредитного риска с помощью эконометрических методов банк может прогнозировать свой кредитный портфель и минимизировать риски, что позволит повысить его доходность.

Также стоит отметить, что внедрение в практику предлагаемой программы интеллектуального анализа Tree Analyzer из пакета Deductor потребует от банка инвестиций на покупку и внедрение программного обеспечения Tree Analyzer.

Литература

1. Методика финансового анализа деятельности коммерческих организаций / А.Д. Шеремет, Е.В. Негашев. - М.: ИНФА-М, 2003

2. Экономический анализ деятельности банка: учеб. Пособие/Вешкин Ю.Г., Авагян Г.Л. -М: Магистр, 2007.

3. www.basegroup.ru - Официальный сайт компании BaseGroup Labs (дата обращения: 21.12.2019)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ