Ипотечное кредитование: современный подход

А.И. Чуканов,

аспирант, Россия, Тула, Тульский государственный университет»

Н.Е. Гучек

канд. техн. наук, доцент, Тула, Тульский государственный университет

Известия Тульского государственного университета.

Экономические и юридические науки

№2-1 2017

Систематизированы основные характеристики ипотечного кредитования, типы ипотечных кредитов, виды платежей по ипотеке.

Как известно, ипотечный кредит берётся покупателями недвижимости, а так же собственниками, которые используют свою недвижимость как залог, чтобы получить средства для осуществления своих целей.

В этих случаях, недвижимость, использующаяся как залог и являющаяся обеспечением кредита, называется ипотекой. Это означает, что кредитор на законных основаниях может распоряжаться заложенной собственностью, чтобы погасить задолженность заёмщика в случае его банкротства или других причин, не позволяющих ему выполнить свои обязательства перед кредитором.

Термин «ипотека» (от др. - греч. ὑποθήκη) впервые появился в Греции вначале VI в. до н. э. [3]. Тогда на границе земельного участка заёмщика ставили столб с надписью, которая гласила, что эта земля обеспечивает долг. Такой столб и назывался «ипотекой», в переводе с древнегреческого — «подпорка», «подставка».

Современное значение слова «ипотека» происходит от термина mort gaige (mort и gage "pledge"), буквально "dead pledge" (мёртвый залог, заменён в современном французском языке на hypotheque) из "Law French" (13 век), называемого так потому, что сделка "умирает" когда долг погашен, либо когда платёж не произведён.

Ипотечными заёмщиками могут быть физические лица, закладывающие свой дом, или компании, закладывающие коммерческую недвижимость (например, помещение их собственного бизнеса).

Кредитором, как правило, является финансовая организация, например банк, кредитный союз или строительный кооператив, в зависимости от ипотечной системы страны.

Стоит отметить базовые характеристики любого ипотечного кредита:

- размер кредита;

- размер первоначального взноса;

- срок кредита;

- процентная ставка;

- тип платежа по кредиту;

- другие особенности, которые могут значительно варьироваться.

Право кредитора на заложенную собственность является приоритетным над другими кредиторами заёмщика, так что если заёмщик становится неплатёжеспособным, остальные кредиторы получат те средства от продажи заложенной собственности, которые останутся после погашения ипотечного кредита [4].

Большое распространение в современном мире ипотечное кредитование приобрело благодаря возможности получения кредита домохозяйствами, у которых недостаточно средств для покупки собственности напрямую, но которые обладают достаточным доходом для оплаты платежей по займу.

В странах, где высок спрос на недвижимость, рынок ипотеки развит в наибольшей степени. Альтернативой ипотеки является аренда, а так же исламская ипотека (мусульманское право запрещает использование процента, таким образом, чтобы избежать его, используются другие подходы, к примеру, повышение закупочной цены).

Согласно англо-американскому праву собственности, ипотека возникает, когда, владелец собственности закладывает её (право на собственность) в качестве залога и обеспечения за кредит.

В связи с этим, ипотека, сама по себе - это ограничение права собственности в пользу кредитора, но поскольку большинство ипотечных и жилищных кредитов включают в себя ипотеку, ипотека стала общим обозначением ссуды, обеспеченной недвижимостью.

Хотя терминология и точные формы ипотечного кредитования отличаются в различных странах, основные составляющие одинаковы:

- собственность: место жительства. Конкретная форма собственности изменяется от страны к стране и может накладывать ограничения на возможные типы кредитования;

- ипотека: ограничение заёмщика в собственности, снижающие риски кредитора. Ограничения могут включать в себя страхование жилья и страхование ипотечного кредита или уплата непогашенного долга перед продажей собственности;

- заемщик: человек, берущий кредит, это тот, кто или имеет или планирует приобрести недвижимость;

- кредитор: обычно банк или другая финансовая организация. В некоторых странах, особенно в США, кредиторами (вторичными) могут быть инвесторы, которые покупают ценные бумаги, обеспеченные ипотечными закладными. В такой ситуации первичный кредитор известен как ипотечный создатель, который формирует пул закладных и продаёт их в виде ценных бумаг инвесторам;

- потеря права выкупа или повторное вступление во владение: кредитор может изымать или налагать арест на имущество при определенных обстоятельствах, причем это имеет значение для ипотечного кредита, так как без этого аспекта, он не отличается от любого другого вида кредита;

- заключение договора: юридическое заключение ипотечного договора, и, следовательно, начало ипотеки;

- погашение: окончательное погашение суммы задолженности, которое может быть в конце запланированного срока погашения или единовременной выплатой, как правило, когда заемщик решает продать недвижимость.

Множество других особенностей характерны для различных рынков, но выше перечисленные компоненты схожи. Другие аспекты, которые характеризуют конкретный ипотечный рынок, могут быть обусловлены региональными, историческими факторами, а так же особенностями правовой и финансовой системы страны.

Государства, как правило, регулируют множество аспектов ипотечного кредитования либо напрямую, через законы об ипотечном кредитовании, например, либо косвенно, посредством регулирования финансовых рынков, а также через государственные инвестиции и программы софинансирования: прямое выделение средств государством, государственными банками, субсидированием.

Ипотечные кредиты представляют собой долгосрочные кредиты на срок от 10 до 30 лет, с регулярными платежами, которые являются фиксированными ежемесячными платежами, однако существуют множество различных вариантов платежей.

Кредиторы предоставляют свои средства ради процентного дохода, при этом они посредством секьюритизации способны снизить свои риски от возможных неплатежей, путём продажи ипотечных ценных бумаг инвесторам.

Ипотечное кредитование сопряженно со множеством проблем: финансовым организациям необходимо выдавать крупные кредиты на длительный срок времени, в течение которого возможны кардинальные изменения в трендах развития экономики и как следствии платёжеспособности заёмщиков и стоимости обеспечения [1]. Поэтому финансовые организации разрабатывают сложные модели оценки кредитоспособности заёмщика с учётом различных факторов.

После рассмотрения заявки на получение ипотечного кредита, финансовая организация проверяет финансовую информацию, которую заявитель предоставил кредитору. Это необходимо, чтобы определить, приемлем ли риск выдачи ипотечного кредита конкретному заёмщику. Проверяется кредитная история заявителя, стоимость недвижимости, при этом может быть заказана её оценка, информация о занятости. Любые несоответствия в представленной информации с действительным положением дел могут привести к отказу в выдачи кредита.

Так как, стоимость собственности является крайне важной в оценке возможного риска кредита, определение цены является ключевым фактором в ипотечном кредитовании. Цена может быть определена различными способами, но самыми распространёнными являются:

- Действительная или транзакционная (рыночная) цена: цена собственности на рынке, за которую её можно купить или продать. Если имущество не продавалось некоторое время, эта информация может быть недоступна.

- Оценочная стоимость: цена, установленная профессиональными оценщиками, обладающими необходимой аккредитацией. В некоторых юрисдикциях часто одним из требований к заёмщику является предоставление официальной оценки недвижимости.

- Ориентировочная (предполагаемая) стоимость: кредиторы могут использовать свои собственные внутренние оценки, учитывающие специфику их деятельности.

В большинстве стран существую стандартные коэффициенты, оценивающие кредитоспособность заёмщика. Они включают в себя отношения платежей к доходу (payment to income) - процентное соотношение платежей за ипотечный кредит к валовому или чистому доходу, отношение задолженности к доходу (debt to income) - соотношение размера всех платежей по различным долгам, включая ипотеку, к доходу и множество других показателей.

При заключении ипотечного кредита на приобретение недвижимости, кредитор, как правило, требует внесения предоплаты, которая называется первоначальным взносом. Отношение разности предоплаты и стоимости к цене недвижимости обозначается как LTV (loan to value ratio) и выражается в процентах. К примеру, при цене недвижимости в $500,000 и размере кредита $350,000 Loan-to-value Ratio (LTV) составит 70 %.

LTV является одним из ключевых факторов оценки риска выдачи кредита. При высоком показателе LTV кредиторы могут потребовать от заёмщиков оформить ипотечное страхование, увеличить размер процентной ставки по кредиту.

Низкий размер LTV (менее 80 %) позволяет заёмщику получать кредит по более низким ставкам или получить кредит, даже при наличии просроченной задолженности в своей кредитной истории, отсутствия резервов и др. возможных недостатков.

Высокий размер LTV, как правило, предлагается заёмщикам с высоким кредитным рейтингом и хорошей кредитной историей. Полное финансирование или 100 % LTV предоставляется только заёмщикам с безупречной репутацией.

Кредиты с LTV выше, чем 100 %, называются обесценившимися ипотечными кредитами (underwater mortgage). Данная ситуация возникает, когда жильё, взятое в кредит, значительно снижается в цене, в этом случае размер кредита превосходит стоимость недвижимости.

В случае если заёмщик имеет больше одного ипотечного кредита, используется Combined Loan To Value Ratio (CLTV) - соотношения величины всех ипотек к заложенной собственности заёмщика.

Во многих странах кредитные баллы (credit scores) (скоринг) используются как дополнение или замена данных показателей.

В большинстве стран существует понятие стандартной ипотеки, удовлетворяющей базовым требованиям, устанавливающим приемлемый уровень риска. Стандартная ипотека может быть определена формально, и поддерживаться государственными инвестициями, субсидированием процентной ставки или другими льготами или неформально, в силу сложившейся рыночной практики.

Стандартная ипотека является важным понятием, поскольку определяет, насколько легко будет данную ипотеку продать или секьюритизировать.

Некоторые кредиторы могут также потребовать у потенциального заёмщика наличия доступных резервных запасов на один или несколько месяцев. Другими словами, заёмщик должен продемонстрировать наличие достаточных средств для оплаты кредита, налогов, еды и других необходимых расходов на определённый период времени в случае потери работы или других источников дохода.

Ипотечные кредиты, превышающие стандартный размер (jumbo mortgage) и субстандартные (subprime lending) не поддерживаются государственными гарантиями и имеют более высокую процентную ставку.

Регулируемые кредиторы (банки, строительные компании) как правила имеют ограничения на возможность выдачи нестандартной ипотеки, штрафные коэффициенты риска и др. В США для возможности секьюритизации и получения субсидий ипотека должна удовлетворять установленным в законодательстве требованиям, а в Канаде, в случае превышения LTV 80 %, необходимо ипотечное страхование.

В некоторых странах (США, Австралия и др.) для определённых заёмщиков могут, предъявляется более низкие требования, вроде отсутствия требования предоставления справки о доходах (No Doc Loans) или упрощённый пакет документов (Low Doc Loans). Подобный подход применяется, поскольку существуют заёмщики с колеблющимися или трудно проверяемыми доходами, вроде самозанятых, сезонных работников, мигрантов. От них требуют первоначальный взнос большего размера и, в некоторых случаях, наличие значительных сбережений [5].

Старые заёмщики, как правило, пенсионеры, могут получить кредит под залог недвижимости, при котором основная сумма и проценты не погашаются в течение определённого времени, обычно до смерти заёмщика, после чего его заложенная недвижимость переходит в собственность кредитора. Такая ипотека называется обратной или пожизненной [7].

Хотя обратная ипотека появилась около века назад, в последнее время, из-за старения населения во многих странах, она приобретает все большую популярность.

Образная ипотека является частным случаем понятия equity release - сделок, при которых заёмщик передаёт права на недвижимость в обмен на одноразовую сумму денежных средств или периодические платежи.

Существуют два основных типа ипотечных кредитов:

- ипотека с фиксированной ставкой - fixed rate mortgage (FRM);

- ипотека с плавающей ставкой - adjustable-rate mortgage (ARM).

В некоторых странах, таких как США, ипотечные кредиты как с фиксированной, так и с плавающей ставкой широко распространены, но в остальных странах преобладают кредиты с фиксированной ставкой. Существуют также комбинации двух основных типов ипотек, к примеру, ипотечный кредит может иметь фиксированную ставку в течение определённого периода времени, и плавающую ставку после окончания этого периода.

В ипотеке с фиксированной ставкой, процентная ставка остаётся неизменной в течение всего срока кредита.

В ипотеке с плавающей ставкой, процентная ставка, как правило, фиксируется в течение определённого периода времени, после чего она привязывается к какому-то рыночному индексу и периодически (раз в месяц, год) изменяется (растёт или снижается) вместе с ним. Плавающая ставка позволяет передать часть риска кредитора заёмщику, и широко применяется в тех случаях, когда трудно получить кредит с фиксированной ставкой. Так как риск передаётся заёмщику, первоначальная процентная ставка может быть ниже средней фиксированной на 0.5 - 2 %.

В дополнение к двум типам процентных ставок: фиксированной и плавающей, существуют различные способы погашения долга [2].

Способ 1: Ипотека с периодической выплатой основной суммы и процентов (Principal and interest).

Наиболее распространённым способом погашения долга являются регулярные платежи в течение всего установленного срока.

При расчёте размера платежей в различных кредитных учреждениях возможны специфические особенности: сумма платежа рассчитывается на основе 360 или 365 дневного года, может использоваться ежедневная, месячная, полугодовая или годовая ставка процентов, присутствуют штрафы за досрочное погашение.

При этом могут использоваться аннуитетные или дифференцированные платежи.

Формула для расчёта аннуитетных платежей по ипотеке:

A = P*[r*(1 + r)N]/((1 + r)N - 1),

где A - периодический платёж;

Р - основная сумма кредита;

r - процентная ставка за рассматриваемый период, доли;

N - количество платежей за ипотечный кредит.

Размер платежа по процентам:

рrn = Рn * r,

где рrn - платёж по процентам за рассматриваемый период n;

Рn - остаток основной суммы долга.

Размер платежа по основному долгу:

pdn = A – рrn,

где - pdn платёж по основному долгу за рассматриваемый период.

При этом остаток основной суммы долга определяется следующим рекуррентным соотношением:

Pn+1 = Pn - pdn,

с граничным условием:

Р1 = Р

Формула для расчёта дифференцированных платежей по ипотеке:

Dn = P * r * (1 – n/N) + P/N,

Где Dn - платеж за период n.

Размер платежа по основному долгу является фиксированным и вычисляется по формуле:

pd = Р/N

Размер платежа по процентам:

prn = Pn * r,

Остаток основной суммы долга находится по формуле:

Pn = Р - pd * n

Для того чтобы проиллюстрировать различия между двумя видами платежей, рассмотрим кредит размером в 1 250 000 руб., с 14 % ставкой на срок в 20 лет.

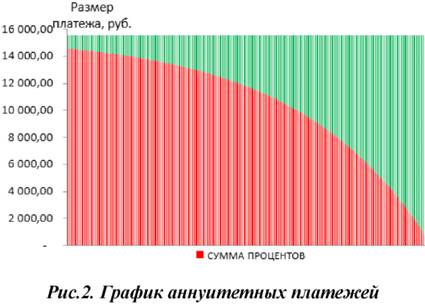

Для аннуитетных платежей график погашения основного долга и процентов по нему представлен на рис.2.

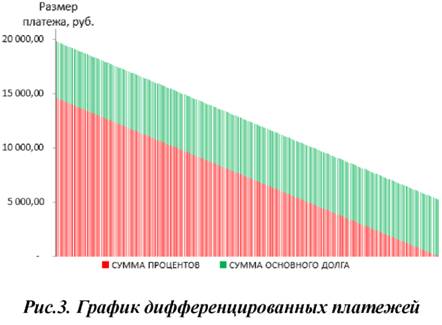

Для дифференцированных платежей график погашения представлен на рис.3.

В случае аннуитетного платежа (annuity repayment scheme) размер ежемесячного взноса остаётся одним и тем же, но вначале основная сумма платежа идёт на погашение процентов, а не основного долга.

В случае дифференциального платежа (linear payback scheme) размер взноса будет постепенно уменьшаться, однако в начале размер платежа будет большее, чем при использовании аннуитета. Главным преимуществом дифференциального платежа является меньшая переплата по процентам.

Способ 2: Ипотека с периодической выплатой только процентов (Interest only).

Основной альтернативой кредиту с периодической выплатой по основному долгу и процентам является кредит с периодическими выплатами только по процентам. Данный тип ипотеки широко распространён в Великобритании, однако он является более рискованным, поскольку подразумевает выплату основного долга в конце срока ипотечного кредита одноразовым платежом.

Как правило, заёмщик открывает инвестиционный счёт в банке-кредиторе и регулярно пополняет его, таким образом, к концу срока, он выплачивает банку основной долг.

Способ 3: Ипотека с пожизненной выплатой только процентов (Interest-only lifetime mortgage).

Часто люди, взявшие ипотеку с периодической выплатой только процентов, не могут погасить основную сумму долга. В этом случае, особенно для людей старше 55 лет, предлагается ипотека с пожизненной выплатой только процентов. В данном случае выплаты по процентам фиксируются, и заёмщик регулярно выплачивает их до конца своей жизни без необходимости в погашении основной суммы долга.

Способ 4: Ипотека с периодической выплатой части основной суммы и процентов (Principal and interest).

Данная ипотека схожа с ипотекой с периодической выплатой только процентов, однако вместе с процентами в данном случае выплачивается часть основного долга. Остаток основного долга выплачивается в конце срока ипотечного кредита.

В некоторых странах с валютой, имеющей тренд к обесцениванию, распространены ипотечные кредиты в стабильной иностранной валюте на льготных условиях. В этом случае заёмщик берёт на себя риск обесценения национальной валюты.

В настоящее время в мировой экономике можно отметить многообразие в подходах к ипотечному кредитованию. При этом в данной статье выделены не различия основных моделей ипотечного кредитования, а рассмотрены и проанализированы их общие характеристики. Динамика современной экономики диктует необходимость постоянной адаптации к изменяющимся экономическим условия, так как подходы, бывшие актуальными до кризисов 2007 и 2011 года сейчас признаны рискованными и неэффективными. Российский ипотечный сектор, в связи с отсутствием экономического роста в стране, столкнулся с трудностями, решить которые поможет изучение мирового опыта и внедрение современных подходов, учитывающих особенности российской экономики.

Список литературы

1. Jorda 6., Schularick M., Taylor A.M. The great mortgaging: housing finance, crises and business cycles // Economic Policy. 2016. Т. 31. №. 85. С. 107-152.

2. Lea M. Alternative forms of mortgage finance: What can we learn from other countries? // Moving Forward in Addressing Credit Market Challenges: A National Symposium. 2010.

3. Ипотека: Материал из Википедии — свободной энциклопедии: Версия 82166603, сохранённая в 21:32 UTC 27 ноября 2016 // Википедия, свободная энциклопедия. Электрон. дан. Сан-Франциско: Фонд Викимедиа, 2016. Режим доступа: http://ru.wikipedia.org/?oldid=82166603

4. Ипотечное кредитование: Материал из Википедии — свободной энциклопедии: Версия 80796895, сохранённая в 09:16 UTC 14 сентября 2016 // Википедия, свободная энциклопедия. Электрон. дан. Сан-Франциско: Фонд Викимедиа, 2016. Режим доступа: http://ru.wikipedia.org/?oldid=80796895

5. Казаков В.Н., Жукова О.В. Анализ субстандартной ипотеки и ее адаптация к российским условиям // Sotsiologhiya Goroda. 2016. №. 1.

6. Меркулов В. Мировой опыт ипотечного жилищного кредитования и перспективы его использования в России. Litres, 2016.

7. Семенюк А.Г., Цыганов А.А. Формирование дополнительной пенсии на основе финансового механизма обратной ипотеки // Финансовая аналитика: проблемы и решения. 2015. №38 (272). URL: http://cyberleninka.ru/article/n/formirovanie-dopolnitelnoy-pensii-na-osnove-finansovogo-mehanizma-obratnoy-ipoteki (дата обращения: 11.01.2017).

8. Mishkin F.S., Eakins S.G. Financial markets and institutions. Pearson Prentice Hall, 2006.

9. Гучек Н.Е., Чуканов А.И. Эконометрическое моделирование и прогнозирование ипотечного жилищного кредитования в России // Известия ТулГУ. Экономические и юридические науки. Вып. 3.Ч. I. Тула: Изд-во ТулГУ, 2016. С.55-65.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ