Дериватив

Дериватив - это контракт, стоимость которого зависит от стоимости базового актива (ценных бумаг, валюты, товаров и др.). Иными словами, дериватив - это вторичный инструмент, ценность которого "производна" от первичного актива. Деривативы позволяют инвесторам спекулировать на изменении цен базовых активов или хеджировать риски, связанные с ними. Они не требуют крупных начальных инвестиций, но могут принести значительную прибыль или убыток в зависимости от движения рынка.

В России деривативы регулируются Федеральным законом "О рынке ценных бумаг" №39-ФЗ. Согласно ст. 2, производные финансовые инструменты являются разновидностью ценных бумаг.

Налогообложение операций с деривативами регламентируется Налоговым кодексом РФ. Доходы от реализации/обращения деривативов облагаются НДФЛ по ставке 13% для физлиц или налогом на прибыль для юрлиц.

Какие основные виды деривативов существуют?

Деривативы, или производные финансовые инструменты (ПФИ), это контракты, стоимость которых зависит от стоимости базового актива. К основным видам деривативов относятся:

Форвардный контракт

Форвардный контракт — это соглашение между двумя окнами о покупке или продажей базового товара по фиксированной цене с поставкой в будущем. Например, производитель может заключить форвардный контракт на продажу тонны салата по цене 10 000 руб. с поставкой через 6 месяцев.

Фьючерсный контракт

Фьючерсный контракт аналогичен форвардному, но стандартизирован и торгуется на бирже. Например, на Московской бирже торгуются фьючерсы на индекс РТС, валютные пары, нефть и другие активы.

Опционный контракт

Опция дает право, но не нужно платить за покупку или базовый актив по фиксированной цене (страйк) до изменения даты. За это право покупатель опционов платит продавцу премию. Например, опцион на акцию Сбербанка со страйком 200 руб. дает право купить акцию по 200 руб. указать дату.

Свопы

Своп - это контракт на обменные потоки платежей в будущем. Наиболее распространены процентные свопы (обмен фиксированной и плавающей ставок) и валютные свопы (обмен потоками в разных валютах). Например, компания с кредитом, подающая плавающую поставку, может отключить процентный своп, чтобы зафиксировать поставку.

Примеры деривативов:

- Валютный форвард. Компания А экспортирует товары в Европу и получает выручку в евро. Чтобы застраховаться от колебаний курса евро к рублю, она заключает форвардный контракт на продажу определенной суммы евро по фиксированному курсу через 6 месяцев.

- Опцион на акции. Инвестор Б покупает опцион колл на 1000 акций компании С со страйком 100 руб. за 5 руб. премии. Если через месяц акции будут стоить 120 руб., инвестор исполнит опцион, купив акции по 100 руб. и заработав 20 руб. на акцию минус премию.

- Процентный своп. Банк А выплачивает кредит с плавающей ставкой, привязанной к LIBOR. Банк Б выплачивает кредит с фиксированной ставкой 5%. Они заключают свопный контракт, по которому А платит Б фиксированную ставку, а Б платит А плавающую LIBOR ставку.

Деривативы широко используются для хеджирования рисков, спекуляций и арбитража. Их базовыми активами могут быть акции, облигации, товары, валюта, процентные ставки и т. д.

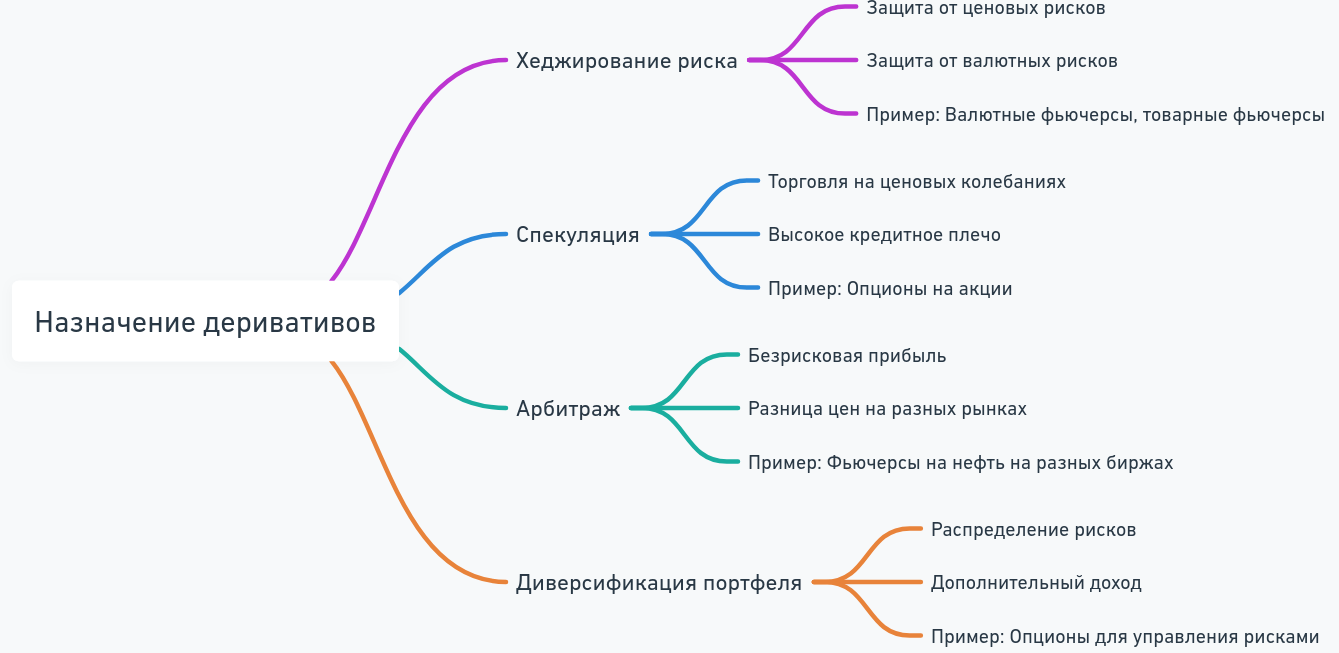

Каково назначение деривативов на финансовых рынках?

Деривативы, или производные финансовые инструменты, играют решающую роль на современных финансовых рынках. Их общее назначение заключается в следующем:

Хеджирование риска

Одна из основных целей использования деривативов – это хеджирование, то есть есть риск от ценовых и валютных рисков. Например, экспортер, получающий доход в иностранной валюте, может застраховаться от устойчивых колебаний курса, купив валютные фьючерсы или опционы. Производитель, закупающий сырье по плавающим ценам, может зафиксировать цену поставки с помощью товарного фьючерса.

Спекуляция

Деривативы активно используются для спекулятивной торговли на непрерывных ценовых колебаниях базовых активов. Высокое кредитное плечо позволяет получать прибыль даже при небольших ценовых изменениях. Например, трейдер может купить опционы на акции с ожиданием их роста, вложив лишь часть стоимости акций.

Арбитраж

Арбитражеры используют получение деривативов для безрисковой прибыли за счет разницы цен на одних и тех же активах на разных рынках или площадках. Например, можно купить фьючерсы на нефть за одну биржу и одновременно продать такие же фьючерсы за другую, по более высокой цене.

Диверсификация портфеля

Включение деривативов в инвестиционный портфель позволяет диверсифицировать риски и получить дополнительный доход. Например, опционы дают право, но не обращайте внимания на покупку или продажу активов, поскольку ограничивает потенциальные последствия при изменении цены.

Таким образом, деривативы выполняют основные функции на финансовых рынках — хеджирование рисков, спекуляцию, арбитраж и диверсификацию портфелей.

Какие риски несут участники сделок с деривативами?

Участники сделок с деривативами сталкиваются с трудностями, связанными с различными рисками, факторами из которых являются:

Рыночный риск

Рыночный риск связан с возможными потерями из-за ограничения изменения рыночных цен на базовый актив дериватива. Например, если инвестор купил опционы на акции компании X по цене 100 руб. за акцию, рыночная цена упала до 80 руб., стоимость опциона снизится, денежная поддержка держателя.

Кредитный риск

Кредитный риск возникает, когда контрагент не выполняет свои обязательства по договору. Допустимо, что возник фьючерсный контракт на поставку нефти с компанией Y. Если компания Y обанкротится, инвестор не получит нефть и понесет повреждение.

Операционный риск

Операционный риск включает ошибки персонала, сбои в работе, мошенничество и другие непредвиденные обстоятельства, которые могут привести к потере зрения. Например, если трейдер ошибочно ввел неверный объем сделки, он может стоить несколько млн долларов.

Регуляторный риск

Регуляторный риск связан с изменениями в законодательстве, которые могут ограничить или запретить виды производных сделок. После финансового кризиса 2008 года многие страны уже сточили деривативы регулирования, что было ясно в деятельности участников рынка.

Риск чрезмерных спекуляций

Деривативы часто используются для спекуляций, что может привести к образованию «пузырей» на рынке и системным рискам для финансовой системы. Например, обвал рынка ипотечных деривативов в США стал одной из причин глобального финансового кризиса.

Для управления мертвыми рисками участники применяют различные методы, такие как хеджирование, диверсификация портфелей, установление лимитов на операции и резервирование финансовых рисков в соответствии с требованиями Базельского комитета по банковскому надзору. Кроме того, в России соблюдаются нормативные акты, регулирующие производные операции, в частности:

- Федеральный закон «О рынке ценных бумаг» №39-ФЗ

- Положение Банка России от 04.07.2011 N 372-П (ред. от 06.06.2023) "О порядке бухгалтерского учета производных финансовых инструментов" (Зарегистрировано в Минюсте России 22.07.2011 N 21445)

- Инструкция Банка России от 29 ноября 2019 г. N 199-И "Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией"

Таким образом, участники рынка деривативов сталкиваются с трудностями, связанными со средними рисками, грамотное управление является ключевым фактором успеха в этой сфере.

Каким образом осуществляются расчеты по деривативам?

Расчеты по деривативам осуществляются в соответствии с условиями контракта и могут производиться как денежными средствами, так и с доставкой базового актива.

Форварды и фьючерсы

Рассмотрим пример расчетов по форвардному контракту на покупку 1000 баррелей нефти по цене $50 за баррель через 3 месяца. Допустим, при соблюдении срока действия контракта рыночная цена нефти составит $55 за баррель. В этом случае продавец форварда должен поставить покупателю 1000 баррелей нефти и получить $50 000 (1000 * $50). Таким образом, покупатель выигрывает $5000 (1000 * ($55 - $50)), так как может перепродать нефть по рыночной цене.

Фьючерсные контракты, в отличие от форвардов, торгуются на биржах и рассчитываются по ним постоянно ежедневно путем переоценки стоимости контракта по текущим рыночным ценам. Допустим, инвестор купил фьючерс на индекс РТС со сроком исполнения через 3 месяца по цене 120 000 руб. Если на следующий день индекс РТС вырастет до 121 000 руб., то инвестор получит прибыль в 1000 руб. на свой маржинальный счет.

Опции

При покупке опциона колл с премией 1000 руб. и страйк-ценой 100 руб. за акцию, инвестор имеет право, но не обязан покупать 100 акций по цене 100 руб. за штуку в определенный срок. Если рыночная акция вырастет до 110 руб., то опцион будет выгодно выполнить, заплатив 10 000 руб. (100*100) и получив акцию стоимостью 11 000 руб. (100*110) с учетом премии в 1000 руб.

Свопы

Свободы представляют собой соглашение об обменных потоках денежных средств в будущем. Например, компания А имеет кредит с плавающей ставкой, регулирующей ставку LIBOR, а компания Б — с фиксированной ставкой 5%. Они могут отключить процентный своп, при этом А будет называться Б фиксированной ставкой 5%, а Б — плавающей ставкой LIBOR. Таким образом, наша компания фиксирует для себя процентные платежи.

Расчеты по деривативам в России регулируются Налоговым кодексом РФ (глава 25), законом "О рынке ценных бумаг" и другими нормативными актами. Сделки с деривативами облагаются налогом на основе физических лиц при вложении 13% для резидентов РФ

Какова роль деривативов в управлении рисками на предприятиях?

Деривативы играют ключевую роль в управлении рисками предприятий, позволяя эффективно хеджировать различные виды рисков и обеспечивать стабильность финансовых потоков.

Хеджирование ценовых рисков

Одним из основных прикладных деривативов является хеджирование ценовых рисков на сырьевые товары, продукцию и валюту. Предприятия заключают фьючерсные контракты для фиксации будущих цен на покупку или продажу, тем самым максимально страхуясь от устойчивых ценовых колебаний.

Пример: Нефтегазовая компания планирует продажу 1 млн баррелей нефти через 6 месяцев. Текущая спот-цена нефти — $60 за баррель. Чтобы застраховаться от возможного падения цены, компания предлагает фьючерсные контракты на поставку 1 млн баррелей по цене $58 за баррель.

Если через 6 месяцев спот-цена упадет до $55, компания получит убыток $5 млн от продажи нефти по рыночной цене. Однако этот убыток будет компенсирован прибылью в $3 млн от фьючерсных контрактов ($58 - $55 = $3 x 1 млн баррелей). Таким образом, общий финансовый результат получается -$2 млн вместо -$5 млн без хеджирования.

Хеджирование валютных рисков

Предприятия, выходя на международную деятельность, сталкиваются с валютными рисками из-за нестабильности обменных курсов. Для их хеджирования использовались валютные форварды, фьючерсы, опционы и свопы.

Пример: Российская компания должна достичь 1 млн евро европейскому поставщику через 3 месяца. Текущий курс EUR/RUB - 80. Чтобы застраховаться от роста курса евро, компания покупает форвардный контракт на покупку 1 млн евро по курсу 81 рубль за евро.

Если через 3 месяца курс вырастет до 85 руб. за евро, компания потратит 1 млн евро x 85 = 85 млн руб. по рыночному курсу. Но она получит вознаграждение в сообществе 1 миллион евро x (85 - 81) = 4 млн руб. по форвардному контракту. Итого затрат составят 81 млн руб.

Если курс упадет до 77 руб. за евро, компания потратит 1 млн евро х 77 = 77 млн руб., но заплатит 4 млн руб. по форварду. Итого 81 млн руб. - стоимость хеджирования.

Таким образом, форвардный контракт позволяет фиксировать будущие расходы в рублях независимо от динамики курса евро.

Какие деривативы чаще всего используют банки и почему?

Банки активно используют различные виды производных финансовых инструментов (деривативов) для управления рисками, изменениями процентных ставок, валютных курсов, цен на акции, товары и другие активы. Рассмотрите наиболее распространенные виды деривативов и цели их применения банками.

Процентные свопы

Процентный своп представляет собой соглашение об обмене одного потока денежных средств на другой. Например, банк может обменять фиксированные платежи на плавающие, чтобы защититься от роста процентных ставок по своей открытой плавающей позиции. Или наоборот, обменять плавающие платежи на фиксированные, чтобы застраховаться от падения ставок по активам с фиксированной доходностью.

Допустим, банк выпустил облигации в размере 100 млн руб. с фиксированной ставкой 8% годовых. Чтобы защититься от роста рыночных ставок, он может отключить своп, по которому будет плавающая плавающая ставка, объявленная к ключевой ставке ЦБ РФ, и получить фиксированную ставку 8%. Таким образом, банк хеджирует процентный риск по своим обязательствам.

Валютные свопы и форварды

Валютный своп — это операция, состоящая из двух противоположных конверсионных сделок на разные даты валютирования. Банк может использовать валютный своп для привлечения или размещения средств в иностранной валюте на текущий срок. Например, банку требуется привлечь 100 млн долларов США в течение 3 месяцев. Он продает доллары за рубли по нынешнему курсу с обязательством выкупить их обратно через 3 месяца по предварительному продвинутому форвардному курсу. Разница между курсами конверсий и стоимостью фондирования в долларах для банка.

Валютный форвард - это обязательство купить или продать определенную сумму валюты по фиксированному курсу на будущую дату. Банки используют форварды для хеджирования валютных рисков по будущим платежам и поступлениям в иностранной валюте. Например, банк ожидает получить 5 млн евро через 6 месяцев. Чтобы зафиксировать курс евро и избежать валютного риска, он может отключить форвардный контракт на покупку 5 млн евро через 6 месяцев по текущему форвардному курсу.

Опционы

Опцион - этот контракт дает право, но не следует покупать или продавать базовый договор по фиксированной активной цене в течение определенного периода времени или в определенные дни.

Банки могут использовать опционы для хеджирования рисков, создания спекуляций или структурированных продуктов для клиентов. Например, банк может купить опционы «колл» на акции, чтобы застраховаться от роста их стоимости. Или продать опционы «путь» клиенту, желающему защититься от падения курса валюты.

Предположим, банк выдал кредит в 1 млрд руб. под 10% годовых сроком на 5 лет. Чтобы защититься от возможного роста ставок, он может купить 5-летний кэп-опцион (право продать) со страйком 12%. Если рыночные ставки превысят 12%, банк сможет выполнить опционы и зафиксировать функцию предоставления кредита на уровне 12%.

Кредитные деривативы

Кредитные деривативы, такие как кредитные дефолтные свопы (CDS), позволяют банкам управлять кредитным риском по выданным кредитам и облигациям. Предоставляя CDS, банк получает периодические премии, а в случае дефолта эмитента обязан выплатить покупателю свопа.

Таким образом, банки могут переложить часть кредитного риска на контрагентов по CDS, высвобождая капитал для новых операций. Или наоборот, покупая CDS, банк может подстраховаться от возможного дефолта клиента.

Приведенные примеры иллюстрируют, как банки используют различные виды деривативов для управления рыночными рисками, изменениями процентных ставок, валютных курсов, цен на акции и других активов, а также для хеджирования кредитного риска. Применение деривативов позволяет банкам более эффективно управлять рисками и капиталом в соответствии с требованиями регуляторов.

Каковы преимущества и недостатки торговли деривативами на бирже?

Преимущества торговли деривативами на бирже:

- Высокая ликвидность - на биржевом рынке деривативов присутствует большое количество участников, что обеспечивает высокую ликвидность и возможность быстрого открытия закрытия или позиции по рыночной цене.

- Прозрачное ценообразование - цены на биржевые деривативы строятся на основе будущего и идей в режиме реального времени, что исключает возможность манипулирования ценами.

- Гарантии расчетов - биржа выступает гарантом исполнения сделки, что снижает риск неисполнения обязательства контрагента.

- Возможность хеджирования - деривативы позволяют инвесторам страховать риски изменения цен на базовые активы, защищая свои портфели от волатильности.

- Диверсификация портфеля – с помощью деривативов инвесторы могут получить доступ к активам различных классов, не владея ими напрямую.

- Кредитное плечо — использование кредитного плеча при торговле деривативами увеличивает потенциальную прибыль, но также повышает риски.

Недостатки торговли деривативами на бирже:

- Высокие комиссии — биржи взимают комиссии за совершение сделок, которые увеличивают комиссии трейдеров.

- Риск резкой динамики цен - из-за высокой ликвидности и присутствия спекулянтов на рынке деривативов цены может привести к резким колебаниям.

- Сложность выхода из позиции - в случае неблагоприятной рыночной ситуации может быть сложно закрыть позицию по приемлемой цене из-за высокой волатильности.

- Риск контрагента - несмотря на гарантии расчетов, существует риск неисполнения обязательства контрагента в случае его банкротства.

- Сложность инструментов – производные представляют собой сложные финансовые инструменты, требующие глубокого понимания для эффективной торговли.

Таким образом, торговля дертивами на бирже имеет такие преимущества, как высокая ликвидность, прозрачность ценообразования и возможность хеджирования рисков, а также недостатки, включая высокую комиссию, резкие динамики цен и классические инструменты. Для успешной торговли необходимо тщательно изучить рынок деривативов, разработать методы снижения управления рисками и иметь достаточный опыт.

Какие регуляторные требования предъявляются к торговле деривативами?

Торговля деривативами регулируется нормативными актами России и требованиями, направленными на ограничение системных рисков на финансовых рынках и защиту интересов участников:

Раскрытие информации о сделках

Согласно Указанию Банка России от 16.02.2015 № 3565-У, участники торгов деривативами постепенно раскрывают информацию о заключенных внебиржевых сделках с производными финансовыми инструментами. Это требование повысить прозрачность рынка и предоставить регулятору контроль финансового риска.

Порядок учета деривативов

Положение Банка России от 04.07.2011 № 372-П устанавливает порядок бухгалтерского учета производных финансовых инструментов. Требуется, чтобы деривативы отражались на балансе по справедливой стоимости, переоценка их стоимости проводилась регулярно.

Нормативные оценки риска и резервы

Инструкция Банка России от 28.06.2017 № 180-И определить порядок расчета кредитного риска по производным инструментам и формирования резервов на возможные потери. Банки рассчитывают на кредитный риск для каждого контрагента и создают резервы, адекватные этому риску.

Предельные требования

Упоминание Банка России от 28.12.2016 № 4262-У устанавливает предельные значения норматива максимального риска на одного контрагента (Н6) для сделок с производными валюти инструментами. Это ограничение финансовых рисков банков на отдельных контрагентах.

Мировые дилеры

Крупнейшие банки, признанные квалифицированными инвесторами Банка России, могут выступать в качестве мировых дилеров на рынке деривативов. Они сохранят дополнительные требования по раскрытию информации и управленческим рискам, установленными Указаниями Банка России от 25.10.2017 № 4555-У.

Ограничение операций для некоторых участников

Для снижения риска Банк России может ограничить операции с деривативами для участников нижних категорий. Например, согласно Указанию от 22.07.2015 № 3737-У, негосударственные пенсионные фонды могут совершать сделки с производными финансовыми инструментами только в целях репликации фондовых индексов

Какие финансовые риски помогут хеджировать производные компании в реальном секторе экономики?

В реальном секторе, выходя на внешнеэкономическую деятельность, возникают трудности с валютными рисками из-за изменения курсов валют. Для их хеджирования используются валютные свопы и валютные опционы.

Валютный своп представляет собой сочетание двух противоположных конверсионных сделок на одну дату по обменному курсу, зафиксированному на момент заключения контракта. Например, российская компания-экспортер продает доллары США за рубли по современному курсу с обязательством выкупить их обратно в текущий срок по заранее оговоренному курсу. Таким образом, она фиксирует будущий курс конвертации валютной выручки, защищаясь от возможного падения курса доллара.

Валютный опцион дает право, но не обязан покупать или продавать сумму валюты по фиксированному курсу в течение оговоренного периода времени. Покупатель опционов платит продавцу премию за это право. В случае изменения курса покупатель может совершать опционы, сокращая свои потери. В противном случае он может отказаться от исполнения.

Хеджирование процентных рисков

Процентные риски связаны с изменением рыночных ставок, что влияет на стоимость обслуживания долга компаний. Для их хеджирования применяются процентные свопы и опционы на процентные ставки.

Процентный своп представляет собой соглашение об обмене будущими платежами, рассчитанное на основе разных видов процентных ставок, применимых к одному и тому же условному капиталу. Например, компания с плавающей поставкой по кредиту может обмениваться платежами с контрагентом, обеспечивая фиксированную поставку, тем самым фиксируя для себя процентные расходы.

Опцион на процентную ставку дает право купить или продать в будущем заем с фиксированной процентной ставкой. Покупатель таких опционов платит премию за возможность зафиксировать установку на случай ее устойчивого изменения.

Хеджирование ценовых рисков

В настоящее время сектор, особенно сырьевые, повышает риски изменения цен на свою продукцию и сырье. Для их хеджирования использовались товарные фьючерсы и опционы.

Товарный фьючерс - это стандартизированный биржевой контракт на поставку определенного количества товара (нефти, газа, металлов и т.д.) по фиксированной цене в будущем. Продавец фьючерса фиксирует свою цену реализации продукции, покупатель - цену закупки в Великобритании, защищаясь от устойчивого изменения спотовых цен.

Товарный опцион дает право купить или продать текущий товар по фиксированной цене в течение оговоренного периода времени. Покупатель опционов платит продавцу премию за это право. Например, нефтедобывающая компания может покупать опционы «колл» на нефть, ограничивая свои потери при падении цен. Металлургический комбинат — опционы «пустят» на железную руду, защищая себя от роста ее стоимости.

Какова роль центральных контрагентов на рынке деривативов?

Центральный контрагент (ЦК) играет ключевую роль в обеспечении стабильности и снижении рисков на рынке деривативов. Он выступает посредником между покупателями и продавцами, становясь продавцом для каждого покупателя и покупателем для каждого продавца. Тем самым ЦК берет на себя кредитный риск неисполнения участия участников сделки, гарантируя завершение расчетов. Основные функции ЦК заключаются в следующее:

- Управление рисками. ЦК применяет строгие требования к ограничению сделок, устанавливает лимиты рисков и использует многоуровневую систему гарантийных фондов для покрытия возможных убытков.

- Клиринг и расчеты. ЦК третьего клиринга определяет чистоту участников и проводит окончательные расчеты по ним.

- Стандартизация контрактов. ЦК устанавливает стандартные характеристики производных контрактов, которые повышают ликвидность и снижают операционные риски.

Применение ЦК на рынке деривативов имеет следующие преимущества:

- Снижение кредитного риска. Участники сделки не несут риска неисполнения обязательства контрагента, так как ЦК берет на себя этот риск.

- Повышение ликвидности. Стандартизация контрактов и снижение кредитных рисков увеличивают ликвидность рынка деривативов.

- Операционная эффективность. ЦК обеспечивает централизованный клиринг и расчеты, снижая операционные обязательства участников.

- Финансовая стабильность. Наличие ЦК повышает устойчивость рынка деривативов к системным рискам и кризисам.

Таким образом, центральные контрагенты играют системообразующую роль на рынке деривативов, обеспечивая его надежность, эффективность и доступность для широкого круга участников.

Какие отрасли экономики наиболее активно используют деривативы для хеджирования рисков?

Деривативы, такие как фьючерсы, опционы и свопы, широко используются в различных отраслях для хеджирования рисков, обязательств с колебаниями цен на сырьевые товары, валютных курсов и процентных ставок. Рассмотрим эти наиболее активные области применения инструментов.

Банковский сектор

Банки активно используют деривативы для управления процентными и валютными рисками, возникающими в результате их основной деятельности по привлечению депозитов и выдаче кредитов. Например, банк может отключить процентный своп для хеджирования риска, изменяя ставки по выданным кредитам с плавающей процентной ставкой. Или банк может купить валютные опционы для защиты от ограничений колебаний курса при конвертации валюты.

Добывающие компании

Нефтегазовые, горнодобывающие и металлургические компании широко включают товарные фьючерсы и опционы для хеджирования ценовых углеводородов, сырьевых товаров, таких как нефть, газ, золото, медь и др. Например, нефтяная компания может продать фьючерсы на нефть для фиксации будущего развития, защищая от возможного падения цен.

Транспортные компании

Авиакомпании и судоходные линии используют фьючерсы и опционы на топливо для хеджирования рисков изменения цен на авиационный керосин и бункерное топливо. Это позволяет им фиксировать будущие расходы на топливо и учитывать негативный рост цен на прибыльность.

Энергетические компании

Электроэнергетические компании учитывают фьючерсы и свопы в области электроэнергетики и природного газа для хеджирования ценовых рисков при покупке топлива и продаже электроэнергии. Это помогает им стабилизировать постоянные потоки и защититься от снижения динамики цен на энергоносители. Приведем пример расчета хеджирования с использованием фьючерсного контракта:

Предположим, авиакомпания ожидает потребление 1 млн галлонов авиатоплива через 6 месяцев. Текущая спот-цена топлива — 2 доллара за галлон. Фьючерсная цена на 6 месяцев — 2,10 доллара за галлон. Авиакомпания продает 1000 фьючерсных контрактов (1 контракт = 1000 галлонов) по $2,10 за галлон. Через 6 месяцев:

- Если спот-цена топлива $2,20, авиакомпания покупает топливо по $2,20 млн, но получает $2,10 млн от фьючерсов. Итого затраты $2,20 млн.

- Если спот-цена $1,90, авиакомпания платит $1,90 млн за топливо, но рост $0,20 млн по фьючерсам. Итого затрат $2,10 млн.

Таким образом, хеджирование с помощью фьючерсов позволяет авиакомпаниям фиксировать будущие расходы на топливо на уровне $2,10 млн независимо от движения спот-цен.

В соответствии с положениями Федерального закона "О рынке ценных бумаг" от 22.04.1996 N 39-ФЗ и других нормативных актов Банка России, российские компании могут использовать производные финансовые инструменты, в том числе деривативы, для целей хеджирования риско. Однако практика применения деривативов в России пока не столь широка, как в странах мира, что связано с относительной неразвитостью поддержания постоянного финансового рынка.

Какова роль деривативов в портфельном инвестировании?

Деривативы играют решающую роль в управлении инвестиционными портфелями, что способствует достижению следующих целей:

Хеджирование риска

Одна из основных функций деривативов — защита портфеля от зависимых ценовых колебаний базовых активов. Например, инвестор, владеющий акциями нефтяной компании, может застраховаться от падения цен на нефть, купив фьючерсный контракт на продажу нефти по текущей цене. Если цена упадет, нарушение по акции частично компенсирует прибыль по фьючерсу.

Получение дополнительного дохода

Опциональные стратегии позволяют зарабатывать на ценовых колебаниях без прямого владения базовым активом. Например, продажа покрытых колл-опционов на акции из портфеля приносит премию, увеличивая доходность портфеля.

Диверсификация портфеля

Включение в портфель деривативов на различные классы активов (акции, облигации, товары, валюта) снижает его риск диверсификации счета. Например, фьючерсы на золото могут использоваться для защиты от изменения.

Оптимизация структуры портфеля

Деривативы позволяют быстро и недорого изменять структуру портфеля в соответствии с рыночной конъюнктурой. Например, продажа фьючерсов на индекс РТС дает эффект продажи акций всего российского рынка.

Рассмотрим пример хеджирования портфеля акций с помощью фьючерсов. Предположим, что 1000 акций компании по 100 руб, стоимость портфеля 100 000 руб. Для защиты от падения он покупает 10 фьючерсов по индексу, который отслеживает эти акции. Контракт рассчитывается исходя из 100 акций.

Если через месяц акции упадут до 90 руб, потери по портфелю составят 10 000 руб. Но фьючерсы также упадут в цене, прибылья примерно 10 000 руб (90 - 100) * 100 * 10. Таким образом, нарушения полностью компенсируются.

Хеджирование обязательно для управляющих компаний ПИФов согласно Указанию Банка России от 05.09.2016 N 4129-У. Например, закрытый ПИФ «Сбербанк - Фонд акций» использует фьючерсы на индекс РТС для хеджирования рыночного риска.

Какие перспективы развития рынка деривативов можно выделить?

Рынок деривативов, представляющий собой торгово-производные инструменты, имеет средний потенциал для дальнейшего роста и развития. Основные перспективы рассмотрим более подробно.

Рост объемов биржевой торговли деривативами

Согласно данным Всемирной федерации бирж, в 2022 году наблюдался существенный рост объемов торговли деривативами на биржевом рынке. Общий объем производными торговыми инструментами вырос на 5,4% по сравнению с 2021 годом. Особенно заметен рост в Азиатско-Тихоокеанском регионе, где торгуется 56% всех биржевых деривативов. Это свидетельствует о растущей популярности и ликвидности биржевого рынка деривативов.

Появление новых видов активов

Одной из перспективных тенденций является появление новых видов активов, связей с экологическими, специализированными и управленческими факторами (ESG). Пример воздействия «зеленых» облигаций, средств от выпуска, которые направляются на финансирование экологических проектов, таких как возобновляемая энергетика, «зеленые» технологии и энергоэффективность. Инвесторы, приобретая такие инструменты, не только получают доход, но и решают экологические проблемы, снижая соответствующие риски.

Развитие розничного рынка в условиях глобализации

В условиях глобализации и свободной торговли потребительский рынок претерпевает значительные изменения. Основные компоненты его экономики – спрос, предложение, цена и конкуренция – должны рассматриваться как внутри, так и снаружи экономического пространства. Это открывает новые возможности для развития розничного рынка деривативов, в том числе частным инвесторам выбирать наиболее подходящие источники финансовых услуг вне зависимости от их географического положения.

Ужесточение регулирования со стороны государства

Государство играет ключевую роль в регулировании рынка деривативов, стремясь обеспечить его стабильность и защитить интересы участников. Можно ожидать продления ужесточения постановления, введения новых нормативных актов и методологий контроля. Это позволит повысить прозрачность рынка, снизить риски и предотвратить возникновение кризисных ситуаций.

Консолидация бирж и центральных контрагентов

В целях повышения эффективности и сокращения издержек на рынке деривативов наблюдается тенденция к консолидации бирж и центральных контрагентов. Крупные игроки ориентируются на слияния и объединения, что позволяет им укрепить свои позиции и расширить спектр предлагаемых услуг.

Таким образом, рынок деривативов имеет резервный потенциал для дальнейшего развития. Ожидается рост объемов биржевой торговли, появление новых видов активов, связей с ESG-факторами, развитие розничного сегмента в условиях глобализации, ужесточение регулирования со стороны государства и консолидация участников рынка. Этим открываются новые возможности для участников рынка, способствуя его ликвидности, прозрачности и стабильности.

Далее: ценные бумаги.

деривативный инструмент

Еще найдено про дериватив

- Дериватив Ц Ч Ш Э Ю Я E X Дериватив Дериватив - это контракт стоимость которого зависит от стоимости базового актива ценных бумаг валюты

- Кредитный дефолтный своп CDS кредитный дериватив - Гибкость- Возможность спекуляции - Высокие риски- Непредсказуемость рынка Залоговые обязательства - Простота- Прозрачность

- Кредитные деривативы Я E X . Кредитные деривативы Кредитные деривативы - это сложные финансовые инструменты которые используются для управления кредитными рисками Они

- Финансовые инструменты в бухгалтерском учете и отчетности коммерческих и некоммерческих организаций Начался совершенно новый виток эры раскрытия информации особенно о признании доходов расходов и использовании в операционной деятельности организаций производныхфинансовых инструментов - деривативов derivative С развитием финансового рынка и допуском ответственных компаний к национальной и международной биржевой

- Кредитные деривативы и их использование в секьюритизации Кредитные деривативы и их использование в секьюритизации И.М Карпов магистрант Факультета финансовых рынков и банков ФГБОУ

- Хеджирование валютных рисков коммерческими банками в период российского валютного кризиса 2014-2015 гг. Валютный дериватив - это контракт по которому банк получает право или берет обязательство выполнить некоторые действия

- Модель оценки капитальных активов как инструмент оценки ставки дисконтирования Кредитный дефолтный своп - кредитный дериватив страхующий от дефолта по долгам Представляет собой соглашение по условиям которою покупатель делает равные

- Государственная пошлина РФ видов животных и растений их частей или дериватов подпадающих под действие Конвенции о международной торговле видами дикой фауны и флоры находящимися под

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ