Фискальная политика РФ: основные приоритеты и эффективность

Крымская О.Н.

Новосибирский государственный университет экономики и управления «НИНХ»

Colloquium-journal

№6 2019

Аннотация

В статье рассматриваются определение, цели и основные типы фискальной политики. Также проводится анализ эффективности проведения фискальной политики в РФ на основе расчета показателей уровня налоговой нагрузки и эластичности налоговой системы.

Фискальная политика любого государства является неотъемлемой частью экономической политики. Фискальная политика способствует эффективному перераспределению поступающих в распоряжение государства ресурсов.

Прежде всего, введем необходимый понятийный аппарат. Под фискальной, или бюджетной, политикой принято понимать государственное воздействие на экономику посредством управления компонентами государственных финансов: государственными расходами, трансфертными выплатами, налогами, бюджетным дефицитом (профицитом), государственным долгом [2, c. 60].

К основным целям фискальной политики относятся:

- Сглаживание колебаний экономического цикла;

- Стабилизация темпов экономического роста;

- Достижение высокого уровня занятости;

- Снижение темпов инфляции.

Большинство существующих теоретических воззрений на макроэкономическую роль фискальной политики имеет отношение к двум исследовательским традициям: классической и кейнсианской. На протяжении развития экономической науки фискальной политике отводилась разная роль в деятельности государства. Так, представители классической школы во главе с А. Смитом придерживались мнения, что фискальная политика в качестве метода вмешательства в экономику не должна применяться со стороны государства. Согласно появившейся позднее кейсианской концепции, напротив, несовершенство рыночных механизмов делает необходимым вмешательство государства в экономику. Вследствие этого, кейнсианская версия фискальной политики характеризуется сознательным воздействием государства на доходы и расходы государственного бюджета в целях регулирования экономики, сбалансированности совокупного спроса и предложения [3, c. 244-255].

Выделяют два основных типа фискальной политики: дискреционная и недискреционная (автоматическая).

Дискреционная фискальная политика предполагает сознательное регулирование государством налогообложения и государственных расходов с целью воздействовать на реальный объем национального производства, занятость, инфляцию и экономический рост.

Недискреционная фискальная политика основана на зависимости изменений налоговых поступлений и государственных трансфертов от динамики ВНП, отражающего фазы делового цикла. Отметим, что основными инструментами фискальной политики являются налоги и уровень налоговых ставок, а также доходы и расходы бюджета страны [1, c. 146].

Безусловно, фискальная политика любого государства должна оцениваться с точки зрения ее эффективности.

Существует множество мнений о сущности эффективной фискальной политики. Ученые-экономисты в своих трудах по-разному характеризуют эффективную фискальную политику.

Например, Дж. Стиглиц особое внимание уделял проблемам фискальной политики, в частности налоговой нагрузке, налогообложению капитала, оптимальному налогообложению, налоговым реформам. Оптимальное сочетание данных показателей позволит построить сбалансированную систему налогообложения, тем самым сделать фискальную политику более эффективной. Он определил пять принципов налоговой системы, базирующейся на экономической эффективности, административной простоте, политической ответственности, гибкости и справедливости. Дж. Стиглиц заострил свое внимание на оптимальной (эффективной) структуре налогообложения, которая, по его мнению, способствует максимизации общественного благосостояния.

Также проблемой фискальной политики занимался А. Лаффер. Он акцентирует внимание на роли совокупного предложения, на которое оказывают воздействие ставки налогообложения. Согласно экономической теории предложения, чрезмерно высокий уровень налогообложения негативно влияет на активность экономических субъектов, сокращает совокупное предложение, приводит к росту инфляции и замедляет экономический рост. Таким образом, под эффективной фискальной политикой Лаффер понимал такую политику правительства, при которой формирование доходов государственного бюджета происходит посредством установления взаимозависимости между оптимальными налоговыми ставками, обеспечивающими максимальный объем налоговых поступлений в бюджет.

Среди отечественных ученых-экономистов, занимавшихся исследованием фискальной политики, можно выделить Н. И. Тургенева, А. А. Исаева, А. А. Соколова, М. М. Алексеенко, С. И. Иловайского, И. И. Янжула. Например, Н. И. Тургенев акцентировал внимание на проблемах становления фискальной политики, являлся сторонником умеренных налогов, принципа равномерного распределения налогов, выделяя источники и виды налогов, порядок их взимания и собирания. Эффективность фискальной политики он связывает со степенью реализации политических свобод, а налоги считает признаком развития государства [4].

Оценку эффективности фискальной политики РФ необходимо проводить на основе определенных показателей, позволяющих оценить результаты проведения фискальной политики прежде всего для населения РФ. В ходе исследования анализ проводится прежде всего с целью оценки современной налоговой системы РФ, а также для определения взаимосвязи между доходами бюджета и налогами.

В рамках данной работы предлагается оценить результативность фискальной политики РФ на основе следующих двух показателей:

- Эластичность налоговой системы РФ;

- Коэффициент налоговой нагрузки.

По мнению некоторых отечественных ученых, важнейшими показателями эффективности налоговой системы выступает коэффициент эластичности налогов, так как в российской налоговой практике они достаточно распространены. Эластичностью налога называется относительное изменение объема его поступлений при неизменности налоговой системы по отношению к относительному изменению базы налогообложения.

Однако, если вместо базы налогообложения использовать показатель ВВП, то можно рассчитать эластичность не одного налога, а налоговой системы в целом. Данный показатель характеризует изменение налоговых поступлений в зависимости от изменения показателя экономического роста (ВВП). В данной статье представлен расчет показателя эластичности по формуле, предложенной экономистом О. В. Калининой в одной из ее работ [5]. Показатель эластичности налоговой системы рассчитывается по следующей формуле:

Э = (ΔТ/Т) / (ΔGDP/GDP)

где, Э - эластичность налоговой системы;

ΔТ - изменение фактических налоговых поступлений за определенный период времени;

ΔGDP - изменение показателя ВВП (валового внутреннего продукта) за рассматриваемый период.

Можно выделить следующие значения коэффициента эластичности налоговой системы Э:

- Э > 1 - налоговая система считается эластичной, если происходит более быстрое увеличение поступлений налогов по отношению к ВВП, т.е. удельный вес налоговых доходов в валовом доходе возрастает;

- Э < 1 - налоговая система неэластична, т.е. удельный вес налоговых поступлений снижается;

- Э = 1 - доля налоговых поступлений в ВВП остается стабильной, т.е. поступления налогов изменяются так же, как национальный доход [2, с. 67].

Налоговая нагрузка населения определяется как отношение налогового потенциала на душу населения к доходу на душу населения.

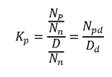

Коэффициент налоговой нагрузки рассчитывается по формуле, представленной Д. Н. Слободчиковым [6]:

Где Кр - коэффициент налоговой нагрузки;

NP - налоги, уплаченные населением;

Nn - численность экономически активного населения;

D - доход населения в виде оплаты труда наемных работников.

В ходе исследования был проведен расчет двух коэффициентов за период с 2016 по 2018 гг. Приведем все данные, необходимые для расчета данных коэффициентов, в таблице 1.

Таблица 1. Данные для расчета показателей эффективности фискальной политики

| Наименование показателя | 2016 | 2017 | 2018 |

| ВВП, млрд. руб. | 86010,2 | 87426,7 | 89414,5 |

| Налоги, млрд. руб. | 16625,2 | 17340,1 | 21328,3 |

| НДФЛ, млрд. руб | 3127,1 | 3261,0 | 3653,0 |

| Численность ЭАН, тыс. чел. | 75934,9 | 76229,3 | 75817,7 |

| Средний доход населения Dd | 36709 | 38287,5 | 39933,85 |

Источником данных является официальный сайт федеральной службы государственной статистики [7,8,9].

Рассчитаем значения показателей за 2016-2018. Расчетные значения показателей представлены в таблице 2.

Таблица 2. Результаты расчета значений показателей за 2016-2018 гг.

| Наименование показателя | 2016 | 2017 | 2018 |

| ΔВВП | 2623 | 1416,5 | 1987,8 |

| ΔВВП/ВВП, % | 3,05 | 1,62 | 2,22 |

| ΔТ | 2825,2 | 714,9 | 3988,2 |

| ΔТ/Т, % | 16,99 | 4,12 | 18,7 |

| Npd | 41181,3 | 47501,4 | 48181,4 |

| Э | 5,57 | 2,54 | 8,42 |

| Kр | 1,12 | 1,24 | 1,21 |

Результаты исследования позволяют сделать вывод о том, что значения каждого оцениваемого показателя изменяются.

Прежде всего, отметим, что коэффициент эластичности (Э) за весь исследуемый период больше 1. Это означает, что налоговая система РФ за 2016201 8 является эластичной. Наблюдается более быстрое увеличение поступлений налогов по отношению к ВВП, т.е. удельный вес налоговых доходов в валовом доходе возрастает. За исследуемый период значения коэффициента эластичности налоговой системы колеблются. Так, например, в 2017 году коэффициент эластичности уменьшился по сравнению с предыдущим периодом, а в 2018, наоборот увеличился по сравнению с предыдущим периодом.

Таким образом, в последнее время налоговая система РФ становится более эластичной, т.е. удельный вес налоговых доходов в валовом доходе возрастает. По данному критерию налоговая система РФ в 2018 году является менее эффективной, чем в 2016 году.

По результатам расчетов коэффициента налоговой нагрузки можно сделать вывод о том, что уровень налоговой нагрузки населения снижается (1,21 в 2018 году по сравнению со значением 1,24 в 2016 году). Однако, значения данного показателя остаются стабильно высокими. Отметим, что в данный коэффициент отражает налоговую нагрузку населения. Снижение данного показателя означает, что налоговая и фискальная политика РФ становится более эффективной.

Список литературы

1. Аронов А.В., Кашин В.А. Налоговая политика и налоговое администрирование: учеб. пособие. - 2- е изд. / А.В. Аронов, В.А. Кашин. - М.: Магистр: ИНФРА М, 2019. - 544 с.

3. Воронин А.Ю., Киршин И.А. Макроэкономика - I: Учеб. пособие. - М.: ИНФРА-М, 2017. - 110 с.

4. Золотарчук В.В. Макроэкономика: учебник / В.В. Золотарчук. - 2-е изд., перераб. и доп. -М.: ИНФРА-М, 2018. - 537 с.

5. Белова И.А. Становление взглядов на роль налогов как инструмента фискальной политики [Электронный ресурс] // elibrary.ru URL: https://elibrary.ru/item.asp?id=17720046 (дата обращения: 26.03.2019)

6. Калинина О.В. Оценка эффективности российской налоговой системы. Финансы и кредит. [Электронный ресурс] // elibrary.ru URL: http:// https://enbrary.ru/iterri.asp?id=15597381& (дата обращения: 24.03.2019)

7. Слободчиков Д.Н. Критерии оценки эффективности налогоообложения в системе налогового регулирования [Электронный ресурс] // elibrary.ru URL: https://enbrary.ru/iterri.asp?id=13004957 (дата обращения: 22.03.2019)

8. Официальная статистика/население/демография // http://www.gks.ru URL: http://www.gks.ru/wps/wcm/connect/rosstat_mai n/rosstat/ru/statistics/population/demograph# (дата обращения: 23.03.2019)

9. Официальная статистика/ Рынок труда, занятость и заработная плата/ Трудовые ресурсы // http://www.gks.ru URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/wages/labour_force/ (дата обращения: 23.03.2019)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ