Финансовая нестабильность региона: методы оценки и инструменты элиминирования

Павел Андреевич Иванов

кандидат экономических наук, научный сотрудник

сектора региональных финансов и бюджетно-налоговой политики,

Федеральное государственное бюджетное учреждение науки

Институт социально-экономических исследований

Уфимского научного центра Российской академии наук

450054, г. Уфа, Проспект Октября, д. 71,

Гульнара Рауфовна Сахапова

младший научный сотрудник сектора региональных

финансов и бюджетно-налоговой политики,

Федеральное государственное бюджетное учреждение науки

Институт социально-экономических исследований

Уфимского научного центра Российской академии наук

450054, г. Уфа, Проспект Октября, д. 71,

Экономические и социальные перемены: факты, тенденции, прогноз

№6 (36) 2014

Аннотация. Финансовая нестабильность является одним из важнейших факторов, влияющих на уровень и устойчивость социально-экономического развития территорий различного уровня. Однако в настоящее время данное понятие применительно к купированию и прогнозированию угроз финансово-экономического кризиса на современном этапе методологически разработано в недостаточной мере. Особенно остро данная проблема проявляется на уровне регионов. В целях её решения в статье предлагается методика оценки рисков финансовой нестабильности, позволяющая в разрезе основных институциональных секторов экономики (государство, бизнес, домохозяйства) определить наиболее подверженные волатильности индикаторы состояния и развития региональных финансов, а также с помощью методологии VaR осуществить прогноз вероятных максимальных изменений индикаторов в будущем. Расчеты по предложенной методике на примере Республики Башкортостан показали, что региональные финансы наиболее подвержены бюджетному риску. В качестве одного из инструментов элиминирования бюджетного риска представлены предложения по повышению эффективности использования межбюджетньгх трансфертов, позволяющие повысить степень финансовой самостоятельности регионов и выступить действенным стимулом их инновационного развития.

Финансово-экономический кризис, развивающийся на всех уровнях управления, обусловливает выделение в числе наиболее актуальных и первостепенных задач выявление и изучение причин (факторов) нынешней финансовой нестабильности, выработку методологии и инструментария элиминирования рисков и прогнозирования возможных проявлений негативных тенденций в будущем.

Подходы к оценке финансовой нестабильности

В настоящее время в России решению проблемы разработки моделей оценки и прогнозирования финансовой нестабильности посвящено относительно небольшое количество публикаций, которые в основном или описывают динамику макроэкономических индикаторов и обобщают международный опыт по разработке системы индикаторов — предвестников кризисных явлений, или предпринимают попытки по построению собственной системы опережающих индексов (сводного опережающего индекса), но с упором на реальный сектор экономики и с недостаточным вниманием к финансовой составляющей.

Тем не менее, на данный момент, по нашему мнению, среди работ, посвященных разработке инструментария прогнозирования финансовой нестабильности в России, следует выделить две. Они принадлежат Институту экономической политики (Институт Гайдара) [16] и Центру макроэкономического анализа и краткосрочного прогнозирования [11], разработавшим систему индикаторов — предвестников финансовой нестабильности и систему раннего оповещения о финансовых кризисах соответственно. Их сравнительная характеристика представлена в таблице 1.

Таблица 1. Сравнительный анализ моделей оценки финансовой нестабильности*

| Сравниваемый параметр | Система индикаторов - предвестников финансовой нестабильности | Система раннего оповещения о финансовых кризисах |

| Группировка существующих методологий исследования | Качественный анализ Эконометрическое моделирование (оценка вероятности наступления кризиса) Непараметрические оценки («сигнальный» подход) | Методология построения опережающих индикаторов кризиса Методы макроэкономического стресс-тестирования Макроэкономическая модель (оценка последствий реализации среднесрочных сценариев) |

| Сравниваемые модели | В целом на основе «сигнального» подхода и в меньшей степени с помощью статистических и эконометрических методов | Включает элементы всех трех рассмотренных подходов («сигнальный», эконометрический, стресс-тестирование) |

| Преимущества | Оценка прогностической силы каждого индикатора индивидуальна, что позволяет проранжировать переменные | Использование комплексного подхода обеспечивает значительное повышение коррелируемости оценочных данных с фактическими |

| Недостатки | Вероятность кризиса определяется по бинарной функции, что не позволяет определить степень отклонения индикатора от порогового значения Субъективность определения порогового значения | Ограниченная прогностическая сила, т.е. возможность модели по предсказанию новых по своей природе кризисов существенно ниже, чем по предсказанию событий, аналогичных ранее происходившим |

| * Составлено по: Улюкаев А.В., Трунин П.В. Применение сигнального подхода к разработке индикаторов-предвестников финансовой нестабильности в РФ // Проблемы прогнозирования. - 2008. - № 5. - С. 100-109; Опыт разработки системы раннего оповещения о финансовых кризисах и прогноз развития банковского сектора России на 2012 г. / О.Г. Солнцев, А.А. Пестова, М.Е. Мамонов, З.М. Магомедова // Журнал новой экономической ассоциации. - 2011. - № 12. - С. 41-76. | ||

Приведенные модели оценки финансовой нестабильности, как и множество других, несмотря на использование в них различных подходов, имеют объективный недостаток на современном этапе экономического развития: существующий финансово-экономический кризис носит системный характер, вследствие чего прогностическая сила имеющихся моделей, строящихся по ретроспективным данным, носит ограниченный характер. Это признают и сами авторы некоторых работ (в частности [11]).

Группировка исследований по выявлению факторов финансовой нестабильности позволяет выделить следующие группы [16]:

- Качественный анализ. В его основе лежит выполненное в графическом виде сравнение динамики основополагающих экономических показателей в предкризисный период и в период нормального состояния.

- Эконометрическое моделирование. Сущность данного подхода заключается в построении регрессионных моделей, оцениваемых с помощью logit- и probit-анализа, показывающих вероятность возникновения финансовой нестабильности от того или иного финансово-экономического показателя в прогнозируемом периоде.

- Непараметрические оценки. Данный подход предполагает выявление уязвимости финансовой системы от нестабильности, выраженной в количественном виде. Работа в рамках обозначенного подхода строится по двум основным направлениям: установление на основе различных критериальных параметров пороговых значений индикативных показателей возможных кризисных явлений финансового характера, а также разработка интегральных (сводных) индексов финансовой стабильности.

Из анализа преимуществ и недостатков каждой из групп можно сделать вывод, что наиболее адекватной для оценки финансовой нестабильности является третья группа, использующая «сигнальный» подход.

В работе [11], выполненной сотрудниками московского Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), рассмотрен опыт разработки системы раннего оповещения о финансовых кризисах. Авторы выделяют 3 стадии (фазы), различающиеся по ключевым источникам ресурсов и интенсивности расширения реального объема кредита экономике:

- адаптационную, где наблюдается сокращение кредитования реального сектора экономики и увеличение резервирования банковскими учреждениями для смягчения последствий роста кредитных, валютных, операционных и других видов риска;

- сберегательную стадию, на которой ключевым ресурсом являются вклады населения; увеличение сбережений поддерживает на высоком уровне значения процентных ставок, возросших в адаптационную фазу, и снижение уровня потребительских расходов; в то же время повышается спрос на кредитные ресурсы банковского сектора со стороны предприятий, населения и государства;

- фаза интенсивного импорта капитала, когда в экономике начинается проводиться агрессивная долговая политика, что способствует повышению уязвимости финансового сектора и экономики к внешним шокам.

В работе [11] описаны также недостатки модели опережающих индикаторов — предвестников финансовой нестабильности, предложенной в статье [16], заключающиеся, во-первых, в отсутствии четких количественных критериев отнесения того или иного события к понятию финансовой нестабильности и, во-вторых, в наличии у модели не очень высокой прогностической силы для кризисного периода конца 2008 г.

Таким образом, в настоящее время при формировании системы индикаторов в зависимости от поставленных целей и задач возможно использование трех основных подходов [3, с. 56]:

- на основе показателей макроэкономической статистики (валовой внутренний продукт, национальный доход, инвестиции в основной капитал и др.), отражающих социально-экономические аспекты развития общества;

- на основе построения относительных показателей (удельные веса, баллы, коэффициенты, рейтинги, индексы и др.), применяемых при проведении анализа экономической деятельности многими экономистами и учеными;

- путем формирования системы «показателей тревоги» («сигнальный» подход), основная задача которых заключается в своевременном предупреждении исполнительных структур о превышении текущих значений того или иного индикатора системы своих предельных параметров, что служит «сигналом» различным структурам международного, государственного и регионального уровней о принятии соответствующих управленческих решений.

На региональном уровне к работам, исследующим проблему финансовой стабильности в рамках оценки экономической безопасности региона, следует отнести методики А.И. Татаркина и группы авторов [14] и С.Н. Яшина, Е.Н. Пузова [19]. В отличие от методики С.Н. Яшина, которая основывается на первом подходе (макроэкономические индикаторы), методика А.И. Татаркина содержит элементы всех трех подходов, рассмотренных ранее, что дает определенные преимущества [3, с. 62-63]:

- более высокий уровень иерархичности и детализированности структуры показателей социально-экономического развития региона;

- формирование предельных параметров индикаторов экономической безопасности региона, превышение которых служит сигналом о начале кризиса;

- применение балльного инструментария в качестве оценки состояния экономической безопасности;

- построение классификации состояний экономической безопасности по стадиальным зонам (нормальное, предкризис 1, 2, 3, кризис 1, 2, 3);

- наличие интервальных значений балльных оценок территориальной экономической безопасности в зависимости от степени кризисности ситуации;

- обобщение и представление комплексной оценки уровня региональной экономической безопасности.

Методика оценки рисков

При оценке рисков в зависимости от выбранного метода используются различные показатели, в числе которых следует выделить:

- стандартное отклонение;

- коэффициент вариации;

- показатель VaR и др.

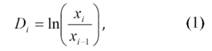

Одним из наиболее эффективных методов оценки рисков финансовой нестабильности является методология Value-at-Risk (VaR). Формула расчета VaR изменяется в зависимости от выбранного метода (точнее, от выбранного способа оценки вероятностного распределения). Сначала, как правило, рассчитывается логарифм роста показателя по формуле (1):

где Di — логарифм роста показателя в i-ом периоде;

xi — значение случайной величины в i-ом периоде;

xi-1 — значение случайной величины в предыдущем периоде к i-ому периоду.

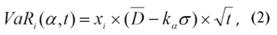

Затем определяется значение VaR на t периодов вперед по формуле (2):

где D — среднее значение логарифма роста показателя;

kа — квантиль нормального распределения, соответствующий вероятности а;

σ — стандартное отклонение;

t — количество прогнозных периодов.

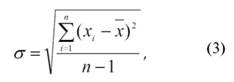

Часто в качестве показателя измерителя риска используют волатильность, которая определяется по формуле стандартного отклонения (3):

где х — математическое ожидание;

n — количество периодов.

Еще одним показателем измерения риска является коэффициент вариации, который, в отличие от стандартного отклонения, выражается в единицах измерения оцениваемого показателя. Коэффициент вариации — относительный показатель, что позволяет сравнивать коэффициенты вариации различных индикаторов между собой. Коэффициент вариации представляет собой отношение стандартного отклонения к математическому ожиданию (4):

Таким образом, для оценки рисков финансовой нестабильности требуется комплексный подход, учитывающий самые различные аспекты и параметры изменения индикаторов. Кроме того, необходимо обеспечить сопоставимость оценок рисков по различным индикаторам между собой. С этой целью была разработана авторская методика оценки рисков финансовой нестабильности на примере индикаторов, характеризующих состояние и развитие региональных финансов Республики Башкортостан. Данная методика опирается на такие показатели, как стандартное отклонение, коэффициент вариации, величина VaR. Алгоритм расчета рисков по методике состоит в следующем:

1. Определение значений индикаторов состояния и развития региональных финансов, предложенных сотрудниками Института социально-экономических исследований УНЦ РАН, в разрезе трёх секторов экономики: общественного, сектора бизнеса и домохозяйств [1, 4, 15] (табл. 2).

Данный набор индикаторов, по нашему мнению, позволяет наиболее комплексно оценить уровень региональных финансов по основным секторам экономической деятельности.

2. Расчет поиндикативно стандартного отклонения по формуле (3).

3. Расчет поиндикативно коэффициента вариации по формуле (4).

4. Вычисление среднего значения коэффициента вариации по каждому сектору (на примере общественного сектора) по формуле средней геометрической (5):

где Квар(G) - коэффициент вариации по общественному сектору;

Квар(Gn) - коэффициент вариации n-го показателя.

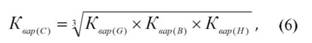

5. Определение сводного коэффициента вариации по формуле (6):

где Квар(C) — сводный коэффициент вариации по трём секторам;

Квар(B) — коэффициент вариации по сектору бизнеса;

Квар(H) — коэффициент вариации по сектору домохозяйств.

6. Расчет значения VaR для индикаторов, изменяющихся по закону нормального распределения (2).

Таблица 2. Индикаторы состояния и развития региональных финансов*

| Общественный сектор (G) | Сектор бизнеса (B) | Сектор домохозяйств (H) |

| Отношение дефицита бюджета региона к ВРП (G1) | Инвестиции в основной капитал к ВРП (B1) | Сберегательная активность населения (H1) |

| Объем собственных бюджетных средств на одного жителя (G2) | Отношение кредиторской задолженности предприятий и организаций региона к ВРП (B2) | Инвестиционная активность населения (H2) |

| Доля федеральных трансфертов в бюджете региона (G3) | Доля просроченной задолженности по кредитам предприятий и организаций региона (B3) | |

| Отношение задолженности по налогам к общей сумме налоговых сборов региона (G4) | Отношение сальдированного финансового результата предприятий и организаций региона к ВРП (B4) | |

| Объем государственного долга к ВРП (G5) | ||

| Уровень монетизации в % к ВРП (G6) | ||

| Индекс потребительских цен (G7) | ||

| * Составлено по: Алтуфьева Т.Ю. Особенности управления региональными финансами в условиях посткризисной модернизации // Инновационные технологии управления социально-экономическим развитием регионов России: материалы V Всероссийской научно-практической конференции с международным участием. - В 3-х частях. - Ч. II. - Уфа: ИСЭИ УНЦ РАН, 2013. - C. 108113; Климова Н.И. Теоретико-методические подходы к формированию информационно-модельного комплекса управления региональными финансами // Там же. - С. 129-134; Тютюнникова Т.И. Время как экономический ресурс и анализ его использования в секторе домохозяйств // Там же. - C. 151-155. | ||

Дальнейшая апробация методики оценки рисков на основе предложенных выше индикаторов позволит в секторальном разрезе оценить уровень подверженности региона рискам финансовой нестабильности.

Апробация методики оценки рисков, осуществлявшаяся на примере Республики Башкортостан (РБ) за период 2000—2011 гг., состоит из следующих этапов.

Этап 1. На этом этапе, исходя из вышеприведенного алгоритма, необходимо определить значения индикаторов состояния и развития региональных финансов по трём секторам. Все индикаторы, за исключением одного — объема собственных бюджетных средств на одного жителя, представлены в относительных единицах и характеризуются разнонаправленной динамикой (табл. 3).

Таблица 3. Индикаторы состояния и развития финансов в Республике Башкортостан за 2000-2011 гг.*

| Индикатор | 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. | 2005 г. | 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | 2011 г. |

| Общественный сектор (G) | ||||||||||||

| G1, % | 0,98 | -0,51 | -0,30 | 0,89 | 0,11 | 1,17 | 1,71 | 0,12 | 1,23 | -0,52 | -0,33 | -0,55 |

| G2, т.р.** | 8,99 | 5,24 | 5,22 | 6,62 | 5,60 | 6,32 | 8,16 | 8,23 | 9,22 | 7,69 | 7,52 | 7,99 |

| G3, % | 13,48 | 28,70 | 23,15 | 19,31 | 19,58 | 19,31 | 18,32 | 16,25 | 16,08 | 22,37 | 20,67 | 20,80 |

| G4, % | 41,94 | 42,37 | 33,83 | 37,43 | 30,69 | 29,93 | 23,49 | 16,59 | 10,8 | 11,42 | 8,62 | 5,87 |

| G5, % | - | - | - | - | - | - | 0,65 | 0,69 | 0,51 | 1,07 | 1,34 | 1,21 |

| G6, % | 21,08 | 23,12 | 34,01 | 36,71 | 36,82 | 36,62 | 37,32 | 40,22 | 34,86 | 46,67 | 52,66 | 47,09 |

| G7, % | 121,6 | 117,4 | 114,7 | 111,1 | 114,3 | 110,9 | 108,9 | 112,6 | 112,4 | 108,3 | 109,6 | 106,4 |

| Сектор бизнеса (B) | ||||||||||||

| B1, % | 24,46 | 28,17 | 25,04 | 22,55 | 21,69 | 22,13 | 21,33 | 27,17 | 27,41 | 22,86 | 20,22 | 19,81 |

| B2, % | 47,72 | 42,80 | 41,88 | 40,00 | 31,89 | 30,93 | 23,26 | 26,20 | 21,97 | 29,41 | 29,94 | 31,09 |

| B3, % | 57,7 | 53 | 44,1 | 36,2 | 29,7 | 23,1 | 17,1 | 9,5 | 7,8 | 7,2 | 5,8 | 3,7 |

| B4, % | 29,88 | 23,80 | 13,10 | 17,37 | 12,68 | 27,75 | 18,93 | 15,35 | 11,11 | 9,63 | 17,64 | 11,54 |

| Сектор домохозяйств (H) | ||||||||||||

| H1, % | 2,7 | 3,5 | 3,9 | 5,2 | 4,8 | 3,9 | 4,1 | 4,1 | 0,3 | 3,0 | 4,5 | 3,1 |

| H2, % | 1,2 | 2,0 | 1,0 | 1,6 | 1,7 | 1,4 | 1,4 | 1,2 | 1,4 | 0,7 | 0,7 | 0,9 |

|

* Составлено по: Регионы России. Социально-экономические показатели. 2012: стат. сб. / Росстат. - М., 2012. - 990 с.; Объем и структура государственного долга Республики Башкортостан [Электронный ресурс] / Министерство финансов Республики Башкортостан. - Режим доступа: http://minfinrb.bashkortostan.ru/11/dolg2006_2012.htm ** С учетом инфляции. |

||||||||||||

Этапы 2—4. Результаты расчета стандартного отклонения (3), математического ожидания, коэффициента вариации (4) и значения VaR (2) по каждому индикатору состояния и развития региональных финансов и секторам экономики в целом представлены в таблице 4.

Таблица 4. Значения стандартного отклонения, коэффициента вариации и VaR по индикаторам и секторам в целом за 2000-2011 гг.*

| Индикатор | Стандартное отклонение (σ) | Математическое ожидание (χ) | Коэффициент вариации (Квар) | Величина VaR на 2012 г. |

| G1, % | 0,497 | 0,702 | 0,708 | 2,4 |

| G2, т.р. | 1,403 | 7,234 | 0,194 | 4,263 |

| G3, % | 3,907 | 19,386 | 0,197 | 12,574 |

| G4, % | 13,374 | 24,415 | 0,548 | 3,578 |

| G5, % | 0,310 | 0,912 | 0,340 | 0,965 |

| G6, % | 9,097 | 37,264 | 0,244 | 13,650 |

| G7, % | 4,215 | 112,350 | 0,038 | 4,551 |

| Итого по G | - | - | 0,241 | - |

| B1, % | 2,851 | 23,569 | 0,121 | 6,045 |

| B2, % | 8,174 | 33,092 | 0,247 | 12,953 |

| B3, % | 19,317 | 24,575 | 0,786 | 2,219 |

| B4, % | 6,642 | 17,397 | 0,382 | 12,940 |

| Итого по B | - | - | 0,308 | - |

| H1 | 1,272 | 3,592 | 0,354 | 8,073 |

| H2 | 0,398 | 1,267 | 0,315 | 0,858 |

| Итого по H | - | - | 0,334 | - |

| H1(M) | 0,738 | 3,891 | 0,190 | 1,839 |

| Итого по HM ** | - | - | 0,244 | - |

|

* Рассчитано по данным из таблицы 3. ** HM - значение Квар по сектору H без учета сберегательной активности (H1) за 2008 г. |

||||

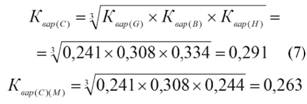

Этап 5. Заключается в определении сводного коэффициента вариации. Поскольку в 2008 г. наблюдался провал сберегательной активности (0,3%), представляющей собой отношение объема сбережений домохозяйств к денежным доходам населения, было решено рассчитать сводный коэффициент вариации с учетом и без учета данного показателя за 2008 г. по формуле (7):

где Квар(С) — сводный коэффициент вариации по трём секторам;

Квар(С)(М) — сводный коэффициент вариации по трём секторам без учета сберегательной активности (H1) за 2008 г. по сектору H.

При величине коэффициента вариации более 33% совокупность считается неоднородной, при значении менее 33% — однородной. Чем более однородна совокупность (т.е. менее рассеяна относительно своего среднего значения), тем более надежны и адекватны результаты статистического анализа, построенного по данной совокупности. Значение сводного коэффициента вариации по Республике Башкортостан за 2000—2011 гг. характеризовалось однородной совокупностью и составило 29,1% с учетом сберег ательной активности (H1) за 2008 г. и 26,3% без учета 2008 г., что говорит о надежности статистического анализа расчетных данных.

Наименьшее значение Квар в среднем по секторам имеет общественный сектор (24,1%), немного выше волатильность сектора бизнеса (30,8%), но в пределах однородности. Сектор домохозяйств без учета 2008 г. по волатильности также однороден (24,4%). Однако с учетом 2008 г. колеблемость характеризуется слабой неоднородностью (33,4%), хотя и находится в пограничном состоянии.

Наибольший вклад в общую волатиль-ность вносят индикаторы общественного сектора (отношение дефицита бюджета региона к ВРП, отношение задолженности по налогам к общей сумме налоговых сборов региона, объем государственного долга к ВРП) и секторов бизнеса (доля просроченной задолженности по кредитам предприятий и организаций региона, отношение сальдированного финансового результата предприятий и организаций региона к ВРП) и домохозяйств (сберегательная активность).

При этом следует отметить, что индикаторы «отношение задолженности по налогам к общей сумме налоговых сборов региона» и «доля просроченной задолженности по кредитам предприятий и организаций региона» имеют устойчивый тренд к снижению на всем протяжении периода и их высокое значение вола-тильности (Квар ) вызвано большим разрывом между текущей положительной динамикой в настоящем и негативной динамикой в прошлом.

Этап 6. Заключительный шестой этап методики оценки рисков финансовой нестабильности сводится к расчету значения VaR по формуле (2) для индикаторов, изменяющихся по закону нормального распределения.

Сначала необходимо определить, соответствует ли рассматриваемая эмпирическая выборка закону нормального распределения. Для этого нужно применить статистическую функцию ХИ2РАСП из программного пакета MS Excel, которая позволяет определить вероятность Р(χ2 ) с помощью хи-квадрата (χ2) Пирсона.

На основе Р(χ2 ) определяется степень отклонения фактического (эмпирического) распределения от теоретического.

При Р > 0,5 считается, что эмпирическое и теоретическое распределения близки, при Р ∈ [0,2; 0,5] совпадение между ними удовлетворительное, в остальных случаях — недостаточное [18, с. 25].

Расчеты в Excel, проведенные по выбранным индикаторам за 2000—2011 гг., показали, что вероятность Р(χ2) по всем индикаторам колеблется от 0,78 до 0,99 при 11 степенях свободы, что позволяет говорить о соответствии закону нормального распределения.

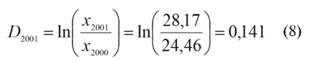

Следующим шагом является расчет значения VaR по формуле (2). Результаты расчетов приведены в таблице 4. В качестве примера приведем расчеты VaR для индикатора «инвестиции в основной капитал в % к ВРП» (B1). Сначала по формуле (8) определяется логарифм роста индикатора по годам:

Для остального периода D составит: -0,118; -0,105; -0,039; 0,020; -0,037; 0,242; 0,008; -0,181; -0,123; -0,020.

Математическое ожидание составит:

D = (0,141-0,118-0,105-0,039+0,020-0,037+0,242+0,008-0,181-0,123-0,020)/11 = -0,019

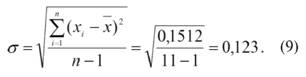

Далее определяется волатильность логарифма роста по формуле стандартного отклонения (9):

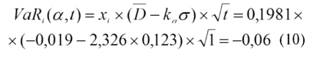

Затем находится значение VaR на t периодов вперед (в нашем случае на 1 год) по формуле (10):

Значение ka — квантиля нормального распределения, соответствующего вероятности а, берется из таблицы значений функции Лапласа. Для а = 99% он составляет 2,326. Таким образом, значение VaR для 2012 г. составляет 6,0%, что означает, что в 2012 г. с вероятностью 99% значение индикатора инвестиций в основной капитал в % к ВРП не отклонится более чем на 6% по сравнению с уровнем 2011 г. (рисунок).

Для проверки правильности расчетов можно воспользоваться другим способом. С помощью статистической функции в Excel НОРМОБР (вероятность; среднее; стандартное отклонение), которая возвращает нормальное распределение, рассчитывается соответствующий ей квантиль.

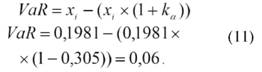

Введя данные «=НОРМОБР(1%;-0,019; 0,123)», получим k99 = -0,305. Затем по формуле (11) определяется значение VaR:

Значение VaR в обоих случаях совпадает, что говорит о корректности проведенных расчетов.

В качестве еще одной оценки меры риска можно использовать правило трех сигм, по которому с вероятностью 99,73% случайная величина будет лежать в интервале ±3σ от математического ожидания, что позволяет определить по каждому индикатору значения самого оптимистичного и пессимистичного сценариев развития. Например, для индикатора инвестиций в основной капитал в % к ВРП (В1) мера риска по самому пессимистичному сценарию по данным таблицы 4 составит: RВ1 = х - 3хσ = 23,569 - 3x2,851 = 15,0; по самому оптимистичному — RB = х + 3хσ = 23,569 + 3x2,851 = 32,1.

Помимо этого применение правила трех сигм позволяет сузить диапазон прогнозных значений VaR (к примеру, на рис. 1 нижний порог значения VaR 13,8% находится ниже значения 3σ, определенного в 15%, что позволяет поднять нижний порог VaR).

По данным Министерства экономического развития РБ [5], в 2012 г. доля инвестиций в основной капитал в ВРП РБ составила 21,9%, что укладывается в прогнозируемый методом VaR диапазон (19,8±6,0).

Вышеприведенные расчеты показывают, что данная методика позволяет провести оценку рисков финансовой нестабильности региона в секторальном разрезе, определить, какие индикаторы оказывают наибольший вклад в изменение общей волатильности, а значит, и нестабильности финансов региона, спрогнозировать возможные максимальные изменения индикаторов с нормальным распределением в зависимости от уровня доверительного интервала.

Межбюджетные трансферты как инструмент снижения финансовой нестабильности регионов

Анализ индикаторов состояния и развития региональных финансов РБ показал, что наиболее волатильным показателем является отношение дефицита бюджета региона к ВРП (G1). Одним из инструментов снижения финансовой нестабильности в виде бюджетного риска на государственном уровне являются межбюджетные трансферты, призванные оказать финансовую помощь регионам и обеспечить выравнивание уровня их социально-экономического развития.

Однако при высокой доле финансовой помощи из вышестоящих бюджетов в доходах территориальных бюджетов снижается степень финансовой самостоятельности регионов. В то же время состояние региона зависит не только от дополнительных поступлений денежных средств, но и от структуры и качества использования этих финансовых вложений. Решение текущих финансовых вызовов предполагает изменение подходов к использованию традиционного инструментария, каким являются межуровневые трансферты.

До настоящего времени основной целью их распределения являлось преодоление пространственной поляризации региональной экономики, устранение вертикального и горизонтального финансового дисбаланса. Однако в последние годы акцент в финансовой поддержке все в большей степени переносится на усиление ее стимулирующей функции.

В этой связи межбюджетные трансферты на региональном уровне должны быть переведены из категории инструментария по реализации политики «затыкания дыр» региональных и местных бюджетов в действенный инструмент создания условий по формированию точек роста региональной экономики. Высокая централизация доходов в федеральном центре и в то же время перегруженность региональных и муниципальных образований расходными обязательствами требуют обновления системы выделения межбюджетных трансфертов из федерального центра, перехода к принципу системного выделения финансовой помощи на основе внедрения более совершенных методик бюджетного регулирования.

Тесная взаимосвязь между налоговым потенциалом региона и межбюджетным трансфертным регулированием требует совершенствования межбюджетных отношений в целях создания подлинной самостоятельности бюджетов региона.

Таблица 5. Встречные потоки по уровням бюджетной системы в 2011 г., %*

| Регион | Поступление налогов, сборов и иных обязательных платежей, в % к общему объему поступлений | Доля безвозмездных поступлений из перечисленных регионами налогов в ФБ, % | Бюджетная обеспеченность, тыс. руб. | Справка: доля безвозмездных поступлений в консолидированном бюджете субъекта РФ, % | |

| в федеральный бюджет | в консолидированный бюджет субъектов | ||||

| Приволжский федеральный округ | 47,8 | 52,2 | 39,9 | ||

| Республика Башкортостан | 45,1 | 54,9 | 31,7 | 33,3 | 20,8 |

| Республика Марий Эл | 18,7 | 81,3 | 447,9 | 31,2 | 45,9 |

| Республика Мордовия | 28,3 | 71,7 | 340,3 | 41,0 | 53,6 |

| Республика Татарстан | 56,7 | 43,3 | 37,2 | 50,4 | 31,2 |

| Удмуртская Республика | 64,6 | 35,4 | 25,9 | 34,9 | 29,6 |

| Чувашская Республика | 32,5 | 67,5 | 162,1 | 29,9 | 39,1 |

| Пермский край | 49,1 | 50,9 | 15,5 | 41,2 | 12,8 |

| Кировская область | 22,5 | 77,5 | 263,9 | 36,1 | 37,7 |

| Нижегородская область | 29,0 | 71,0 | 59,9 | 37,9 | 19,6 |

| Оренбургская область | 66,1 | 33,9 | 15,1 | 38,4 | 20,1 |

| Пензенская область | 24,1 | 75,9 | 289,0 | 34,6 | 39,6 |

| Самарская область | 49,1 | 50,9 | 15,5 | 40,9 | 13,8 |

| Саратовская область | 34,0 | 66,0 | 80,4 | 30,2 | 27,3 |

| Ульяновская область | 25,3 | 74,7 | 166,4 | 31,1 | 31,8 |

| * Составлено по: Социально-экономическое положение федеральных округов. 2011: стат. бюллетень [Электронный ресурс] / Росстат. - М., 2011. - Режим доступа: http://www.gks.ru/bgd/regl/b11_20/IssWWW.exe/Stg/4-kw/p/06-02.htm; Финансы России. 2012: стат. сб./ Росстат. - М., 2012. - С. 54; Регионы России. Социально-экономические показатели. 2012: стат. сб. / Росстат. - М., 2012. - С. 829. | |||||

В результате анализа (табл. 5), проведенного по регионам ПФО, выявлено, что в пяти из 14 регионов более половины налогов, сборов и обязательных платежей (диапазон 49,1—66,1%) перечисляют в федеральный бюджет.

В то же время возврат финансовых ресурсов из федерального бюджета в шести регионах превышает объем централизованных средств (в 1999 г. — только 3 региона) и колеблется в диапазоне 162,1—447,9%, что свидетельствует о существенной зависимости регионов от поступлений финансовых средств из федерального центра.

Предложения по повышению эффективности использования межуровневых трансфертов

1. Субвенции выделяются субъектам Российской Федерации для финансового обеспечения расходных обязательств субъектов с целью осуществления переданных полномочий федеральных органов государственной власти, в установленном порядке оговоренных нормативными правовыми актами. Частые изменения в потребностях финансирования снижают качество выполнения бюджетных полномочий, делегированных на региональный и муниципальный уровень, а также заинтересованность регионов и муниципальных образований в максимально эффективном выполнении, по сути, чужих полномочий.

Поэтому является целесообразным постановка вопроса о пересмотре сложившейся системы разграничений полномочий посредством передачи их части на региональный уровень, с одновременным увеличением собственных финансовых ресурсов территорий путем закрепления за региональными бюджетами дополнительных отчислений от регулирующих налогов, что приведет к большей финансовой самостоятельности регионов. Для сокращения количества разнообразных субвенций целесообразно перейти к предоставлению консолидированных блочных субвенций. Все эти меры приведут к сокращению количества субвенций в межбюджетных трансфертах.

2. Блочный трансферт — это консолидированная субсидия (субвенция) на финансирование конкретной отрасли, используемая по нескольким направлениям, но эта субвенция может применяться и для модернизации отрасли в целом. Так, Минфин в 2014 г. предложил сократить количество субсидий с 90 до 42 и уравнять их с количеством госпрограмм. В своем выступлении министр финансов РФ А.Г. Силуанов озвучил следующие цифры: «...На конец 2012 года было не использовано 242 млрд. рублей субсидий и субвенций, из них 165 млрд. рублей — на инвестиционные цели» [2]. В то же время Минфином предложено увеличить стимулирующие трансферты до 11 млрд. рублей субъектам федерации для развития налогового потенциала.

3. В целях усиления стимулирующей функции трансфертов была предложена смена практики субсидирования бюджетов на систему грантовой поддержки. В расчетах выравнивающих грантов при выделении компенсационных сумм в доходную часть регионального бюджета применяются формулы, в которых учитываются особенности экономических и социально-демографических показателей региона (в основе расчетов лежат средневзвешенные и удельные на душу населения показатели). Формализованный подход расчетов позволяет исключить влияние заинтересованных сторон и длинный путь согласований. Альтернативным вариантом является внедрение стимулирующих грантов как дополнительного источника софинансирования недостающих средств региона.

4. Наряду с грантовой формой финансирования в практику внедряется программно-целевое планирование, которое позволяет сосредоточить финансовые средства на решении приоритетных социально-экономических задач и обеспечить рост эффективности бюджетных расходов. Таким образом, расходы бюджета должны быть покрыты за счет средств, сосредоточенных в рамках реализации государственных и долгосрочных целевых программ. Расходные полномочия Федерального бюджета в 2014 году на 90% были сформированы на программной основе.

В планах выполнения основных мероприятий на 2013 год по реализации «Стратегической карты Казначейства России на 2013—2017 годы» [13] в пункте 3.4 предусмотрена «... реализация нового механизма предоставления межбюджетных субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, из федерального бюджета бюджетам субъектов Российской Федерации (местным бюджетам)». Для реализации программ привлекаются трансферты, которые распределяются преимущественно в регионы, имеющие лидирующее положение по таким признакам, как инвестиционно-инновационное преимущество и потенциальные точки роста.

5. Порядок распределения инвестиционных субсидий должен быть идентичен механизму выделения целевых трансфертов. Привлечение внешних инвесторов в софинансирование инвестиционного проекта в регионе позволит сэкономить средства местного бюджета. Перспективным является также субсидирование объектов капитального строительства в рамках среднесрочного бюджетного планирования сроком не менее 3 лет с обязательным покрытием текущих расходов нового объекта за счет собственных средств. Распределение субсидий должно осуществляться с учетом социально-экономического положения кластеров и качества инвестиционных программ развития инфраструктурных объектов, принадлежащих регионам, имеющим потенциальные точки роста. Распределение субсидий внутри кластера осуществляется согласно индивидуальной интегральной оценке и численности населения. Необходимый перечень документов и условия предоставления субсидий оговорены в [7].

Таким образом, трансферты не просто поддерживают бюджетную сбалансированность или выполняют возложенные на регион федеральные полномочия центра через механизм субвенций. Они стимулируют дальнейшее развитие через механизм субсидирования общероссийских и межрегиональных инновационных проектов, что особенно важно в период посткризисного роста, выступая действенным механизмом снижения финансовой нестабильности и комплексной модернизации системы управления финансами на принципах сбалансированности, результативности, эффективности и прозрачности.

Литература

1. Алтуфьева, Т.Ю. Особенности управления региональными финансами в условиях посткризисной модернизации / Т.Ю. Алтуфьева // Инновационные технологии управления социально-экономическим развитием регионов России: Материалы V Всероссийской научно-практической конференции с международным участием. — В 3-х частях. — Уфа: ИСЭИ УНЦ РАН, 2013. — Ч. II. — C. 108-113.

2. Выступление Министра финансов РФ Антона Силуанова // Сайт Минфина РФ. — Режим доступа: http://minfin.ru/ru/press/speech/index.php?id4=18936

3. Доценко, Д.В. Инновационное развитие региона: экономическая безопасность и иностранные инвестиции / Д.В. Доценко, Ю.В. Зайцев, В.К. Крутиков. — М.: Ноосфера, 2011. — 248 с.

4. Климова, Н.И. Теоретико-методические подходы к формированию информационно-модельного комплекса управления региональными финансами / Н.И. Климова // Инновационные технологии управления социально-экономическим развитием регионов России: Материалы V Всероссийской научно-практической конференции с международным участием. — В 3-х частях. — Ч. II. — Уфа: ИСЭИ УНЦ РАН, 2013. — С. 129-134.

5. Краткие итоги социально-экономического развития Республики Башкортостан за 2012 г. [Электронный ресурс] / Министерство экономического развития РБ. — Режим доступа: http://minecon.bashkortostan.ru/activity/development/results/2013/06/14/results_359.html

6. Объем и структура государственного долга Республики Башкортостан [Электронный ресурс] / Министерство финансов Республики Башкортостан. — Режим доступа: http://minfinrb.bashkortostan.ru/11/dolg2006_2012.htm

7. О внесении изменений в Правила распределения и предоставления субсидий из федерального бюджета бюджетам субъектов Российской Федерации на реализацию мероприятий, предусмотренных программами развития пилотных инновационных территориальных кластеров: постановление Правительства РФ от 15.07.2013 г. № 596.

8. Регионы России. Социально-экономические показатели. 2007: стат. сб. / Росстат. — М., 2007. — 929 с.

9. Регионы России. Социально-экономические показатели. 2012: стат. сб. / Росстат. — М., 2012. — 990 с.

10. Регионы России. Социально-экономические показатели. 2013: стат. сб. / Росстат. — М., 2013. — 929 с.

11. Опыт разработки системы раннего оповещения о финансовых кризисах и прогноз развития банковского сектора России на 2012 г. / О.Г. Солнцев, А.А. Пестова, М.Е. Мамонов, З.М. Магомедова // Журнал новой экономической ассоциации. — 2011. — № 12. — С. 41-76.

12. Социально-экономическое положение федеральных округов. 2011: стат. Бюллетень [Электронный ресурс] // Росстат. — М., 2011. — Режим доступа: http://www.gks.ru/bgd/regl/b11_20/IssWWW.exe/Stg/4-kw/p/06-02.htm

13. Стратегическая карта Казначейства России на 2013—2017 годы // Сайт Федерального казначейства. — Режим доступа: http://www.roskazna.ru/strategicheskaya-karta/?accesseble=true

14. Моделирование устойчивого развития как условие повышения экономической безопасности территории / А.И. Татаркин, Д.С. Львов, А.А. Куклин, А.Л. Мызин, Л.Л. Богатырев, Б.А. Коробицын, В.И. Яковлев. — Екатеринбург: Изд-во Урал. ун-та, 1999. — 276 с.

15. Тютюнникова, Т.И. Время как экономический ресурс и анализ его использования в секторе домохозяйств / Т.И. Тютюнникова // Инновационные технологии управления социально-экономическим развитием регионов России: Материалы V Всероссийской научно-практической конференции с международным участием. — В 3-х частях. — Ч. II. — Уфа: ИСЭИ УНЦ РАН, 2013. — C. 151-155.

16. Улюкаев, А.В. Применение сигнального подхода к разработке индикаторов-предвестников финансовой нестабильности в РФ / А.В. Улюкаев, П.В. Трунин // Проблемы прогнозирования. — 2008. — № 5. — С. 100-109.

17. Финансы России. 2012: стат. сб. / Росстат. — М., 2012. — 462 с.

18. Фролов, А.В. Законы распределения случайных величин в Excel: методические рекомендации / А.В. Фролов. — Бийск: Изд-во Алт. гос. техн. ун-та, 2010. — 32 с.

19. Яшин, С.Н. Показатели комплексной сравнительной оценки потенциала региона в рамках мониторинга экономической безопасности / С.Н. Яшин, Е.Н. Пузов // Финансы и кредит. — 2006. — № 5. — С. 39-43.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ