Анализ отдачи инвестиций и особенности инвестиционного развития нефтяной отрасли в современных условиях

М.К. Ганиева

аспирант кафедры экономики и управления

предприятиями и производственными комплексами

Санкт-Петербургского государственного экономического университета

Экономическое возрождение России

№4 (54) 2017

Начиная с 2014 г. происходят кардинальные изменения в мировой экономике, в конъюнктуре мировых энергетических рынков, геополитике, в приоритетах государственной энергополитики и в энергетических технологиях. На топливно-энергетическом рынке наблюдаются признаки разбалансировки фундаментальных показателей функционирования экономики из-за ставки на краткосрочные финансовые инструменты, манипулирования рыночными институтами, а также высокой волатильности цен на нефтяном рынке и высокой добычи сланцевой нефти. Bloomberg Commodities Index, в который входят фьючерсы на 22 сырьевых товара (от нефти и золота до сахара и пшеницы), за последние 5 лет снизился на 40,2 %, причем самым заметным стало снижение нефти марки Brent. В нефтяной отрасли ценовая волатильность проецируется на длительный инвестиционный цикл капитальных вложений и на способность нефтяных компаний удовлетворять потребности мировой экономики.

Цель данного исследования - проведение эконометрического анализа современной ситуации на мировом и отечественном нефтяных рынках, а также построение прогноза добычи сырой нефти в РФ. Основные материалы для исследования взяты из аналитических обзоров зарубежных и отечественных институтов, открытых материалов министерств и ведомств РФ.

На сегодняшний день «энергетические рынки миновали стадию первичной адаптации» к шоку, связанному с обвалом мировых цен на нефть [1, с. 2].

До 2008 г. ОПЕК устанавливала квоты на снижение добычи. Сегодня на рынке преобладает конкуренция. Договориться странам не экспортерам и экспортерам было сложно, так как все больше стран (включая развивающиеся) в качестве приоритетов своей энергополитики называют экологию и энергобезопасность, четко задавая вектор на снижение зависимости от углеводородов. Так, Германия к 2050 г. планирует довести уровень возобновляемых источников энергии до 80 %, Китай к 2030 г. - до 20 %.

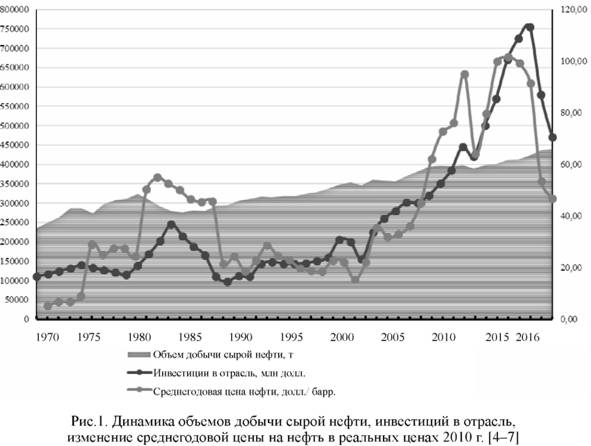

В нефтяной отрасли ценовая волатильность оказывает влияние как на объемы инвестиций в данную отрасль, так и на объемы добычи сырой нефти (рис. 1). После исторического рекорда в 2011 г. (115,22 долл./барр.) стоимость барреля последовательно снижалась под влиянием ряда политических и экономических факторов и к марту 2017 г. достигла отметки в 51,41 долл./барр.

Мировые объемы добычи сырой нефти неуклонно растут: в 1970 г. - 235,52 млн т; в 2016 г. - 438,99 млн т (рост - в 1,86 раза).

Объемы инвестиций в нефтяную отрасль имеют нелинейную тенденцию с подъемом в 1982, 2008, 2014 гг. и снижением в 1987, 1999, 2016 гг. До 2014 г. высокие цены на нефть обеспечивали приток значительных инвестиций не только в традиционную добычу нефти, но также в сланцевую и шельфовую глубоководную добычу.

Нами установлена тесная коррелляция таких важных индикаторов развития данной отрасли, как цены на нефть, объемы инвестиций и добычи нефти (табл. 1).

Таблица 1. Коэффициенты парной корреляции основных индикаторов развития мировой нефтяной отрасли

| Показатели | Объем добычи сырой нефти, т | Инвестиции в нефтяную отрасль, млн долл. | Среднегодовая цена нефти в реальных ценах (2010 г.), долл./барр. |

| Объем добычи сырой нефти, т | 1 | ||

| Инвестиции в нефтяную отрасль, млн долл. | 0,83 | 1 | |

| Среднегодовая цена нефти в реальных ценах (2010 г.), долл./барр. | 0,70 | 0,86 | 1 |

Все коэффициенты корреляции находятся в диапазоне тесной связи (0,7...0,9), что свидетельствует о высокой зависимости между выбранными показателями. При этом тренд объемов добычи с объемами инвестиций имеет максимальный лаг запаздывания в один год (табл. 2, рис. 1).

Рис.1. Динамика объемов добычи сырой нефти, инвестиций в отрасль, изменение среднегодовой цены на нефть в реальных ценах 2010 г. [4-7]

Таблица 2. Коэффициенты автокорреляции объемов инвестиций и объемов добычи нефти в мире и России

| Страна | Через год | Два года | Три года | Четыре года | Пять лет | Шесть лет | Семь лет | Восемь лет |

| Весь мир | 0,8343 | 0,8274 | 0,8220 | 0,8168 | 0,8122 | 0,8007 | 0,7825 | 0,7512 |

| Россия | 0,7571 | 0,7804 | 0,8591 | 0,9350 | 0,9432 | 0,9430 | 0,9035 | 0,8597 |

Проверка показателей на автокорреляцию показала, что все включенные в анализ переменные имеют высокие коэффициенты автокорреляции и статистически значимы, но наибольшее значение принимает коэффициент первого порядка. Таким образом, в нефтяной отрасли в мировом масштабе рост инвестиций в предыдущем году обеспечивает рост добычи нефти.

Нами на основе данных, представленных на рис. 1, построена модель парной линейной регрессии, с помощью которой можно исследовать влияние инвестиций на объемы добычи нефти:

Productiont = α + β * Capext-1. (1)

Соответствующее рассчитанной средствами Пакета анализа ППП Excel 2016 уравнение парной линейной регрессии имеет вид:

Productiont = 272624,56 + 0,34 * Capext-1. (2)

Это можно интерпретировать следующим образом: с увеличением объема инвестиций на 1 млн долларов мировая добыча нефти в среднем увеличится на 0,34 млн т в год. Результаты корреляционно-регрессионного анализа представлены на рис. 2, из которого видно, что коэффициент корреляции модели (2) R=0,81, это говорит о тесной взаимосвязи между признаками. Средняя ошибка аппроксимации, оценивающая качество уравнения регрессии на возможность использования в качестве прогнозной модели, равна 7,86 %, что говорит о хорошем качестве модели.

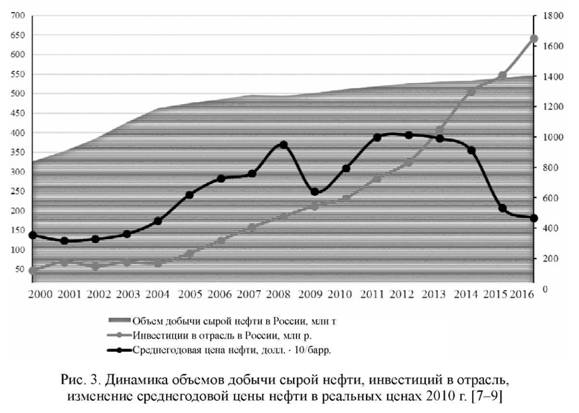

Развитие российской нефтяной отрасли сильно зависит от мировых тенденций в этой сфере (рис. 3, табл. 3).

Таблица 3. Коэффициенты парной корреляции основных индикаторов развития нефтяной отрасли в мире и в России

| Показатели парной корреляции | Объем добычи сырой нефти в России, т | Инвестиции в нефтяную отрасль в России, млн р. | Объем добычи сырой нефти в мире, т | Инвестиции в нефтяную отрасль в мире, млн долл. |

| Объем добычи сырой нефти в России, т | 1 | |||

| Инвестиции в нефтяную отрасль в России, млн р. | 0,754349 | 1 | ||

| Объем добычи сырой нефти в мире, т | 0,907149 | 0,917117 | 1 | |

| Инвестиции в нефтяную отрасль в мире, млн долл. | 0,785672 | 0,7849 | 0,775421 | 1 |

Все коэффициенты корреляции находятся в диапазоне тесной связи (0,7...0,9), что подтверждает наличие зависимости между исследуемыми показателями.

В отличие от мирового тренда зависимости объемов добычи от объемов инвестиций в России обнаружен максимальный лаг запаздывания инвестиций в пять лет (см. табл. 2), на основе которого построена модель.

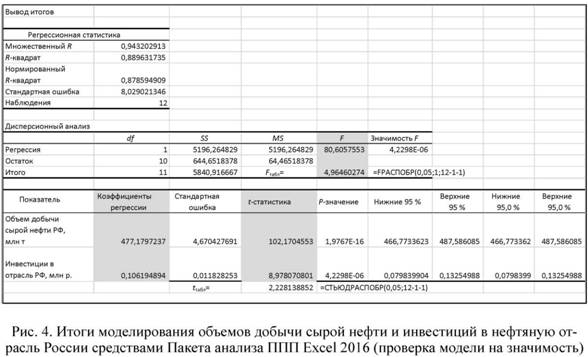

По аналогии с (1) на основе данных рис. 3 нами построена модель парной линейной регрессии, с помощью которой можно исследовать влияние инвестиций на объемы добычи нефти в России. Соответствующее рассчитанной средствами Пакета анализа ППП Excel 2016 уравнение парной линейной регрессии имеет вид

Productiont = 477,18 + 0,106 * Capext-5. (3)

Это можно интерпретировать следующим образом: с увеличением объема инвестиций в нефтяную отрасль России на 1 млн р. добыча нефти увеличится в среднем на 0,106 млн т/год. Результаты проведенного корреляционно-регрессионного анализа представлены на рис. 4, из которого видно, что коэффициент корреляции модели (3) равен R = 0,94, что говорит о тесной взаимосвязи между выбранными признаками.

Рассчитанная средняя ошибка аппроксимации, оценивающая возможность использования уравнения регрессии в качестве прогнозной модели, равна 15,37 %, что говорит о допустимом качестве модели.

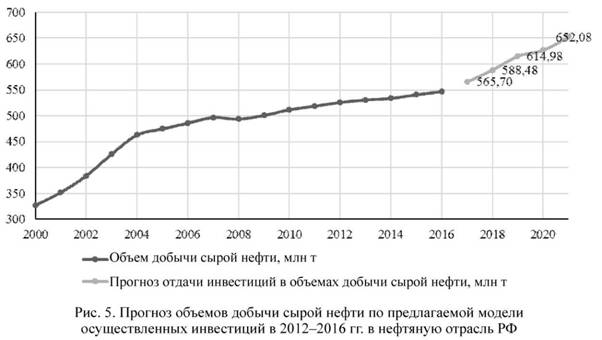

На основании предлагаемых моделей можно построить прогнозы объемов добычи сырой нефти (рис. 5).

Нефтепромышленный комплекс является основой внешнеторговых отношений России, так как доля сырьевого экспорта составляет более 40 % в общем обороте, кроме того, нефтепромышленный комплекс составляет значительную долю в энергетическом комплексе России. Существующие тенденции обусловливают необходимость дополнительных инвестиций, в первую очередь в различные варианты добычи нефти с целью повышения эффективности использования месторождений, увеличения объемов разведочных мероприятий и роста доказанных запасов.

Динамика формирования и развития мировой хозяйственной системы показывает, что все экономические процессы и явления в общественной жизни подвержены периодическим колебаниям и волнообразным изменениям. При этом именно благодаря цикличности происходит развитие и усиление экономической динамики во времени и пространстве, осуществляется естественный ход исторического развития событий и явлений. Мы предполагаем, что развитие нефтяного рынка также носит цикличный характер и следует проверить гипотезу о том, что, согласно волновой теории, его развитие можно разбить на циклы [3, с. 58-59].

Выявлена положительная зависимость объемов добычи нефти от инвестиций предыдущего года (модель (1)) на мировом уровне и модель отдачи российских инвестиций через 5 лет (модель (2). Это можно объяснить уровнем технологий и разработанности месторождений.

По документам стратегического планирования, до 2030 г. экспорт энергоносителей останется важнейшим фактором развития российской экономики.

Построенный прогноз отражает сложившуюся ситуацию с проводимыми структурными изменениями в экономике и продолжающимися кризисными явлениями, а также состояние нефтепромышленного комплекса в связи с мировыми санкциями.

Список литературы

1. Долгосрочные прогнозы в условиях неустойчивости //Энергетический бюллетень Аналитического центра при Правительстве РФ №42. - 2016. - № 42.

2. Базилевский, М.П. Статистическое моделирование зависимости курса доллара к рублю от цены на нефть / М.П. Базилевский, Г.Д. Гефан // Экономика и бизнес: теория и практика. - 2015. - №9. - С. 14-19.

3. Коротаев, А.В. Кондратьевские волны в мир-системной перспективе / А.В. Коротаев // Кондратьевские волны. Аспекты и перспективы / под ред. А.А. Акаева. - Волгоград: Учитель, 2012.

4. http://woo.opec.org/images/woo/WOO_2016.pdf (дата обращения 20.02.2016).

5. https://www.statista.com/statistics/654847/global-upstream-oil-industry-capex/ (дата обращения 20.02.2016).

6. https://www.eia.gov/dnav/pet/pet_crd_crpdn_adc_mbbl_a.htm (дата обращения 21.02.2016).

7. http://databank.worldbank.org/data/reports.aspx?source=global-economic-monitor-commodities (дата обращения 21.02.2016).

8. https://blogivg.wordpress.com/tag/нефть-добыча-прогноз/page/3/ (дата обращения 14.03.2016).

9. https://www.bp.com/content/dam/bp/pdf/energy-economics/statistical-review-2016/bp-statistical-review-of-world-energy-2016-full-report.pdf (дата обращения 14.03.2016).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ