Альтернативные издержки - ключ к денежной загадке компании

C.И. Луценко

Ведущий эксперт Контрольного управления

Президента Российской Федерации.

область научных интересов:

корпоративное управление, финансирование компаний

Эффективное антикризисное управление

№1 (88) 2015

В представленной работе рассмотрено влияние альтернативньгх издержек на корпоративную денежную политику. Анализируется причинно-следственная связь наращивания денежных средств. Автор исследовал особенности выбора российскими компаниями источников финансирования. Наличие альтернативных издержек заставляет компании переориентироваться на внутренние источники финансирования. Альтернативные издержки являются индикатором для выбора оптимального финансирования. Модель (спецификация), представленная в работе, тестируется для определения ее адекватности с точки зрения качества прогнозирования. Для спецификации оценивается три вида регрессий: сквозная регрессия, регрессия со случайным эффектом и регрессия с фиксированным эффектом. Целью работы является попытка раскрыть денежную загадку компании, то есть сократить альтернативные издержки для сохранения денежных средств как превентивной меры, позволяющей бороться с финансовыми ограничениями. Новизна представленной работы состоит в том, что компании могут рационально управлять денежными авуарами, используя негативные шоки (сигналы) на рынке капитала, предвидеть их и не допускать ситуаций, связанных с финансовыми ограничениями.

Согласно теории предупредительных мотивов [Keynes J., 1936], компании способны переключаться с внешнего финансирования (привлечения долгового капитала) на внутренние источники финансирования (сбережение денежных средств для дальнейшего инвестирования). Поводом для таких действий является цена капитала (наличие альтернативных издержек, связанных с выгодами управления денежными средствами), макроэкономические условия (привлекательность на рынках капитала). Компания рассматривает управление денежными средствами через призму альтернативных издержек. В конечном счете, мерилом эффективности управления денежными средствами являются повышение биржевой цены на акции (капитализация стоимости компании), инвестиционной привлекательности, приобретение конкурентных преимуществ как на внутреннем, так и на международном рынке. Именно такую характеристику эффективной компании с учетом ликвидности дает

Конституционный суд Российской Федерации (Постановление 2004). В другом постановлении Конституционный суд отмечает, что финансовое состояние компании является нормальным, когда чистые активы с течением времени прирастают по сравнению с первоначально вложенными в уставный капитал (Постановление 2003). Иначе говоря, компания способна корректировать свою финансовую политику (рационально управлять ликвидными активами) - определять объем и структуру финансирования и инвестировать денежные средства в проекты с положительным значением чистой приведенной стоимости (NPV) с учетом изменившихся условий на финансовых рынках.

Мы рассматриваем влияние альтернативных издержек от управления ликвидными активами (денежными средствами и краткосрочными финансовыми вложениями) на денежную политику компании. Сокращение альтернативных издержек должно привести к увеличению накопления денежных средств для последующего инвестирования в компанию.

Исследование показывает, что поводом для увеличения денежных запасов являются негативные шоки, которые связаны с альтернативными издержками. Показатель альтернативных издержек имеет положительную связь с денежным коэффициентом и является статистически значимым. Само управление денежными авуарами (привлечение внешнего долгового финансирования или эмиссия акций) является достаточно дорогостоящей процедурой. Российские компании, которые имеют беспроцентные активы (денежные средства на текущих, расчетных счетах), стремятся к увеличению своих денежных запасов, поскольку их альтернативные издержки чувствительны к номинальной доходности по государственным ценным бумагам. В частности, увеличение альтернативных издержек на один базисный процентный пункт приводит к увеличению денежного коэффициента на 0,36 базисного процентного пункта.

Большая часть авторов работ по управлению денежными авуарами сфокусировала свое внимание на характеристиках спроса компании на ликвидные активы. С. Бейтс, К. Кале и Р. Штульц [Bates S., Kahle K., Stulz R., 2009] рассматривают причины накопления денежных средств и заключают, что действия компаний связаны с предупредительным мотивом. Организации стремятся иметь финансовую подушку на случай непредвиденных обстоятельств в будущем. Для характеристики денежной политики исследователи используют следующие переменные: волатильность денежных потоков, расходы на исследования и разработки (R&D), показатель Тобина (инвестиционных возможностей) и финансовый леве-редж. С помощью характеристик компании можно раскрыть смысл предупредительного мотива (именно предупредительного мотива), который, в свою очередь, позволяет объяснить поведение корпорации в отношении сбережения денежных средств [Duchin R., 2010]. А. Фалато, Д. Кадыр-жанова и Дж. Сим обратили внимание на роль неосязаемого капитала компании (нематериальных активов), который может объяснить особенность увеличения выгод компании от управления денежными средствами [Falato A., Kadyrzhanova D., Sim J., 2013]. В качестве ключевого объяснения увеличения денежных авуаров для промышленных компаний К. Гао [Gao X., 2013] предложил использовать показатель, связанный с управлением материальными запасами. Наконец, Дж. Азар, Дж. Каги и М. Шмальц исследовали влияние альтернативных издержек на денежную политику компании [Azar J., Kagy J., Schmalz M., 2014].

За основу они взяли непроцентную часть денежных средств. Альтернативные издержки являются неотъемлемой частью операционной деятельности компании, во многом они связаны с хранением денежных средств на текущих и валютных счетах (данные денежные средства чувствительны к изменениям процентных ставок). Исследователи пришли к выводу, что сокращение альтернативных издержек на протяжении длительного времени ведет к увеличению сбережения денежных средств, которые могут быть реинвестированы в компанию.

Все вышеупомянутые работы объясняют, что поводом для увеличения денежных авуаров является увеличение выгоды от управления (хранения) денежных средств. Исключение составила публикация Азара, Каги и Шмальца, где сделан акцент на влиянии альтернативных издержек (доли непроцентной части денежных средств в совокупной величине денежных средств), на спрос на денежные средства, на уровень компании. Они идентифицировали отрицательную корреляцию между альтернативными издержками и денежными авуарами. Азар, Каги и Шмальц обратили внимание на спрос на денежные средства в макроэкономике. Они пришли к заключению, что шоки, которые связаны с альтернативными издержками, могут объяснять около 80% долгосрочных изменений и около 50% среднесрочных изменений в отношении корпоративных денежных авуаров. Данный обзор оценивает влияние внешних шоков (влияние фондового рынка, макроэкономической политики государства), которые, в свою очередь, объясняют управленческие решения компаний, направленные на сбережение денежных средств.

В отличие от представленных работ, мы рассматриваем альтернативные издержки как долю денежных средств компании, находящихся на валютных и текущих счетах, по отношению к текущим (ликвидным) активам, она умножена на долгосрочную ставку по выпускам государственных краткосрочных облигаций и облигаций федеральных займов ГКО-ОФЗ. Денежные средства, находящиеся на текущих и валютных счетах, имеют нулевую доходность, а те, что инвестированы в государственные ценные бумаги, приносят доходность в виде номинальной ставки (альтернативный источник дохода).

В российских реалиях руководство компании стремится заместить наиболее ликвидные денежные авуары (денежные средства, ценные бумаги) в менее ликвидные активы с целью вывести их. Денежные средства направляются не на развитие (капитализацию) компании, а фактически на ее разрушение, в этом проявляется неразумный подход и недобросовестность руководства. Авуары выводятся с целью получить крупные личные выгоды. Эгоистичное поведение руководителя, связанное с получением крупных доходов, порождает просчеты в ведении дел и незаконные действия.

В качестве примера можно привести договоры на покупку векселей компаний с сомнительным имущественным положением (не имеющих ликвидных активов) и с необоснованно большим сроком погашения, для чего используются все свободные денежные средства (тогда как их стоило бы направить на проекты с положительным значением NPV) как единственно ликвидный актив. Такие действия руководства приводят компанию к финансовой неустойчивости [Постановление ФАС, 2013; Постановление ФАС, 2008]. Как отмечает правоприменитель, основная часть неликвидных активов (ничем не обеспеченных) образована вследствие незаконных манипуляций (с помощью вексельных сделок) со стороны руководителей. Данные действия руководства компании являются недопустимыми. Компания должна стремиться к финансовой устойчивости: за счет собственных средств покрывать средства, вложенные в активы (основные средства, нематериальные активы, оборотные средства), не допускать неоправданной дебиторской и кредиторской задолженности и расплачиваться в срок по своим обязательствам. Тем самым правоприменитель очертил границы добросовестности и разумности менеджмента в отношении эффективности денежной политики [Постановление, 2014]. Хронический дефицит свободных денежных средств (низкий уровень ликвидности) в течение длительного времени свидетельствует об иррациональном менеджменте в области управления денежными потоками [Постановление, 2011]. Представленные примеры показывают, как в российских условиях управленческие решения, связанные с денежной политикой, могут быть оценены не только на уровне выгоды компании (альтернативных издержек), но и на уровне личных выгод для менеджмента (личного обогащения).

Представленная в работе регрессионная модель (спецификация) оценивается по сквозной регрессии, регрессии со случайным эффектом и регрессии с фиксированным эффектом. Как отмечает правоприменитель, значение коэффициента (как, собственно, и качество самой спецификации) должно быть определено с учетом отраслевого направления и особенностей (индивидуальных характеристик) деятельности конкретной компании [Постановление, 2006а, б]. Отличительной особенностью представленного подхода является идентификация зависимости корпоративных денежных авуаров на уровне компании от альтернативных издержек. Другими словами, компания сохраняет часть своего денежного портфеля в процентных активах.

Выбор компании в отношении состава ликвидных активов в значительной степени определяется трансакционными издержками [Azar J., Kagy J., Schmalz M., 2014]. Если компания выпускает ценные бумаги для получения дополнительного финансирования, то неизбежны затраты на дорогостоящую процедуру эмиссии. Использование внутренних резервов компании - денежных средств (ликвидных активов) позволяет сократить издержки, связанные с привлечением внешнего финансирования. В российских реалиях управление денежными средствами имеет некоторую специфику, особенно когда политику компании определяет мажоритарный собственник и под его контролем находится ряд иных компаний. Крупный собственник координирует действия органов управления подконтрольных ему компаний через лиц, находящихся в его зависимости (например, отдельных членов совета директоров). Возможно совершение крупных сделок при отсутствии какого-либо разумного экономического обоснования, в ущерб интересам подконтрольных компаний (последние потеряют ликвидные активы в виде денежных средств, банковских векселей) посредством вывода активов в интересах мажоритарного собственника [Определение, 2013]. Таким образом, создается ситуация, когда компания нуждается в ликвидных денежных средствах, чтобы не допустить финансовой неустойчивости.

По своей природе денежные средства компании являются безрисковыми инвестициями. Совокупные затраты от управления денежными средствами должны соответствовать безрисковой ставке [Azar J., Kagy J., Schmalz M., 2014]. Предположим, что такие беспроцентные активы приносят нулевой номинальный доход, в то время как процентные краткосрочные инвестиции имеют доходность, которая соответствует долгосрочной ставке по выпускам государственных краткосрочных облигаций (ГКО) и облигаций федеральных займов (ОФЗ). Как отмечает правоприменитель, денежные средства (как наиболее ликвидные активы) позволяют организации использовать их в целях технического, технологического и организационного совершенствования производства, инвестирования в соответствующие проекты, что в конечном счете увеличивает капитализацию компании [Постановление, 2009].

Альтернативные издержки варьируют со временем, поскольку изменяются номинальная ставка по госбумагам и отношение беспроцентной части денежных средств к совокупным ликвидным активам [Azar J., Kagy J., Schmalz M., 2014]. В частности, высокие процентные ставки могут сократить набор прибыльных инвестиционных возможностей. В связи с этим необходимо включить в нашу спецификацию показатель, характеризующий инвестиционные возможности компании (МТВ), а также показатель, идентифицирующий информационную асимметрию и проблему неблагоприятного отбора, то есть выбора наиболее дешевого источника финансирования (Ln(Assets)).

В исследовании поставлена задача доказать влияние альтернативных издержек на денежную политику российских компаний. Шоки (сигналы), которые связаны с альтернативными издержками, позволяют компании выбирать наиболее рациональные источники финансирования с точки зрения их стоимости.

Далее рассмотрим характеристики и особенности выборки, спецификацию и произведем тест на предмет выбора наиболее адекватной модели, тесты на робастность спецификации, а также проанализируем полученные результаты.

Методология исследования и описание выборки

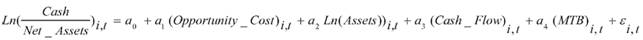

В представленном исследовании рассматривается спецификация (регрессионная модель), в которой зависимой переменной является денежный коэффициент - натуральный логарифм отношения денежных средств компании к чистым активам (денежный показатель), а независимыми (объясняющими) переменными - величина компании, денежный поток, показатель инвестиционных возможностей, а также показатель альтернативных издержек (opportunity cost).

Для рассмотрения влияния альтернативных издержек на денежную политику были отобраны 25 публичных российских компаний из 10 отраслей экономики: сельское хозяйство (производство, переработка и реализация сельскохозяйственной продукции), нефтегазовый комплекс (нефтяная и газовая промышленность), пищевая промышленность (производство солода и пива), металлургия (черная и цветная металлургия), машиностроение (производство частей и принадлежностей автомобилей и двигателей), электроэнергетика, строительство (производство общестроительных работ), торговля (оптовая торговля металлами и металлическими рудами), транспорт (транспортирование по трубам, морской транспорт), деятельность в области электросвязи. Выборка компаний сформирована за 2009-2012 годы среди крупных компаний с суммарным объемом полученных доходов более 1 млрд руб. и величиной активов более 100 млн руб. [Приказ, 2007]. При формировании выборки обязательным критерием являлось наличие отчетности по международным стандартам финансовой отчетности. Акции компании котируются на бирже (условие, которое позволяет компании свободно выбирать источники финансирования). Информация о компаниях была получена из годовых (финансовых) отчетов, отчетов эмитентов, а также данных на сайтах компаний. Сведения о долгосрочных ставках по выпускам ГКО и ОФЗ взяты с официального сайта Банка России. Анализ непосредственно панельных данных обусловлен как необходимостью учета ненаблюдаемой гетерогенности между компаниями (unobserved heterogeneity), так и необходимостью расширения выборки. Поскольку количество наблюдений для каждой российской компании различно (наблюдения за одними компаниями проводились в 2009-2012 годах, за другими - в 2010-2012 годах), панельные данные являются несбалансированными. Эконометрические расчеты производились с помощью статистического пакета Stata.

Описание переменных

В работах [Azar J., Kagy J., Schmalz M., 2014; Bates S., Kahle K., Stulz R., 2009] ключевыми показателями были величина компании, денежные потоки от операционной деятельности, расходы на исследования, а также показатель дивидендных выплат. В нашем случае были отобраны следующие показатели: величина компании (индикатор неблагоприятного отбора), денежный поток от операционной деятельности (источник финансирования), а также показатель, который связан с инвестиционными возможностями компании (МТВ). Показатель величины компании является определителем неблагоприятного отбора - выбора наиболее дешевого источника финансирования (в данном фрагменте описываются особенности взятого показателя: величина компании). Показатель, который идентифицирует инвестиционные возможности компании, позволяет оценить инвестиционный потенциал компании. Наконец, денежный поток от операционной деятельности используется в качестве определителя источника финансирования выплаты дивидендов, оплаты по долговым обязательствам.

При отборе независимых переменных для оценки влияния альтернативных издержек на денежную политику компании за основу взята модель, предложенная Азаром, Каги и Шмальцем [Azar J., Kagy J., Schmalz M., 2014], но в нашей спецификации сфокусировано внимание на предупредительном (превентивном) использовании внутренних источников финансирования для последующего инвестирования (как более дешевого источника, особенно в ситуации финансовых ограничений) в условиях влияния шоков, которые связаны с альтернативными издержками. Описание переменных представлено в табл. 1.

Таблица 1. Переменные спецификации

| Переменная | Описание переменных и алгоритм расчета |

| Ln(Cash/Net_Assets) | Коэффициент управления денежными авуарами определяется как натуральный логарифм отношения суммы денежных средств и краткосрочных финансовых вложений к величине чистых активов. Чистые активы рассчитываются как разница между совокупными активами и денежными авуарами [Faulkender M., Wang R., 2006]. В свою очередь, денежные авуары рассчитываются как сумма денежных средств и краткосрочных финансовых вложений |

| Opportunity_Cost | Альтернативные издержки, %, рассчитываются как отношение денежных средств (беспроцентная часть на текущих, расчетных счетах) к величине текущих активов, умноженное на долгосрочную ставку по ГКО и ОФЗ. Беспроцентные активы (денежные средства) приносят нулевой номинальный доход, а процентные краткосрочные инвестиции имеют доходность, которая соответствует долгосрочной ставке по ГКО и ОФЗ |

| Ln(Assets) | Натуральный логарифм общей величины активов компании является индикатором неблагоприятного отбора (выбор источников финансирования с точки зрения их дешевизны). Кроме того, он является определителем информационной асимметрии (когда компания стремится выбирать источник финансирования - эмиссию акций или привлечения заемного капитала) |

| Cash_Flow | Денежный поток от операционной деятельности рассчитывается как отношение денежных средств от операционной деятельности к общей величине активов. Показатель используется в качестве источника финансирования для выплаты дивидендов, сокращения долга |

| MTB | Показатель, который идентифицирует инвестиционные возможности компании, рассчитывается как отношение рыночной капитализации к стоимости собственного капитала по балансовой оценке |

Среднее значение альтернативных издержек составило 1,6%, средняя величина компании - 12,328 (поскольку значение 12,328 - коэффициент, величина компании оценивается в виде натурального логарифма, а не в рублях). За анализируемый период (2009-2012) долгосрочная ставка по ГКО и ОФЗ снизилась с 8,65 до 6,8%. В свою очередь, значение альтернативных издержек находится в интервале 0,10-5,88%. Тем не менее альтернативные издержки ниже доходности государственных бумаг. Совокупные затраты от управления денежными средствами соответствуют некоторой безрисковой ставке (безрисковые инвестиции). Альтернативные издержки свидетельствуют о необходимости выбора типа финансирования. В данном случае российские компании будут ориентированы на внутренние источники (денежные запасы, в качестве прибыльных инвестиций), увеличивая их согласно теории предупредительного мотива или мотива предосторожности. Статистический анализ по переменным представлен в табл. 2.

Таблица 2. Описательная статистика

| Переменная | Характеристика выборки | |||

| Средняя | Стандартное отклонение | Минимальное значение | Максимальное значение | |

| Ln(Cash / Net_Assets) | - 2,715 | 0,840 | -5,23 | -0,92 |

| Opportunity_Cost | 1,60 | 1,262 | 0,10 | 5,88 |

| Ln(Assets) | 12,328 | 1,548 | 9,4 | 16,31 |

| Cash_Flow | 0,113 | 0,086 | -0,25 | 0,42 |

| MTB | 1,642 | 1,432 | 0,26 | 6,86 |

Оценка и анализ моделей

Спецификация, рассматривающая влияние альтернативных издержек на управление денежными авуарами:

где - i,t период времени t для компании i;

а0 - свободный член регрессионного уравнения;

а1, а2, а3, а4 - коэффициенты регрессионного уравнения соответствующих переменных;

ε - ошибка регрессионного уравнения.

Для представленной спецификации при анализе панельных данных оцениваются три вида регрессий: сквозная, регрессия со случайным эффектом и регрессия с фиксированным эффектом. При тестировании регрессионной модели на основе сквозной регрессии при сравнении с моделью с фиксированными эффектами использовался тест Вальда. При тестирования модели на основе сквозной регрессии при сравнении с моделью со случайными эффектами использовался тест Бройша - Пагана. При тестирования модели со случайными эффектами и сравнении с моделью с фиксированными эффектами использовался тест Хаусмана. Тестирование проводилось для отбора наиболее адекватной модели. Результаты тестирования представлены в табл. 3, 4.

Таблица 3. Модель, рассматривающая влияние альтернативных издержек на управление денежными авуарами

| Модель | Регрессия | |||||

| сквозная | со случайным эффектом | с фиксированным эффектом | ||||

| Коэффициент | Станд. ошибка | Коэффициент | Станд. ошибка | Коэффициент | Станд. ошибка | |

| Opportunity Cost | 0,390 (6,45)* | 0,060 | 0,353 (5,52) | 0,064 | 0,358 (5,92) | 0,060 |

| Ln(Assets) | 0,042 (0,84) | 0,050 | 0,186 (2,97) | 0,063 | 0,145 (2,55) | 0,057 |

| Cash Flow | 0,369 (0,40) | 0,912 | 2,109 (2,01) | 1,049 | 1,695 (1,76) | 0,964 |

| MTB | 0,021 (0,39) | 0,055 | 0,023 (0,40) | 0,056 | 0,022 (0,42) | 0,053 |

| Константа | -3,935 (-6,44) | 0,611 | -5,846 (-7,50) | 0,779 | -5,305 (-7,51) | 0,706 |

| Количество наблюдений | 87 | — | 87 | — | 87 | — |

| Коэффициент детерминации, R2% | 38,41 | — | 41,66 | — | — | — |

| F-статистика | 12,78 | — | 13,03 | — | — | — |

| Статистика Вальда (Wald chi2) | — | — | — | 56,49 | — | |

| * В круглых скобках представлена t (z) - статистика | ||||||

Таблица 4. Выбор спецификации модели на предмет адекватности прогнозирования

| Показатель | Тест Вальда | Тест Бройша - Пагана | Тест Хаусмана |

| Значение статистики (p-value) | 5,27 (0,000) | 27,11 (0,000) | 3,72 (0,445) |

| Вывод | Регрессия с фиксированным эффектом предпочтительнее сквозной регрессии | Регрессия со случайным эффектом предпочтительнее сквозной регрессии | Регрессия со случайным эффектом предпочтительнее регрессии с фиксированным эффектом |

Полученные результаты позволяют сделать вывод, что при оценке влияния альтернативных издержек на денежную политику российских компаний наиболее адекватной моделью является модель со случайными эффектами (индивидуальные эффекты не связаны с выбранными независимыми переменными).

Показатели альтернативных издержек являются значимыми на 5%-ном уровне значимости. Кроме того, для статистики важны величина компании и денежные потоки в регрессии с фиксированным эффектом.

Положительная корреляция между альтернативными издержками (Opportunity_Cost) и денежным коэффициентом (Ln(Cash / Net_Assets)) говорит о том, что российские публичные компании выбирают внутренний источник финансирования как менее дорогостоящий. Кроме того, организации стремятся к увеличению своих денежных запасов в условиях роста альтернативных издержек, которые являются своего рода сигналом для выбора вида финансирования. В условиях сигналов (шоков) на рынке капитала положительная связь альтернативных издержек с доходностью по государственным ценным бумагам предполагает переориентацию компании на внутренние резервы, увеличивая их, в качестве предупредительного мотива.

Представленная позиция расходится с позицией [Azar J., Kagy J., Schmalz M., 2014], где представлена отрицательная связь между альтернативными издержками и денежными авуарами. В указанной работе отмечено, что сокращение альтернативных издержек приносит экономическую выгоду. Компании сохраняют большую часть денежных средств для последующей борьбы с финансовыми ограничениями. В частности, компании могут использовать часть денежных средств как источник для инвестирования в производственные или нематериальные активы.

Как мы выяснили, положительная связь между альтернативными издержками и денежным коэффициентом позволяет говорить о том, что существует положительная связь между данными издержками и номинальными ставками государственных ценных бумаг Данная связь позволяет отслеживать негативные шоки на рынке капитала, в результате компании обращаются к внутренним резервам и предпринимают меры предупредительного характера. С другой стороны, при благоприятной ситуации на рынке капитала компании могут брать кредиты для повышения своей ликвидности, предоставляя в качестве обеспечения активы и замещая таким образом внутренние денежные авуары (особенно в условиях финансовых ограничений). Тем самым разрешается проблема неблагоприятного отбора: выбирается наиболее дешевый источник финансирования.

Тесты на робастность спецификации

Представленная спецификация подверглась ряду тестов на робастность для проверки связи между независимыми переменными (мультикол-линеарности) и гомоскедастичности (независимости остатков от момента наблюдения). Была проведена диагностика наличия мультиколлине-арности (показатель VIF). Значение VIF-факторов для независимых переменных значительно ниже 10, в спецификации есть мультиколлинеарность, если для одной из независимых переменных значение коэффициента VIF > 10. В нашем случае наибольшее значение данного фактора значительно ниже 10 (VIF = 1,17), в среднем значение VIF по всем параметрам составляет 1,14. Итак, мультиколлинеарность в регрессионной модели отсутствует (отклоняется гипотеза о мультикол-линеарности).

Кроме того, был проведен тест Уайта на гомоскедастичность на 5%-ном уровне значимости. Значение p-value, рассчитанное в рамках теста, составило 11,39%, что значительно больше 5%. Данное превышение означает наличие гомоскедастичности используемых данных, то есть независимость остатков от номера (момента) наблюдения (все независимые переменные). Значения в различные моменты времени являются независимыми и одинаково распределены. По данной модели можно сделать вполне адекватный прогноз. Таким образом, результаты проведенных тестов позволяют говорить об адекватности модели в целом, отсутствии мультиколлинеарности и наличии гомоскедастичности.

Заключение

Российские публичные компании выбирают внутренние денежные резервы как менее дорогостоящий источник финансирования и более прибыльный источник инвестирования. Рост альтернативных издержек является сигналом для выбора оптимального финансирования. Положительная связь альтернативных издержек с доходностью по государственным ценным бумагам заставляет российские компании переориентироваться на внутренние резервы. Другими словами, они используют внутренние источники финансирования (денежные средства) для инвестирования в проекты с положительным значением NPV в условиях негативных шоков на рынке капитала. Кроме того, компании для повышения своей ликвидности могут использовать кредитные средства (предоставляя в качестве обеспечения свое имущество), замещая внутренние денежные средства (особенно в условиях финансовых ограничений). Тем самым российские компании могут эффективно управлять денежными средствами с учетом влияния альтернативных издержек.

Список литературы

1. Определение ВАС РФ от 29.04.2013 № ВАС-11134/12 по делу № А60-1260/2009 (2013) // КонсультантПлюс. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=ARB;n=331681.

2. Постановление Девятого арбитражного апелляционного суда от 15.11.2006 № 09АП-11714/2006-АК (2006б) // КонсультантПлюс. URL: http://base.consultant.rru/cons/cgi/online.cgi?req=doc;base=MARB;n=46544.

3. Постановление Девятого арбитражного апелляционного суда от 17.02.2014 № 09АП-45706/2013 по делу № А40-56744/09-70-204Б (2014) // КонсультантПлюс. URL: http://base.consultant.rru/cons/cgi/online.cgi?req=doc;base=MARB;n=637058.

4. Постановление Девятого арбитражного апелляционного суда от 23.08.2006 № 09АП-6877/2006-АК (2006а) // КонсультантПлюс. URL: http://base.consultant.rru/cons/cgi/online.cgi?req=doc;base=MARB;n=86894.

5. Постановление Девятого арбитражного апелляционного суда от 27.07.2009 по делу № А40-60792/09-142-270 (2009) // КонсультантПлюс. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=MARB;n=137001.

6. Постановление Конституционного суда Российской Федерации от 18.07.2003 № 14-П (2003) // Собрание законодательства РФ. № 30. Ст. 3102.

7. Постановление Конституционного суда Российской Федерации от 24.02.2004 № 3-П (2004) // Собрание законодательства РФ. № 9. Ст. 830

8. Постановление Пятнадцатого арбитражного апелляционного суда от 30.09.2011 № 15АП-9106/2011 по делу № А53-13066/2008 (2011) // КонсультантПлюс. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=RAPS015;n=27003.

9. Постановление ФАС Московского округа от 11.06.2013 по делу № А40-56563/07-86-163Б (2013) // КонсультантПлюс. URL: http:// base.consultant.ru/cons/cgi/online.cgi?req=doc;base=AMS;n=183856.

10. Постановление ФАС Московского округа от 17.04.2008 № КГ-А40/1967-08 по делу № А40-9307/06-38-32 // КонсультантПлюс. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=AMS;n=93819.

11. Приказ ФНС России от 16.05.2007 № ММ-3-06/308@ (2007) // Экономика и жизнь. № 23. Ст. 1260.

12. Azar J., Kagy J., schmalz M. (2014) Can Changes in the Cost of Cash Resolve the Corporate Cash Puzzle? // Working Paper Ross School of Business at the University of Michigan. P. 1-71.

13. Bates s., Kahle к., stulz R. (2009) Why do US firms hold so much more cash than they used to? // The Journal of Finance. Vol. 64. P. 1985-2021.

14. Duchin R. (2010) Cash holdings and corporate diversification // The Journal of Finance. Vol. 65. P. 955-992.

15. Falato A., Kadyrzhanova D., Sim J. (2013) Rising Intangible Capital, Shrinking Debt Capacity, and the US Corporate Savings Glut // Working Paper Board of Governors of the Federal Reserve System Research Paper Series. Washington. P. 1-58.

16. Faulkender M., Wang R. (2006) Corporate Financial Policy and the Value of Cash // The Journal of Finance. Vol. 61. P. 1957-1990.

17. Gao X. (2013) Corporate Cash Hoarding: The Role of Just-in-Time Adoption // Working Paper National University of Singapore. P. 1-59.

18. Keynes J. (1936) The General Theory of Employment, Interest and Money. London: MacMillan. P. 403.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ