Учетная политика по созданию резерва по сомнительным долгам

И.А. Полякова,

О.В. Заркова

Вестник КрасГАУ.

№3 2015

В статье рассматриваются элементы учетной политики по созданию резерва по сомнительным долгам. Уделено внимание бухгалтерскому, налоговому и управленческому учету.

В условиях развития конкурентной борьбы поставщики товаров, стремясь привлечь все больше число покупателей, предлагают последним различные формы отсрочки или рассрочки платежа. Это приводит к росту дебиторской задолженности, которая контролируется аппаратом управления на основе экономической информации. В связи с чем проблемы эффективного управления дебиторской задолженностью и связанные с ними вопросы учета резерва по сомнительным долгам приобретают все большую актуальность.

Совокупность экономической информации, являющейся базой для принятия управленческих решений, формируется в бухгалтерском, налоговом и управленческом учете. Различные виды учета отличаются как методологическими основами, так и организационно. Следовательно, и организация учета на предприятии регламентируется учетной политикой не только для целей бухгалтерского (финансового) и налогового учета, но и для целей управленческого учета. Если первые два вида учета законодательно определяются нормативными документами, то управленческий учет строится на основе потребностей внутренних пользователей. Если не рассматривать крупные компании то, как правило, на предприятиях учетная политика для целей управленческого учета не формируется, а в экономической литературе предлагается строить такую политику на основе требований МСФО или по возможности формировать ее на основе правил бухгалтерского (финансового) учета. С целью оптимизации учетного процесса на предприятиях главные бухгалтеры формируют приказ об учетной политике, в котором стремятся сблизить положения учетной политики по бухгалтерскому и налоговому учету. При этом вопросу по созданию резерва по сомнительным долгам не уделяется должного внимания. Рассмотрим отличия в правилах и возможных вариантах создания резерва по сомнительным долгам в различных видах учета и возможности формирования, а исходя из этого и учетной политики. В силу того, что управленческий учет законодательно не формализован, основное внимание обратим на нормы бухгалтерского (финансового) и налогового учета.

В бухгалтерском (финансовом) учете учетная политика организации стоится на основе одноименного ПБУ 1/2008. Создания резерва по сомнительным долгам не является элементом учетной политики (табл.). Согласно п. 70 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», утвержденного Приказом Минфина России от 29.07.1998. №34н, каждое предприятие обязано создавать резерв по сомнительным долгам. Организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации [2].

Сравнительный анализ нормативной базы по созданию резерва по сомнительным долгам в различных видах учета

| Аспект формирования резерва | Вариант организации учета резервов | ||

| в бухгалтерском (финансовом) учете | в налоговом учете | в управленческом учете | |

| Создание резерва по сомнительным долгам | Не является элементом учетной политики | Является элементом учетной политики, если применяется метод начисления | Является элементом учетной политики |

| Вид дебиторской задолженности | Любого вида, кроме авансов, уплаченных поставщикам | Только по расчетам за товары и услуги | Любого вида |

| Состояние задолженности | Задолженность, не погашенная в срок, и задолженность, срок оплаты которой не наступил | Задолженность, не погашенная в срок | Задолженность, не погашенная в срок и задолженность, срок оплаты которой не наступил |

| Обеспечение задолженности гарантиями | Задолженность, не обеспеченная поручительством, залогом, банковской гарантией и иными способами, предусмотренными законодательством | Задолженность, не обеспеченная поручительством, залогом, банковской гарантией | Определяется внутренней политикой |

| Срок возникновения непогашенной задолженности | С момента возникновения | Более 45 дней | С момента возникновения |

| Периодичность создания резерва | Не реже одного раза в год | Ежемесячно или ежеквартально | Определяется исходя из потребностей внутренних пользователей |

| Проведение инвентаризации дебиторской задолженности для создания резерва | Не является обязательным | Является обязательным | Не является обязательным |

| Сумма резерва | Рассчитывается по каждому сомнительному долгу, исходя из его финансового состояния и оценки вероятности погашения задолженности | При сроке задолженности от 45 до 90 дней - 50% от суммы задолженности, свыше 90 дней - в общей сумме задолженности, но не более 10% выручки отчетного периода | Различные варианты исчисления, исходя из трех подходов |

В налоговом и управленческом учете резерв по сомнительным долгам может предусматриваться в учетной политике и является ее элементом. При этом важно, чтобы организация применяла при исчислении налога на прибыль метод начисления, так как при кассовом методе создание резервов не предусмотрено. В Российской Федерации (РФ) с 21 декабря 2006 г. при переходе с кассового метода на метод начисления непогашенная дебиторская задолженность прошлых налоговых периодов должна включаться в состав доходов от реализации и может служить основой для начисления резерва.

Для создания резерва в бухгалтерском (финансовом) учете признается сомнительной задолженность любого вида. В налоговом учете накладываются ограничения по созданию резерва, связанные с тем, что задолженность должна быть связана только с реализацией товаров (выполнением работ, оказанием услуг).

В бухгалтерском (финансовом) учете область используемых задолженностей шире, это может быть задолженность, возникшая при реализации имущественных прав, по начисленным штрафам, по выплате процентов по займам. При этом не вся сумма дебиторской задолженности может быть признана сомнительной для создания резерва. В частности, согласно письму Министерства финансов РФ от 15.10.2003 г. № 16-00-14/316, не учитывается предварительная оплата за товар, так как она создает обязательства поставщика по отгрузке товара, а не по оплате задолженности.

«Положение по ведению бухгалтерского учета и бухгалтерской отчетности» определяет, что сомнительной может признаваться не только задолженность, не погашенная в срок, но и задолженность, срок оплаты которой не наступил, если существует высокая вероятность того, что при наступлении установленного срока она не будет погашена. Статья 266 Налогового кодекса ограничивает понятие сомнительной задолженности только тем долгом, который не погашен в установленные сроки [1]. В ситуации, когда налогоплательщик по одному контрагенту имеет просроченную и дебиторскую, и кредиторскую задолженность, резерв создается исходя из суммы превышения просроченной дебиторской задолженности над кредиторской. Просроченная задолженность признается сомнительной, если она не обеспечена соответствующими гарантиями. Налоговый кодекс определяет перечень гарантий следующим образом: поручительство, залог, банковская гарантия. В бухгалтерском финансовом учете добавлены иные способы, предусмотренные законодательством или договором.

По-разному бухгалтерский (финансовый) и налоговый учеты определяют срок возникновения сомнительной задолженности. В бухгалтерском (финансовом) учете по непогашенной задолженности начисляется резерв с момента наступления срока погашения задолженности, указанной в договоре. Случаи из судебной практики показывают, что отсутствие договора в письменной форме или отсутствие указания на срок оплаты в договоре не являются препятствиями для начисления резерва по сомнительным долгам. Гражданский кодекс в статье 486 предусматривает обязанность покупателя оплатить товар непосредственно до или после передачи товара продавцом. Суды выносят решение о правомерности начисления резерва, если по договору задолженность не погашена в разумный срок. В налоговом учете согласно статье 266 Налогового Кодекса РФ для создания резерва учитывается только задолженность, срок которой составил не менее 45 дней.

Правила налогового учета в статье 266 НК РФ предписывают создавать резерв по сомнительным долгам на основе данных инвентаризации дебиторской задолженности. «Положение по ведению бухгалтерского учета и бухгалтерской отчетности» в настоящее время такого требования не содержит. Проведение инвентаризации осуществляется организациями для всех видов учета на основании «Методических указаний по инвентаризации имущества и финансовых обязательств», утвержденных Приказом Минфина России № 49 от 13.06.1995. В ходе инвентаризационной работы проверяется наличие и правильность отражения в учете дебиторской задолженности, в том числе с истекшим сроком исковой давности. Если предприятие в учетной политике закрепило применение типовых бланков первичных документов, то результаты проведенной инвентаризации задолженности отражаются в документах «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» (по форме ИНВ-17), «Справка к Акту инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» (приложение к форме ИНВ-17). Письмо Министерства финансов РФ от 26 июля 2006 г. № 03-03-04/1/612 уточняет, что для начисления резерва подтверждение суммы задолженности дебитором не требуется. Главным условием является подтверждение задолженности в документах по отражению результатов инвентаризации. Такой порядок не относится к задолженности с истекшим сроком исковой давности, поскольку она признается не сомнительной, а безнадежным долгом.

Различные подходы существуют и в отношении периодичности начисления резерва. В бухгалтерском учете резерв создается не реже одного раза в год, при этом действует правило: «если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы включаются в прочие доходы» [2]. Поскольку в налоговом учете резерв начисляется на основании инвентаризации на последнее число отчетного периода, то периодичность резервирования зависит от величины выбранного отчетного периода по уплате налога на прибыль и осуществляется ежемесячно или ежеквартально.

Порядок исчисления суммы резерва в бухгалтерском (финансовом) учете определяется на основе профессионального суждения бухгалтера и закрепляется в учетной политике. В налоговом учете при сроке возникновения сомнительной задолженности от 45 до 90 дней резерв создается на сумму, составляющую 50% от суммы, выявленной по данным инвентаризации задолженности. Срок возникновения задолженности свыше 90 дней позволяет создавать резерв в общей сумме задолженности по данным инвентаризации. Сумма резерва ограничена 10% выручки за отчетный период [1]. Для установления предельной величины резерва общая сумма выручки должна быть откорректирована путем исключения из нее доходов от реализации имущественных прав и продажи ценных бумаг, если последняя не является основной деятельностью предприятия. Выручка берется без налога на добавленную стоимость, поскольку в налоговом учете доходы определяются за исключением налогов, предъявленных в соответствии с НК РФ покупателю товаров. При этом письмо Министерства финансов РФ от 12.11. 2009 г. № 03-03-06/1/745 обращает внимание, что 10% является максимальным предельным значением, организация в праве в учетной политике установить меньший размер процентов от выручки для ограничения резерва по сомнительным долгам. В управленческом учете выделяют три подхода к формированию резерва: по каждому дебитору отдельно, на основе установленного процента от выручки, по нескольким группам дебиторской задолженности с разным сроком просрочки платежа.

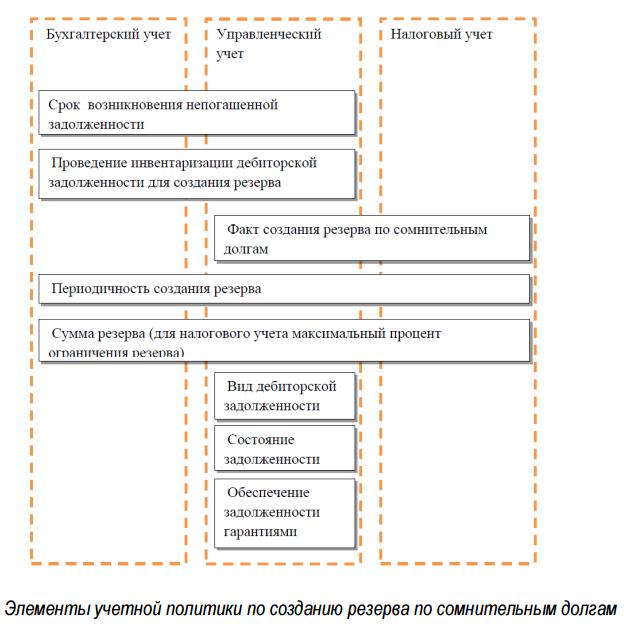

Таким образом, учитывая особенности нормативной базы по созданию резерва по сомнительным долгам, логично систематизировать элементы учетной политики в различных видах учета (рис.).

Обобщение результатов сопоставления выделенных элементов учетных политик позволяет сделать ряд выводов. Поскольку организация управленческого учета определена потребностями внутренних пользователей, выбор элементов его учетной политики не ограничен законодательством. Учетная политика по созданию резерва по сомнительным долгам для целей бухгалтерского (финансового) и налогового учета отличается и по числу, и по содержанию элементов. При этом по таким аспектам формирования резерва, как вид дебиторской задолженности, состояние задолженности и обеспечение гарантиями, законодательство содержит различные нормы для разных видов учета, поэтому порядок формирования резервов в этих видах учета будет различаться.

Литература

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000. № 117-ФЗ (ред. от 30.12.2012). - М, 2012.

2. Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: приказ Минфина РФ от 29.07.1998. № 34н (ред. от 24.12.2010). - М., 1998.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ