Совершенствование системы налогового планирования (на примере ОАО «Угольный разрез»)

Т.Г. Королева,

канд. экон. наук, доцент,

зав. каф. производственного менеджмента КузГТУ,

И.В. Овчинникова

ст. преп. каф. управленческого учета и анализа КузГТУ,

Вестник КузГТУ

№2 (108) 2015

В условиях глобализации экономических отношений управление финансами становится важной задачей любого предприятия независимо от масштабов и вида деятельности. Неотъемлемой составляющей финансовой политики является налоговое планирование и оптимизация налоговых обязательств.

В специальной литературе налоговое планирование определяется как систематическая деятельность налогоплательщика, направленная на изучение и использование налоговых методов, предусмотренных налоговым законодательством, в целях оптимизации налогообложения и улучшения финансово-хозяйственного состояния экономического субъекта.

Большинство организаций добывающей промышленности имеют сложную производственную структуру, в связи с чем, они нуждаются в оперативной экономической и финансовой информации, помогающей оптимизировать налоговую нагрузку, принимать эффективные управленческие решения. Затраты организаций добывающей промышленности являются ключевым элементом формирования и развития его производственно-хозяйственного механизма. Важное место в общей структуре затрат занимают налоговые обязательства. В этой связи наиболее актуальным представляется разработка практических рекомендаций, направленных на реализацию функций планирования и оптимизации налогообложения в части налоговых обязательств организаций добывающей промышленности.

Современный период функционирования промышленных предприятий в Российской Федерации - период ужесточения конкурентной борьбы, требующей формирования адекватной налоговой политики со стороны хозяйствующих субъектов. Если проанализировать величину налоговой нагрузки, приходящуюся на промышленный сектор экономики, то становится очевидной необходимость рациональной и эффективной организации учета и планирования налоговых издержек предприятия. Речь в данном случае должна вестись о научно обоснованной и практически целесообразной системе организации налогового менеджмента, и, в частности, основной его составляющей - налоговом планировании.

Налоговое планирование вплотную взаимодействует с такими управленческими функциями, как маркетинг, финансы, учет, кадровая политика, снабжение. В то же время оно является генератором показателей эффективности функционирования предприятия, так как их расчет без учета налоговых последствий представляется весьма неразумным и иррациональным.

Проблема планирования налоговых платежей состоит в том, что оно ограничивается лишь освоением методики законного снижения налоговых отчислений руководителями, бухгалтерами, экономистами по налогам. Стоит понимать, что без наличия установленных и признанных принципиальных положений, формирования аппарата и способов исследования, налоговое планирование не сможет реализовать свое предназначение, а будет по-прежнему выступать лишь инструментом минимизации налоговых платежей в краткосрочной перспективе. Эффективность налогового планирования всегда следует соотносить с затратами на его проведение, а цели налогового планирования со стратегическими приоритетами организации.

Современная организация налогового планирования на российских предприятиях характеризуется, в лучшем случае, своей узкопрактической направленностью на снижение налоговых поступлений, чрезмерно высокой ролью бухгалтерии предприятия в данной области планирования и некоторой толерантностью экономических и финансовых служб. Последние либо вовсе не принимают участия в планировании налогов, либо занимаются сбором статистической информации, причем постфактум.

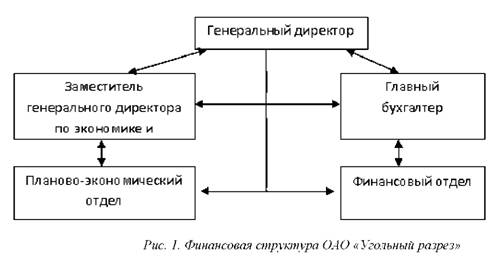

Рассмотрим систему налогового планирования на примере предприятия по добыче угля ОАО «Угольный разрез». Анализ свидетельствует, что система налогового планирования на исследуемом предприятии отсутствует, в финансовой структуре ОАО «Угольный разрез» нет подразделения, выполняющего функции налогового планирования (рис. 1).

Однако присутствуют отдельные элементы налогового планирования, используемые при формировании годового бюджета.

В начале каждого календарного года планово-экономический отдел на основании данных, предоставленных отделом по производственному контролю и охране труда, формирует годовой бюджет предприятия. При формировании расходной части бюджета одной из статей является раздел «налоговые отчисления», прогнозы по которым строятся исходя из производственных и рыночных показателей или из данных, предоставленных бухгалтерией. После составления проекта бюджета планово-экономический отдел передает его на согласование заместителю генерального директора. Он утверждает бюджет и передает на исполнение в бухгалтерию через главного бухгалтера. Финансовый отдел, на основании действующего налогового законодательства и учетной политики, производит расчет сумм налоговых платежей и их уплату. Ответственность за осуществляемую работу несет генеральный директор.

Для того чтобы провести оценку эффективности налогообложения рассмотрим динамику налоговых платежей ОАО «Угольный разрез», которая представлена в таблице 1.

Таблица 1. Динамика уплаченных налогов

| Показатели (счет, субсчет) | 2011 г. | 2012 г. | 2013 г. |

Темп роста 2011-2012, % |

Темп роста 2012-2013, % |

| 68 «Расчеты с бюджетом», тыс. р. | 3630664,42 | 3802945,56 | 4373214,64 | 104,7 | 115,0 |

| 010 «Налог на прибыль», тыс. р. | 679139,56 | 505920,85 | 506769,95 | 74,5 | 100,2 |

| 0101 «Условный налог на прибыль», тыс. | 539629,57 | 290843,33 | 345576,87 | 53,9 | 118,8 |

| 0102 «Отложенные налоговые обязательства (актив)», тыс. р. | 90505,85 | 245200,28 | 627937,33 | 2,7 | 2,6 |

| 0103 «Постоянные налоговые обязательства (актив)», тыс. р. | 123234,53 | 107862,70 | 102296,89 | 87,5 | 94,8 |

| 011 «НДС», тыс. р. | 733463,05 | 783853,48 | 994210,24 | 106,9 | 126,8 |

| 012 «НДС 0 %», тыс. р. | 1025463,80 | 1543442,73 | 1483482,35 | 150,5 | 96,1 |

| 013 «Налог на доходы физических лиц», тыс. р. | 155814,89 | 146270,94 | 163360,36 | 93,9 | 111,7 |

| 014 «Налог на добычу полезных ископаемых (уголь)», тыс. р. | 203370,77 | 133943,72 | 111923,14 | 65,9 | 83,6 |

| 016 «Налог на имущество», тыс. р. | 24304,92 | 25587,06 | 19950,00 | 105,3 | 78,0 |

| 017 «Транспортный налог», тыс. р. | 4800,17 | 5576,24 | 7536,31 | 116,2 | 135,2 |

| 018 «Налог на негативное воздействие на окружающую среду», тыс. р. | 8550,00 | 4425,48 | 4689,86 | 51,8 | 106,0 |

| 019 «Земельный налог», тыс. р. | 3005,00 | 3923,59 | 2994,00 | 130,6 | 76,3 |

| 021 «Водный налог», тыс. р. | 1416,00 | 2031,14 | 2280,90 | 143,4 | 112,3 |

| 030 «Расчеты с бюджетом по прочим операциям», тыс. р. | 37966,31 | 4064,03 | 206,43 | 10,7 | 5,1 |

| 69 «Расчеты по социальному страхованию и обеспечению», тыс. р. | 341264,64 | 342969,85 | 346399,55 | 100,5 | 101,0 |

| Всего налогов, тыс. р. | 3971929,06 | 4145915,41 | 4719614,19 | 104,4 | 113,8 |

Анализ динамики налоговых платежей предприятия показал следующее. В целом, величина налоговых платежей предприятия за 2012 г. увеличилась на 4,4 %, что связано с ростом начислений по расчетам с бюджетом и социальному страхованию и обеспечению. В 2013 г. величина уплаченных налогов возросла на 13,8 % за счет роста платежей в бюджет. В период с 2011 г. по 2012 г. можно наблюдать возрастание платежей по таким налогам, как: НДС, НДС 0 % налог на имущество, транспортный налог, земельный налог, водный налог. Такая динамика платежей объяснима увеличением экспорта, наращиванием производственного потенциала, привлечением дополнительных ресурсов в производственный процесс. В то же время произошло уменьшение платежей налога на прибыль, НДФЛ, налога на добычу полезных ископаемых, налога на негативное воздействие на окружающую среду. Данное изменение вызвано сокращением полученной прибыли, уменьшением добычи угля.

В 2013 г. произошло увеличение таких платежей, как: налог на прибыль, НДС, НДФЛ, транспортный налог, налог на негативное воздействие на окружающую среду, водный налог. Это свидетельствует о расширении производственного потенциала, привлечении ресурсов в процесс производства. Снижение платежей произошло по таким налогам, как: НДС 0 %, налог на добычу полезных ископаемых, налог на имущество, земельный налог. Такая динамика говорит о сокращении добычи, частичной реализации имущества и земельных участков.

Рассмотрим динамику показателей налогообложения ОАО «Угольный разрез», которая представлена в табл. 2.

Таблица 2. Динамика показателей налогообложения

| Показатели | 2011 г. | 2012 г. | 2013 г. |

Темп роста 2011-2012, % |

Темп роста 2012-2013, % |

| Выручка, тыс. р. | 16320193 | 16421326 | 13537754 | 100,6 | 82,4 |

| Себестоимость, тыс. р. | 7787920 | 8901688 | 7984715 | 114,3 | 89,7 |

| Чистая прибыль, тыс. р. | 2181941 | 644212 | 563247 | 29,5 | 87,4 |

| Всего уплаченных налогов (без учета НДФЛ), тыс. р. | 3816114,17 | 3999644,47 | 4556253,83 | 104,8 | 113,9 |

| Всего начисленных налогов (без учета НДФЛ), тыс. р. | 3751253,64 | 3641259,78 | 4993315,95 | 97,1 | 137,1 |

| Косвенные налоги, тыс. р. | 1758926,85 | 2327296,21 | 2477692,59 | 132,3 | 106,5 |

| Прямые налоги (без учета НДФЛ), тыс. р. | 1992326,79 | 1313963,57 | 2515623,36 | 66,0 | 191,5 |

Данные табл.2 позволяют сделать вывод об увеличении налоговых платежей, уплаченных предприятием, в период с 2011 г. по 2012 г. на 4,8 %, а с 2012 г. по 2013 г. на 13,9 %. Стоит отметить, что в сумму уплаченных налоговых платежей не входит НДФЛ, поскольку предприятие уплачивает его как налоговый агент.

Обобщающую оценку эффективности разработанной налоговой политики чаще всего осуществляют по показателю налоговой нагрузки.

Синтезируя различные подходы, под налоговой нагрузкой предприятия следует понимать величину, характеризующую влияние регулярных обязательных платежей налогового характера, взимаемых в пользу государства и определяемую с помощью отдельных показателей или их совокупности. Определяя налоговую нагрузку предприятия, предлагается учитывать не только определенные действующим законодательством налоги, но и иные платежи. В состав обязательных платежей налогового характера входят: совокупность налогов, страховые взносы в Пенсионный фонд РФ, Фонд социального страхования и Фонд обязательного медицинского страхования и взносы по обязательному страхованию от несчастных случаев и профессиональных заболеваний, уплачиваемые хозяйствующим субъектом. Кроме того, учитываются штрафы и пени, связанные с отчислением платежей налогового характера.

В методологии налогового планирования существуют различные методики определения налоговой нагрузки на хозяйствующий субъект, разработанные такими авторами, как М.Н. Крейнина, Е.А. Кирова, М.И. Литвин и др. Оценим эффективность налоговой политики ОАО «Угольный разрез», рассчитав налоговую нагрузку предприятия с помощью данных методик и коэффициента эффективности налогообложения. Расчет представлен в табл. 3.

Таблица 3. Расчет показателей эффективности налогообложения

| Показатели | 2011 г. | 2012 г. | 2013 г. |

| Выручка без НДС, тыс. р. | 16320193 | 16421326 | 13537754 |

| Начисленные налоги (без НДФЛ), тыс. р. | 3751253,64 | 3641259,78 | 4993315,95 |

| Начисленные налоги (с НДФЛ), тыс. р. | 3901666,70 | 3788928,95 | 5159351,70 |

| Затраты на производство | 7787920 | 8901688 | 7984715 |

| Чистая прибыль, тыс. р. | 2181941 | 644212 | 563247 |

| Отчисления в социальные фонды, тыс. р. | 350172,23 | 336547,10 | 320056,29 |

| Фонд оплаты труда, тыс. р. | 1922506,46 | 1931432,74 | 1923979,75 |

| Прибыль до налогообложения, тыс. р. | 2841135 | 878992 | 647355 |

| Налоговая нагрузка по мет. Минфина, % | 22,99 | 22,17 | 36,88 |

| Налоговая нагрузка по мет. М.Н. Крейниной, % | 74,43 | 91,43 | 89,86 |

| Налоговая нагрузка по мет. Е.А. Кировой, % | 46,27 | 58,60 | 67,39 |

| Налоговая нагрузка по мет. М.И. Литвина, % | 45,73 | 50,39 | 92,91 |

| Коэффициент эффективности налогообложения | 0,57 | 0,16 | 0,12 |

Оценка эффективности налоговой политики ОАО «Угольный разрез» позволяет сделать следующие выводы. Рассчитанные значения налоговой нагрузки по данным методикам свидетельствуют о том, что эффективность налоговой системы предприятия значительно снизилась за анализируемый период и нуждается в корректировке. Коэффициент эффективности налогообложения в 2011 г. позволяет сделать вывод о неэффективности применяемой налоговой политики. Кроме того, в период с 2012 г. по 2013 г. данный показатель ухудшился, что свидетельствует о необходимости оптимизации налоговой политики.

В целом можно сказать, что налоговая политика ОАО «Угольный разрез» не является эффективной и нуждается в совершенствовании. В 2013 г. величина налоговой нагрузки превысила 30 %, что говорит о необходимости проведения регулярных мероприятий налогового планирования. В данной ситуации налоговое планирование должно стать частью общей системы финансового управления и контроля. Кроме того, требуется наличие специально подготовленного персонала, контроль и руководство со стороны финансового директора.

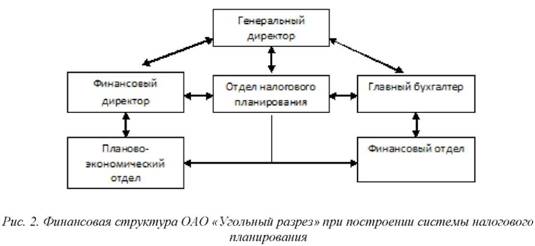

Значительная величина налоговой нагрузки показала необходимость в налоговом планировании организации. Целесообразным будет создание отдельной структурной единицы организации - отдел налогового планирования.

Тогда финансовая структура при построении системы налогового планирования будет иметь вид, представленный на рис. 2.

В соответствии с предложенной организационной структурой налоговое планирование в ОАО «Угольный разрез» может производиться в следующем порядке.

В начале каждого календарного года планово - экономический отдел на основании данных, предоставленных отделом по производственному контролю и охране труда, формирует годовой бюджет предприятия. При формировании расходной части бюджета одной из его статей является раздел «налоговые отчисления», прогнозы по которым строятся исходя из производственных и рыночных показателей или из данных, предоставленных бухгалтерией. Отдел налогового планирования, на основании содержащего в информационной базе «Консультант+» календаря налогоплательщика, разрабатывает график уплаты налоговых платежей для ОАО «Угольный разрез». Кроме того, он устанавливает цели и задачи процесса налогового планирования на основе постоянного повышения качества налогового планирования, маркетинговых исследований, формирования конкурентных преимуществ предпринимательских решений в результате осуществления налоговой оптимизации (например, обоснование мнимого характера освобождений по НДС). После составления проекта бюджета планово-экономический отдел передает его на согласование заместителю генерального директора. Он утверждает бюджет и передает на исполнение в финансовый отдел через главного бухгалтера. При этом бухгалтерия занимается расчетом текущих налогов, причитающихся к уплате в бюджет (за исключением земельного налога, при расчете которого требуется применение сложного математического аппарата, поэтому его рассчитывают экономисты планово-экономического отдела) и своевременной передаче рассчитанных налоговых деклараций заместителю главного бухгалтера. Он призван выполнять функцию контроля соответствия заложенных в годовом бюджете и фактически исполненных данных, в том числе и в области налогового администрирования. Выявленные расхождения в форме служебной записки доводятся до сведения заместителя генерального директора, который, с помощью экономистов планово-экономического отдела, организует работу по выявлению причин допущенных расхождений. Ответственность за осуществляемую работу несет генеральный директор.

Таким образом, внедрение данной структуры организации налогового менеджмента, позволит системе налогового планирования в ОАО «Угольный разрез» охватить четыре функциональных области:

- планирование налоговых платежей в составе бюджета;

- оптимизация налоговых платежей;

- утверждение плана;

- исполнение параметров плана.

Эффективность контроля и оценки мероприятий по оптимизации налогового портфеля, равно как и результатов реализации запланированных действий, зависит от наличия на предприятии рационально организованного документооборота налогового планирования.

Все действия, предпринимаемые в процессе налогового планирования, требуют документального закрепления. Вся документация налогового планирования должна регистрироваться ответственным секретарем отдела налогового планирования либо в секретариате, либо в канцелярии предприятия; а также визироваться сотрудником, осуществляющим руководство отделом налогового планирования. Примерный перечень документации, применяемой в процессе планирования налоговых отчислений, должностные лица, ответственные за принятие того или иного документа, представлены в табл. 4.

Таблица 4. График документооборота системы налогового планирования

| Центр ответственности исходящего документа | Центр ответственности входящего документа | Наименование документа | Общая характеристика документа |

| Заместитель генерального директора по экономике и финансам | Отдел налогового планирования | Распоряжение о создании отдела налогового планирования | Учредительный документ отдела налогового планирования мероприятий по оптимизации налогового планирования |

| Планово-экономический отдел | Отдел налогового планирования | Бюджет без учета налогов | Бюджет реализации без учета налоговой составляющей его расходной части |

| Отдел налогового планирования | Финансовый отдел | Календарь налогоплательщика | График выплаты по каждому налогу в соответствии с требованиями законодательства |

| Отдел налогового планирования | Органы налоговой службы | Заявление-запрос | Запрос относительно разрешения вопросов налогообложения, возникающих в практической деятельности и имеющих противоречивые толкования |

| Отдел налогового планирования | Отдел налогового планирования | Докладные и аналитические записки, справки | Все вопросы, возникающие в процессе работы над составлением плана и требующие разрешения совместными усилиями нескольких подразделений должны оформляться |

| Отдел налогового планирования | Зам. генерального директора по экономике и финансам | План мероприятий по оптимизации | План мероприятий с расчетом экономической эффективности, требуемые ресурсы для его осуществления |

| Отдел налогового планирования | Зам. генерального директора по экономике и финансам | Аналитические записки, справки | Согласование и утверждение способов налоговой оптимизации, разработки схем минимизации налоговых отчислений, других вопросов налогового планирования |

| Зам. генерального директора по экономике и финансам | ПЭО, отдел налогового планирования | План мероприятий по оптимизации | Скорректированный и утвержденный директором по экономике и финансам для исполнения план мероприятий |

| Планово-экономический отдел | Зам. генерального директора по экономике и финансам | Бюджет с оптимизированными налогами | Документ, уже с общехозяйственными параметрами, передается на повторное согласование и окончательное утверждение |

| Зам. генерального директора по экономике и финансам | Главный бухгалтер | Утвержденный Руководством бюджет | Передается бюджет в части исчисления и уплаты налоговых платежей на исполнение |

| Планово-экономический отдел, финансовый отдел | Зам. генерального директора по экономике и финансам | Отчет о выполнении бюджета | Анализ исполнения бюджета, причины отклонения запланированных показателей от фактически исполненных |

| Главный бухгалтер | Зам. генерального директора по экономике и финансам | Служебная записка | Выявленные расхождения заложенных в годовом бюджете и фактически исполненных данных |

В целях рационализации распределения задач, прав и ответственности между различными структурными звеньями предприятия при выполнении функций налогового планирования разработаем линейную карту распределения обязанностей, используя матричный метод налогового планирования, предложенный И.И. Бабленковой.

Матрица показывает, кто и в какой степени принимает участие в подготовке решения и работе по его выполнению. Она отражает объем и характер полномочий, реализуемых каждым должностным лицом при совместном участии в реализации функций налогового планирования, когда области полномочий и ответственности двух или нескольких лиц пересекаются.

- Р - принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения;

- П - подготовка решения. Комплексная подготовка решения с привлечением указанных в матрице подразделений или должностных лиц;

- У - участие в подготовке решения, заключающегося в подготовке отдельных вопросов или информации по поручению подразделений или должностного лица, ответственного за подготовку решения;

- С - согласование на стадии подготовки решения или его принятия;

- И - исполнение решения;

- К - контроль исполнения решения [1, с. 229-232].

В соответствии с данным методом распределение функциональных обязанностей в процессе налогового планирования в ОАО «Угольный разрез» показано в табл. 5.

Таблица 5. Матрица принятия решений в процессе налогового планирования

| Функции налогового планирования | Генеральный директор | Заместитель ген. Директора по экономике и финансам | Планово-аналитический отдед | Главный бухгалтер | Финансовый отдел | Отдел налогововго планирования |

| Стратегические решения по снижению налогообложения | П | У, С | У | У | У | У, И |

| Исследование факторов внешней налоговой среды и налоговой политики государства | К | Р, С, К | И | И | У, П | |

| Формирования стратегических целей деятельности предприятия в области налогового планирования | П, С, К | У, И | ||||

| Обзор и прогноз обычаев делового оборота и судебной практики, нормативно-правовой базы и ее изменения в долгосрочном периоде | Р | И | И | |||

| Составление прогнозов налоговых обязательств организации, в т. ч. при наступлении форс-мажорных обстоятельств | Р, К | У | С, И | С | П | |

| Разработка схем финансовых, документарных и товарно-материальных потоков | Р, К | И | И | И | П, К | |

| Составление сетевого графика соответствия исполнения налоговых, финансовых и коммерческих обязательств организации | Р | И | И | П, К | ||

| Координация стратегических и операционных схем | К | Р | У, С | С | С | П, И |

| Разработка системы мероприятий по налоговой оптимизации | Р | К | С | С | С | П, И |

| Прогноз эффективности применяемых мер | Р | И | П | |||

| Оценка риска различных программ действий | Р | И | И | И | И | |

| Включение налогов в бюджет и планирование | К | И | И | |||

| Правильность расчетов и документации | И | К | ||||

| Еженедельный мониторинг нормативно-правовой базы, определение базы налоговых отчислений и ставок налогообложения | К | И | И | |||

| Ведение календаря налогоплательщика | И | |||||

| Контроль за своевременностью и правильностью расчетов, составления первичной документации, ведения бухгалтерских регистров, исполнения налоговых обязательств | Р | И | И |

Помимо создания структуры налогового планирования, определения полномочий и требований к участникам процесса планирования налоговых платежей, для успешной деятельности по планированию налогов необходимо наличие финансовых, материально-технических и интеллектуальных ресурсов, которые формируются при составлении ежегодного налогового плана.

Налоговый план предприятия должен включать следующие разделы:

- календарь налогоплательщика по каждому налогу;

- перечень мероприятий по оптимизации налоговых потоков, временные параметры реализации оптимизационных мероприятий, ответственные исполнители, ресурсы, инструментарий;

- график налоговых выплат с учетом мероприятий по оптимизации налогового портфеля и налоговых льгот по конкретным налогам;

- график повышения квалификации специалистов налоговой сферы;

- другие вопросы.

Разработка оптимальной учетной политики в организации всего учетного процесса должна строиться не для упрощения ведения бухгалтерского и налогового учета, а прежде всего, в целях оптимизации налогов и сборов, уплачиваемых предприятием и снижения налогового давления. Учетная политика организации содержит определенное количество способов оптимизации налогового портфеля посредством закрепления различных вариантов отражения в учете имущества, обязательств и фактов хозяйственной жизни.

Разработка учетной политики является обязательной для хозяйствующих субъектов, но с точки зрения налогового планирования по каждому пункту учетной политики предприятиям, с помощью отдела налогового планирования, целесообразно составлять специальные расчеты, обосновывающие налоговую экономию по определенным налогам, достижение более высоких финансовых результатов деятельности и финансовых показателей, характеризующих эффективность работы предприятия [2, с. 251]. В целом можно сказать, что формирование оптимальной учетной политики является наиболее востребованным и самым доступным направлением налогового планирования и оказывает непосредственное влияние на финансовое положение организации [5, с. 429].

Подводя итог, следует отметить, что введением дополнительной структурной единицы «отдел налогового планирования», организацией документооборота, распределением задач, прав и ответственности между различными структурными звеньями предприятия, разработкой оптимальной учетной политики можно добиться усовершенствования системы налогового планирования.

Список литературы

1. Бабленкова, И.И. Прогнозирование и планирование в налогообложении: Учебник / И.И. Бабленкова, Л.С. Кирина, Г.Н. Карпова, Н.А. Горохова; науч. ред. И.И. Бабленкова. - М.: ЗАО «Издательство «Экономика», 2009. - 351 с.

2. Вылкова, Е.С. Налоговое планирование: учебник для магистров / Е.С. Вылкова. - М.: Издательство Юрайт, 2012. - 639 с.

3. Долгих, И.Н. Налоговое планирование и оценка его эффективности / И.Н. Долгих // Международный бухгалтерский учет. - 2013. - № 21. - С. 41-47

4. Псарева, О.В. Формирование налоговой стратегии промышленного предприятия в целях повышения эффективности планирования налоговых обязательств / О.В. Псарева // Управленческий учет. -2011. - № 5. URL: http://www.upruchet.ru/annotations/2011/5/ (дата обращения: 25.05.2014)

5. Филимонова, Е.А. Использование учетной политики в налоговом планировании организации в целях обеспечения финансовой безопасности / Е.А. Филимонова, И.В. Овчинникова // Мир науки, культуры, образования. - 2011. - № 5 (30). - С. 427-429.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ