Реальная процентная ставка в России

Борис Иванович Алехин,

доктор экономических наук,

профессор кафедры финансов и кредита,

Российский государственный гуманитарный университет,

Москва, Российская Федерация

Финансовая аналитика: проблемы и решения

№22 (256) 2015

Предмет/тема. Предметом статьи является доходность срочных депозитов и государственных ценных бумаг, а темой - реальная процентная ставка по этим инструментам в России в XXI в.

Цели/задачи. Целью является исследование влияния инфляции, процентной политики заемщиков, концентрации индустрии срочных депозитов и огосударствления крупнейших банков на реальную процентную ставку.

Методология. В работе с помощью количественного анализа данных официальной статистики и результатов 450 аукционов по размещению государственных ценных бумаг определены реальная процентная ставка по срочным депозитам и государственным ценным бумагам. Проведен количественный анализ этой информации.

Результаты. Реальная процентная ставка в России хронически отрицательна, т.е. это - неузаконенный налог. Он достается банкам, привлекающим средства населения на срочные депозиты и затем через рынок государственных ценных бумаг перераспределяется в пользу государства. Сбывая банкам свои бумаги с отрицательной реальной доходностью, государство отбирает у них часть этого налога и тем самым отчасти компенсирует сокращение покупательной способности своего бюджета из-за инфляции.

Выводы/значимость. Для устойчивой отрицательной реальной процентной ставки в России налицо все условия: умеренная инфляция; наличие большого количества граждан, оказавшихся в финансовом «плену» государства и вынужденных держать свои сбережения преимущественно в госбанках; высокая концентрация и олигополистическое строение банковского сектора; высокий уровень огосударствления крупнейших банков; явное или скрытое ограничение депозитных ставок и доходности государственных ценных бумаг. Эти выводы говорят о необходимости либерализации рынка розничных депозитов, развитии конкуренции в банковском секторе и дальнейшей приватизации крупнейших банков, а также о повышении финансовой грамотности населения. Ослабление финансовых репрессий (а именно так именуется в академической литературе отрицательная процентная ставка) увеличит приток средств населения в банки, а с ним и кредитование российской экономики.

Введение

Нобелевский лауреат М. Фридман назвал инфляцию неузаконенным налогообложением. В статье эта популярная идея применяется к срочным банковским депозитам и государственным ценным бумагам (ГЦБ)1.

1 О влиянии инфляции на пенсионные накопления россиян см. работу [1].

Из-за фиксированной номинальной доходности эти формы хранения стоимости уязвимы от инфляции. Если номинальная доходность меньше инфляции, то вкладчики и держатели ГЦБ становятся беднее как потребители и инвесторы, а банки и государство - богаче как заемщики, так как часть покупательной способности переходит от первых ко вторым.

Тема статьи - реальная процентная ставка (РПС) по срочным депозитам и ГЦБ в России. Под реальной процентной ставкой понимается номинальная процентная ставка за вычетом инфляции. Цель статьи - измерить РПС по срочным депозитам и ГЦБ, и если РПС окажется хронически отрицательной, то вскрыть причины такого ее состояния.

В работах по экономическому росту и стандартных калибровочных упражнениях, включающих субъективные ставки предпочтения времени, эталонной реальной процентной ставкой являются положительные 3% годовых. При такой (и, конечно, более высокой) РПС кредиторы расстаются с деньгами без сожаления.

В реальном выражении - 3% не только академический эталон. «Народный банк Китая, отмечает Николас Ларди, устанавливает верхний предел для ставок по депозитам и нижний предел для ставок по кредитам, обрекая домохозяйства в эру Ху Цзиньтао - Вэнь Цзябао на отрицательную реальную доходность. Разительный контраст с эрой Цзян Цзэминя - Чжу Жунцзи, когда центральный банк регулировал ставки так, что домохозяйства получали в среднем по однолетним депозитам реальных 3% годовых» [16, с. 1]. Он определил низкую и отрицательную РПС по депозитам как финансовые репрессии, которые особенно ясно различимы с точки зрения домохозяйств [17, с. 3].

География финансовых репрессий

В исследовании использованы данные Всемирного банка о реальной процентной ставке в 163 странах за 2000-2013 гг.2. Реальная процентная ставка -это ставка ссужения (lending rate) за вычетом инфляции, выраженной дефлятором ВВП3.

2 Для 56 стран отсутствуют данные за некоторые годы этого периода.

3 В разных странах по-разному определяют ставки ссужения, что ограничивает их сопоставимость.

За 14 лет РПС была отрицательной в 267 странах (например, в 2000 г. - в 32 странах, в 2008 г. - в 37 странах, в 2013 г. - в 5 странах). Разделим 163 страны на три группы. Первая группа - 11 стран с РПС меньше нуля. Еще в 25 странах РПС равна нулю или больше нуля и меньше 3%. В остальных 127 странах РПС равна или больше 3% (рис. 1).

В первую группу входят богатые нефтью страны: Венесуэла, Иран, Катар, Кувейт и Россия (табл. 1).

Таблица 1. Страны с отрицательной реальной процентной ставкой в среднем за 2000-2013 гг.

| Страна | РПС | Стандартное отклонение | Число значений | Число значений РПС < 0 | Доля значений РПС < 0, % |

| Беларусь | -11,32 | 11,38 | 14 | 12 | 85,7 |

| Венесуэла | -1,59 | 8,21 | 14 | 9 | 64,3 |

| Иран | -2,60 | 5,14 | 10 | 7 | 70,0 |

| Суринам | -2,00 | 7,32 | 14 | 7 | 50,0 |

| Россия | -1,95 | 4,33 | 14 | 9 | 64,3 |

| Мьянма | -1,52 | 10,64 | 5 | 3 | 60,0 |

| Кувейт | -1,31 | 8,93 | 13 | 8 | 61,5 |

| Катар | -1,20 | 9,57 | 10 | 8 | 80,0 |

| Сербия | -0,73 | 9,83 | 14 | 3 | 21,4 |

| Ирландия | -0,59 | 0,57 | 6 | 4 | 66,7 |

| Эфиопия | -0,29 | 7,96 | 9 | 4 | 44,4 |

Источник: рассчитано автором по данным URL: http://data.worldbank.org/indicator/FR.INR.RINR/countries?display=default.

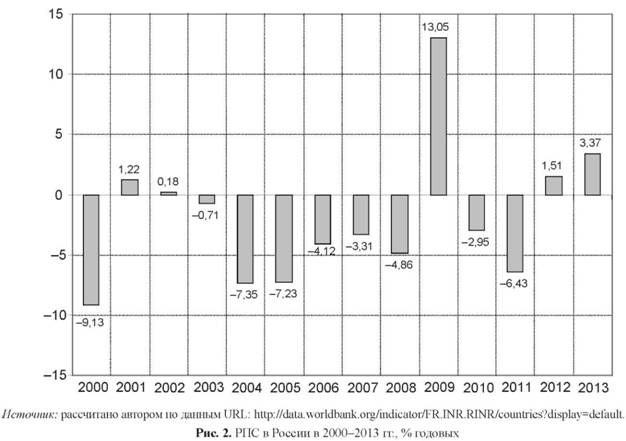

В России РПС была отрицательной 9 из 14 лет, составив в среднем за 2000-2013 гг. около -2%. Лишь в 2009 и 2013 гг. она превысила 3% (рис. 2). Беларусь, Мьянма, Сербия, Суринам и Эфиопия развиты слабо, имеют высокие инфляцию и государственный долг. Политический режим в странах первй группы (кроме России) созвучен тому, что говорилось о Китае времен Ху Цзиньтао - Вэнь Цзябао. Ирландия скорее примыкает к Великобритании и некоторым другим развитым странам, которые входят во вторую группу.

Во второй группе стран относятся Бруней, Сирия, Сейшельские острова и др. Совсем небогатые страны соседствуют с пятью странами - участницами Европейского союза, Канадой и Швейцарией (табл. 2).

Таблица 2. Страны с положительной реальной процентной ставкой меньше 3% в среднем за 2000-2013 гг.

| Страна | РПС | Стандартное отклонение | Число значений | Число значений 0 ≤ РПС < 3 | Доля значений 0 ≤ РПС < 3 |

| Бруней | 0,68 | 9,57 | 14 | 7 | 50,0 |

| Испания | 0,85 | 0,60 | 3 | 1 | 33,3 |

| Аргентина | 2,66 | 7,86 | 14 | 9 | 64,3 |

| Сирия | 1,67 | 4,13 | 8 | 4 | 50,0 |

| Эстония | 1,75 | 2,46 | 14 | 9 | 64,3 |

| Сейшельские острова | 2,80 | 7,21 | 14 | 4 | 28,6 |

| Китай | 1,88 | 2,19 | 14 | 8 | 57,1 |

| Канада | 1,93 | 1,25 | 14 | 10 | 71,4 |

| Алжир | 0,18 | 6,92 | 14 | 9 | 64,3 |

| Пакистан | 0,37 | 3,75 | 10 | 7 | 70,0 |

| Непал | 0,45 | 3,18 | 11 | 7 | 63,6 |

| Великобритания | 1,01 | 1,81 | 14 | 11 | 78,6 |

| Оман | 1,07 | 9,69 | 14 | 9 | 64,3 |

| Нидерланды | 1,13 | 0,79 | 13 | 11 | 84,6 |

| Норвегия | 1,39 | 5,22 | 10 | 5 | 50,0 |

| Вьетнам | 1,50 | 2,33 | 14 | 9 | 64,3 |

| Бахрейн | 1,57 | 6,26 | 14 | 8 | 57,1 |

| Ирак | 2,05 | 12,10 | 9 | 6 | 66,7 |

| Макао | 2,09 | 3,60 | 14 | 8 | 57,1 |

| Ангола | 2,23 | 15,43 | 14 | 4 | 28,6 |

| Швейцария | 2,28 | 0,69 | 14 | 10 | 71,4 |

| Малайзия | 2,29 | 3,13 | 14 | 8 | 57,1 |

| Мексика | 2,35 | 1,58 | 14 | 10 | 71,4 |

| Мальта | 2,49 | 0,88 | 13 | 7 | 53,8 |

| Бурунди | 2,59 | 5,93 | 14 | 6 | 42,9 |

Источник: рассчитано автором по данным URL: http://data.worldbank.org/indicator/FR.INR.RINR/countries?display=default.

В небогатых странах инфляция выше, чем в богатых, и потому РПС выше, но меньше 3%. Население тех и других испытывает финансовый дискомфорт от низкой РПС по разным причинам. Например, в Великобритании 11 лет из 14 реальная процентная ставка была стабильно отрицательной, потому что ставка Банка Англии стремилась к нулю, а инфляция изменялась в пределах 0,8-4,2% (декабрь к декабрю) [15]. В Брунее очень низкая средняя реальная процентная ставка сочеталась с очень высоким стандартным отклонением РПС. Инфляция была волатильной.

В третью группу входят 127 самых разных стран, где РПС равна или больше эталонных 3%. Почти эталоном является РПС США - 3,07%. Там соотношение ключевой ставки центрального банка и инфляции было таким же, как в Великобритании. Первая стремилась к нулю (в основном из-за количественного смягчения), а вторая изменялась в пределах 0,1-4,1% [14].

Вообще в последние годы ставки были самыми низкими во всем развитом мире со времени Великой депрессии - почти нулевыми в номинальном выражении и отрицательными за вычетом инфляции. Это результат усилий центральных банков по стимулированию заимствования и ограничению сбережения из-за страха перед дефляцией.

Анализируемые данные

Ожидаемая реальная процентная ставка - это ставка, которую кредитор рассчитывает получить за вычетом ожидаемой инфляции. Формула расчета ожидаемой РПС выводится из уравнения Фишера:

1 + i = (1 + r )(1 + πe);

r = i - πe,

где r - ожидаемая РПС;

i - номинальная ставка;

πe - ожидаемая инфляция.

Население не знает, какой будет инфляция, и часто основывает свои инфляционные ожидания на фактической (прожитой) инфляции. Заменив ожидаемую инфляцию на фактическую инфляцию Р в виде какого-нибудь широкого показателя динамики цен вроде индекса потребительских цен (ИПЦ), получаем фактическую РПС4:

4 Например, в США номинал государственных облигаций с защитой от инфляции (Treasury Inflation-Protected Securities) корректируется с трехмесячным лагом на ИПЦ, охватывающий типичную для горожанина корзину товаров и услуг (Consumer Price Index All Urban Consumers, CPI-U) и публикуемый Бюро статистики труда министерства труда США. В Канаде для индексации государственных облигаций с реальным доходом (Real Return Bonds) используется не «городской», а полный ИПЦ с трехмесячным лагом, публикуемый Статистической службой Канады.

r = i - π.

По этой формуле рассчитаны следующие виды РПС:

- банковский сектор:

- реальная ставка межбанковского кредитования (РСМБК) сроком от 180 дней до 1 года;

- реальная средневзвешенная ставка по срочным рублевым депозитам физических лиц сроком от 30 дней до 1 года (РСДФЛ);

- реальная средневзвешенная ставка Сбербанка России по срочным депозитам физических лиц (РСДСБ);

- Банк России:

- реальная ключевая ставка (РКСБР);

- реальная ставка по однодневным депозитам на условиях tom-next (РTNБР);

- реальная ставка по депозитам до востребования (РДВБР);

- реальная аукционная ставка по депозитам сроком «одна неделя» (РАСБР);

- рынок государственных ценных бумаг:

- реальная доходность при размещении (РД-ГЦБ);

- реальная краткосрочная доходность на вторичном рынке (РКДВР);

- реальная среднесрочная доходность на вторичном рынке (РСДВР);

- реальная долгосрочная доходность на вторичном рынке (РДДВР).

Номинальные ставки для расчета РПС в банковском секторе публикуются Банком России и Сбербанком России, а индекса потребительских цен - Федеральной службой по государственной статистике [2, 3, 11, 13]. Период наблюдения за большинством ставок - 15 лет, с 2000 по 2014 г. Поскольку ставки меняются несколько раз в году, их пришлось усреднить за 12 мес. каждого года. Эти средние ставки сопоставляются с ИПЦ декабря текущего года к декабрю предыдущего года (декабрь к декабрю).

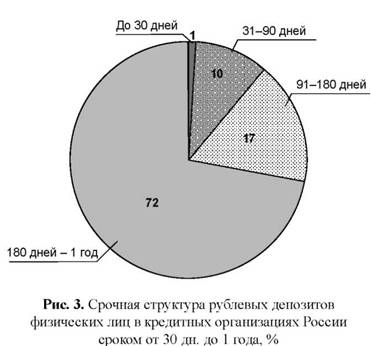

Расчеты были бы точнее, если бы однолетний ИПЦ вычитался из ставки по однолетним депозитам физических лиц, т.е. базовый период для расчета ИПЦ совпадал со сроком депозитов. Но такая ставка не публикуется. Для исследуемого периода наблюдений известна средневзвешенная ставка по депозитам сроком от 30 дн. до 1 года, где весами являются суммы депозитных сделок. Более 70% таких депозитов имеют срок от 180 дней до 1 года (рис. 3). Эта средневзвешенная ставка и сопоставляется с однолетним индексом потребительских цен.

Поскольку чем короче депозит, тем в общем меньше ставка, РПС завышается. Пусть банк платит 5% по однолетнему депозиту в 1 000 руб., а однолетний ИПЦ равен 6%. Тогда реальная процентная ставка равна -1% (5 - 6%). Но пусть эта сумма (1 000 руб.) будет суммой двух депозитов: 30-дневного 800 руб. и 1-летнего 200 руб., и банк платит 4% по первому депозиту, и 5% - по второму. Средневзвешенная ставка равна 4,2% (0,042 = 0,04 х 0,8 + 0,05 х 0,2), а РПС равна -1,8% (4,2 - 6%).

Еще одна проблема - временной лаг между ставкой и ИПЦ. Трудно сказать, какой базовый период для расчета ИПЦ учитывают люди, решившие открыть или увеличить, например, 30-дневный депозит: прошлый месяц текущего года, декабрь прошлого года или соответствующий месяц прошлого года. Поэтому автор рассчитал парную корреляцию реальных ставок и ИПЦ с одним лагом назад, вперед и без лага. Лучший результат - без лага (табл. 3).

Таблица 3. Парная корреляция реальных ставок с ИПЦ

| Показатель | РСМБК | РСДФЛ | РСДСБ | РДГЦБ | ИПЦ |

| РСМБК | 1,00 | 0,92 | 0,71 | 0,92 | -0,58 |

| РСДФЛ | 0,92 | 1,00 | 0,86 | 0,97 | -0,78 |

| РСДСБ | 0,71 | 0,86 | 1,00 | 0,89 | -0,90 |

| РДГЦБ | 0,94 | 0,92 | 0,88 | 1,00 | -0,83 |

| ИПЦ | -0,58 | -0,78 | -0,90 | -0,83 | 1,00 |

Связь ставок друг с другом высока и положительна, а их связь с ИПЦ высока и отрицательна. С ростом ИПЦ на 1% РСДФЛ снижается на 0,9%. Вариация ИПЦ объясняет 80% вариации РСДФЛ.

Наконец, домохозяйства не только кредитуют банки, но и заимствуют у них. Занимая по отрицательной РПС, домохозяйства выигрывают от инфляции за счет банков. Вклад теряет часть изначальной покупательной способности, но кредит отнимает у банка и возвращает заемщику эту часть. Банку ничего не остается (кроме обычной разности между ставкой по кредиту и ставкой по депозиту). В исследовании автор этого выигрыша не учитывает.

Доходность государственных ценных бумаг при выпуске публикуется Минфином России [12]. Это доходность по цене отсечения на аукционах по размещению государственных краткосрочных бескупонных облигаций (ГКО) и облигаций федерального займа (ОФЗ). В выборку вошли 450 таких аукционов. Они были сгруппированы по годам - от 2001 до 2014 г., и для каждого года рассчитана средняя доходность при размещении.

Доходность ГЦБ на вторичном рынке публикуется Банком России на следующий рабочий день как краткосрочная (1-90 дней), среднесрочная (91-364 дней) и долгосрочная (365 дней и более). Эти данные были сгруппированы по годам - от 2004 до 2014 г., и для каждого года рассчитана средняя краткосрочная, среднесрочная и долгосрочная доходность. Реальная доходность была получена путем вычитания из среднегодовой доходности ИПЦ декабря к декабрю.

Реальные депозитные ставки в банковском секторе

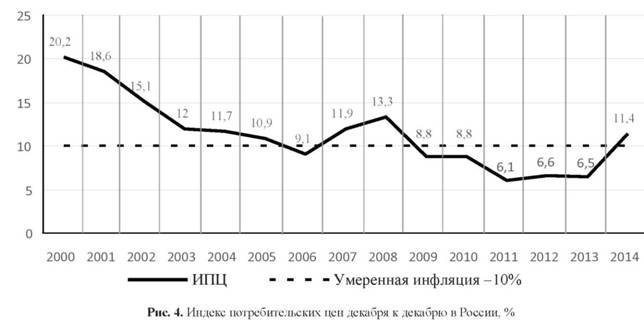

Чтобы отрицательная РПС была привычной частью финансового ландшафта, нужна умеренная инфляция. Жизнь стабильно дорожает не более чем на 10% в год5.

5 Часто инфляцию делят в зависимости от темпа на «ползучую» (менее 3% в год), «идущую» (3-10%), «бегущую» (10-20%) и «галопирующую» или гиперинфляцию (20-100%). Нобелевский лауреат Пол Самуэльсон объединил «ползучую» инфляцию с «идущей» в умеренную инфляцию (менее 10% в год). Умеренная инфляция стабильна и не является серьезной экономической проблемой.

Такая инфляция не берет сберегателей на испуг, и они продолжают хранить часть своего богатства в финансовых активах. В России инфляция сильно ослабла после драматической девальвации рубля в 1998-1999 гг. (рис. 4), затем темп ослабления упал, и с 2001 г. инфляция оставалась «идущей» (однозначной) или неторопливо «бегущей» (двузначной).

Допустим, после потребительских расходов осталось 1 000 руб., и вы полагаете, что инфляция в предстоящем году составит 10%. Если оставить деньги при себе, то через год их покупательная способность сократится на 100 руб. (1000 х 0,1). Из-за роста цен уже нельзя будет купить того, что сейчас укладывается в сумму 1 000 руб. Придется искать что-то подешевле или отказаться от чего-то. Если это не устраивает, то надо попытаться защитить эти деньги от инфляции, положив их в банк на год.

Условно примем исходной дату 07.11.2014, когда ставки Сбербанка России по однолетним депозитам «Сохраняй ОнЛ@йн», «Пополняй ОнЛ@йн» и «Управляй ОнЛ@йн» равнялись соответственно 6,40, 6,10 и 5,70% [10]. Допустим, что для суммы 1 000 руб. открыт депозит «Сохраняй ОнЛ@йн» с максимальной ставкой. Тогда через год 1 000 руб. номинально превратится в 1 064 руб., т.е.

1 000 + 1 000 х 0,064,

а реально, за вычетом инфляции - в 964 руб., т.е.

1 000 + 1 000 х 0,064 - 1 000 х 0,1.

В борьбе с инфляцией Сбербанк России готов лишь частично компенсировать убыток от инфляции - всего 64 руб. из 100 руб., т.е. 1 064 - 964. Остальные 36 руб. он оставит себе. Это неузаконненое налогообложение, позволяющее Сбербанку России компенсировать собственные потери от инфляции за счет клиентов. Он заинтересован в том, чтобы реальная процентная ставка по депозитам была как можно меньше нуля. Другое дело, что не всегда это получается.

Попробуем обобщить этот сценарий, вернувшись все-таки к фактической инфляции. В 2000-2014 гг. РСДФЛ превысила ноль только в 2009 и 2013 гг., но и тогда была меньше эталонных 3%. Владельцы депозитов потеряли на отрицательной РСДФЛ в среднем за год 3,46% общей суммы депозитов, а в сумме за 15 лет - 51,89%. Об устойчивости РСДФЛ свидетельствует ее низкое стандартное отклонение (табл. 4).

Таблица 4. Реальные депозитные ставки в банковском секторе, %

| Год | РСМБК | РСДФЛ | РСДСБ |

| 2000 | 0,10 | -13,69 | - |

| 2001 | 0,26 | -13,75 | - |

| 2002 | 3,23 | -3,96 | - |

| 2003 | 3,37 | -1,07 | - |

| 2004 | 0,43 | -2,37 | - |

| 2005 | -0,14 | -2,16 | - |

| 2006 | -0,91 | -1,13 | - |

| 2007 | -2,96 | -4,66 | - |

| 2008 | -3,32 | -5,66 | -7,4 |

| 2009 | 4,08 | 1,62 | -2,4 |

| 2010 | -1,75 | -2,01 | -2,4 |

| 2011 | 1,11 | -0,64 | -1,3 |

| 2012 | 2,42 | -0,07 | -1,5 |

| 2013 | 1,59 | 0,04 | -1,4 |

| 2014 | 1,10 | -2,41 | -3,2 |

| Описательная статистика за 2000-2014 гг. | |||

| Средняя величина | 0,57 | -3,46 | -2,80 |

| Стандартное отклонение | 2,21 | 4,57 | 2,14 |

| Число наблюдений/лет | -/15 | -/15 | -/7 |

| Сумма | 8,61 | -51,89 | -19,59 |

| Минимальное значение | -3,32 | -13,5 | -7,40 |

| Максимальное значение | 4,08 | 1,62 | -1,30 |

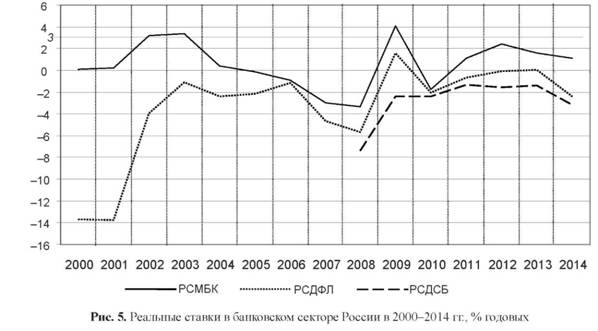

Реальные ставки в банковском секторе представлены на рис. 5.

Источник: составлено автором по данным URL: http://www.banki.ru/products/deposits/.

Отрицательная РПС невыгодна вкладчикам и выгодна банкам как заемщикам. Она становятся формой налога - трансфером от вкладчиков к заемщикам. Нет смысла отдавать деньги банку, который предлагает отрицательную РПС, если на финансовом рынке обращаются активы с положительной РПС.

Или можно просто держать деньги в наличной форме, дожидаясь положительной реальной процентной ставки. Ведь деньги и придуманы для того, чтобы гарантировать их держателям нулевой доход в обмен на абсолютную ликвидность. По словам Кеннета Рогоффа, копить наличные, может, неудобно и рискованно, но, если ставки слишком отрицательны, оно того стоит [20, с. 2].

Рассмотрим оптовый денежный рынок, именуемый рынком межбанковского кредитования. Реальная ставка межбанковского кредитования сроком от 180 дней до 1 года находилась преимущественно в положительной зоне, составив в среднем за 2000-2014 гг. 0,57%. Это намного меньше 3%, но и намного больше РСДФЛ. На этом рынке инфляционное налогообложение не столь ощутимо, как на рынке розничных депозитов.

В России банковский сектор активнее использует рыночные механизмы, чем в Китае. Многие, особенно средние и мелкие, банки предлагают положительную РПС, чтобы привлечь средства населения. Среди 12 крупнейших участников рынка розничных депозитов 8 предлагали в декабре 2014 г. положительную РПС (табл. 5). Это больше напоминает, например, Данию, где банки не перекладывают отрицательную РПС на клиентов, опасаясь сужения клиентской базы. Когда банки абсорбируют убыток от инфляции, их маржа сокращается, что может сделать их еще менее заинтересованными в выдаче ссуд.

Один банк особенно портит всю картину, привлекая средства населения по крайне низким ставкам. В 2008-2014 гг. стоимость привлечения в срочные депозиты Сбербанка России варьировалась от 4,80 до 6,40%, составив в среднем 5,57% [3]. Реальная средневзвешенная ставка Сбербанка России по срочным депозитам физических лиц намного ниже РСДФЛ.

Если допустить, что так было и в 2000-2007 гг., то убыток вкладчиков от отрицательной РСДСБ в среднем и в сумме за 2000-2014 гг. превзойдет убыток от отрицательной РСДФЛ (см. табл. 4).

И именно Сбербанк России к концу 2014 г. имел свыше 110 млн частных клиентов в России и распоряжался почти половиной депонированных в российских банках средств населения. Это более 8 трлн руб., покупательная способность которых сокращается из года в год из-за отрицательной РСДСБ [7, с. 12].

Только за 2008-2014 гг. однолетние депозиты физических лиц «похудели» на 19,59% (см. табл. 4). Однако население доверяет «старому доброму» Сбербанку России больше, чем какому-либо другому кредитному учреждению. Ведь он - «госбанк» с «социальной миссией», крупнейший банк России и 33-й в мире по капиталу.

«Дурное влияние» государственной собственности

Для российской индустрии срочных депозитов физических лиц индекс Херфиндаля - Хиршмана равен 2 164, а коэффициент концентрации для четырех фирм равен 58,2%. Эти значения указывают на умеренную/высокую концентрацию и олигополистическое строение отрасли6.

6 Рассчитано по данным сайта [8].

Сбербанк России - лидер этой олигополии. Он единственный может менять ставки, не оглядываясь на других членов олигополии. А прочие банки «цепляют» свои ставки к сбербанковским с премией, отражающей их сравнительное финансовое состояние, кредитный риск и место в розничном бизнесе.

Кому-то приходится предлагать и положительную РПС, чтобы выжить (см. табл. 5).

Таблица 5. Ставки по вкладам физических лиц в декабре 2014 г., %*

| Банк | Вклад | Доля во вкладах физических лиц | Ставка | РПС** |

| ОАО «Сбербанк России» | Сохраняй, 1 год | 45,4 | 6,40 | -1,90 |

| ПАО «Банк ВТБ 24» | Выгодный, 1 год | 8,2 | 7,80 | -0,50 |

| АО «Альфа-Банк» | Премьер, 1 год | 2,3 | 8,80 | 0,50 |

| АО «Газпромбанк» | Перспективный, 1 год | 2,2 | 7,60 | -0,70 |

| ОАО «Россельхозбанк» | Классический, 1 год | 1,7 | 9,60 | 1,30 |

| АО «Райффайзенбанк» | Идеальный баланс, 366 дней | 1,6 | 9,50 | 1,20 |

| ОАО «АКБ «Банк Москвы» | Максимальный доход, 1 год | 1,5 | 7,8 | -0,49 |

| ПАО «Промсвязьбанк» | Щедрый процент, 397 дней | 1,2 | 11,00 | 2,70 |

| ООО «Хоум Кредит энд Финанс Банк» | Доходный год, 12 месяцев | 1,1 | 11,00 | 2,70 |

| АО «Банк Русский Стандарт» | Русская зима, 1 год | 0,9 | 11,50 | 3,20 |

| ОАО «Уралсиб» | УРАЛСИБ Стабильный, 367 дней | 0,9 | 10,10 | 1,80 |

| ПАО «Росбанк» | 150 лет надежности, 1 год | 0,9 | 10,20 | 1,90 |

* В основном без пополнения, частичного снятия, капитализации и прочих специальных свойств.

** РПС = Ставка - ИПЦ октября 2014 г. к октябрю 2013 г.

Лучше других моделей олигополии состояние банковского сектора России отражает модель лидерства по ценам (в рассматриваемом случае - ставкам). Как правило, в совокупности фирм выделяется одна, которая становится лидером на рынке.

Это связано, например, с продолжительностью существования (авторитетом), наличием более квалифицированного персонала и новейших технологий, более высокой долей на рынке. Лидер должен быть наиболее информирован о динамике спроса на продукцию отрасли и возможностях конкурентов. Лидер первым меняет цену, объем или структуру производства, а остальные фирмы следуют за лидером.

В связи с этим показательна инициатива Ассоциации региональных банков России (АРБР)7. Банк России рассчитывает средневзвешенную ставку по депозитам физических лиц каждые 10 дней по 10 крупнейшим банкам с максимальным объемом депозитов и запрещает повышать индивидуальные ставки более чем на 3,5% над средневзвешенной ставкой. Максимальная ставка равна средневзвешенной плюс 3,5%.

7 Алексеевских А. Госбанки могут лишиться рычагов влияния на рынке вкладов // Известия, 2015. 4 февраля.

В письме на имя Э. Набиуллиной АРБР настаивает, что ставки Сбербанка России тянут средневзвешенную ставку вниз. Поэтому АРБР просит пересмотреть список банков, чьи ставки фигурируют в расчете средневзвешенной ставки. Ведь чем выше максимальные ставки, тем больше шансов привлечь ликвидность во время кризиса. В более широком плане авторы письма предлагают исключить из расчетов Сбербанк России, чтобы другие банки могли предлагать более выгодные депозиты.

Банкиры указывают, что в текущей ситуации Сбербанк России манипулирует депозитным рынком, занижая ставки в 1,5 раза по сравнению со ставками других банков. На условиях анонимности некоторые сотрудники крупнейших банков сообщили8, что предложение АРБР можно даже ужесточить, исключив из расчетного списка все «госбанки».

8 Там же.

Это нужно сделать хотя бы потому, что у «госбанков» априори более выгодное положение по сравнению с частными банками: они обладают прямым доступом к дешевому и стабильному государственному финансированию и потому депозитные ставки для них не являются вопросом первостепенной важности в отличие от частных банков, которые гораздо больше зависят от средств населения и в условиях кризиса испытывают растущий дефицит ликвидности, поставляемой в основном акционерми и Банком России.

В расчетном списке в настоящее время пять «госбанков» - ОАО «Сбербанк России», ПАО «Банк ВТБ 24», ОАО «АКБ «Банк Москвы», АО «Газпромбанк», ОАО «Россельхозбанк», и пять частных банков - АО «Райффайзенбанк», ПАО «Ханты-Мансийский банк Открытие», АО «Альфа-Банк», ПАО «Бинбанк», ПАО «Промсвязьбанк».

Если удалить из списка Сбербанк России, то его место заняло бы ОАО «Уралсиб». И тогда средневзвешенная ставка равнялась бы на 04.02.2015 15,94%, а не 15,075%, а максимальная - 19,44%. (15,94 + 3,5). А если удалить из списка все «госбанки», то их место заняли бы ОАО «Уралсиб», ПАО «Росбанк», ООО «Хоум Кредит энд Финанс Банк», ОАО «Московский кредитный банк» и АО «Банк Русский Стандарт». В таком случае средневзвешенная ставка равнялась бы 16,77%, а максимальная - 20,27%.

Опрошенные банкиры согласны, что Сбербанк России занижает ставки по вкладам, но завышет доходность сберегательных сертификатов, занимая в этом сегменте кредитного рынка монопольное положение с долей в 95%. Так, начальник аналитического управления банка БКФ М. Осадчий отмечает, что Сбербанк России, удерживая ставки существенно ниже рыночного уровня, в то же время завышает доходность сертификатов, что позволяет ему еще активнее привлекать средства населения.

Доходность сертификатов Сбербанка России (не страхуемых в отличие от вкладов на 1,4 млн руб.) выше его депозитных ставок почти на 3 п.п. Однако доходность сертификатов, являющихся заменителями депозитов, не включается в расчет максимальной ставки по депозитам.

Кроме того, по сертификатам на предъявителя не нужно платить страховые взносы. Только за декабрь 2014 г. вложения населения в сертификаты Сбербанка России выросли на 51,2 млрд руб., или 13,2%, тогда как вклады населения - всего на 188,2 млрд руб., или 2,3%. За весь 2014 г. прирост составил соответственно 33,2 и 5,5%.

Государство, не желая приватизировать Сбербанк России, допустило превращение его в неуемный генератор отрицательной реальной процентной ствки9.

9 В ближайшие несколько лет Банк России планирует приватизировать два крупнейших кредитных учреждения страны -Сбербанк России и Внешторгбанк, с тем чтобы уничтожить неравные условия деятельности этих банков, заявил в марте 2004 г. тогдашний первый заместитель председателя Банка России О. Вьюгин [9]. Схожую позицию давно уже высказывали представители Международного валютного фонда и Всемирного банка, предлагая приватизировать банковских монополистов. Вопрос о возможной приватизации Сбербанка России обсуждался на заседании Европейской региональной группы Всемирного института сберегательных банков.

Чтобы кредиты военно-промышленному комплексу, топливно-энергетическому комплексу и прочим отраслям реального сектора были дешевыми, депозиты должны быть дешевыми, а лучше - с отрицательной РПС, так, чтобы россияне платили Сбербанку России за пользование их сбережениями, а не Сбербанк России - россиянам.

В 2013 г. на кредиты и специальные кредиты юридическим лицам приходилось 72,3% всех сбербанковских кредитов. А держался этот грандиозный кредитный портфель в основном на вкладах населения, доля которых в средствах вкладчиков Сбербанка России составила 69,9%. Государство, Сбербанк России, ВТБ 24, Газпромбанк и другие крупнейшие банки компенсируют потери от инфляции за счет домохозяйств, опуская ставки по государственным ценным бумагам и депозитам ниже нуля. В домохозяйствах аккумулируется утерянная из-за инфляции часть стоимости денег; домохозяйствам выплачивают заработки, пенсии, суммы долга, проценты и дивиденды «похудевшими» от инфляции рублями.

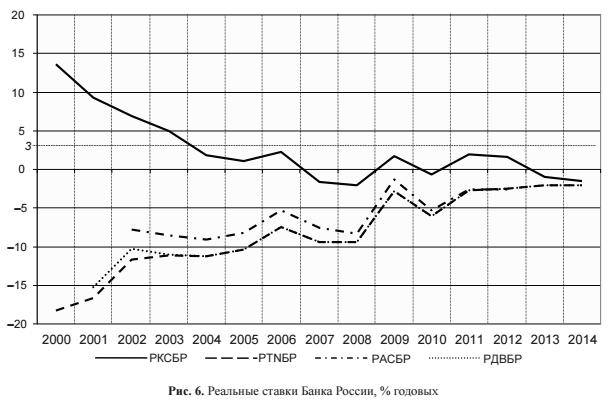

Реальные ставки Банка России

В банковском секторе России действуют два центра формирования депозитных ставок: Сбербанк России и Банк России. Последний запрещает повышать ставки более чем на 3,5% над средневзвешенной ставкой и влияет на нее своей процентной политикой. В среднем за 2000-2014 гг. РКСБР (до сентября 2013 г. - ставка рефинансирования) была положительной (табл. 6), что никак не поощряло Сбербанк России, а вслед за ним и другие крупные банки стабильно держать РПС по депозитам физических лиц выше нуля.

Таблица 6. Реальные ставки Банка России в 2000-2014 гг., %

| Год | РКСБР | РTNБР | РДВБР | РАСБР |

| 2000 | 13,60 | -18,24 | - | - |

| 2001 | - | -16,67 | -15,29 | - |

| 2002 | 6,90 | -11,67 | -10,25 | -7,78 |

| 2003 | 5,00 | -11,12 | -11,07 | -8,55 |

| 2004 | 1,80 | -11,20 | -11,20 | -9,07 |

| 2005 | 1,10 | -10,40 | -10,40 | -8,17 |

| 2006 | 2,25 | -7,48 | -7,48 | -5,35 |

| 2007 | -1,65 | -9,36 | -9,36 | -7,55 |

| 2008 | -2,07 | -9,45 | -9,45 | -8,35 |

| 2009 | 1,75 | -2,82 | -2,82 | -1,35 |

| 2010 | -0,68 | -6,04 | -6,04 | -5,29 |

| 2011 | 1,98 | -2,73 | -2,73 | -2,58 |

| 2012 | 1,65 | -2,51 | -2,51 | -2,55 |

| 2013 | -1,00 | -2,00 | -2,00 | - |

| 2014 | -1,48 | -2,05 | -2,05 | -0,44 |

| Описательная статистика за 2000-2014 гг. | ||||

| Средняя величина | 2,08 | -8,25 | -7,33 | -5,59 |

| Стандартное отклонение | 4,18 | 5,23 | 4,31 | 3,11 |

| Число наблюдений/лет | 14 | 3 707/15 | 3 294/14 | 651/12 |

| Сумма | 29,1 | -123,72 | -102,62 | -67,03 |

| Минимальное значение | -2,07 | -18,24 | -15,29 | -9,07 |

| Максимальное значение | 13,60 | -2,00 | -2,00 | -0,44 |

Банк России - активный участник денежного рынка, но он не привлекает средств банков в депозиты по фиксированным ставкам на срок от 180 дней до 1 года. Сроки депозитов - это 1 день на условиях overnight, 1 день на условиях tom-next (РTNБР) и spot/next и «до востребования» (РДВБР)10.

10 До мая 2012 г. были еще недельные депозиты по фиксированным ставкам, а до декабря 2002 г. - трехмесячные.

Банк России также проводит аукционы для определения ставки по депозитам сроком «1 неделя» (РАСБР). Эти реальные ставки хронически отрицательны (рис. 6).

Банк России тем самым как бы намекает: «Хватит копить резервы на моих депозитах. Вы теряете на инфляции. Активнее используйте резервы в вашем бизнесе». Но банки выигрывают от инфляции как заемщики у населения и организаций, включая тот же Банк России.

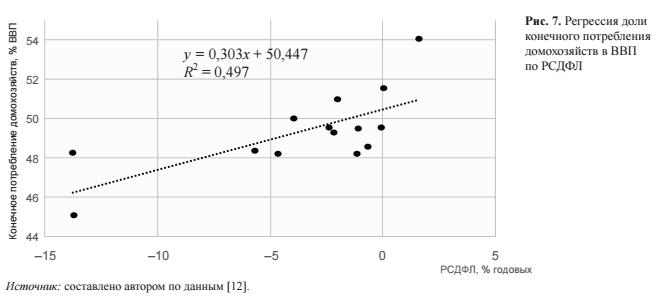

Изменение депозитных ставок сказывается на соотношении текущего потребления и сбережения (будущего потребления). Снижение ставок отворачивает домохозяйства и бизнес от сбережения в сторону заимствования и текущего потребления, что может ускорить экономический рост. Рост ставок, наоборот, повышает привлекательность сбережения и снижает привлекательность заимствования и текущего потребления, что может охладить экономику, страдающую от инфляции. Проверка этой теории на российских данных заслуживает отдельных исследований.

Простейший эмпирический тест - регрессия доли текущего потребления в ВВП по РСДФЛ - принес любопытный результат. С ростом РСДФЛ на 1% эта доля повышается на 0,3% (рис. 7). Вариация РСДФЛ объясняет 50% вариации доли. Если рост ставок повышает привлекательность сбережения, то почему растет доля текущего потребления в ВВП? Возможно, дело в потребительском кредите. Банки превращают депонированные деньги частично в потребительский кредит, который поощряет домохозяйства наращивать потребление.

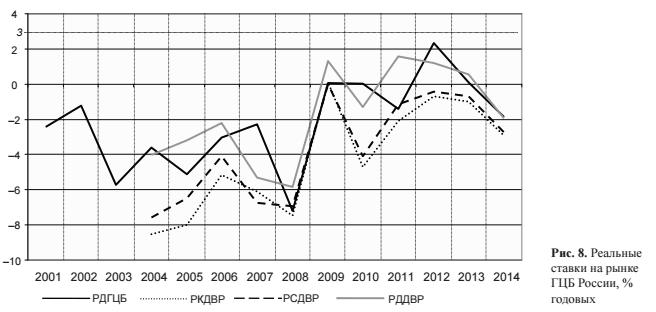

Реальная доходность государственных ценных бумаг

Государство может прибегать к занижению ставок не только как собственник банков, но и как эмитент ценных бумаг. Поэтому перейдем теперь на рынок ГЦБ. Это рынок одного эмитента - Минфина России. Стартовую доходность рыночные ГЦБ получают при размещении на регулярных минфиновских аукционах. Из 450 аукционов, состоявшихся в 2000-2014 гг., 271 аукционов (60,2%) завершились с отрицательной РДГЦБ. В 2001-2014 гг. РДГЦБ была больше нуля в 2002, 2009 и 2011-2013 гг., но каждый раз оставалась ниже 3%, а в среднем за 2001-2014 гг. составила около -2,08%.

После размещения доходность становится продуктом спроса и предложения на вторичном рынке. Здесь она по большей части пребывала в отрицательной зоне. Даже РДДВР была в среднем за 2004-2014 гг. отрицательной. О стабильности отрицательной реальной доходности свидетельствует низкое стандартное отклонение (табл. 7, рис. 8).

Таблица 7. Реальная доходность государственных ценных бумаг, %

| Год | РДГЦБ | На вторичном рынке | ||

| РКДВР | РСДВР | РДДВР | ||

| 2001 | -2,45 | - | - | - |

| 2002 | 0,33 | - | - | - |

| 2003 | -6,67 | - | - | - |

| 2004 | -4,34 | -8,54 | -7,57 | -4,02 |

| 2005 | -3,49 | -8,01 | -6,48 | -3,20 |

| 2006 | -2,36 | -5,15 | -4,10 | -2,19 |

| 2007 | -5,44 | -6,11 | -6,76 | -5,31 |

| 2008 | -6,45 | -7,48 | -6,92 | -5,82 |

| 2009 | 2,09 | 0,11 | -0,02 | 1,32 |

| 2010 | -2,46 | -4,71 | -4,08 | -1,29 |

| 2011 | 1,40 | -2,11 | -1,13 | 1,58 |

| 2012 | 1,12 | -0,69 | -0,43 | 1,22 |

| 2013 | 0,33 | -0,99 | -0,68 | 0,56 |

| 2014 | -1,86 | -2,93 | -2,73 | -1,93 |

| Описательная статистика | ||||

| Средняя величина | -2,16 | -4,24 | -3,28 | -1,74 |

| Стандартное отклонение | 2,91 | 3,10 | 3,14 | 2,67 |

| Число наблюдений/лет | 450/14 | 2142/11 | 2706/11 | 2706/11 |

| Сумма | -30,25 | -16,60 | -39,40 | -19,09 |

| Миниммальное значение | -6,67 | -8,54 | -7,57 | -5,82 |

| Максимальное значение | 2,09 | 0,11 | 1,50 | 1,58 |

У государства есть две важные причины занижать доходность своих ценных бумаг. Во-первых, размещая ценные бумаги с отрицательной РДГЦБ, государство переносит инфляционный риск на кредиторов и тем самым восполняет убыток покупательной способности собственных расходов и, соответственно, подвергает эрозии покупательную способность расходов своих кредиторов. Вторая причина - стремление минимизировать затраты на обслуживание долга (проценты и дисконты). Чем ниже доходность, тем больше при прочих неизменных условиях выручка от продажи ГЦБ или, что одно и то же, меньше указанные затраты.

Основными поставщиками денег на рынок государственных ценных бумаг являются крупнейшие российские банки. Им принадлежит 85% объема ГЦБ в обращении, том числе Сбербанку России -29%, Банку России - 10%, Внешэкономбанку - 16% и прочим российским банкам - 30% [5, 6]. Купив ГЦБ с реальной доходностью ниже 3% и приняв тем самым от государства инфляционный риск, банки перекладывают его и свой инфляционный риск, угрожающий их капиталу и активам, на вкладчиков, занижая депозитные ставки. Вот почему РСДФЛ в среднем и в сумме больше РДГЦБ при размещении и почти равна в среднем и больше в сумме РСДВР (табл. 8).

Таблица 8. Значения РДГЦБ, РСДВР и РСДФЛ, %

| Ставка | Средняя величина | Сумма |

| РДГЦБ | -2,08 | -29,15 |

| РСДВР | -3,54 | -38,90 |

| РСДФЛ | -3,46 | -51,89 |

Заключение

Россия - одна из немногих стран, где в XXI в. средняя реальная процентная ставка ниже нуля. В 2000-2014 гг. владельцы срочных депозитов теряли на отрицательной РПС в среднем за год 3,5% депонированных средств.

Рынок ГЦБ - это рынок одного эмитента, Минфина России. В среднем за 2000-2014 гг. реальная доходность ГЦБ при размещении составила -2,1%. На вторичном рынке она по большей части также пребывала в отрицательной зоне. И лишь на рынке межбанковского кредитования РПС находилась преимущественно в положительной зоне, составив в среднем за 2000-2014 гг. 0,6%.

Отрицательная РПС - это форма налогообложения. Этот налог достается банкам, привлекающим средства населения на срочные депозиты, и затем через рынок ГЦБ перераспределяется в пользу государства. Сбывая банкам свои бумаги с отрицательной реальной доходностью, государство отбирает у них часть этого налога и тем самым отчасти компенсирует сокращение покупательной способности своего бюджета из-за инфляции.

Для устойчивой отрицательной РПС в России имеются все условия:

- умеренная инфляция;

- наличие армии граждан, оказавшихся в финансовом «плену» государства и вынужденных держать свои сбережения преимущественно в «госбанках»;

- высокая концентрация и олигополистическое строение банковского сектора;

- высокий уровень огосударствления крупнейших банков;

- явное или скрытое ограничение депозитных ставок и доходности ГЦБ;

- отсутствие у государства «армии» кредиторов, готовых надолго вкладываться в ГЦБ;

- нежелание государства выпускать облигации с защитой от инфляции, т.е. индексировать по инфляции часть своего рублевого долга.

Эти выводы буквально «взывают» к либерализации рынка розничных депозитов, развитию конкуренции в банковском секторе и дальнейшей приватизации крупнейших банков, а также к повышению финансовой грамотности населения. Ослабление финансовых репрессий увеличит приток средств населения в банки, а с ним и кредитование российской экономики.

Список литературы

1. Алехин Б.И. Пенсии, инфляция и государственный долг // Финансовая аналитика: проблемы и решения. 2014. № 35. С. 13-28.

2. Базы данных. Центральный банк Российской Федрации. URL: http://www.cbr.ru/hd_base.

3. Годовые отчеты, утвержденные годовыми общими собраниями акционеров Сбербанка России. URL: http://www.sberbank.ru/moscow/ru/investor_relations/disclosure/annual_reports.

4. Об оценке индекса потребительских цен с 11 по 17 ноября 2014 года. URL: http://www.gks.ru/bgd/free/B04_03/IssWWW.exe/Stg/d04/232ozen19.htm.

5. Основные направления государственной долговой политики Российской Федерации на 2012-2014 гг. URL: http://minfin.ru/common/upload/library/2013/12/main/Dolgovaya_politika_na_sayt_SSHA1.pdf.

6. Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов. URL: http://www.cbr.ru/today/publications_reports/on_2015(2016-2017).pdf.

7. Отчет менеджмента 2013. URL: http://reportsberbank.ru/upload/Annual_Report_rus_2013.pdf.

8. Рейтинги банков. URL: http://www.banki.ru/banks/ratings/?PROPERTY_ID=60.

9. Сбербанк готовят к приватизации. URL: http://bankir.m/novosti/s/sberbank-gotovyat-k-privatizacii1131109/#ixzz3La4khXfk.

10. Срочные вклады. URL: http://www.sberbank.ru/moscow/ru/person/contributions/deposits.

11. Статистика. Центральный банк Российской Федерации. URL: http://www.cbr.ru/statistics/?PrtId=procstavnew.

12. Таблицы по результатам проведения аукционов. URL: http://old.minfin.ru/ru/public_debt/internal/operations/gko-ofz/auction/table_result_auction/.

13. Цены. Официальная статистика. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/tariffs/#.

14. Historical Inflation Rates: 1914-2015. URL: http://www.usinflationcalculator.com/inflation/historical-inflation-rates.

15. Historical Inflation Rates for United Kingdom (2000 to 2014). URL: http://www.rateinflation.com/inflation-rate/uk-historical-inflation-rate?start-year=2000&end-year=2014.

16. Lardy N.R. All about interest rates // China Economic Quarterly. March 2013.

17. Lardy N.R. Financial Repression in China. Peterson Institute for International Economics // Policy Brief. 2008. September. № PB08-8.

18. PeroldA. F. Negative Real Interest Rates: The Conundrum for Investment and Spending Policies // Financial Analysts Journal. 2012. Vol. 68. № 2.

19. Reinhart C.M., Rogoff K.S. This Time is Different. Princeton and Oxford: Princeton University Press, 2008.

20. Rogoff K.S. Cost and benefits to phasing out paper currency. URL: http://www.nber.org/chapters/c13431.pdf.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ