Оценка взаимосвязи несовершенной спецификации прав собственности и динамики экономических показателей на российских предприятиях

Марина Евгеньевна Склярова

ГБУК ВО «Воронежский центр народного творчества»,

г. Воронеж, Российская Федерация

Социально-экономические явления и процессы

№6 2014

В статье дается определение корпоративного конфликта с точки зрения спецификации прав собственности на микроуровне как ситуации потенциального нарушения прав собственности участников конфликта при размытости данных прав субъектов прав собственности, имеющих неравнозначные позиции переговорной силы.

Проанализирована оценка взаимосвязи несовершенной спецификации прав собственности и динамики экономических показателей в ситуации конфликта на российских предприятиях. В качестве маркерных экономических показателей выбраны экономическая рентабельность и рентабельность собственного капитала. Другой группой маркерных показателей являются показатели количественной оценки эффективности реализации экономических интересов: уровень реализации интересов собственников и коэффициент выплаты дивидендов.

Сделаны выводы о том, что наличие корпоративного конфликта является одним из факторов, влияющих на конечные финансовые показатели деятельности организации в динамике.

Недостаточная и несовершенная урегулиро-ванность нормативно-правовыми нормами отношений по спецификации прав собственности ведет к стремлению собственников перераспределить права собственности в организации в свою пользу. Российское законодательство не возлагает на таких собственников социальных издержек, которые несет общество при неправовом переделе прав собственности, поэтому данным собственникам, как правило, выгодно вкладывать дополнительные ресурсы в перераспределение долей собственности в организации. Очень часто данное перераспределение происходит квазиправовыми методами, через «серые» схемы, что в свою очередь ведет к конфликтам между акционерами или участниками организации, так как цель любого акционера или участника - увеличить свой доход от вложенных в организацию активов. На наш взгляд, одной из значимых причин возникновения конфликта является недостаточная спецификация прав собственности, что позволяет вложить ресурсы в перераспределение данных прав и увеличить свою долю и свой доход в организации.

Предпосылками корпоративного конфликта всегда выступает размытость прав собственности акционеров или участников. Такая размытость может возникать вследствие следующих факторов:

- неясности и двусмысленности нормативно-правовых норм, регулирующих данные общественные отношения;

- высоких издержек на судебную защиту нарушенного права акционера;

- неразвитости рынка ценных бумаг и долей участия;

- фактически слабой позицией акционера или участника в компании, не имеющего финансовых и правовых рычагов воздействия на ситуацию в компании и т.д.

С точки зрения спецификации прав собственности, корпоративный конфликт определяется как ситуация потенциального нарушения прав собственности участников конфликта при размытости данных прав субъектов прав собственности, имеющих неравнозначные позиции переговорной силы. При этом одна из сторон конфликта или все стороны готовы инвестировать дополнительные средства в перераспределение прав собственности в организации.

Цель деятельности фирмы - это максимизация прибыли, использование имущества с наибольшей отдачей. Фирма выражает коллективную волю собственников исходных ресурсов, т. е. средний вектор реализации интересов всех собственников. Могут ли корпоративные конфликты отражаться на конечных показателях деятельности фирмы? С одной стороны, если конфликт ведет к дезорганизации управления фирмой, то эффективность производства должна падать: будет происходить снижение конечных показателей деятельности фирмы и ущемление интересов собственников. Вместе с тем, если позиции основного собственника сильные, и он контролирует процесс управления фирмой, то даже при сильном ущемлении прав миноритарных собственников в результате конфликта показатели фирмы не должны отличаться от обычных, обусловленных экзогенными экономическими условиями. Рассмотрим динамику экономических показателей в ситуации развития корпоративного конфликта на российских предприятиях.

В качестве маркерных экономических показателей мы выбрали экономическую рентабельность и рентабельность собственного капитала. Экономическая рентабельность показывает эффективность использования всего имущества организации. Это самый общий показатель, отвечающий на вопрос, сколько прибыли организация получает в расчете на рубль своего имущества. От его уровня зависит размер дивидендов на акции в акционерных обществах.

Следующим показателем, динамику которого мы анализируем, является рентабельность собственного капитала. Этот показатель показывает эффективность использования собственного капитала и позволяет установить зависимость между величиной инвестированных собственных ресурсов и размером прибыли, полученной от его использования. Динамика этого показателя оказывает влияние на уровень котировок акций.

Другой группой маркерных показателей, которые мы будем измерять, будут являться показатели количественной оценки эффективности реализации экономических интересов. Уровень реализации интересов собственников отражает следующий показатель [1]:

Ia = Pu / Nw (1)

где Pu - нераспределенная прибыль;

Nw - собственный капитал.

Этот индекс показывает, насколько эффективно используется акционерами право на остаточный доход в рамках фирмы. Если этот индекс оказывается ниже, чем в среднем по отрасли или по группе предприятий, то это может свидетельствовать о проблемах с реализацией интересов у формальных собственников.

Степень реализации интересов в сфере распределения прибыли и получения доходов также может быть отражена показателем количественной оценки реализации интереса акционера в получении дивидендов - коэффициентом выплаты дивидендов [1]:

Id = D / PN, (2)

где D - дивиденды, выплаченные наличными;

PN - прибыль после уплаты налогов.

Основой нашего исследования является рейтинг корпоративных конфликтов в России в 2011 г., составленный Информационным агентством «AK&M» (табл. 1). Всего за I полугодие 2011 г. отмечено 19 споров, большая часть из которых тянулись еще с прошлых лет. При этом только 2 из 12, начатых до 2011 г., завершились в 2011 г.: слияние «Уралкалия» и «Сильвинита» и конфликт акционеров «Мегафона».

Новых конфликтов в I полугодии зафиксировано 7. Исследователи агентства отмечают, что кризис внес свои коррективы в специфику корпоративных конфликтов. Так, из двенадцати продолжающихся и недавно завершенных конфликтов всего один начался в 2008 г. и еще один - в 2009 г., остальные тянутся еще с «предкризисных» времен, в том числе самый старый конфликт - с 2005 г. По мнению «AK&M», причиной стали финансовые трудности, из-за которых противоборствующие стороны охотнее шли на мировые соглашения. Зато в 2010 г., как только наметились первые признаки преодоления кризиса, возникло пять новых конфликтов, а в I полугодии 2011 г. - уже семь, т. е. больше, чем за весь предыдущий год. Общая сумма отмеченных аналитиками ИА «AK&M» конфликтов составила 38,05 млрд долл., из которых почти 88% (33,36 млрд долл.) приходится на первую пятерку споров. С точки зрения причин возникновения акционерных конфликтов, наиболее часто встречаются споры вокруг управления компанией и конфликты, связанные с дополнительной эмиссией акционерных обществ, либо со сделками M&A, которые зачастую вызывают сопротивление миноритарных акционеров. Эксперты отмечают, что в период кризиса возросло количество конфликтных ситуаций, вызванных взаимными обвинениями собственников в выводе активов.

Мы рассчитали выбранные показатели для семи компаний из первой десятки в рейтинге AK&M. Данные по ним приводятся в таблице 2.

Таблица 1. Крупнейшие корпоративные конфликты в России (по данным ИА «AK&M» на август 2011 г. [2])

| № | Компания | Стоимость вовлеченных активов (млн долл., оценочно) | Сроки конфликта | Участники конфликта | Отрасль | Стадия конфликта |

| 1 | Мегафон | 12370 | 2010-июнь 2011 г. | Телекоминвест, Altimo, Telia Sonera | Связь | завершен |

| 2 | ТНК-BP | 7600 | январь 2011 г. - продолжается | BP (владеет 50% ТНК-BP), Консорциум AAR (учредитель Альфа-групп, Access Industries и ТК «Ренова») - владеет 50% ТНК-BP | ТЭК | не завершен |

| 3 | VimpelComLtd | 6390 | январь 2011 г. - продолжается | Altimo, Telenor | Связь | не завершен |

| 4 | ГМК Норильский никель | 4500 | 2010 г. - завершен в декабре 2012 г. | UC Rusal (25,13%), Интеррос (25%), менеджмент компании | Металлургия | завершен |

| 5 | Ингосстрах | 2500 | 2006 г. - продолжается | Базовый элемент (около 60%), Вега, новый капитал и Инвестиционная инициатива (PPF Investments, в совокупности 38,5%) | Страхование | не завершен |

| 6 | Уралкалий-Сильвинит | 2000 | 2010 г. - май 2011г. | Структура Зелимхана Муцоева и Анатолия Скурова (совместно - 47%), миноритарные акционеры, в том числе Акрон (8.1%) | Химия | завершен |

| 7 | Лента | 800 | 2010 г. - завершен в августе 2011 г. | Август Мейер (40.6%), ВТБ Капитал и TPG Capital (30.8%) | Торговля | завершен |

| 8 | Укртатнафта | 500 | 2007 г. - продолжается | Нафтогаз Украины и группа компаний, связанных с акционерами Приватбанка (Днепропетровск), Татнефть, Министерство имущества Татарстана | Нефтепереработка | не завершен |

| 9 | ТГК-2 | 400 | 2008 г.-продолжается | Группа «Синтез», фонд Prosperity Capital | Энергетика | не завершен |

| 10 | Макси-групп | 300 | 2007 г.- продолжается | Николай Максимов, НЛМК | Металлургия | не завершен |

Таблица 2. Расчет экономических показателей для выборки компаний

| Показатели | Мегафон | Вымпелком | Норникель | Ингосстрах | ||||||||

| 2010 | 2011 | 2012 | 2010 | 2011 | 2012 | 2010 | 2011 | 2012 | 2010 | 2011 | 2012 | |

| Экономическая рентабельность (Rэ) | 16,19 | 12,36 | 7,81 | 7,86 | 8,44 | 7,06 | 17,87 | 14,55 | 9,98 | 4,13 | 2,81 | 2,11 |

| Рентабельность собственного капитала (Rк) | 21,69 | 17,12 | 19,68 | 24,67 | 34,91 | 27,16 | 23,58 | 18,50 | 13,67 | 16,75 | 11,93 | 8,52 |

| IA | 0,99 | 0,99 | 0,99 | 0,83 | 0,84 | 0,87 | 0,90 | 0,92 | 0,99 | 0,67 | 0,68 | 0,70 |

| ID | 0,003 | 0,002 | 0,001 | 0,79 | 0,86 | 0,54 | 0,34 | 0,32 | 0,52 | 0,043 | 0 | 0 |

продолжение таблицы 2

| Показатели | ТГК-2 | Лента | Уралкалий | ||||||

| 2010 | 2011 | 2012 | 2010 | 2011 | 2012 | 2010 | 2011 | 2012 | |

| Экономическая рентабельность (Rэ) | -4,5 | -5,88 | 22,33 | 8,29 | 11,44 | 106,38 | 7,23 | 4,48 | 9,33 |

| Рентабельность собственного капитала (Rк) | -11,15 | -16,90 | 29,42 | 13,04 | 18,65 | 329,92 | 82,77 | -26,59 | -533,33 |

| IA | -0,59 | -0,80 | 1,06 | 0,23 | 0,25 | -0,76 | 0,85 | -0,73 | -10,19 |

| ID | 0 | 0 | 0,0074 | 0,0213 | 0 | 0 | 0 | 9,27 | 0 |

Прежде чем анализироваь тенденцию полученных показателей, мы исключим из анализа показатели ТГК-2 и Ленты как сильно отличающие от средних показателей, полученных по группе компаний. Судя по всему, на показатели ТГК-2 оказала действие реализация инвестиционных проектов и введение в строй новых мощностей. Данные факторы перекрыли воздействие вялотекущего конфликта собственников, разгоревшегося в 2008 г. Необходимо отметить, что индекс реализации интересов собственника после снижения в 2011 г. немного вырос, как и показатели экономической рентабельности и рентабельности собственного капитала (выросли значительно). А вот ID (индекс реализации интересов в сфере распределения прибыли) оставался нулевым, что свидетельствует о низком уровне реализации интересов миноритариев. Таким образом, позиция мажоритария в ТГК-2 за рассматриваемый период усилилась. На показатели Ленты конфликт собственников сказался резко отрицательно. После завершения конфликта в августе 2011 г. рост отмечается только у экономической рентабельности. В результате конфликта создалась ситуация нарушения интересов собственников.

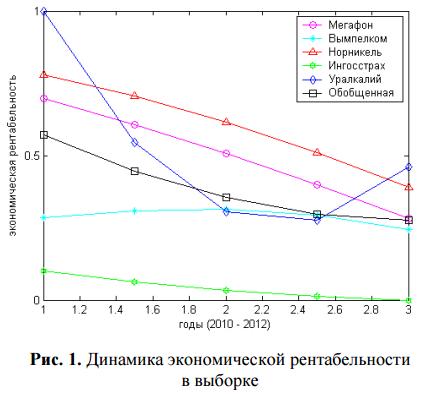

Рассмотрим динамику экономической рентабельности в выборке. Приведем полученные показатели к единице и посчитаем среднее значение (табл. 3).

Таблица 3. Динамика экономической рентабельности в выборке

| год | Мегафон | Вымпелком | Норникель | Ингосстрах | Уралкалий | Среднее значение |

| 2010 г. | 0,696 | 0,284 | 0,779 | 0,10 | 1 | 0,572 |

| 2011 г. | 0,507 | 0,313 | 0,615 | 0,035 | 0,306 | 0,355 |

| 2012 г. | 0,282 | 0,245 | 0,389 | 0 | 0,461 | 0,275 |

Отобразим графически полученные результаты (рис. 1).

Мы можем наблюдать, что среднее значение экономической рентабельности падает по экспоненте при конфликте. В начале конфликта она падает резко, а затем по мере того как участники конфликта ищут способы выйти из него, падение экономической рентабельности замедляется. При анализе отдельных графиков можно отметить, что рост в 2011 г. экономической рентабельности у Вымпелкома связан с тем, что конфликт у компании начался в январе 2011 г. и на экономическом показателе это отразилось в 2012 г. А вот окончание конфликта в 2011 г. у Уралкалия и Мегафона вызвали рост экономической рентабельности только у Уралкалия, что вызвано си-нергетическим эффектом от слияния с Сильвинитом.

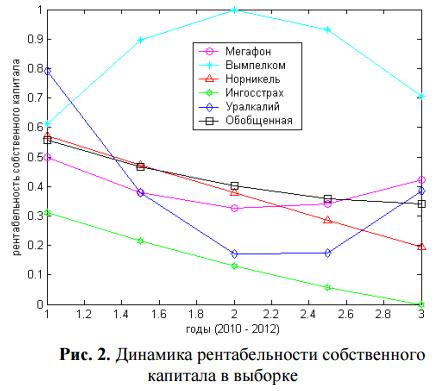

Рассмотрим динамику рентабельности собственного капитала в выборке. Приведем полученные показатели к единице и посчитаем среднее значение (табл. 4).

Таблица 4. Динамика рентабельности собственного капитала выборке

| год | Мегафон | Вымпелком | Норникель | Ингосстрах | Уралкалий | Среднее значение |

| 2010 г. | 0,499 | 0,612 | 0,571 | 0,312 | 0792 | 0,557 |

| 2011 г. | 0,326 | 1 | 0,378 | 0,129 | 0,171 | 0,400 |

| 2012 г. | 0,423 | 0,706 | 0,195 | 0 | 0,384 | 0,342 |

Отобразим графически полученные результаты (рис. 2).

Таким образом, среднее значение рентабельности собственного капитала также падает по экспоненте, но более медленными темпами, чем экономическая рентабельность. При анализе отдельных графиков видно, что при окончании конфликтных ситуаций (Мегафон, Уралкалий) данный показатель растет по сравнению с предыдущим конфликтным годом.

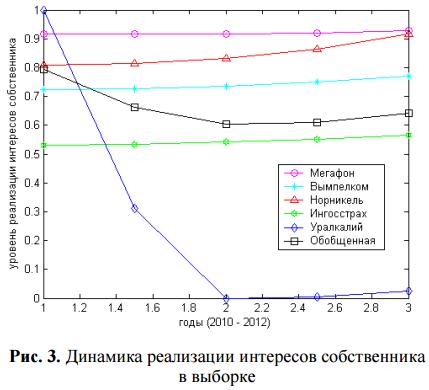

Рассчитаем динамику индекса реализации интересов собственника. Приведем полученные показатели к единице и выведем среднее значение (табл. 5).

Таблица 5. Динамика индекса реализации интересов собственника

| год | Мегафон | Вымпелком | Норникель | Ингосстрах | Уралкалий | Среднее значение |

| 2010 г. | 0,916 | 0,723 | 0,807 | 0,530 | 1 | 0,795 |

| 2011 г. | 0,916 | 0,735 | 0,831 | 0,542 | 0 | 0,605 |

| 2012 г. | 0,928 | 0,771 | 0,916 | 0,566 | 0,024 | 0,641 |

Отобразим полученные результаты графически (рис. 3).

Прежде чем провести анализ полученной динамики, нам необходимо сделать существенное замечание о применимости данного индекса. Индекс, на наш взгляд, отражает интересы прежде всего мажоритарного собственника. Данный вывод можно сделать из анализа показателей, которые используются для расчета индекса. Одним из показателей является нераспределенная прибыль. Нераспределенная прибыль - это прибыль, полученная в определенном периоде и не направленная на потребление путем распределения между акционерами (участниками) и персоналом. Эта часть прибыли предназначена для капитализации, т. е. для реинвестирования в производство. По своему экономическому содержанию она является одной из форм резерва собственных финансовых ресурсов предприятия, обеспечивающих его производственное развитие в предстоящем периоде. Как мы отмечали выше, высокое значение финансовых ресурсов, направляемых на реинвестирование, отвечает интересам мажоритарного акционера. Следовательно, IA отражает реализацию интересов мажоритария. При анализе динамики данного показателя мы видим, что при конфликте отмечается падение, а затем рост данного индекса. Это связано, скорее всего, с тем, что в начальной стадии конфликта мажоритарий теряет полный контроль над ситуацией в фирме, затем его позиции упрочняются. Индивидуальный график Уралкалия отличается от общей тенденции, на наш взгляд, из-за слияния с Силвинитом, при котором произошло «размывание» собственности мажоритария.

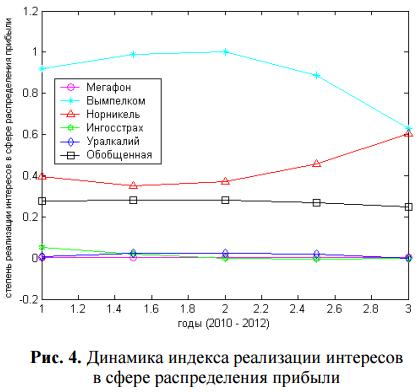

Рассчитаем динамику индекса реализации интересов в сфере распределения прибыли. Приведем полученные показатели к единице и выведем среднее значение показателя (табл. 6).

Таблица 6. Динамика индекса реализации интересов в сфере распределения прибыли

| год | Мегафон | Вымпелком | Норникель | Ингосстрах | Уралкалий | Среднее значение |

| 2010 г. | 0,003 | 0,919 | 0,395 | 0,50 | 0,009 | 0,275 |

| 2011 г. | 0,002 | 1 | 0,372 | 0 | 0,025 | 0,280 |

| 2012 г. | 0,001 | 0,628 | 0,605 | 0 | 0 | 0,250 |

Отобразим полученные результаты графически (рис. 4).

На наш взгляд, данный индекс в большей степени отражает интересы миноритарных акционеров. Мы можем наблюдать, что данный индекс незначительно растет в разгар конфликта, а затем снижается, что означает взятие под контроль конфликтной ситуации основным собственником. При этом значение индекса в 2012 г. ниже, чем в 2010 г., т. е. в результате конфликта произошло ухудшение прав миноритарных акционеров, так как основные экономические показатели снизились. Как мы отмечали выше, аналогичного ухудшения IA не происходит. Следовательно, от конфликта прежде всего страдают миноритарии.

Таким образом, из анализа динамики экономических показателей можно сделать следующие выводы. Наличие корпоративного конфликта является одним из факторов, влияющих на конечные финансовые показатели деятельности организации в динамике. Анализируемые нами в работе показатели экономической рентабельности и рентабельности собственного капитала при конфликтной ситуации имеют тенденцию к снижению. Возможно, это связано со снижением эффективности управления, когда в высшем органе управления компанией нет согласия между акционерами, поэтому многие стратегические решения в компании принимаются с опозданием или вообще не принимаются. Акционеры забывают об интересах компании и пытаются отстоять только свои интересы. Компания превращается в площадку, где реализуется воля акционера, имеющего большие рычаги влияния на управление. Но и данный акционер в большинстве случаев не руководствуется интересами компании, так как из-за конфликта он также может потерять свои вложения, поэтому этот акционер пытается реализовать свой интерес. Следовательно, по нашему мнению, наблюдается доказательство негативного влияния корпоративного конфликта как ситуации потенциального «размывания» прав собственности на состояние дел в организации.

Индексы IA и ID в конфликтной ситуации ведут себя прямо противоположно: при росте IA происходит снижение ID, и наоборот. В начале конфликта, как правило, IA снижается, что говорит об усилении позиций миноритариев и потери полного контроля над организацией мажоритария. Но с развитием конфликта мажоритарий усиливает свои позиции. В итоге в конфликте страдают, прежде всего, миноритарии, так как индекс, отражающий их интересы (ID), снижается по сравнению с предконфликтным годом. Таким образом, наблюдается ситуация в экономике, когда позиции мажоритариев достаточно сильны.

Значит проведенные нами эмпирические измерения доказывают нарушение спецификации прав собственности при возникновении и развитии конфликтной ситуации в фирме. Наличие корпоративного конфликта - это ситуация, при которой уровень спецификации прав собственности крайне низок. Данному положению дел способствует, на наш взгляд, недостаточная урегулированность корпоративных отношений.

С помощью измерения экономических показателей в динамике можно косвенно определить уровень спецификации прав собственности в фирме. Конечно, на уровень данных показателей могут влиять и другие экономические факторы. Однако выбранные нами показатели характеризуют состояние имущественного комплекса фирмы как с позиции эффективности использования имущества, так и позиции реализации интересов собственников. Анализ динамики данных показателей в совокупности может охарактеризовать косвенно состояние спецификации прав собственности в фирме.

Следовательно, необходимо развивать российское законодательство с целью более детального урегулирования взаимоотношений между акционерами, совершенствовать инфраструктуру финансовых рынков и судебную систему, систему третейских арбитров, чтобы уровень конфликтности среди акционеров был как можно ниже. Данные меры в целом повысят уровень спецификации прав собственности и позитивно отразятся на российской экономике.

Литература

1. Канапухин П. А. Закономерность эволюции экономических интересов и механизмы их реализации в экономике России: автореф. дис. ... док-ра. экон. наук. Воронеж, 2008.

2. Крупнейшие корпоративные конфликты в России. URL: http://rating.rbc.ru/article.shtml72011/08-/24/33394528.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ