Оценка структуры капитала крупного нефтехимического предприятия

Курилов Кирилл Юрьевич,

кандидат экономических наук,

доцент кафедры «Финансы и кредит»

Тольяттинский государственный университет,

Тольятти (Россия)

Курилова Анастасия Александровна,

доктор экономических наук,

доцент кафедры «Финансы и кредит»

Тольяттинский государственный университет,

Тольятти (Россия)

Вестник НГИЭИ

№12 (67) 2016

Аннотация.

Введение. Статья посвящена проблемам оценки структуры капитала крупного нефтехимического предприятия.

Материалы и методы. По результатам оценки была выявлена динамика изменения иммобилизованных активов. Также была выявлена динамика изменения оборотных активов и собственного капитала, а также краткосрочного и долгосрочного заемного капитала. По результатам оценки было выявлено следующее. Наибольшую долю в иммобилизованных активах составляют долгосрочные финансовые вложения (99%). Остальные виды иммобилизационных активов незначительны. Это объясняется значительными вложениями нефтехимических предприятий в дочерние и зависимые общества. Большинство составляющих иммобилизованных активов выросли, по сравнению с предыдущим периодом наблюдается разнонаправленная динамика. Уровень финансовых вложений снизился. Это объясняется сокращением вложений средств компании в краткосрочные ценные бумаги корпоративного сектора, а также в государственные ценные бумаги. Наибольшее значение в структуре долгосрочных обязательств на начало периода имеют заемные средства, доля которых составляет на начало периода 94,44% от общей суммы долгосрочных обязательств. На конце периода уровень долгосрочных обязательств составляет 99,81% от общей суммы долгосрочных обязательств. За исследуемый период произошло изменение отношения между дебиторской и кредиторской задолженностью.

Сложившееся положение с соотношением дебиторской и кредиторской задолженности предприятия, а также структура капитала предприятия требует оптимизации.

По результатам проведенного анализа можно сделать следующие выводы - в целом структура баланса нефтехимического предприятия положительная, но в динамике изменения структуры активов и пассивов общества присутствуют негативные тенденции, которые требуют проведения мероприятий по улучшению структуры баланса предприятия.

Введение

ПАО «ЛУКОЙЛ» является одной из крупнейших вертикально интегрированных нефтегазовых компаний в мире. На долю данной компании приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, ПАО «ЛУКОЙЛ» полностью контролирует всю производственную цепочку - от добычи нефти и газа до сбыта нефтепродуктов.

Повдем оценку структуры капитала ПАО «ЛУКОЙЛ» за период с 2012-2014 гг.

Материалы и методы

На первом этапе оценки капитала ПАО «ЛУКОЙЛ» рассмотрим сравнительный аналитический баланс общества в разрезе оснонвных его разделов [1, c. 8].

На первом этапе проведем сравнительный анализ динамики изменения иммобилизованных активов ПАО «ЛУКОЙЛ». Динамика их изменения показана в таблице 1.

Таблица 1 - Динамика изменения иммобилизованных активов ПАО «ЛУКОЙЛ»

| Наименование показателя | На 31.12.2012 | На 31.12.2013 | На 31.12.2014 |

Отклонение (+/-) 2014/2013 |

| 1.1. Нематериальные активы и результаты исследований и разработок | 397 361 | 383 089 | 393 925 | 10 836 |

| 1.2. Основные средства | 7 532 039 | 13 138 136 | 13 350 116 | 211 980 |

| 1.3. Долгосрочные финансовые вложения | 661 015 690 | 959 049 433 | 1 148 294 380 | 189 244 947 |

| 1.4. Прочие | 5 595 982 | 738 619 | 1 120 256 | 381 637 |

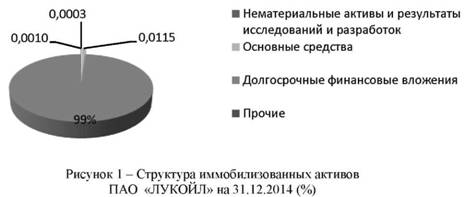

Как видно из таблицы 1 и рисунка 1, наибольшую долю в иммобилизованных активах составляют долгосрочные финансовые вложения (99%). Остальные виды имобилизационных активов незначительны. Это объясняется значительными вложениями ПАО «ЛУКОЙЛ» в дочерние и зависимые общества группы [2, с. 85].

Необходимо отметить, что большинство составляющих иммобилизованных активов выросли по сравнению с 2012 годом по сравнению с 2013 годом наблюдается разнонаправленная динамика.

Так динамика совокупного показателя, отражающего изменение объема нематериальных активов и результатов исследований и разработок, положительная. Указанный показатель вырос по сравнению с аналогичным периодом 2013 года, однако по сравнению с 2012 годом произошло снижение данного показателя на 3 436 тыс. руб. и составило 393 925 тыс. руб. [3, с. 390].

Динамика изменения составляющей этого показателя - результаты исследований и разработок отрицательная. Отслоение от достигнутых результатов 2012 года составляет (-50 141) тыс. руб.

При этом отрицательная динамика этого показателя связана со снижением размеров результатов исследований и разработок отраженных в составе иммобилизованных активов ПАО «ЛУКОЙЛ».

При этом абсолютное значение нематериальных активов компании по сравнению с аналогичным периодом 2012 года выросло и составило на 31.12.2014 г. 354 221 тыс. руб. [4, с. 240].

Наибольший рост нематериальных активов наблюдается за период с 31.12.2012 по 31.12.2013. На конец этого периода величина нематериальных активов выросла и составила 5 705 072 тыс. руб. (таблица 1).

Основные средства ПАО «ЛУКОЙЛ» за период с 31.12.2013 по 31.12.2014 возросли на 211 980 тыс. руб. и составили 13 350 116 тыс. руб.

Значительное увеличение стоимости основных средств произошло в период с 31.12.2012 года по 31.12.2013 года, когда стоимость имущества увеличилась на 5 606 097 тыс. руб. и составила 13 138 136 тыс. руб. Наибольшего абсолютного значения 13 350 116 тыс. руб. стоимость основных средств достигла в 2014 году.

За весь анализируемый период у предприятия отсутствовали доходные вложения в материальные ценности, что говорит об отсутствии долгосрочных вложений в материальные ценности у предприятия.

Долгосрочные финансовые вложения за период с 31.12.2012 по 31.12.2014 увеличились в в абсолютном выражении на 487 278 690 тыс. руб., в относительно на 42,43% [5, с. 34].

Абсолютная величина прочих внеоборотных активов за период с 31.12.2012 года по 31.12.2014 года уменьшилась на 4 618 898 тыс. руб. и составила 580 347 тыс. руб.

Таблица 2 - Динамика изменения оборотных активов ПАО «ЛУКОЙЛ»

| Наименование показателя | На 31.12.2012 | На 31.12.2013 | На 31.12.2014 |

Отклонение (+/-) 2014/2013 |

| 1. Оборотные активы | ||||

| 1.1. Запасы | 63 748 | 128 131 | 217 765 | 89 634 |

| 1.2. Дебиторская задолженность | 150 555 599 | 168 113 561 | 181 891 930 | 13 778 369 |

| 1.3. Краткосрочные финансовые вложения | 347 274 244 | 142 331 861 | 337 746 230 | 195 414 369 |

| 1.4. Денежные средства | 15 550 233 | 12 393 373 | 72 481 947 | 60 088 574 |

| 1.5. Прочие | 0 | 0 | 0 | 0 |

| ИТОГО ПО РАЗДЕЛУ II | 513 443 824 | 322 966 926 | 592 337 872 | 269 370 946 |

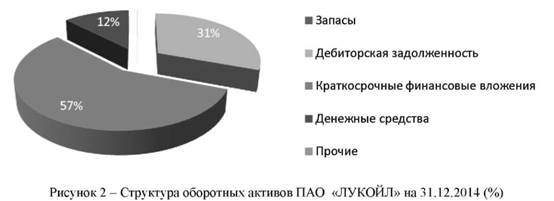

Структура оборотных активов ПАО «ЛУКОЙЛ» показана на рисунке 2.

Значительный вес в общей структуре баланса предприятия имеет сумма НДС, которая подлежит возмещению из бюджета РФ.

Необходимо отметить, что на начало и на конец исследуемого периода этот показатель имеет большой вес в общей структуре баланса предприятия. Также его абсолютное значение увеличилось на 157 072 тыс. руб. [6, с. 22].

Показатель дебиторской задолженности за период с 31.12.2012 по 31.12.2014 года увеличился. Наибольшее увеличение произошло в период с 31.12.2012 по 31.12.2014. В этот период данный показатель изменился на (31 336 331 тыс. руб.) [7, с. 24].

Доля этого показателя в общем объеме оборотных средств предприятия составила 29,32% по состоянию на 31.12.2012 и 30,71% по состоянию на 31.12.2014 года.

Необходимо отметить, что за период с 31.12.2012 по 31.12.2014 года доля дебиторской задолженности превышает нормативное значение, которое составляет 25-27% от общего объема оборотных активов [8, с. 130].

Уровень финансовых вложений ПАО «ЛУКОЙЛ» снизился на 9 528 014 тыс. руб. Это объясняется сокращением вложений средств компании в краткосрочные ценные бумаги корпоративного сектора, а также в государственные ценные бумаги [9, с. 60].

Наиболее ликвидная составляющая актива бухгалтерского баланса предприятия - денежные средства за период с 31.12.2012 года по 31.12.2014 года выросла на 56 931 714 тыс. руб. и достигла на 31.12.2014 г. 72 481 947 тыс. руб.

Показатель величины запасов с 31.12.2012 по 31.12.2014 сократился в абсолютном выражении на 3 055 тыс. руб. и составил 31 076 тыс. руб.

Наиболее значительное сокращение этого показателя произошло с 31.12.2013 по 31.12.2014. В этот период стоимость запасов сократилась на 1 583 тыс. руб.

Динамика изменения собственного капитала ПАО «ЛУКОЙЛ» показана в таблице 3.

Таблица 3 - Динамика изменения сообственного капитала ПАО «ЛУКОЙЛ»

| Наименование показателя | На 31.12.2012 | На 31.12.2013 | На 31.12.2014 |

Отклонение (+/-) 2014/2013 |

| 1. Собственный капитал | ||||

| 2.1. Уставный капитал | 21 264 | 21 264 | 21 264 | 0 |

| 2.2. Добавочный капитал | 12 625 114 | 12 625 113 | 12 625 113 | 0 |

| 2.3. Резервный капитал | 3 191 | 3 191 | 3 191 | 0 |

| 2.4. Прибыль (убыток) | 726 645 569 | 851 528 337 | 1 121 448 545 | 269 920 208 |

| ИТОГО ПО РАЗДЕЛУ III | 739 295 138 | 864 177 905 | 1 134 098 113 | 269 920 208 |

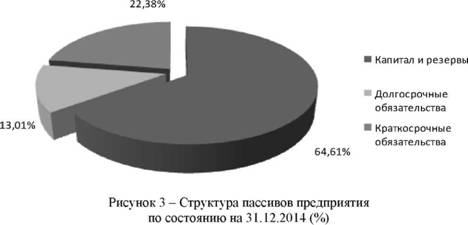

Структура пассивов ПАО «ЛУКОЙЛ» показана на рисунке 3.

Рисунок 3 наглядно показывает основные составляющие пассива баланса по состоянию на 31.12.2014. Собственный капитал ПАО «ЛУКОЙЛ» составляет 64,6% от общего объема пассивов предприятия, долгосрочные обязательства составляют 13,01% от пассивов компании, а удельный вес краткосрочных обязательств равен 22,38%.

Проведем оценку собственного капитала предприятия. В его составе на 31.12.2014 можно выделить добавочный капитал, резервный капитал и нераспределенную прибыль [10, с. 95].

Абсолютное значение добавочного капитала уменьшилось на 1 тыс. руб. и составило 12 625 113 тыс. руб. Необходимо отметить, что в структуре баланса присутствует резервный капитал, абсолютное значение которого составило 3 191 тыс. руб.

По данным баланса видно, что на конец каждого периода в балансе компании отражена нераспределенная прибыль компании. В соответствии с данными баланса абсолютный показатель нераспределенной прибыли вырос на 394 802 976 тыс. руб. и составил 1 121 448 545 тыс. руб. [11, с. 536].

Таблица 4 - Динамика изменения долгосрочного заемного капитала ПАО «ЛУКОЙЛ»

| Наименование показателя | На 31.12.2012 | На 31.12.2013 | На 31.12.2014 |

Отклонение (+/-) 2014/2013 |

| 1. Долгосрочные пассивы | ||||

| 1.1. Заемные средства | 2 383413 | 73 145 713 | 228 021 462 | 154 875 749 |

| 1.2. Прочие заемные средства | 140 208 | 1 005 199 | 426 612 | -578 587 |

| ИТОГО ПО РАЗДЕЛУ IV | 2 523 621 | 74 150 912 | 228 448 074 | 154 297 162 |

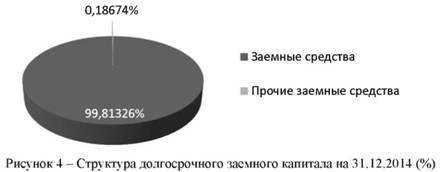

Значение долгосрочных обязательств достигло максимума в размере 228 448 074 тыс. руб. к 31.12.2014, значение этого показатели выросло по сравнению со значением на 31.12.2012 на 22 592 4453 тыс. руб. В относительном выражении рост составил 1,1% от первоначального уровня [12, с. 194].

Наибольшее значение в структуре долгосрочных обязательств на начало периода имеют заемные средства, доля которых составляет на начало периода 94,44% от общей суммы долгосрочных обязательств. На конце периода уровень долгосрочных обязательств составляет 99,81% от общей суммы долгосрочных обязательств [13, с. 150].

Таблица 5 - Динамика изменения краткосрочного заемного капитала ПАО «ЛУКОЙЛ» [14, с. 8]

| Наименование показателя | На 31.12.2012 | На 31.12.2013 | На 31.12.2014 |

Отклонение (+/-) 2014/2013 |

| 1. Краткосрочные пассивы | ||||

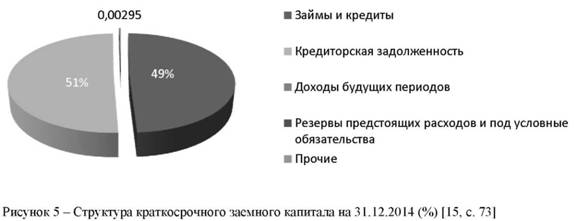

| 1.1. Займы и кредиты | 311 052 465 | 213 144 333 | 193 383 794 | -19 760 539 |

| 1.2. Кредиторская задолженность | 133 341 022 | 142 898 544 | 198 408 144 | 55 509 600 |

| 1.3. Доходы будущих периодов | 0 | 0 | 0 | 0 |

| 1.2. Резервы предстоящих расходов и под условные обязательства | 0 | 0 | 0 | 0 |

| 1.5. Прочие | 1 772 650 | 1 904 509 | 1 158 424 | -746 085 |

| ИТОГО ПО РАЗДЕЛУ V | 446 166 137 | 357 947 386 | 392 950 362 | 35 002 976 |

Результаты

Абсолютное значение краткосрочных заемных обязательств на 31.12.2014 года сократилось по сравнению с 31.12.2012 года на 117 668 671 тыс. руб. и составило 193 383 794 тыс. руб. [16, c. 480].

Показатель кредиторской задолженности ПАО «ЛУКОЙЛ» возрос по сравнению со значением аналогичного показателя по состоянию на 31.12.2012 года на 65 067 122 тыс. руб. и составил 198 408 144 тыс. руб. Наибольшее рост этого показателя наблюдался в период с 31.12.2013 года по 31.12.2014 года [17, c. 5].

Необходимо отметить, что за исследуемый период произошло изменение отношения между дебиторской и кредиторской задолженностью [18, c. 177].

По состоянию на начало анализируемого периода 31.12.2012 года дебиторская задолженность была выше кредиторской на 12,9%, а по состоянию на 31.12.2014 г. кредиторская задолженность оказалась выше дебиторской на 9,1% [19, c. 14].

На основе проведенного анализа можно сделать следующие выводы.

Валюта баланса компании в 2014 году выросла и составила 421 990 567 тыс. руб. Эта тенденция положительно характеризует хозяйственную деятельность предприятия [20, c. 25].

Заключение

Сложившееся положение с соотношением дебиторской и кредиторской задолженности предприятия, а также структура капитала предприятия требует оптимизации.

По результатам проведенного анализа можно сделать следующие выводы - в целом структура баланса ПАО «ЛУКОЙЛ» положительная, но в динамике изменения структуры активов и пассивов общества присутствуют негативные тенденции, которые требуют проведения мероприятий по улучшению структуры баланса ПАО «ЛУКОЙЛ» [21, c. 164; 22].

Список литературы

1. Артемьев А.В. Оценка динамики и структуры финансовых результатов ОАО «АВТОВАЗ» // Азимут научных исследований: экономика и управление. 2014. № 3. С. 7-10.

2. Мальцев А.Г., Мальцева Т.А. Оценка результатов деятельности ОАО «АВТОВАЗ» в 2013 году // Карельский научный журнал. 2014. № 3. С. 83-87.

3. Ярыгин А.Н., Колачева Н.В., Палфёрова С. Ш. Методы нахождения оптимального решения экономических задач многокритериальной оптимизации // Вектор науки Тольяттинского государственного университета. 2013. № 1 (23). С. 388-393.

4. Колачева Н.., Палферова С.Ш. Относительные статистические показатели стохастических моделей // Известия Самарского научного центра Российской академии наук. 2006. № S2-2. С. 234-237.

5. Иванов Д.Ю. Прикладная модель системы материального стимулирования (на примере предприятия специального машиностроения) // Проблемы управления. 2010. № 6. С. 33-37.

6. Курилова А.А. Методические положения оценки рисков на предприятиях автомобильной промышленности // Карельский научный журнал. 2013. № 2. С. 21-23.

7. Курилова А.А., Курилов К.Ю. Внутренний контроль и аудит на предприятиях автомобильной промышленности // Азимут научных исследований: экономика и управление. 2013. № 4. С. 22-26.

8. Булов В.Г. Методы информационного обеспечения управления на предприятиях автомобильной промышленности // Вестник Поволжского государственного университета сервиса. Серия: Экономика. 2013. № 1 (27). С. 127-136.

9. Иванов Д.Ю. Экономико-математическая модель системы материального стимулирования работников предприятия специального машиностроения // Вестник Самарского государственного аэрокосмического университета им. академика С. П. Королёва (национального исследовательского университета). 2010. № 3. С. 54-62.

10. Иванов Д.Ю. Модель анализа и прогнозирования динамики промышленного производства и ракетно-космической отрасли российской федерации // Актуальные проблемы экономики и права. 2016. Т. 10. № 2 (38). С. 93-101.

11. Засканов В.Г., Иванов Д.Ю. Методологические аспекты повышения эффективности организации процессов проектирования, производства и эксплуатации авиационных изделий // Известия Самарского научного центра Российской академии наук. 2015. Т. 17. № 6-2. С. 535-539.

12. Курилов К.Ю. Анализ деятельности предприятия с учетом влияния цикличности // Инновационное развитие экономики. 2013. № 6 (17). C. 191-195.

13. Ajupov A.A., Artamonov A.B., Kurilov K.U., Kurilova A.A. Reconomic bases of formation and development of financial engineering in financial innovation // Mediterranean Journal of Social Sciences. 2014. Т. 5. № 24. pp. 148-153.

14. Курилов К.Ю. Прогнозы развития мировой автопромышленности // Международный научный журнал. 2011. № 5. C. 5-10.

15. Курилова А.А. Формирование эффективной структуры организации // Карельский научный журнал. 2014. № 3. C. 69-75.

16. Kurilov K.Y. World and russian automotive industry development perspectives // Studies on Russian Economic Development. 2012. Т. 23. № 5. p. 478-487.

17. Ajupov A.A., Kurilova A.A., Ivanov D.U. Optimization of interaction of industrial enterprises and marketing network // Asian Social Science. 2015. Т. 11. № 11. pp. 1-6.

18. Ajupov A.A., Kurilova A.A., Sherstobitova A.A. The development of housing-and-communal services power supply system in samara region // Asian Social Science. 2015. Т. 11. № 11. pp. 176-182.

19. Ajupov A.A., Kurilova A.A., Ivanov D.U. Criterion for the cost-effectiveness of aircraft engines conversion // Asian Social Science. 2015. Т. 11. № 11. С. 12-15.

20. Ajupov A.A., Kurilova A.A., Ozernov R.S. Issues of coordinated cooperation for forming leasing payments schedules // Asian Social Science. 2015. Т. 11. № 11. pp. 23-29.

21. Ajupov A.A., Kurilova A.A., Ivanov D.U. Application of financial engineering instruments in the russian automotive industry // Asian Social Science. 2015. Т. 11. № 11. pp. 162-167.

22. Седова Н.В. Государственное регулирование энергетической безопасности (региональный аспект) // Вестник Томского государственного университета. Экономика. 2015. № 3 (31). С. 155-164.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ