Оценка дефолта заемщика

Валентина Вячеславовна Софронова

кандидат экономических наук, доцент кафедры банковского дела,

Нижегородский филиал Национального исследовательского

университета «Высшая школа экономики»,

Нижний Новгород, Российская Федерация

Финансовая аналитика: проблемы и решения

№3 2016

Аннотация

Тема. Снижение темпов экономического развития страны под воздействием внешних шоков приводит к ухудшению способности заемщиков обслуживать долговые обязательства. Снижается качество кредитных портфелей банков, растут кредитные риски. В этих условиях является актуальным включение в систему анализа кредитоспособности рейтинговых систем для дифференциации клиентов по уровню риска на основе моделей оценки вероятности дефолта заемщиков.

Цели. Систематизировать и отобрать финансовые и другие показатели деятельности организаций, достоверно характеризующие финансовую устойчивость и вероятность дефолта. Построить модель оценки вероятности дефолта заемщика с предсказательной силой. Протестировать модель на предприятиях в другом периоде. Обосновать целесообразность использования в банках рейтинговых систем оценки кредитного риска на основе анализа вероятности дефолта для соответствующей дифференциации заемщиков. Методология. В работе применялись методы анализа, синтеза и обобщения происходящих явлений в сфере банковского кредитования, эконометрический анализ факторов, влияющих на финансовую устойчивость предприятий, регрессионный анализ, тестирование модели. Результаты. Выявлена различная степень влияния финансовых показателей оценки предприятий на вероятность дефолта. Построена модель оценки дефолта с предсказательной силой. Получены достоверные результаты практического применения модели. Выявлены тенденции в банковском кредитовании.

Значимость. В статье сформулированы выводы об ухудшении качества кредитных портфелей банков. Обоснована целесообразность дифференциации кредитоспособности заемщиков на основе рейтинговых моделей оценки вероятности дефолта с применением консервативного подхода к выбору факторов, влияющих на финансовую устойчивость организаций. Предложено использовать рейтинги заемщиков по уровню кредитного риска для формирования процентной ставки по кредитам, а также ввести ответственность банков за несоблюдение установленных процедур оценки кредитоспособности. Предложенная модель может быть использована в практической работе банков.

Введение

В настоящее время в обществе интенсивно идет поиск мер, которые могут смягчить последствия влияния внешних шоков на экономику страны. Немалая роль в этом справедливо отводится денежно-кредитной политике. Стоит вспомнить, что именно кредит позволяет поддерживать непрерывность процесса производства в условиях резких колебаний денежных потоков, снижения накоплений предприятий в отдельные периоды экономического цикла. Доказана зависимость и симметричность темпов прироста кредитных вложений в экономику и темпов прироста ВВП1.

1 Лаврушин О.И. Кредитная экспансия и управление кредитом. М.: КноРус, 2013.

К сожалению, показатели, отражающие кредитный процесс в 2015 г., резко отрицательные как по количественным, так и по качественным характеристикам (табл. 1).

Таблица 1. Показатели деятельности кредитных организаций, характеризующие величину кредитного риска

| Показатель | 01.01.2014 | 01.01.2015 | 01.09.2015 |

| Кредиты нефинансовым организациям, млрд руб. | 22 499,2 | 29 536 | 31 801 |

| Темп роста,% | - | 131,3 | 107,7 |

| Кредиты физическим лицам, млрд руб. | 9 957,1 | 10 726,8 | 10 766,5 |

| Темп роста,% | - | 107,7 | 100,4 |

| Просроченная задолженность по кредитам нефинансовым организациям, млрд руб. | 933,7 | 1 250,7 | 1 853,6 |

| Темп роста,% | - | 133,9 | 148,2 |

| Просроченная задолженность по кредитам физическим лицам, млрд руб. | 440,3 | 667,5 | 851,5 |

| Темп роста,% | - | 151,6 | 127,6 |

| Сформированный резерв на возможные потери по ссудам, млрд руб. | 2 435,8 | 3 461 | 4 245,8 |

| Темп роста,% | - | 142,1 | 122,7 |

| Безнадежные ссуды, млрд руб. | 1 636,4 | 2 438 | 3 182,3 |

| Темп роста,% | - | 148,7 | 130,8 |

| Удельный вес безнадежных ссуд в сформированном резерве,% | 67,2 | 70,4 | 74,9 |

Источник: Банк России. Обзор банковского сектора, 2015 г. URL: http://www.cbr.ru/analytics/bank_system/obs_ex.pdf

Как следует из представленных данных, в 2015 г. резко упали темпы роста кредитных вложений как по нефинансовым организациям, так и по физическим лицам. Просроченная кредитная задолженность за восемь месяцев 2015 г. увеличилась по нефинансовым предприятиям на 48,2%, по физическим лицам - на 27,6%, продолжив катастрофические темпы нарастания прошлого года.

Просроченные кредиты, являясь основным сигналом ухудшения финансового состояния организаций и населения и соответственно увеличения банковских кредитных рисков, привели к резкому росту сформированного резерва на возможные потери по ссудам (на 42,1% в 2014 г. и еще на 22,7% за восемь месяцев 2015 г). Удельный вес безнадежных ссуд по состоянию на 1 сентября 2015 г. достиг почти 75% от сформированного резерва по всем рисковым кредитам.

Безнадежные ссуды, по определению Банка России, те, которые исходя из плохого финансового состояния заемщиков взыскать невозможно. Дальнейшее сокращение кредитных вложений в экономику может нанести хозяйствующим субъектам непоправимый вред.

По данным Банка России, доля кредитных обязательств во всех обязательствах по ряду отраслей превышает 50%, а по некоторым отраслям (скажем, по сельскому хозяйству) около 70%2. Ограничение кредитной поддержки предприятий с большой и, можно предположить, постоянной кредитной задолженностью может привести к банкротствам и усугубить положение в экономике.

2 Банк России. Обзор банковского сектора, 2015 г. URL: http://www.cbr.ru/analytics/bank_system/obs_ex.pdf

Одним из решений проблемы кредитования в условиях нарастания кредитных рисков является, на наш взгляд, улучшение качества управления кредитными рисками в банках. В первую очередь это касается необходимости совершенствования систем оценки финансового положения потенциального заемщика, его кредитоспособности, включая разработку механизма оценки вероятности дефолта с учетом особенностей финансовой отрасли.

В системе количественной оценки кредитного риска заемщика слабым местом пока остается оценка вероятности дефолта. Не вполне осмысленным и исследованным в отечественной банковской практике является понятие «дефолт». Вместе с тем принятые в последние годы Банком России нормативные документы, основанные на материалах Базельского комитета по банковскому надзору3, сформировали основу для создания соответствующих методик и моделей.

3 International Convergence of Capital Measurement and Capital Standards. A Revised Framework, Basel Committee on Banking Supervision) {{International Convergence of Capital Measurement and Capital Standards Comprehensive Version, June 2006»); Studies on the Validation of Internal Rating Systems. Working Paper No. 14. May 2005; Basel Committee on Banking Supervision. Findings on the interaction of market and credit risk // Bank for International Settlements. 2009.

Так, 1 октября 2015 г. вступило в силу положение Банка России «О порядке расчета величины кредитного риска на основе внутренних рейтингов», которое позволяет кредитным организациям переходить на более совершенный подход к управлению рисками4.

4 Положение Банка России «О порядке расчета величины кредитного риска на основе внутренних рейтингов»;

О методических рекомендациях по реализации подхода к расчету кредитного риска на основе внутренних рейтингов: письмо Центрального банка РФ от 29.12.2012 № 192-Т.

Используя накопленные статистические данные и применяя модели оценки вероятности дефолта, банки смогут под контролем регулятора создавать свои рейтинги кредитоспособности заемщиков для оценки величины кредитного риска. Данный порядок оценки кредитных рисков предназначен в первую очередь для оптимизации потребности в капитале. Положительно то, что Банк России допускает применение разнообразных методик и процессов оценки кредитных рисков.

В названном документе сформулировано определение дефолта заемщика. Дефолт считается наступившим в следующих случаях:

а) заемщик задержал погашение кредитных обязательств перед банком, существенных по величине просрочки, более чем на 90 календарных дней;

б) возникли обстоятельства, свидетельствующие о невозможности погашения заемщиком своих обязательств:

- есть основания для признания значительного ухудшения качества кредитного требования;

- финансовое положение заемщика оценивается как плохое;

- вынужденная реструктуризация привела к сокращению величины кредитного требования путем списания части задолженности (основного долга и (или) процентов);

- кредитное требование реализуется с существенными экономическими потерями в результате ухудшения его качества;

- банк обращается в суд с заявлением о признании должника банкротом;

- суд признает заемщика банкротом или вводит в отношении него процедуры банкротства (наблюдение, внешнее управление, финансовое оздоровление).

Банкам предоставлено право формулировать более строгие критерии определения дефолта, существенности кредитных обязательств. Это позволит кредитным организациям подходить более дифференцированно к отдельным категориям заемщиков.

Банк России определил основные критерии построения модели оценки вероятности дефолта.

Основные требования касаются:

- достаточности статистических наблюдений по дефолтам, экономического обоснования факторов модели;

- дискриминационной способности модели - способности ранжировать заемщиков по уровню кредитоспособности;

- точности модели на основе выбранного банком подхода к калибровке, качества экспертных корректировок и др.

В последние кризисные годы в научных исследованиях методам, способам и моделям оценки кредитных рисков уделялось большое внимание. Вместе с тем схемы, основанные на вероятностных оценках (дефолта, потерь и пр.), применялись ограниченно, так как не было соответствующего признания таких моделей со стороны регулятора.

Сейчас на первый план выходит необходимость доработки моделей для повышения их точности, эффективности и надежности оценки кредитных рисков применительно к различным группам заемщиков и кредитных требований.

Чтобы исследовать возможность оценки вероятности дефолта заемщика на основе публикуемой финансовой отчетности предприятий промышленных отраслей, нами была построена соответствующая модель, которая обладает приемлемыми прогнозными способностями. Показатели для оценки финансового положения заемщика мы выбирали исходя из собственных представлений об их значимости.

Построение модели

Модель оценки вероятности дефолта заемщика должна быть основана на статистической базе данных, накопленных банком за ряд лет, лучше в течение нескольких экономических циклов. Банки проводят эту работу. Внешнему пользователю такая информация зачастую недоступна.

Для построения модели в качестве зависимой переменной была взята бинарная переменная вероятности дефолта заемщика PD, принимающая одно из двух возможных значений:

- PD = 0, если i-я компания имеет хорошее финансовое положение в период T;

- PD = 1, если i-я компания находится в состоянии дефолта в период T.

Нами был отобран ряд параметров, определяющих уровень финансовой устойчивости организаций. Представленные в табл. 2 показатели оценивают ликвидность, рентабельность, деловую активность и финансовую устойчивость.

Таблица 2. Показатели, отобранные для построения модели оценки дефолта

| Показатель | Наименование | Экономическое содержание | Формула расчета на основе данных баланса |

| K_pokr | Общий коэффициент покрытия (коэффициент текущей ликвидности) | Способность рассчитаться по краткосрочным обязательствам за счет текущих активов | (Текущие активы - Налог на добавленную стоимость) / Краткосрочн ые обязательства |

| K_avt | Коэффициент автономии (финансовой независимости / концентрации собственного капитала СК) | Независимость от внешних источников финансирования | Собственный капитал / Валюта баланса |

| K_ob_cc | Коэффициент обеспеченности собственными средствами | Наличие собственных оборотных средств у организации | Собственные источники средств - Внеоборотные активы |

| K_d_to_e | Финансовый леверидж | Характеризует соотношение заемных и собственных средств | Заемный капитал / Собственные средства |

| Kap_oc | Капитализация собственных средств | Характеризует долю основных средств, финансируемую за счет собственных средств | Основные средства по остаточной стоимости / Собственный капитал |

| K_obor_ta | Коэффициент оборачиваемости текущих активов | Показывает, сколько раз за анализируемый период обернутся текущие активы предприятия | Выручка / Текущие активы |

| K_ct_plat_o | Степень платежеспособности общая | Характеризует общую платежеспособностью организации | Краткосрочные и долгосрочные обязательства / Выручка |

Для построения модели вероятности дефолта заемщика из различных отраслей промышленности были отобраны 190 компаний и разделены на две группы: 104 - с хорошим финансовым положением и 86 - с плохим (в состоянии дефолта). К последним были отнесены организации, исключенные из Единого государственного реестра по причине банкротства или по решению акционеров компании.

Данные о компаниях для обеих групп были выбраны случайным образом в соответствии с общедоступной информацией. Данные о финансовом положении были взяты из бухгалтерской отчетности (формы № 1 «Бухгалтерский баланс» и формы № 2 «Отчет о прибылях и убытках») из базы данных RUSLANA. Информация взята за период T - 2, где Т - год банкротства компании или ее оценки (для организаций с хорошим финансовым положением). Данное предположение позволит спрогнозировать вероятность дефолта заемщика на один-два года. Регрессионный анализ был проведен в эконометрическом пакете Stata версии 11.0.

Данные, лежащие в основе модели, согласно базельским рекомендациям должны быть достоверны. В данном случае достоверность подтверждается прежде всего обязательным аудиторским заключением и проверкой налоговыми органами. Кроме того, предприятия относятся к промышленным отраслям, срок существования большинства превышает десять лет.

Следующий этап исследования - анализ данных. Для изучения взаимосвязей между показателями была построена матрица корреляций (табл. 3).

Таблица 3. Матрица корреляций коэффициентов модели

| Показатель | К_pokr | К_avt | К_ob_cc | К_dtoe | Koc | К_obor_ta | К_ct_plat_o |

| К_pokr | 1,0000 | - | - | - | - | - | - |

| К_avt | 0,4379 | 1,0000 | - | - | - | - | - |

| К_ob_cc | 0,3271 | 0,7721 | 1,0000 | - | - | - | - |

| К_d_to_e | -0,0677 | -0,0209 | 0,0129 | 1,0000 | - | - | - |

| Кap_oc | -0,0708 | 0,0329 | -0,0241 | 0,4189 | 1,0000 | - | - |

| К_obor_ta | -0,1438 | -0,0298 | -0,1171 | 0,0951 | 0,0261 | 1,0000 | - |

| К_ct_plat_o | -0,2111 | -0,4042 | -0,3019 | -0,0196 | 0,1349 | -0,4214 | 1,0000 |

Из анализа матрицы следует, что сильных корреляционных связей между показателями не наблюдается. Исключение составляет коэффициент корреляции между показателями автономии и обеспеченности собственными средствами.

Чтобы определить, какой из параметров оказывает большое влияние на вероятность дефолта заемщика, построим две модели: в одну включим показатель автономии, а во вторую – показатель обеспеченности собственными средствами. Итоговые оценки регрессий с учетом только значимых показателей представлены в табл. 4.

Таблица 4. Модели вероятности дефолта заемщика с разными функциональными связями

| Показатель | Метод наименьших квадратов | Логит-регрессия | Пробит-регрессия | |||||

|

Модель с коэффициентом автономии |

Модель с показателем обеспеченности собственными средствами |

|||||||

| Оценка |

Стандартная ошибка |

Оценка |

Стандартная ошибка |

Оценка |

Стандартная ошибка |

Оценка |

Стандартная ошибка |

|

| K_pokr | -0,0189 | 0,015 | -0,038** | 0,014 | - | - | - | - |

| K_avt | -0,291** | 0,095 | - | - | -3,060** | 0,611 | -1,780** | 0,335 |

| K_ob_cc | - | - | -0,044** | 0,016 | - | - | - | - |

| K_d_to_e | 0,002** | 0,000 | 0,002** | 0,000 | 0,006 | 0,189 | 0,004 | 0,003 |

| Kap oc | -0,009 | 0,009 | -0,015 | 0,009 | - | - | - | - |

| К obor ta | -0,017 | -0,014 | 0,015 | - | - | - | - | |

| K_ct_plat_o | 0,071** | 0,014 | 0,106** | 0,030 | 0,436* | 0,000 | 0,256* | 0,111 |

| Const | 0,530** | 0,082 | 0,457** | 0,088 | 0,093 | 0,299 | 0,060 | 0,180 |

| R2 / Pseudo R2 | 0,245 | 0,245 | 0,185 | 0,185 | 0,261 | 0,261 | 0,259 | 0,259 |

Примечание: 1 - дефолт, 0 - хорошее финансовое состояние. Число наблюдений - 190.

* 5%-ный уровень значимости.

** 1%-ный уровень значимости.

Линейные модели показывают, что коэффициенты покрытия, финансовой автономии, капитализации основных средств, оборачиваемости текущих активов отрицательно влияют на вероятность дефолта заемщика. Остальные показатели имеют с ней прямую связь. Обе линейные регрессии значимы на 1%-ном уровне значимости.

Для выбора лучшей линейной модели рассчитан информационный критерий Шварца SC (Shwartz Bayesian Information Criteria), который позволяет сравнить различные наборы объясняющих переменных. Формула для определения этого показателя следующая:

где n - количество наблюдений;

k - число параметров модели;

- сумма квадратов остатков модели.

- сумма квадратов остатков модели.

Среди двух или большего числа моделей лучшей будет та, у которой значение параметра ниже.

Применяя информационный критерий Шварца к названным моделям, получаем результат: модель с включением коэффициента обеспеченности собственными средствами имеет критерий, равный 261,43, а модель с включением коэффициента автономии - 241,79.

Аналогичную картину можно наблюдать и по скорректированному коэффициенту детерминации, который в модели с включением показателя автономии равен 0,2324, а в модели с коэффициентом обеспеченности собственными средствами - 0,1675.

Таким образом, ориентируясь на скорректированный коэффициент детерминации и информационный критерий Шварца между двумя линейными моделями, мы выбрали модель с включением коэффициента автономии. Несмотря на то что коэффициент детерминации невысок, гипотезы об адекватности модели и значимости коэффициентов, включенных в модель, подтверждаются.

Однако линейная модель имеет ряд минусов.

Во-первых, если зависимая переменная (в данном случае вероятность дефолта заемщика) является дискретной, она может принимать значение в интервале от нуля до единицы включительно, то есть вектор объясняющих переменных, умноженный на вектор оценок, полученных в модели, также должен попадать в этот интервал.

Однако при построении линейной модели множественной регрессии это возможно, если на вектор объясняющих переменных или на вектор оценок будет наложено ограничение.

Во-вторых, регрессионный остаток должен иметь нормальное распределение, а это на практике встречается крайне редко. В теории математическое ожидание остатка должно быть равно нулю, но при данных значениях зависимой переменной дисперсия остатка регрессии может принимать два значения в зависимости от вектора объясняющих переменных и вектора оценок, что также неприемлемо.

Следовательно, для построения моделей с дискретной зависимой переменной необходимо использовать бинарные модели, среди которых наиболее известны логит- и пробит-регрессии.

Как следует из анализа данных табл. 4, оценки этих регрессий очень похожи. Псевдо-R2 несколько выше, чем коэффициент детерминации в линейной регрессии. Кроме того, коэффициент автономии и показатель общей степени платежеспособности независимо от вида функциональной связи значимы на 1%- и 5%-ном уровнях значимости соответственно. Это свидетельствует о том, что данные показатели характеризуют вероятность дефолта и должны быть включены в модель.

Чтобы регрессия обладала лучшей объясняющей способностью, необходимо включить в модель дополнительные показатели. Различные спецификации логит-регрессии представлены в табл. 5.

Таблица 5. Спецификация логистической регрессии

| Показатель | Логит-регрессия исходная | Логит-регрессия I | Логит-регрессия II | Логит-регрессия III | ||||

| Оценка | Стандартная ошибка | Оценка | Стандартная ошибка | Оценка | Стандартная ошибка | Оценка | Стандартная ошибка | |

| K_avt | -3,060** | 0,611 | -3,051** | 0,615 | -2,175** | 0,665 | -3,114** | 0,615 |

| Kdtoe | 0,006 | 0,189 | 0,007 | 0,007 | 0,007 | 0,007 | 0,006 | 0,007 |

| K_ct_plat_o | 0,436* | 0,00 | 0,440* | 0,189 | 0,676** | 0,249 | 0,394* | 0,192 |

| Const | 0,093 | 0,299 | 0,052 | 0,305 | 0,784 | 0,350 | -0,140 | 0,368 |

| Year | - | - | -0,000 | 0,000 | - | - | - | - |

| Col | - | - | - | - | -0,001** | 0,000 | - | - |

| GDP on person | - | - | - | - | - | - | 1,05 | 9,64 |

| Pseudo R2 | 0,261 | 0,261 | 0,2631 | 0,2631 | 0,4232 | 0,4232 | 0,2653 | 0,2653 |

Примечание: 1 - дефолт, 0 - хорошее финансовое состояние. Число наблюдений - 190.

* 5%-ный уровень значимости.

** 1%-ный уровень значимости.

Гипотеза о влиянии срока существования компании на вероятность дефолта заемщика отклоняется: показатель year незначим на 10%-ном уровне значимости.

Аналогично принимается альтернативная гипотеза о том, что региональный фактор не влияет на зависимую переменную. В качестве регионального фактора был выбран региональный валовой продукт в расчете на одного человека. Данный параметр незначим на 10%-ном уровне значимости.

Фактор масштаба предприятия, выраженного количеством работников, оказывает значительное влияние на вероятность дефолта заемщика. Данный показатель значим на 1%-ном уровне значимости.

Таким образом, из всех спецификаций модели выбираем вторую спецификацию с включением показателя количества работающих на предприятии.

В модель вероятности дефолта был включен показатель финансового левериджа, рассчитанный не по общепринятой формуле, в которой капитал принимается как итог раздела пассива баланса «Капитал и резервы», а с учетом только реального капитала РК, который может быть направлен на погашение обязательств компании:

РК = ЗК / (УК + НК + Р)

где ЗК - заемный капитал;

УК - уставный капитал;

НК - нераспределенный капитал;

Р - резервы.

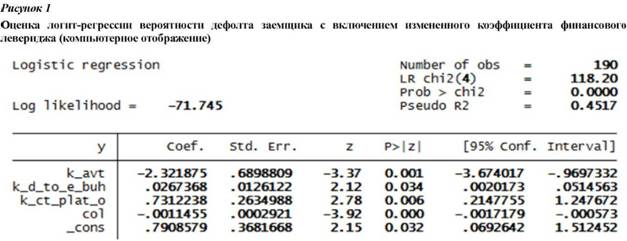

Таким образом, данный показатель учитывает только реальные собственные средства предприятия и параметр обладает большим уровнем достоверности. Оценки модели с учетом измененного показателя представлены на рис. 1.

Показатель финансового левериджа, рассчитанный по измененной формуле, является значимым на 5%-ном уровне значимости. Можно сделать вывод, что расчетные формулы показателей имеют большое значение при построении модели. Включение измененного показателя в модель привело к увеличению псевдокоэффициента детерминации до 0,452.

В результате с учетом имеющихся ограниченных данных и недоступности внутренней информации по предприятиям, включенным в выборку, итоговая модель вероятности дефолта заемщика выглядит следующим образом:

PD = eSit / (1 - eSit)

где Sit = -2,321*k_avt + 0,026*k_d_to_e + 0,731*k_ct_plat_o - 0,001*col + 0,79.

Оценка главной компоненты кредитного риска -вероятности дефолта заемщика, полученной с помощью рейтингового метода, подлежит корректировке с учетом качественных показателей. Делается это для того, чтобы избежать возможных неточностей оценок математического метода.

Представляется экспертное заключение, согласно которому вероятность банкротства заемщика увеличивается или остается на прежнем уровне. Эксперт должен оценить качественные характеристики кредитного киска и, возможно, скорректировать полученную оценку вероятности дефолта заемщика.

Банк самостоятельно определяет набор качественных характеристик. Это может быть кредитная история, степень зависимости от импортных поставщиков, доля на рынке, деловая репутации компании и др.

Нами проведено тестирование полученной модели на предмет предсказательности и возможности ее использования в текущей деятельности банков. Процедура проводилась на других периодах: статус компании (банкрот или нет) определялся по состоянию на начало 2014 г., а отчетность была взята за 2012 г., так как модель позволяет прогнозировать вероятность дефолта заемщика на два года.

Предприятия должны относиться к промышленности. К сожалению, компании-банкроты не размещают финансовую отчетность в открытом доступе. Однако удалось найти организацию, которая соответствует нужным критериям: ОАО «Экспериментальный машиностроительный завод им. В.М. Мясищева», объявленное банкротом в начале 2014 г.

Для тестирования мы взяли также предприятия, не являющиеся банкротами: О АО «Балаковорезинотехника», ОАО «КУЗОЦМ», ОАО «Магнитогорский металлургический комбинат». Оценки логит-регрессии вероятности дефолта заемщика представлены в табл. 6.

Таблица 6. Тестирование рейтинговой модели вероятности дефолта заемщика

| Предприятие | Вероятность дефолта заемщика,% |

| ОАО «Магнитогорский металлургический комбинат» | 0,0310023 |

| ОАО «KУЗОЦМ» | 49,226144 |

| ОАО «Балаковорезинотехника» | 0,0792520 |

| ОАО «ЭМЗ им. В.М. Мясищева» | 98,204242 |

Представленный результат расчета вероятности дефолта свидетельствует о том, что предлагаемая модель может быть применена на практике. Наибольшая вероятность дефолта получена именно по тому предприятию, которое стало позже банкротом.

Хорошо работающие предприятия имеют низкую вероятность банкротства. Но для ОАО «КУЗОЦМ» вероятность дефолта составила 49,2%, что вызывает определенные опасения с точки зрения величины кредитного риска. Очевидно, по этому предприятию требуется экспертная оценка величины риска и корректировка величины кредитного требования к предприятию. Экспертная оценка финансовых показателей этого ОАО показала, что у организации излишне высока доля заемных средств относительно капитала, что может свидетельствовать о вероятности ухудшения финансового положения в ближайшем будущем.

Таким образом, для всех обследуемых предприятий предсказанный результат Использования модели соответствует действительному качеству финансового положения с точки зрения способности погашения обязательств перед банком.

Модель оценки дефолта может быть органично встроена в систему управления кредитным риском в банке как инструмент построения рейтинговой системы оценки величины риска, системы ценообразования в зависимости от кредитного рейтинга, регулирования резерва на возможные потери по ссудной и приравненной к ней задолженности в зависимости от изменения рейтинга.

Выводы и предложения

Возможность рассматривать кредитные риски заемщиков на основе внутренних рейтингов банка, основанная на моделях оценки вероятности банкротства, несомненно, поднимает в банках управление кредитными рисками на новый качественный уровень. Можно предположить, что методологию оценки кредитного риска, предложенную положением «О порядке расчета величины кредитного риска на основе внутренних рейтингов» и основанную на документе Базельского комитета по банковскому надзору «Международная конвергенция измерения капитала и стандартов капитала: новые подходы», банки смогут использовать не только в прагматических целях оптимизации потребности в капитале, но и в большей степени для качественной оценки кредитоспособности заемщика, внедрения новой культуры оценки кредитных рисков.

Использование моделей оценки вероятности дефолта заемщика, величины потерь при дефолте позволит банкам кредитовать только надежных клиентов, принимать на себя приемлемые риски, формировать достаточные резервы для покрытия возможных потерь.

Для дальнейшего совершенствования управления кредитным риском целесообразно, на наш взгляд, расширить понятие «дефолт заемщика». В рекомендациях Банка России это определение охватывает события, свидетельствующие о невозможности погасить кредит. Вместе с тем в кредитный риск включается не только невозможность, но и нежелание погасить кредитную задолженность в установленный договором срок. Такие факты на практике нередки, а суммы кредитных требований и соответственно суммы убытков банка могут быть значительными. Статистическое обобщение категории таких заемщиков позволит банкам сформировать соответствующий рейтинг.

Рейтингование заемщика на основе оценки вероятности банкротства следует включить в систему ценообразования кредита. Не секрет, что формирование процентной ставки по однородным кредитам в большинстве банков не зависит от оценки кредитоспособности и зачастую не прозрачно.

Использование механизма оценки кредитных рисков на основе внутренних рейтингов позволит снизить уровень процентных ставок по кредитам в среднем по банку, расширяя при этом вложения в отрасли и предприятия с низким уровнем кредитного риска.

Целесообразно использовать зарубежный опыт применения института ответственности за невыполнение предусмотренных национальным законодательством либо регламентом банка процедур оценки величины кредитного риска. Санкциями за ненадлежащую оценку кредитоспособности заемщика банком, на наш взгляд, могут быть отказ в судебных исках на взыскание процентов по таким кредитам, штрафы, понижение рейтинга банка со стороны Банка России.

Список литературы

1. Тотьмянина К.М. Обзор моделей вероятности дефолта // Управление финансовыми рисками. 2011. № 1. С. 12-24.

2. Жевага А.А., Моргунов А.В. Использование сводных макроэкономических индикаторов для калибровки внутренних рейтинговых моделей в банках // Деньги и кредит. 2015. № 8. С. 39-53.

3. Карминский А.М., Солодков В.М., Сосюрко В.В. Единое рейтинговое пространство: шаг от мифа к реальности // Банковское дело. 2011. № 5. С. 58-63.

4. Василюк А., Карминский А., Сосюрко В. Система моделей рейтингов банков в интересах IRB-подхода: сравнительный и динамический анализ. М.: ВШЭ, 2011. 68 с.

5. Карминский А.М., Мяконьких А.В., Пересецкий А.А. Модели рейтингов финансовой устойчивости // Управление финансовыми рисками. 2008. № 1.

6. Altman E.I. Financial rations. Discriminent analysis, and the prediction of corporate bankruptcy // Journal of Finance. 1968. Vol. 23. № 4. P. 589-609.

7. Credit Risk Modeling: Current Practices and Applications. Basle: Bank for International Settlements, 1999. 65 p. URL: www.bis.org/publ/bcbs49.htm.

8. Козлова Д.Д. Правовые проблемы и ответственность кредитных организаций при проверке кредитоспособности заемщиков в России и Европейском союзе // Предпринимательское право. Приложение «Право и бизнес», 2015. № 2. С. 38-42.

9. Simons D., Rolwes F. Macroeconomic Default Modeling and Stress Testing // International Journal of Central Banking. 2009.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ