Линия рынка ценных бумаг и стоимость капитала

Головецкий Николай Яковлевич

ФГБОУ ВО «Финансовый университет при Правительстве Российской Федерации»,

Россия, Москва1,

Профессор Департамента корпоративных финансов и корпоративного управления

Профессор ВАК Кандидат экономических наук

Алтымухаммедова Лейли Алтыевна

ФГБОУ ВО «Финансовый университет при Правительстве Российской Федерации»,

Россия, Москва Магистрант

Интернет-журнал Науковедение

Том 9, №5 2017

1 125993, Ленинградский пр., д. 49

Аннотация. В статье рассмотрены альтернативные методы расчета средневзвешенной стоимости капитала компании на примере ПАО «НК Роснефть». Средневзвешенная стоимость капитала (WACC) является минимальной доходностью, которую должна обеспечить фирма для удовлетворения всех своих акционеров и держателей облигаций. Иными словами, стоимость капитала - это цена капитала, которую предприятие платит за привлечение его из различных источников. По результатам произведенных расчетов авторами сделан вывод о том, что различные методы и методики расчета дают значительную разницу значений средневзвешенной стоимости капитала. Данная разница связанна с разными методиками вычисления стоимости акционерного капитала и задолженности. Именно данная разница и является существенным недостатком индикатора средневзвешенной стоимости капитала, так как не позволяет объективно и полноценно судить о эффективности деятельности компании.

Авторами рассмотрены два метода расчета средневзвешенной стоимости капитала, необходимые для объективной оценки компании. Также был произведен расчет всех необходимых параметров с использованием современных методов оценки стоимости как заемного, так и собственного капитала. Была выявлена разница полученных итоговых значений при использовании различных методов расчета.

Учитывая современную экономическую нестабильность и постоянные изменения внешней и внутренней среды, появилась необходимость пересмотра расчета и анализа ряда значимых экономических показателей. Появление новых технологий и ряда нововведений в деятельность различных крупных компаний и сфер деятельности, также является одной из причин разработки новых методов и моделей расчета экономических индикаторов. Данная статья посвящена одному из таких индикаторов - показателю средневзвешенной стоимости капитала.

В большинстве своем показатель средневзвешенной стоимости капитала считается одним из наиболее важных стратегических финансовых показателей. Его используют для оценки эффективности хозяйственной деятельности предприятий, инвестиционных проектов, а также для оценки стоимости бизнеса и определения минимально необходимого уровня рентабельности активов.

Тем не менее, несмотря на значимость и широкое использование данного показателя, существует ряд методологических проблем, связанных с традиционным методом расчета средневзвешенной стоимости капитала.

В первую очередь, проблемы связаны с тем, что все известные методики расчета ограничены рамками оценки эффективности проектов в реальные инвестиции и акции, котирующиеся на фондовом рынке. Другой немаловажной проблемой является и то, что существует множество подходов к определению стоимости компонентов WACC, что приводит к разбросу величины самого показателя.

Данные проблемы привели к тому, что на практике реального бизнеса показатель средневзвешенной стоимости капитала фактически перестал использоваться, а аналитики научились подгонять данный индикатор под необходимый для инвестора уровень, меняя методики расчета показателей стоимости.

Авторами рассмотрены основные методики расчета средневзвешенной стоимости капитала, а также проведен расчет стоимости капитала с использованием линии рынка ценных бумаг.

При расчете средневзвешенной стоимости капитала учитываются такие показатели как акционерный капитал и заемный капитал.

WACC = re * ke + rd * kd * (1- Т), (1)

где: re - требуемая доходность на акционерный капитал;

ke - доля акционерного капитала в инвестированном капитале;

rd - стоимость заемного капитала;

kd - доля заемного капитала в инвестированном капитале;

T - ставка налога на прибыль.

Обычно средневзвешенную стоимость капитала исчисляют пошагово, определяя в первую очередь соотношение акционерного и заемного капиталов. На практике чаще всего выбирается среднеотраслевое значение данного соотношения.

Далее производится расчет стоимости акционерного капитала компании. На практике чаще всего используется модель САРМ.

САРМ = rf + β * (rm - rf) + SP + CSR, (2)

где: re - требуемая доходность на акционерный капитал;

rf - доходность вложения в безрисковые активы;

β - коэффициент, который отражает связь между риском отрасли и риском конкретной компании;

rm - доходность вложения в рынок акций в целом;

SP - дополнительная поправка для учета размера компании;

CSR - риски для конкретной компании.

В качестве безрисковой ставки обычно используется доходность долгосрочных государственных облигаций со сроком обращения от 10 лет и более. В России - это значение кривой бескупонной доходности государственных облигаций, которое отражается на сайте Центрального Банка России.

Третьим шагом расчета средневзвешенной стоимости капитала является исчисление стоимости заемного капитала. Этот показатель используется как среднее значение стоимости долга компании.

Таким образом, на практике чаще всего производят расчет индикатора средневзвешенной стоимости капитала. Но, как уже было упомянуто ранее, финансовые аналитики нашли способы изменения результатов данного показателя в угоду инвесторам, меняя методы расчета отдельных его компонентов.

Для того, чтобы понять, насколько изменится значение показателя «средневзвешенная стоимость капитала» при изменении способов расчета его компонентов, нами произведен расчет средневзвешенной стоимости капитала с использованием модели линии рынка ценных бумаг.

Рассмотрим предложенную модель на примере одной из самых крупных российских нефтегазовых компании ПАО "НК Роснефть".

Исчисление рыночной стоимости акционерного капитала ПАО «НК Роснефть», приведены в таблице 1.

Таблица 1. Исчисление стоимости акционерного капитала ПАО «НК Роснефть» за 2016 г.2

| Кол-во акций в обороте | 10598177817 |

| Рыночная стоимость в расчете на акцию | 308,7 |

| Рыночная стоимость акционерного капитала (руб.), E | 3 271 657 492 108 |

2 Составлено авторами на основе данных - https://www.rosneft.ru.

Рыночная стоимость акционерного капитала фирмы, акции которой продаются на фондовом рынке, равна произведению количества акций на рыночную стоимость.

Исчисление ожидаемой рыночной доходности, E(rm), представлено в таблице 2.

Определим данный параметр по историческим данным о доходности. Средняя доходность индекса ММВБ3 за период 1997-2016 гг. равна 11,68 %. Эта историческая средняя доходность часто используется как приближенное значение ожидаемой рыночной доходности в модели SML.

3 Официальный сайт Московской биржи [Электронный ресурс] URL: https://www.moex.com.

Таблица 2. Исчисление ожидаемой рыночной доходности ПАО «НК Роснефть» методом исторических данных о доходности4

| Доходность индекса ММВБ, 1997-2016 гг. | |

| Год | Доходность |

| 1997 | -23,5 |

| 1998 | -71,1 |

| 1999 | 145,2 |

| 2000 | -20,8 |

| 2001 | 38,5 |

| 2002 | 16,6 |

| 2003 | 44,1 |

| 2004 | -4 |

| 2005 | 65,1 |

| 2006 | 53,7 |

| 2007 | -0,3 |

| 2008 | -71 |

| 2009 | 103,3 |

| 2010 | 13,3 |

| 2011 | -21,7 |

| 2012 | -1,3 |

| 2013 | -4,2 |

| 2014 | -16,6 |

| 2015 | 5,59 |

| 2016 | 7,81 |

| Ср. за 20 лет | 11,68238095 |

4 Рассчитано авторами на основе данных - https://www.rosneft.ru.

Исчисление безрисковой процентной ставки, rf.

В качестве безрисковой процентной ставки следует использовать значение кривой бескупонной доходности государственных облигаций. На 26.05.17 rf = 8,34 %5

5 Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс] URL: https://www.cbr.ru/gcurve/Curve.asp.

Исчсление рыночной стоимости долговых обязательств ПАО «НК Роснефть» приведены в таблице 3.

Таблица 3. Исчисление стоимости долговых обязательств ПАО «НК Роснефть» за 2016 г.6

| Балансовая стоимость акционерного капитала в расчете на акцию | 361,4772337 |

| Суммарная балансовая стоимость акционерного капитала | 3,831E+12 |

| Отношение задолженность/акционерный капитал | 1,813364657 |

| Балансовая стоимость задолженности | 6,947E+12 |

| Наличные средства | 6,07E+11 |

| Чистая задолженность (млн долл.), D | 6,34E+12 |

| Итого капитал | 3,831E+12 |

| Итого активы | 1,0778E+13 |

| Итого краткосрочные обязательства | 3,076E+12 |

| Итого долгосрочные обязательства | 3,871E+12 |

| Разность между активами и задолженностью = Итого капитал | 3,831E+12 |

6 Составлено авторами на основе данных - https://www.rosneft.ru.

Как правило, ее рассчитывают как равную бухгалтерской стоимости долговых обязательств фирмы за вычетом стоимости ее денежных резервов. Назовем данную величину чистой задолженностью.

Исчисление ставки заимствования, rD, представлены в таблице 4.

Данная ставка должна равна предельной стоимости заимствования, то есть ставке, под которую фирма способна привлечь дополнительные финансовые средства через продажу облигаций или в виде банковских ссуд.

Таблица 4. Исчисление ставки заимствования за 2016 г.7

| Квартал | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| Выплата процентов | 71000000000 | 1,08E+11 | 1,43E+11 | 1,44E+11 |

| Долгосрочная задолженность | 4,553E+12 | 4,417E+12 | 4,531E+12 | 3,871E+12 |

| Краткосрочная задолженность и текущая доля долгосрочной задолженности | 1,796E+12 | 1,776E+12 | 2,773E+12 | 3,076E+12 |

| Задолженность на конец квартала | 6,349E+12 | 6,193E+12 | 7,304E+12 | 6,947E+12 |

| Выплата процентов за квартал | 2,15 % | 2,16 % | ||

| В годовом исчислении | 8,88 % | 8,93 % |

7 Составлено авторами на основе данных - https://www.rosneft.ru.

Исчисление корпоративной ставки налогообложения, Тс, представлены в таблице 5.

Таблица 5. Исчисление корпоративной ставки налогообложения за ПАО «НК Роснефть» за 2016 г.

| Квартал | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| Прибыль до уплаты налогов | 1,22E+11 | 50000000000 | 3,17E+11 | 25000000000 |

| Ставка налога | 25,40983607 | 40 | 36,59305994 | 16 |

| Налог на прибыль | 31000000000 | 20000000000 | 1,16E+11 | 4000000000 |

| Средняя ставка налога, Tc | 29,500724 | |||

Ставка налога равна предельной ставке налога, то есть ставке, которую должна выплачивать компания за каждый дополнительный рубль дохода.

Исчисление средневзвешенной стоимости капитала: WACC, представлено в таблице 6.

Таблица 6. Данные для вычисления средневзвешенной стоимости капитала ПАО «НК Роснефть» за 2016 г.8

| Коэффициент бета акционерного капитала | 0,246094842 |

| Кол-во акций в обороте | 10598177817 |

| Рыночная стоимость в расчете на акцию | 308,7 |

| Рыночная стоимость акционерного капитала (руб.), E | 3 271 657 492 108 |

| Балансовая стоимость акционерного капитала в расчете на акцию | 361,4772337 |

| Суммарная балансовая стоимость акционерного капитала | 3,831E+12 |

| Отношение задолженность/акционерный капитал | 1,813364657 |

| Балансовая стоимость задолженности | 6,947E+12 |

| Наличные средства | 6,07E+11 |

| Чистая задолженность (млн долл.), D | 6,34E+12 |

| Безрисковая ставка, rf | 8,34 % |

| Ожидаемая рыночная доходность, E(rm) | 11,68 % |

| Доля акционерного капитала, E/(E+D) | 0,340384319 |

| Доля задолженности, D/(E+D) | 0,659615681 |

| Стоимость акционерного капитала, ге | 9,16 % |

| Стоимость задолженности, td | 8,88 % |

| Ставка налога, Тс | 29,50072 % |

| WACC | 7,25 % |

8 Рассчитано авторами на основе данных - https://www.rosneft.ru.

Для сравнения показателей рассчитаем средневзвешенную стоимость капитала другим способом.

Исчисление показателя WACC с помощью коэффициента (3 asset, представлено в таблице 7.

Таблица 7. Исчисление средневзвешенной стоимости капитала ПАО «НК Роснефть» за 2016 г. с помощью показателя В asset9

| Коэффициент бета акционерного капитала | 0,246094842 |

| Безрисковая ставка, rf | 8,34 % |

| Ожидаемая рыночная доходность, E(rm) | 11,68 % |

| Стоимость задолженности, rD | 8,72 % |

| Коэффициент бета задолженности | 0,114906265 |

| Ставка налога, Tc | 30,86435 % |

| Доля акционерного капитала, E/(E+D) | 0,340384319 |

| Доля задолженности, D/(E+D) | 0,659615681 |

| Коэффициент бета актива | 0,13616748 |

| WACC | 8,80 % |

9 Рассчитано авторами на основе данных - https://www.rosneft.ru.

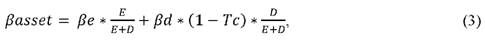

Коэффициент бета актива определяется как средний коэффициент бета акционерного капитала и долговых обязательств.

где: βe - коэффициент бета акционерного капитала;

E - стоимость акционерного капитала;

D - стоимость задолженности;

βd - коэффициент бета задолженности;

Tc - ставка налога.

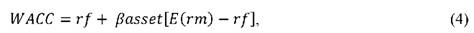

Вычислив параметр β asset можно определить показатель WACC с помощью модели SML.

где: rf - безрисковая ставка;

βasset - коэффициент бета актива;

E(rm) - ожидаемая рыночная доходность.

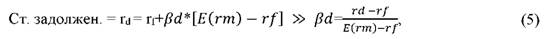

где: rd - стоимость задолженности;

rf - безрисковая ставка;

βd - коэффициент бета задолженности;

E(rm) - ожидаемая рыночная доходность.

По результатам произведенных расчетов можно сделать вывод о том, что различные методики расчета дают значительную разницу значений средневзвешенной стоимости капитала. Данная разница связанна с разными методами вычисления стоимости акционерного капитала и задолженности. Именно данная разница и является существенным недостатком индикатора средневзвешенной стоимости капитала, так как не позволяет объективно и полноценно судить о эффективности деятельности компании.

Также стоит отметить, что показатель стоимости капитала предприятия может выступать критерием при оценке эффективности лизинга. Если стоимость финансового лизинга превышает стоимость капитала предприятия, то использование лизинга для формирования основного капитала невыгодно.

Показатель стоимости заемного капитала используется для оценки эффекта финансового левериджа, который показывает прирост рентабельности собственного капитала за счет использования заемных средств. Эффект будет положительным, если цена заемных средств ниже рентабельности инвестированного капитала в операционные активы.

Стоимость капитала является важным измерителем уровня рыночной стоимости акционерных предприятий открытого типа. При снижении стоимости капитала происходит рост рыночной стоимости предприятия, и наоборот.

Литература

1. Беннинга, Шимон. Основы финансов с примерами в Excel / Шимон Беннинга.-М.: Вильямс, 2017.

2. Головецкий Н.Я. Оптимизация налогообложения на предприятиях малого бизнеса. Материалы II Межд. научного конгресса «Предпринимательство и бизнес: инновационный путь развития». - М.: ФУ при Правительстве РФ, 2014.

3. Головецкий Н.Я., Гребеник В.В. Эффективность налогового менеджмента и оптимизация налогов предприятий нефтяной отрасли. Материалы II Международной научно-практической конференции: в 2-х частях. Под редакцией Ю.С. Руденко, Л.Г. Руденко. 2016.

4. Евдокимов С.Ю. Необходимость и сущность управления затратами в бухгалтерском учете // Интернет-журнал Науковедение. 2015. Т. 7. № 6 (31).

5. Когденко В.Г. Экономический анализ: учебное пособие. - 2-е изд., перераб и доп. - М.: ЮНИТИ, 2011.

6. Лукасевич И.Я., Финансовый менеджмент: учебник. - 3-е изд., перераб. и доп. - М.: Эксмо, 2016.

7. Растамханова Л.Н., Братцев А.А. Анализ внешних и внутренних факторов финансовой устойчивости дочернего нефтегазового предприятия // Экономическая политика и управление экономическим развитием. - 2012. - № 3.

8. Савицкая Г.В., Анализ хозяйственной деятельности предприятия: учеб. - 5-е изд., перераб. и доп. - М.: ИНФРА-М, 2009.

9. Федорова Е.А., Тимофеев Я.В. Нормативы финансовой устойчивости российских предприятий: отраслевые особенности // Корпоративные финансы. -2015. - № 1 (33).

10. Холопова Ю.С., Рыбалев В. Оценка кредитоспособности предприятия на основе анализа денежных потоков // Современное развитие экономических и правовых отношений. Образование и образовательная деятельность. - 2014. - № 1.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ