Комплексная оценка эффективности налогообложения прибыли предприятий

В.Б. Дубкова

Ростовский государственный университет путей сообщения

(г. Минеральные воды)

Вестник Тюменского государственного университета.

Социально-экономические и правовые исследования.

2015. Том 1. № 4(4). 170-181

В статье рассматривается одна из основных проблем современной системы налогообложения предприятий — несогласованность реализации функций налоговой системы и финансов предприятий. На основе системы показателей дается характеристика взаимосвязей данных функций, включая налог на прибыль. Приводятся разные подходы к анализу и оценке эффективности мер по совершенствованию налогообложения предприятий с учетом их влияния на доходы бюджета, обеспечение расширенного воспроизводства и уровень его эффективности.

Проведение комплексной оценки эффективности налогообложения прибыли предприятий предлагается на основе разрешения действующей или предполагаемой налоговой системой проблемы отсутствия стыковки в реализации ее функций с функциями финансов предприятий.

В качестве методологической базы комплексной оценки предлагается использовать метод расстояний. Аналитически обосновывается выбор системы оценочных показателей и критериев комплексной оценки, алгоритмов ее расчета и направлений поиска резервов повышения эффективности действия механизма налогообложения прибыли.

Совершенствование механизма налогообложения прибыли предприятий является одной из актуальнейших финансовых проблем современной российской экономики. Это обосновано важностью, которую имеет налоговая система в обеспечении эффективности функционирования рыночной экономики в целом, поскольку на ее основе происходит перераспределение налоговой нагрузки между секторами и отраслями экономики, регионами и социальными слоями общества, что, в свою очередь, обеспечивает единство национального рынка и рыночную конкуренцию.

Однако современная система налогообложения, включая налогообложение прибыли как одного из действенных финансовых инструментов, имеет ряд серьезных проблем. «В бюджетной политике в настоящее время почти отсутствуют инструменты воздействия на экономику реального сектора», — считает доктор экономических наук, профессор, руководитель Центра финансовых исследований Института экономики РАН В. К. Сенчагов. [9, с. 154] Фундаментальной же проблемой несовершенства современной системы налогообложения является отсутствие взаимной увязки функций налогов с функциями финансов предприятий: первые не обеспечивают реализации вторых. Главным резервом роста эффективности налоговой политики является обеспечение взаимной согласованности в реализации функций налогов и функций предприятий и их финансов [1, с. 270].

Наиболее признанными считаются такие функции налоговой системы, как фискальная, макроэкономическая или регулирующая, распределительная, стимулирующая, контрольная. Традиционно функциями финансов предприятий, через которые проявляется их общественное назначение, заключающееся, очевидно, в обеспечении реализации функций предприятий как субъектов хозяйствования, считаются распределительная, обеспечивающая или воспроизводственная, контрольная. Наиболее полно реализуется фискальная функция налогов, наименее — стимулирующая. Они ведут к росту налогового бремени на предприятия, снижению обеспеченности воспроизводственного процесса финансовыми ресурсами, сокращению инвестиционного спроса и предложения, а значит — к развитию кризисных явлений в экономике, таких как спад производства, рост безработицы и т. д.

В специальной литературе приводятся разные подходы к оценке эффективности системы налогообложения:

- через соблюдение «главного принципа бюджетной политики» — «максимально полное финансовое обеспечение решения проблем в реальной экономике» и контроль соотношения макроэкономических показателей [9, с. 152-158];

- через выработку единых для всех стран налоговых стандартов, учитывающих различия в видах и правовых статусах хозяйствующих субъектов отдельных государств и их соблюдение, а также через гармонизацию принципов налогового стимулирования [3, с. 28, 31];

- через соблюдение системного подхода в разработке и реализации налоговой политики, включая стратегию и тактику, оперативную налоговую политику, анализ и оценку влияния текущей налоговой политики на состояние доходов бюджета и экономическое состояние налогоплательщиков, а также применение метода партнерства [7, с. 35-40];

- через построение налогового бремени на экономику предприятия и его сравнительную оценку на основе определенных критериев детерминированных факторных систем [8, с. 33-38];

- через развитие классической лафферовой теории налогового предела путем конкретных расчетов предельных и оптимальных значений налогового бремени на экономику по каждой стране в отдельности на определенном временном отрезке и построение модели, воспроизводящей поведенческие свойства экономической системы, с отражением на ней точек Лаффера и сопоставлением их с фактическим налоговым бременем [1, с. 34-37];

- на основе положений маржиналистской теории предельной полезности и теории общественного благосостояния с оценкой соблюдения условий соответствия экономики при действующей и предлагаемой системах налогообложения принципу эффективности по Парето [11].

Для анализа и оценки эффективности проводимых реформ по совершенствованию налогообложения прибыли предприятий мы предлагаем использовать методику комплексной оценки, основанную на решении проблемы взаимодействия функций финансов предприятий и функций налоговой системы (налога на прибыль), и применить для ее построения метод расстояний.

Для этого определим n-мерное пространство действия функций финансов предприятий. Его размерность будет зависеть от системы оценочных показателей, раскрывающих действие функций финансов предприятий в части функций налога на прибыль. Такая возможность, на наш взгляд, обосновывается тем, что функции налога на прибыль предприятий имманентно, по своей экономической природе, встроены в функции финансов предприятий. Ведь по определению под финансами предприятий понимается «совокупность денежных отношений, возникающих у субъектов хозяйствования по поводу формирования ... фондов денежных средств, их распределения и использования на нужды производства и потребления» [4, с. 309]. Участвуя в распределении прибыли предприятий и оказывая, таким образом, влияние на формирование фондов денежных средств предприятий и бюджетов всех уровней (на систему расходов из этих фондов, на возможности финансового обеспечения воспроизводственного процесса на уровне каждого отдельного предприятия и на реализацию социально-экономической функции государства), налог на прибыль, являясь по своей экономической природе, финансовым инструментом реализации функций и финансов предприятий, действует в их пространстве, в их координатах.

Если представить каждое исследуемое предприятие (отрасль) как точку в таком n-мерном пространстве и определить ее координаты, то по расстоянию удаления ее от начала координат можно будет, на наш взгляд, дать оценку степени фактической взаимосвязи и взаимодействия функций финансов предприятий и функций налога на прибыль как элемента налоговой системы, т. е. оценить качество их стыковки. Чем дальше такая точка будет удалена от начала координат, тем полнее стыковка. Сравнивая величины расстояний, исчисленных по другим предприятиям (отраслям), можно определить, на каком предприятии эта стыковка прочнее, выявить факторы лучшего положения и определить в направлениях их действия резервы для тех предприятий (отраслей), где стыковка функций оставляет желать лучшего. Данным методом можно оценить эффективность действующей системы налогообложения прибыли предприятий и предлагаемых мер по ее совершенствованию.

Особого внимания требует определение системы показателей, отражающих действие функций и налоговой системы, в т. ч. налога на прибыль как ее элемента, а также функций финансов предприятий, необходимых для проведения анализа и оценки. До сих пор при оценке эффективности налоговой системы использовались макроэкономические показатели, только косвенным образом отражающие влияние налоговой системы на экономику, т. к. в экономической и финансовой статистике нет показателей, прямым образом отражающих результаты действия налоговой системы. Формирование такой системы — это также серьезная аналитическая проблема. В экономической литературе приводится следующий перечень косвенных показателей, используемых в целях проведения анализа и оценки эффективности действия налоговой системы:

- удельный вес общей суммы налогов в ВВП;

- удельный вес суммы отдельных налогов в составе доходов бюджета;

- размер дефицита бюджета в % к ВВП;

- финансовые результаты по отраслям и экономике в целом;

- объем производства по отраслям и экономике в целом и др. [12, с. 273];

- удельный вес доходов бюджета в валовом внутреннем продукте;

- доходы бюджета на душу населения.

Однако дать объективную оценку действия налогообложения, в том числе и налога на прибыль, основываясь на косвенных показателях, невозможно, т. к. они формируются под воздействием целого ряда факторов, одним из которых является система налогообложения.

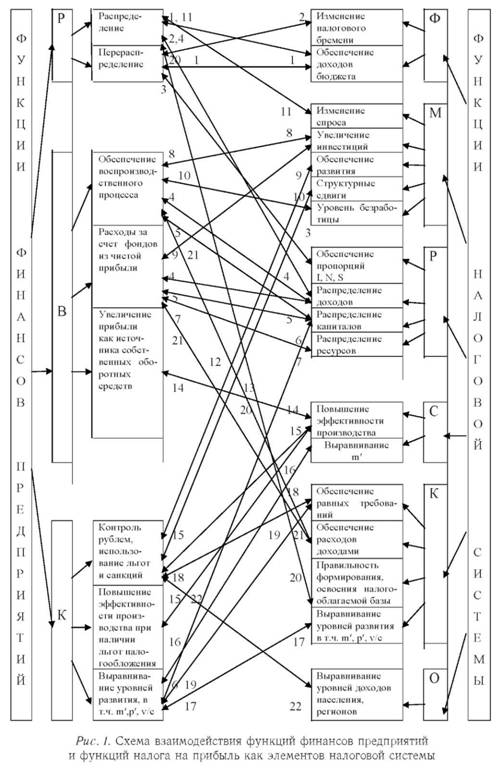

Для проведения анализа и оценки степени стыковки функций, выполняемых налоговой системой, в т. ч. налогом на прибыль, с функциями финансов предприятий нами разработана схема взаимосвязи функций (рис. 1), представляющая объект исследования как систему с указанием основных элементов, факторов реализации и проявления действия функций, их взаимосвязей и основных показателей. В приведенной схеме нами предлагается применение системы более прямых, максимально зависящих от действия финансов предприятий и налога на прибыль, аналитических показателей по отдельным направлениям реализации и проявления функций финансов предприятий и функций налога на прибыль.

Взаимодействие функций финансов предприятий и функций налоговой системы, включая функции налога на прибыль как элемента налоговой системы, отражено на схеме (рис. 1) с использованием условных обозначений функций:

- Р — распределительная,

- В — воспроизводственная (обеспечивающая),

- К — контрольная,

- Ф — фискальная,

- М — макроэкономическая (регулирующая);

- С — стимулирующая (микроэкономического регулирования),

- О — социальная.

Основные взаимосвязи функций финансов предприятий и функций налоговой системы, включая налог на прибыль, отраженные в указанной схеме, характеризуются следующим образом.

1) Распределительная функция финансов предприятий — фискальная функция налоговой системы, включая налог на прибыль:

- налог на прибыль выполняет задачи обеспечения доходов бюджета путем обложения по определенной ставке прибыли и характеризуется показателем удельного веса налога на прибыль в доходах бюджета. На уровне предприятий степень реализации фискальной функции налога на прибыль влияет на пропорцию распределения прибыли между бюджетом в виде налога и предприятием в остаточной ее части. Характеризуется показателями удельных весов чистой прибыли и налога на прибыль в общей величине налогооблагаемой прибыли;

- основная характеристика фискального действия налога на прибыль проявляется снижением или увеличением налогового бремени на экономику. На макроуровне это выражается через изменение значений показателей доли налога на прибыль в составе ВВП, выраженной в процентах; налоговой нагрузки на экономику, определяемой как отношение суммы налога на прибыль к общей среднегодовой численности занятых в экономике; темпов роста (снижения) налоговой нагрузки на экономику. В специальной литературе можно встретить предложение применять показатель доли налога на прибыль в величине добавленной стоимости [8, с. 33]. На микроуровне налоговое бремя может быть выражено показателями налоговой нагрузки на одного работающего какого-либо предприятия, рассчитанной по показателю внесенной им в бюджет суммы налога на прибыль, а также темпов роста (снижения) налоговой нагрузки на субъект хозяйствования. Показателем, обратным по отношению к показателю налоговой нагрузки, является показатель рентабельности труда или норма прибавочной стоимости (m'). В специальной литературе данный показатель встречается также по названием «чистая прибыль удельная», рассчитанная как отношение чистой прибыли предприятия к среднесписочной численности его работающих [10, с. 467];

2) Распределительная функция финансов предприятий — распределительная функция налоговой системы, включая налог на прибыль:

- проявляется в возможности обеспечения пропорций распределения доходов и прибыли предприятия на инвестирование, накопление, сбережение, производительное и личное потребление через влияние на формирование величины чистой прибыли, являющейся их основным источником. Характеризуется показателями нормы накопления и коэффициента самофинансирования;

- проявляется также в его косвенном, опосредующем влиянии на формирование величины фондов за счет прибыли, в том числе и фондов средств, направляемых на развитие производства, что на практике хозяйствования ведет к их капитализации;

- влияние налога на прибыль как элемента налоговой системы на распределение капиталов влечет за собой его влияние на выравнивание уровней органического строения капиталов предприятий, отраслей и экономики в целом;

- влияние на распределение ресурсов (прежде всего, финансовых ресурсов как фондов денежных средств) на макроуровне проявляется через структуру совокупного общественного продукта (СОП) и валового внутреннего продукта (ВВП):

СОП = ПР + r% + ЗР + Т; ВВП = ВПД + ЗП + Т,

где ПР — предпринимательский доход,

r% — сумма ссудного процента,

ЗР — земельная рента,

ВПД — валовая прибыль и доходы в экономике,

ЗП — зарплата наемных работников,

Т — налоги; на уровне предприятий — косвенно, через расходы денежных средств на производительное потребление из фондов, формируемых за счет чистой прибыли.

3) Воспроизводственная функция финансов предприятий — макроэкономическая, регулирующая функция налоговой системы, включая налог на прибыль:

- возможности макроэкономического регулирования через налог на прибыль могут проявляться в увеличении инвестиционного спроса при обеспечении финансами предприятий воспроизводственного процесса, а также в увеличении инвестиционных возможностей предприятия при осуществлении им расходов из средств денежных фондов, формируемых за счет чистой прибыли;

- при снижении уровня обеспечения воспроизводственного процесса предприятия финансовыми ресурсами под влиянием повышения уровня налогообложения его прибыли возможно возникновение или увеличение явлений, связанных с безработицей.

4) Распределительная функция финансов предприятий — макроэкономическая, регулирующая функция налоговой системы, включая налог на прибыль:

- изменение ставки налога на прибыль может влиять на пропорцию распределения произведенного прибавочного продукта (добавленной стоимости) между оплатой труда и прибылью, что, в свою очередь, влияет на инвестиционную активность предприятия и уровень платежеспособного спроса.

5) Контрольная функция финансов предприятий — макроэкономическая, регулирующая функция налоговой системы:

- влияние налога на прибыль как элемента налоговой системы на экономический рост и развитие связано с использованием системы льгот и санкций, находящихся в арсенале контрольной функции финансов предприятий;

- с использованием системы льгот и санкций связаны также возможности действия макроэкономической, регулирующей функции налога на прибыль, как элемента налоговой системы по содействию структурным изменениям в экономике. Особенно это актуально в отношении ее модернизации в период перехода на новый технологический уклад.

6) Воспроизводственная функция финансов предприятий — стимулирующая функция налоговой системы, включая налог на прибыль:

- влияние стимулирующей функции налога на прибыль как элемента налоговой системы на повышение эффективности производства через использование льготного налогообложения по пониженной ставке в условиях роста производительности труда и ускорения оборачиваемости оборотных средств следствием будет иметь увеличение прибыли предприятий. Характеризуется изменением уровня коэффициента автономии, определяемого через отношение прибыли как основного источника собственных средств предприятия к сумме всех источников его средств.

7) Контрольная функция финансов предприятий — стимулирующая функция налоговой системы, включая налог на прибыль:

- действие стимулирующей функции налога на прибыль как элемента налоговой системы по повышению эффективности производства через использование льготного налогообложения по пониженной ставке в условиях роста производительности труда и ускорения оборачиваемости оборотных средств стыкуется с возможностями контрольной функции финансов предприятий. На уровне предприятий это проявляется через показатели удельного веса прибыли, облагаемой льготно и полученной за счет факторов роста производительности труда и ускорения оборачиваемости оборотных средств, а также суммы экономии средств, полученной от применения льгот [2, с. 122-125].

Повышение эффективности производства при наличии льготного налогообложения за счет данного фактора может характеризоваться показателем рентабельности собственного капитала (ROE) [10, с. 458], а также проявляться посредством индексов и контролироваться через их взаимосвязь:

IМ > IV; IР > IK; IВ > IФВ; IВ > IЗП, In

где указываются индексы роста суммы прибавочной стоимости (М), прибыли (Р), величины авансированного в производство переменного капитала (V), капитала в целом (К), производительности труда (В), его фондовооруженности (ФВ), заработной платы промышленно-производственного персонала (ЗП), оборачиваемости оборотных средств (n);

- проявление стимулирующей функции налога на прибыль как элемента налоговой системы по нивелированию повышенной степени увеличения капитала предприятий, обеспеченного за счет повышенной m', например, через дифференциацию ставки налога на прибыль, может способствовать снижению m', а также нормы прибыли (р'), улучшению оргстроения капитала (v/с), а значит и выравниванию этих показателей по предприятию, отрасли и экономике в целом.

8) Контрольная функция финансов предприятий — контрольная функция налоговой системы, включая налог на прибыль:

- одной из задач совершенствования налогообложения прибыли предприятий должно являться выравнивание уровней развития предприятий, отраслей до уровня экономики в целом по параметрам показателей m', р', v/с, что полностью стыкуется с задачей финансов предприятий, решаемой ими через контрольную функцию;

- контрольная функция налоговой системы через налог на прибыль выдвигает задачу обеспечения равнонапряженных требований к субъектам налогообложения. При необходимости ставка налога на прибыль может корректироваться с учетом применения системы льгот и санкций;

- своим следствием решение задачи обеспечения равнонапряженных требований к субъектам налогообложения будет иметь выравнивание уровней развития предприятий, отраслей и экономики в целом по параметрам m', р', v/с.

9) Распределительная функция финансов предприятий — контрольная функция налоговой системы, включая налог на прибыль:

- контрольная функция налоговой системы предполагает необходимость постоянного мониторинга правильности формирования и полноты освоения налогооблагаемой базы. Для налога на прибыль таковой является прибыль как чистый доход предприятия. В этом контрольная функция стыкуется с действием распределительной функции финансов предприятий. На макроуровне экономики такой контроль может осуществляться на основе системы показателей, включающей долю прибыли в ВВП (%); долю чистой прибыли в ВВП (%); долю налога на прибыль в ВВП (%); долю валовой прибыли экономики и валовых смешанных доходов (ВП и Д) в ВВП (%); долю ВП и Д в валовой добавленной стоимости (ВДС) (%); долю налога на прибыль в ВДС (%).

10) Воспроизводственная функция финансов предприятий — контрольная функция налоговой системы, включая налог на прибыль:

- контрольная функция налоговой системы, в том числе налога на прибыль, в вопросе контроля обеспечения расходов доходами как на макроуровне, так и на уровне предприятий в целях поддержания оптимального состояния налоговой системы должна реализовываться через мониторинг состояния на основе системы показателей, включающей на макроуровне:

- темп роста прибыли (%);

- темп роста налога на прибыль (%);

- темп роста ВВП (%);

- темп роста чистой прибыли (%);

- темп роста ВП и Д (%);

- темп роста производительности труда (%); на микроуровне предприятий:

- уровень самофинансирования (коэффициент) (%);

- удельный вес расходов предприятия на производительное потребление, полученных за счет фондов, формируемых из чистой прибыли.

11) Контрольная функция финансов предприятий — социальная функция налоговой системы, включая налог на прибыль:

- проявляется через внутренний механизм налоговых льгот и налоговых ставок, а также через определение пропорций распределения сумм налога на прибыль между уровнями бюджета, что ведет, в конечном счете, к выравниванию уровней доходов населения, контролируемых через децильный коэффициент.

Из всего перечня рассмотренных показателей в целях построения комплексной оценки эффективности налогообложения прибыли предприятий на основе метода расстояний необходимо определить систему оценочных показателей, и в этом вопросе могут быть разные мнения.

При построении комплексной оценки необходимо учитывать требование такого принципа, как однозначность [6, с.66], выражающегося в применении однонаправленных по своему действию оценочных показателей.

Таким образом, если представить каждое из предприятий какой-либо отрасли как точку в n-мерном пространстве с координатами, соответствующими экономическим показателям, принятым в качестве критериев взаимодействия функций финансов предприятий и функций налога на прибыль как элемента налоговой системы, то комплексную оценку степени стыковки их функций, позволяющую оценить уровень эффективности функционирования механизма налогообложения прибыли предприятий, можно определить количественно. Это можно осуществить, используя предложенный А.Д. Шереметом метод проведения сравнительной комплексной оценки — метод расстояний [5, с. 70-73]. Уровень функционирования механизма налогообложения прибыли предприятий характеризуется координатами нахождения данного конкретного предприятия в n-мерном пространстве, размерность которого определена числом оценочных показателей взаимодействия функций финансов предприятий и функций налога на прибыль как элемента налоговой системы.

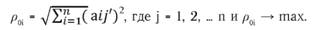

Координаты (a'ij), характеризующие уровень эффективности функционирования механизма налогообложения прибыли какого-либо предприятия или отрасли в условиях действующей системы налогообложения, т. е. Pij (а'i1; аi1; ... а'in), где j — порядковый номер показателя; i — порядковый номер предприятия или период изменения условия налогообложения, представляют собой скорректированные значения оценочных показателей (ai j), рассчитанные как результат деления каждого оценочного показателя на величину максимального из них в соответствии с алгоритмом применения данного метода на практике. Оценка степени эффективности функционирования механизма налогообложения прибыли по расстоянию от начала координат (p0i) проводится путем выбора максимальной величины за исследуемые периоды и осуществляется по формуле:

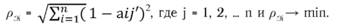

При проведении сравнительной комплексной оценки среди нескольких предприятий (отраслей), оценка уровня функционирования механизма налогообложения прибыли предприятий может быть дана по степени близости любого предприятия (отрасли) к эталонному уровню, принятому по показателям предприятия, максимально удаленного от начала координат или совпадающего с требованиями критериальности, если такие в отрасли разработаны. Расстояние до точки эталона (pЭiЭi) определяется по формуле:

Оценка степени эффективности функционирования механизма налогообложения прибыли отрасли по данному показателю должна проводиться путем сравнения величин и выбора минимального из них, что будет соответствовать более высокой степени эффективности. При сравнении значений показателей — критериев каждого отдельного предприятия (отрасли) с эталонным могут быть определены направления поиска резервов по повышению эффективности функционирования механизма налогообложения прибыли предприятий.

Список литературы

1. Барулин С.В. Лафферовы эффекты в экономике современной России / С.В. Барулин, О.Н. Бекетова // Финансы. 2003. № 4. С. 34-37

2. Дубкова В Б. Оценка влияния факторов повышения производительности труда и ускорения оборачиваемости оборотных средств на налогооблагаемую прибыль / В. Б. Дубкова // Бухгалтерский учет. 2013. № 10. С. 122-125

3. Журавлева О.О. О проблемах налогового стимулирования / О. О. Жу-равлева, Л. Ю. Исмаилова // Финансы. 2009. № 7. С. 27-31

4. Ковалев В.В. Финансы / В.В. Ковалев. М.: Проспект, 2009. 634 с.

5. Курс экономического анализа / под ред. М.А. Баканова, А.Д. Шеремета. М.:Финансы, 1978. 390 с.

6. Муравьев А.И. Теория экономического анализа: проблемы и решения / А.И. Муравьев. М.: Финансы и статистика, 1988. 144 с.

7. Незамайкин В.Н. Налоговая политика: состояние и перспективы / В.Н. Незамайкин, Л.И. Юрзинова // Финансы. 2009. № 12. С. 35-40

8. Салькова О.С. Налоговая нагрузка в системе управления финансами предприятия / О.С. Салькова // Финансы, 2010. № 1. С. 33-38

9. Сенчагов В.К. О формировании новой парадигмы бюджетной политики / В.К. Сенчагов // Вопросы экономики. 2013. № 6. С. 152-158

10. Смирницкий Е.К. Экономические показатели бизнеса / Е.К. Смирницкий. М.: Экзамен. 2002. 512 с.

11. Стиглиц Дж. Экономика государственного сектора / Дж. Стиглиц. М.: Изд-во МГУ, ИНФРА-М, 1987. 740 с.

12. Финансы, денежное обращение и кредит / под ред. В.К. Сенчагова, А.И. Архипова. М.: Проспект, 2000. 496 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ