Анализ операционных расходов российских нефтегазовых компаний в условиях кризиса

Анастасия Юрьевна Кондратова

Новосибирский национальный исследовательский

государственный университет,

Россия, г. Новосибирск, ул. Пирогова, 2,

аспирант,

Интерэкспо Гео-Сибирь

2017

Рассматривается анализ структуры и динамики операционных расходов крупнейших российских нефтегазовых компаний в кризисных условиях. Также выясняются основные факторы, оказывающие основополагающее влияние на расходы, возникающие в результате основной деятельности предприятий, оптимизация которых может существенно увеличить прибыль компаний.

Актуальность. Как известно, основную часть бюджета России составляют доходы от добычи и продажи полезных ископаемых, в частности нефти и газа. Однако ухудшение минерально-сырьевой базы может приводить к увеличению операционных расходов, а соответственно, снижению доходов, поступающих в бюджет. Операционные расходы являются одним из основных видов расходов, непосредственно связанных с текущей деятельностью предприятия. В связи с этим исследование их динамики и структуры, а также направлений их снижения весьма актуально.

Объект исследования: операционные расходы восьми крупнейших нефтегазовых компаний России («Роснефть», «Лукойл», «Сургутнефть», «Газпром нефть», «Татнефть», «Башнефть», «Газпром» и «Новатэк»).

Цель исследования: изучить основные составляющие операционных расходов российских нефтегазовых компаний и выявить факторы, которые в наибольшей степени влияют на них.

Для достижения указанной цели были поставлены следующие задачи: проанализировать структуру и динамику операционных расходов; выявить наиболее значительные статьи операционных расходов; выяснить, какие факторы в большей степени влияют на операционные расходы; предложить возможные пути оптимизации крупных статей операционных расходов.

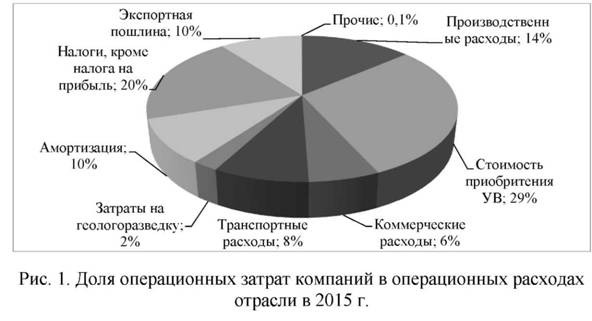

Налоговые платежи (если рассматривать сумму налогов и таможенных пошлин) составляют основную часть операционных расходов всей отрасли (30 %). Также большое количество расходов по отрасли в целом приходится на приобретение нефти, газа, нефтепродуктов и услуг по переработке нефти (29 % всех операционных расходов) (рис. 1). Это связано со спецификой деятельности компании «ЛУКОЙЛ», которая закупает значительное количество дополнительных объемов нефти и нефтепродуктов, прежде всего за рубежом, для дальнейшей переработки и сбыта. Именно на нее приходится 55 % затрат всей отрасли, связанных с приобретением углеводородов.

В последнее время можно наблюдать ежегодный рост совокупных операционных расходов нефтегазовых компаний России с 13 трлн руб. в 2012 г. до 17,4 трлн руб. в 2015 г., что, несомненно, связано с низкой эффективностью работы отрасли, ухудшением качества минерально-сырьевой базы страны, удорожанием за счет курсовой разницы импортных комплектующих [1].

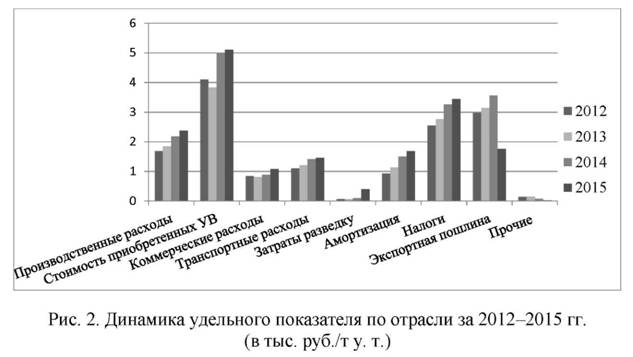

Основной деятельностью нефтегазовых компаний является добыча углеводородов. Поэтому были рассмотрены удельные показатели операционных расходов на единицу добычи нефти и газа (рис. 2).

Расчеты показывают, что удельные затраты ежегодно растут. Несмотря на то что добыча газа снизилась, наблюдается увеличение удельных затрат в целом по отрасли. Это можно объяснить тем, что происходило увеличение всех составляющих себестоимости продукции, которую приобретали компании, поэтому она увеличилась в большее число раз, чем отдельные составляющие. Наибольшую роль в этом сыграл значительный рост этой статьи за счет увеличения расходов на приобретение УВ компанией «Лукойл». Также стоит учесть и тот факт, что с каждым годом разработка месторождений становится все дороже.

Наибольшие удельные затраты в 2015 г., как и в предыдущие годы, приходятся на крупнейшие нефтяные компании: «Лукойл» (50,2), «Газпром Нефть» (32,5) и «Роснефть» (21,5). Для сравнения, удельные затраты газовых компаний составляют 8,8 у «Газпрома» и 4,1 - у «Нокатэка».

В результате на основе проведенного анализа мы пришли к следующим выводам:

- основную долю в структуре операционных расходов занимает стоимость приобретения углеводородов и налоговые сборы;

- объем операционных расходов, а также удельный показатель на единицу добычи ежегодно увеличивается;

- основное влияние на операционные расходы оказывают цена нефти, а следовательно, курс долл./руб.

Увеличение операционных расходов связано с ухудшением ресурсно-сырьевой базы углеводородов в России, удорожанием сервисных работ и увеличением степени сложности разработки, ростом доли трудноизвлекаемых запасов углеводородов, а также увеличением стоимости добычи нефти в регионах с суровыми природно-климатическими условиями.

Основными путями снижения себестоимости продукции является технический прогресс, совершенствование организации производства и труда, повышение надежности геологоразведки, долговечности скважин и нефтепромыслового оборудования.

Библиографический список

1. Нефтяная промышленность исторически главных центров Волго-Уральской нефтегазоносной провинции, элементы их истории, ближайшие и отдаленные перспективы / Кон-торович А. Э., Эдер Л. В., Филимонова И. В., Мишенин М. В., Немов В. Ю. // Геология и геофизика. - 2016. - Т. 57, № 12. - С. 2097-2114.

2. Роль уникальных и крупных месторождений в нефтяной промышленности России: ретроспектива, современное состояние, прогноз / Конторович А. Э., Эдер Л. В., Филимонова И.В., Мишенин М. В. // Энергетическая политика. - 2016. - № 2. - С. 34-43.

3. Состояние нефтяной промышленности России: добыча, переработка, экспорт / Эдер Л. В., Филимонова И. В., Проворная И. В., Мамахатов Т. М. // Минеральные ресурсы: экономика и управление. - 2016. - № 6. - С. 41-51.

4. Устойчивые тенденции и закономерности развития налогообложения нефтегазового комплекса России / Филимонова И. В., Эдер Л. В., Проворная И. В., Мочалов Р. А. // Недропользование XXI век. - 2016. - № 10. - С. 16-22.

5. Эдер Л. В., Филимонова И. В., Кожевин В. Д. Анализ эффективности крупнейших нефтегазовых компаний России // Проблемы экономики и управления нефтегазовым комплексом. - 2016. - № 3. - С. 9-18.

6. Принципиальные подходы к геолого-экономической оценке разномасштабных нефтегазовых объектов / Филимонова И. В., Эдер Л. В., Мишенин М. В., Проворная И. В. // Геология нефти и газа. - 2014. - № 1. - С. 15-23.

7. Эдер Л. В., Немов В. Ю., Филимонова И. В. Перспективы энергопотребления на транспорте: методические подходы и результаты прогнозирования // Мир экономики и управления. - 2016. - Т. 16, № 1. - С. 25-38.

8. Комплексный анализ современного состояния нефтегазового комплекса Восточной Сибири и Дальнего Востока / Филимонова И. В., Эдер Л. В., Дякун А. Я., Мамахатов Т. М. //Вестник Тюменского государственного университета. Экология и природопользование. -

2016. - Т. 2, № 1. - С. 43-60.

9. Эдер Л. В., Проворная И. В., Филимонова И. В. Добыча и утилизация попутного нефтяного газа как направление комплексного освоения недр: роль государства и бизнеса, технологий и экологических ограничений // Бурение и нефть. - 2016. - № 10. - С. 8-15.

10. Мкртчян Г. М., Эдер Л. В., Филимонова И. В. Эффективность управления компаниями нефтегазовой отрасли России в условиях кризиса // Менеджмент в России и за рубежом. - 2016. - № 2. - С. 48-57.

11. Эдер Л. В., Филимонова И. В., Моисеев С. А. Нефтегазовый комплекс Восточной Сибири и Дальнего Востока: тенденции, проблемы, современное состояние // Бурение и нефть. - 2015. - № 12. - С. 3-12.

12. Эдер Л. В., Филимонова И. В., Мишенин М. В. Ключевые тенденции в области лицензирования участков, содержащих нефть и газ // Проблемы экономики и управления нефтегазовым комплексом. - 2017. - № 1. - С. 20-28.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ