Анализ денежных потоков от деятельности, приносящей доход бюджетным учреждениям Крыма

Л.И. Саченок

кандидат экономических наук, доцент кафедры

«Бухгалтерский учет, анализ и аудит»,

Севастопольский государственный университет, г. Севастополь.

Крымский научный вестник,

№4 (25), 2019

На примере аналитических данных бюджетного учреждения Крыма в данной работе авторами проведен анализ движения денежных потоков, так как для нормального функционирования учреждения необходим оптимальный объем денежных средств. Для оценки синхронности создаваемого предприятием притока и оттока денежных средств, в разрезе временных промежутков анализируемого периода рассчитывается коэффициент ликвидности денежного потока. Кроме этого, рассчитан коэффициент достаточности чистого денежного потока, коэффициент эффективности, коэффициент рентабельности положительного и отрицательного денежного потока.

Денежные потоки в бухгалтерском учете государственных, бюджетных учреждениях принято разделять по источникам финансирования. Исходя из источников финансирования выделяют денежные потоки: от бюджетной деятельности, от приносящей доход деятельности, средства во временном распоряжении, субсидии на выполнение государственного задания и на иные цели, бюджетные инвестиции, средства по обязательному медицинскому страхованию.

Анализируя денежные потоки, целесообразно выделять лишь те из них, которые связаны с приносящей доход деятельностью, так как только в этом случае притоки не равны оттокам, а по бюджетной деятельности все поступившие денежные средства необходимо расходовать строго по целевому назначению и в этом случае приток равен оттоку [2].

Основная цель анализа денежных средств заключается в необходимости определения достаточности денежных средств для успешного функционирования учреждения и выявление закономерностей в периодах возникновения излишков и недостатков денежных средств на счетах учреждении для принятия правильных управленческих решений.

Практически все операции финансово-хозяйственной деятельности, так или иначе, связанны с притоком или оттоком денежных средств. Для принятия управленческих решений руководством предприятия в первую очередь анализируется изменение денежных средств. Примерами таких решений могут быть решения о сумме расходов на увеличение объема оборотного капитала, в том числе материальных запасов, средств, необходимых для выплаты заработной платы, и прочее. Для реализации своих расходов учреждению необходимо обеспечить постоянный и своевременный приток денежных средств, который в основном представлен выручкой от оказания платных услуг.

Любая хозяйственная деятельность является объективной причиной движения денежных средств, и данный процесс является непрерывным во времени. Денежный поток представляет собой совокупность поступлений денежных средств и их выбытия в процессе осуществления хозяйственной деятельности предприятием.

Положительным денежным потоком называют поступление или приток денежных средств в предприятие, отток или выбытие денежных средств соответственно — отрицательный денежный поток. Чистый денежный поток рассчитывается как разность между отрицательным и положительным потоком. Для нормального функционирования учреждения необходим оптимальный объем денежных средств [3].

Коэффициентный анализ является значительной составляющей анализа денежных средств. Данный метод дает представление о способности предприятия формировать необходимую сумму притока денежных средств по текущей деятельности.

Первый рассчитанный показатель при применении коэффициентного анализа — коэффициент достаточности чистого денежного потока (ДП), с помощью которого оценивается достаточность формируемого учреждением чистого денежного потока, учитывая финансируемые потребности. Показатель рассчитывается по следующей формуле:

Где: КДчдп — коэф. достаточности чистого ДП в отчетном периоде;

ЧДП — величина чистого денежного потока за отчетный период;

ВКЗ — объем выплат по краткосрочным и долгосрочным займам и кредитам за отчетный период;

ДЗ — величина прироста запасов в составе оборотных активов за отчетный период. Для оценки синхронности создаваемого предприятием притока и оттока денежных средств, в разрезе временных промежутков анализируемого периода, рассчитывается коэффициент ликвидности денежного потока по следующей формуле:

Где: Клдп — коэффициент ликвидности денежного потока;

ПДП — величина положительного денежного потока;

ДСк — сумма ден. средств на конец отчетного периода;

ДСн — сумма ден. средств на начало отчетного периода;

ОДП — величина оттока денежных средств за период.

Обобщающим показателем эффективности денежных потоков является коэффициент эффективности денежных потоков. Формула расчета данного коэффициента выглядит следующим образом:

Где: Кэдп — коэффициент эффективности денежных потоков;

ЧДП — чистый денежный поток;

ОДП — величина оттока денежных средств.

Оценку эффективности использования денежных средств можно также оценить помощью показателей рентабельности, таких как:

- Рентабельность положительного денежного потока.

- Рентабельность отрицательного денежного потока денежных средств.

Рентабельность положительного денежного потока рассчитывается:

Где: Крпдп — коэф. рентабельности положительного денежного потока;

ЧП — объем чистой прибыли;

ПДП — положительный денежный поток.

Формула рентабельности отрицательного денежного потока выглядит:

Где: Кродп — коэф. рентабельности отрицательного денежного потока;

ЧП — объем чистой прибыли;

ОДП — отрицательный денежный поток.

Исходные данные для анализа исследуемой темы по материалам учреждения представлены в таблице 1.

Таблица 1. Исходные данные для коэффициентного анализа

| Показатели | Условное обозн. | Сумма, тыс. руб. | |||||||

| 4 кв. 2016 г. | 1кв 2017 г. | 2 кв 2017 г. | 3 кв 2017 г. | 4 кв 2017 г. | 1 кв 2018 г. | 2 кв 2018 г. | 3 кв 2018 г. | ||

| Запасы | З | 3 347 | 3 361 | 4 907 | 5 787 | 5 865 | 6 031 | 7 610 | 7 014 |

| Чистая прибыль | ЧП | 86 725 | 43 363 | 53 053 | 43 363 | 43 363 | 64 544 | 66 328 | 64 544 |

| Остаток ДС на начало периода | ДСн | 29 384 | 34 181 | 25 799 | 66 434 | 63 973 | 38 948 | 28 412 | 25 727 |

| Остаток ДС на конец периода | ДСк | 34 181 | 25 799 | 66 434 | 63 973 | 38 948 | 28 412 | 25 727 | 38 800 |

| Приток денежных средств | пдп | 10 115 | 1 582 | 58 876 | 78 585 | 49 364 | 53 932 | 51 355 | 88 580 |

| Отток денежных средств | одп | 8 328 | 2 577 | 19 325 | 90 300 | 85 518 | 36 600 | 60 194 | 86 869 |

| Чистый денежный поток | чдп | 1 787 | -995 | 39 551 | -11 715 | -36 154 | 17 332 | -8 839 | 1 711 |

Источник: разработано автором.

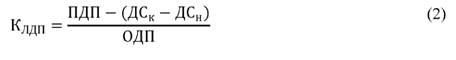

Полученные значения коэффициента достаточности чистого денежного потока только в 2х периодах, из анализируемых 8, а именно во 2 квартале 2017 года и в 1 квартале 2018 года больше единицы, что говорит о том, что учреждение смогло обеспечить отток денежных средств их притоком, то есть в данные периоды наблюдается профицит денежных средств, и учреждение покрывает свои потребности без финансирования со стороны. Во все остальные периоды значение данного коэффициента меньше единицы, и в большинстве случаев имеет вовсе отрицательное значение, и это означает, что сложилась критическая ситуация, которая характеризуется недостаточностью денежных средств, необходимых для обеспечения оттока, выполнения обязательств. Это ведет к тому, что необходимо искать дополнительные источники финансирования, в том числе и внешние. Данный коэффициент имел отрицательные значения в те периоды, где чистый денежный поток являлся отрицательным, а тенденции его изменения представлены на рисунке 1.

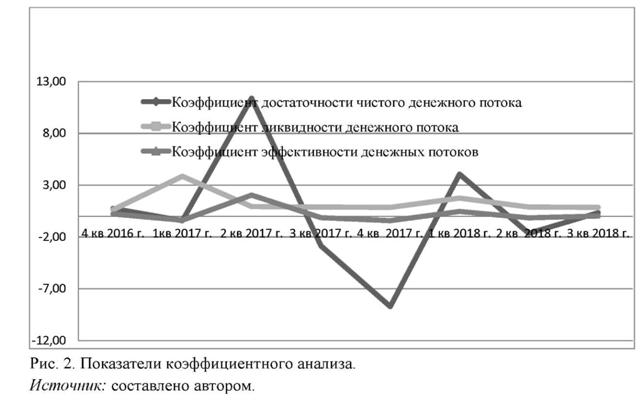

Результаты рассчитанных коэффициентов по всем формулам, приведенным выше, представлены в таблице 2.

Таблица 2. Коэффициентный анализ денежных средств

| Показатель | Условн обозн. | 4 кв 2016 г. | 1кв 2017 г. | 2 кв 2017 г. | 3 кв 2017 г. | 4 кв. 2017 г. | 1 кв 2018 г. | 2 кв. 2018 г. | 3 кв. 2018 г. |

| Коэффициент достаточности чистого денежного потока | КДчдп | 0,76 | -0,42 | 11,40 | -2,86 | -8,72 | 4,06 | -1,64 | 0,34 |

| Коэффициент ликвидности денежного потока | Клдп | 0,64 | 3,87 | 0,94 | 0,90 | 0,87 | 1,76 | 0,90 | 0,87 |

| Коэффициент эффективности денежных потоков | Кэдп | 0,21 | -0,39 | 2,05 | -0,13 | -0,42 | 0,47 | -0,15 | 0,02 |

| Рентабельность положительн. денежного потока | Крпдп | 8,57 | 27,41 | 0,90 | 0,55 | 0,88 | 1,20 | 1,29 | 0,73 |

| Рентабельность отрицательн. денежного потока | Крдс | 10,41 | 16,83 | 2,75 | 0,48 | 0,51 | 1,76 | 1,10 | 0,74 |

Источник: разработано автором.

Коэффициент ликвидности денежного потока, рассчитанный по материалам учреждения, показал что лишь за 2 периода из 8 рассматриваемых обеспечивается требуемая ликвидность, то есть значение данного показателя превышает единицу и составляет 3,87 в 1 квартале 2017 и 1,76 в 1 квартале 2018 года, то есть генерируется рост остатка денежных средств на конец отчетного периода. Во 2 и 3 кварталах 2017 года данный коэффициент был порядка 0,90, что говорит о том, что за период учреждение потратило 10% денежных средств, которые были сгенерированы в прошлом отчетном периоде, т.е. потратило на 10% денежных средств больше, чем заработало в отчетном периоде. В 4 квартале 2017 года и в 3 квартале 2018 года данный коэффициент имел значение 0,87, что близко к нормативному, больше единицы, однако это говорит о том, что учреждение в этих периодах тратит больше денежных средств чем зарабатывает.

Обобщающий показатель эффективности денежных потоков — коэффициент эффективности денежных потоков — показал неоднородную тенденцию. В половине периодов из исследуемых 8 значение данного коэффициента было отрицательным. Так, например, в начале анализируемого периода, в 4 квартале 2016 года, на каждый рубль потраченных учреждением денежных средств профицит составлял 21 копейку. В 1 квартале 2017 года на каждый рубль израсходованных денежных средств учреждением наблюдался дефицит, который составлял 39 копеек, во 2 квартале дефицит снова сменился на профицит в 2 рубля 5 копеек, на каждый потраченный рубль. После такой положительной тенденции во 2 квартале 2017 года, в 3 квартале 2017 года снова отметился дефицит в 13 копеек, после чего в 4 квартале 2017 года дефицит достиг значения 42 копейки на каждый израсходованный рубль денежных средств учреждения. В 1 квартале 2018 года дефицит сменился на профицит в 47 копеек, после чего во 2 квартале 2018 года снова образовался дефицит в 15 копеек и в последнем отчетном периоде снова сменился в профицит в размере 2 копейки на каждый потраченный рубль денежных средств. Тенденции изменения данных показателей приведены на рисунке 2.

Рентабельность положительного денежного потока во всех периодах была больше 0 и данный коэффициент не имел отрицательного значения на протяжении рассматриваемого периода. Данный коэффициент показал, что в 4 квартале 2016 года на 1 рубль поступивших в учреждение денежных средств приходилось 8,57 рублей чистой прибыли. В 1 квартале наблюдалось наибольшая сумма чистой прибыли, а именно, 27,41 рубль, на каждый 1 рубль поступивших денежных средств, после чего все последующие 3 квартала 2017 года данное значение не превышало 90 копеек чистой прибыли на рубль поступивших в учреждение денежных средств. В 1 и 2 кварталах 2018 года на каждый рубль поступивших денежных средств приходилось уже 1,20 и 1,29 рублей чистой прибыли, однако в последнем рассматриваемом периоде, 3 квартале 2018 года, данный показатель снизился до 73 копеек чистой прибыли на каждый полученный рубль денежных средств. Рентабельность отрицательного денежного потока имела похожую тенденцию с рентабельностью положительного денежного потока. На каждый потраченный рубль денежных средств в 4 квартале 2016 года и 1 квартале 2017 года приходилась наибольшая сумма чистой прибыли, а именно 10,41 и 16,83 рубля, во квартале 2017 года на каждый потраченный рубль денежных средств приходилось уже 2,75 рубля чистой прибыли. После чего на 2 отчетный периода, а именно 3 и 4 квартал 2017 года данный показатель стал меньше 1, что говорит о том, что на каждый потраченный рубль денежных средств приходилось уже всего 48 и 51 копейка соответственно. После чего в 1 и 2 кварталах 2018 года значение достигало 1,76 и 1,10 рублей чистой прибыли на 1 рубль потраченных денежных средств соответственно и в 3 квартале 2018 значение снова снизилось, однако теперь до 74 копеек чистой прибыли на 1 рубль израсходованных денежных средств.

Тенденции изменений рентабельности положительного и отрицательного денежных потоков представлены на рисунке 3.

Как уже было отмечено ранее, только в 2-х периодах из анализируемых 8, а именно во 2 квартале 2017 года и в 1 квартале 2018 года, учреждение смогло обеспечить отток денежных средств их притоком, то есть в данные периода наблюдается профицит денежных средств, и учреждение покрывает свои потребности без финансирования со стороны. В 1 квартале 2017 и 1 квартале 2018 предприятие сгенерировало больше денежных средств, чем потратило за период, что подтверждает значение данного коэффициента в 3,87 и 1,76. Во все остальные периоды, кроме 4 квартала 2016 года, данный коэффициент был порядка 0,90, то есть учреждение за эти периоды тратило немного больше, чем генерировало, и лишь в 4 квартале 2016 года, в первом рассматриваемом периоде, данный коэффициент имел наименьшее значение равное 0,64. Коэффициент эффективности денежных потоков имел крайне непоследовательную тенденцию и профицит менялся на дефицит без какой либо просматриваемой тенденции. Наибольший дефицит на 1 рубль потраченных денежных средств учреждения был в 4 квартале 2017 года и составлял 42 копейки, а наибольший профицит наблюдался во 2 квартале 2017 года и составлял 2 рубля 5 копеек на каждый израсходованный рубль денежных средств.

Таким образом, приходим к следующим выводам. Коэффициенты рентабельности положительного и отрицательного движения денежных потоков от приносящей доход деятельности имели положительные значения во все периодах, и лишь в нескольких периодах снижались до уровня ниже единицы.

Рост рентабельности поступивших и потраченных денежных средств не может трактоваться как, несомненно, положительная тенденция, так как финансовый результат деятельности определяется по принципу начисления, а движение денежных средств — по кассовому принципу.

По результатам анализа можно несомненно сказать о наличии сезонности в деятельности учреждения, так как коэффициент достаточности чистого денежного потока имеет отрицательное значение в основном в 4 квартале осенне-зимнего периода, а во 2 квартале весенне-летнего периода наблюдается значительный рост и чистого денежного потока и коэффициента достаточности чистого денежного потока. Учреждению для увеличения денежных средств от приносящих доход деятельности, целесообразно планировать какие-либо крупные траты исключительно на летние периоды, где отток денежных средств будет покрыт притоком, и не будет возникать отрицательного значения чистого денежного потока.

Литература

1. Бюджетный кодекс Российской Федерации: Утв. Государственной Думой от 31.07.1998 N 145-ФЗ (ред. от 28.12.2017) / [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_19702

2. Алексеева А. И., Васильев Ю. В., Малеева А. В., Ушвицкий Л. И. Комплексный анализ хозяйственной деятельности: Учебное пособие. — М.: КноРус, 2016. 720 с.

3. Кожин В. А., Пряничников С. Б. Экономический анализ: Учебное пособие. Часть 2. - Н. Новгород: НИМБ, 2011. 95 с.

4. Кузнецова В. Д., Саченок Л. И., Анализ исполнения бюджетных средств государственными организациями // Сборник Международной конференции «Высокие технологии и инновации в науке». — М.: НАЦ «Просвещение, 2019. C.189-194.

5. Саченок Л. И. Управление денежными потоками в организациях бюджетной сферы // Сборник трудов «Теоретический и практический потенциал современной науки». — М., 2018. С.168-171.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ