Аналитический обзор методов прогнозирования вероятности банкротства предприятий

Водопьянова Дина Владимировна,

магистрант Липецкого филиала

ФГОБУ ВПО «Финансовый университет при Правительстве РФ»,

г. Липецк,

Уродовских Виктор Николаевич,

кандидат технических наук,

доцент кафедры математики

и информатики Липецкого филиала

ФГОБУ ВПО «Финансовый университет при Правительстве РФ»,

г. Липецк

Концепт

№11 (ноябрь) 2015

Аннотация. Положительные тенденции в развитии сектора малого предпринимательства, наметившиеся за последние годы, могут быть сняты воздействием как общих, так и специфических факторов, обусловленных кризисными явлениями в экономике зарубежных стран и Российской Федерации. В данных условиях существования особо остро стоят проблемы организации оперативного управления деятельностью предприятия, постоянного мониторинга его финансового состояния, управления его денежными потоками. На наш взгляд, использование различных моделей оценки на торговых предприятиях может существенным образом повлиять на объективность при оценке финансового состояния предприятия и отследить складывающиеся тенденции в бизнесе.

С момента возникновения товарно-денежных отношений в экономике появились и процессы банкротства ее субъектов. Это в первую очередь связано с взаимодействием экономически самостоятельных и свободных хозяйствующих субъектов, работающих в условиях конкуренции, высокой неопределенности и риска, что и приводит в некоторых случаях к их разорению.

В условиях несовершенной конкуренции доходы экономических субъектов не могут быть гарантированы, поскольку результаты принятия самостоятельных решений фирм относительно видов и объема производимой продукции, способов максимизации прибыли становятся известными только после реализации товара. Такие обстоятельства - следствие проявления стихийного развития экономики, они ведут к образованию несоответствия между спросом и предложением.

Понимание и знание природы, экономических предпосылок, факторов и причин возникновения процессов банкротства позволяет управлять кризисными явлениями, формировать прогнозы вероятности наступления кризиса в отдельных компаниях. Это дает возможность вовремя принимать меры, разрабатывать антикризисную политику и минимизировать последствия финансового кризиса предприятия при его наступлении, чтобы не допустить банкротства. При этом стратегия предупреждения банкротства должна опираться на методы оценки текущего состояния организации.

На сегодняшний день известно множество методик оценки вероятности банкротства предприятий (Аргенти, Альтмана, Бивера, Таффлера, Спрингейта, Сайфулина - Кадыкова, правительственная методика РФ от 1994 г. и др.) по данным финансовой отчетности предприятий. Они позволяют получить вероятностные прогнозные оценки их банкротства [1].

В зарубежной экономической литературе предлагается большое количество всевозможных методик и математических моделей диагностики вероятности наступления банкротства организаций. Одной из первых попыток использовать аналитические коэффициенты для прогнозирования банкротства считается работа У. Бивера. Им рассмотрены за пятилетний период двадцать коэффициентов по группе компаний, половина из которых обанкротилась [2]. Предложенная У. Бивером пятифакторная система оценки финансового состояния предприятия с целью диагностики банкротства содержит ряд индикаторов:

- коэффициент Бивера - отношение суммы чистой прибыли и начисленной амортизации к общей величине заемного капитала;

- коэффициент текущей ликвидности - отношение оборотных активов к общей величине текущих обязательств;

- экономическая рентабельность - отношение чистой прибыли к общей величине активов предприятия;

- финансовый леверидж - отношение заемного капитала к валюте баланса;

- коэффициент покрытия текущих активов собственными оборотными средствами - отношение собственных оборотных средств к стоимости оборотных активов.

Исходя из значений каждого показателя определяется группа, к которой может быть отнесено предприятие.

Многофакторные модели прогнозирования банкротства обычно включают пять-семь финансовых показателей. В зарубежной практике для оценки вероятности банкротства наиболее часто используется «Z-счет» Э. Альтмана (индекс кредитоспособности), который представляет собой пятифакторную модель, построенную по данным успешно действующих, а также обанкротившихся промышленных предприятий США. Итоговый коэффициент вероятности банкротства Z рассчитывается с помощью пяти показателей, каждый из которых наделен определенным весом, установленным статистическими методами. В общем виде индекс кредитоспособности (Z-счет) имеет вид:

Z = 1,2 Коб + 1,4 Кнп + 3,3 Кр + 0,6 Кп + 1,0 Ком,

где Коб - доля чистого оборотного капитала в активах;

Кнп - рентабельность активов, рассчитанная по нераспределенной прибыли;

Кр - рентабельность активов, рассчитанная по балансовой стоимости;

Кп - коэффициент покрытия по рыночной стоимости собственного капитала;

Ком - отдача всех активов.

В данной модели Коб представляет собой долю покрытия активов собственным оборотным капиталом, Кнп и Кп отражают структуру капитала, Кр - рентабельность активов, а Ком - оборот капитала.

Вероятность банкротства прогнозируется в зависимости от значения Z: если Z менее 1,81 - очень высокая; от 1,81 до 2,7 - высокая; от 2,7 до 2,9 - невелика; более 2,99 - ничтожна, очень низкая.

Данная методика была усовершенствована в 1983 г., в результате чего она приобрела следующий вид:

Z = 0,717 Коб + 0,847 Кнп + 3,107 Кр + 0,420 Кп + 0,998 Ком.

По рассчитанному значению Z-счета можно судить об угрозе банкротства: если менее 1,23 - вероятность угрозы банкротства высокая; если Z в диапазоне от 1,23 до 2,90 - зона неведения; если более 2,90 - угроза банкротства низкая.

Одно из главных мест в оценке вероятности банкротства российских организаций занимает официальная методика, отраженная в Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса [3].

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий: коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Если выполнено хотя бы одно из указанных условий, это считается достаточной причиной, чтобы структуру баланса считать неудовлетворительной, а предприятие неплатежеспособным.

Объективна и методика Иркутской государственной экономической академии. Состояние предприятия авторы методики рассматривают с точки зрения возможного наступления банкротства, ими вводится дополнительный параметр - возможность восстановления стабильного финансового состояния: «Возможность восстановления экономических и финансовых характеристик». При этом предлагается ввести два уровня дифференциации финансового состояния. Первый уровень даёт общее представление о финансовом и экономическом состоянии и может быть либо «устойчивым», «относительно стабильным» или «неустойчивым».

Такая информация важна для внутренних пользователей потому, что система антикризисных мер для каждого из состояний дифференцирована и имеет различные цели и задачи. Для внешних пользователей информация о более точном финансовом положении необходима для принятия решений о финансировании, определении сроков, условий и процентной ставки кредитования, слиянии, покупке бизнеса.

В связи с этим необходимо внутри каждой группы ввести второй уровень дифференциации. Этот уровень различает три состояния: «абсолютно», «средне-» и «низкоустойчивые» положения. В результате было получено девять уровней состояния предприятия на векторе изменения финансового положения предприятия, что даёт возможность принять более адекватные и верные управленческие решения в вопросах стабилизации финансового состояния и стратегического развития.

Критерий «возможность восстановления экономических и финансовых характеристик» дает пользователям информацию о вероятности восстановления устойчивого (стабильного) финансового состояния предприятия на данном положении вектора изменений. Данный показатель оценивает возможность и целесообразность применения антикризисных мер как основу для принятия управленческих решений и условия привлечения внешних источников финансирования.

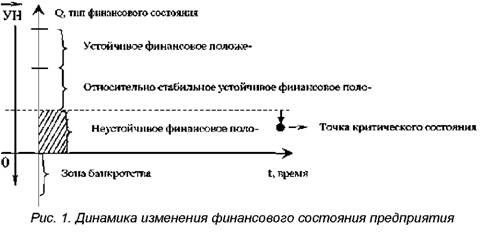

Наглядно возможные варианты развития ситуации до и после прохождения критической точки представлены в виде графика, рис. 1 [4].

Вертикальная ось - ось финансового состояния, она отражает возможные варианты, от абсолютно неустойчивого к абсолютно устойчивому состоянию (снизу вверх). Вектор УН (устойчивое/неустойчивое) отражает изменение финансового состояния предприятия от устойчивого до неустойчивого положения.

Горизонтальная ось - ось времени - отражает развитие ситуации во времени. Пунктирной линией изображена граница, после которой наступает точка критического состояния.

Точка критического состояния в экономической сфере (точка бифуркации) - это такое состояние финансовой системы и экономического положения предприятия, при котором вероятность наступления неудовлетворительного финансового состояния может стать достаточно высокой и приблизится к единице, если не предпринять необходимых мер в целях предотвращения наступления банкротства. Данная точка находится в области неустойчивого финансового состояния. Если в момент прохождения критической точки не будут приняты антикризисные меры, сохранится существующая динамика развития финансовых и экономических показателей, то предприятие не сможет восстановить платёжеспособность, стабильность экономического развития и продолжит движение к банкротству. Если в критической точке имеется возможность сформировать вектор изменений, антикризисных мер, то предприятие получит возможность при верных управленческих решениях восстановить свой потенциал и стабилизировать свое финансово-экономическое состояние.

В теории самоорганизации точка бифуркации определена как критическое состояние системы, при котором она становится неустойчивой и возникает неопределенность: станет ли состояние системы хаотическим, или оно перейдет на новый, более высокий уровень упорядоченности.

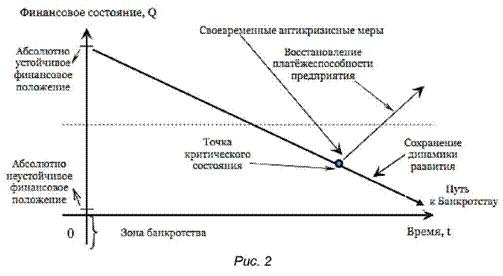

Из рисунка видно, что компания пока еще имеет устойчивое финансовое положение с относительно низкой вероятностью банкротства. При этом если компания оперативно примет антикризисные меры, то это позволит избежать ее банкротства. Если же компания будет продолжать свою деятельность без принятия мер по восстановлению платежеспособности, то это может привести к банкротству. При достижении Индикатором, который определяет наступление точки критического состояния, является четырехфакторная R-модель оценки риска банкротства предприятий Иркутской государственной экономической академии (Иркутская модель). Наступление точки критического состояния представлено в виде следующей схемы, рис. 2. точки критического состояния (критической области) исчезает возможность «вернуться назад», пересмотреть сложившуюся ситуацию и принять меры для полного восстановления своей платёжеспособности.

Для того чтобы определить, наступила ли точка критического состояния, можно воспользоваться четырехфакторной R-моделью оценки риска банкротства предприятий Иркутской государственной экономической академии, которая имеет следующий вид:

R = 8,38 K1 + K2 + 0,054 Кз + 0,63 К4,

где K1 - отношение собственного оборотного капитала к сумме активов;

К2 - отношение чистой прибыли к собственному капиталу;

К3 - отношение выручки от реализации к валюте баланса;

К4 - отношение чистой прибыли к себестоимости проданных товаров, работ, услуг.

Вероятностная оценка прогнозирования банкротства в четырехфакторной модели определяется в зависимости от диапазона показателя R:

- максимальная вероятность банкротства (90-100%) при значении R < 0;

- высокая вероятность банкротства (60-80%) при значении 0 < R < 0,18;

- средняя вероятность банкротства (35-50%) при значении 0,18 < R < 0,32;

- низкая вероятность банкротства (15-20%) при значении 0,32 < R < 0,42;

- вероятность банкротства минимальная (до 10%) при R > 0,42.

Подводя итог статьи, необходимо отметить, что диагностика деятельности хозяйствующего субъекта представляет собой процедуру финансового контроля на основе оценки достоверности ведения финансового учета, показателей бухгалтерской отчётности. При этом градация типов финансового состояния предприятия носит в определенной степени условный характер. Результаты диагностики потенциального банкротства и сравнение их с уровнем показателей критического состояния служат основой для проведения комплексного анализа при прогнозировании банкротства.

Как уже отмечалось выше, зарубежные методики по оценке вероятности наступления кризиса предприятия не всегда приемлемы для российских организаций, поскольку в них используются коэффициенты-константы, рассчитанные в соответствии с условиями, отличными от российских. По результатам проведенного анализа можно считать, что с точки зрения выявления точки критического состояния наиболее приемлема система показателей, используемая в R-модели Иркутской академии, которая определяет вероятностный характер того, способно ли предприятие достичь восстановления своей платёжеспособности, избежав при этом наступления кризиса.

Ссылки на источники

1. Трененков Е. М., Дведенидова С. А. Диагностика в антикризисном управлении // Менеджмент в России и за рубежом. - 2011. - № 1. - С. 16.

2. Иванова Л. И. Анализ финансовой отчетности: учеб. пособие для студ. вузов по экономическим специальностям. - Ульяновск: ФГБОУ ВПО «Ульяновская ГСХА», 2013. - С. 90.

3. Федеральный закон от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (принят ГД ФС РФ 27.09.2002) (действующая редакция от 01.12.2014) // Российская газета. - 2002. - 02 ноября.

4. Трененков Е. М., Дведенидова С. А. Указ. соч.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ