Тенденции развития российского рынка межбанковских кредитов

Е.А. Разумовская, (

доктор экономических наук, профессор кафедры финансов,

денежного обращения и кредита;

И.А. Петрова - магистрант;

ФГАОУ ВО «Уральский федеральный университет

имени первого Президента России Б.Н. Ельцина», РФ, Екатеринбург.

Эксперт: теория и практика

№1 (4) 2020

Статья посвящена рассмотрению некоторых аспектов и тенденций развития одного из наиболее распространенных финансовых инструментов - межбанковского кредита (МБК); проведен простой анализ российского рынка МБК. Предпринята попытка выявить благоприятные и негативные факторы, влияющие на текущее состояние рынка межбанковского кредитования и на перспективы его развития в условиях стагнации национальной экономики РФ.

Актуальность исследований в области межбанковского кредитования обусловлена тем интересом и потребностью, со стороны самих банков, которая составляет суть кредитных отношений. Межбанковский кредит выступает для банков регулятором их текущей ликвидности, а также позволяет поддерживать стабильное функционирование экономики за счет поддержания платежеспособности всей банковской системы в целом.

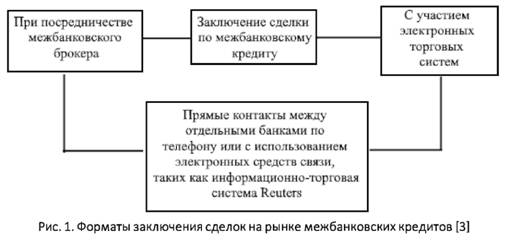

В данном виде кредитования существует две стороны: банк-кредитор и банк-заемщик. Банк-кредитор уделяет большое внимание качеству предоставляемых ссуд, так как в этой системе присутствует высокая степень риска, которая может привести к значительным убыткам. Банк-заемщик путем займа устраняет кассовые разрывы за счет привлечения ликвидных активов, и производит фондирование активных операций. Заключение сделок по межбанковскому кредиту имеет разносторонний характер и может осуществляться в нескольких формах, которые отражены на рисунке 1.

Межбанковский кредит представляет собой инструмент денежного рынка, на котором происходит кредитование одного банка другим под небольшой процент (межбанковская ставка) в форме кредитной линии на срок чаще всего от одной ночи до недели. Поскольку межбанковский кредит имеет высокий спрос, порождающий как положительные, так и отрицательные ситуации из-за присутствия спекуляции была создана система оценки его качества.

На сегодняшний день существуют следующие разновидности МБК:

- однодневные «овернайт» (со сроком одного операционного дня с низким уровнем риска);

- короткие (сроком до недели, аналогично с низким уровнем риска);

- средние (спекулятивного характера, срок до 30 дней, средний риск); и

- длинные (от 30 до 90 дней с высоким уровнем риска).

Категории качества, предоставляемых ссуд, представлены на рисунке 2.

Проблематика рассматриваемой разновидности кредитования и формирования высокоразвитого межбанковского рынка заключается в ослабленном информационном взаимодействии банковских организаций, низкой степени доверия в банковской среде, высокой степени рисков и многих других причинах. Данные факторы тесно связаны с управленческими составляющими и в большей степени от применяемой системы оценки качества кредитования.

Такая система позволяет выявить дефекты в функционировании данного механизма. В соответствии с законодательством РФ, оценка качества любой разновидности кредита осуществляется только по единственному критерию, а именно кредитному риску [4]. Так, в Положении Банка России № 254-П, действующем с 01.08.2004, качество кредита (ссуды) «определяется вероятностью его обесценения», связанном с тем, что заемщик суммы основного долга и неуплаты процентов по нему. При этом «перечень показателей, используемых для анализа финансового положения заемщика, кредитная организация определяет самостоятельно».

Для ускорения процесса проверок были разработаны специальные методы и рейтинги, позволяющие наиболее точно понять не только благосостояние контрагента, но и самого кредитора. Такими методами могут выступать традиционные, статистические, математические и многие другие. Наиболее востребованными рейтинговыми агентствами на сегодняшний день на российском рынке выступают: «Национальное Рейтинговое Агентство», «АКРА», «Эксперт РА».

В оценке качества межбанковского кредитования существует несколько уровней. На предварительном этапе основными показателями, которые используются при оценке, выступают [2]:

- состояние кредитного портфеля банка и кредитная политика;

- собственный капитал, доходы и расходы банка;

- рыночное положение кредитной организации;

- принадлежность к финансово-промышленным группам;

- деятельность контрагента на рынке МКБ;

- форексные операции и наличие кредитных линий;

- механизм установления предельных объемов сделок (лимитов);

- оценка конкурентоспособности банка;

- риск ликвидности, оценка рисков операций и многие другие.

Таблица 1. Крупнейшие банки РФ по объему МБК, 2019 г. [1]

| Место | Название банка | Город | Межбанковские кредиты, тыс. руб. | Межбанковские кредиты/активы, % |

| 1 | СБЕРБАНК РОССИИ | Москва | 1685200475 | 8,02 |

| 2 | НАЦИОНАЛЬНЫЙ КЛИРИНГОВЫЙ ЦЕНТР | Москва | 1221660497 | 48,21 |

| 3 | ВТБ | С.-Петербург | 811556132 | 9,28 |

| 4 | ВТБ 24 | Москва | 764231227 | 24,84 |

| 5 | БИНБАНК | Москва | 630317133 | 56,5 |

| 6 | АЛЬФА-БАНК | Москва | 266077898 | 12,05 |

| 7 | РОССЕЛЬХОЗБАНК | Москва | 259076079 | 10,13 |

| 8 | ЮНИКРЕДИТ БАНК | Москва | 233184764 | 22,64 |

| 9 | ФК ОТКРЫТИЕ | Москва | 197624047 | 7,83 |

| 10 | РОСБАНК | Москва | 196362169 | 26,02 |

На начальном этапе происходит сравнение полученных результатов на достоверность и принадлежность тем целям, которые были поставлены перед экспертами и аналитиками. В заключение производится оформление окончательного результата анализа исследований и прогнозирования, подводятся итоги.

Межбанковское кредитование осуществляется в пределах установленных лимитов, в ходе которых определяются банки-заемщики (контрагенты), с которыми в дальнейшем предстоит сотрудничество, а также лимит количества сделок, установленных кредитным комитетом [1]. Расчет банка-кредитора по установлению лимита производится после анализа финансового состояния заемщика, потому что чем лучше положение, тем больше денежных средств можно получить при предоставлении межбанковского кредита.

При установлении лимита так же существуют критерии, такие как: публикация в известных рейтингах, хорошая деловая репутация, наличие валютной лицензии, сопоставимый с базовыми показателями уставный капитал и многие другие факторы. Наибольшее значение в этой структуре имеет осуществление четкого контроля за соблюдением данных лимитов и возникающие при малейших несоответствиях проблемы.

По данным «Коммерсантъ» [7] на конец 2019 года были опубликованы данные 50 крупнейших банков по объему межбанковских кредитов, 10 из которых представлены в таблице ниже. Лидирующие позиции занимают «Сбербанк», «Национальный клиринговый центр», «ВТБ».

По представленным (но требующим уточнения данным) за 2019 год данным, заметна тенденция снижения выдачи межбанковских кредитов. Данные Центрального Банка России за 2019 год по показателям среднего дневного оборота рынка межбанковских кредитов (депозитов) и операциям РЕПО отражены в таблице 2, демонстрирующие незначительные колебания в депозитных операциях резидентов и снижение РЕПО, тогда как во взаимодействии с нерезидентами прослеживается сохранение величины депозитных операций, а также увеличение в сделках РЕПО.

Таблица 2. Показатели среднего дневного оборота рынка межбанковских кредитов (депозитов) и операций РЕПО, руб. [6]

| Периоды | Депозитные операции | РЕПО | ||

| между резидентами | с нерезидентами | между резидентами | с нерезидентами | |

| Январь | 367 752 | 97 616 | 590 458 | 17 587 |

| Февраль | 345 732 | 96 760 | 514 328 | 10 247 |

| Март | 359 491 | 112 446 | 464 892 | 13 150 |

| Апрель | 321 087 | 106 360 | 484 311 | 19 110 |

| Май | 324 868 | 110 802 | 485 420 | 19 261 |

| Июнь | 344 269 | 107 147 | 493 110 | 22 865 |

| Июль | 343 314 | 92 681 | 473 390 | 18 239 |

| Август | 313 787 | 100 680 | 360 468 | 15 194 |

| Сентябрь | 349 736 | 89 115 | 385 158 | 16 310 |

| Октябрь | 362 979 | 97 986 | 406 811 | 14 906 |

| Ноябрь | 360 706 | 97 421 | 452 017 | 22 966 |

| Декабрь | 378 012 | 103 634 | 467 581 | 23 457 |

Современное межбанковское кредитование имеет актуальную и очень распространенную форму ссуды в сфере банковского сектора, которое требует постоянного развития и анализа. Безусловным преимуществом данного кредита перед остальными видами займов выступает мобильность в заключении договора и совершении сделки, что в свою очередь полностью отвечает всем требованиям текущей ликвидности банковской организации, подверженной постоянным изменениям.

При возникновении излишка денежных средств банк своевременно размещает их на рынке межбанковского кредитования, поскольку таким образом банк имеет максимально надежные условия для быстрой реализации краткосрочных ресурсов коммерческого банка с наибольшей выгодой.

Особое внимание стоить уделять и экономическим изменениям, которые могут нести в себе как благоприятные, так и негативные факторы развития. Именно по этой причине, во избежание невозврата денежных средств, банкам-кредиторам следует производить тщательные проверки своих контрагентов на соответствие предоставляемой информации и документов реальным данным. Бакам-заемщикам, в свою очередь, следует правильно оценивать свое положение и обязательства, которые они на себя принимают.

Библиографический список

1. Большакова А.Б. Теоретические и практические аспекты функционирования российского рынка МБК // Экономика. Бизнес. Банки. -2016. - №6. - С. 132-138.

2. Коробова Г.Г. Банковские операции. -М.: Магистр, 2016. - 544 с.

3. Кузнецова Е.И. Финансы. Денежное обращение. Кредит. - М.: Юнити, 2017. -556 с.

4. Лисюткина И.А. Современные направления развития рынка межбанковского кредитования в России // Современное состояние и перспективы развития национальной финансово-кредитной системы: сб. III междунар. конф. -2019. - С. 44-47.

5. Щегельский М.И. Рынок МБК: проблемы и перспективы // Перспективные направления развития банковского дела: сб. VI еждунар. на-учн. студ. конгресса, 2017. - С. 20-28.

6. Официальный сайт Банка России. Электронный ресурс. URL: https://www.cbr.ru/ (дата обращения 12.01.20202 г.)

7. Официальный сайт ИД «КоммерсантЪ». URL: https://www.kommersant.ru/ (дата обращения 12.01.20202 г.)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ