Построение модели внутреннего контроля дебиторской и кредиторской задолженности в организациях оптово – розничной торговли

Макаренко Светлана Анатольевна

соискатель кафедры аудита

Кубанский государственный аграрный университет,

Краснодар, Россия

Политематический сетевой электронный научный журнал

Кубанского государственного аграрного университета

№72(08) 2011

В статье рассматривается последовательность постановки целей и задач в ходе внутреннего контроля дебиторской и кредиторской задолженности. На основании данной последовательности разработана модель проведения внутреннего аудита расчетов с контрагентами в организациях оптово-розничной торговли. Разъясняется порядок проведения этого аудита

В современных условиях хозяйствования одним из важнейших критериев обеспечения долгосрочной финансовой устойчивости и эффективного функционирования организаций оптово-розничной торговли является детально организованная система расчетов с контрагентами. От выбора формы расчетов и ее соответствия существующим условиям хозяйствования, правильности и упорядоченности документооборота, четкости соблюдения платежной дисциплины и своевременности исполнения обязательств зависят как результат отдельной сделки, так и финансовая устойчивость организации в целом.

В сегодняшней экономической ситуации хозяйствующим субъектам представлена полная самостоятельность в выборе контрагентов, форм расчетов и рынков сбыта продукции, привлечении источников финансирования и путей инвестирования. Риск возникновения задолженности таится практически во всех хозяйственных взаимоотношениях: с покупателями, поставщиками, наемными работниками и т.п. Наличие постоянной кредиторской и дебиторской задолженность для организаций оптово-розничной торговли - обычное явление, которое с одной стороны способствует развитию организации, а с другой - представляет фактор экономического риска ее деятельности. Увеличение дебиторской задолженности, изменение структуры активов и пассивов, связанное с одновременным увеличением кредиторской задолженности может привести к отсутствию денежных средств на счетах организации, к росту экономической зависимости от кредиторов и, в конечном счете, к потере ликвидности и угрозе банкротства.

Примером такой ситуации является отсутствие на счетах организации денежных средств, для платежа важнейшему контрагенту (уплаты налогов, выплаты заработной платы и т.п.). При этом менее значим контрагентам, за последнюю неделю было осуществлено платежей на сумму, в два раза превышающую требуемую. В большинстве случаев потеря ликвидности и рост дебиторской и кредиторской задолженности возникают не из-за убыточности бизнеса, а в отсутствие надлежащего контроля. Это требует нового подхода к процессу управления организацией, характерной особенностью которого является усиление контрольной функции со стороны менеджмента. В этих условиях возникла потребность у руководства организации в построении эффективной системы внутреннего контроля дебиторской и кредиторской задолженности.

Значение понятий дебиторской и кредиторской задолженности в законодательстве о бухгалтерском учете мы не найдем. Прежде всего, эти понятия связаны с обязательствами организации. При этом кредиторская задолженность это сумма обязательств организации перед другими лицами, а дебиторская задолженность - сумма обязательств, причитающихся организации. Как правило, вышеупомянутые обязательства возникают следствие временного разрыва между моментом перехода права собственности на товары (услуги) и их оплатой либо в силу незаконченных расчетов по взаимным обязательствам. В результате использования коммерческого кредита, торговая организация может быстрее и масштабнее реализовать свои цели (максимизации прибыли, увеличении объема продаваемых товаров, привлечения новых потенциальных покупателей и т.п.), повысить эффективность финансовой деятельности. Для любой организации оптово-розничной торговли дебиторская задолженность является неотъемлемым элементом сбытовой деятельности.

Выделим факторы, влияющие на величину дебиторской и кредиторской задолженностей, отражаемых в составе оборотных активов и источников финансирования организации, соответственно:

- общий объем отгруженных или отпущенных в порядке продажи, прямого обмена, товарного кредита всех товаров и доля в этом объеме продаж в кредит (с ростом объема продаж, как правило, растут и остатки дебиторской задолженности);

- политика осуществления расчетов с контрагентами организации (предоставление льготных условий расчетов напрямую влияют на остатки соответствующей задолженности);

- политика осуществления мероприятий по минимизации рисков неплатежей для снижения вероятности образования сомнительной и безнадежной задолженности (уровень активности организации по взысканию дебиторской задолженности влияет на качество дебиторской задолженности);

- уровень лояльности покупателей (чем выше уровень лояльности клиента, тем меньше уровень риска нарушения условий договоров затрудняющих своевременность расчетов);

- качество осуществления регулярного анализа расчетов с дебиторами и кредиторами и эффективность использования его результатов;

- организация бухгалтерского учета, своевременность и обоснованность проведения инвентаризации дебиторской и кредиторской задолженности и взаимных сверок расчетов, наличие эффективной системы внутреннего контроля.

В отношении последнего пункта следует отметить, что грамотно построенная система внутреннего контроля дебиторской и кредиторской задолженности способствует выявлению скрытых резервов повышения эффективности деятельности за счет ускорения взаиморасчетов и выбора их наиболее рациональной формы, что носит принципиальный характер для установления взаимовыгодных отношений с действующими и потенциальными партнерами.

Внутренний контроль дебиторской и кредиторской задолженности в организациях оптово-розничной торговли - это регламентированная внутренними документами деятельность специальной службы, основанная на системном научно-обоснованном процессе объективного сбора, анализа и оценки информации о состоянии расчетов с контрагентами и выявлению соответствия их установленным критериям. Деятельность такой службы позволяет руководству организации и управленческому персоналу оперативно получать информацию об отклонениях от нормальных условий совершения хозяйственных операций.

Основная цель функционирования системы внутреннего контроля (аудита) дебиторской и кредиторской задолженности в организациях оптово-розничной торговли - подтвердить полноту, право, существование и стоимостную оценку сальдовых остатков по счетам расчетов с поставщиками и покупателями на конец отчетного периода.

Для достижения этой цели специалист внутреннего аудита обязан установить:

- причины и виновников образования дебиторской задолженности, давность ее возникновения и реальность получения;

- не пропускаются ли сроки исковой давности;

- какие меры принимаются для погашения дебиторской и кредиторской задолженности;

- проводятся ли встречные проверки;

- составляются ли акты сверки взаиморасчетов;

- наличие графиков погашения задолженности и писем, в которых дебиторы признают свою задолженность;

- ведется ли претензионно - исковая работа;

- осуществляется ли контроль исполнения договорных обязательств;

- наличие неистребованной кредиторской задолженности;

- предусмотрены ли меры поощрения, мотивации сотрудников на работу по минимизации задолженности;

- не перекрывалась ли в бухгалтерских балансах дебиторская задолженность кредиторской, путем отражения свернутого сальдо по расчетным счетам.

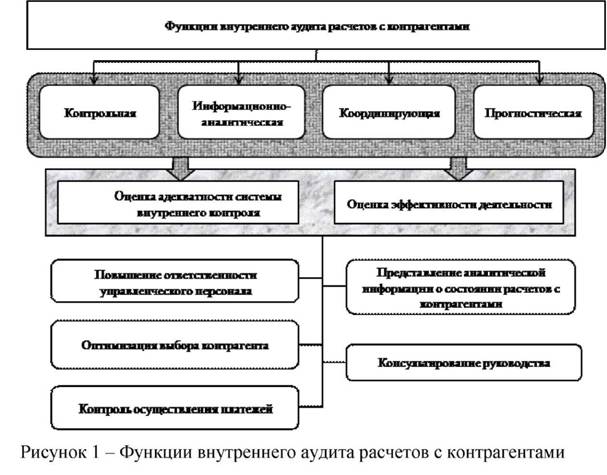

На рисунке 1 нами были выделены функции внутреннего аудита расчетов с контрагентами, как наиболее эффективного вида внутреннего контроля.

Любая аудиторская проверка, в том числе внутренний аудит дебиторской и кредиторской задолженности, начинается с составления плана аудита, основная задача которого ответить на вопрос: какие составляющие процесса и системы внутреннего контроля следует проверять.

Задания общего плана на проведение проверки детализируются в соответствующей программе, которая является набором инструкций для контролера, выполняющего проверку, а также средством контроля и проверки надлежащего выполнения работы. В отличие от общего плана проверки, где содержатся общие рекомендации, в программе должно быть достаточно конкретно описано, что и как следует проверять, на что обращать внимание, с чем сопоставлять и т.д.

Программа внутренних аудиторов - одна из основных мер, обеспечивающих эффективность системы, - и является источником информации для руководства организации. Чтобы программа внутренних аудитов была эффективной, требуется ее планирование и управление.

Подготовка и составление программы внутреннего аудита являются заключительным этапом планирования аудита дебиторской и кредиторской задолженности. Согласно Правилу (Стандарту) № 3 «Планирование аудита» программа аудита представляет собой детальную расшифровку действий аудитора и аудиторских процедур, необходимых для осуществления общего плана аудита [4]. Программа внутреннего аудита дебиторской и кредиторской задолженности должна быть утверждена на уровне внутрифирменных стандартов.

Источниками внутреннего аудита дебиторской и кредиторской задолженности являются:

- законодательные акты, регулирующие правила учета, налогообложения и аудита. Это Федеральные законы:

- «Об аудиторской деятельности»,

- Гражданский кодекс Российской Федерации,

- Правила (Стандарты) аудиторской деятельности,

- а также Положения по бухгалтерскому учету:

- «Бухгалтерская отчетность организации» (ПБУ 4/99),

- «Доходы организации» (ПБУ 9/99),

- «Расходы организации» (ПБУ 10/99),

- «Учет расходов по займам и кредитам» (ПБУ 15/2008),

- «Учетная политика организации» (ПБУ 1/2008),

- «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006) и др.;

- первичные документы, такие как:

- договоры с контрагентами,

- счета-фактуры,

- товарные накладные,

- акты выполненных работ (оказанных услуг),

- авансовые отчеты,

- платежные документы,

- выписки банков,

- акты сверки взаиморасчетов,

- акты инвентаризации и др.;

- регистры синтетического и аналитического учета, такие как:

- ведомости,

- журналы-ордера,

- книги покупок и продаж,

- главная книга и др.;

- бухгалтерская и налоговая отчетность.

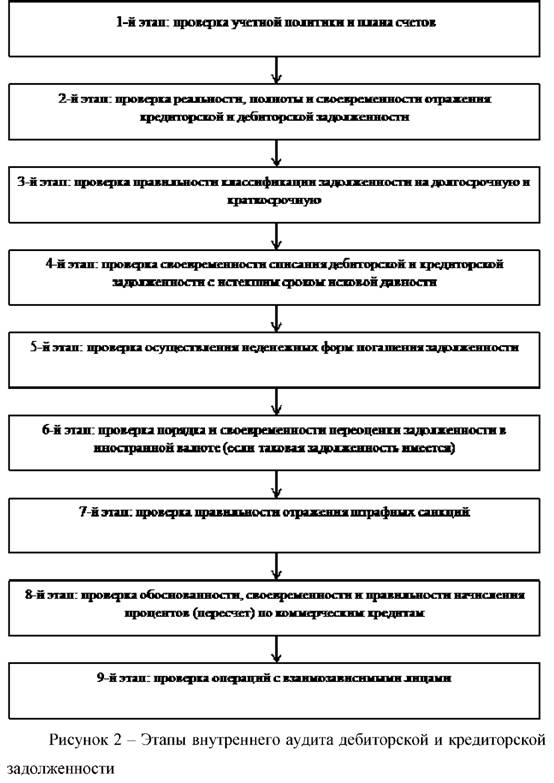

В ходе проведения проверки операций по расчетам с дебиторами и кредиторами внутренним аудиторам необходимо строго придерживаться разработанной программы аудита. На рисунке 2 изображены этапы внутреннего аудита дебиторской и кредиторской задолженности.

На первом этапе проведения внутреннего аудита дебиторской и кредиторской задолженности необходимо проверить учетную политику организации оптово - розничной торговли на предмет закрепления методов и приемов, определяющих особенности ведения учета расчетов с дебиторами и кредиторами в организации (сроки и периодичность проведения инвентаризации, создается ли в организации резерв по сомнительным долгам, осуществляет ли организация перевод долгосрочной задолженности в краткосрочную, порядок оформления счетов-фактур и т.п.).

Кроме того, на данном этапе внутренний аудитор изучает рабочий план счетов организации с целью выяснения глубины разделения аналитического учета в разрезе счетов по учету расчетов. По результатам проверки внутреннему аудитору следует сделать вывод о полноте и достаточности сведений о постановке учета расчетов с дебиторами и кредиторами, содержащихся в учетной политике и рабочем плане счетов. В случае необходимости внутренний аудитор должен дать рекомендации по исправлению недостатков, обнаруженных в указанных документах.

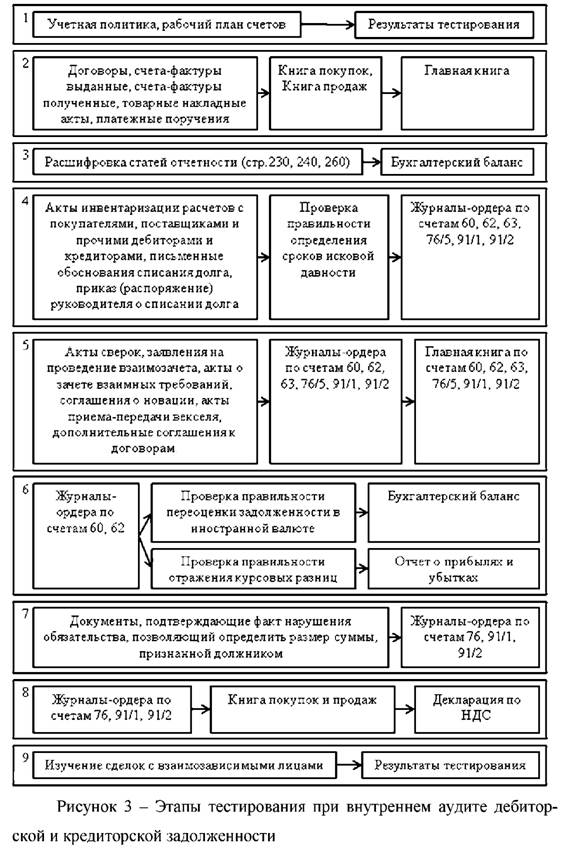

На втором этапе внутреннего аудита дебиторской и кредиторской задолженности согласно программе аудита необходимо проверить реальность, полноту и своевременность отражения расчетов с контрагентами в учете. Внутреннему аудитору следует, убедиться, что дебиторская и кредиторская задолженность отражается по моменту перехода права собственности. Дебиторская задолженность должна быть отражена по реально совершенным операциям, что подтверждается наличием первичных документов, образование и погашение дебиторской задолженности правильно разграничено по учетным периодам. Расчеты с поставщиками и поставки товаров производятся своевременно. Факт приобретения товаров должен проверяться по данным заключенных договоров поставки, полученных счетов-фактур, платежных поручений об оплате. Выручка должна быть отражена по моменту перехода права собственности, что подтверждается наличием выставленных товарных накладных, счетов-фактур. Также данные суммы должны соответствовать суммам, указанным в Главной книге по соответствующим счетам (рис. 3).

На этом этапе внутренним аудитором может быть проведена экспресс-оценка вероятности возникновения безнадежной дебиторской задолженности, которая позволяет сделать прогноз поступлений средств, выявить дебиторов, в отношении которых необходимы дополнительные усилия по возврату долгов, оценить эффективность управления дебиторской задолженностью.

Следующим этапом аудита дебиторской и кредиторской задолженности должна быть проверка правильности классификации задолженности на долгосрочную и краткосрочную. Согласно Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) в бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные [2]. В этой связи усиливаются роль и значение аналитического учета дебиторской и кредиторской задолженности, который ведется по каждой организации, выступающей по отношению к организации оптово-розничной торговли в роли покупателя или поставщика, а также по срокам ее погашения непосредственно на основе первичных документов.

На четвертом этапе внутренний аудитор должен проверить проводится ли списание задолженности с истекшим сроком исковой давности. Для этих целей составляются так называемые реестры старения дебиторской и кредиторской задолженности, позволяющие ранжировать требования и обязательства по срокам взыскания и погашения, а также по значимости, то есть существенности сумм, предполагаемых к взысканию и погашению. Также необходимо убедиться, что в составе дебиторской задолженности не числятся долги банкротов, исключенных из государственного реестра, суммы по просроченным исполнительным листам, не числятся долги организаций, находящихся в стадии банкротства, не включенные в реестр требований кредиторов.

На этом этапе проверяются результаты проведения инвентаризации расчетов с дебиторами и кредиторами, которые позволяют уточнить размер дебиторской и кредиторской задолженностей и предполагаемые сроки их погашения по крупным контрагентам. Списание задолженности должно проводиться на основании приказа (распоряжения) по результатам инвентаризации. Если в учетной политике предусмотрено создание резерва по долгам, дебиторская задолженность должна быть показана за вычетом резерва по сомнительным долгам. Кроме того, на данном этапе внутренний аудитор должен удостовериться, что дебиторская задолженность, по которой истек срок исковой давности, учитывается за балансом, а также проверить, что на сумму списываемой задолженности, по которой не истек срок исковой давности, корректируется налогооблагаемая прибыль.

При отсутствии или недостаточности денежных средств погашение задолженности может быть произведено неденежными способами, такими как: зачет взаимных требований, бартер, реструктуризация задолженности, новация, отступное, продажа долга, переуступка права требования и др. Поэтому следующим этапом внутреннего аудита дебиторской и кредиторской задолженности должна быть проверка порядка оформления вышеперечисленных операций. На данном этапе аудитору необходимо проверить соответствие учетных данных, данным первичных документов, подтверждающих факт совершения операций по погашению задолженности неденежными способами. Кроме того, внутренний аудитор должен проверить документальную обоснованность произведенных операций, убедиться в подлинности документов, правильности их оформления и соответствия положениям нормативных актов, оценить налоговые последствия данных операций.

В случае если организация имеет активы и обязательства в иностранной валюте, то следующим этапом может быть проверка своевременности и порядка переоценки дебиторской и кредиторской задолженности.

Согласно Положению по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), пересчет такой задолженности осуществляется не только на дату совершения операции, но и на последнее число отчетного периода [3]. При этом необходимо проверить правильность выбора курса пересчета, если законом или соглашением сторон не предусмотрен иной курс, то пересчет производится по курсу ЦБ РФ. Внутреннему аудитору следует помнить, что авансы, полученные или выданные в иностранной валюте, не подлежат переоценке, как в налоговом, так и в бухгалтерском учете. Кроме того на данном этапе осуществляется проверка порядка отражения положительных и отрицательных курсовых разниц, возникающих вследствие не совпадения курсов валют.

Нередко на практике возникают ситуации нарушения условий договоров в части сроков оплаты, недопоставки или просрочки поставки товаров и иных неисполнений достигнутых ранее договоренностей. Как правило, в договорах между контрагентами предусмотрены финансовые санкции, позволяющие избежать ситуаций связанных с безвозмездным кредитованием своих клиентов. Такими санкциями могут быть штрафы, пени, неустойки.

Для проверки правильности отражения штрафных санкции внутреннему аудитору необходимо:

- убедиться, что присужденные и признанные штрафные санкции учитываются по дебету субсчета 76-2 «Расчеты по претензиям», открываемому к счету 76 «Расчеты с разными дебиторами и кредиторами» и кредиту 91-1 «Прочие доходы»;

- проверить, что штрафные санкции, накладываемые на покупателя, учитываются для налогообложения в момент оплаты;

- удостовериться, что в момент получения продавцом штрафных санкций начислен НДС и выставлен счет-фактура;

- проверить, что штрафные санкции поставщикам учитываются для целей налогообложения в момент начисления в полном объеме;

- проверить, что выставляемые поставщиками за несвоевременную оплату штрафные санкции отражаются по дебету 91-2 «Прочие расходы» и кредиту субсчета 76-2 «Расчеты по претензиям», открываемому к счету 76 «Расчеты с разными дебиторами и кредиторами»;

- проверить, что НДС по штрафным санкциям поставщикам не начисляется;

- убедиться в отсутствии неотраженных обязательств, присужденных судом.

Следующий этап - проверка обоснованности, своевременности и правильности начисления процентов по коммерческому кредиту. В некоторых случаях покупатель и поставщик в договоре купли-продажи могут предусмотреть дополнительное условие о коммерческом кредитовании. Такой кредит может быть предоставлен:

- покупателем продавцу в виде аванса или предварительной оплаты товаров (продавец готов платить проценты за период от получения аванса до отгрузки товаров);

- продавцом покупателю путем предоставления отсрочки (рассрочки) оплаты приобретаемых товаров (покупатель готов платить проценты за период от отгрузки до полного погашения задолженности за товар).

На данном этапе внутренним аудитором проверяется:

- обоснованность начисления процентов. Предусмотрены ли договором условия о коммерческом кредитовании, указан ли размер процентов за пользование чужими денежными средствами. При этом если размер процентов в тексте договора не указан, а условия о кредитовании оговорены, они взимаются по ставке рефинансирования, действующей в день уплаты заемщиком суммы долга или его части;

- своевременность начисления процентов. Проценты начисляются с момента, предусмотренного в договоре, а по умолчанию - с даты получения товаров, работ или услуг (при отсрочке платежа) или даты предоставления денежных средств (при авансе или предварительной оплате). Начисление процентов прекращается в момент исполнения стороной получившей кредит своих обязательств либо при возврате денежных средств;

- налоговые последствия использования коммерческого кредита. Продавец, получая проценты по коммерческому кредиту, обязан увеличить налоговую базу по НДС на сумму процентов в день получения денежных средств от покупателя, выписать счет-фактуру в одном экземпляре.

Заключительным этапом внутреннего аудита дебиторской и кредиторской задолженности должна быть проверка операций с взаимозависимыми лицами. Согласно ст. 20 Налогового кодекса Российской Федерации взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц [1]. Внутреннему аудитору необходимо убедиться в надлежащем санкционировании сделок и изучить цены в сделках с взаимозависимыми лицами на предмет соответствия рыночным ценам.

Следуя рекомендациям по проведению внутреннего аудита дебиторской и кредиторской задолженности, организация может своевременно получать необходимые данные для оценки состояния расчетов с поставщиками и покупателями и своевременно принимать необходимые действия по оптимизации задолженности, что способствует улучшению показателей финансового состояния. В конечном счете, все это позволяет ответить на вопрос, обеспечивают ли договорные условия расчетов с покупателями и поставщиками потребность организации в денежных средствах и достаточный уровень его платежеспособности.

Литература

1. Налоговый кодекс РФ (часть первая): Федеральный закон от 31.07.1998 №146-ФЗ.

2. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99: приказ Минфина России от 06.07.99 №43н

3. Положению по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 приказ Минфина России от 27.11.06 №154н

4. Федеральные Правила (Стандарты) Аудиторской Деятельности. Утверждены Постановлением Правительства Российской Федерации «Об утверждении федеральных правил (стандартов) аудиторской деятельности» от 23 сентября 2002 г. № 696

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ