Снижение рисков в управлении инвестиционным портфелем паевых инвестиционных фондов

Шерстобитова Анна Анатольевна,

кандидат экономических наук, доцент кафедры «Финансы и кредит»,

Тольяттинский государственный университет

445020, Россия, Тольятти, улица Белорусская, 14,

Научен вектор на Балканите

№1 2017

Аннотация. Появление рынка ценных бумаг Российской Федерации пришлось на начало девяностых годов прошлого века. Причиной использования российским правительством фондового рынка послужило необходимость в привлечении денежных средств, результатом которой стало зарождение рынка государственных долгов. На сегодняшний день на российском фондовом рынке заметно увеличение объема торгов акциями и корпоративными и государственными облигациями, а также совершенствование финансовых технологий за счет увеличения количества производных финансовых инструментов. Огромное воздействие на динамику фондового рынка оказывают институциональные инвесторы, располагающие свободным капиталом. В их числе и паевые инвестиционные фонды, обеспечивающие капитализацию среднесрочных и долгосрочных финансовых инструментов, за счет которых осуществляется инвестирование на рынке ценных бумаг с целью решения проблем финансирования экономики. Осуществляя капительные вложения в инструменты финансового рынка, паевые инвестиционные фонды обеспечивают не только их сохранность, но и рост их стоимости, соблюдая структуру сформированного портфеля ценных бумаг. Достигнуть этого возможно при эффективном управлении инвестиционным портфелем, с учетом анализа текущей инвестиционной ситуации, принимая во внимание уровень риска и доходности. Результатом всего вышесказанного является принятие обоснованных инвестиционных решений. Однако, управление инвестиционным портфелем сопровождается множеством финансовых рисков, которые необходимо снижать для повышения эффективности инвестиционной деятельности компаний.

Постановка проблемы в общем виде и ее связь с важными научными и практическими задачами. В настоящее время, как отмечается многими российскими и зарубежными исследователями (Аскинадзи В. М., Белопольской Я.И., Гибсон Р., Гонов А.А., Саклеев М.А. и др.), все актуальнее становится проблема проведения эффективного инвестиционного анализа и поиска механизмов снижения рисков в управлении инвестиционным портфелем паевых инвестиционных фондов. Это безусловно связано с эффективностью управления инвестиционным портфелем российских корпораций [1-14].

Анализ последних исследований и публикаций, в которых рассматривались аспекты этой проблемы и на которых обосновывается автор; выделение неразрешенных раньше частей общей проблемы. Научных исследований, посвященных обосновываемой теме, до настоящего времени не предпринималось. Это свидетельствует о научной новизне заявленной темы. Учитывая предстоящее развитие портфельного инвестирования, можно говорить о практической значимости данного исследования. Избранное направление исследования имеет достаточный простор для изучения и актуально как с точки зрения теории экономической науки, так и с позиции практики.

Формирование целей статьи (постановка задания). Целью данной работы является формирование комплексного научного представления об эффективном управлении инвестиционным портфелем на примере паевых инвестиционных фондов за счет механизмов по снижению рисков в управлении портфелем. Для выполнения цели были поставлены следующее задачи:

- провести анализ методик управления инвестиционным портфелем;

- разработать алгоритм формирования инвестиционного портфеля институционального инвестора

- разработать алгоритм мониторинга эффективности управления инвестиционным портфелем паевого инвестиционного фонда.

Изложение основного материала исследования с полным обоснованием полученных научных результатов. Зарождение рынка ценных бумаг Российской Федерации пришлось на 1990 год. Причиной использования российским правительством фондового рынка послужило необходимость в привлечении денежных средств, результатом которой стало зарождение рынка государственных долгов.

На сегодняшний день на российском фондовом рынке заметно увеличение объема торгов акциями и корпоративными и государственными облигациями, а также совершенствование финансовых технологий по средством увеличения количества производных финансовых инструментов.

Огромное воздействие на динамику фондового рынка оказывают институциональные инвесторы, располагающие свободным капиталом. В их числе и паевые инвестиционные фонды, обеспечивающие капитализацию среднесрочных и долгосрочных финансовых инструментов, за счет которых осуществляется инвестирование на рынке ценных бумаг с целью решения проблем финансирования экономики.

Осуществляя капительные вложения в инструменты финансового рынка, паевые инвестиционные фонды обеспечивают не только их сохранность, но и рост их стоимости, соблюдая структуру сформированного портфеля ценных бумаг. Достигнуть этого возможно при эффективном управлении инвестиционным портфелем, с учетом анализа текущей инвестиционной ситуации, принимая во внимание уровень риска и доходности. Результатом всего вышесказанного является принятие обоснованных инвестиционных решений.

Теме управления инвестиционным портфелем, ввиду ее постоянно возрастающей актуальности, посвящено значительное число научных разработок. Однако следует констатировать, что вопрос эффективного управления инвестиционным портфелем недостаточно исследованы в экономической науке. Однако разработки данных авторов в области эффективного управления инвестиционными портфелями паевых инвестиционных фондов слабо учитывают специфику рынка коллективных инвестиций. Таким образом, отсутствие исследований вопросов эффективного управления инвестиционными портфелями паевых инвестиционных фондов, и нарастающая его значимость обозначили выбор темы, цели и задачи статьи.

Формирование инвестиционного портфеля - это сложный процесс, проводимый с использованием разнообразных методов. Для примера, автором анализируются методы консервативности, диверсификации и достаточной ликвидности.

Метод консервативности отражает соотношение между надежными и рискованными активами и рекомендует поддерживать уровень риска на уровне, предполагающим, что возможные потери от рискованных ценных бумаг в портфеле с получали бы возможности быть покрытыми за счет доходов от надежных ценных бумаг. Инвестиционный риск в предложенной модели заключается не в потере части основной суммы, а в уменьшении уровня доходов.

Метод диверсификации ценных бумаг является главенствующим принципом портфельного инвестирования. Его роль заключается в достижении как можно большего разнообразия инструментов инвестирования. Добавление в портфель широкого перечня ценных бумаг позволит снизить риск значительных убытков в случае падения их стоимости.

Метод достаточной ликвидности заключается в постоянном поддержании доли высоколиквидных ценных бумаг в составе инвестиционного портфеля на уровне, достаточном для проведения высокодоходных сделок и удовлетворения потребностей клиентов в свободных денежных средствах. Опыт показывает, что сохранение некоторой доли портфеля в более ликвидных, даже не всегда доходных, ценных бумагах выгоднее, поскольку инвестору предоставляется возможность быстро реагировать на изменения рыночной ситуации и отдельные прибыльные предложения.

При формировании модельного эффективного инвестиционного портфеля автор придерживался следующих важных принципов:

- В состав портфеля включены акции стабильных и устойчивых компании, имеющих хорошую финансовую отчетность на дату приобретения акций. Вложения в акции компании, созданных на базе венчурных инвестициях и не имеющих финансовой истории были исключены, вложения в их уставной капитал является очень рискованным и, несмотря на потенциально более высокую доходность, могли принести значительные убытки институциональному инвестору;

- Для большей надежности сохранения инвестиций были отданы отдать предпочтения компаниям с хорошей дивидендной историей, которые выплачивают дивиденды своим акционерам на протяжении нескольких лет;

- Постоянный рост акций наблюдался в компаниях, относящихся к секторам, демонстрирующим стабильное развитие, причиной которому является постоянный спрос на производимую продукцию даже в период экономического кризиса. В частности, это был нефтяной, потребительский, финансовый, фармацевтический и технологий сектор. Акции преимущественно этих секторов экономики были включены в состав портфеля;

- Для повышения доходности капитальных вложений в обязательном порядке, были включены в состав инвестиционного портфеля акции из группы, так называемых, «голубых фишек», т.е. акций, обладающих наибольшей ликвидностью. В данной ситуации автором учитывался метод достаточной ликвидности.

Проанализированы объемы привлечения средств и показатели доходности паевых фондов, находящихся под управлением крупнейших российских управляющих компаний.

На основе проведенного анализа можно констатировать, что управление инвестиционным портфелем в российских паевых инвестиционных фондах, а также отбор финансовых инструментов проводится управляющими компаниями нерационально. Зачастую управляющие фондом придерживаются только лишь законодательных ограничений и методов диверсификации. В связи, с чем необходимо разработать детальную методику формирования эффективного инвестиционного портфеля фонда, а в последующем пересматривать ее в связи с изменением ситуации на фондовом рынке.

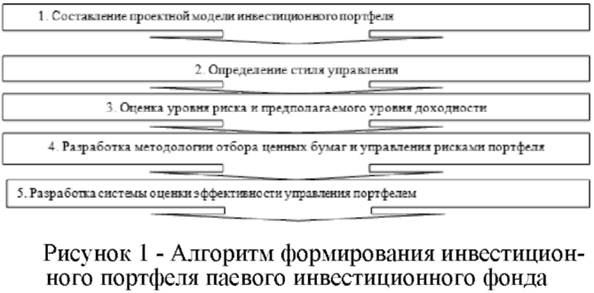

На основании рассмотренных методов разработан алгоритм формирования инвестиционного портфеля паевого инвестиционного фонда, состоящий из следующих этапов:

- Составление проектной модели портфеля, с учетом законодательных ограничений и локальных правил и положений, разработанных управляющей компанией;

- Определения стиля управления ценными бумагами с учетом уровня риска (консервативный, умеренный, агрессивный);

- Оценка уровня риска и предполагаемый уровень доходности (низкий уровень риска предполагает меньшую доходность по сравнению с повышенным уровнем риска);

- Разработка методологии отбора ценных бумаг и управления рисками инвестиционного портфеля;

- Разработка системы оценки эффективности управления портфелем, согласно критериям, которой будут принимать решения о реформировании структуры портфеля с учетом изменения рыночной ситуации.

Схематические алгоритм формирования инвестиционного портфеля паевого инвестиционного фонда представлен на рисунке 1.

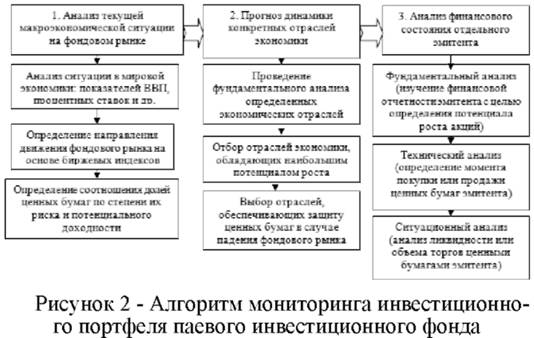

Разработан алгоритм мониторинга эффективности управления инвестиционным портфелем паевого инвестиционного фонда. В последующем, после формирования портфеля паевого инвестиционного фонда необходимо постоянно проводить мониторинг инвестиционного портфеля, оценивая эффективность системы его управления, и, по необходимости, принимать решения о его последующей реструктуризации. Это основа эффективной методики управления инвестиционным портфелем.

Алгоритм мониторинга инвестиционного портфеля паевого инвестиционного фонда, предложенный автором, состоит из следующих этапов:

- Анализ текущей макроэкономической ситуации на фондовом рынке;

- Прогноз динамики конкретных отраслей экономики;

- Анализ финансового состояния отдельного эмитента.

На начальном этапе анализируется ситуация в мировой экономике, определяется направление движение рынка, а также соотношение долей ценных бумаг по степени их риска и потенциального доходности.

На следующем этапе проводится фундаментальный анализ определенных экономических отраслей, отбираются отрасли, обладающие наибольшим потенциалом роста и обеспечивающие защиту ценных бумаг в случае падения фондового рынка.

На заключительном этапе проводится изучение финансовой отчетности эмитента с целью определения потенциала роста акций. На основе технического анализа определяется момент покупки или продажи ценных бумаг эмитента. В последующем анализируются ликвидность и объем торгов ценных бумаг интересующего эмитента, В результате проведенного анализа отбираются ценные бумаги определенных эмитентов, обладающих потенциалом роста их стоимости.

Алгоритм мониторинга инвестиционного портфеля паевого инвестиционного фонда, предложенный автором, представлен на рисунке 2.

Выводы исследования и перспективы дальнейших изысканий данного направления. Научная новизна результатов исследования в целом состоит в разработке методики эффективного управления инвестиционным портфелем на примере паевого инвестиционного фонда, а также научного обоснования рекомендаций по совершенствованию инвестиционной деятельности на фондовом рынке на основе развития методов эффективного управления инвестиционными портфелями фондов и критериев оценки эффективности, а также обоснования направлений повышения эффективности их функционирования за счет создания системы ограничения рисков в фонде и методики отбора ценных бумаг в инвестиционный портфель фонда.

Основные результаты, характеризующие научную новизну исследования, состоят в следующем:

- На основе проведенного анализа методик управления инвестиционным портфелем, предложен методический подход к принятию инвестиционного решения, который в отличие от существующих, заключается в определённой последовательности действий, обеспечивающих эффективную инвестиционную деятельность на фондом рынке.

- Предложен модельный эффективный инвестиционный портфель паевого инвестиционного фонда, обеспечивающий наиболее высокие показатели доходности. Формирование эффективного инвестиционного портфеля паевого инвестиционного фонда производилось на основе портфельной теории с учетом методики эффективного управления инвестиционным портфелем, предложенной автором статьи.

- На основе проведенного анализа эффективности управления инвестиционным портфелем действующих паевых фондов были обоснованы мероприятия по совершенствованию процесса управления инвестиционными портфелями фондов, в частности в разработке детальной методики формирования эффективного инвестиционного портфеля фонда, а в последующем ее пересмотр в связи с изменением ситуации на фондовом рынке.

- Предложен алгоритм формирования инвестиционного портфеля паевого инвестиционного фонда, описывающий последовательность формирования инвестиционного портфеля паевого фонда и систему отбора ценных бумаг, которые позволяют четко регламентировать инвестиционный процесс в фонде и повысить его эффективность управления его инвестиционным портфелем;

- Предложен алгоритм мониторинга эффективности управления инвестиционным портфелем паевого инвестиционного фонда, оценивающий эффективность системы его управления, и, по необходимости, помогающий принимать решения о последующей его реструктуризации.

Результаты, полученные в процессе исследования, могут быть использованы управляющими паевых инвестиционных фондов в целях эффективного управления инвестиционным портфелем на фондовом рынке.

Список литературы:

1. Аскинадзи В.М. Портфельные инвестиции: учебное пособие / В.М. Аскинадзи, В.Ф. Максимова. - М.: Евразийский открытый институт, 2011. -120 с.

2. Белопольская Я.И. Стохастическая оптимизация портфельных инвестиций: учебное пособие / Я.И. Белопольская. - Электрон. текстовые данные. - СПб.: Санкт-Петербургский государственный архитектурно-строительный университет, 2014. - 89 с.

3. Гибсон Р.Формирование инвестиционного портфеля: управление финансовыми рисками / Р. Гибсон. - М.: Альпина Паблишер, Альпина Бизнес Букс, 2016. - 276 с..

4. Гонов А.А. Инструменты рынка ценных бумаг: учебное пособие « / А.А. Гонов - Екатеринбург: Издательство Уральского университета, 2015. -156 с.

5. Быканова О.А., Ахмадеев Р.Г. Диверсификация портфельных инвестиций суверенных фондов // Азимут научных исследований: экономика и управление. 2016. Т.5. № 4 (17). С. 59-63.

6. Полтева Т.В., Кирюшкина А.Н. Портфель реальных инвестиций: формирование и управление // Карельский научный журнал. 2016. Т.5. № 4 (17). С. 173-176.

7. Царук В.Ю. Мировые тенденции реализации экономического роста с помощью инвестиций // Балтийский гуманитарный журнал. 2015. № 1 (10). С. 192-195.

8. Колсанов Е.Е. Инновационный метод формирования портфелей инвестиционных проектов в нефтедобыче // Актуальные проблемы экономики и права. 2013. № 3 (27). С. 103-108.

9. Полтева Т.В., Мингалёв Н.В. Анализ финансовых инструментов инвестирования: соотношение риска и доходности // Карельский научный журнал. 2013. № 4 (5). С. 33-36.

10. Стоянова-Коваль С.С. Активизация инвестиционных процессов перерабатывающих предприятий посткризисного периода // Азимут научных исследований: экономика и управление. 2012. № 1.С. 57-59.

11. Полтева Т.В. Оценка эффективности управления инвестиционным портфелем // Карельский научный журнал. 2016. Т.5. № 4 (17). С. 195-198.

12. Папян А.Г., Великая Е.Г. Оценочный подход к эффективности предпринимательского кластера // Азимут научных исследований: экономика и управление. 2015. № 2 (11). С. 16-20.

13. Курилова А.А., Полтева Т.В. Учёт риска и неопределённости при оценке эффективности инвестиционных проектов // Карельский научный журнал. 2016. Т.5. № 4 (17). С. 181-184.

14. Саклеев М.А. Правовая природа бездокументарных ценных бумаг // Симбирский научный вестник- 2016 - № 3 (25) — стр. 95-99..

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ