Финансовый анализ 2021

Программа ФинЭкАнализ позволяет проводить финансовый анализ оргнизации на опредедленный отчетный период.

Ниже представлен отчет, созданный в программе ФинЭкАнализ.

Анализ финансовой устойчивости

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования.

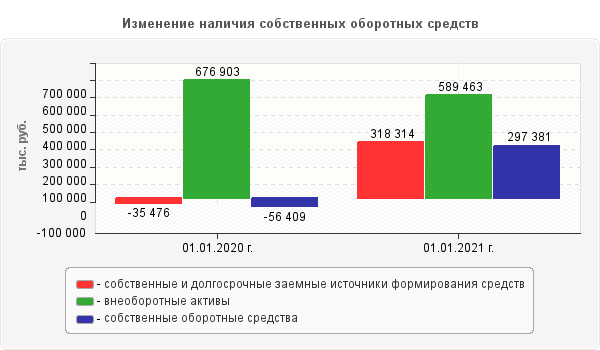

| Наименование показателя | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | ||

| 1. Источники формирования собственных оборотных средств | 620 494 | 886 844 | 266 350 |

| 2. Внеоборотные активы | 676 903 | 589 463 | -87 440 |

| 3. Наличие собственных оборотных средств | -56 409 | 297 381 | 353 790 |

| 4. Долгосрочные пассивы | 20 933 | 20 933 | 0 |

| 5. Наличие собственных и долгосрочных заемных источников формирования средств | -35 476 | 318 314 | 353 790 |

| 6. Краткосрочные заемные средства | 0 | 0 | 0 |

| 7. Общая величина основных источников формирования запасов и затрат | -35 476 | 318 314 | 353 790 |

| 8. Общая величина запасов | 1 252 351 | 1 138 343 | -114 008 |

| 9. Излишек (+), недостаток (-) собственных оборотных средств | -1 308 760 | -840 962 | 467 798 |

| 10. Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов | -1 287 827 | -820 029 | 467 798 |

| 11. Излишек (+), недостаток (-) общей величины основных источников формирования запасов и затрат | -1 287 827 | -820 029 | 467 798 |

По состоянию на 01.01.2020 г. организация имеет кризисное финансовое состояние, при котором оно находится на грани банкротства, поскольку денежные средства, краткосрочные ценные бумаги и дебиторская задолженность организации не покрывают даже его кредиторской задолженности и просроченных ссуд. Равновесие платежного баланса обеспечивается за счет просроченных платежей по оплате труда, кредитам банка и заемным средствам, поставщикам, по налогам и сборам и т.д.

По состоянию на 01.01.2021 г. финансовое положение не изменилось. Оценивается оно как кризисное.

Устойчивость финансового состояния может быть восстановлена:

- ускорением оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль выручки;

- обоснованным уменьшением запасов (до норматива);

- пополнением собственного оборотного капитала из внутренних и внешних источников.

Как видно из приведенной схемы, за 2020 г. сумма собственного оборотного капитала увеличилась в целом на 353 790 тыс. руб. Это произошло за счет роста перманентного капитала, а именно увеличения добавочного капитала, нераспределенной прибыли.

Дополнительное выбытие капитала в форме основных фондов, прочих внеоборотных активов также вызвало рост суммы собственного капитала, направленного на финансирование текущих запасов и затрат.

Анализ и оценка доходности и рентабельности

Доходность и рентабельность – показатели эффективности деятельности организации.

Доходность характеризует отношение (уровень) дохода к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатель доходности свидетельствует о том, сколько рублей дохода получила организация на каждый рубль капитала, активов, расходов и т.д.

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

| Наименование показателя | за 2020 среднее значение по отрасли | за 2019 | за 2020 | изменение |

| базис | отчет | |||

| 1. Доходность активов | 1.065 | 1.125 | 1.11 | -0.015 |

| 2. Доходность cобственного капитала | 3.083 | 2.806 | 3.892 | 1.086 |

| 3. Доходность заемного капитала | 1.628 | 1.878 | 1.553 | -0.325 |

| 4. Доходность производства | 1.343 | 1.792 | 1.709 | -0.083 |

| 5. Доходность расходов по обычным видам деятельности | 1.136 | 1.009 | 1.014 | 0.005 |

| 6. Доходность совокупных расходов | 1.108 | 1.069 | 1.053 | -0.016 |

Величина дохода, полученного организацией, приходящаяся на каждый рубль вложений в ее активы, снизилась на 0.015 руб. и составила 111 копеек на рубль полученных средств.

При этом на каждый рубль собственных средств, вложенных в активы, в отчетном периоде приходится 3.892 руб. дохода, что на 1.086 руб. больше, чем в аналогичном периоде прошлого года.

Доходные поступления, приходящиеся на каждый рубль привлеченных средств, в отчетном периоде снизились на 0.325 руб., т.е. до уровня 155.3 копеек на рубль заемных средств.

Величина выручки, полученной организацией, приходящаяся на каждый рубль себестоимости проданной продукции (производственных расходов) уменьшилась и составляла 1.709 руб.

Величина выручки, полученной организацией, приходящаяся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации) возросла и составила 1.014 руб.

Уровень дохода, приходящегося на каждый рубль величины совокупных расходов организации в отчетном периоде упал до 1.053 руб.

Таким образом, в исследуемом периоде наблюдается снижение практически всех коэффициентов доходности, что свидетельствует о падении эффективности использования средств, привлекаемых для осуществления финансово-хозяйственной деятельности.

| Наименование показателя | за 2020 среднее значение по отрасли | за 2019 | за 2020 | изменение |

| базис | отчет | |||

| Экономическая рентабельность | ||||

| 1. Рентабельность совокупных активов | 0.060 | 0.073 | 0.056 | -0.017 |

| 2. Pентабельность внеоборотного капитала | 0.076 | 0.477 | 0.413 | -0.064 |

| 3. Рентабельность оборотного капитала | 0.108 | 0.161 | 0.13 | -0.031 |

| Финансовая рентабельность | ||||

| 4. Pентабельность cобственного капитала | 0.129 | 0.3 | 0.347 | 0.047 |

| 5. Pентабельность вложенного капитала | 0.066 | 0.282 | 0.317 | 0.035 |

| 6. Pентабельность перманентного капитала | 0.067 | 0.294 | 0.338 | 0.044 |

| 7. Pентабельность инвестиций | 0.083 | 0.308 | 0.366 | 0.058 |

| 8. Pентабельность заемного капитала | 0.176 | 0.015 | 0.02 | 0.005 |

| Рентабельность производства и реализации | ||||

| 9. Рентабельность производства и реализации расходов по обычным видам деятельности | 0.136 | 0.009 | 0.014 | 0.005 |

| 10. Рентабельность cовокупных расходов | 0.047 | 0.109 | 0.09 | -0.019 |

| 11. Рентабельность производства | 0.161 | 0.017 | 0.024 | 0.007 |

| 12. Рентабельность продаж | 0.120 | 0.009 | 0.014 | 0.005 |

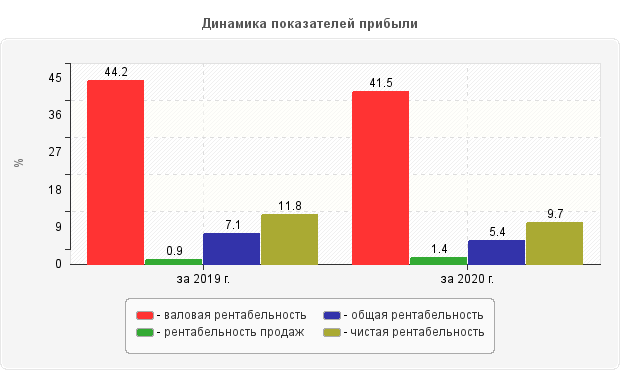

| 13. Рентабельность валовой продукции | 0.255 | 0.442 | 0.415 | -0.027 |

| 14. Общая рентабельность | 0.061 | 0.071 | 0.054 | -0.017 |

| 15. Чистая рентабельность | 0.046 | 0.118 | 0.097 | -0.021 |

Рентабельность совокупных активов характеризует эффективность использования всего имущества предприятия. Уменьшение показателя на 1.7 % свидетельствует о снижении спроса на товары, что является отрицательным.

Рентабельность внеоборотного капитала характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств масштабу бизнеса организации. Эффективность использования внеоборотного капитала снизилась на -6.4 %, что свидетельствует о недостаточной загруженности имеющегося оборудования.

Рентабельность оборотного капитала отражает эффективность использования оборотного капитала организации. Он определяет сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы. Коэффициент рентабельности оборотного капитала в отчетном периоде снизился на 3.1 и составил 13 %, что говорит о снижении эффективности использования оборотного капитала и увеличении вероятности возникновения сомнительной и безнадежной дебиторской задолженности, росте степени коммерческого риска.

С точки зрения акционеров важнейшей оценкой эффективности вложения средств является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный акционерами (собственниками) капитал, называется рентабельностью собственного капитала. В отчетный период рентабельность собственного капитала увеличилась на 4.7 пунктов, т.е. отдача на инвестиции собственников возросла, что увеличило инвестиционную привлекательность данного предприятия.

Рентабельность вложенного капитала (рентабельность инвестиций) характеризует эффективность операционной и инвестиционной деятельности компании; показывает, насколько грамотно работают менеджеры с заемным и с собственным капиталом. Увеличение данных показателей говорит о целенаправленной политике предприятия направленной на повышение эффективности использования капитала.

Рентабельность перманентного капитала отражает эффективность использования капитала, вложенного в деятельность фирмы на длительный срок. Отмечается рост данного показателя на 4.4%, что, несомненно, является положительным результатом.

Рентабельность заемного капитала отражает величину прибыли, приходящейся на каждый рубль заемных средств. В отчетном периоде рентабельность заемного капитала находится на уровне 2%.

Рентабельность расходов по обычным видам деятельности отражает величину прибыли от продаж, приходящуюся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации). В отчетный период прибыль с каждого рубля, затраченного на производство и реализацию продукции составила 1.4%, что на 0.5 пункта выше, чем в аналогичном периоде прошлого года. Таким образом, эффективность производственной деятельности (окупаемость издержек) возросла.

Рентабельность совокупных расходов – это величина чистой прибыли, полученной организацией за анализируемый период, приходящаяся на каждый рубль величины совокупных расходов. Окупаемость издержек снизилась на 1.9 копеек чистой прибыли на рубль совокупных затрат.

Рентабельность производств представляет собой величину прибыли, приходящуюся на каждый рубль себестоимости проданной продукции (производственных расходов). Наблюдается рост рентабельности производств.

Рентабельность продаж характеризует эффективность предпринимательской деятельности: сколько прибыли имеет организация с рубля продаж. Валовая рентабельность отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продаж. При оценке значений данных показателей следует иметь в виду, что динамика соотношений доходов и расходов зависит не только от эффективности использования ресурсов, но и от применяемых на предприятии принципов ведения учета. В рассматриваемом случае отмечается рост показателя рентабельности продаж на 0.5%, что, несомненно, является положительным результатом.

Доля валовой прибыли в выручке при этом снизилась на 2.7% и составила 41.5%.

Дополнительно можно проанализировать динамику показателей рентабельности, рассчитанных как отношение чистой прибыли (прибыли до налогообложения) за определенный период к выраженному в денежных средствах объему продаж за тот же период.

Балльная оценка финансовой устойчивости

Учитывая многообразие финансовых процессов, множественность показателей финансовой устойчивости, различие в уровне их критических оценок, складывающуюся степень отклонения от них фактических значений коэффициентов и возникающие в связи с этим сложности в общей оценке финансовой устойчивости предприятий, проводится интегральная балльная оценка.

Сущность методики заключается в классификации предприятий по уровню риска, т.е. любое анализируемое предприятие может быть отнесено к определенному классу в зависимости от "набранного" количества баллов, исходя из фактических значений показателей финансовой устойчивости.

| Показатели финансового состояния | Рейтинги показателей | К Р И Т Е Р И И | ||

| высший | низший | условия снижения критерия | ||

| 1. Коэффициент абсолютной ликвидности (Л2) | 20 | 0.5 и выше - 20 баллов | менее 0.1 - 0 баллов | За каждый 0.1 пункта снижения, по сравнению с 0.5, снимается по 4 балла |

| 2. Коэффициент критической оценки (Л3) | 18 | 1.5 и выше - 18 баллов | менее 1.0 - 0 баллов | За каждый 0.1 пункта снижения, по сравнению с 1.5, снимается по 3 балла |

| 3. Коэффициент текущей ликвидности (Л4) | 16.5 | 2.0 и выше - 16.5 балла | менее 1.0 - 0 баллов | За каждый 0.1 пункта снижения, по сравнению с 2.0, снимается по 1.5 балла |

| 4. Коэффициент финансовой независимости (У12) | 17 | 0.6 и выше - 17 баллов | менее 0.4 - 0 баллов | За каждый 0.01 пункта снижения, по сравнению с 0.6, снимается по 0.8 балла |

| 5. Коэффициент обеспеченности собственными источниками финансирования (У1) | 15 | 0.5 и выше - 15 баллов | менее 0.1 - 0 баллов | За каждый 0.1 пункта снижения, по сравнению с 0.5, снимается по 3 балла |

| 6. Коэффициент финансовой независимости в части формирования запасов и затрат (У24) | 13.5 | 1.0 и выше - 13.5 балла | менее 0.5 - 0 баллов | За каждый 0.1 пункта снижения, по сравнению с 1.0, снимается по 2.5 балла |

| ИТОГО: | 100 | 100 | 0 | |

| 1 класс | 2 класс | 3 класс | 4 класс | 5 класс |

| 100 - 94 балла | 93 - 65 балла | 64 - 52 балла | 51 - 21 балла | 20 - 0балла |

| Показатели финансового состояния | 01.01.2020 | 01.01.2021 | ||

| Фактические значения | Количество баллов | Фактические значения | Количество баллов | |

| 1. Коэффициент абсолютной ликвидности (Л2) | 0.05 | 0 | 0.067 | 0 |

| 2. Коэффициент критической оценки (Л3) | 0.41 | 0 | 0.502 | 0 |

| 3. Коэффициент текущей ликвидности (Л4) | 0.999 | 0 | 1.255 | 5.33 |

| 4. Коэффициент финансовой независимости (У12) | 0.222 | 0 | 0.356 | 0 |

| 5. Коэффициент обеспеченности собственными источниками финансирования (У1) | -0.027 | 0 | 0.157 | 4.71 |

| 6. Коэффициент финансовой независимости в части формирования запасов и затрат (У24) | 0.495 | 0 | 0.779 | 7.98 |

| ИТОГО: | x | 0 | x | 18.02 |

На начало периода: 01.01.2020 г.: 5 класс финансовой устойчивости

Организация имеет неудовлетворительное финансовое состояние. Может быть признано банкротом. Взаимоотношения партнеров с данным предприятием нецелесообразны.

На конец периода: 01.01.2021 г.: 5 класс финансовой устойчивости

Организация имеет неудовлетворительное финансовое состояние. Может быть признано банкротом. Взаимоотношения партнеров с данным предприятием нецелесообразны.

В пределах данного класса финансовой устойчивости происходит ее повышение.

Оценка кредитоспособности заемщика

(методика СберБанка России)

Методика разработана на основе Приложения к Регламенту предоставления кредитов юридическим лицам Сбербанком России для определения финансового состояния и степени кредитоспособности Заемщика [Регламент предоставления кредитов юридическим лицам и индивидуальным предпринимателям Сбербанком России и его филиалами. С доп. и изм. № 285-3-р от 30.06.2006].

Для определения кредитоспособности заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков.

Целью проведения анализа рисков является определение возможности, размера и условий предоставления кредита. Оценка финансового состояния заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения.

Количественный анализ производится с учетом тенденций, характеризующих изменение финансового состояния предприятия и факторов, влияющих на эти изменения.

С этой целью анализируется динамика оценочных показателей, структура статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные Заемщиком, подразделением безопасности банка и информация базы данных.

В связи с тем, что в основе качественного анализа рисков лежат субъективные факторы, которые в силу их многообразия и без наличия конкретной информации по каждому анализируемому предприятию не представляется возможным на данном этапе систематизировать, качественный анализ в рамках данной методики не рассматривается.

Для оценки финансового состояния Заемщика используются три группы оценочных показателей:

- коэффициенты ликвидности;

- коэффициент наличия собственных средств;

- показатели оборачиваемости и рентабельности.

Все группы оцениваются при помощи шести коэффициентов: К1, К2, К3, К4, К5, К6. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым шести показателям.

Оценка результатов расчетов шести коэффициентов заключается в присвоении Заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

| Коэффициенты | 1 категория | 2 категория | 3 категория | Вес показателя |

| 1. Коэффициент абсолютной ликвидности (К1) | 0.1 и выше | 0.05 - 0.1 | менее 0.05 | 0.05 |

| 2. Промежуточный коэффициент покрытия (К2) | 0.8 и выше | 0.5 - 0.8 | менее 0.5 | 0.1 |

| 3. Общий коэффициент покрытия (К3) | 1.5 и выше | 1 - 1.5 | менее 1 | 0.4 |

| 4. Коэффициент наличия собственных средств (К4) | ||||

| кроме торговли | 0.4 и выше | 0.25 - 0.4 | менее 0.25 | 0.2 |

| для торговли | 0.25 и выше | 0.15 - 0.25 | менее 0.15 | 0.2 |

| 5. Рентабельность продаж (К5) | 0.1 и выше | менее 0.1 | нерентаб.(К5≤0) | 0.15 |

| 6. Рентабельность деятельности предприятия (К6) | 0.06 и выше | менее 0.06 | нерентаб.(К5≤0) | 0.1 |

Определенный на основе шести коэффициентов предварительный рейтинг корректируется с учетом других показателей и качественной оценки Заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс.

Формула расчета суммы баллов S имеет вид:

S = 0.05 × Категория К1 + 0.1 × Категория К2 + 0.4 × Категория К3 + 0.2 × Категория К4 + 0.15 × Категория К5 + 0.1 × Категория К6

В соответствии с методикой предприятия делятся на три класса кредитоспособности:

- 1 класс - кредитование которых не вызывает сомнений (сумма взвешенных баллов S ≤ 1.25);

- 2 класс - кредитование требует взвешенного подхода (сумма взвешенных баллов 1.25 < S ≤ 2.35);

- 3 класс - кредитование связано с повышенным риском (сумма взвешенных баллов S > 2.35).

Обязательным условием отнесения к 1-ому классу является значение коэффициента К5 на уровне, установленном для 1-й категории кредитоспособности.

Обязательным условием отнесения ко 2-ому классу является значение коэффициента К5 на уровне, установленном не ниже, чем для 2-й категории кредитоспособности.

| Показатели | Значения | Категория коэффициента | Вес показа- теля | |||

| 01.01.2020 | 01.01.2021 | изменение | 01.01.2020 | 01.01.2021 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Коэффициент абсолютной ликвидности (К1) | 0.05 | 0.067 | 0.017 | 2 | 2 | 0.05 |

| 2. Промежуточный коэффициент покрытия (К2) | 0.406 | 0.499 | 0.093 | 3 | 3 | 0.1 |

| 3. Коэффициент текущей ликвидности (общий коэффициент покрытия) (К3) | 0.999 | 1.255 | 0.256 | 3 | 2 | 0.4 |

| 4. Коэффициент наличия собственных средств (К4) | 0.234 | 0.383 | 0.149 | 3 | 2 | 0.2 |

| 5. Рентабельность продукции (или рентабельность продаж) (К5) | 0.009 | 0.014 | 0.005 | 3 | 3 | 0.15 |

| 6. Рентабельность деятельности предприятия (К6) | 0.118 | 0.097 | -0.021 | 1 | 1 | 0.1 |

| Показатели | Взвешенные баллы | Структура, % | |||

| 01.01.2020 | 01.01.2021 | 01.01.2020 | 01.01.2021 | изменение | |

| 1 | 8 | 9 | 10 | 11 | 12 |

| 1. Коэффициент абсолютной ликвидности (К1) | 0.1 | 0.1 | 3.636 | 4.651 | 1.015 |

| 2. Промежуточный коэффициент покрытия (К2) | 0.3 | 0.3 | 10.909 | 13.953 | 3.044 |

| 3. Коэффициент текущей ликвидности (общий коэффициент покрытия) (К2) | 1.2 | 0.8 | 43.636 | 37.209 | -6.427 |

| 4. Коэффициент соотношения собственных и заемных средств (К3) | 0.6 | 0.4 | 21.818 | 18.605 | -3.213 |

| 5. Рентабельность продукции (или рентабельность продаж) (К4) | 0.45 | 0.45 | 16.364 | 20.93 | 4.566 |

| 6. Рентабельность деятельности предприятия (К5) | 0.1 | 0.1 | 3.636 | 4.651 | 1.015 |

| Общий балл | 2.75 | 2.15 | 100 | 100 | 0 |

| Класс кредитоспособности | 3 | 2 | |||

| на 01.01.2020 г. | на 01.01.2021 г. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Общий балл кредитоспособности исследуемой организации на 01.01.2020 г. равен 2.75. Организация относится к третьему классу кредитоспособности. Выдача кредита связана с большим риском.

Общий балл кредитоспособности исследуемой организации на 01.01.2021 г. равен 2.15. Организация относится ко второму классу кредитоспособности. Кредитование заемщика требует взвешенного подхода. Получение кредита на обычных условиях.

Матричный анализ

Любое предприятие, независимо от размеров, сферы деятельности, прибыльности или убыточности,— это сложная экономическая система. Поэтому и эффективность производства — понятие комплексное. Ее оценка по отдельным показателям будет всегда неполной, односторонней. Лучше всего, поэтому, основываться не на отдельных показателях, а на системе показателей (или, как принято в анализе, на "матрице показателей"). При этом руководителю достаточно следить за движением таких производственно-экономических показателей, которые обеспечивают контроль за хозяйственной деятельностью и служат основой для принятия управленческих решении.

Матричная модель анализа позволяет оценить принятые решения в прошлом, а также обосновать принимаемые решения на основании взаимосвязей и зависимости различных показателей.

Матричный метод позволяет не только дать обобщающую характеристику состояния предприятия и динамику его развития, но и определять изменения в ходе и результатах работы и выявлять резервы повышения эффективности производства.

(базисный)

| Показа- тели | Валовая прибыль (ВП) | Добавлен- ная сто- имость (ДС) | Выручка от деятель- ности (ВД) | Полная себесто- мость (с/с) | Мате- риальные затраты (МЗ) | Затраты на оплату труда (ЗОТ) | Основные фонды (ОФ) | Числен- ность персонала (ЧП) |

| 1 192 447 | 2 119 598 | 2 698 145 | 2 673 208 | 578 547 | 249 875 | 762 049 | 111 | |

| Валовая прибыль (ВП) | Съем ДС с 1 руб. валовой прибыли | Съем ВД с 1 руб. валовой прибыли | Затратоем- кость валовой прибыли | Материало- емкость валовой прибыли | Зарплато- емкость валовой прибыли | Фондоем- кость валовой прибыли | Трудоем- кость валовой прибыли | |

| 1 192 447 | 1.778 | 2.263 | 2.242 | 0.485 | 0.21 | 0.639 | 0 | |

| Добавлен- ная сто- имость (ДС) | Рентабель- ность ДС | Съем ВД с 1 руб. ДС | Затраты на 1 руб. ДС | Матери- алоемкость ДС | Зарплато- емкость ДС | Фондоем- кость ДС | Трудоем- кость ДС | |

| 2 119 598 | 0.563 | 1.273 | 1.261 | 0.273 | 0.118 | 0.36 | 0 | |

| Выручка от деятель- ности (ВД) | Рентабель- ность ВД | Удельный вес ДС в ВД | Затраты на 1 руб. ВД | Матери- алоемкость ВД | Зарплато- емкость ВД | Фондоем- кость ВД | Трудоем- кость ВД | |

| 2 698 145 | 0.442 | 0.786 | 0.991 | 0.214 | 0.093 | 0.282 | 0 | |

| Полная себесто- мость (с/с) | Рентабел- ность затрат | Затратоот- дача по ДС | Затратоот- дача ВД | Соотно- шение материалов и с/с | Соотно- шение зарплаты и с/с | Соотно- шение фондов и с/с | Соотно- шение персонала и с/с | |

| 2 673 208 | 0.446 | 0.793 | 1.009 | 0.216 | 0.093 | 0.285 | 0 | |

| Мате- риальные затраты (МЗ) | Рентабель- ность материалов | Материа- лоотдача по ДС | Материа- лоотдача ВД | Закреплен- ность с/с за материалами | Соотно- шение зарплаты и материалов | Соотно- шение фондов и материалов | Соотно- шение персонала и материалов | |

| 578 547 | 2.061 | 3.664 | 4.664 | 4.621 | 0.432 | 1.317 | 0 | |

| Затраты на оплату труда (ЗОТ) | Рентабель- ность зарплаты | Зарплато- отдача по ДС | Зарплато- отдача по ВД | Закреплен- ность с/с за зарплатой | Закреплен- ность мате- риалов за зарплатой | Соотно- шение зарплаты и фондов | Соотно- шение персонала и зарплаты | |

| 249 875 | 4.772 | 8.483 | 10.798 | 10.698 | 2.315 | 3.05 | 0 | |

| Основные фонды (ОФ) | Рентабель- ность фондов | Фондо- отдача по ДС | Фондо- отдача по ВД | Закреплен- ность с/с за фондами | Закреплен- ность материалов за фондами | Закреплен- ность фондов за зарплатой | Соотно- шение персонала и фондов | |

| 762 049 | 1.565 | 2.781 | 3.541 | 3.508 | 0.759 | 0.328 | 0 | |

| Числен- ность персонала (ЧП) | Рентабель- ность персонала | Производи- тельность по ДС | Производи- тельность по ВД | Затрато- вооружен- ность персонала | Материало- вооружен- ность персонала | Среднего- довая оплата персонала | Фондо- вооружен- ность персонала | |

| 111 | 10 742.766 | 19 095.477 | 24 307.613 | 24 082.955 | 5 212.135 | 2 251.126 | 6 865.306 |

(отчетный период)

| Показа- тели | Валовая прибыль (ВП) | Добавлен- ная сто- имость (ДС) | Выручка от деятель- ности (ВД) | Полная себесто- мость (с/с) | Мате- риальные затраты (МЗ) | Затраты на оплату труда (ЗОТ) | Основные фонды (ОФ) | Числен- ность персонала (ЧП) |

| 1 123 511 | 2 107 498 | 2 708 752 | 2 670 116 | 601 254 | 342 551 | 698 766 | 101 | |

| Валовая прибыль (ВП) | Съем ДС с 1 руб. валовой прибыли | Съем ВД с 1 руб. валовой прибыли | Затратоем- кость валовой прибыли | Материало- емкость валовой прибыли | Зарплато- емкость валовой прибыли | Фондоем- кость валовой прибыли | Трудоем- кость валовой прибыли | |

| 1 123 511 | 1.876 | 2.411 | 2.377 | 0.535 | 0.305 | 0.622 | 0 | |

| Добавлен- ная сто- имость (ДС) | Рентабель- ность ДС | Съем ВД с 1 руб. ДС | Затраты на 1 руб. ДС | Матери- алоемкость ДС | Зарплато- емкость ДС | Фондоем- кость ДС | Трудоем- кость ДС | |

| 2 107 498 | 0.533 | 1.285 | 1.267 | 0.285 | 0.163 | 0.332 | 0 | |

| Выручка от деятель- ности (ВД) | Рентабель- ность ВД | Удельный вес ДС в ВД | Затраты на 1 руб. ВД | Матери- алоемкость ВД | Зарплато- емкость ВД | Фондоем- кость ВД | Трудоем- кость ВД | |

| 2 708 752 | 0.415 | 0.778 | 0.986 | 0.222 | 0.126 | 0.258 | 0 | |

| Полная себесто- мость (с/с) | Рентабел- ность затрат | Затратоот- дача по ДС | Затратоот- дача ВД | Соотно- шение материалов и с/с | Соотно- шение зарплаты и с/с | Соотно- шение фондов и с/с | Соотно- шение персонала и с/с | |

| 2 670 116 | 0.421 | 0.789 | 1.014 | 0.225 | 0.128 | 0.262 | 0 | |

| Мате- риальные затраты (МЗ) | Рентабель- ность материалов | Материа- лоотдача по ДС | Материа- лоотдача ВД | Закреплен- ность с/с за материалами | Соотно- шение зарплаты и материалов | Соотно- шение фондов и материалов | Соотно- шение персонала и материалов | |

| 601 254 | 1.869 | 3.505 | 4.505 | 4.441 | 0.57 | 1.162 | 0 | |

| Затраты на оплату труда (ЗОТ) | Рентабель- ность зарплаты | Зарплато- отдача по ДС | Зарплато- отдача по ВД | Закреплен- ность с/с за зарплатой | Закреплен- ность мате- риалов за зарплатой | Соотно- шение зарплаты и фондов | Соотно- шение персонала и зарплаты | |

| 342 551 | 3.28 | 6.152 | 7.908 | 7.795 | 1.755 | 2.04 | 0 | |

| Основные фонды (ОФ) | Рентабель- ность фондов | Фондо- отдача по ДС | Фондо- отдача по ВД | Закреплен- ность с/с за фондами | Закреплен- ность материалов за фондами | Закреплен- ность фондов за зарплатой | Соотно- шение персонала и фондов | |

| 698 766 | 1.608 | 3.016 | 3.876 | 3.821 | 0.86 | 0.49 | 0 | |

| Числен- ность персонала (ЧП) | Рентабель- ность персонала | Производи- тельность по ДС | Производи- тельность по ВД | Затрато- вооружен- ность персонала | Материало- вооружен- ность персонала | Среднего- довая оплата персонала | Фондо- вооружен- ность персонала | |

| 101 | 11 123.871 | 20 866.317 | 26 819.327 | 26 436.792 | 5 953.01 | 3 391.594 | 6 918.475 |

(отчетный период - базисный период)

| Показа- тели | Валовая прибыль (ВП) | Добавлен- ная сто- имость (ДС) | Выручка от деятель- ности (ВД) | Полная себесто- мость (с/с) | Мате- риальные затраты (МЗ) | Затраты на оплату труда (ЗОТ) | Основные фонды (ОФ) | Числен- ность персонала (ЧП) |

| -68 936 | -12 100 | 10 607 | -3 092 | 22 707 | 92 676 | -63 283 | -10 | |

| Валовая прибыль (ВП) | Съем ДС с 1 руб. валовой прибыли | Съем ВД с 1 руб. валовой прибыли | Затратоем- кость валовой прибыли | Материало- емкость валовой прибыли | Зарплато- емкость валовой прибыли | Фондоем- кость валовой прибыли | Трудоем- кость валовой прибыли | |

| -68 936 | 0.098 | 0.148 | 0.135 | 0.05 | 0.095 | -0.017 | ||

| Добавлен- ная сто- имость (ДС) | Рентабель- ность ДС | Съем ВД с 1 руб. ДС | Затраты на 1 руб. ДС | Матери- алоемкость ДС | Зарплато- емкость ДС | Фондоем- кость ДС | Трудоем- кость ДС | |

| -12 100 | -0.03 | 0.012 | 0.006 | 0.012 | 0.045 | -0.028 | ||

| Выручка от деятель- ности (ВД) | Рентабель- ность ВД | Удельный вес ДС в ВД | Затраты на 1 руб. ВД | Матери- алоемкость ВД | Зарплато- емкость ВД | Фондоем- кость ВД | Трудоем- кость ВД | |

| 10 607 | -0.027 | -0.008 | -0.005 | 0.008 | 0.033 | -0.024 | ||

| Полная себесто- мость (с/с) | Рентабел- ность затрат | Затратоот- дача по ДС | Затратоот- дача ВД | Соотно- шение материалов и с/с | Соотно- шение зарплаты и с/с | Соотно- шение фондов и с/с | Соотно- шение персонала и с/с | |

| -3 092 | -0.025 | -0.004 | 0.005 | 0.009 | 0.035 | -0.023 | ||

| Мате- риальные затраты (МЗ) | Рентабель- ность материалов | Материа- лоотдача по ДС | Материа- лоотдача ВД | Закреплен- ность с/с за материалами | Соотно- шение зарплаты и материалов | Соотно- шение фондов и материалов | Соотно- шение персонала и материалов | |

| 22 707 | -0.192 | -0.159 | -0.159 | -0.18 | 0.138 | -0.155 | ||

| Затраты на оплату труда (ЗОТ) | Рентабель- ность зарплаты | Зарплато- отдача по ДС | Зарплато- отдача по ВД | Закреплен- ность с/с за зарплатой | Закреплен- ность мате- риалов за зарплатой | Соотно- шение зарплаты и фондов | Соотно- шение персонала и зарплаты | |

| 92 676 | -1.492 | -2.331 | -2.89 | -2.903 | -0.56 | -1.01 | ||

| Основные фонды (ОФ) | Рентабель- ность фондов | Фондо- отдача по ДС | Фондо- отдача по ВД | Закреплен- ность с/с за фондами | Закреплен- ность материалов за фондами | Закреплен- ность фондов за зарплатой | Соотно- шение персонала и фондов | |

| -63 283 | 0.043 | 0.235 | 0.335 | 0.313 | 0.101 | 0.162 | ||

| Числен- ность персонала (ЧП) | Рентабель- ность персонала | Производи- тельность по ДС | Производи- тельность по ВД | Затрато- вооружен- ность персонала | Материало- вооружен- ность персонала | Среднего- довая оплата персонала | Фондо- вооружен- ность персонала | |

| -10 | 381.105 | 1 770.84 | 2 511.714 | 2 353.837 | 740.875 | 1 140.468 | 53.169 |

(отчетный период / базисный период)

| Показа- тели | Валовая прибыль (ВП) | Добавлен- ная сто- имость (ДС) | Выручка от деятель- ности (ВД) | Полная себесто- мость (с/с) | Мате- риальные затраты (МЗ) | Затраты на оплату труда (ЗОТ) | Основные фонды (ОФ) | Числен- ность персонала (ЧП) |

| 0.942 | 0.994 | 1.004 | 0.999 | 1.039 | 1.371 | 0.917 | 0.91 | |

| Валовая прибыль (ВП) | Съем ДС с 1 руб. валовой прибыли | Съем ВД с 1 руб. валовой прибыли | Затратоем- кость валовой прибыли | Материало- емкость валовой прибыли | Зарплато- емкость валовой прибыли | Фондоем- кость валовой прибыли | Трудоем- кость валовой прибыли | |

| 0.942 | 1.055 | 1.065 | 1.06 | 1.103 | 1.452 | 0.973 | ||

| Добавлен- ная сто- имость (ДС) | Рентабель- ность ДС | Съем ВД с 1 руб. ДС | Затраты на 1 руб. ДС | Матери- алоемкость ДС | Зарплато- емкость ДС | Фондоем- кость ДС | Трудоем- кость ДС | |

| 0.994 | 0.947 | 1.009 | 1.005 | 1.044 | 1.381 | 0.922 | ||

| Выручка от деятель- ности (ВД) | Рентабель- ность ВД | Удельный вес ДС в ВД | Затраты на 1 руб. ВД | Матери- алоемкость ВД | Зарплато- емкость ВД | Фондоем- кость ВД | Трудоем- кость ВД | |

| 1.004 | 0.939 | 0.99 | 0.995 | 1.037 | 1.355 | 0.915 | ||

| Полная себесто- мость (с/с) | Рентабел- ность затрат | Затратоот- дача по ДС | Затратоот- дача ВД | Соотно- шение материалов и с/с | Соотно- шение зарплаты и с/с | Соотно- шение фондов и с/с | Соотно- шение персонала и с/с | |

| 0.999 | 0.944 | 0.995 | 1.005 | 1.042 | 1.376 | 0.919 | ||

| Мате- риальные затраты (МЗ) | Рентабель- ность материалов | Материа- лоотдача по ДС | Материа- лоотдача ВД | Закреплен- ность с/с за материалами | Соотно- шение зарплаты и материалов | Соотно- шение фондов и материалов | Соотно- шение персонала и материалов | |

| 1.039 | 0.907 | 0.957 | 0.966 | 0.961 | 1.319 | 0.882 | ||

| Затраты на оплату труда (ЗОТ) | Рентабель- ность зарплаты | Зарплато- отдача по ДС | Зарплато- отдача по ВД | Закреплен- ность с/с за зарплатой | Закреплен- ность мате- риалов за зарплатой | Соотно- шение зарплаты и фондов | Соотно- шение персонала и зарплаты | |

| 1.371 | 0.687 | 0.725 | 0.732 | 0.729 | 0.758 | 0.669 | ||

| Основные фонды (ОФ) | Рентабель- ность фондов | Фондо- отдача по ДС | Фондо- отдача по ВД | Закреплен- ность с/с за фондами | Закреплен- ность материалов за фондами | Закреплен- ность фондов за зарплатой | Соотно- шение персонала и фондов | |

| 0.917 | 1.027 | 1.085 | 1.095 | 1.089 | 1.133 | 1.494 | ||

| Числен- ность персонала (ЧП) | Рентабель- ность персонала | Производи- тельность по ДС | Производи- тельность по ВД | Затрато- вооружен- ность персонала | Материало- вооружен- ность персонала | Среднего- довая оплата персонала | Фондо- вооружен- ность персонала | |

| 0.91 | 1.035 | 1.093 | 1.103 | 1.098 | 1.142 | 1.507 | 1.008 |

█ - показатели эффективности

█ - показатели взаимосвязи затрат и результатов

█ - показатели использования ресурсов

1. Коэффициент взаимосвязи между результатами хозяйственной деятельности (К1) показывает насколько прибыльной является работа предприятия и рассчитывается как усредненное значение показателей рентабельности содержащихся в матрице

За анализируемый период снизился средний уровень рентабельности предприятия.

2. Коэффициент преобразования ресурсов и затрат в конечные результаты (К2) показывает средний уровень затрат на производство продукции.

Сократилась обеспеченность работы предприятия материальными и трудовыми ресурсами.

3. Коэффициент взаимосвязи затрат и ресурсов (К3) показывает соотношение между различными элементами затрат на производство продукции.

Увеличилась показатели отдачи ресурсов предприятия.

4. Интегральная оценка показателей матрицы:

Коэффициент эффективности (Кэ) - это усредненный показатель эффективности работы предприятия, основанный на блочной оценке коэффициентов матрицы.

Коэффициент интенсивности (Ки) - это усредненный показатель интенсивности работы предприятия, основанный на блочной оценке коэффициентов матрицы.

В отчетном периоде наблюдается увеличение эффективности деятельности предприятия.

За анализируемый период снизился средний уровень рентабельности предприятия. Сократилась обеспеченность работы предприятия материальными и трудовыми ресурсами. Увеличилась показатели отдачи ресурсов предприятия.

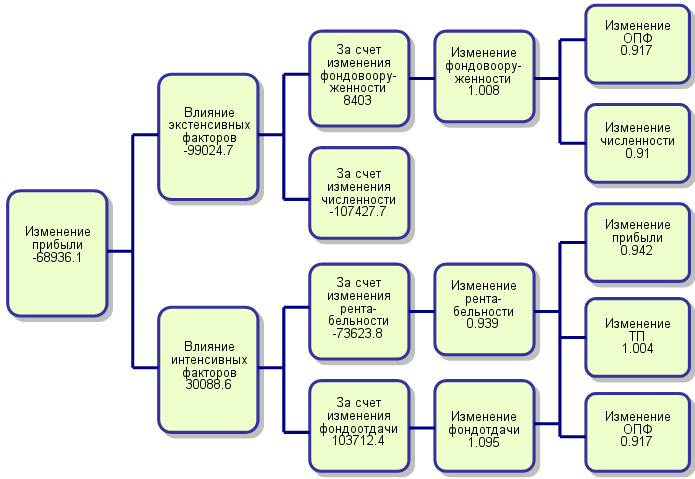

производственно-хозяйственной деятельности

| Изменение объема выручки от деятельности (ВД) в результате: | |

| -243 076.1 | |

| 19 013.5 | |

| 234 669.6 | |

| Общее изменение объема выручки от деятельности (ВД) | 10 607 |

| ЧП, ФВ - отражают влияние экстенсивных факторов ФО - отражают влияние интенсивных факторов | |

(по методу дифференцирования)

| Изменение валовой прибыли (ВП) в результате: | |

| -107 427.7 | |

| 8 403 | |

| 103 712.4 | |

| -73 623.8 | |

| Общее изменение прибыли | -68 936.1 |

| ЧП, ФВ - отражают влияние экстенсивных факторов ФО, (RВД) - отражают влияние интенсивных факторов | |

| -224 062.6 | |

| 234 669.6 | |

| Общее изменение продукции | 10 607 |

| -243 076.1 | |

| 253 683.1 | |

| Общее изменение продукции | 10 607 |

| 105 897.7 | |

| -95 290.7 | |

| Общее изменение продукции | 10 607 |

| Изменение фонда оплаты труда за счет: | |

| -22 511.3 | |

| 115 187.3 | |

| Общее изменение производительности труда по ВД | 92 676 |

| Изменение производительности труда: | |

| 188.3 | |

| 2 323.5 | |

| Общее изменение производительности труда по ВД | 2 511.8 |

| 1. Рентабельность товарной продукции | |

| 0.442 | |

| 0.415 | |

| 1.1. Затраты на 1 ВД. | |

| 0.991 | |

| 0.986 | |

| 1.2. Рентабельность затрат | |

| 0.446 | |

| 0.421 | |

| 2. Рентабельность фондов | |

| 1.565 | |

| 1.608 | |

| 2.1. Рентабельность товарной продукции | |

| 0.442 | |

| 0.415 | |

| 2.2. Фондоотдача | |

| 3.541 | |

| 3.876 | |

| 3. Рентабельность персонала | |

| 10 742.766 | |

| 11 123.871 | |

| 3.1. Рентабельность фондов | |

| 1.565 | |

| 1.608 | |

| 3.2. Фондовооруженность персонала | |

| 6 865.306 | |

| 6 918.475 | |

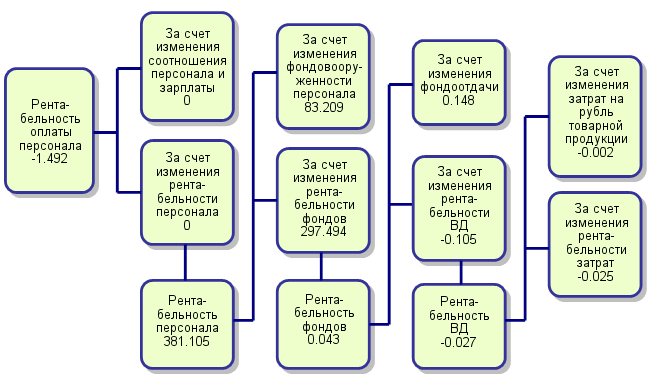

| 4. Рентабельность оплаты персонала | |

| 4.772 | |

| 3.28 | |

| 4.1. Рентабельность персонала | |

| 10 742.766 | |

| 11 123.871 | |

| 4.2. Соотношение персонала и зарплаты | |

| 0 | |

| 0 | |

С другими аналитическими блоками можно ознакомиться, скачав и установив программу на компьютер.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ