Финансовое оздоровление как процедура банкротства или результат ее проведения

О.Ю. Рудакова

Кандидат экон. наук,

доцент кафедры

менеджмента, организации бизнеса

и инноваций ФГБОУ ВО

«Алтайский государственный университет».

Т.А. Рудакова

Кандидат экон. наук,

доцент кафедры

экономической безопасности, учета, анализа

и аудита ФГБОУ ВО

«Алтайский государственный университет».

Эффективное антикризисное управление

№2 (101) 2017

В статье рассмотрены проблемы финансового оздоровления как процедуры банкротства, представлен анализ результатов его проведения за 2014-2016 годы, обоснованы факторы, определяющие целесообразность введения, предложены рекомендации, направленные на повышение ее результативности.

Результативность реабилитационных мероприятий института банкротства остается одним из актуальных вопросов современных теоретических и практических дискуссий в сфере антикризисного менеджмента и отношений банкротства. Более четырнадцати лет действует Федеральный закон «О несостоятельности (банкротстве)» [Федеральный закон, 2002], где уделено достаточно внимания вопросам восстановления платежеспособности через процедуру финансового оздоровления и внешнего управления, реабилитации организации путем смены собственника в результате продажи бизнеса как единого имущественного комплекса, заключения мирового соглашения, досудебным оздоровительным процедурам. Однако статистика его применения характеризуется стабильной направленностью в пользу ликвидации [Единый федеральный реестр, 2017]. Увеличивается число обращений к процедурам «финансовое оздоровление» и «внешнее управление», одновременно они реже имеют положительные результаты для потенциальных банкротов. Представляется актуальным исследование причин и факторов, способных оказать содействие в повышении реабилитационного потенциала института банкротства, в частности на этапе финансового оздоровления.

В настоящем исследовании поставлена цель обосновать факторы и определить направления повышения результативности финансового оздоровления на этапе введения и в процессе реализации. Используются анализ, синтез, логико-структурный анализ, статистические методы исследования.

Результативность процедуры финансового оздоровления понимается как степень достижения целей процедуры банкротства и решение возникающих проблем ее проведения с наименьшими затратами в минимально возможные сроки [Рудакова Т.А., Рудакова О.Ю., 2011]. Фактором результативности финансового оздоровления будем считать условия и причины, оказывающие влияние на процесс проведения процедуры.

Единый федеральный реестр сведений о банкротстве содержит финальные отчеты по 22 процедурам финансового оздоровления в 2014-2016 годах [Единый федеральный реестр, 2017] (табл. 1).

Таблица 1. Динамика результатов проведения процедуры финансового оздоровления (по данным: Единый федеральный реестр [б.г.])

| Завершенная процедура финансового оздоровления | 2014 | 2015 | 2016 | |||

| Абс. кол-во, ед. | Отн. кол-во, % | Абс. кол-во, ед. | Отн. кол-во, % | Абс. кол-во, ед. | Отн. кол-во, % | |

| Всего | 3 | 100 | 5 | 100 | 14 | 100 |

| Погашение требований кредиторов и восстановление платежеспособности | 2 | 67 | 1 | 20 | 5 | 36 |

| Переход к внешнему управлению | — | — | 1 | 20 | 1 | 7 |

| Переход к конкурсному производству | 1 | 33 | 2 | 40 | 7 | 50 |

| Заключение мирового соглашения | — | — | — | — | 1 | 7 |

| Прекращение процедуры банкротства по иным причинам | — | — | 1 | 20 | — | — |

Прослеживается рост числа завершенных процедур финансового оздоровления. Поставленная цель финансового оздоровления - восстановление платежеспособности в соответствии с графиком погашения задолженности - достигается с разной степенью успешности. В 2014 г достигнута максимальная эффективность: в двух случаях из трех (67%) вся кредиторская задолженность была погашена полностью, в 2015 году аналогичный результат достигнут на одном из пяти предприятий (20%), а в 2016 году - на 5 из 14 предприятий (36%). За три года должника стали чаще признавать банкротом и открывать конкурсное производство: с 33% в 2014 году до 50% в 2016 году. Только в двух случаях перешли к процедуре внешнего управления. Мировое соглашение было заключено по результатам одной процедуры финансового оздоровления в 2016 году.

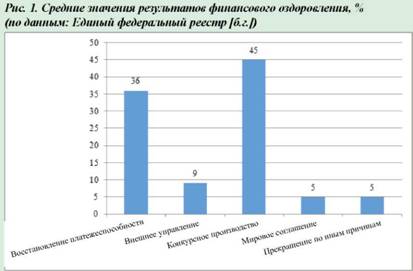

Как показывает анализ средних значений (рис. 1), в 45% случаев должники признаны банкротами и в отношении них открыты процедуры конкурсного производства, и только в 36% случаев платежеспособность организации была восстановлена.

Процент погашения задолженности (табл. 2) остается незначительным, особенно низкими его значения были в 2015-2016 годах, хотя завершенных процедур оказалось больше. В среднем было погашено 11% задолженности, включенной в реестр требований кредиторов организаций, прошедших процедуру финансового оздоровления.

Порядок введения финансового оздоровления [Федеральный закон, 2002] предусматривает различные ситуации, в которых может оказаться как организация-должник при подготовке соответствующих документов, необходимых для введения финансового оздоровления, так и арбитражный суд при принятии решения о введении процедуры банкротства (рис. 2).

Таблица 2. Динамика погашения задолженности в ходе процедуры финансового оздоровления (по данным: Единый федеральный реестр [б.г.])

| Показатель | 2014 | 2015 | 2016 |

| Число завершенных процедур финансового оздоровления | 3 | 5 | 14 |

| Сумма требований кредиторов, включенных в реестр требований кредиторов, руб. | 459 993 363,4 | 1165 388 457,8 | 2 034 273 052,8 |

| Сумма погашенных требований кредиторов, руб. | 175 698 683,5 | 23 036 354,5 | 221 697 483,8 |

| % погашения задолженности | 38 | 2 | 11 |

Должник получает возможность начать процедуру финансового оздоровления при любом решении собрания кредиторов, однако существенно изменяются требования к набору и содержанию основных документов, необходимых для принятия положительного решения (табл. 3).

Таблица 3. Условия и требования к основным документам при введении процедуры финансового оздоровления [Федеральный закон, 2002]

| Условия введения процедуры финансового оздоровления | Требования к содержанию документа |

| БАЗОВАЯ ЧАСТЬ | |

| 1. Ходатайство учредителей (участников) должника, собственника имущества должника - унитарного предприятия, уполномоченного государственного органа, а также третьего лица или третьих лиц о введении финансового оздоровления | |

| 2. График погашения задолженности | |

| Общие требования, если на первом собрании кредиторов поддержано ходатайство учредителей о введении финансового оздоровления [Федеральный закон, 2002, ст.84, п.3,4] |

• Погашение всех требований кредиторов, включенных в реестр требований кредиторов, не позднее чем за месяц до даты окончания срока финансового оздоровления, а также погашение требований кредиторов первой и второй очереди не позднее чем через шесть месяцев с даты введения финансового оздоровления; • пропорциональное погашение требований кредиторов в очередности |

|

Специальные требования, если: • первым собранием кредиторов решение о введении процедуры банкротства не принято и срок рассмотрения дела закончен [Федеральный закон, 2002, ст. 75, п. 2] или • принято решение о введении процедуры внешнего управления или конкурсного производства [Федеральный закон, 2002, ст. 75, п.3] |

Начало погашения задолженности не позднее чем через месяц после вынесения арбитражным судом определения о введении финансового оздоровления и погашение требований кредиторов ежемесячно, пропорционально, равными долями в течение года с даты начала удовлетворения требований кредиторов |

| ВАРИАТИВНАЯ ЧАСТЬ | |

| 3. Обеспечение исполнения должником обязательств, превышающее не менее чем на 20% требования кредиторов, включенные в реестр требований: | |

|

• общие требования, если на первом собрании кредиторов поддержано ходатайство учредителей о введении финансового оздоровления (п.3,4 ст.84 Закона о банкротстве) или • специальные требования, если первым собранием кредиторов решение о введении процедуры банкротства не принято и срок рассмотрения дела закончен [Федеральный закон, 2002, ст. 75, п. 2] |

Исполнение должником обязательств в соответствии с графиком погашения задолженности может быть обеспечено залогом (ипотекой), независимой гарантией, государственной или муниципальной гарантией, поручительством, а также иными способами, не противоречащими Закону |

| Специальные требования, если собранием кредиторов принято решение о введении внешнего управления или открытии конкурсного производства [Федеральный закон, 2002, ст. 75 п. 3] | Предоставление банковской гарантии |

| 4. План финансового оздоровления должен содержать обоснование возможности удовлетворения требований кредиторов в соответствии с графиком погашения задолженности [Федеральный закон, 2002, ст. 84, п. 1, 2] | |

Оценивая условия введения процедуры финансового оздоровления, следует отметить наличие должного внимания всем указанным выше аспектам, за исключением требований к содержанию и структуре плана финансового оздоровления. Его роль является существенной как при введении процедуры финансового оздоровления, прогнозировании будущего организации, так и в процессе контроля его выполнения. Как показывает практика, план финансового оздоровления составляется в соответствии с требованиями Методических рекомендаций по составлению плана (программы) финансового оздоровления [Приказ, 2007]. Однако обязательность применения данного нормативного документа в процедуре финансового оздоровления не установлена.

Во всех процедурах банкротства, включенных в исследование, на дату принятия собранием кредиторов решения о введении финансового оздоровления было подготовлено ходатайство о введении процедуры, предложен план финансового оздоровления, график погашения задолженности. Должник предоставил обеспечение исполнения обязательств перед кредиторами, органы управления должника - проект плана финансового оздоровления, что не является обязательным.

Организации, которым удалось восстановить свою платежеспособность, обеспечивали свои обязательства активами по балансовой стоимости в среднем с трехкратным превышением последних (табл. 4).

Таблица 4. Условия введения процедуры финансового оздоровления в 2014-2016 годах (по данным: Единый федеральный реестр [б.г.]; Картотека арбитражных дел [б.г.])

| Организация | Возможность восстановления платежеспособности* | Решение первого собрания кредиторов | Наличие финансового обеспечения | Балансовая стоимость имущества, руб. | Кредиторская задолженность по реестру требований, руб. | Величина активов на единицу долга | Результат процедуры |

| ООО «Котлас-Мебель» | Есть | ФО | Есть | 2 777 000 | 1 478 752,92 | 1,88 | Восстановление платежеспособности |

| ОАО «НПП Волна» | Есть | ФО | Нет | 965 744 000 | 174 219 930,6 | 5,54 | |

| ООО «КЗ «Инициатор» | Есть | ВУ | Есть | 62 730 000 | 2 574 719,6 | 24,36 | |

| МП «МУ ЖКХ» | Есть | ФО | Нет | 116 995 000 | 39 483 155,53 | 2,96 | |

| ОАО «Автоколонна» | Есть | не принято | Есть | 137 242 000 | 40 310 747,86 | 3,40 | |

| ГПКК «Красноярсклес» | Есть | ФО | Нет | 216 707 000 | 60 931 324,92 | 3,56 | |

| ОАО «Тверская областная типография» | Есть | ФО | Нет | 27 689 000 | 9 006 751,36 | 3,07 | |

| ЗАО «ИППЖТ» | Есть | ФО | Нет | 47 890 000 | 16 152 165,75 | 2,96 | |

| ООО «Золотой улей» | Есть | ФО | Нет | 56 099 000 | 75 685 101,57 | 0,74 | Конкурсное производство |

| Глава КФХ К.В. Шаталин | Нет | КП | Нет | 42 635 917 | 60 899 293,1 | 0,70 | |

| СПК «Нива» | Есть | ФО | Нет | 19 923 000 | 8 318 316,22 | 2,40 | |

| ООО «СК ВИАЛ» | Есть | ФО | Нет | 242 803 000 | 284 294 679,9 | 0,85 | |

| ООО «Экспресс-строй» | Есть | ФО | Нет | 17 000 000 | 40 279 394,04 | 0,42 | |

| ООО «НТС» | Есть | ФО | Нет | 757 494 000 | 406 086 765,6 | 1,87 | |

| ООО «Альянс» | Есть | ФО | Нет | 743 143 000 | 156 229 830,0 | 4,76 | |

| ООО «Комариха» | Есть | ФО | Нет | 117 473 000 | 118 535 289,1 | 0,99 | |

| ЗАО «Сигма-Т» | Есть | ФО | Нет | 125 823 000 | 123 110 177,6 | 1,02 | |

| ООО «Техэнерго» | Нет | ФО | Есть | 39 561 000 | 9 706 816,23 | 4,08 | |

| ОАО «Горно-Алтайское ЖКХ» | Нет | ФО | Нет | 558 692 000 | 140 774 834,2 | 3,97 | Мировое соглашение |

| ООО НЭФ | Есть | ФО | Есть | 11 739 000 | 1 055 928,6 | 11,12 | Прекращено |

| ЗАО «УК «Стройгазинвест» | Нет | ФО | Нет | 1 583 970 000 | 1 025 173 415 | 1,55 | Внешнее управление (1,5 года), конкурсное производство |

| ХК ГУП «Крайдорпредприятие» | Есть | ФО | Нет | 444 365 000 | 865 347 484,4 | 0,51 | Внешнее управление |

* Согласно выводам временного управляющего.

КФХ - крестьянское фермерское хозяйство; ФО - финансовое оздоровление; ВУ - внешнее управление; КП - конкурсное производство

Кроме того, в трех из восьми случаев восстановления платежеспособности учредители либо третьи лица предоставляли гарантии исполнения обязательств реестра требований кредиторов в виде финансового обеспечения.

Ко времени принятия решения о введении финансового оздоровления организации, в отношении которых была открыта процедура конкурсного производства, как правило, испытывали дефицит балансовой стоимости активов на единицу задолженности, минимальное соотношение активов и задолженности («один к одному») не выполнялось, а значит, уже на этапе введения процедуры финансового оздоровления увеличивался риск ее неблагополучного завершения. Ситуация усугублялась отсутствием гарантий исполнения обязательств путем предоставления финансового обеспечения со стороны учредителей, участников или третьих лиц, что также повышало риск неисполнения обязательств в соответствии с графиком погашения задолженности. Несмотря на эти обстоятельства, первое собрание кредиторов и арбитражный суд предоставляли организации-должнику шанс восстановить платежеспособность. Средний срок одной процедуры финансового оздоровления составил 16,5 мес., а средние затраты на ее проведение - 365 594,9 руб. (табл. 5).

Таблица 5. Продолжительность процедуры финансового оздоровления и расходы на ее проведение в 2014-2016 годах (по данным: Единый федеральный реестр [б.г ])

| Организация | Продолжительность, мес. | Расходы на процедуру, руб. |

| Восстановление платежеспособности | ||

| ООО «Котлас-Мебель» | 24 | 359 500,00 |

| ОАО «НПП Волна» | 18 | 355 161,52 |

| ООО «Кирпичный завод «Инициатор» | 18 | 430 000 |

| МП «МУ ЖКХ» | 18 | 189 700 |

| ОАО «Автоколонна» | 12 | 151 500 |

| ГПКК «Красноярсклес» | 16 | 307 875,77 |

| ОАО «Тверская областная типография» | 24 | 439 097,02 |

| ЗАО «ИППЖТ» | 14 | 206 123,06 |

| Конкурсное производство | ||

| ООО «СК ВИАЛ» | 12 | 1 025 548,00 |

| ООО «Золотой улей» | 24 | 362 148,23 |

| Глава КФХ К.В. Шаталин | 4 | 86 500,92 |

| СПК «Нива» | 18 | 138 584,99 |

| ООО «Экспресс-строй» | 5 | 158 400 |

| ООО «НТС» | 18 | 490 000,00 |

| ООО «Альянс» | 24 | 317 129 |

| ООО «Комариха» | 24 | 381 306,75 |

| ЗАО «Сигма-Т» | 10 | 353 642,75 |

| ООО «Техэнерго» | 4 | 342 687,93 |

В шести случаях из десяти в отношении организаций, для которых финансовое оздоровление завершилось процедурой конкурсного производства, на этапе введения процедуры финансового оздоровления недостаточность обеспечения обязательств должника имуществом по балансовой стоимости и отсутствие гарантий исполнения обязательств в виде финансового обеспечения не стали решающими факторами. Временный управляющий сделал вывод о возможности восстановить платежеспособность организации, а первое собрание кредиторов приняло решение об обращении в арбитражный суд с ходатайством о введении процедуры финансового оздоровления. Отсутствие должного внимания к факторам, повышающим финансовые риски, стало одной из причин низкой результативности процедуры.

Отдельного внимания заслуживает содержание и оформление каждого документа, необходимого для обоснования восстановления платежеспособности организации. Наиболее значимым является график погашения задолженности, его составление неразрывно связано с гарантиями исполнения обязательств в виде финансового обеспечения либо с планом финансового оздоровления, если нет финансового обеспечения.

Законодатель ужесточил требования к содержанию графика погашения задолженности, если введение процедуры финансового оздоровления не поддержали кредиторы, принявшие решение о введении иной процедуры банкротства либо они не приняли решение вовсе [Федеральный закон, 2002]. На наш взгляд, условие о начале погашения задолженности не позднее чем через месяц после вынесения арбитражным судом определения о введении финансового оздоровления и погашение требований кредиторов ежемесячно, пропорционально, равными долями в течение года с даты начала удовлетворения требований кредиторов существенно снижает вероятность продления процедуры финансового оздоровления, а также увеличения расходов на ее проведение, если график погашения задолженности будет нарушен. В данном случае решающим фактором финансового оздоровления должника окажется необходимый объем обеспечения исполнения обязательств по графику либо план финансового оздоровления, подготовленный с учетом не только требований Федерального закона «О несостоятельности (банкротстве)», требований Методических рекомендаций по составлению плана (программы) финансового оздоровления [Приказ 2007], но и вероятности финансовых рисков. При подготовке плана финансового оздоровления в первую очередь следует учесть и оценить риск снижения финансовой устойчивости и риск неплатежеспособности предприятия, во вторую - налоговый риск, структурный риск, инвестиционный риск, инфляционный риск, кредитный риск и прочие виды риска.

Вопрос о качестве подготовки плана финансового оздоровления ставится на обсуждение и подвергается экспертизе, только если возникают острые конфликты между кредиторами и должником. С практической точки зрения содержание плана важно только для добросовестного должника, стремящегося к его исполнению.

План финансового оздоровления должен содержать обоснование возможности удовлетворения требований кредиторов в соответствии с графиком погашения задолженности [Федеральный закон, 2002, ст. 84]. Отсутствие иных требований, с одной стороны, дает определенную свободу должнику в выборе инструментов и методов планирования восстановления платежеспособности, а с другой - затрудняет реальную оценку того, насколько возможно реализовать его и ожидать принятия оптимального решения собранием кредиторов и арбитражным судом с учетом всех возможных факторов риска.

Итак, факторами результативности финансового оздоровления на этапе введения процедуры выступают:

- достаточное обеспечение исполнения должником обязательств, предоставленное со стороны учредителей, участников или третьих лиц;

- превышение балансовой стоимости имущества должника над величиной требований кредиторов, включенных в реестр, как минимум в три раза;

- качественно подготовленный план финансового оздоровления с учетом реального финансового состояния организации, прогноза его изменения и оценки финансовых рисков.

В целях повышения результативности финансового оздоровления мы предлагаем:

- установить зависимость размера финансового обеспечения от величины финансового риска, в частности от уровня показателя обеспеченности обязательств должника, включенных в реестр требований кредиторов, его реальными активами по балансовой стоимости (табл. 6);

- дополнить Методические рекомендации по подготовке плана финансового оздоровления дополнительными разделами, включающими оценку финансовых рисков и прогноз финансового состояния организации.

На практике рекомендации могут, с одной стороны, ограничить возможности введения процедуры финансового оздоровления, а с другой -обеспечить более ответственный подход всех участников института банкротства к принятию решения о будущем организации-должника и повышению результативности проведения процедуры.

Таблица 6. Зависимость размера финансового обеспечения от величины финансового риска

| Показатель | Значение | |||

| Показатель обеспеченности обязательств должника, включенных в реестр требований кредиторов, реальными активами по балансовой стоимости на дату введения финансового оздоровления | 0-2 | 2-3 | 3-4 | 4 и выше |

| Превышение обеспечения исполнения должником обязательств по графику над величиной задолженности, включенной в реестр требований кредиторов на дату введения финансового оздоровления, % | 30 | 20 | 10 | Не обязательно |

| Обязательное наличие плана финансового оздоровления | Да | Нет | Нет | Нет |

Библиографический список

1. Банкротства юридических лиц в России: основные тенденции IV квартал 2016 (итоги года) - начало 2017 г. // Центр макроэкономического анализа и краткосрочного прогнозирования. URL: http://www.forecast.ru/_ARCHIVE/Analitics/PROM/2017/Bnkrpc-4-16_v3.pdf.

2. Губарев А.Р. (2013) Повышение эффективности процедур финансового оздоровления российских предприятий // Эффективное Антикризисное Управление. № 2. С. 80-85.

3. Единый федеральный реестр сведений о банкротстве ( [б.г]). URL: http://bankrot.fedresurs.ru.

4. Картотека арбитражных дел ( [б.г.]) // Высший Арбитражный суд РФ. URL: http://kad.arbitr.ru.

5. Кован С.Е. (2014) Проблемы развития реабилитационного потенциала института банкротства // Эффективное Антикризисное Управление. № 2. С.64-74.

6. Кован С.Е. (2015) Развитие реабилитационного потенциала института банкротства // Управленческие науки в современном мире. Т1. № 1. С. 405-410.

7. Миронова А.Н. (2012) Российский опыт проведения процедуры финансового оздоровления в делах о банкротстве // Эффективное Антикризисное Управление. № 4. С. 52-57.

8. Миронова А.Н. (2013) Совершенствование методического инструментария финансовой реабилитации промышленных предприятий // Эффективное Антикризисное Управление. № 4. С. 74-80.

9. Постановление Правительства РФ «Об утверждении правил проведения арбитражными управляющими финансового анализа» от 25.06.2003 № 367 // Российская газета. URL: http://www.rg.ru/bussines/docum/92.shtm.

10. Приказ Минпромэнерго РФ, Минэкономразвития РФ «Об утверждении Методических рекомендаций по составлению плана (программы) финансового оздоровления» № 57, № 134 от 25.04.2007 // КонсультантПлюс. URL: http://www.consultant.ru/document/cons_doc_LAW_69134/.

11. Рудакова О.Ю. (2013) Возможности и перспективы применения оздоровительных процедур банкротства // Известия Алтайского государственного университета. № 2-2 (78). С. 284-287.

12. Рудакова Т.А., Рудакова О.Ю. (2011) Оценка результативности антикризисного управления в процедурах банкротства // Менеджмент в России и за рубежом. № 1. С. 56-62.

13. Рудакова Т.А., Рудакова О.Ю. (2013) Полнота и достоверность финансового анализа должника в процедурах банкротства // Эффективное Антикризисное Управление. № 1 (76). С. 76-83.

14. Ряховская А.Н. (2016) Направления повышения эффективности функционирования института банкротства // МИР (Модернизация. Инновации. Развитие). Т. 7. № 2 (26). С. 173-179.

15. Соколова О.Н., Рудакова О.Ю., Иванайская Е.В. (2016) Влияние факторов риска на динамику банкротств промышленных предприятий // Экономика. Профессия. Бизнес. № 2. С. 27-34.

16. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ (ред. от 03.07.2016, с изм. от 13.07.2015) // КонсультантПлюс. URL: http://www.consultant.ru/document/cons_doc_LAW_39331/.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ