Актуальные вопросы и современный опыт анализа финансового состояния организаций

Журавлева Н.В.

Болтенков А.Н.

Шипицын А.В.

Белгородскоий университет

кооперации, экономики и права

2016

В монографии представлены проблемы развития и текущего состояния анализа финансового состояния в России и за рубежом, предложены мероприятия, способствующие оптимизации аналитических процессов.

Монография предназначена магистрантам, аспирантам, другим научным исследователям, практическим работникам аналитической сферы.

ПРИЛОЖЕНИЯ

Приложение 1

Приложение № 8 к Регламенту предоставления кредитов

юридическим лицам Сбербанком России и его филиалами

от 08.12.1997 г. № 285-р (утв. Комитетом Сбербанка РФ по предоставлению кредитов и инвестиций)

МЕТОДИКА ОПРЕДЕЛЕНИЯ

КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА

Для определения кредитоспособности Заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков.

Целью проведения анализа рисков является определение возможности, размера и условий предоставления кредита.

1. Оценка финансового состояния Заемщика

Оценка финансового состояния Заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения.

С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

При расчете показателей (коэффициентов) используется принцип осторожности, то есть пересчет статей актива баланса в сторону уменьшения на основании экспертной оценки.

1.1. Для оценки финансового состояния Заемщика используются три группы оценочных показателей:

- коэффициенты ликвидности;

- коэффициент соотношения собственных и заемных средств;

- показатели оборачиваемости и рентабельности.

I. Коэффициенты ликвидности

Характеризуют обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

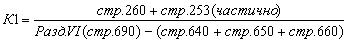

Коэффициент абсолютной ликвидности К1 характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств и высоколиквидных краткосрочных ценных бумаг к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей (итог раздела VI баланса за вычетом строк 640 - "доходы будущих периодов", 650 - "фонды потребления", 660 - "резервы предстоящих расходов и платежей"): *(1)

Под высоколиквидными краткосрочными бумагами понимаются только государственные ценные бумаги и ценные бумаги Сбербанка России. При отсутствии соответствующей информации строка 253 при расчете К1 не учитывается.

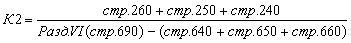

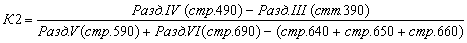

Промежуточный коэффициент покрытия К2 характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. К2 определяется как отношение:

Для расчета этого коэффициента предварительно производится оценка групп статей "краткосрочные финансовые вложения" и "дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)". Указанные статьи уменьшаются на сумму финансовых вложений в неликвидные корпоративные бумаги и неплатежеспособные предприятия и сумму безнадежной дебиторской задолженности соответственно.

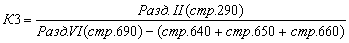

Коэффициент текущей ликвидности (общий коэффициент покрытия) К3 является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы, в том числе и материальные (итог раздела II баланса):

Для расчета К3 предварительно корректируются уже названные группы статей баланса, а также "дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев)", "запасы" и "прочие оборотные активы" на сумму соответственно безнадежной дебиторской задолженности, неликвидных и труднореализуемых запасов и затрат и дебетового сальдо по счету 83 "Доходы будущих периодов" (курсовые разницы) *(2).

II. Коэффициент соотношения собственных и заемных средств К4

Является одной из характеристик финансовой устойчивости предприятия и определяется как отношение собственных средств (итог раздела IV баланса за вычетом убытков) ко всей сумме обязательств по привлеченным заемным средствам (итог разделов V и VI баланса за вычетом строк 640 - "доходы будущих периодов", 650 - "фонды потребления", 660 - "резервы предстоящих расходов и платежей";

III. Показатели оборачиваемости и рентабельности

Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации).

Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180, 270 или 360).

Средние (за период) величины оборотных активов и кредиторской задолженности рассчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1.

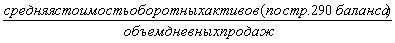

Оборачиваемость оборотных активов:

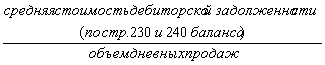

Оборачиваемость дебиторской задолженности:

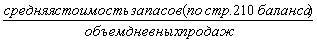

Оборачиваемость запасов:

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции незавершенного производства, сырья и материалов) и кредиторской задолженности.

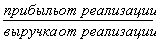

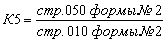

Показатели рентабельности определяются в процентах или долях. Рентабельность продукции (или рентабельность продаж) K5:

или

или

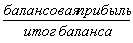

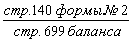

Рентабельность вложений в предприятие:

или

или

1.2. Основными оценочными показателями являются коэффициенты К1, К2, К3, К4 и К5. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым пяти показателям.

Оценка результатов расчетов пяти коэффициентов заключается в присвоении Заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

Достаточные значения показателей:

К1 – 0,2

К2 – 0,8

К3 – 2,0

К4 – 1,0 – для всех предприятий, кроме торговли

К4 – 0,6 – для предприятий торговли

К5 – 0,15

Разбивка показателей на категории в зависимости от их фактических значений:

| Коэффициенты | 1 категория | 2 категория | 3 категория |

| К1 | 0,2 и выше | 0,15-0,2 | менее 0,15 |

| К2 | 0,8 и выше | 0,5-0,8 | менее 0,5 |

| К3 | 2,0 и выше | 1,0-2,0 | менее 1,0 |

| К4 | |||

| кроме торговли | 1,0 и выше | 0,7-1,0 | менее 0,7 |

| для торговли | 0,6 и выше | 0,4-0,6 | менее 0,4 |

| К5 | 0,15 и выше | менее 0,15 | нерентаб. |

Формула расчета суммы баллов S имеет вид:

S = 0,11 * Категория К1 + 0,05 * Категория К2 + 0,42 * Категория К3 + 0,21 * Категория К4 + 0,21 * Категория К5.

Значение S наряду с другими факторами используется для определения рейтинга Заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий.

Таблица расчета суммы баллов:

| Показатель суммы | Фактич. | Категория | Вес показателя | Расчет суммы баллов |

| К1 | 0,11 | |||

| К2 | 0,05 | |||

| К3 | 0,42 | |||

| К4 | 0,21 | |||

| К5 | 0,21 | |||

| Итого | х | х | 1 |

Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике.

2. Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные Заемщиком, службой безопасности и информация базы данных.

На этом этапе оцениваются риски:

отраслевые:

- состояние рынка по отрасли;

- тенденции в развитии конкуренции;

- уровень государственной поддержки;

- значимость предприятия в масштабах региона;

- риск недобросовестной конкуренции со стороны банков;

акционерные:

- риск передела акционерного капитала;

- согласованность позиций крупных акционеров;

- регулирования деятельности предприятия:

- подчиненность (внешняя финансовая структура);

- формальное и неформальное регулирование деятельности;

- лицензирование деятельности;

- льготы и риски их отмены;

- риски штрафов и санкций;

- правоприменительные риски (возможность изменения в законодательной и нормативной базе);

производственные и управленческие:

- технологический уровень производства;

- риски снабженческой инфраструктуры (изменение цен поставщиков, срыв поставок и т.д.);

- риски, связанные с банками, в которых открыты счета;

- деловая репутация (аккуратность в выполнении обязательств, кредитная история, участие в крупных проектах, качество товаров и услуг и т.д.);

- качество управления (квалификация, устойчивость положения руководства, адаптивность к новым методам управления и технологиям, влиятельность в деловых и финансовых кругах).

3. Заключительным этапом оценки кредитоспособности является определение рейтинга Заемщика, или класса.

Устанавливается три класса заемщиков:

- первоклассные – кредитование которых не вызывает сомнений;

- второго класса – кредитование требует взвешенного подхода;

- третьего класса – кредитование связано с повышенным риском.

Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков. Сумма баллов S влияет на рейтинг Заемщика следующим образом:

- S = 1 или 1,05 – Заемщик может быть отнесен к первому классу кредитоспособности;

- S больше 1, но меньше 2,42 – соответствует второму классу;

- S равно или больше 2,42 – соответствует третьему классу.

Далее определенный предварительный рейтинг корректируется с учетом других показателей третьей группы и качественной оценки Заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс.

Приложение 2

Утвержден

приказом Министерства финансов

Российской Федерации

от 28.08.2014 г. № 84н

ПОРЯДОК ОПРЕДЕЛЕНИЯ СТОИМОСТИ ЧИСТЫХ АКТИВОВ

1. Настоящий Порядок применяют акционерные общества, общества с ограниченной ответственностью, государственные унитарные предприятия, муниципальные унитарные предприятия, производственные кооперативы, жилищные накопительные кооперативы, хозяйственные партнерства (далее - организации).

2. Настоящий Порядок распространяется на организаторов азартных игр.

3. Настоящий Порядок не распространяется на кредитные организации, акционерные инвестиционные фонды.

4. Стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

5. Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций.

6. Принимаемые к расчету обязательства включают все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

7. Стоимость чистых активов определяется по данным бухгалтерского учета. При этом активы и обязательства принимаются к расчету по стоимости, подлежащей отражению в бухгалтерском балансе организации (в нетто-оценке за вычетом регулирующих величин) исходя из правил оценки соответствующих статей бухгалтерского баланса.

Приложение 3

Постановление Правительства

Российской Федерации

от 30.01.2003 г. № 52 (ред. от 31.12.2008) «О реализации федерального закона «О финансовом оздоровлении сельскохозяйственных товаропроизводителей»

ТАБЛИЦА РАСЧЕТА КОЭФФИЦИЕНТОВ ДЛЯ ОТНЕСЕНИЯ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ТОВАРОПРОИЗВОДИТЕЛЕЙ К ГРУППАМ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ДОЛЖНИКА

Приложение 4

ПРАВИЛА ПРОВЕДЕНИЯ АРБИТРАЖНЫМ УПРАВЛЯЮЩИМ ФИНАНСОВОГО АНАЛИЗА

(УТВ. ПОСТАНОВЛЕНИЕМ ПРАВИТЕЛЬСТВА РФ ОТ 25.06.2003 г. № 367)

1. Настоящие Правила определяют принципы и условия проведения арбитражным управляющим финансового анализа, а также состав сведений, используемых арбитражным управляющим при его проведении.

При проведении финансового анализа арбитражный управляющий анализирует финансовое состояние должника на дату проведения анализа, его финансовую, хозяйственную и инвестиционную деятельность, положение на товарных и иных рынках.

Документы, содержащие анализ финансового состояния должника, представляются арбитражным управляющим собранию (комитету) кредиторов, в арбитражный суд, в производстве которого находится дело о несостоятельности (банкротстве) должника, в порядке, установленном Федеральным законом "О несостоятельности (банкротстве)", а также саморегулируемой организации арбитражных управляющих, членом которой он является, при проведении проверки его деятельности.

2. Финансовый анализ проводится арбитражным управляющим в целях:

а) подготовки предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении должника соответствующей процедуры банкротства;

б) определения возможности покрытия за счет имущества должника судебных расходов;

в) подготовки плана внешнего управления;

г) подготовки предложения об обращении в суд с ходатайством о прекращении процедуры финансового оздоровления (внешнего управления) и переходе к конкурсному производству;

д) подготовки предложения об обращении в суд с ходатайством о прекращении конкурсного производства и переходе к внешнему управлению.

3. При проведении финансового анализа арбитражный управляющий, выступая как временный управляющий, использует результаты ежегодной инвентаризации, проводимой должником, как внешний (конкурсный) управляющий – результаты инвентаризации, которую он проводит при принятии в управление (ведение) имущества должника, как административный управляющий – результаты инвентаризации, проводимой должником в ходе процедуры финансового оздоровления, независимо от того, принимал ли он в ней участие.

4. Финансовый анализ проводится на основании:

а) статистической отчетности, бухгалтерской и налоговой отчетности, регистров бухгалтерского и налогового учета, а также (при наличии) материалов аудиторской проверки и отчетов оценщиков;

б) учредительных документов, протоколов общих собраний участников организации, заседаний совета директоров, реестра акционеров, договоров, планов, смет, калькуляций;

в) положения об учетной политике, в том числе учетной политике для целей налогообложения, рабочего плана счетов бухгалтерского учета, схем документооборота и организационной и производственной структур;

г) отчетности филиалов, дочерних и зависимых хозяйственных обществ, структурных подразделений;

д) материалов налоговых проверок и судебных процессов;

е) нормативных правовых актов, регламентирующих деятельность должника.

5. При проведении финансового анализа арбитражный управляющий должен руководствоваться принципами полноты и достоверности, в соответствии с которыми:

- в документах, содержащих анализ финансового состояния должника, указываются все данные, необходимые для оценки его платежеспособности;

- в ходе финансового анализа используются документально подтвержденные данные;

- все заключения и выводы основываются на расчетах и реальных фактах.

6. В документах, содержащих анализ финансового состояния должника, указываются:

а) дата и место его проведения;

б) фамилия, имя, отчество арбитражного управляющего, наименование и местонахождение саморегулируемой организации арбитражных управляющих, членом которой он является;

в) наименование арбитражного суда, в производстве которого находится дело о несостоятельности (банкротстве) должника, номер дела, дата и номер судебного акта о введении в отношении должника процедуры банкротства, дата и номер судебного акта об утверждении арбитражного управляющего;

г) полное наименование, местонахождение, коды отраслевой принадлежности должника;

д) коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета, согласно приложению 1, рассчитанные поквартально не менее чем за двухлетний период, предшествующий возбуждению производства по делу о несостоятельности (банкротстве), а также за период проведения процедур банкротства в отношении должника, и динамика их изменения;

е) причины утраты платежеспособности с учетом динамики изменения коэффициентов финансово-хозяйственной деятельности;

ж) результаты анализа хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках с учетом требований согласно приложению № 2;

з) результаты анализа активов и пассивов должника с учетом требований согласно приложению № 3;

и) результаты анализа возможности безубыточной деятельности должника с учетом требований согласно приложению № 4;

к) вывод о возможности (невозможности) восстановления платежеспособности должника;

л) вывод о целесообразности введения соответствующей процедуры банкротства;

м) вывод о возможности (невозможности) покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему (в случае если в отношении должника введена процедура наблюдения).

7. При проведении финансового анализа арбитражным управляющим проверяется соответствие деятельности должника нормативным правовым актам, ее регламентирующим. Информация о выявленных нарушениях указывается в документах, содержащих анализ финансового состояния должника.

8. К документам, содержащим анализ финансового состояния должника, прикладываются копии материалов, использование которых предусмотрено пунктами 3 и 4 настоящих Правил.

Приложение 5

Приложение 1 к Постановлению Правительства РФ от 25.06.2003 г. №367

«Об утверждении привил проведения арбитражным управляющим финансового анализа»

КОЭФФИЦИЕНТЫ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ДОЛЖНИКА И ПОКАЗАТЕЛИ,

ИСПОЛЬЗУЕМЫЕ ДЛЯ ИХ РАСЧЕТА

1. Для расчета коэффициентов финансово-хозяйственной деятельности должника используются следующие основные показатели:

а) совокупные активы (пассивы) – баланс (валюта баланса) активов (пассивов);

б) скорректированные внеоборотные активы – сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

в) оборотные активы – сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

г) долгосрочная дебиторская задолженность – дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы – сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

е) наиболее ликвидные оборотные активы – денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

ж) краткосрочная дебиторская задолженность – сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

з) потенциальные оборотные активы к возврату – списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства – сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

к) обязательства должника – сумма текущих обязательств и долгосрочных обязательств должника;

л) долгосрочные обязательства должника – сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

м) текущие обязательства должника – сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

н) выручка нетто – выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

о) валовая выручка – выручка от реализации товаров, выполнения работ, оказания услуг без вычетов;

п) среднемесячная выручка – отношение величины валовой выручки, полученной за определенный период как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

р) чистая прибыль (убыток) – чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Коэффициенты, характеризующие

платежеспособность должника

2. Коэффициент абсолютной ликвидности.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника.

3. Коэффициент текущей ликвидности.

Коэффициент текущей ликвидности характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника.

4. Показатель обеспеченности обязательств должника его активами.

Показатель обеспеченности обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника.

5. Степень платежеспособности по текущим обязательствам.

Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки.

Степень платежеспособности определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

Коэффициенты, характеризующие

финансовую устойчивость должника

6. Коэффициент автономии (финансовой независимости).

Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам.

7. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах).

Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов.

8. Доля просроченной кредиторской задолженности в пассивах.

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам.

9. Показатель отношения дебиторской задолженности к совокупным активам.

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Коэффициенты, характеризующие

деловую активность должника

10. Рентабельность активов.

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

11. Норма чистой прибыли.

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации.

Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто).

Приложение 6

Приложение 2 к Постановлению Правительства РФ от 25.06.2003 г. №367

«Об утверждении привил проведения арбитражным управляющим финансового анализа»

ТРЕБОВАНИЯ К АНАЛИЗУ ХОЗЯЙСТВЕННОЙ, ИНВЕСТИЦИОННОЙ И ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ДОЛЖНИКА, ЕГО ПОЛОЖЕНИЯ НА ТОВАРНЫХ И ИНЫХ РЫНКАХ

Анализ хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности должника и рынков, на которых она осуществляется.

1. Анализ внешних условий деятельности.

При анализе внешних условий деятельности должника проводится анализ общеэкономических условий, региональных и отраслевых особенностей его деятельности.

По результатам анализа внешних условий деятельности в документах, содержащих анализ финансового состояния должника, указываются:

а) влияние государственной денежно-кредитной политики;

б) особенности государственного регулирования отрасли, к которой относится должник;

в) сезонные факторы и их влияние на деятельность должника;

г) исполнение государственного оборонного заказа;

д) наличие мобилизационных мощностей;

е) наличие имущества ограниченного оборота;

ж) необходимость осуществления дорогостоящих природоохранных мероприятий;

з) географическое положение, экономические условия региона, налоговые условия региона;

и) имеющиеся торговые ограничения, финансовое стимулирование.

2. Анализ внутренних условий деятельности.

При анализе внутренних условий деятельности должника проводится анализ экономической политики и организационно-производственной структуры должника.

По результатам анализа внутренних условий деятельности в документах, содержащих анализ финансового состояния должника, указываются:

а) основные направления деятельности, основные виды выпускаемой продукции, текущие и планируемые объемы производства;

б) состав основного и вспомогательного производства;

в) загрузка производственных мощностей;

г) объекты непроизводственной сферы и затраты на их содержание;

д) основные объекты, не завершенные строительством;

е) перечень структурных подразделений и схема структуры управления предприятием;

ж) численность работников, включая численность каждого структурного подразделения, фонд оплаты труда работников предприятия, средняя заработная плата;

з) дочерние и зависимые хозяйственные общества с указанием доли участия должника в их уставном капитале и краткая характеристика их деятельности;

и) характеристика учетной политики должника, в том числе анализ учетной политики для целей налогообложения;

к) характеристика систем документооборота, внутреннего контроля, страхования, организационной структуры;

л) все направления (виды) деятельности, осуществляемые должником в течение не менее чем двухлетнего периода, предшествующего возбуждению производства по делу о банкротстве, и периода проведения в отношении должника процедур банкротства, их финансовый результат, соответствие нормам и обычаям делового оборота, соответствие применяемых цен рыночным и оценка целесообразности продолжения осуществляемых направлений (видов) деятельности.

3. Анализ рынков, на которых осуществляется деятельность должника.

Анализ рынков, на которых осуществляется деятельность должника, представляет собой анализ данных о поставщиках и потребителях (контрагентах).

По результатам этого анализа в документах, содержащих анализ финансового состояния должника, указываются:

а) данные по основным поставщикам сырья и материалов и основным потребителям продукции (отдельно по внешнему и внутреннему рынку), а также объемам поставок в течение не менее чем 2-летнего периода, предшествующего возбуждению дела о банкротстве, и периода проведения в отношении должника процедур банкротства;

б) данные по ценам на сырье и материалы в динамике и в сравнении с мировыми ценами;

в) данные по ценам на продукцию в динамике и в сравнении с мировыми ценами на аналогичную продукцию;

г) данные по срокам и формам расчетов за продукцию;

д) влияние на финансовое состояние должника доли на рынках выпускаемой им продукции, изменения числа ее потребителей, деятельности конкурентов, увеличения цены на используемые должником товары (работы, услуги), замены поставщиков и потребителей, динамики цен на акции должника, объемов, сроков и условий привлечения и предоставления денежных средств.

Приложение 7

Приложение 3 к Постановлению Правительства РФ от 25.06.2003 г. №367

«Об утверждении привил проведения арбитражным управляющим финансового анализа»

ТРЕБОВАНИЯ К АНАЛИЗУ АКТИВОВ И ПАССИВОВ ДОЛЖНИКА

1. Арбитражный управляющий проводит анализ активов (имущества и имущественных прав) и пассивов (обязательств) должника, результаты которого указываются в документах, содержащих анализ финансового состояния должника.

2. Анализ активов проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

3. Анализ активов производится по группам статей баланса должника и состоит из анализа внеоборотных и оборотных активов.

4. Анализ внеоборотных активов включает в себя анализ нематериальных активов, основных средств, незавершенного строительства, доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов.

Анализ оборотных активов включает в себя анализ запасов, налога на добавленную стоимость, дебиторской задолженности, краткосрочных финансовых вложений, прочих оборотных активов.

5. По результатам анализа всех групп активов в документах, содержащих анализ финансового состояния должника, постатейно указываются поквартальные изменения их состава (приобретение, выбытие, списание, создание) и балансовой стоимости в течение не менее чем 2-летнего периода, предшествовавшего возбуждению производства по делу о банкротстве, и периода проведения в отношении должника процедур банкротства и их доля в совокупных активах на соответствующие отчетные даты.

6. По результатам анализа нематериальных активов, основных средств и незавершенного строительства в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, постатейно указываются:

а) балансовая стоимость активов, используемых в производственном процессе;

б) возможная стоимость активов, используемых в производственном процессе, при реализации на рыночных условиях;

в) балансовая стоимость активов, не используемых в производственном процессе;

г) возможная стоимость активов, не используемых в производственном процессе, при реализации на рыночных условиях.

7. По результатам анализа основных средств в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) наличие и краткая характеристика мобилизационных и законсервированных основных средств;

б) степень износа основных средств;

в) наличие и краткая характеристика полностью изношенных основных средств;

г) наличие и краткая характеристика обремененных основных средств (в том числе год ввода в действие, возможный срок полезного действия, проведенные ремонт (текущий, капитальный), реконструкция, модернизация, частичная ликвидация, переоценка, амортизация, земельные участки, на которых находятся здания и сооружения, характеристика специализации (узкоспециализированное или нет), участие в производственном процессе (круглогодично или часть года), наличие предусмотренных законодательством Российской Федерации документов, источник приобретения).

8. По результатам анализа незавершенного строительства в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) степень готовности объектов незавершенного строительства;

б) размер средств, необходимых для завершения строительных работ, и срок возможного пуска в эксплуатацию объектов;

в) необходимость или целесообразность завершения строительных работ либо консервации объектов незавершенного строительства;

г) возможная стоимость объектов незавершенного строительства при реализации на рыночных условиях.

9. По результатам анализа доходных вложений в материальные ценности в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) эффективность и целесообразность вложений в материальные ценности;

б) соответствие получаемого дохода рыночному уровню;

в) возможность расторжения договоров и возврата имущества без возникновения штрафных санкций в отношении должника.

10. По результатам анализа долгосрочных финансовых вложений в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) имущество, внесенное в долгосрочные финансовые вложения;

б) эффективность и целесообразность долгосрочных финансовых вложений;

в) возможность возврата имущества, внесенного в качестве долгосрочных финансовых вложений;

г) возможность реализации долгосрочных финансовых вложений на рыночных условиях.

11. По результатам анализа запасов в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) степень готовности незавершенного производства, время и величина средств, необходимых для доведения его до готовой продукции;

б) размер запаса сырья и материалов, ниже которого производственный процесс останавливается;

в) размер запаса сырья и материалов, который может быть реализован без ущерба для производственного процесса;

г) обоснованность цен, по которым приобретались сырье и материалы;

д) причины задержки реализации готовой продукции;

е) обоснованность отражения в балансе расходов будущих периодов;

ж) возможность получения денежных средств за отгруженные товары;

з) запасы, реализация которых по балансовой стоимости затруднительна.

12. По результатам анализа отражения в балансе налога на добавленную стоимость по приобретенным ценностям в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указывается обоснованность сумм, числящихся как налог на добавленную стоимость по приобретенным ценностям.

13. По результатам анализа дебиторской задолженности в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указывается сумма дебиторской задолженности, которая не может быть взыскана.

14. По результатам анализа краткосрочных финансовых вложений в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указываются:

а) эффективность и целесообразность краткосрочных финансовых вложений;

б) имущество, внесенное в качестве краткосрочных финансовых вложений;

в) возможность возврата имущества, внесенного в качестве краткосрочных финансовых вложений;

г) возможность реализации краткосрочных финансовых вложений.

15. По результатам анализа прочих внеоборотных и оборотных активов в документах, содержащих анализ финансового состояния должника, дополнительно к сведениям, предусмотренным пунктом 5 настоящего документа, указывается эффективность их использования и возможность реализации.

16. По результатам анализа активов в документах, содержащих анализ финансового состояния должника, указываются следующие показатели, используемые для определения возможности восстановления его платежеспособности:

а) балансовая стоимость активов, принимающих участие в производственном процессе, при выбытии которых невозможна основная деятельность должника (первая группа);

б) налог на добавленную стоимость по приобретенным ценностям, а также активы, реализация которых затруднительна (вторая группа);

в) балансовая стоимость имущества, которое может быть реализовано для расчетов с кредиторами, а также покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему (третья группа), определяемая путем вычитания из стоимости совокупных активов (итог баланса должника) суммы активов первой и второй групп.

17. Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков исполнения обязательств.

18. Анализ пассивов проводится по группам статей баланса должника и состоит из анализа капитала, резервов, долгосрочных и краткосрочных обязательств.

19. По результатам анализа капитала и резервов в документах, содержащих анализ финансового состояния должника, указываются сведения о размере и правильности формирования уставного капитала, добавочного капитала, резервного капитала, фондов социальной сферы, целевого финансирования и поступлений, размере нераспределенной прибыли или непокрытого убытка прошлых лет и в отчетном году.

20. По результатам анализа долгосрочных и краткосрочных обязательств в документах, содержащих анализ финансового состояния должника, указываются:

а) поквартальные изменения состава и величины обязательств в течение не менее чем 2-летнего периода, предшествовавшего возбуждению производства по делу о банкротстве, и периода проведения в отношении должника процедур банкротства и их доля в совокупных пассивах на соответствующие отчетные даты;

б) обоснованность обязательств, в том числе обоснованность задолженности по обязательным платежам;

в) обоснованность деления обязательств на основной долг и санкции;

г) обязательства, возникновение которых может быть оспорено;

д) обязательства, исполнение которых возможно осуществить в рассрочку;

е) возможность реструктуризации обязательств по срокам исполнения путем заключения соответствующего соглашения с кредиторами.

21. В документах, содержащих анализ финансового состояния должника, кроме сведений об обязательствах, срок исполнения которых наступил, указываются сведения об обязательствах, срок исполнения которых наступит в ближайший месяц, 2 месяца, квартал, полугодие, год.

Приложение 8

Приложение 4 к Постановлению Правительства РФ от 25.06.2003 г. №367

«Об утверждении привил проведения арбитражным управляющим финансового анализа»

ТРЕБОВАНИЯ К АНАЛИЗУ ВОЗМОЖНОСТИ БЕЗУБЫТОЧНОЙ ДЕЯТЕЛЬНОСТИ ДОЛЖНИКА

1. Арбитражный управляющий проводит анализ возможности безубыточной деятельности должника, изменения отпускной цены и затрат на производство продукции, результаты которого указываются в документах, содержащих анализ финансового состояния должника.

ГАРАНТ:

Нумерация пунктов приводится в соответствии с источником

2. По результатам анализа возможности изменения отпускной цены продукции в документах, содержащих анализ финансового состояния должника, указываются:

а) возможность реализации товаров, выполнения работ, оказания услуг по более высокой цене (для прибыльных видов деятельности);

б) возможность реализации товаров, выполнения работ, оказания услуг по цене, обеспечивающей прибыльность и поступление денежных средств от реализации при существующем объеме производства (по каждому из убыточных видов деятельности).

3. По результатам анализа возможности изменения затрат на производство продукции в документах, содержащих анализ финансового состояния должника, указываются:

а) статьи расходов, которые являются необоснованными и непроизводительными;

б) мероприятия по снижению расходов и планируемый эффект от их реализации;

в) затраты на содержание законсервированных объектов, мобилизационных мощностей и государственных резервов;

г) сравнительная характеристика существующей структуры затрат и структуры затрат в календарном году, предшествующем году, в котором у должника возникли признаки неплатежеспособности.

4. В целях определения возможности безубыточной деятельности должника арбитражный управляющий анализирует взаимосвязь следующих факторов:

а) цены на товары, работы, услуги;

б) объемы производства;

в) производственные мощности;

г) расходы на производство продукции;

д) рынок продукции;

е) рынок сырья и ресурсов.

5. По результатам анализа возможности безубыточной деятельности должника арбитражный управляющий обосновывает в документах, содержащих анализ финансового состояния должника, следующие выводы:

а) если реализация товаров, работ, услуг по ценам, обеспечивающим безубыточную деятельность, невозможна в силу наличия на рынке товаров, работ, услуг других производителей, предлагаемых по более низким ценам, или увеличение объема выпуска продукции невозможно в силу насыщенности рынка или ограниченности производственных мощностей и рынка сырья, то данный вид деятельности или выпуск продукции данного вида (наименования) нецелесообразен и безубыточная деятельность невозможна;

б) если реализация товаров, работ, услуг по ценам, обеспечивающим безубыточную деятельность, возможна и (или) возможно увеличение объема выпуска продукции, то данный вид деятельности или выпуск продукции данного вида (наименования) целесообразен и безубыточная деятельность возможна;

в) если возможно достижение такого объема производства и реализации товаров, работ, услуг, при котором выручка от продажи превышает сумму затрат, и сумма доходов от основной деятельности, операционных доходов, внереализационных доходов превышает сумму расходов по основной деятельности, операционных расходов, внереализационных расходов, налога на прибыль и иных обязательных аналогичных платежей, то безубыточная деятельность возможна.

Приложение 9

Распоряжение ФСДН РФ от 08.10.1999 г. № 33-р

«О Методических рекомендациях по проведению экспертизы

о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства»

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ ПО ПРОВЕДЕНИЮ ЭКСПЕРТИЗЫ О НАЛИЧИИ (ОТСУТСТВИИ) ПРИЗНАКОВ ФИКТИВНОГО ИЛИ ПРЕДНАМЕРЕННОГО БАНКРОТСТВА

I. Общие положения

1. Основной целью проведения экспертизы и подготовки заключения о наличии (отсутствии) признаков фиктивного и/или преднамеренного банкротства является обоснование наличия (отсутствия) неправомерных действий в отношении организации-должника и его кредиторов.

2. Источниками информации для проведения экспертизы и подготовки заключения являются:

а) документы, свидетельствующие об учреждении и регистрации должника и внесении изменений и дополнений в учредительные документы;

б) бухгалтерская отчетность должника за последний отчетный период, предшествующий дате подачи заявления в арбитражный суд о признании должника несостоятельным (банкротом) и дате проведения экспертизы, а также за период продолжительностью не менее 12 месяцев, предшествующий дате подачи заявления о признании должника несостоятельным (банкротом), с аналитической расшифровкой активов;

в) договора и иные документы, на основании которых производилось отчуждение или приобретение имущества должника, изменение в структуре активов, увеличение или уменьшение кредиторской задолженности, а также другие документы по сделкам или действиям, повлекшим изменения в финансово-хозяйственном положении должника;

г) документы, содержащие сведения о составе руководства организации-должника за весь период проверки, а также лицах, имеющих право давать обязательные для организации-должника указания либо имеющих возможность иным образом определять действия организации-должника.

3. Источниками информации для проведения экспертизы и подготовки заключения могут являться:

а) перечень имущества должника на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее 12 месяцев, предшествующий дате подачи заявления о признании должника несостоятельным (банкротом);

б) список дебиторов (за исключением организаций с суммой долга менее 1% от величины дебиторской задолженности) с указанием величины дебиторской задолженности по каждому дебитору на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее 12 месяцев, предшествующий дате подачи заявления о признании должника несостоятельным (банкротом); документы, подтверждающие осуществление мер по истребованию дебиторской задолженности;

в) справка о задолженности перед бюджетом и внебюджетными фондами с раздельным указанием сумм основной задолженности, штрафов, пеней и иных финансовых (экономических) санкций на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее 12 месяцев, предшествующий дате подачи заявления о признании должника несостоятельным (банкротом);

г) перечень кредиторов (за исключением организаций с суммой долга менее 1% от величины кредиторской задолженности) должника с указанием основной суммы задолженности, штрафов, пеней и иных финансовых (экономических) санкций за ненадлежащее выполнение обязательств по каждому кредитору и сроков наступления их исполнения на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее 12 месяцев, предшествующий дате подачи заявления о признании должника несостоятельным (банкротом);

д) отчеты по оценке бизнеса, имущества должника, соответствующие требованиям Федерального закона "Об оценочной деятельности в Российской Федерации";

е) отчет временного управляющего о проведении процедуры наблюдения.

4. Выводы экспертизы основываются на документах, являющихся оригиналами или копиями, заверенными в установленном порядке, и официально представляемых в Федеральную службу России по финансовому оздоровлению и банкротству (далее – ФСФО России) или ее территориальные органы.

II. Порядок определения признаков фиктивного банкротства

5. Определение признаков фиктивного банкротства производится только при наличии в производстве дела о банкротстве организации-должника, возбужденного арбитражным судом по заявлению должника.

6. Признаком фиктивного банкротства является наличие у должника возможности удовлетворить требования кредиторов в полном объеме на дату обращения должника в арбитражный суд с заявлением о признании его несостоятельным (банкротом).

7. Для установления наличия (отсутствия) признаков фиктивного банкротства определяется обеспеченность краткосрочных обязательств должника его оборотными активами.

Обеспеченность краткосрочных обязательств должника его оборотными активами определяется как отношение величины оборотных активов, за исключением налога на добавленную стоимость по приобретенным ценностям (стр.290 - стр.220 формы № 1 бухгалтерской отчетности), к величине краткосрочных пассивов, за исключением доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей (стр.690 - стр. 640 - стр.650 - стр.660 формы № 1 бухгалтерской отчетности).

8. При определении обеспеченности краткосрочных обязательств должника его оборотными активами в составе краткосрочных обязательств следует учитывать, помимо величины основного долга, величину признанных штрафов, пеней и иных финансовых (экономических) санкций, а также (по возможности) степень ликвидности соответствующих оборотных активов.

9. На основании рассчитанной величины обеспеченности краткосрочных обязательств должника его оборотными активами делаются следующие выводы:

- если величина обеспеченности краткосрочных обязательств должника его оборотными активами равна или больше единицы, то признаки фиктивного банкротства усматриваются;

- если величина обеспеченности краткосрочных обязательств должника его оборотными активами меньше единицы, то признаки фиктивного банкротства отсутствуют.

III. Порядок определения признаков преднамеренного банкротства

10. Определение признаков преднамеренного банкротства производится в случае возбуждения арбитражным судом производства по делу о банкротстве и при наличии оснований предполагать неправомерные действия лиц, которые имеют право давать обязательные для должника указания либо имеют возможность иным образом определять его действия.

Признаки преднамеренного банкротства могут быть установлены как в течение периода, предшествующего возбуждению дела о банкротстве, так и в ходе самих процедур банкротства (за исключением конкурсного производства).

11. Признаками преднамеренного банкротства являются действия определенных выше лиц, вызвавшие неспособность должника удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

12. С целью выявления признаков преднамеренного банкротства проводится анализ финансово-хозяйственной деятельности должника, который делится на два этапа.

На первом этапе рассчитываются показатели, характеризующие изменения в обеспеченности обязательств должника перед его кредиторами, имевшие место за период проверки.

На втором этапе анализируются условия совершения сделок должника за этот же период, повлекших существенные изменения в показателях обеспеченности обязательств должника перед его кредиторами.

13. К показателям, характеризующим степень обеспеченности обязательств должника перед его кредиторами, относятся:

- обеспеченность обязательств должника всеми его активами;

- обеспеченность обязательств должника его оборотными активами;

- величина чистых активов.

14. Обеспеченность обязательств должника всеми его активами характеризуется величиной активов организации, приходящихся на единицу долга.

Обеспеченность обязательств должника всеми его активами определяется как отношение всей величины имущества, равной валюте баланса, за исключением организационных расходов, налога на добавленную стоимость по приобретенным ценностям и убытков (стр. 399 – стр. 111 – стр. 220 – стр. 390 формы № 1 бухгалтерской отчетности), к сумме кредиторской задолженности, включая задолженность по обязательным платежам (стр. 590 + стр. 690 – стр. 640 – стр. 650 – стр. 660 формы № 1 бухгалтерской отчетности).

15. Обеспеченность обязательств должника его оборотными активами характеризуется величиной оборотных активов организации, приходящихся на единицу долга.

Обеспеченность обязательств должника его оборотными активами определяется, как отношение величины оборотных активов за исключением налога на добавленную стоимость по приобретенным ценностям (стр. 290 – стр. 220 формы № 1 бухгалтерской отчетности), к сумме кредиторской задолженности, включая задолженность по обязательным платежам (стр. 590 + стр. 690 – стр. 640 – стр. 650 – стр. 660 формы № 1 бухгалтерской отчетности).

16. Величина чистых активов организации характеризует наличие активов, не обремененных обязательствами.

Чистые активы рассчитываются как разность между активами организации (стр. 190 + стр. 290 – стр. 220 – стр. 244 – стр. 252 формы № 1 бухгалтерской отчетности) и пассивами организации (стр. 460 + стр. 590 + стр. 690 – стр. 640 – стр. 650 формы № 1 бухгалтерской отчетности).

17. Проведение анализа финансово-хозяйственной деятельности должника предполагает рассмотрение динамики вышеназванных показателей за период проверки.

При рассмотрении показателей, характеризующих обеспечение требований кредиторов, в составе обязательств следует учитывать, помимо величины основного долга, величину признанных штрафов, пеней и иных финансовых (экономических) санкций, а также (по возможности) степень ликвидности соответствующих активов должника.

Данные отчета оценщика о рыночной стоимости имущества должника могут быть использованы только в случае соответствия данного отчета законодательным и иным правовым актам об оценочной деятельности, а также общепринятым методам рыночной оценки.

18. В случае установления на первом этапе существенного ухудшения в показателях обеспеченности обязательств проводится экспертиза сделок должника за тот же период, реализация которых могла быть причиной соответствующей динамики показателей.

К заведомо невыгодным условиям сделки для должника могут быть отнесены:

- занижение или завышение цены на поставляемые (приобретаемые) товары (работы, услуги) по сравнению со сложившейся рыночной конъюнктурой;

- заведомо невыгодные для должника сроки и (или) способы оплаты по реализованному или приобретенному имуществу;

- любые формы отчуждения или обременения обязательствами имущества должника, если они не сопровождаются эквивалентным сокращением задолженности.

19. В результате проведенной экспертизы делаются следующие выводы:

- если обеспеченность требований кредиторов за период проверки существенно не ухудшилась, то признаки преднамеренного банкротства отсутствуют;

- если обеспеченность требований кредиторов существенно ухудшилась, но сделки, совершенные должником, соответствуют существовавшим рыночным условиям, нормам и обычаям делового оборота, то признаки преднамеренного банкротства отсутствуют;

- если обеспеченность требований кредиторов ухудшилась и сделки, совершенные должником, не соответствуют существовавшим рыночным условиям, нормам и обычаям делового оборота, то признаки преднамеренного банкротства усматриваются.

IV. Сроки проведения экспертизы и представления заключения по ее результатам

20. Заключение о наличии (отсутствии) признаков фиктивного и (или) преднамеренного банкротства представляется в адрес заявителя не позднее 30 календарных дней после регистрации запроса на проведение экспертизы в ФСФО России или ее территориальных органах.

21. В случае установления судом или иным уполномоченным на это органом конкретной даты представления заключения заключение представляется в установленный срок при наличии всех необходимых для проведения экспертизы документов и материалов.

22. В случае недостаточности представленных документов ФСФО России или ее территориальные органы в течение 5 дней после регистрации запроса на проведение экспертизы направляют запрос в адрес заявителя с перечнем необходимых для проведения экспертизы документов и указанием о невозможности представления заключения в установленные заявителем сроки.

23. В случае непредставления запрошенных документов и материалов ФСФО России или ее территориальные органы вправе направить заявителю письмо с отказом от представления заключения о наличии (отсутствии) признаков фиктивного и (или) преднамеренного банкротства в связи с невозможностью проведения экспертизы из-за недостаточности документов и материалов.

Приложение 10

Приложение 3 к Приказу

Министерства экономического

развития и торговли Российской Федерации

и Федеральной службы России

по финансовому оздоровлению

и банкротству «О применении постановления

Правительства Российской Федерации от 3 сентября 1999 г. N 1002»

от 28 июня 2001 г. № 211/295

СПРАВКА О ФИНАНСОВЫХ ПОКАЗАТЕЛЯХ ОРГАНИЗАЦИИ

| Наименование показателя | Код стр. | на 01.01._ г. | на 01.04._ г | на 01.07._ г | на 01.10._ г |

| Внеоборотные активы (стр. 190, ф.1) | 10 | ||||

| Капитал и резервы (стр. 490, ф. 1) | 20 | ||||

| Собственный капитал в оборотных средствах (20-10) | 30 | ||||

| Доля собственных средств в оборотном капитале (30/100), % | 40 | ||||

| Выручка от продаж (стр. 010, ф.2) | 50 | ||||

| Количество месяцев в отчетном периоде | 60 | 12 | 3 | 6 | 9 |

| Среднемесячная выручка (50/60) | 70 | ||||

| Краткосрочные обязательства (стр. 690, ф. 1) | 80 | ||||

| Показатель текущей платежеспособности (80/70) | 90 | ||||

| Оборотные активы (стр. 290, ф. 1) | 100 | ||||

| Коэффициент покрытия (100/80) | 110 | ||||

| Прибыль (убыток) от продаж (050, ф. 2) | 120 | ||||

| Рентабельность продаж (120/50) | 130 |

Сокращения ф. 1 и ф. 2 - означают соответственно форма № 1 и форма № 2 бухгалтерской отчетности организации за рассматриваемый период.

Курсивом даны показатели, вычисляемые в соответствии с формулой, приведенной в круглых скобках, где указаны коды строк, участвующих в расчетах показателей.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ