Роль классификации в управлении дебиторской задолженностью

Мормуль Нина Федоровна

кандидат экономических наук, доцент,

профессор кафедры экономики и менеджмента (ЭиМ) МИЭТ.

Еникеева Стелла Анатольевна

кандидат экономических наук, доцент кафедры ЭиМ МИЭТ.

Национальный исследовательский университет «МИЭТ»

Экономические и социально-гуманитарные исследования

№4 (8) 2015

Рассматривается классификация дебиторской задолженности и ее роль в управлении оборотными активами предприятия. Подробно изложены широко используемые признаки классификации, определены классификационные группы и указаны цели их использования. Предложен подход к процессу формирования дебиторской задолженности как определенной очередности этапов ее жизненного цикла в целях реализации основных функций управления. Раскрыто содержание каждого этапа, даны рекомендации финансовым службам предприятия.

Дебиторская задолженность (ДЗ) является важнейшим объектом управления оборотным капиталом. Один из аспектов управления дебиторской задолженностью - ее классификация, которая позволяет раскрыть ее экономическую природу.

Классификация ДЗ, широко используемая в аналитической практике предприятия, представлена в таблице.

Таблица. Классификация дебиторской задолженности

| Признак классификации | Классификационные группы | Цель использования |

| 1. Состав (источники возникновения) |

- Покупатели и заказчики;

- авансы выданные; - векселя к получению; - задолженность дочерних и зависимых обществ; - задолженность участников (учредителей); - прочие дебиторы |

Учет в целях составления бухгалтерской отчетности;

разработка кредитной политики |

| 2. Сроки погашения |

- Краткосрочная;

- долгосрочная |

|

| 3. Надежность возврата |

- Нормальная (надежная);

- просроченная: - сомнительная; - безнадежная |

Контроль за сроками погашения и возврата; оценка влияния уровня ДЗ на финансовые результаты |

| 4. Виды деятельности предприятия |

- Коммерческая;

- некоммерческая |

Выбор метода управления ДЗ |

| 5. Степень обеспечения гарантиями |

- Обеспеченная;

- необеспеченная |

Анализ риска непогашения |

Согласно ПБУ 4/99 «Бухгалтерская отчетность организации» [1], общая сумма ДЗ по источникам возникновения складывается:

- из задолженности покупателей и заказчиков за отгруженные товары и выполненные работы;

- из задолженности по выданным авансам поставщикам, подрядчикам, работникам в счет предстоящих поставок продукции или выполнения работ;

- из задолженности покупателей и заказчиков за отгруженные товары и выполненные работы, оформленной товарными векселями;

- из задолженности дочерних и зависимых обществ по текущим операциям по состоянию на отчетную дату в бухгалтерской отчетности;

- из задолженности участников (учредителей) по взносам в уставный капитал;

- из прочих видов задолженностей:

- по переплате налогов, сборов и прочих платежей в бюджет, государственные внебюджетные фонды;

- по предоставленным работникам займам за счет средств организации, по возмещению материального ущерба организации;

- подотчетных лиц;

- по расчетам с поставщиками по недостаче товарно-материальных ценностей, обнаруженных при приемке;

- по расчетам с государственными и муниципальными органами;

- штрафы, пени, а также неустойки, признанные должником или решением суда (арбитражного суда) либо другого органа, имеющего в соответствии с законодательством Российской Федерации право на принятие решения об их взыскании.

Сумму ДЗ определяют, складывая дебетовое сальдо по следующим счетам бухгалтерского учета: 60 «Расчеты с поставщиками и подрядчиками»; 62 «Расчеты с покупателями и заказчиками»; 68 «Расчеты по налогам и сборам»;

69 «Расчеты по социальному страхованию и обеспечению»; 70 «Расчеты с персоналом по оплате труда»; 71 «Расчеты с подотчетными лицами»; 73 «Расчеты с персоналом по прочим операциям»; 75 «Расчеты с учредителями»; 76 «Расчеты с разными дебиторами и кредиторами» - и вычитая кредитовое сальдо по счету 63 «Резервы по сомнительным долгам».

Классификация ДЗ по срокам погашения служит основанием для отнесения ДЗ к одной из двух групп: краткосрочные (со сроком погашения до 12 месяцев от отчетной даты) и долгосрочные (со сроком погашения более 12 месяцев от отчетной даты). Следует отметить, что с увеличением срока погашения дебиторской задолженности растет риск ее невозврата, что требует более жесткой кредитной политики предприятия.

Рассмотренные выше признаки ДЗ используются в бухгалтерском учете для составления бухгалтерской отчетности.

По надежности возврата ДЗ делится на:

- нормальную (надежную), срок погашения которой по договору еще не наступил, а также ДЗ, обеспеченная залогом, поручительством или банковской гарантией;

- просроченную задолженность за товары, работы, услуги, не оплаченная в установленный договором срок.

Просроченная ДЗ, в свою очередь, может быть классифицирована как сомнительная или безнадежная. К сомнительным может быть отнесена любая задолженность, которая не погашена в срок и не обеспечена залогом, поручительством, банковской гарантией, но вероятность возможного погашения которой сохраняется. Безнадежная ДЗ - та, по которой истек срок исковой давности, а также признанная таковой решением суда по причине форс-мажорных обстоятельств, ликвидации или банкротства предприятия.

Данные признаки необходимы для оценки влияния ДЗ на финансовые результаты деятельности предприятия.

- Во-первых, классификация позволяет определить рост расходов на сумму списания безнадежной ДЗ.

- Во-вторых, по ДЗ, не погашенной в срок, может создаваться резерв по сомнительным долгам, что уменьшает прибыль предприятия на сумму просроченной ДЗ до ее списания.

- В-третьих, создание резерва по сомнительным долгам позволяет уменьшить налогооблагаемую прибыль, а следовательно, и сумму налога на нее.

- В-четвертых, доходы предприятия увеличиваются на сумму начисленных штрафов и пеней за просроченную ДЗ.

Такая классификация позволяет оценивать уровень контроля за сроками погашения и возврата ДЗ.

По видам деятельности предприятия ДЗ можно разделить на коммерческую и некоммерческую.

Коммерческой считается задолженность, обусловленная основной деятельностью предприятия, т.е. производством и реализацией продукции (работ, услуг):

- предоплата и авансы поставщикам (т.е. кредитование закупок сырья, материалов, комплектующих и т. д.);

- отсрочка оплаты покупателям по отгруженной продукции (товарные кредиты);

- переплата по коммерческим закупкам (излишне перечисленные средства).

Некоммерческой считается задолженность, связанная с административно-хозяйственной деятельностью предприятия:

- переплата по налогам и сборам, социальному страхованию, а также задолженность по зарплате персоналу;

- задолженность учредителей по взносам;

- авансы, выданные работникам предприятия для выполнения управленческих функций;

- кредиты и займы, выданные сотрудникам;

- авансы по арендным платежам.

Дебиторская задолженность может быть обеспечена или не обеспечена залогом, поручительством, банковской гарантией и другими способами, предусмотренными законом или договором. Данная классификация по степени обеспечения гарантиями необходима для анализа ДЗ с точки зрения риска ее непогашения. Критериями оценки уровня риска могут выступать: ликвидность и стоимость предоставляемого залога, финансовое состояние поручителя или гаранта.

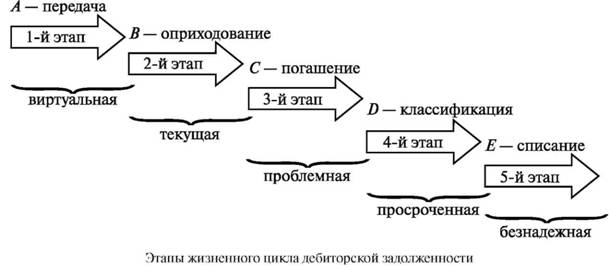

Описанные выше классификационные признаки ДЗ широко известны и используются в основном для ее анализа и оценки. Однако процесс управления ДЗ предполагает осуществление и таких функций управления, как планирование, регулирование, мотивация [2]. С учетом этого считаем необходимым определять процесс формирования ДЗ как очередность этапов ее жизненного цикла (см. рисунок), связанных со следующими ключевыми событиями (датами):

- фактической передачей ценностей контрагенту (A);

- оприходованием задолженности на баланс (B);

- погашением ДЗ в соответствии с договором (C);

- переводом задолженности в категорию «просроченная» (d);

- переводом задолженности в категорию «безнадежная» (e);

- моментом списания задолженности с баланса (F).

Рассмотрим содержание основных этапов.

1-й этап [ab] - формирование виртуальной задолженности. На этом этапе происходит формирование первичных документов и учет контрагентов в целях недопущения необоснованных издержек, связанных с формализацией сделки и ее параметров. Отсутствие правильно оформленной первичной документации может поставить под сомнение сам факт передачи товарно-материальных ценностей (особенно при частой смене персонала, чрезмерной придирчивости юристов либо наличии злого умысла у одной из сторон). Ошибки, неточности, неправомочность подписей могут привести к признанию договора недействительным. Следовательно, на данном этапе целевым показателем управления ДЗ должно являться сокращение среднего промежутка времени между фактической передачей товарно-материальных ценностей и выставлением счета-фактуры покупателю (в случае с денежным авансированием данный период определяется сроками зачисления средств получателю).

Пример. В договоре отсрочка исчисляется с момента оформления первичных документов. Сознательно затягивая этот процесс (заставляя переделывать и пересылать документы), предприятие фактически получает дополнительную отсрочку, в ряде случаев превышающую зафиксированную в договоре (иногда на практике такой подход добавляет к официальным срокам до 90- 120 дней).

2-й этап [BC] - возникновение текущей задолженности. На этом этапе формируется ДЗ, по объему (на основании учета первичных документов) и срокам погашения. По надежности возврата она относится к нормальной ДЗ и может быть наиболее эффективно рефинансирована через переуступку.

Следует отметить, что даже у текущей задолженности вероятность своевременного погашения обратно пропорциональна продолжительности периода, на который она предоставлена. Отсрочка или авансирование поставки на месяц и менее дает возможность точнее спрогнозировать положение партнера, чем более длительная отсрочка (более полугода). С увеличением срока погашения ДЗ повышается вероятность возникновения новых факторов (например, изменение внешних экономических условий), могущих привести к частичному или полному неплатежу.

3-й этап [CD] - формирование проблемной задолженности:

- по объему: формируется из долгов с просроченной датой погашения (сюда также попадает и реструктуризированная задолженность (с продленной датой погашения) до ее полного погашения, которая в случае первого же нарушения нового графика переходит в категорию просроченной задолженности);

- по срокам действия: до признания ее просроченной (каждый новый день в геометрической прогрессии уменьшает шанс на инкассацию проблемной задолженности, т.е. она быстро стареет).

Следует отметить, что по объему просроченная ДЗ может увеличиваться за счет штрафных санкций, наложенных на контрагента.

Данный вид ДЗ может быть погашен довольно быстро, если она оказалась проблемной по двум причинам:

- по невнимательности, недисциплинированности менеджеров партнера, в случае потери документов или отсутствия руководителей, принимающих решения и т. п. ( т.е. влияния человеческого фактора);

- при наличии временных технических проблем у контрагента: чрезвычайное происшествие в офисе, задержка зачисления средств банком и т. п.

На практике такие ситуации нередки при взаимодействии с небольшими компаниями с непроработанными бизнес-процессами. Проблема обычно легко устраняется (достаточно телефонного звонка).

Продолжительность проблемного периода зависит от многих факторов, включая жесткую кредитную политику предприятия и обычаи делового оборота в отрасли. Однако его минимальная величина ограничена сроком добровольного урегулирования проблемы (в пределах недели), а максимальная не должна превышать квартал или, если договор подразумевает регулярные платежи, неоплату третьей суммы по графику.

Именно в проблемный период оперативность вмешательства финансового директора в ситуацию (при прочих равных условиях) дает больше шансов на погашение долга. В случае объективных причин задолженности - внезапного ухудшения финансового положения партнера либо мошенничества - возможность получения частичного платежа сохраняется, если инициатива не упущена.

4-й этап [DE] - возникновение просроченной задолженности. На данном этапе вся задолженность (непогашенная или не реструктурированная в статус проблемной) переходит в просроченную. К ее взысканию привлекаются юристы и служба безопасности. С каждым днем эффективность работы с просроченной задолженностью снижается, так как вероятность инкассации уменьшается гораздо быстрее, нежели на предыдущем этапе, а накопленные расходы на взыскание и сопровождение растут, угрожая в определенный момент превысить сумму самой задолженности и тем самым обнулить потенциальную целесообразность взыскания.

5-й этап [EF] - возникновение безнадежной задолженности. Безнадежной задолженность признается, если взыскать ее силами предприятия невозможно или нерационально. Законодательство ограничивает данный этап тремя годами с момента, когда компания узнала или должна была узнать о нарушении своего права. Откладывание взыскания на столь длительный период редко бывает обоснованным. После признания задолженности безнадежной следует искать возможность оперативно продать ее с дисконтом. Чем дольше просрочка, тем меньше вероятность получения даже незначительной ее части. Переуступка задолженности профессиональным компаниям по возврату долгов подаст сигнал контрагентам о том, что предприятие не допускает возможности безнаказанно уклоняться от обязательств.

Из изложенного выше описания этапов жизненного цикла ДЗ очевидно, насколько разнохарактерными являются учетные, расчетно-аналитические и организационные процедуры, составляющие их содержание. Следовательно, управление ДЗ требует разработки такого механизма, который позволял бы, не нарушая логики этапов жизненного цикла, объединить их в систему реализации основных функций управления.

Литература

1. ПБУ 4/99 «Бухгалтерская отчетность организации» // В помощь бухгалтеру [Электронный ресурс] / М. Филиппов. Cop. 2004-2015. URL: http://mvf.klerk.ru/pbu/pbu04_10.htm (дата обращения: 09.11.2015).

2. Мормуль Н. Ф., Еникеева С. А. Системный подход к управлению дебиторской задолженностью // Экономические и социально-гуманитарные исследования. 2015. № 2 (6). С. 85-89.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ