Современный взгляд на применение ПБУ 18/02 «Учет расчетов по налогу на прибыль» в системе бухгалтерского учета организаций

Светлана Анатольевна Кемаева*,

кандидат экономических наук, доцент кафедры бухгалтерского учета,

Нижегородский государственный университет им. Н.И. Лобачевского

Национальный исследовательский университет,

Нижний Новгород, Российская Федерация

* Ответственный автор

Елена Ивановна Лодыгина

магистрант ИЭП ННГУ им. Н.И. Лобачевского,

Нижегородский государственный университет им. Н.И. Лобачевского

Национальный исследовательский университет,

Нижний Новгород, Российская Федерация

Бухгалтерский учет в бюджетных и некоммерческих организациях

№15 (423) 2017

Аннотация

Предмет и тема. В статье рассмотрены ключевые вопросы бухгалтерского и налогового учета операций, связанных с расчетами налога на прибыль, а также практическое применение Положения по бухгалтерскому учету 18/02 в сопоставлении с МСФО.

Цели и задачи. Раскрытие особенностей бухгалтерского учета расчетов по налогу на прибыль в свете требований российских и международных стандартов учета и отчетности. Методология. В процессе исследования были применены приемы сравнительного анализа, систематизации и обобщения информации.

Результаты. На практических примерах показан порядок формирования постоянных и временных разниц, определения их типов и соответствующих объектов бухгалтерского учета, оказывающих влияние на величину налога на прибыль.

Область применения результатов. Результаты данной статьи могут применяться в практике бухгалтерского учета при расчетах налога на прибыль как коммерческими, так и некоммерческими организациями, которые ведут приносящую доход деятельность,

Выводы и значимость. Проанализированы отдельные требования ПБУ 18/02 «Учет расчетов по налогу на прибыль» и МСФО (IAS) 12 «Налоги на прибыль», определяющие этапы расчетов налога на прибыль в системе бухгалтерского учета.

В современных условиях для управления организацией и ее эффективного, целесообразного и конкурентоспособного функционирования, сотрудникам необходимо обладать достаточно весомым багажом знаний в различных областях экономики, налогообложении, контроле и учете.

Говоря о бухгалтерском и налоговом учете, важно выделить, что корректность и точность их введения напрямую влияют на функционирование организации, а именно, на продолжительность и успешность ее деятельности как делового партнера для других экономических субъектов, так и добросовестного налогоплательщика.

В настоящее время информационные системы бухгалтерского и налогового учета связаны с подготовкой объективных данных не только для фискальных органов, но и для различных групп заинтересованных пользователей - как внешних, так и внутренних.

В соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ (ред. от 23.05.2016) бухгалтерский учет представляет собой формирование документированной систематизированной информации об объектах учета в соответствии с определенными требованиями, предусмотренным и законодательными и нормативными актами (документами) с целью составления бухгалтерской (финансовой) отчетности [1].

Если же рассматривать понятие «налоговый учет», то необходимо руководствоваться иным законодательным актом, а именно - ст. 313 Налогового кодекса Российской Федерации (НК РФ).

Налоговый учет представляет собой систему обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в определенном порядке, предусмотренном Налоговым кодексом Российской Федерации [2]. В настоящее время Департаментом налоговой и таможенной политики совместно с Департаментом регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности ведется работа по сближению налогового и бухгалтерского учета, о чем сообщается, в частности, в письме Минфина России об учете расчетов по налогу на прибыль для целей бухгалтерского учета [3].

Кроме того, относительно разработки и внедрения предусмотренных российским законодательством федеральных и отраслевых стандартов, Министерством финансов Российской Федерации утверждена соответствующая Программа на период 2018-2020 гг. [4]. Однако до утверждения новых стандартов применяются правила ведения бухгалтерского учета и составления бухгалтерской отчетности, предусмотренные действующими нормативными документами.

Общеизвестно, что каждая организация определяет порядок ведения бухгалтерского и налогового учета в учетной политике организации, которая формируется исходя из особенностей и масштабов деятельности экономического субъекта и других условий. Поэтому главный бухгалтер (бухгалтер) любой организации должен обладать достаточным уровнем знаний по указанным видам учета, стараясь минимизировать расхождения в способах оценки и признания соответствующих объектов как в бухгалтерском (финансовом), так и в налоговом учете.

Рассматривая один из важнейших участков учета, а именно, расчеты налога на прибыль, можно подчеркнуть значимость данной темы обсуждения для экономических отношений, которые возникают между организациями и государственными контролирующими органами. В случае если происходит нарушение определенного регламента утвержденных норм и правил признания доходов и расходов со стороны организации, то данные действия могут повлечь за собой серьезные последствия для дальнейшей деятельности юридического лица, предусмотренные законодательством Российской Федерации.

Следует отметить, что все прочие налоги и сборы включаются в расходы по обычным видам деятельности, либо относятся на прочие расходы, в то время как налог на прибыль представляет собой уменьшение итогового финансового результата организации, а именно - суммы чистой прибыли, что особо значимо для собственников. Экономическую сущность этого налога, по мнению зарубежных, российских специалистов и в трактовке официальных источников достаточно подробно проанализировал С.В. Колчугин и другие специалисты [5, 6, 7, 8].

Различные подходы к определению суммы текущего налога на прибыль в Отчете о финансовых результатах и в налоговой декларации при получении информации по суммам, которые причитаются к уплате в бюджет, часто приводит к неоднозначным решениям на практике. Это связано с тем, что в большинстве случаев бухгалтерская прибыль (убыток) в сумме своей не совпадает с налогооблагаемой, что тормозит, на наш взгляд, сближение бухгалтерского (финансового) и налогового учета и затрудняет правильность расчетов. Даже несмотря на то, что действует отдельный стандарт ПБУ 18/02 «Учет расчетов по налогу на прибыль», в соответствии с которым организации учитывают взаимосвязь бухгалтерской прибыли (убытка) и налоговой базы по налогу на прибыль за отчетный период, формируемые разницы и определяют алгоритм расчета текущего и отложенных налогов.

Важно отметить, что требования ПБУ 18/02 «Учет расчетов по налогу на прибыль» применимы как к коммерческим, так и к некоммерческим организациям (далее - НКО), которые ведут деятельность, приносящую доход, если такая деятельность предусмотрена учредительными документами НКО [9].

Вместе с тем данный стандарт может не применяться организациями с упрощенной системой учета, за исключением тех, чья бухгалтерская (финансовая) отчетность подлежит обязательному аудиту в соответствии с законодательством РФ:

- жилищных и жилищно-строительных кооперативов;

- политических партий;

- адвокатских, юридических и нотариальных контор;

- НКО, включенных в предусмотренный Законом «О некоммерческих организациях» реестр организаций, выполняющих функции иностранного агента и рядом других [10].

Особенности бухгалтерского учета и налогообложения некоммерческих организаций рассмотрены в частности в трудах Е.В. Емельяновой, В.В. Семенихина, Г.И. Алексеевой и др. [6, 8, 11].

Применение требований указанного стандарта к специальным режимам налогообложения, например, к расчетам единого сельскохозяйственного налога (ЕСХН), рассмотрено С.В. Козменковой и Е.Н. Шатиной [12].

Изначально целью ПБУ 18/02 являлось повышение достоверности бухгалтерской отчетности путем отражения в ней информации об отложенных налогах аналогично МСФО (IAS) 12 «Налоги на прибыль». Теперь с помощью данного положения происходит понимание того, как отражать в системе бухгалтерского учета соответствующие объекты и операции по расчетам налога на прибыль, но эти правила никак не влияют на порядок заполнения соответствующей налоговой декларации, а также не регулируют отношений между организацией и налоговой службой, так как последние регламентируются в Налоговом кодексе Российской Федерации.

Сложность расчетов по налогу на прибыль заключается в том, что признание расходов и доходов в бухгалтерском и налоговом учете осуществляется разными способами, что приводит к возникновению отклонений бухгалтерской прибыли (убытка) о т налогооблагаемой, о чем было сказано ранее. Вот почему ключевым понятием данного положения являются «разницы»: постоянные (текущие) и временные. Формирование таких разниц, как правило, связано с различиями в суммах и моментах (времени) признания доходов и расходов в бухгалтерском (финансовом) и налоговом учете.

Постоянные разницы влияют на величину текущего налога на прибыль в отчетном периоде и учитываются непосредственно при формировании налогооблагаемой прибыли. Например, как это трактуется в МСФО (IAS) 12 «Налоги на прибыль», сумма превышения налога в налоговом учете признается в качестве обязательства и, наоборот, сумма превышения налога по данным бухгалтерского учета признается в качестве актива [13].

Рассмотрим эти ситуации на примерах.

Пример 1. При расчете налога на прибыль ответственный сотрудник ООО «Zeta» выявил, что представительские расходы за 2016 г. составили 45 600 руб.

Дебет счета 26, Кредит счета 60 - расходы приняты к учету в размере 45 600 руб.

В соответствии с учетной политикой фирмы было принято решение признать в налоговом учете только 35 000 руб., так как существует установленный лимит, вследствие чего образовалась постоянная разница в размере 10 600 руб. и сформировано отложенное налоговое обязательство исходя из действующей ставки налога на прибыль - 20%.

Дебет счета 99 «Прибыли и убытки», субсчет «ПНО», Кредит счета 68 «Расчеты по налогу на прибыль» - сформировано постоянное налоговое обязательство (ПНО) в размере 2 120 руб.

Так как такого рода расходы не признаются в налоговом учете (но признаются в бухгалтерском (финансовом)), то и налогооблагаемая база, и сумма налога на прибыль будут больше.

Как было отмечено ранее, и по российским, и по международным стандартам учета и отчетности не всегда при формировании постоянных разниц происходит увеличение налогооблагаемой прибыли и увеличение налога. Существуют случаи, когда она становится меньше. Примером данной ситуации служит получение дохода от передачи имущества в счет вклада в уставный капитал другой организации.

В соответствии с подп. 2 п. 1 ст. 277 Налогового кодекса Российской Федерации данный доход не является таковым, но в бухгалтерском учете признается [2].

Таким образом, бухгалтерская прибыль становится больше чем налоговая - формируется постоянный налоговый актив (ПНА), следовательно, и бухгалтерская проводка имеет обратную запись:

Дебет счета 68 «Расчеты по налогу на прибыль», Кредит счета 99 «Прибыли и убытки», субсчет «ПНА».

Пример 2. В 2017 г. ООО «Zeta» приобрело долю предприятия «Вереск» в размере 650 000 руб. В счет вклада в уставный капитал было передано имущество, балансовая стоимость которого составляет 615 000 руб.

Таким образом, была выявлена разница в размере 35 000 руб., которые были отнесены на прочие доходы:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» Кредит счета 91, субсчет «Прочие доходы» - 35 000 руб.

Важно учесть, что в соответствии с п. 1 ст. 277 Налогового кодекса Российской Федерации данный доход не признается, таким образом, происходит формирование постоянного налогового актива (ПНА):

Дебет счета 68, субсчет «Расчеты по налогу на прибыль» Кредит счета 99, «Прибыли и убытки», субсчет «ПНА» - на сумму 7 000 руб. -(35 000 х 20%).

Следовательно, ПБУ 18/02 «Учет расчетов по налогу на прибыль» предусматривает отражение в бухгалтерском учете сумм, оказывающих влияние на величину налога на прибыль в текущем отчетном периоде, полученных по определенному алгоритму расчета, так называемых «постоянных разниц». Для того чтобы понять, в каком стоимостном выражении будут признаны данные показатели, необходимо умножить величину этой разницы на ставку налога на прибыль, а именно -20%, как это было рассчитано в примерах 1 и 2, за исключением случаев, когда организация по налоговому законодательству может применить льготы по налогу на прибыль.

Следовательно, ПНА образуются, когда:

- сумма расходов признается только в налоговом учете;

- сумма доходов, учитывается только в бухгалтерском учете, не образуя налогооблагаемый доход.

ПНО образуются, когда:

- сумма расходов признается только в бухгалтерском учете;

- сумма доходов признается только в налоговом учете.

В отчете о финансовых результатах приводится разница между учтенными суммами ПНА и ПНО в качестве разницы соответствующих оборотов текущего периода по субсчетам, открытым к сч. 99 «Прибыли и убытки», а в бухгалтерском балансе эти объекты учета не отражаются.

Итак, мы рассмотрели, что происходит, когда расходы или доходы признаются только в одном из видов учета, а именно, в налоговом либо в бухгалтерском (финансовом).

Но встречаются ситуации, когда расходы или доходы признаются и в бухгалтерском, и в налоговом учете, но в разных отчетных периодах. В данном случае формируются временные разницы, их принципиальное различие с постоянными заключается в том, что они влияют на сумму налога на прибыль (погашаются) только по истечению определенного промежутка времени. Самым часто встречаемым примером образования таких разниц являются различные способы расчета суммы ежемесячных амортизационных отчислений, а значит, отражение разных сумм расходов по ним в бухгалтерском и в налоговом учете за отчетный период.

В настоящее время существуют два вида временных разниц, а именно вычитаемые и налогооблагаемые разницы. В том случае, если при сопоставлении бухгалтерской и налоговой прибыли преобладает именно бухгалтерская, происходит формирование отложенного налогового актива (ОНА) и такая разница носит название «вычитаемая временная разница» (ВВР). В учете признание отложенных налоговых активов отражается:

- Дебет счета 09 «Отложенные налоговые активы» Кредит счета 68, субсчет «Расчеты по налогу на прибыль»;

- Дебет счета 68, субсчет «Расчеты по налогу на прибыль» Кредит счета 09 «Отложенные налоговые активы» - возмещение сумм налогооблагаемой прибыли в будущих периодах [14].

Например, при использовании организацией кассового метода расход учитывается для целей налогообложения прибыли после фактической оплаты товаров, работ, услуг, и тогда в налоговом учете расходы признаются в отчетном периоде, следующем за отчетным периодом признания этих расходов в бухгалтерском учете (то есть после оплаты товаров, работ, услуг). В результате возникают вычитаемая временная разница и соответствующий ей отложенный налоговый актив (ОНА), которые погашаются на дату признания расхода для целей налогообложения прибыли. При расчете «отложенных налогов» сумма разницы также умножается на ставку налога на прибыль (20%).

Согласно МСФО (IAS) 12 «Налоги на прибыль», если балансовая стоимость актива меньше его налоговой базы, то временная разница приводит к образованию отложенных налоговых активов (ОНА), а в случаях превышения балансовой стоимости актива сумма налогооблагаемых экономических выгод будет больше суммы, которую можно вычесть в налоговых целях. Такая разница будет налогооблагаемой (НВР), а обязательства по уплате будущих налогов на прибыль - отложенными (ОНО). По мере возмещения балансовой стоимости актива НВР будет восстанавливаться, а организация получит налогооблагаемую прибыль - отток экономических выгод в форме налоговых платежей [13].

В учете признание отложенного налогового обязательства оформляется следующей бухгалтерской проводкой:

- Дебет счета 68, субсчет «Расчеты по налогу на прибыль» Кредит счета 77 «Отложенные налоговые обязательства».

- Дебет счета 77 «Отложенные налоговые обязательства» Кредит счета 68, субсчет «Расчеты по налогу на прибыль» - погашение отложенного налогового обязательства [14].

МСФО также вводит понятие срочных разниц: если доходы или расходы включаются в бухгалтерскую прибыль в одном отчетном периоде, а в налогооблагаемую прибыль - в другом [6]. По ПБУ 18/02 в этом случае используется все то же понятие временных разниц.

Для понимания рассмотренных ситуаций проиллюстрируем с помощью примеров, как отражаются на счетах бухгалтерского учета объекты временных разниц («отложенных налогов»).

Пример 3. На балансе ООО «Zeta» с 01.01.2016 числится оборудование, первоначальная стоимость которого составляется 68 500 руб. Срок полезного использования по данному объекту ОС - 5 лет. Амортизация начисляется следующими способами:

- в бухгалтерском учете – способом уменьшающего остатка;

- в налоговом учете - линейным способом.

За 2016 г. сумма амортизационных отчислений в бухгалтерском учете - 41 100 руб., а в налоговом учете - 13 700 руб.

Таким образом, вычитаемая разница составит:

41 100 руб. - 13 700 руб. = 27 400 руб.

Исходя из этого, сумма отложенного налогового актива:

27 400 х 20% = 5 480руб.

В данном случае бухгалтеру необходимо составить следующие бухгалтерские проводки:

Дебет счета 09 «Отложенные налоговые активы», Кредит счета 68 субсчет «Расчеты по налогу на прибыль» - формирование отложенного налогового актива в размере 5 480 руб.

По итогу отчетного периода данный объект основных средств выбыл, что отражается в бухгалтерском учете следующим образом:

Дебет счета 99 «Прибыли и убытки» Кредит счета 09 «Отложенные налоговые активы» - списан отложенный налоговый актив при выбытии оборудования в размере 5 480 руб.

Если бы данный объект не был списан по итогу отчетного периода, то бухгалтеру необходимо было бы отражать уменьшение отложенного налогового актива в счет уменьшения условного расхода (дохода) по налогу на прибыль:

Дебет счета 68 субсчет «Расчеты по налогу на прибыль» Кредит счета 09 «Отложенные налоговые активы».

Пример 4. В марте 2017 г. ООО «Zeta» приобретено оборудование, стоимостью 70 000 руб. В настоящее время в налоговом учете основны е средства стоимость ю не вы ше 100 000 руб. не признаются амортизируемым имуществом (п. 1 ст. 256 Налогового кодекса Российской Федерации). В соответствии с подп. 3 п. 1 ст. 254 Налогового кодекса Российской Федерации стоимость оборудования включается в состав материальных расходов [2]. Следовательно, при исчислении налога на прибыль расходы на приобретение оборудования учитываются раньше, чем при формировании бухгалтерской прибыли (убытка). В связи с этим в периоде признания расходов для целей налогообложения (в марте) возникает налогооблагаемая временная разница (НВР), а в бухгалтерском учете - ОНО:

Дебет счета 68, субсчет «Расчеты по налогу на прибыль» Кредит счета 77 «Отложенные налоговые обязательства» - 14 000 руб. (70 000 х 20%).

Дебет счета 77 «Отложенные налоговые обязательства» Кредит счета 68, субсчет «Расчеты по налогу на прибыль» - погашение отложенного налогового обязательства по мере начисления амортизации в бухгалтерском учете с апреля месяца (сумма ежемесячных амортизационных отчислений умножается на ставку налога на прибыль).

Дело в том, что для целей бухгалтерского учета согласно требованиям ПБУ 6/01 «Учет основных средств» установлен иной стоимостной лимит отнесения активов к основным средствам - 40 000 руб.

Однако для сближения бухгалтерского и налогового учета расходов по приобретенному оборудованию в учетной политике для целей налогообложения можно закрепить способ равномерного ежемесячного погашения стоимости неамортизируемого имущества (специального оборудования) в течение срока полезного использования, а в бухгалтерском (финансовом) учете - выбрать линейный способ расчета суммы амортизационных отчислений по соответствующему объекту.

Похожий пример по формированию постоянных и отложенных налоговых обязательств связан с начислением резервов на ремонт основных средств в налоговом учете, тогда как в бухгалтерском согласно требованиям ПБУ 6/01 «Учет основных средств» все фактические затраты на ремонт основных средств отражаются в бухгалтерском учете того отчетного периода, к которому они относятся (ПБУ 6/01 «Учет основных средств»). На практике применение ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» и ведение регистров учета постоянных и временных разниц требуют от работников бухгалтерских служб профессионального знания бухгалтерского и налогового учета. Очевидно, что сближение требований бухгалтерского и налогового учета снижает трудоемкость учетных процедур [15].

В настоящее время на практике существуют два способа, как именно вести учет операций по налогу на прибыль, первый из которых заключается в том, что вести налоговый учет надо аналогично с бухгалтерским, параллельно с ним, на налоговом плане счетов, начиная с первичной учетной документации.

Второй же способ заключается в том, чтобы вести два учета как единое целое до того момента, как будут появляться разницы, после чего осуществляется раздельное ведение бухгалтерского (финансового) и налогового учета.

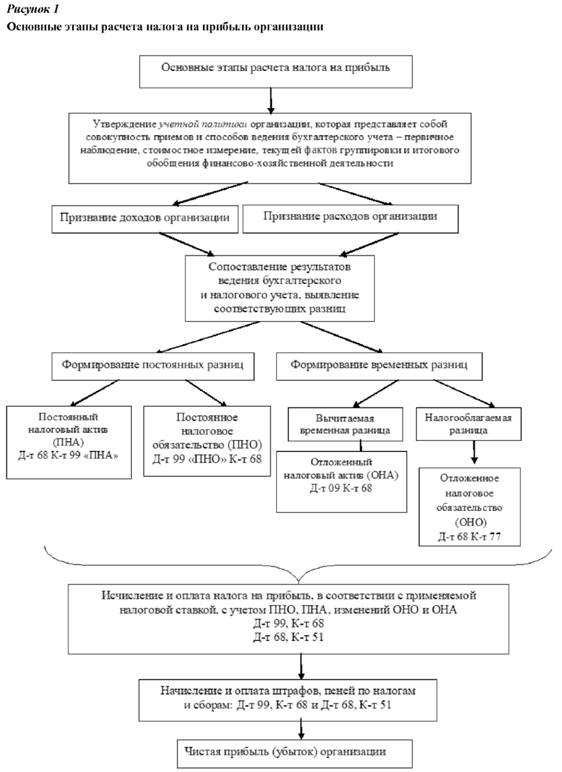

При выполнении контроля над этими операциями налоговым органам необходимы в первую очередь данные налогового учета и отчетности, а собственникам и инвесторам - данные управленческого учета, таким образом, данные финансовой отчетности находятся далеко не в приоритетной нише. Следует сказать, что сумма налога на прибыль, исчисленная по установленному Налоговым кодексом Российской Федерации порядку, начисляется всего лишь одной бухгалтерской проводкой, в то время как все последующие расчеты осуществляются за счет корректировок соответствующих сумм доходов и расходов организации. На рис. 1 представлены основные этапы расчетов по налогу на прибыль, что важно для правильного ведения учета и осуществления текущего контроля за данными операциями.

Источник: авторская разработка

Если проанализировать уровень трудоемкости расчетов при сравнении рассматриваемого ПБУ и МСФО, то меньший уровень прослеживается именно в МСФО, поскольку в МСФО (IAS) 12 «Налоги на прибыль» отсутствует расчет несуществующих разниц и пообъектный учет разниц. Рассмотрим пример с вариантами учета операций и расчетами налога на прибыль согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль» и МСФО (IAS) 12 «Налоги на прибыль».

Пример 5. Налоговая прибыль фирмы ООО «Zeta» составляет 1 500 тыс. руб., бухгалтерская прибыль - 700 тыс. руб. При исчислении суммы налога применяется ставка налога на прибыль в размере 20%. Также известно, что налогооблагаемая временная разница составляет 350 тыс. руб., а постоянная - 250 тыс. руб. Исходя из принципа осмотрительности, организация приняла решение признать только 150 тыс. руб. разницы (согласно МСФО).

Таблица 1. Журнал хозяйственных операций по налогу на прибыль ООО «Zeta»

| № п/п | Содержание хозяйственного факта | Корреспондирующие счета | Сумма, тыс. руб. | |

| Дебет | Кредит | |||

| Применение МСФО | ||||

| 1 | Отражен налог на прибыль | 99 | 68 | 300 (1 500 х 20%) |

| 2 | Сформирован отложенный налоговый актив | 09 | 99 | 30 (150 х 20%) |

| Применение ПБУ18/02 | ||||

| 1 | Отражен условный расход по налогу на прибыль | 99 | 68 | 140 (700 х 20%) |

| 2 | Сформирован отложенный налоговый актив | 09 | 68 | 70 (350 х 20%) |

Источник: авторская разработка

Как видим из приведенных расчетов (табл. 1), прибыль ООО «Zeta» согласно МСФО составит: 700 тыс. руб. - 300 тыс. руб. - 30 тыс. руб. = 370 тыс. руб.

При расчетах по правилам ПБУ 18/02 прибыль ООО «Zeta» составит:

700 тыс. руб. - 140 тыс. руб. - 50 тыс. руб. = 510 тыс. руб.

Если ООО «Zeta» признает в качестве актива только 100 тыс. руб., то в этом случае прибыль по РСБУ будет завышена на 140 тыс. руб.

Следовательно, если при учете налога на прибыль применять правила ПБУ 18/02 «Учет расчетов по налогу на прибыль», то данные действия скажутся и на величине чистых активов фирмы. А если организация является субъектом малого бизнеса и не применяет данное положение - чистая прибыль ООО «Zeta» уменьшится на 300 тыс. руб.

Таким образом, расчет налога на прибыль является одним из самых сложных участков по налоговым расчетам, которые можно упростить при сближении требований налогового и бухгалтерского учета. Необходимо также учитывать, что рассмотренные разницы и возникающие в связи с ними объекты учета отражаются в нескольких формах бухгалтерской (финансовой) отчетности, а именно - отложенные налоговые активы и обязательства в бухгалтерском балансе, а их изменение, как и изменение постоянных налоговых активов и обязательств - в отчете о финансовых результатах.

В свете современных требований стандартов учета и отчетности контроль за классификацией постоянных и временных разниц, уточнением их типа (вычитаемые или налогооблагаемые), правильностью определения и документального оформления в первичных учетных документах и учетных регистрах является важной составляющей системы бухгалтерского (финансового) учета.

Список литературы

1. Федеральный закон от 06.12.2011 № 402-ФЗ (ред. от 23.05.2016) «О бухгалтерском учете».

2. Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ; Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ.

3. Письмо Минфина России от 10.04.2017 № 03-03-07/21190 «О расчетах по налогу на прибыль».

4. Приказ Минфина России от 23.05.2016 № 70н «Об утверждении Программы разработки федеральных стандартов бухгалтерского учета на 2016-2018 гг.».

5. Колчугин С.В. Экономическая сущность налога на прибыль. // Международный бухгалтерский учет. 2016. № 22(412). С. 14-26.

6. Емельянова Е.В. Отчетность некоммерческих организаций: рекомендации Минфина // Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение. 2016. № 1.

7. Шатина Е.Н., Козменкова С.В. Бухгалтерский учет расчетов по ЕСХН: теория и практика: монография. Нижний Новгород: Изд-во Волго-Вят. акад. гос. службы. 2010. 166 с.

8. Семенихин В.В. Некоммерческие организации - налогообложение и бухучет. М.: «ГроссМедиа», «РОСБУХ»; 2-е изд., пераб. и доп. 2017. 187 с.

9. Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организации» ПБУ 18/02: приказ Минфина России от 19.11.2012 № 114н.

10. О некоммерческих организациях: Федеральный закон от 12.01.1996 № 7-ФЗ.

11. Алексеева Г.И. Особенности ведения бухгалтерского учета в некоммерческих организациях, применяющих упрощенные способы // Бухгалтерский учет в бюджетных и некоммерческих организациях. 2016. № 16(400). С. 29-35.

12. Козменкова С.В., Шатина Е.Н. Особенности аудиторской проверки единого сельскохозяйственного налога / Нижний Новгород: Изд-во Нижегородского государственного университета им. Н.И. Лобачевского. Сборник научных статей «Актуальные проблемы экономики и бухгалтерского учета». 2017. С. 538-542.

13. МСФО (IAS) 12 «Налоги на прибыль». [Электронный ресурс]. Режим доступа: официальный сайт Министерства финансов Российской Федерации http://minfin.ru//

14. Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению: приказ Минфина России от 31.10.2000 № 94н.

15. Кемаева С.А., Кемаев К.В. Учет затрат на ремонт основных средств в свете требований российских и международных стандартов // Международный бухгалтерский учет. 2015. № 36. С. 18-32.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ