Анализ кредитного портфеля Сбербанка России

Магомедова Аида Багомедовна

студентка 3 курса Экономического факультета

ФГБОУ ВО «Дагестанский государственный университет»,

Идрисов Магомед Идрисович

аспирант кафедры "Аудит и экономический анализ"

Экономического факультета

ФГБОУ ВО «Дагестанский государственный университет»,

Региональные проблемы преобразования экономики

№6 (104) 2019

Аннотация. Цель работы. В статье рассматривается кредитный портфель коммерческого банка на примере Сбербанка России.

Метод или методология проведения работы. Проведен статистический анализ кредитного портфеля ПАО «Сбербанк».

Результаты. В ходе проведенного нами анализа было выявлено, что банк успешно осуществляет исполнение норматива достаточности капитала. Также узнали, что за анализируемый период увеличивается количество кредитов, предоставляемых как для физических, так и для юридических лиц. Причем, в первом случае за 2017—2018 гг. увеличение составляет 16%, а во втором — 116,15%. Также банк успешно исполняет норматив достаточности собственных ресурсов. При анализе показателей деятельности банка были выделены проблемы, которые снижали эффективность управления кредитным портфелем. Были предложены пути совершенствования действующей практики управления кредитным риском. В ПАО «Сбербанк» довольно неустойчива экспертная надежность, так как обладает тенденцией к увеличению. Также на основании анализа можно предполагать, что основной упор банком делается на диверсифицированное кредитование, в качестве обеспечения которого выступает внесение имущественных залогов. Но при этом процесс управления рисками банка должен выстраиваться на основании анализа накопленного опыта, требований передовой отечественной и иностранной практики в данной отрасли. Поэтому необходимо совершенствование системы управления рисками данного банка.

Область применения результатов. Результаты проведенного исследования могут быть использованы при анализе и прогнозировании структуры кредитных портфелей коммерческих банков страны.

Выводы. Делается вывод, что дальнейшее развитие и совершенствование действующей практики управления кредитным риском и преодоление проблем, которые снижали эффективность управления кредитным портфелем, позволило бы создать надежную основу эффективного формирования качественного кредитного портфеля в коммерческом банке.

Введение. Долгосрочное осуществление стабильной и устойчивой деятельности кредитных организаций невозможно осуществить, не сформировав эффективную систему управления кредитным портфелем. При предоставлении кредитов для физических и юридических лиц кредитной организацией производится формирование собственного кредитного портфеля. Формирование кредитного портфеля относится к одному из главных элементов в деятельности кредитных организаций. Формирование кредитного портфеля необходимо осуществлять, отталкиваясь от текущего финансового состояния банка, с анализом каждой сделки на предмет повышения или снижения кредитного риска портфеля в целом. Помимо этого, осуществляемые сделки не должны расходиться с действующей кредитной политикой банка. В статье рассмотрен анализ кредитного портфеля Сбербанка России.

Методы исследования. По данным за январь-начало октября 2018 г. можно отметить, что у банка увеличивается количество активов нетто на 9,2%, при этом сформировав по итогу 26,4 триллиона рублей. В составе пассивов основной прирост в абсолютном выражении отмечался в ресурсах организаций и предприятий в сумме 0,7 триллионов рублей либо 11,3%. Существенного роста удалось добиться также в составе структуры собственного капитала банка. Объемы собственных ресурсов банка на основании методики ЦБ РФ увеличились практически на 10% или на 0,4 триллионов рублей. Размеры совокупного портфеля были увеличены на 14%, при всем при этом уверенная динамика была продемонстрирована не только в области преобладающих корпоративных ссуд на 11,2%, но и в области розничного кредитования на 19,3%.

Лидерские позиции в области ресурсной базы по традиции отводятся средствам на счетах и вкладах частных лиц - 45,4% от суммы пассивной части баланса организации в конце 2018 г., при этом в конце 2017 г. данный показатель был равным 49,5%. Еще четверть доли активов формировалась за счет остатков на расчетных и депозитных счетах корпоративных клиентов. На сумму собственных ресурсов банка приходилось еще практически 14% в виде привлечений от банков (МБК) - 3,5% нетто-пассивов, выпущенных ценных бумаг на 1,3%. Оборачиваемость только расчетных и текущих счетов клиентов банка за последние несколько месяцев 2018 г. стала составлять 25-27 триллионов рублей [9].

В составе структуры нетто-активов банка 68,2% в 2018 г. приходилось на кредитный портфель, в составе которого 68% формировало ссуды, предоставляемые для предприятий и организаций; размеры просрочки в составе совокупного портфеля стали равными 2,5% на основании отчетности РСБУ (то есть мы видим, что отсутствовали изменения по сравнению с данными за 2017 г.). Уровень резервирования банка является довольно консервативным в сравнении с долей просрочки и по данным на конец 2018 г. становится равным 6,2% от портфеля ссуд. Кредитный портфель в основном формировался за счет долгосрочных (предоставленных на срок более года) кредитов.

При этом 10,6% доли активов приходилось на портфель ценных бумаг, который состоял по большей части из облигаций. Необходимо выделение того момента, что ПАО «Сбербанк» относится к наиболее крупному держателю государственных ценных бумаг, сумма по таким бумагам стала составлять 1,2 триллионов рублей по итогам 2018 г., и данные бумаги формировали практически половину портфеля банка. Сумма денежных средств в составе кассы и корсчетов выступают в качестве основания для формирования высоколиквидных ресурсов, на долю которых по итогам 2018 г. приходилось 6,6%. На рынке МБК ПАО «Сбербанк» осуществлял деятельность в двух направлениях, каждый месяц привлекая и размещая довольно внушительное количество ликвидных ресурсов.

Итоги 2018 г. показали, что банку удалось получить 612,7 миллиардов рублей чистой прибыли на основании отчетности по РСБУ. Значение стало превышать показатели 2017 г. - 495,8 миллиардов рублей. Анализ финансовых показателей деятельности банка начнем с оценки активов баланса ПАО «Банк «Сбербанк» (см. табл. 1).

Таблица 1. Анализ структуры и динамики активов ПАО «Сбербанк», млрд руб. [14] *

| Показатель | 01.01.2017 | 01.01.2018 | 01.01.2019 | Изменение, млрд руб. | Темп прироста, в % | ||

| 2018 к 2017 | 2019 к 2018 | 2018 к 2017 | 2019 к 2018 | ||||

| 1. Денежные средства | 614,85 | 621,72 | 688,90 | 6,87 | 67,18 | 1,12 | 10,81 |

| 2. Средства кредитных организаций в ЦБ РФ | 967,16 | 747,91 | 865,07 | -219,25 | 117,16 | -22,67 | 15,66 |

| 3. Средства в кредитных организациях, чистые | 347,94 | 299,10 | 406,32 | -48,84 | 107,22 | -14,04 | 35,85 |

| 4. Финансовые активы, оцениваемые по справедливой стоимости | 141,34 | 91,47 | 198,28 | -49,87 | 106,81 | -35,28 | 116,77 |

| 5. Чистая ссудная задолженность | 16221,62 | 17466,11 | 20142,85 | 1244,49 | 2676,74 | 7,67 | 15,33 |

| 6. Чистые вложения в ценные бумаги, имеющиеся для продажи | 2269,61 | 2517,86 | 2966,41 | 248,25 | 448,55 | 10,94 | 17,81 |

| 7. Чистые вложения в ценные бумаги, удерживаемые до погашения | 455,96 | 645,44 | 695,70 | 189,48 | 50,26 | 41,56 | 7,79 |

| 8. Требование по текущему налогу на прибыль | 0,37 | 0,37 | 17,25 | 0 | 16,88 | 0,00 | 4562,16 |

| 9. Отложенный налоговый актив | 0 | 21,31 | 21,93 | 21,31 | 0,62 | 100,00 | 2,91 |

| 10. Основные средства, нематериальные активы и материальные запасы | 469,12 | 481,56 | 500,05 | 12,44 | 18,49 | 2,65 | 3,84 |

| 11. Долгосрочные активы, предназначенные для продажи | 8,08 | 11,36 | 9,41 | 3,28 | -1,95 | 40,59 | -17,17 |

| 9. Прочие активы | 217,26 | 251,81 | 387,75 | 34,55 | 135,94 | 15,90 | 53,99 |

| Итого активов | 21721,08 | 23158,92 | 26899,93 | 1437,84 | 3741,01 | 6,62 | 16,15 |

В ПАО «Сбербанк» на протяжении исследуемого периода 2017-2019 гг. существенно увеличивается сумма активов, т. е. на 3 741,01 миллиардов рублей или на 16,15%. Такие результаты были получены банком благодаря росту всех показателей активов банка. В общем, мы можем сказать о том, что из-за увеличения суммы активов банка ему удалось реализовать эффективную кредитную деятельность, и он продолжает стратегию по дальнейшему развитию. Необходимо также знать осуществляет ли Сбербанк свою деятельность в соответствии с обязательными нормативными показателями, установленных ЦБ РФ. (см. табл. 2)

Таблица 2. Значения обязательных нормативов, установленных ЦБРФ в ПАО «Сбербанк» за 2015-2018 гг. [15]

| Показатель | Допустимое значение | 1.01.2017 | 1.01.2018 | 1.04.2019 | Изменение 2017 к 2016 | Изменение 2018 к 2017 |

| Достаточность капитала (Н1.0) | Мин. 8 | 14,9 | 14,97 | 14,64 | 1,19 | -0,1 |

| Достаточность базового капитала (Н1.1) | Мин. 4,5 | 11,01 | 10,72 | 11,87 | 0,77 | 0,4 |

| Достаточность основного капитала (Н1.2) | Мин. 6 | 10,75 | 10,72 | 11,87 | 0,77 | 0,4 |

| Мгновенная ликвидность (Н2) | Мин. 15 | 191,38 | 161,89 | 229,01 | -56,74 | 24,7 |

| Текущая ликвидность (Н3) | Мин. 50 | 316,18 | 264,9 | 246,68 | -34,08 | -31,7 |

| Долгосрочная ликвидность (Н4) | Макс. 120 | 57,34 | 57,52 | 62,79 | 2,29 | 6,4 |

| Максимальный размер крупных кредитных рисков (Н7) | Макс. 800 | 112,78 | 109,7 | 108,15 | -14,12 | -2,1 |

| Совокупная величина риска по инсайдерам (Н10.1) | Макс. 3 | 0,42 | 0,38 | 0,34 | -0,12 | -0,1 |

| Использование капитала для приобретения других юридических лиц (Н12) | Макс. 25 | 15,69 | 13,87 | 10,83 | -1,82 | -1,9 |

Данные табл. 2 свидетельствуют о том, что на протяжении анализируемого периода банком осуществляется успешное исполнение норматива достаточности собственных ресурсов (Н1). Банки стремятся соблюдать нормативы ликвидности на минимально допустимом уровне, поскольку это позволяет им сочетать необходимую ликвидность с высокой прибыльностью банка. Это подтверждается и расчетом норматива текущей ликвидности: на начало 2017 г. он составил 316,18; 2018 г. - 264,9; 2019 г. - 246,68%. Относительно показателя долгосрочной ликвидности необходимо сказать следующее. Значение показателя удовлетворяет нормативному, как в 2018 г. - Н4 = 57,52%, так и в 2019 г. - Н4 = 62,79%. Чтобы улучшить значение показателя, необходимо увеличить собственный капитал и долгосрочные ресурсы. Максимальный размер крупных кредитных рисков (Н7) также соответствует нормативному значению во все года, при этом наблюдается уменьшение данного показателя. Норматив использования собственных средств банка для приобретения долей (акций) других юридических лиц (Н12) соответствовал установленному значению. Однако наблюдается снижение данного показателя, и в 2019 г. он составил 10,83%.

Следовательно, можно сделать вывод о том, что в ПАО «Сбербанк России» имеется специальный процесс, связанный с управлением и лимитированием кредитного риска, что предоставляет возможности для предоставления ежедневной гарантии по исполнению всех обязательных нормативов.

В процессе проведения оценки значений обязательных нормативов можно сделать вывод о том, что Сбербанк может быть отнесен к кредитной организации, которая обладает приемлемым уровнем риска и приемлемым уровнем финансовой устойчивости.

Анализ динамики предоставленных кредитов для физических лиц, представленный в табл. 3, свидетельствует о том, что на протяжении 2017-2019 г. у банка увеличивается количество кредитов, предоставляемых для физических лиц на 1382,61 миллиардов рублей или на 28,08%. При этом данного роста удалось добиться за счет увеличения количества кредитов сроком свыше года на 1269,76 миллиардов рублей или на 29,99%. Также существенное увеличение отмечается в кредитовании со сроком до востребования на 102,08 миллиардов рублей или на 20,52%..

Таблица 3. Анализ динамики предоставленных кредитов для физических лиц в ПАО «Сбербанк», млрд руб. [9]*

| Показатель | 01.01.2017 | 01.01.2018 | 01.03.2019 | Изменение | Темп прироста, в % | ||

| 2018 к 2017 | 2019 к 2018 | 2018 к 2017 | 2019 к 2018 | ||||

| Ссуды до востребования | 415,70 | 497,43 | 599,51 | 81,73 | 102,08 | 19,66 | 20,52 |

| Ссуды до 30 дней | 10,35 | 11,73 | 12,9 | 1,38 | 1,17 | 13,33 | 9,97 |

| Ссуды от 31 до 90 дней | 0,05 | 0,05 | 0,12 | 0 | 0,07 | 0,00 | 140,00 |

| Ссуды от 91 дня до 1 года | 17,62 | 21,11 | 24,002 | 3,49 | 2,89 | 19,81 | 13,7 |

| Ссуды свыше 1 года | 3728,69 | 4233,48 | 5503,24 | 504,79 | 1269,76 | 13,54 | 29,99 |

| Просроченная задолженность | 162,23 | 159,26 | 166,34 | -2,97 | 7,08 | -1,83 | 4,44 |

| Овердрафт | 1,68 | 1,46 | 1,006 | -0,22 | -0,47 | -13,10 | -31,09 |

| Всего кредитов физическим лицам | 4336,32 | 4924,52 | 6307,13 | 588,2 | 1382,61 | 13,56 | 28,08 |

| Всего активов | 21721,08 | 23158,92 | 28618,1 | 1437,84 | 5459,18 | 6,62 | 23,57 |

* Таблица составлена автором на основе данных Сбербанка.

Таблица 4. Анализ динамики предоставленных кредитов для юридических лиц и ИП в ПАО «Сбербанк», млрд руб. [10]*

| Показатель | 01.01.2017 | 01.01.2018 | 01.03.2019 | Изменение | Темп роста, в % | ||

| 2018 к 2017 | 2019 к 2018 | 2018 к 2017 | 2019 к 2018 | ||||

| Ссуды до востребования | 31,73 | 21,22 | 0,23 | -10,51 | -20,99 | -33,12 | -98,92 |

| Ссуды до 30 дней | 93,25 | 112,99 | 72,15 | 19,74 | -40,84 | 21,16 | -36,14 |

| Ссуды от 31 до 90 дней | 44,93 | 182,46 | 88,73 | 137,53 | -92,73 | 306,10 | -51,37 |

| Ссуды от 91 дня до 1 года | 714,99 | 907,61 | 1234,00 | 192,62 | 326,39 | 26,94 | 35,96 |

| Ссуды свыше 1 года | 9255,20 | 9422,29 | 10426,7 | 167,09 | 1004,41 | 1,81 | 10,66 |

| Просроченная задолженность | 230,00 | 241,61 | 353,47 | 11,61 | 111,86 | 5,05 | 46,3 |

| Овердрафт | 59,21 | 67,15 | 112,31 | 7,94 | 45,16 | 3,41 | 67,3 |

| Всего активов | 21721,08 | 23158,92 | 28618,1 | 1437,84 | 5459,18 | 6,62 | 23,57 |

* Таблица составлена автором на основе данных Сбербанка.

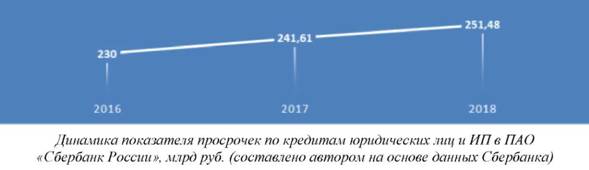

На основании данных табл. 4 можно сделать вывод о том, что большей популярностью среди предприятий пользовались кредиты со сроком свыше года, сумма которых по итогу 2018 г. стала равной 10 426,7 миллиардов рублей, что на 1004,41 миллиарда рублей превышает показатель на начало этого же года или на 10,66%. Также достаточно большое количество кредитов со сроком от 91 дня до 1 года в сумме 1234 миллиардов рублей, что на 35,96% больше суммы за 2018 г. При всем при этом мы видим наличие негативной тенденции роста количества просроченных долгов, представим показатель просрочки на рис.

Представленный нами рис. показал, что в 2018 г. по сравнению с 2017 г. просроченная задолженность увеличилась на 105,05 миллиардов рублей или на 104,09%. Банку необходимо улучшить систему кредитного скоринга для снижения просроченной задолженности. Рассмотрим структуру и динамику видов кредитования в табл. 5.

Таблица 5. Структура и динамика предоставленных кредитов в ПАО «Сбербанк», млрд руб. [14]*

| Показатель | 01.01.2017 | 01.01.2018 | 01.01.2019 | Изменение | Темп роста, в % | ||

| 2018 к 2017 | 2019 к 2018 | 2018 к 2017 | 2019 к 2018 | ||||

| Коммерческое кредитование юридических лиц | 9346,0 | 12395,4 | 12420,0 | 3049,4 | 24,6 | 132,63 | 100,20 |

| Проектное финансирование юридических лиц | 3491,7 | 1779,2 | 1229,6 | -1712,5 | -549,6 | 50,96 | 69,11 |

| Жилищное кредитование физических лиц | 2629,7 | 3190,6 | 3850,6 | 560,9 | 660 | 121,33 | 120,69 |

| Потребительские и иные виды ссуд физических лиц | 1420,5 | 1725,9 | 2108,7 | 305,4 | 382,8 | 121,50 | 122,18 |

| Кредитные карты и овердрафт физических лиц | 500,3 | 678,9 | 657,5 | 178,6 | -21,4 | 135,70 | 96,85 |

| Автокредитование физических лиц | 103,3 | 121,2 | 130,0 | 17,9 | 8,8 | 117,33 | 107,26 |

| Итого кредитов | 17491,5 | 19891,29 | 20396,4 | 2399,79 | 505,11 | 113,72 | 102,54 |

* Таблица составлена автором на основе данных Сбербанка.

Полученные нами данные свидетельствовали о том, что у ПАО «Сбербанк России» за 2015 -2018 гг. больше всего кредитов юридических лиц предоставлялось для коммерческого кредитования, и данные кредиты к концу 2018 г. были увеличены на 24,6 миллиарда рублей по сравнению с данными за 2017 г. или на 100,20% [14].

Мы можем отметить тот, факт, что, невзирая на общий рост количества активов в банке, мы увидели, что кредитование юридических лиц постепенно снижается, что связано с наличием проблем в банке, и является негативным фактором для деятельности банка, так как существенную долю процентных доходов банк получает непосредственно от кредитования крупных предприятий. И, чтобы улучшить качество кредитного портфеля банка, необходимо определить основные проблемы управления кредитным портфелем и попытаться их снизить и устранить.

Основными проблемами при управлении кредитными портфелями банков являются следующие:

- недостаточное изучение методов и форм обеспечения погашения кредитов;

- недейственная разработка методов снижения удельного веса невозвращенных займов в общем объеме предоставленных кредитов;

- неэффективное использование результатов анализа предоставленных кредитов;

- малоэффективное управление банками кредитными рисками;

- наличие проблем формирования банками резервов на покрытие возможных потерь по займам;

- недостаточное внедрение качественных форм обеспечения и контроля за целевым использованием займа [1].

Основная цель мероприятий на 2019 г. - это, главным образом, осуществление активного участия в модернизации экономики на базе существенного роста качества банковского дела, в состав которого включается: расширение состава банковской продукции и услуг, рост уровня и качества банковских услуг, которые предоставляются для организаций и населения, включая осуществление совершенствования способов их предоставления, обеспечение долгосрочной эффективности и системной устойчивости бизнеса коммерческих банков, которые входят в состав банковского холдинга. В ходе чего ПАО «Сбербанк» во все растущей степени будет ориентироваться на долгосрочный результат деятельности и осуществление наиболее рационального ведения бизнеса, которое исключало бы агрессивную коммерческую политику и высокий уровень концентрации рисков, построение и применение эффективных систем управления, в т. ч. управления рисками [17].

Опираясь на полученную информацию, банку можно вводить кредитный продукт, который обладал бы такими показателями. Представим этот продукт в табл. 6.

Таблица 6. Предлагаемый кредитный продукт для ПАО «Сбербанк России» для предприятий реального сектора экономики*

| Наименование продукта | Ставка, % годовых | Срок кредитования, мес. | Размер кредита, тыс. руб. |

| Кредит «Выгодный» | От 10 | До 60 | От 500 до 5000 |

* Авторская разработка.

Из табл. 6 видно, что можно ввести кредит «Выгодный» в данном банке под 10% годовых и сроком до 5 лет в размере от 500 до 5000 тыс. руб.

Можно сказать о том, что наиболее низкий уровень процентной ставки среди анализируемых банков находится на уровне 13%, а на 26.03.2019 г. размер ставки рефинансирования, который установлен Центральным банком РФ, равен 7,75%1, следовательно, у банка есть возможность для снижения уровня ставки до уровня, который будет не менее установленного порога. Проведем анализ предполагаемого дохода после введения нового вида кредита «Выгодный» в табл. 7.

Таблица 7. Анализ предполагаемого дохода от кредитования [11]

| Наименование продукта | Ставка, % годовых | Срок кредитования, мес | Размер кредита, млн руб. | Количество клиентов | Предполагаемый доход от 1 заемщика, млн руб. | Предполагаемый доход от общего числа заемщиков, млн руб |

| ПАО «СБЕРБАНК РОССИИ» «Выгодный» | 10 | 12 | 100 | 600 | 10 | 6000 |

| ПАО «Инвестиционный банк Веста» | 13 | 12 | 100 | 400 | 13 | 5200 |

| АО «Альфа-Банк» «Экспрес Кредит» | 18 | 12 | 100 | 200 | 18 | 3600 |

| АО Росгосстрах банк «Экспрес Кредит» | 14 | 12 | 100 | 300 | 14 | 4200 |

* Анализ предполагаемого дохода от кредитования[11]

Из приведенной табл. 7 видно, что за год с одного клиента банк сможет получить 10 млн руб., а с 600 клиентов сумма дохода уже составит 6000 млн руб. Данный продукт будет востребованным за счет довольно низкой процентной ставки.

Опираясь на все вышесказанное, мы можем отметить, что максимальный период, на который банк будет предоставлять кредит, не будет более одного года, что предоставит банку возможности, для того чтобы улучшить собственное текущее положение и не ждать получения финансовых потоков в будущих долгосрочных периодах. Также мы можем говорить о очевидности того, что активизация процесса развития экономики России заставляет банки проводить реализацию определённых мер, суть которых сводится к формированию новых точек роста. Обращаясь к полученным показателям табл. 7, мы считаем, что если банк сумеет реализовать введение новой кредитной продукции при сохранении процентной ставки на уровне 10% годовых, то он сможет добиться следующего: возможно снижение уровня кредитных рисков. Это станет возможно, если банк сможет уменьшить количество активов с повышенными коэффициентами риска, и только за счет этого будет возможно увеличение количества кредитов для корпоративных клиентов. А уже на основании этого - возможно получение более высокого уровня доходности от операций.

Результаты. Результаты исследования кредитного портфеля дают основания полагать, что за анализируемый период банк вполне успешно исполняет нормативы достаточности собственного капитала, предоставляет кредиты физическим и юридическим лицам. Также было предложено ввести новый банковский продукт «Выгодный», который позволит банку увеличить свои доходы.

Выводы. Дальнейшее развитие и совершенствование действующей практики управления кредитным риском и преодоление проблем, которые снижали эффективность управления кредитным портфелем, позволило бы создать надежную основу эффективного формирования качественного кредитного портфеля в коммерческом банке.

Литература

1. Актуальные проблемы управления кредитным портфелем банков. - http://topknowledge.ru/bankop/4218-aktualnye-problemy-upravleniya-kreditnym-portfelem-bankov.html.

2. Болдышев, А. С., Гребеник, В. В. Управление качеством кредитного портфеля коммерческого банка РФ в современных условиях // Интернет-журнал Науковедение. 2015. Т. 7. № 5(30). С. 12.

3. Бюллетень банковской статистики № 2(141) [Электронный ресурс]. - URL: http://www.cbr.ru.

4. Васильева, Е. Е. Ретроспектива подходов к оценке кредитного риска: Базель I, II, III // Проблемы современной экономики. 2015. №2 (54). С. 175-179.

5. Гаджиева, Б. А., Дьякова, Ю. Н. Сущность и понятие кредитного портфеля коммерческого банка // Новое слово в науке: перспективы развития. 2015. № 1(3). С. 185-186.

6. Информационный портал КУАП [Электронный ресурс]. - URL: http://www.kuap.ru (дата обращения: 11.12.2017).

7. Коновалова, К. Ю. Вопросы современных теоретических аспектов системы управления рисками в коммерческом банке // Научные известия. 2017. № 7. С. 27-36.

8. Кузьмичева, И. А., Подколзина, Э. А. Система управления банковскими рисками // Фундаментальные исследования. 2015. № 2-25. С. 5635-5638.

9. Официальный сайт ПАО «Сбербанк». - URL: https://www.sberbank.ru.

10. Портал банковского аналитика. ПАО «Сбербанк». - URL: https://analizbankov.ru/bank.php?BankId=sberbank-rossii-1481&BankMenu=struktura_balansa.

11. Потребительские кредиты. - URL: https://www.banki.ru/products/credits/ (дата обращения 29.03.2019).

12. Рейтинговое агентство «Эксперт РА» [Электронныйресурс]. - URL: http://www.raexpert.ru.

13. Терновская, Е. П. Кредитная политика российских банков и ее влияние на реальный сектор экономики: монография. - М.: Социально-политическая мысль, 2014.

14. Финансовая отчетность ПАО «Сбербанк» за 2018 г. - URL: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2018/-_sberbank_ifrs-ye2018-rus_.pdf.

15. Финансовая отчетность ПАО «Сбербанк» по МСФО за 2018 г. - URL: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2018/-_sberbank_ifrs-ye2018-rus_.pdf.

16. Центральный Банк Российской Федерации. - URL: http://www.cbr.ru/ (дата обращения 26.03.2019).

17. Щербаков, Е. А, Рябов. Ю. П. Проблемы управления кредитным риском в коммерческом банке // Социально-экономические явления и процессы. 2013. № 8(054). С.132-135.

18. Bank loan portfolios and the Canadian monetary transmission mechanism // Canadian Journal of economics Revue. 2009.

19. FAO Statistical Yearbooks 2018. Loan Portfolio Management. - Budapest: FAO, 2011. Cotungo, M. Relationship lending, default rate and loan portfolio quality //Feminist Economics. 2012.

20. Cotungo, M. Relationship lending, default rate and loan portfolio quality // Feminist Economics. 2012.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ