Максимизация стоимости нефтегазовых компаний с учетом рисков инвестиционного портфеля

Домников А.Ю.,

д.э.н., профессор,

кафедра банковского и инвестиционного менеджмента;

Чеботарева Г.С.,

аспирант,

кафедра банковского и инвестиционного менеджмента;

Хоменко П.М.,

аспирант,

кафедра банковского и инвестиционного менеджмента;

Домникова Л.В.,

старший преподаватель,

кафедра «Экономическая безопасность

промышленных комплексов»

Уральский федеральный университет

им. Президента России Ельцина,

г. Екатеринбург

Аудит и финансовый анализ

№2 2016

Капиталоемкие инвестиционные проекты, обладающие высоким уровнем риска, являются драйвером роста стоимости компании, но при определенных условиях могут привести к дефолту. Специфика финансового цикла проектов в нефтегазовом комплексе, связанная с необходимостью существенных первоначальных инвестиций, а также структурные особенности привлечения капитала, обуславливают необходимость комплексной и всесторонней оценки рисков инвестиционной деятельности.

В статье предложен авторский подход к оценке влияния инвестиций на стоимость энергобизнеса на основе показателя RAROC. Разработана методика оценки риска инвестиционного проекта, учитывающая современные подходы к риск-менеджменту в отрасли. Предложен селективный алгоритм принятия решений об инвестировании на основе двухкритериального показателя эффективности с учетом принимаемых рисков и сопоставления целевой и неприемлемой платежеспособности. Практическая направленность исследования показана на примере анализа инвестиционного портфеля нефтегазовой компании. Результаты исследования могут быть использованы менеджментом нефтегазовых компаний, инвесторами и аналитиками в процессе принятия финансовых решений.

Определяя современную модель мирового экономического развития, нефтегазовый бизнес характеризуется наличием значительного числа рисков, которые оказывают негативное воздействие на эффективность деятельности компаний отрасли. Одновременно с этим при реализации инвестиционных проектов нефтегазовых компаний, связанных со строительством новых или модернизацией существующих объектов, возникают дополнительные опасности, связанные с высокой капиталоемкостью длительностью сроков окупаемости инвестиций. Перечисленные факторы создают противоречие принятии объективного инвестиционного решения, препятствуют развитию отрасли и определяют основные проблемы, стоящие перед нефтегазовой компанией.

Решение данных задач должно состоять в разработке подхода, которые позволит комплексно оценить не только эффективность работы нефтегазовой компании в целом, но и каждого из ее подразделений, определив с учетом специфики отрасли те из них, которые являются нерентабельными и снижают экономическую стоимость компании.

Результатом проведенного исследования является авторский подход к оценке стоимости нефтегазовой компании, основанного на модели RAROC, которая позволяет оценить эффективность инвестирования средств по различным направлениям бизнеса и типам риска, а также разработать программу управления стоимостью компании.

В перспективе использование подобного инструментария должно стать основой при принятии стратегических управленческих решений, связанных с оптимизацией работы нефтегазовой компании.

1. Оценка стоимости нефтегазовой компании

Оценка стоимости бизнеса преследует за собой множество целей, обладающих как стратегическим, так и оперативным характером и связанных с решениями собственников и топ-менеджмента корпорации. В рамках данной статьи под основной целью оценки стоимости нефтегазовой компании понимается не только оценка уровня эффективности работы бизнеса в целом и его отдельных направлений, но и разработка на этой основе механизма, позволяющего управлять стоимостью нефтегазовой компании на основе качественных менеджерских решений.

Первоначальная концепция оценки стоимости компании, основанная на методе экономической добавленной стоимости economic value added {EVA), предложенном в 1980-е гг. консалтинговой компанией «Stern Stewart&Co», получила дальнейшее развитие в рамках модели RAROC. Данная модель позволяет учитывать существующие риски в деятельности компании в целом и ее отдельных подразделений, используя основные принципы теории экономического капитала в оценке.

В рамках данного подхода показатель стоимости бизнеса трансформируется, исходя из доходности, скорректированной на уровень принятых рисков (1):

ЕР = (RAROC - HR)*ЕСАР, (1)

где ЕР - экономическая прибыль, характеризующая добавленную стоимость бизнеса;

RAROC - risk-adjusted return on capital;

HR - hurdle rate, характеризующая требуемую доходность на акционерный капитал, оцениваемую через модель capital asset pricing model (САРМ);

ECAP - value of economic capital - величина экономического капитала.

Учитывая преобразования RAROC в экономическую прибыль, легко показать, какие инвестиции создают стоимость, а какие ее разрушают, на основе сравнения RAROC и HR. В случае, если величина RAROC превышает hurdle rate, инвестиции создают стоимость, если RAROC < HR, стоимость разрушается [15].

Специфика модели RAROC в оценке стоимости компании. В экономической литературе под акронимом RAROC понимается risk-adjusted return on capital, что представляет собой финансовый показатель, характеризующий рентабельность капитала, скорректированную на риск.

Модель RAROC включает в себя совокупность методологий и способствует развитию новых возможностей для поддержки принятия решений и разработки приложений по оценке экономического капитала, а также расчету прибыли с экономического капитала, с учетом рисков на уровне целой компании, а также ее отдельных подразделений [14]. Основой для данного метода является установление закономерностей между существующим риском, капиталом и стоимостью компании.

В целом метод RAROC позволяет оценить все риски, которые берет на себя компания, и измеряет экономический капитал на базе каждого взятого в отдельности риска, а также их корреляцию. Данный метод позволяет решить различный спектр задач - от измерения доходности до управления капиталом и стратегии инвестирования капитала. Данный метод дает возможность управлять капиталом, четко осознавая, сколько необходимо средств для обеспечения всех рисков предприятия, куда они инвестированы, а также какую доходность эти средства принесут при учете взноса каждого из типов рисков в экономический капитал путем отыскания самостоятельного распределения для каждого составляющего типа риска и обобщения этих компонентов и объединения корреляций между рисками.

Основные этапы оценки показателя RAROC заключаются в решении таких частных задач:

- расчет величины требуемого капитала для покрытия всех рисков компании (экономического капитала);

- определение наиболее эффективных направлений вложения капитала компании;

- сравнение доходов с учетом рисков по различным направлениям бизнеса компании;

- определение перспектив для перемещения существующих рисков.

Использование модели RAROC в оценке стоимости нефтегазовой компании. Модель RAROC предлагает прямой метод сравнения результатов различных видов деятельности компании с учетом существующих рисков. Данный метод предполагает корректировку доходности с учетом затраченного на данный вид деятельности капитала. Показатель RAROC обычно рассчитывается на базе годового накопления по формуле (2) [7]:

RAR0C = (NI - EL)/ECAP, (2)

где RAROC- risk-adjusted return on capital;

NI - net income, чистая прибыль;

EL - expected losses, ожидаемые потери вследствие реализации риска;

ЕСАР - value of economic capital, величина экономического капитала.

В рамках данной модели оценка чистой прибыли осуществляется по формуле (3) [7]:

NI = D*(1 - EL) - F*(1 - ECAP) - C, (3)

где D-доходность по направлению инвестирования;

F - стоимость фондирования направлений инвестирования;

С - административно-хозяйственные расходы.

2. Модель экономического капитала в оценке стоимости нефтегазовой компании

В рамках представленного подхода к оценке и управлению стоимостью нефтегазовой компании неотъемлемой составляющей является модель, позволяющая оценить экономический капитал компании в целом, а также характерный для отдельных направлений ее деятельности. В концепции риск-менеджмента экономический капитал - это величина капитала, необходимая предприятию для покрытия рисков, с которыми оно сталкивается, в рамках поддержания определенного стандарта платежеспособности или в случае дефолта [6, 5]. Иначе это величина капитала, которую необходимо иметь компании для целей покрытия убытков, возникших вследствие реализации риска. Экономический капитал позволяет защитить деятельности компании вследствие возникновения убытков от реализации рисков [5].

Базовые компоненты модели экономического капитала и способы их оценки подробно рассмотрены авторами в предыдущих статьях [5, 9]. К их числу относятся [9, 12, 16, 13, 10]:

PD (probability of default) - вероятность дефолта. Является основным показателем, характеризующим уровень рисков проекта, и отражает возможную вероятность дефолта по инвестиционному проекту;

LGD (loss given default) - уровень потерь при дефолте - это ожидаемые средние относительные размеры потерь компании при дефолте инвестиционного проекта;

EAD (exposure at default) - позиция под риском. Характеризует абсолютное значение суммы инвестиционного проекта и определяется его полной фактической или прогнозной стоимостью инвестиционных, текущих и иных затрат;

М (maturity) - эффективный срок. Это средний срок, в течение которого сохраняется позиция по риску. Определяется сроком инвестиционной фазы проекта.

Специфика рейтинговой модели оценки вероятности дефолта инвестиционных проектов. В рамках управления стоимостью нефтегазовых компаний оценка возникающих инвестиционных рисков по предлагаемым к реализации проектам осуществляется на основе использования logit-модели [9]. Она подразумевает логистическое преобразования к прогнозированию данных на основе метода наибольшего правдоподобия [12].

Общий вид logit-модели представлен в формуле (4) [9]:

PD = (yi = 1) = 1/(1 + e-z), (4)

где PD - вероятность дефолта инвестиционного проекта;

(yi = 1) - случай, когда инвестиционный проект признается дефолтным;

параметр z = (b0 + b1*Хi1 + b2* Хi2+ ... + bn* Хin);

Хin - значение j-го финансового показателя для i-го инвестиционного проекта;

bj - оценка значимости j-го коэффициента.

Результатом использования logit-модели является итоговое ранжирование инвестиционных проектов в зависимости от вероятности их дефолта.

Системный подход к процессу управления стоимостью нефтегазовых компаний с учетом риска активно используется в области финансового мониторинга [2, с. 243-247]. При этом логистическое преобразование модели согласуется с понятийным аппаратом теории логистики, позволяющим аналитически описывать систему потоков ресурсов всех видов (потоковая концепция, изложенная в [1, с. 99-106] может быть исполнена теоретическими положениями в области управления ресурсами в условиях интернационалитики [4] на основании методов сравнительного менеджмента [3]).

Использование рейтинговой модели в нефтегазовой компании. На основе проведенных ранее исследований [9], базирующихся на опросе ведущих менеджеров нефтегазовой отрасли, был специфицирован параметр z для logit-модели для российской нефтегазовой компании.

Уточненный параметр z для формулы (4) принимает следующий вид, представленный в формуле (5)[5]:

z = 0,5578 + 1,0012*Хi1 + 0,87S4 * Хi2 + 0,1478*Хi3 + 0.9841*Хi4 + 0,5878*Хi5 + 0,6587*Хi6 + 1,0231*Хi7 + 0,1495*Хi8 + 1,0488*Хi9 + 0,8974*Хi10 + 0,2358*Хi11 + 0,9875* Хi12.

В число факторов, используемых при оценке параметра z в формуле (5), входят показатели, указанные в табл. 1.

Таблица 1. Основные риск-факторы инвестиционных проектов

| Показатели | Описание |

| Финансовые показатели | |

| DSCR (Fin1) | Средний показатель DSCR за период планирования инвестиционного проекта |

| Доля собственных средств (Fin2) | Характеризует долю инвестиционного бюджета, финансируемую за счет средств собственников бизнеса |

| ... (Fin3) | Внутренняя норма доходности, характеризует ставку дисконтирования, при которой NPV = 0 |

| ... (Fin4) | Дисконтированный период окупаемости инвестиционного проекта (лет) |

| FS (Fin 5) | Устойчивость проекта к стрессовым изменениям цены в связи с высокой волатильностью цен на нефтяном рынке. Оценивается доля снижения цены на нефть, заложенной в проект, при котором NPV становится равным нулю: единица - более 15%, ноль - менее 15% |

| Институциональные показатели | |

| Вид проекта (Inst 1, Inst 2, Inst 3, Inst 4) | Характеризует вид реализуемого инвестиционного проекта с точки зрения типа воспроизводства. Реализуется посредством даммипеременных: Inst 1 - ремонт, Inst 2 - модернизация, Inst 3 - реконструкция, Inst 4 - новое строительство |

| Уровень рыночного риска (Inst 5, Inst 6, Inst 7) |

Связан с риском недостижения проектом плановых показателей из-за неблагоприятной конъюнктуры рынка сбыта. Показатель определяется экспертным путем и имеет балльную форму оценки. Inst 5 = 1 низкий риск, характеризуется ожидаемым ростом спроса на целевом рынке, низкой конкуренцией, возможостью переориентироваться на другие рынки сбыта. Inst 6 = 1 средний риск, спрос устойчивый, наличие нескольких крупных конкурентов, вероятны затруднения в реализации продукции. Inst 7 = 1 - высокий риск, снижение спроса, наличие концентрированных лидеров рынка, невозможность сбыта продукции на сторонние рынки / наличие входных барьеров |

| Наличие опыта реализации подобных проектов (Inst 8, Inst 9, Ins 10) |

Inst 8 = 1 - реализовано более трех аналогичных проектов. Inst 9 = 1 - реализовано от одного до трех подобных проектов. Inst 10 = 1 - подобные проекты не реа-лизовывались |

Методика селекции портфеля инвестиционных проектов на основе концепции неприемлемого риска

Авторская методика формирования портфеля инвестиционных проектов основана на концепции неприемлемого риска, которая базируется на определении акционерами целевого кредитного рейтинга, к достижению которого стремится нефтегазовая компания в целях обеспечения необходимого уровня стратегической устойчивости и инвестиционной деятельносити, и неприемлемого кредитного рейтинга, который акционеры считают недопустимым. Для целевого и недопустимого кредитного рейтинга можно поставить определенный уровень вероятности дефолта в зависимости от горизонта позиционирования. Один из вариантов соответствия и вероятности дефолта представлен в табл. 2 [11,8].

Таблица 2. Соответствие между вероятностью дефолта и кредитным рейтингом

| Rating | 1-Y PD, % | 3-Y PD, % | 5-Y PD, % |

| AAA | 0,008 | 0,03 | 0,1 |

| АА | 0,04 | 0,16 | 0,28 |

| А | 0,16 | 0,4 | 0,58 |

| ВВВ | 0,3 | 1,4 | 3 |

| ВВ | 1,15 | 8,6 | 15 |

| В | 5,8 | 15,4 | 32,6 |

| ССС or lower | 26,57 | 45,5 | 60 |

Вероятность дефолта определяет доверительный уровень, необходимый для расчета величины непредвиденных потерь и, экономического капитала нефтегазовой компании, который рассчитывается по формуле (6):

γ = 1 - PD, (6)

где γ - доверительный уровень, определяющий вероятность неразорения;

PD - уровень вероятности дефолта, соответствующий целевому кредитному рейтингу.

Пусть вероятность дефолта, соответствующая целевому кредитному рейтингу, составляет PDTARGET, а PDUNACCEPT, тогда для определения экономического капитала целевого и неприемлемого уровня кредитного рейтинга могут быть использованы доверительные уровни (7) и (8) соответственно:

γTARGET = 1 - PDTARGET, (7)

γUNACCEPT = 1 - PDUNACCEPT, (8)

Данным доверительным уровням соответствуют величины экономического капитала ECAPTARGET и ECAPUNACCEPT. Неприемлемый уровень риска будет характеризироваться потерями от реализации инвестиционных проектов, определяемых разностью величин экономического капитала (9):

ECAPCRA = ECAPTARGET - ECAPTARGET. (9)

Алгоритм принятия решения по формированию портфеля инвестиционных проектов будет включать следующие этапы.

1. Оценка величины неприемлемого уровня потерь, характеризуемого разностью экономического капитала целевого и неприемлемого рейтингов.

2. Расчет экономического капитала инвестиционных проектов. В качестве метода оценки экономического капитала использована модель Мертона-Васичека. В данной модели параметр надежности задан на уровне 99,97%, что соответствует целевому кредитному рейтингу компании ВВВ. Расчет рисккапитала компании осуществляется по формуле (10) [9]:

ECAP = EAD*LGD*(N*((N-1(PD) + R0.5*N-1(α))/(1-R)0.5) - PD), (10)

где ЕСАР - риск-капитал компании;

N - функция стандартного нормального распределения;

R - коэффициент корреляции показателей проекта (компании) с общим состоянием экономики;

α - уровень надежности.

Модель Мертона-Васичека предполагает определение макроэкономического фактора, который моет быть оценен на основе отраслевой статистики нефтегазового сектора и рыночных общеэкономических индикаторов.

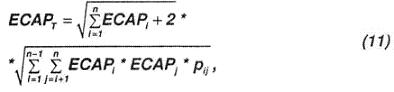

Оценивая совокупный экономический капитал портфеля проектов, нельзя игнорировать эффект корреляций, который способен существенно снизить величину риск-капитала, по сравнению с простым суммированием показателей риск-капитала, поскольку корреляция дефолтов инвестиционных проектов в реальности будет меньше единицы (поскольку дефолт одного проекта однозначно не приведет к дефолту всех остальных проектов). Корреляции могут быть оценены стандартными статистическими методами по ретроспективным данным, при этом в случае отсутствия данных может быть использована информация по проектам-аналогам. Учитывая, что риск дефолта проектов во многом зависит от рыночных факторов (например, снижение цены на нефть может привести к недополучению доходов, падению DSCR и платежному дефолту по инвестиционному проекту), можно положить урoвень рисков проектов производным от волатильности, в связи с чем, для целей учета корреляций рисков может быть использована модель Марковица (11):

где ЕСАРТ - совокупный экономический капитал портфеля инвестиционных проектов;

ЕСАРi - экономический капитал i-го инвестиционного проекта;

Pij - корреляции между рисками инвестиционных проектов.

3. Селекция портфельных комбинаций, максимизирующих стоимость бизнеса, с точки зрения общего уровня рисков (12):

4. Применение модели для формирования портфеля инвестиционных проектов нефтегазовой компании.

Рассмотрим модель, используя следующий пример [9]. Инвестиционная программа нефтяной компании включает в себя пять инвестиционных проектов с исходными параметрами, представленными в табл. 3.

Таблица 3. Основные параметры реализуемых инвестиционных проектов

| № | Проекты | Полная стоимость, млн. долл. | Срок реализации проекта, лет | Вероятность дефолта, % |

| 1 | Модернизация магистрального нефтепровода | 45 | 2 | 8.1 |

| 2 | Строительство нефтесклада | 35 | 2 | 8.5 |

| 3 | Реконструкция сети автомобильных заправочных станций (АЗС) | 30 | 2 | 5.4 |

На основе распределений LGD получена табл. 4 с оценкой статистически отличающихся основных параметров LGD для каждого типа инвестиционных проектов [9].

Таблица 4. Оценки LG0 для основных типов инвестиционных проектов

| Наименование | Капитальный ремонт | Модернизация | Новое строительство |

| Краткосрочный | 12 | 45 | 65 |

| Долгосрочный | 30 | 58 | 80 |

Расчет экономического капитала и матрица корреляций инвестиционных проектов представлены в табл. 5 и 6 соответственно.

Таблица 5. Расчет экономического капитала инвестиционных проектов

| Проект | EAD | T | PD | LGD | R | ECAP BBB | NI - EL |

| Модернизация магистрального нефтепровода | 45 | 2 | 0,081 | 0,58 | 0,25 | 10,26 | 8 |

| Строительство нефтесклада | 35 | 2 | 0,085 | 0,65 | 0,2 | 8,46 | 6 |

| Реконструкция сети АЗС | 30 | 2 | 0,054 | 0,58 | 0,62 | 5,95 | 5 |

Таблица б. Матрица корреляций инвестиционных проектов

| Проект | Модернизация магистрального нефтепровода | Строительство нефтесклада | Реконструкция сети АЗС |

| Модернизация магистрального нефтепровода | - | X | X |

| Строительство нефтесклада | 0,46 | - | X |

| Реконструкция сети АЗС | 0,8 | 0,35 | - |

Предположим, бюджетные ограничения позволяют реализовать только два из трех инвестиционных проектов. На основе формулы (11) были рассчитаны различные комбинации инвестиционного портфеля по уровню ЕСАР и RAROC, представленные в табл. 7.

Таблица 7. Матрица корреляции дефолтов инвестиционных проектов

| ЕСАР/RAROC | Модернизация магистрального нефтепровода % | Строительство нефтесклада % | Реконструкция сети АЗС |

| Модернизация магистрального нефтепровода | - | - | - |

| Строительство нефтесклада | 9,9/34,3 | - | - |

| Реконструкция сети АЗС | 10,7/28 | 4,6/65,2 | - |

По итогам анализа RAROC можно сделать вывод, что все проекты рентабельны с точки зрения принимаемых рисков и ведут к увеличению стоимости бизнеса. Несмотря на это, более низкорискованные комбинации инвестиционных проектов обеспечивают более высокий уровень рентабельности с учетом рисков, даже с учетом более низкого чистого дохода в абсолютном выражении. В предложенном примере, учитывая низкие риски дефолта проектов, все показатели RAROC имеют положительное значение, однако возможна и обратная ситуация, когда проекты имеют отрицательный RAROC, разрушают стоимость бизнеса и не соответствуют интересам акционеров. Также, важным фактором является определяемый компанией риск- аппетит. Полагая, что в приведенном примере риск- аппетит ограничен на уровне 10 млн. долл., в качестве оптимального с точки зрения максимизации стоимости бизнеса портфеля будет реализация проекта строительства нефтесклада и реконструкции сети АЗС.

Заключение

Ключевой целью деятельности компании и инвестирования как необходимой ее части является увеличение стоимости и максимизация благосостояния акционеров. Учитывая существенность капитальных затрат, целесообразно сопоставление финансового эффекта от реализации от реализации проектов с величиной риска. Высокорискованные проекты в случае существенного отклонения от бизнес-плана способны привести к нарушению обязательств перед инвесторами и кредиторами и дефолту всего бизнеса, либо его потери в случае оформления всего имущественного комплекса в качестве обеспечения по кредитам, либо обращения регресса на прочие направления бизнеса. В связи с этим в процессе принятия инвестиционных решений на первый план выходит сопоставление эффективности и уровня рисков.

В качестве методологии оценки рентабельности с учетом рисков может выступать методика RAROC. Авторский подход к принятию инвестиционных рисков базируется на получении оценки рентабельности, скорректированной на риск, основным показателем эффективности выступает RAROC как соотношение экономических выгод от реализации проекта и принимаемых рисков. Методика позволяет проводить селекцию портфеля инвестиционных проектов с учетом риск-аппетита, бюджетных ограничений в целях максимизации стоимости бизнеса.

Методический подход к селекции портфеля инвестиционных проектов доказывает свою эффективность и простоту применения, однако ряд направлений моделирования имеют перспективный характер. В частности, необходима разработка подхода к оценке корреляции инвестиционных проектов с общим состоянием экономики, что предполагает построение мультифакторного индикатора, позволяющего выявить общеэкономические тренды и их влияние на инвестиционную деятельность. Также важной проблемой является развитие методики оценки совокупного капитала портфеля инвестиционных проектов, проработки механизма исследования корреляции дефолтов отдельных проектов друг с другом.

Литература

1. Барыкин С.Е. Модели взаимодействия потоков микрологистической системы [Текст] / С.Е. Барыкин, С.А. Карпунин // Аудит и финансовый анализ. - 2010. - №6. - С. 99-106.

2. Домников А.Ю. и др. Совершенствование системы внутреннего контроля лизинговых компаний на основе идентификации рисков [Текст] / А.Ю. Домников, С.Е. Барыкин, П.А. Смыслов, С.Г. Ермаков // Аудит и финансовый анализ. - 2014. - №3. - С. 243-247.

3. Счисляева Е.Р. и др. Сравнительный менеджмент [Текст]: учеб, пособие / Е.Р. Счисляева, О.В. Миролюбова, Е.А. Панова. - 2-е изд., пер. и доп. - СПб. : Изд-во Политехи. ун-та, 2011. -130 р.

4. Счисляева Е.Р. и др. Повышение качества образования в вузах как следствие симбиоза академической и бизнес среды [Текст] /Миролюбова О.В., Счисляева Е.Р. // Аудит и финансовый анализ. - 2012. - № 6. - С. 357-360.

5. Domnikov A. et al. A risk-oriented approach to capital "management at a power generation company in Russia [Text] / A. Domnikov, P. Khomenko, G. Chebotareva // WIT transactions on ecology and the environment. - 2014. - Vol. 1.-Pp. 13-24/

6. Domnikov A. et al. Economic capital assessment method improvement based modification the exposure at default calculating method [Text] / A. Domnikov, P. Khomenko,

7. Domnikov A. et al. Evaluation of investor attractiveness of power-generating companies: special reference to the development risks of the electric power industry [Text] / A. Domnikov, G. Chebotareva, M. Khodorovsky // WIT transactions on ecology and the environment. - 2014. - Vol. 1. - Pp. 199-210.

8. Domnikov A. et al. Optimization of finances into regional energy [Text] / A. Domnikov, M. Khodorovsky, P. Khomenko // Economy of region. - 2014. - Vol. 2. - Pp. 248-253.

9. Domnikov A. et al. Risk-oriented approach to long-term sustainability management for oil and gas companies in the course of implementation of investment projects [Text] / A. Domnikov, G. Chebotareva, P. Khomenko, M. Khodorovskiy // WIT transactions on ecology and the environment. - 2015. - Vol. 192. - Pp. 275-284.

10. Gorby M.B. A risk-factor model foundation for rating-based bank capital rules [Text] / M.B. Gorby // Journal of financial intermediation. - 2003. - Vol. 25. - Pp. 199-232.

11. Gurtler M. Multi-period defaults and maturity effects oneconomic capital in a ratings-based default-mode model [Text] / M. Gurtler, D. Heithecker // Finanz wirtschaft. - 2005. - Vol. 5. - Pp. 123-134.

12. Merton R.C. On the pricing of corporate debt: the risk structure of interest rates [Text] / R.C. Merton // Journal of finance. - 1974. - Vol. 29. - Pp. 449-470.

13. Ohlson J.A. Financial ratios and the probabilistic prediction of bankruptcy [Text] / J.A. Ohlson // Journal of accounting research. - 2012. - Vol. 18. - Pp. 109-131.

14. RAROC-calculation for commercial banks [Electronic resource]. URL: http://www.finrisk.ru/article/bankrapoc/

15. Schroeck G. (eds). Risk management and value creation in financial institutions [Text] / G. Schroeck. - John Wiley & Sons, Business & Economics: England, 2002.

16. Vasicek O. Loan portfolio value [Text] / O. Vasicek // Credit portfolio models. - 2002. - Vol. 15. - Pp. 160-162.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ