Инновационная технология в инвестиционном проекте: как оценить ноу-хау*

Анна Владиленовна Вершинина*,

кандидат экономических наук,

старший научный сотрудник,

Федеральный исследовательский

центр «Информатика и управление»

Российской академии наук,

Москва, Российская Федерация

*Ответственный автор

Елена Роальдовна ОРЛОВА

доктор экономических наук,

профессор, заведующая лабораторией,

Федеральный исследовательский центр «Информатика и управление»

Российской академии наук, Москва, Российская Федерация

Финансовая аналитика: проблемы и решения

№45 2015

Аннотация

Предмет. В современных условиях инновационное развитие высокотехнологичных отраслей народного хозяйства является приоритетным для России, и тем более это актуально в условиях экономических санкций. Поэтому вопрос о методах оценки новых технологий при принятии ишестиционньгх решений представляет особый интерес. Предметом исследования в данной работе является проблема оценки стоимости уникальной технологии, приобретаемой для реализации крупного промышленного инвестиционного проекта.

Цели. Углубление методики оценки, которая может быть применена в аналогичных ситуациях приобретения интеллектуальной собственности для развития новых производств.

Методология. В качестве основного метода исследования использован системный подход, с позиций которого проводился анализ предмета исследования и выбор наиболее применимой в данных условиях методики оценки. Расчеты по определению стоимости ноу-хау производились в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов.

Результаты. Проведены исследования существующих подходов и методов оценки интеллектуальной собственности в различных экономических ситуациях. Выбрана методика оценки ноу-хау для развития промышленных инвестиционных проектов. В практической части были произведены расчеты и получена оценка стоимости, которая была положена инвестором в основу реальной сделки.

Выводы/значимость. Работа имеет практическое значение для методологической поддержки необходимых стране инвестиционных процессов со значительной интеллектуальной составляющей. При оценке ноу-хау для создания новых производств следует применять доходный подход. При этом расчеты стоимости ноу-хау как эффекта инвестиционного проекта «в чистом поле» наилучшим образом учитывают экономическую ситуацию.

* Статья подготовлена при финансовой поддержке Российского фонда фундаментальных исследований. Грант № 13-06-00012.

Введение

Экономике России требуется модернизация народного хозяйства [1] и его реструктуризация для развития обрабатывающей промышленности и отхода от доминирования добывающих отраслей. Для этого необходимо внедрять крупные инновации [2, 3], обладающие новизной в мировых масштабах [4-6].

При организации нового производства оно должно быть самым передовым на данный момент. Опережающая инновационность может позволить завоевывать рынок, сохранять на нем лидерство в течение нескольких лет, что должно принести существенные выгоды не только отдельному предприятию, но и обществу и экономике России в целом1 [7].

1 Вершинина А.В. Ишестиционные решения компании на комбинированном рынке // Финансовая аналитика: проблемы и решения. 2015. № 9. С. 14-22; АлексановД.С., КошелевВ.М. Экономическая оценка инвестиций. М.: Колос-Пресс, 2002. 382 с.; Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. М.: Дело, 2008. 1104 с.

В своей консультационной практике авторы участвовали в проекте - заказчик обратился с просьбой об оценке ноу-хау (технологии), которое он собирался приобрести и на этой основе выпускать новое лазерное обрабатывающее оборудование. Причем благодаря новшеству выпускаемые станки должны иметь возможности и точностные характеристики, которых еще нет нигде в мире.

Таким образом, проект заказчика является несомненно инновационным и притом весьма крупным, обладающим новизной в мировых масштабах, что чрезвычайно ценно для российской экономики.

Комплексный системный подход к анализу проекта, в частности, требует оценить его интегральный эффект с учетом результатов и затрат по проектной деятельности2 [8].

2 Орлова Е.Р. Бизнес-план: методика составления и анализ типовых ошибок. 9-е изд., испр. и доп. Сер.: Организацияи планирование бизнеса. М.: Омега-Л, 2012. 168 с.

Одним из важнейших компонентов затрат в данном случае является покупка ноу-хау, оценке стоимости которого и посвящена статья.

Но ключевым моментом данного проекта является приобретение ноу-хау. Только законное приобретение исключительных прав на данную технологию даст возможность выпускать инновационный продукт, занять новую нишу на рынке обрабатывающего лазерного оборудования и, таким образом, создать неоспоримые конкурентные преимущества и, как следствие, экономические выгоды для Предприятия на годы вперед.

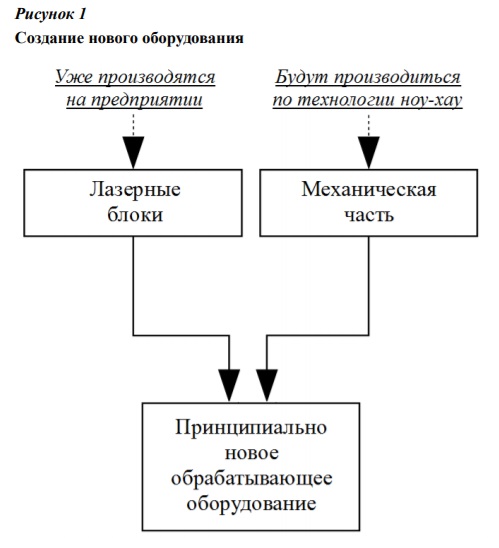

Принципиальная схема создания нового оборудования изображена на рис. 1 .

Замысел проекта

Заказчиком оценки является международная группа компаний, которая далее будет называться Предприятием. Оно является общепризнанным мировым лидером в производстве лазерных блоков определенной конструкции, потребность в которых в современном мире наиболее высока и постоянно возрастает. В настоящее время, по оценкам специалистов, Предприятие занимает более 50% данного рынка.

Инвестиционный проект Предприятия состоит в организации выпуска и реализации принципиально новых лазерных высокоточных обрабатывающих комплексов с недоступными пока техническими возможностями. Новая технология является сторонней разработкой, даже комплексом уникальных разработок, результатом научно-исследовательских и опытно-конструкторских работ не одного десятилетия.

Ранее Предприятие поставляло на рынок лазерные блоки только как комплектующие для разного рода обрабатывающего оборудования. Для создания нового для себя производства и выхода на рынок со станками нового поколения понадобится построить производственное помещение, привлечь и организовать труд работников высокой квалификации, выявить потребность в новом оборудовании и наладить логистику поставок покупателям.

Краткое описание предмета оценки

У термина «ноу-хау» есть несколько определений. В частности, согласно Гражданскому кодексу ноу-хау, или, говоря иначе, секрет производства - это сведения любого характера о результатах интеллектуальной деятельности в научно-технической сфере и способах профессиональной деятельности, имеющие действительную или потенциальную коммерческую ценность вследствие неизвестности их третьим лицам. Эти сведения охраняются режимом коммерческой тайны. Ноу-хау может как использоваться напрямую для организации производства, так и быть объектом купли-продажи.

Альтернативным методом защиты результатов интеллектуальной деятельности является использование патента3.

3 Козырев А.Н. Оценка интеллектуальной собственности. М.: Экспертное бюро-М, 1997, 289 с.; Леонтьев Б.Б., Мамаджанов Х.А. Основы оценки интеллектуальной собственности в России. 2-е изд., перераб. и доп. М.: ПАТЕНТ, 2007, 175 с.

Действуя в том же направлении - получении выгоды от инновации, патенты предполагают полное раскрытие сведений. Выбор способа защиты остается за собственником, хотя в ряде случаев эти методы комбинируются: патентуются общие принципы, а детали держатся в секрете.

В данном случае ноу-хау, являющееся объектом оценки, в совокупности представляет собой:

- комплекс информации, содержащий описание набора конструкторско-технологических инструментов для проектирования и создания на базе волоконных лазеров оборудования, предназначенного для разных видов высокоточной обработки деталей различной конфигурации (резки, сложноконтурного раскроя, гравировки, прошивки отверстий, сверления, сварки обрабатываемых изделий и т.д.) лучом волоконного лазера;

- комплекс информации, содержащий описание набора программно-аппаратных инструментов при создании систем управления для различных видов технологического оборудования на базе волоконных лазеров.

Чтобы стала яснее ценность этого ноу-хау, следует заметить: создание механической базы и кинематической схемы станка требует специального подхода к проектированию, так как процессы лазерной обработки относятся к классу бесконтактных методов воздействия на материал.

Использование классических методов проектирования металлообрабатывающего оборудования приводит к существенному утяжелению конструкции и не позволяет обеспечить необходимые динамические режимы обработки деталей. Отсутствие силовой реакции объекта обработки на инструмент открывает новые возможности и позволяет создавать современные мехатронные конструкции, обеспечивающие необходимую динамику и точность перемещения лазерного инструмента. Именно для разработки такого класса оборудования создана конструкторско-технологическая платформа, обеспечивающая конструктора необходимыми методиками, расчетами и навыками.

С точки зрения программного обеспечения система представляет собой набор специализированных программ управления лазерным станком, который включает в себя наряду с классическими функциями числового программного управления (ЧПУ) систему управления термодинамическими процессами обработки материала и газодинамическими процессами работы с технологическими газами при обработке деталей. Использование стандартных станочных систем ЧПУ не в состоянии обеспечить той функциональности, которая достигается подобным лазерным оборудованием.

Подходы к оценке ноу-хау

В настоящей работе ставится задача определения цены сделки по покупке ноу-хау, а точнее суммы денег, не больше которой было выгодно заплатить за ноу-хау покупателю (инициатору и инвестору проекта по организации производства новой продукции).

Стоимостная оценка ноу-хау стоит в ряду задач оценки других объектов интеллектуальной собственности4 (ИС) [9-11]. Потребность оценивать ИС, в том числе ноу-хау, в современных условиях может возникнуть в следующих случаях5:

- при продаже ИС отдельно от организации-правообладателя. В этом случае говорят об определении рыночной стоимости, например, для патентов и лицензий, предназначенных к продаже (для ноу-хау также может продаваться право пользования). В связи с тем что объекты ИС практически никогда не продаются на условиях открытой оферты, на практике подразумевается некая корректировка классического понятия рыночной стоимости;

- когда рыночная стоимость для существующего использования определяется в ходе анализа решения о предполагаемой продаже интеллектуальной собственности взамен продолжения использования (или наряду с ним) на существующем предприятии. Такая стоимость определяется на основе оценки данного бизнеса и связана со всеми существующими особенностями его функционирования. Решение может быть принято, если стоимость текущего использования окажется меньше, чем ценность этого нематериального актива для потенциального инвестора (то есть покупателя);

- когда инвестиционная стоимость определяется при использовании интеллектуальной собственности в инвестиционном проекте, а также, например, при внесении в качестве вклада в уставный капитал (УК). Оценка доли участника в УК является обязательной. Кроме того, это еще и естественная потребность в инвестиционном анализе при создании нового предприятия.

Вообще не имеют смысла или встречаются как исключение применительно к интеллектуальной собственности такие определяемые для других объектов оценки типы стоимости, как залоговая, восстановительная, страховая.

4 Вершинина А.В. Расчеты в инвестиционном проектировании // Финансовая аналитика: проблемы и решения. 2012. № 42. С. 35-39; Козырев А.Н. Оценка интеллектуальной собственности. М.: Экспертное бюро-М, 1997, 289 с.; ЛеонтьевБ.Б., МамаджановХ.А. Основы оценки интеллектуальной собственности в России. 2-е изд., перераб. и доп. М.: ПАТЕНТ, 2007, 175 с.

5 Козырев А.Н., Макаров В.Л. Оценка стоимости нематериальных активов и интеллектуальной собственности. М.: Интерреклама, 2003, 352 с.

Из трех традиционных подходов профессиональной оценочной деятельности [10] — затратного, сравнительного (рыночного) и доходного — для определения стоимости интеллектуальной собственности (в данном случае ноу-хау) экономический смысл имеет только доходный подход.

Действительно, даже если и возможно каким-то образом определить затраты, которые потребовались на выработку того или иного научно-технического решения, изобретения, технологии (а зачастую это сделать нельзя, когда речь идет, как в нашем случае, о многолетних разработках, начатых еще в советский период), то сумма этих затрат практически никак не связана с ценностью полученного результата.

Можно понести большие затраты на исследования, но не получить практически значимых результатов. Во всяком случае осуществление таких же затрат на научно-исследовательскую деятельность совершенно не гарантирует, что тот же интеллектуальный продукт будет получен.

Если результат все же будет получен, то знание о том, дорогие были исследования или не очень, с какой-то стороны, конечно, характеризует технологию (и бывают отдельные специфические ситуации, когда затратный подход имеет смысл), но все же главную ценность будет составлять полезность при использовании ноу-хау в каком-либо производстве для получения экономических выгод.

Сравнительный подход, который предполагает установление стоимости на основе сопоставления похожих рыночных сделок, также практически не применим. Во-первых, технология по определению является уникальной, как в данном случае (или редко может иметь совсем немного аналогов); во-вторых, число сделок, хотя бы отдаленно похожих на некоторую конкретную сделку, почти всегда очень ограниченно6.

6 Козырев А.Н., Макаров В.Л. Оценка стоимости нематериальных активов и интеллектуальной собственности. М.: Интерреклама, 2003. 352 с.

Самым логичным и обоснованным для оценки ИС является доходный подход, так как приобретение прав на интеллектуальную собственность обязательно связано у покупателя с ожиданием будущих выгод - он сможет производить с использованием технологии продукты, которые создадут поток доходов от их продажи.

Все методы этого подхода основываются либо на капитализации средней прибыли, либо на дисконтировании ожидаемых будущих денежных потоков. Основные - это метод избыточных прибылей (multiperiod excess earnings method, MPEE), метод освобождения от роялти (royalty relief method), метод гринфилд - для вновь создаваемой компании, стартапа и др.

Метод избыточных прибылей предназначен для определения стоимости нематериального актива в случае, когда действующее предприятие использует при выпуске своего продукта секрет производства, технологическую или организационную инновацию либо какое-то другое интеллектуальное преимущество [9-11].

В такой ситуации предполагается, что предприятие уже приносит стабильный доход и для исследования доступна его финансовая отчетность за несколько периодов.

Выполнение ряда довольно сложных процедур методики позволяет в конечном итоге сравнить прибыль данного предприятия со среднеотраслевой прибылью компаний, которые работают традиционным образом, и отнести ее капитализированное превышение на стоимость нематериального актива.

Из определения существа данного метода оценки очевидно, что он неприменим для нашего случая, когда деятельность предприятия еще не началась, а новое производство только планируется создать на базе инновационной технологии, причем ноу-хау еще предстоит приобрести, а целью оценки является определение цены покупки.

Метод освобождения от роялти основан на предположении, что наличие патента (или владение секретом производства) освободит предприятие от необходимости покупать лицензию и производить лицензионные платежи в виде роялти7 [10], которое определяются как процент от будущей выручки.

7 Козырев А.Н. Оценка интеллектуальной собственности. М.: Экспертное бюро-М, 1997, 289 с.; Леонтьев Б.Б., Мамаджанов Х.А. Основы оценки интеллектуальной собственности в России. 2-е изд., перераб. и доп. М.: ПАТЕНТ, 2007, 175 с.

Тогда сумму дисконтированных лицензионных платежей за некоторое время полагают равной стоимости патента или ноу-хау. То есть за такую цену может иметь смысл приобрести интеллектуальный актив, вместо того чтобы платить за право его использования. Рассмотрим, насколько применим данный метод для решения нашей задачи.

Следует отметить, что сам метод освобождения от роялти вызывает справедливую критику8, так как несет в себе методические погрешности. Существенные ошибки могут возникать по двум причинам.

8 Козырев А.Н. Тезисы для обсуждения на круглом столе «Оценка интеллектуальной собственности: новые тенденции и потребности практики». ЦЭМИ РАН, 20.12.2011. URL: http://www.labrate.ru/20111220/tezis.htm.

Во-первых, оценка может быть систематически занижена, так как в результате рассчитывается стоимость только лицензии (права использования), а не собственно патента (ноу-хау), который может быть гораздо дороже. В других случаях, напротив, оценка может оказаться сильно завышенной, когда сам патент теряет ценность (например, его перестают поддерживать), а доходы фирмы, продолжающей использовать те же знания, сохраняются.

Во-вторых, в этот метод заложена неточность, связанная с выбором для конкретного случая ставки роялти из интервальных величин по таблицам средних (типовых, зачастую устаревших) ставок по отраслям и видам продукции.

Кроме того, выбирать надо и среди самих таблиц, которые имеют различное происхождение и могут отражать статистику других экономических реалий.

В свою очередь, ставки роялти могут корректироваться, как правило понижаться, различными коэффициентами (также заданными интервально) для учета различных факторов, в том числе, например, в случае потребности в дополнительных капиталовложениях. Но при всех недостатках данным методом пользуются, пытаясь получить хоть какую-то оценку, в случаях, когда другая информация недоступна.

Однако в этом случае авторы решили последовать совершенно разумному призыву авторитетного ученого и специалиста в области оценки ИС А.Н. Козырева: «Чтобы получить сколько-нибудь осмысленную оценку патента, лицензии или чего-то аналогичного, нужно каждый раз изучать контекст и находить те причины, по которым объект оценки для кого-то может быть ценным»9.

9 Козырев А.Н. Тезисы для обсуждения на круглом столе «Оценка интеллектуальной собственности: новые тенденции и потребности практики». ЦЭМИ РАН, 20.12.2011. URL: http://www.labrate.ru/20111220/tezis.htm.

Поэтому авторы сочли, что в данном случае оценка инвестиционной стоимости ноу-хау в тщательно продуманном инвестиционном проекте заказчика (то есть методом гринфилд) позволит практически идеально учесть индивидуальные ожидания, компетенции и интересы собственников Предприятия.

Расчет инвестиционной стоимости ноу-хау как эффекта инвестиционного проекта

Проанализировав подходы и методы к оценке ноу-хау, можно прийти к выводу, что метод оценки инвестиционного проекта «в чистом поле» (метод гринфилд) позволит наиболее полно учесть конкретные интересы и условия Предприятия для определения стоимости приобретаемого секрета производства.

Поскольку реализация инновационного проекта заказчика невозможна без приобретения и использования ноу-хау для производства нового лазерного оборудования, при расчете денежных потоков проекта делается допущение, что предприятие уже располагает описанным ноу-хау. Тогда NPVпр10 такого «усеченного» проекта дает оценку инвестиционной стоимости объекта интеллектуальной собственности в запланированном проекте Предприятия.

10 NPV - Net Present Value, или в русской терминологии ЧДДД - чистый дисконтированный денежный доход, - интегральный показатель эффективности инвестиционного проекта.

Оценка эффекта инвестиционного проекта производилась в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов11 на основе методик, изложенных в работах [8, 10].

11 Методические рекомендации по оценке эффективности инвестиционных проектов: утв. Минэкономики России, Минфином России, Госстроем России 21.06.1999 № ВК 477.

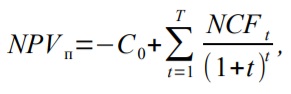

Интегральный дисконтированный эффект «полного» проекта, или показатель эффективности NPVп, рассчитывается по следующей формуле:

где Со — оттоки (выплаты) денежных средств, связанные с инвестиционными затратами на нулевом шаге проекта;

T - горизонт планирования проекта;

t - порядковый номер шага (года) проекта;

NCFt — чистый денежный поток на t-м шаге проекта, определяется как разность притоков (поступления) ICFt и оттоков (выплат) OCFt денежных средств на шаге NCFt = ICFt - OCFt;

r - ставка дисконтирования - альтернативная доходность инвестора, % в год (в долях единицы).

Инвестиционные денежные затраты на нулевом шаге проекта состоят из расходов на покупку ноу-хау Сноу-хау и других необходимых капитальных трат Cинв на строительство производственного здания и оснащение производства:

C0 = Cноу-хау + Cинв

С учетом критерия эффективности инвестиционных проектов NPVп ≥ 0 стоимость ноу-хау выражается следующим образом:

Таким образом, получаемое значение NPVпр проекта без учета приобретения объекта ИС дает верхнюю оценку стоимости ноу-хау. Это значит, что инвестору выгодно купить технологию по цене, меньшей или равной определенной в расчете сумме, так как в этом случае «полный» проект будет оставаться эффективным в силу выполнения условия неотрицательности чистого дисконтированного денежного дохода.

Будущие денежные потоки, порождаемые запланированной деятельностью по проекту, моделируются прямым способом12.

12 Вершинина А.В. Расчеты в инвестиционном проектировании // Финансовая аналитика: проблемы и решения. 2012. № 42. С. 35-39.

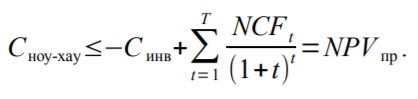

Разработкой лаборатории авторов являются алгоритм и схема денежных потоков ДП для общего режима налогообложения с информационно-логическими связями между ними (рис. 2), которая позволяет наглядно представить соотношение и последовательность различных блоков данных и расчетов финансовой модели проекта.

Рекомендуемый порядок расчетов при создании финансовой модели представлен в следующем алгоритме:

A - B - C - D - E - (F - G) - L - H - K - M - N.

Надо иметь в виду, что в модели данного инвестиционного проекта отсутствуют финансовые денежные потоки (блок L), то есть у инвестора по плану достаточно собственных средств для финансирования проекта, стороннее финансирование не привлекается.

Исходные данные об организационно-технических, маркетинговых и финансовых аспектах реализации намеченного проекта представлены Предприятием. Они базируются на доскональном знании собственного производства, полном представлении потребителей лазерных блоков Предприятия о производителях, длительном опыте успешной работы на данном рынке и экспертных прогнозах специалистов и топ-менеджеров о потребностях в принципиально новых высокоточных комплексах лазерной обработки, создаваемых по проекту.

Итак, значения переменных для расчета определились следующим образом. Горизонт планирования данного проекта Предприятие наметило длительностью в пять лет. Это срок, в течение которого с достаточной уверенностью предполагается возможность использования конкурентного преимущества от выхода на рынок с принципиально новым и очень востребованным обрабатывающим оборудованием.

Продажи первых двух лет проекта фактически закреплены договорами о намерениях. Объемы последующих трех лет прогнозировались Предприятием экспертно с учетом всей располагаемой информации о возможном развитии обрабатывающего и машиностроительного производства и потребностях потенциальных контрагентов. Причем в данном проекте производственная программа полностью совпадает с планом продаж, так как выпускаемое сложное оборудование имеет длительный производственный цикл и будет изготавливаться исключительно по предварительным заказам.

Внутри каждого вида оборудования также предполагается индивидуальное исполнение и настройка для конкретного заказчика. Поскольку содержание консультационной работы, в том числе исходные данные и результаты расчетов, представляет коммерческую тайну Предприятия, которую консультанты обязались не разглашать, в данной статье не представляется возможным привести какие-либо цифры доходов и расходов проекта, а также полученную оценку стоимости ноу-хау, рекомендованную заказчику как максимальную цену для приобретения технологии.

Чтобы хоть немного приблизить читателя к экономической природе проекта, авторы полагают возможным сообщить, что в плане предусматривается производство и продажа восьми типов нового высокоточного оборудования по ценам в миллионы рублей с ростом количества (по годам проекта) от единиц до нескольких десятков экземпляров каждого вида.

В числе затрат для реализации данного инвестиционного проекта необходимо провести инвестиционные затраты на строительство отдельного производственного корпуса, техническое оснащение производства, а также текущие производственные расходы на материалы и комплектующие, оплату труда рабочих, инженеров и руководителей подразделений, поддерживать в рабочем состоянии техническое оснащение, содержать и обслуживать производственное помещение, делать другие траты, относящиеся к создаваемому производству.

На основании представленных данных моделировались денежные потоки базисного умеренно-пессимистического сценария проекта с периодом расчета в один год. Расчет проводился в постоянных ценах, то есть для данной оценки делалось допущение о равномерной и однородной инфляции.

Интегральный эффект проекта определялся как сумма чистых денежных потоков по шагам, продисконтированных по безрисковой безынфляционной ставке 6% в год, то есть r = 0,06. Это представляется адекватной экспертной оценкой реальной альтернативной доходности для инвестора, являющегося крупным производителем лазерного оборудования.

Анализ рисков проводился сценарным методом. Он заключался в исследовании влияния на реализацию проекта возможных неблагоприятных обстоятельств и ситуаций, которые приводят по тем или иным причинам к уменьшению чистых денежных потоков и соответственно к снижению эффективности проекта. То есть выявлялось, что деятельность по проекту может принести меньшие выгоды инвестору, чем рассчитано по базовому сценарию, и, следовательно, верхняя оценка стоимости ноу-хау может оказаться для него ниже.

При активном участии заказчика была проведена идентификация возможных рисков и сформированы четыре сценария, в которых моделировались различные комбинации снижения объемов продаж и цен на выпускаемое оборудование с третьего года проекта в связи с предполагаемым возникновением конкуренции в сегменте выпуска высокоточных лазерных станков. Иначе говоря, допускалось, что Предприятию, возможно, не удастся сохранять абсолютное конкурентное преимущество более двух лет.

Количественная оценка NPV различных вариантов рисковых сценариев показала, что максимальное негативное влияние составляет 6,4% относительно NPV базового сценария.

Таким образом, результатом анализа рисков явилась рекомендация инвестору учесть из принципа осторожности в его практических решениях, что приемлемо выгодная для него цена приобретения ноу-хау может оказаться на определенную величину ниже.

Результаты анализа инвестиционного проекта и полученная оценка стоимости ноу-хау были представлена заказчику, и, насколько известно, одобрены советом директоров Предприятия как ориентир цены для будущей сделки по приобретению технологии.

Заключение

Консультации и расчеты стоимости ноу-хау явились одним из необходимых этапов инвестиционного проекта, результатом которого стало зарождение нового высокотехнологичного производства. Представляется важным отметить, что выпуск подобного оборудования способствует подъему на качественно новую ступень отечественной экономики и служит интересам общества в целом.

Основную ценность проведенного исследования авторы видят в углублении методических разработок и выработке рекомендаций по оценке интеллектуальной собственности для определенного рода задач. А именно в ситуации, когда покупатель интеллектуальной собственности хорошо представляет свои цели и инвестиционные интересы, у него есть план бизнеса, основанного на этом приобретении, подход и метод оценки стоимости ИС определяются однозначно - это доходный подход и метод оценки эффективности инвестиционного проекта. Причем в данном случае максимальная цена объекта интеллектуальной собственности для покупателя вычисляется с точностью до прогнозных показателей его будущего бизнеса.

Список литературы

1. Полтерович В.М. Гипотеза об инновационной паузе и стратегия модернизации. М.: Вопросы экономики. 2009. № 6.С. 4-22.

2. Багриновский К.А., БендиковМ.А., Хрусталёв Е.Ю. Механизмы технологического развития экономики России. М.: Наука, 2003, 376 с.

3. Ицковиц Г. Тройная спираль. Университеты - предприятия - государство. Инновации в действии. Томск: Изд-во Томского гос. ун-та систем упр. и радиоэлектроники, 2010. 238 с.

4. Славянов А.С., Хрусталёв Е.Ю. Методы формирования национальной инвестиционной стратегии на основе GAP-анализа. URL: http://elibrary.ru/item.asp?id=12903567.

5. Хрусталёв Е.Ю., Славянов А.С. Проблемы формирования инвестиционной стратегии инновационно ориентированного экономического роста // Проблемы прогнозирования. 2011. № 3.С. 19-30.

6. Щепина И.Н. Инновационная деятельность на региональном уровне: типы поведения регионов и их устойчивость. Воронеж: Воронежский гос. ун-т, 2012. 162 с.

7. Орлова Е.Р., Сафин Р.Н. Оценка общественной эффективности инвестиционных проектов в современной России // Труды Института системного анализа Российской академии наук. 2011. Т. 61. № 3.С. 53-64.

8. Беренс В., Хавранек П.М. Руководство по подготовке промышленных технико-экономических исследований. М.: Интерэксперт, 1995. 343 с.

9. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация. М.: Финансы и статистика, 2002. 624 с.

10. Брейли Р., Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес, 1997. 1083 с.

11. Хендриксен Э.С., Ван Бреда М.Ф. Теория бухгалтерского учета. М: Финансы и статистика, 2000. 576 с.

12. Бочарова И.Е., Клименко С.И., Орлова Е.Р. Инновации и их место в экономике. Инвестиции и инновации // Труды Института системного анализа Российской академии наук. 2009. Т. 49. С. 5-14.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ