К вопросу о прогнозе процентной маржи коммерческого банка

Т.П. Ковшова,

м.э.н., МВА, ст. преподаватель кафедры «Финансы и менеджмент»

Северо-Казахстанского государственного университета им. М. Козыбаева

150000, Республика Казахстан, г. Петропавловск, ул. Пушкина, 86;

Т.Б. Гакельберг

м.э.н., ст. преподаватель кафедры «Финансы и менеджмент»

СевероКазахстанского государственного университета им. М. Козыбаева

150000, Республика Казахстан, г. Петропавловск, ул. Пушкина, 86;

Вестник Сибирского института бизнеса и информационных технологий

№4 (32) 2019

В статье представлены результаты оценки эффективности управления деятельностью коммерческого банка с акцентом на его процентную маржу в частности и процентную маржу банковского сектора Республики Казахстан в целом, сделан прогноз на 2019 год чистого процентного дохода и чистой процентной маржи, как банка, так и банковского сектора.

Цель исследования - изучить эффективность управления деятельностью коммерческого банка посредством факторного анализа. Объект исследования Дочерний Банк Акционерное Общество «Альфа-Банк» как элемент банковского сектора Республики Казахстан. Методы исследования: общефилософские, экономического, финансового, статистического анализа, эконометрические (моделирование и прогнозирование). Источники информации: материалы сайта Национального банка Республики Казахстан [1] и материалы корпоративного сайта объекта исследования [2] в том числе данные аудированной консолидированной финансовой отчётности банка за 2016, 2017, 2018 годы.[3].

Мерилом эффективности банковского дела всегда выступала процентная маржа, которая показывает размер экономической добавленной стоимости и эффективности управления спрэдом. Интегральный финансовый анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей, какими являются чистый процентный доход банка и процентная маржа. Сущность многофакторного экономико-математического моделирования состоит в том, что прогнозируемый показатель определяется на основе конкретных математических моделей, отражающих функциональную взаимосвязь его количественного значения от системы определённых факторов, также выраженных количественно.

В результате исследования авторы приходят к выводу, что реализуемая объектом исследования по состоянию на 01.01.2019 года инвестиционная политика умеренно эффективная, а инвестиционная привлекательность достаточная, судя по вкладу в экономику Республики Казахстан. А также потому, что все факторы процентной маржи банка за последние 12 лет росли под углом 45 градусов в двумерной модели, подтверждая верную реализацию стратегии и гарантируя инвестиционную привлекательность объекта исследования по состоянию на 01.01.2019 года. Сделан вывод о том, что регулятору в лице Национального банка Республики Казахстан необходимо отслеживать темпы роста активов банков, приносящих доход (нетто), чтобы добиться роста процентной маржи банковского сектора в 2019 году. Прибегая к надзорным инструментам в виде проверок качества кредитных операций и ссудного портфеля, чтобы снизить поглощение чистой прибыли коммерческих банков провизиями по плохим кредитам, а также нормотворческими инициативами по ограничению выдачи коммерческими банками потребительских кредитов лицам с низкими доходами.

Экономический анализ деятельности банка включает: оценку состояния и результатов его деятельности на момент проведения исследования; сравнение с предыдущим периодом и сравнение с итогами работы других банков. Цель данного анализа - обобщение его результатов и подготовка рекомендаций для принятия управленческих решений, направленных на повышение эффективности работы банка. Помимо информационной базы огромное значение для анализа имеют основные направления исследования изучаемого объекта, приемы и методы, с помощью которых данный анализ осуществляется. Авторы применяют в настоящем исследовании вертикальный, горизонтальный, коэффициентный, интегральный (факторный) и корреляционно-регрессионный анализ. Объект исследования - ДБ АО «Альфа-Банк» активно реализует трансформированную стратегию развития до 2019 года, но уступает банкам-лидерам (максимальная доля рынка банка из всех основных финансовых показателей среди банков второго уровня Республики Казахстан зафиксирована по вкладам юридических лиц в размере 2,3% на 01.01.2019 г.).

Таблица 1. Основные финансовые показатели банка за 2016-2018 гг., млн. тенге.

| Наименование | 2016 г | 2017 г | 2018 г | Абс. откл. | Отн. откл. | ||

| 17-16 | 18-17 | 17/16 | 18/17 | ||||

| Активы | 314606 | 379191 | 415313 | 64585 | 36122 | 121% | 110% |

| Обязательства | 261530 | 320662 | 350495 | 59132 | 29833 | 123% | 109% |

| Собственный капитал | 53076 | 58529 | 64818 | 5453 | 6289 | 110% | 111% |

| Прибыль | 6522 | 6466 | 9915 | -56 | 3449 | 99% | 153% |

| Кредиты и авансы клиентам | 110332 | 163277 | 225216 | 52945 | 61939 | 148% | 138% |

| Средства клиентов | 221346 | 304395 | 326014 | 83049 | 21619 | 138% | 107% |

| О/А | 83,1% | 84,6% | 84,4% | 1,4% | -0,2% | - | - |

| КАК/А | 35,1% | 43,1% | 54,2% | 8,0% | 11,2% | - | - |

| СрК/О | 84,6% | 94,9% | 93,0% | 10,3% | -1,9% | - | - |

| ROE | 12,3% | 11,0% | 15,3% | -1,2% | 4,2% | - | - |

| ROA | 2,1% | 1,7% | 2,4% | -0,4% | 0,7% | - | - |

Анализ основных статей балансового уравнения в ДБ АО «Альфа-Банк» показал (таблица 1): если в 2017 году по сравнению с 2016 годом опережающими темпами росли обязательства банка 123%, то в 2018 году по сравнению с 2017 годом -собственный капитал 111%. Причиной последнего послужил высокий темп роста прибыли банка в 2018 году по сравнению с 2017 годом, составивший 153%. Темпы роста кредитов и авансов клиентам опережали темпы роста средств клиентов в банке, но и те, и другие замедлились в 2018 году. Впрочем, как и рост имущественной базы (активов) и заёмных и привлечённых источников её формирования (обязательств).

АО ДБ «Альфа-Банк» реализует агрессивную кредитно-инвестиционную политику на протяжении 3 лет. Соотношение обязательств и активов банка находится в диапазоне от 83,1 до 84,6%. При наращивании доли кредитов и авансов клиентам в совокупных активах банка с отметки в 35,1% до 54,2% дало рост чистой рентабельности собственного капитала и чистой рентабельности активов бака с некоторым проседанием в 2017 году. По причине наращивания дорогостоящего депозитного портфеля: средства клиентов в обязательствах банка занимали в 2017 году максимальное значение за 3 года 94,9%.

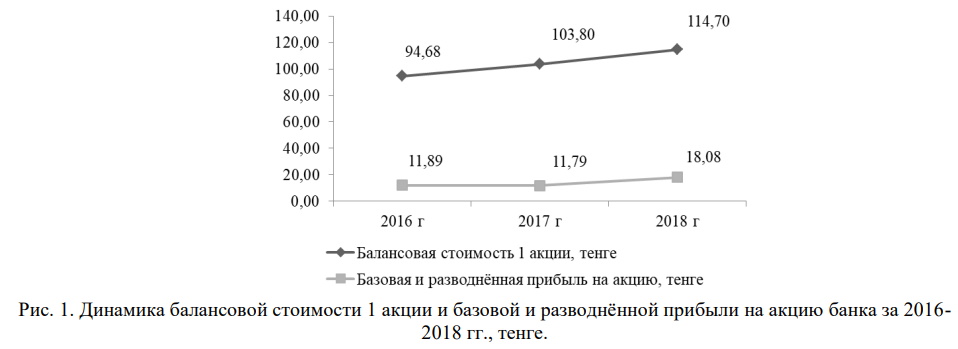

Как уже отмечалось выше, в связи с привлечением большого объёма средств клиентов в 2017 году наблюдаем проседание рентабельности бизнеса банка, но в прибыльной зоне. Соответственно отмечаем проседание базовой и разводнённой прибыли на акцию банка в 2017 году (рис. 1). Однако позитивный имидж бренда банка позволил сгладить эту ситуацию на рынке ценных бумаг. Балансовая стоимость 1 акции росла устойчивым трендом с 94,68 тенге за 1 акцию в 2016 году до 103,80 тенге в 2017 году и до 114,70 тенге в 2018 году.

На каждый тенге, вложенный в активы банка, в 2018 году было получено 2,39 тиын чистой прибыли. На каждый тенге, вложенный в собственный капитал банка, в 2018 году акционерами-собственниками было получено 15,3 тиын чистой прибыли. Соответственно работу менеджмента банка в целом можно признать успешной.

Конкурентным преимуществом банка является получение средств материнского банка по 0% годовых в 2018 году на сумму более 3 млрд тенге и в 2017 году на сумму около 2 млрд. тенге, что составляет 1/3 часть прибыли полученной банком в каждом текущем году. Балансовая стоимость 1 акции росла устойчивым трендом с 94,68 тенге за 1 акцию в 2016 году до 103,80 тенге в 2017 году и до 114,70 тенге в 2018 году.

Соответственно работу менеджмента банка в целом можно признать успешной.

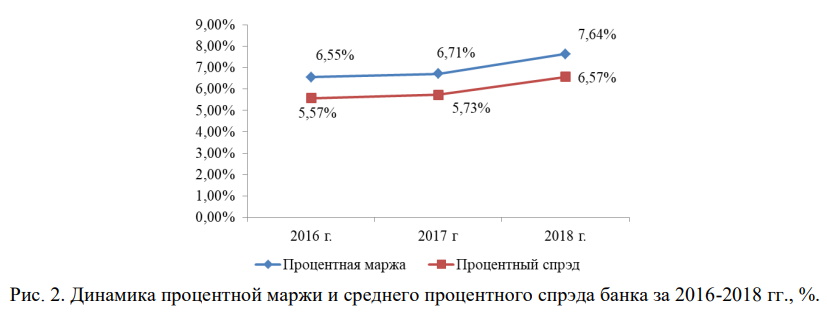

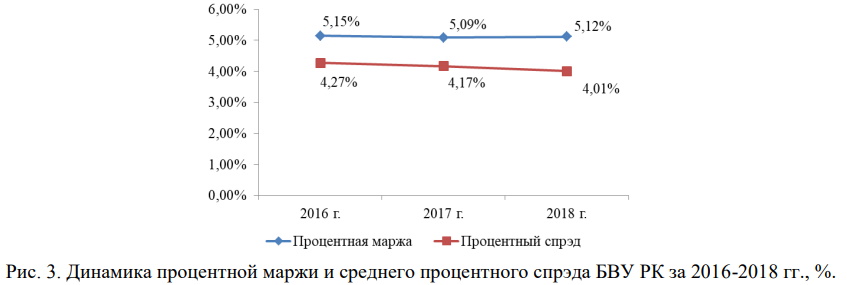

На рис. 2 представлена динамика процентной маржи банка и среднего процентного спрэда банка, а на рисунке 3 БВУ РК в целом.

В 2016 году на каждый тенге, вложенный в активы, приносящие доход (нетто) банку было получено 6,55 тиын чистого дохода, связанного с получением вознаграждения, тогда как в 2017 году 6,71 тиын на тенге, а в 2018 году 7,64 тиын на тенге. Рост по крайним точкам на 1,09 тиын на тенге. Процентный спрэд банка за 3 года вырос с 5,57% до 6,57%, почти до уровня процентной маржи 2016 года.

Так на каждый тенге, вложенный в активы, приносящие доход (нетто) БВУ РК было получено в 2016 году 5,15 тиын чистого дохода, связанного с получением вознаграждения, тогда как в 2017 году5,09 тиын, а в 2018 году 5,12 тиын (рис. 3). По крайним точкам наблюдаем снижение на 0,03 тиын на тенге. Динамика среднего процентного спрэда БВУ РК также имеет понижательную тенденцию, сократившись по крайним точкам на 0,26%. Исходя из вышеуказанного можно сделать вывод, что эффективность управления процентными активами и пассивами в ДБ АО «Альфа-Банк» в 1,5 раза выше, чем в по БВУ РК в целом. По процентному спреду имеется запас прочности 160% по сравнению с БВУ РК в целом.

По ДБ АО «Альфа Банк» видим опережающие темпы роста по всем факторным показателям для расчёта процентной маржи и среднего процентного спрэда банка за исключением расходов, связанных с выплатой вознаграждения (рис. 4). Позитивным аспектом является темп роста чистого дохода, связанного с получением вознаграждения в размере 126%.

Динамика темпов роста факторов процентной маржи и среднего процентного спрэда БВУ РК за 2017/2016 гг. и 2018/2017 гг. (рис. 5) показывает, что рентабельность процентного бизнеса в стране снижается и банкам надо искать иные прибыльные ниши, либо иные дешёвые ресурсы.

Осуществим прогнозирование эффективности деятельности банка на 2019 год по факторам процентной маржи. Исходные данные для прогнозирования за 2007-2018 гг. представлены в таблице 2 - выборка осуществлена с сайта НБ РК -раздел Статистика банковского сектора, подраздел средняя процентная маржа и средний процентный спрэд. Проанализируем динамику представленных факторов процентной маржи ДБ АО «Альфа-Банк» за 12 лет. Так активы банка, приносящие доход (нетто), выросли за указанный период 325,9 млрд. тенге или почти в 15 раз. Обязательства, связанные с выплатой вознаграждения, выросли на 295,9 млрд. тенге или в 17 раз. Доходы, связанные с получением вознаграждения выросли на 41 млрд. тенге или в 40 раз. Расходы, связанные с выплатой вознаграждения выросли на 13,7 млрд. тенге или в 67,6 раза. Чистый процентный доход банка вырос на 25,7 млрд. тенге или в 31,6 раза. Процентная маржа банка выросла на 4% или в 2,1 раза. Таким образом, можем сделать вывод, что факторы процентной маржи банка росли уверенными темпами, подтверждая верную реализацию стратегии и подтверждая инвестиционную привлекательность объекта исследования.

Таблица 2. Исходные данные для прогноза процентной маржи банка и факторов её определяющих, млн. тенге

| Годы | Активы, приносящие доход (нетто) | Обязательства, связанные с выплатой % | Доходы, связанные с получением % | Расходы, связанные с выплатой % | Чистый процентный доход | Процентная маржа, % |

| Х1 | Х2 | Х3 | Х4 | Х5 | Х6 | |

| 2007 г. | 23490 | 18478 | 1045 | 206 | 839 | 3,57% |

| 2008 г. | 28691 | 22545 | 1686 | 445 | 1241 | 4,33% |

| 2009 г. | 35705 | 28530 | 2925 | 1446 | 1479 | 4,14% |

| 2010 г. | 56513 | 48719 | 3845 | 1810 | 2035 | 3,60% |

| 2011 г. | 83833 | 74155 | 5850 | 2400 | 3450 | 4,12% |

| 2012 г. | 115415 | 99364 | 9262 | 3518 | 5743 | 4,98% |

| 2013 г. | 141687 | 122018 | 13277 | 5319 | 7957 | 5,62% |

| 2014 г. | 188571 | 172379 | 19695 | 8671 | 11024 | 5,85% |

| 2015 г. | 215941 | 217374 | 25678 | 11197 | 14481 | 6,71% |

| 2016 г. | 275650 | 265222 | 36624 | 15794 | 20348 | 6,55% |

| 2017 г. | 314536 | 283087 | 37237 | 16137 | 25217 | 7,33% |

| 2018 г. | 349377 | 314411 | 42046 | 13920 | 26492 | 7,64% |

Взаимосвязь факторов процентной маржи представлена в таблице 3 - корреляционной матрице.

Таблица 3. Корреляционная матрица по данным таблицы 2

| Наименование | Х1 | Х2 | Х3 | Х4 | Х5 | Х6 |

| Х1 | 1 | |||||

| Х2 | 0,997 | 1 | ||||

| Х3 | 0,99 | 0,99 | 1 | |||

| Х4 | 0,97 | 0,98 | 0,98 | 1 | ||

| Х5 | 0,99 | 0,99 | 0,99 | 0,97 | 1 | |

| Х6 | 0,97 | 0,97 | 0,96 | 0,94 | 0,96 | 1 |

Все показатели взаимно-коррелированы, имеют весьма высокую тесноту связи. Следовательно, пригодны для использования в модели линейного тренда. Уравнения аппроксимации представлены ниже.

Доходы, связанные с получением вознаграждения ДБ АО «Альфа-Банк», млн. тенге = 0,1312 * Активы, приносящие доход (нетто) - 3405,9; R2 (98,5%).

Расходы ДБ АО «Альфа-Банк», связанные с выплатой вознаграждения, млн. тенге = 0,0554*Обязательства, связанных с выплатой вознаграждения - 948,43; R2 (96%).

Чистый процентный доход ДБ АО «Альфа-Банк», млн. тенге = 0,6187*Доходы, связанные с получением вознаграждения - 243,54 R2(98,7%).

Процентная маржа ДБ АО «Альфа-Банк», % = 3,9021% + 0,0001% * Чистый процентный доход банка R2 (92%).

С увеличением активов банка, приносящих доход (нетто), на 1 млн. тенге доходы банка, связанные с получением вознаграждения растут на 131,2 тыс. тенге в год. Без активов, приносящих доход (нетто) банк несёт убытки в размере 3,4 млрд. тенге. При увеличении обязательств банка, связанных с выплатой вознаграждения на 1 млн. тенге расходы банка, связанные с выплатой вознаграждения растут на 55,4 тыс. тенге в год. При увеличении доходов банка, связанных с получением вознаграждения на 1 млн. тенге чистый процентный доход банка растёт на 618,7 тыс. тенге в год. Достоверность прогноза процентной маржи банка 92%, то есть 8% колебаний определяются нелинейными факторами. Стандартная ошибка 0,4308%. Количество наблюдений 12. Значения t-статистики многим больше 2, следовательно, параметры уравнения достоверны. Согласно уравнению аппроксимации ежегодно процентная маржа банка растёт на 0,0001%, без чистого процентного дохода банка (на базе собственного капитала банка) чистая процентная маржа составляет 3,9021%.

Спрогнозируем величину чистого процентного дохода банка от фактора времени (год), согласно уравнению аппроксимации для 12 точек наблюдений имеем:

Чистый процентный доход ДБ АО «Альфа-Банк», млн. тенге = 2507,7 * № года - 6274,9; R2 (91%).

Спрогнозируем чистый процентный доход ДБ АО «Альфа-Банк» и процентную маржу на 2019 год:

Чистый процентный доход ДБ АО «Альфа-Банк» за 2019 г. = 2507,7 * 13 - 6274,9 = 26325 млн. тенге.

Процентная маржа ДБ АО «Альфа-Банк» за 2019г. = 3,9021% + 0,0001% *26325 = 6,53%.

Чистый процентный доход банка сократится на 1%, процентная маржа сократится на 1,11% по сравнению с 2018 годом. Соответственно банку необходимо активно развивать продажи процентных продуктов и привлекать более дешёвые ресурсы со ставкой ниже официальной ставки 9% НБ РК.

Далее рассмотрим влияние факторов чистой процентной маржи ДБ АО «Альфа-Банк» на факторы чистой процентной маржи банковского сектора РК.

Таблица 4. Исходные данные для прогнозирования процентной маржи банковского сектора РК за 2007-2018 гг., %.

| Годы | Активы, приносящие доход (нетто) | Обязательства, связанные с выплатой % | Доходы, связанные с получением % | Расходы, связанные с выплатой % | Чистый процентный доход | Процентная маржа, % |

| Х1 | Х2 | Х3 | Х4 | Х5 | Х6 | |

| 2007 | 9834289 | 9013487 | 622680 | 334403 | 288278 | 2,93% |

| 2008 | 10830794 | 10049849 | 783289 | 422457 | 360831 | 3,33% |

| 2009 | 10760829 | 11678783 | 1294392 | 853789 | 440603 | 4,09% |

| 2010 | 10110706 | 11273571 | 1043854 | 737222 | 306632 | 3,03% |

| 2011 | 10600059 | 10853065 | 1033109 | 634292 | 398817 | 3,76% |

| 2012 | 11210580 | 12080995 | 1085207 | 612271 | 472936 | 4,22% |

| 2013 | 12339483 | 12379648 | 1326516 | 635816 | 690700 | 5,60% |

| 2014 | 14165481 | 14448129 | 1518635 | 753114 | 765520 | 5,40% |

| 2015 | 15823790 | 15670252 | 1685794 | 823724 | 862070 | 5,45% |

| 2016 | 20485050 | 20936409 | 2165661 | 1184371 | 1057103 | 5,15% |

| 2017 | 20490559 | 20755732 | 2338495 | 1296080 | 958140 | 5,09% |

| 2018 | 19170178 | 18431946 | 2090156 | 1109012 | 981144 | 5,12% |

Из таблицы 4 видно, что активы, приносящие доход (нетто) за 12 лет выросли на 9,3 трлн. тенге или в 1,9 раза. Обязательства, связанные с выплатой вознаграждения выросли на 9,4 трлн. тенге или в 2 раза. Доходы, связанные с получением вознаграждения выросли на 1,4 трлн. тенге или 3,4 раза. Расходы, связанные с выплатой вознаграждения, выросли на 774,6 млрд. тенге или в 3,3 раза. Чистый процентный доход банковского сектора Республики Казахстан вырос на 692,9 млрд. тенге или в 3,4 раза. Процентная маржа банковского сектора Республики Казахстан выросла на 2,19% или в 1,7 раза.

Таблица. Корреляционная матрица по таблице 5

| Наименование | Х1 | Х2 | Х3 | Х4 | Х5 | Х6 |

| Х1 | 1 | |||||

| Х2 | 0,99 | 1 | ||||

| Х3 | 0,96 | 0,98 | 1 | |||

| Х4 | 0,89 | 0,94 | 0,96 | 1 | ||

| Х5 | 0,96 | 0,95 | 0,95 | 0,83 | 1 | |

| Х6 | 0,70 | 0,71 | 0,77 | 0,61 | 0,87 | 1 |

Таблица 5. Корреляционная матрица по таблице 4

| Наименование | Х1 | Х2 | Х3 | Х4 | Х5 | Х6 |

| Х1 | 1 | |||||

| Х2 | 0,99 | 1 | ||||

| Х3 | 0,96 | 0,98 | 1 | |||

| Х4 | 0,89 | 0,94 | 0,96 | 1 | ||

| Х5 | 0,96 | 0,95 | 0,95 | 0,83 | 1 | |

| Х6 | 0,70 | 0,71 | 0,77 | 0,61 | 0,87 | 1 |

Согласно корреляционной матрице (таблица 5) факторы процентной маржи банковского сектора положительно взаимно коррелированы и имеют высокую и весьма высокую тесноту связи. Следовательно, пригодны для использования в корреляционно-регрессионной модели. Учитывая, что факторы процентной маржи ДБ АО «Альфа-Банк» также положительно взаимно-коррелированы, то эти факторы (банка и банковского сектора) можно использовать в совместных моделях.

Далее рассмотрим влияние факторов чистой процентной маржи ДБ АО «Альфа-Банк» на факторы чистой процентной маржи банковского сектора РК.

Активы банковского сектора РК, приносящие доход (нетто) = 34,298 * Активы ДБ АО «Альфа-Банк» + 8589740; R2 (91%).

Доходы банковского сектора РК, связанные с получением вознаграждения, млн. тенге = 34,753 * Доходы, связанные с получением вознаграждения ДБ АО «Альфа-Банк» + 838841; R2 (91%).

Чистый процентный доход банковского сектора РК, млн. тенге = 28,299 * Чистый процентный доход ДБ АО «Альфа-Банк» + 348189

Активы банковского сектора, приносящие доход (нетто) при увеличении активов ДБ АО «Альфа-Банк» на 1 млн. тенге растут на 34,3 млн. тенге в год. При увеличении доходов ДБ АО «Альфа-Банк», связанных с получением вознаграждения, на 1 млн. тенге доходы банковского сектора РК, связанные с получением вознаграждения растут на 34,8 млн. тенге в год. При увеличении расходов ДБ АО «Альфа-Банк», связанных с выплатой вознаграждения на 1 млн. тенге расходы банковского сектора РК, связанные с выплатой вознаграждения растут на 42,2 млн. тенге в год. Ежегодно чистый процентный доход банковского сектора страны при увеличении чистого процентного дохода ДБ АО «Альфа-Банк» растёт на 28,3 млн. тенге.

Осуществим прогнозирование чистого процентного дохода банка, используя временной тренд и фактор времени год (13 точка = 2019 г.).

Чистый процентный доход банковского сектора РК в 2019 году = 28,299 * 26325 + 348189 = 1093160 млн. тенге

Полученный прогнозируемый результат выше уровня 2018 года на 11,4%. Соответственно делаем вывод, что в стране будут банки, реализующие кредитно-инвестиционную политику более успешно, нежели ДБ АО «Альфа-Банк» показавший падение прогнозного значение чистого процентного дохода на 1%.

Спрогнозируем величину процентной маржи банковского сектора РК от чистого процентного дохода ДБ АО «Альфа-Банк». Достоверность прогноза 73% остальные 27% колебаний определяются нелинейными факторами.

Процентная маржа банковского сектора Республики Казахстан, % = 0,5827% * Процентная маржа ДБ АО «Альфа-Банк» + 1,3%

Рост процентной маржи ДБ АО «Альфа-Банк» на 1% в год увеличивает процентную маржу банковского сектора Республики Казахстан на 0,58%.

Спрогнозируем значение процентной маржи банковского сектора Республики Казахстан на 2019 год:

Процентная маржа банковского сектора Республики Казахстан в 2019 году, % = 0,5827 * 6,53% + 1,3% = 5,11%.

Полученное прогнозное значение ниже уровня 2018 года на 0,01%.

Согласно формуле процентной маржи (Процентная маржа = Чистый процентный доход / Активы, приносящие доход (нетто), активы, приносящие доход (нетто) будут расти опережающими темпами, нежели чистый процентный доход банковского сектора Республики Казахстан. Соответственно, регулятору необходимо отслеживать темпы роста активов банков, приносящих доход (нетто), чтобы добиться роста процентной маржи в 2019 году.

Основные выводы по результатам проведенного исследования можно представить следующим образом.

- Реализуемая ДБ АО «Альфа-Банк» по состоянию на 01.01.2019 г. инвестиционная политика умеренно эффективная. Инвестиционная привлекательность ДБ АО «Альфа-Банк» достаточная, судя по вкладу в экономику Республики Казахстан.

- Все факторы процентной маржи ДБ АО «Альфа-Банк» за последние 12 лет росли под углом 45 градусов, подтверждая верную реализацию стратегии и гарантируя инвестиционную привлекательность объекта исследования по состоянию на 01.01.2019 г.

- Регулятору в лице Национального банка Республики Казахстан необходимо отслеживать темпы роста активов банков, приносящих доход (нетто), чтобы добиться роста процентной маржи банковского сектора в 2019 году. Прибегая к надзорным инструментам в виде проверок качества кредитных операций и ссудного портфеля, чтобы снизить поглощение чистой прибыли коммерческих банков провизиями по плохим кредитам, а также нормотворческими инициативами по ограничению выдачи потребительских кредитов лицам с низкими доходами.

Библиографический список

1. Официальный сайт Национального банка Республики Казахстан - [Электронный ресурс]. - Режим доступа: http://www.nationalbank.kz, свободный.

2. Официальный сайт ДБ АО «Альфа-Банк» - [Электронный ресурс]. - Режим доступа: http://www.alfabank.kz, свободный.

3. Официальный сайт Казахстанской фондовой биржи - [Электронный ресурс]. - Режим доступа: http://www.kase.kz, свободный.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ