Влияние внешних факторов на дивидендную политику российских компаний

Елена Анатольевна Федороваa*,

Алена Борисовна Воронкевичb

a доктор экономических наук,

профессор департамента корпоративных

финансов и управления,

Финансовый университет при Правительстве РФ,

Москва, Российская Федерация

b студентка департамента корпоративных

финансов и управления,

Финансовый университет при Правительстве РФ,

Москва, Российская Федерация

* Ответственный автор

Финансы и кредит

№38 2016

Аннотация

Предмет. Дивидендная политика и факторы, влияющие на дивидендный выбор компаний.

Цели. Оценить влияние внутренних и внешних факторов на дивидендную политику российских публичных компаний с помощью методов экономико-математического моделирования.

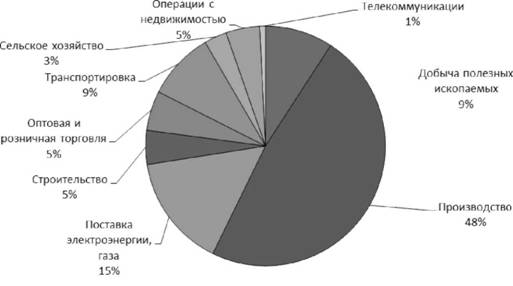

Методология. В работе используется метод построения стандартной модели логистической регрессии, при помощи которого были выявлены внутренние и внешние факторы воздействия на дивидендные выплаты российских публичных компаний и эмпирически обоснована их корректность. Полученная модель сформирована на основании данных о предприятиях, представляющих 9 отраслей: добычу полезных ископаемых, промышленность, поставку электроэнергии и газа, строительство, оптовую и розничную торговлю, транспорт, сельское хозяйство, операции с недвижимостью и телекоммуникации.

Результаты. Для внутренних факторов в результате исследования подтвердились предполагаемые зависимости между выплатой дивидендов и размером компании, рентабельностью и отраслевой спецификой. Полученные результаты не противоречат уже существующим исследованиям. Однако не нашла подтверждения гипотеза о прямой зависимости между финансовым левериджем и дивидендами. Из блока внешних факторов предполагаемые связи между макроэкономическими показателями и дивидендным выбором полностью подтвердились. Тем не менее одна из гипотез в блоке факторов внешнего воздействия также не нашла подтверждения - между уровнем инфляции и дивидендными выплатами была обнаружена прямая зависимость. На основе самых значимых из показателей была построена модель, прогнозная сила которой составила 72,5%.

Выводы. Результаты исследования позволят менеджерам компании, акционерам, потенциальным инвесторам и другим стейкхолдерам производить мониторинг текущего положения компании и прогнозировать последствия влияния внешних и внутренних факторов на ее дивидендную политику.

В течение последних десятилетий в фокусе исследований в области финансов и корпоративного управления находится дивидендная политика, взаимосвязанная с влиянием на нее различных факторов как внутреннего, так и внешнего воздействия.

Дивиденды представляют собой любой доход, полученный акционером от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру акциям пропорционально долям акционеров в уставном капитале этой организации.1

1 Пункт 1 ст. 43 Налогового кодекса РФ.

Иными словами, это доход акционеров в виде денежных средств, являющийся в определенной степени показателем того, насколько успешно функционирует компания, в которую они вложили свои средства. В то же время большая часть компаний признает реинвестирование прибыли в качестве основного источника финансирования своей деятельности. И поскольку дивидендные выплаты сокращают объем реинвестируемой прибыли, решение о порядке и размере выплаты дивидендов является решением об источниках и объемах финансирования деятельности компании и непосредственно влияет на размер привлеченного внешнего капитала. Таким образом, дивидендная политика является частью финансовой политики компании и определяет долгосрочную стратегию выбора между реинвестированием и дивидендными выплатами. Дивидендная политика, как правило, прописывается в уставе компании.

Российский рынок, как и любой другой, имеет свои особенности, связанные с выплатой дивидендов собственникам. Во-первых, в России до 2014 г. применялся особый порядок осуществления дивидендных выплат, который значительно отличался от общемировой практики. В странах с развитым фондовым рынком, как правило, собрание акционеров сначала принимает решение о размере дивидендных выплат, а затем назначается дата закрытия реестра. В России до 2014 г. порядок был иной2: совет директоров назначал дату отсечения, а собрание акционеров проводилось только спустя 30 дней после закрытия реестра. По российскому корпоративному законодательству акционеры не могут назначить дивиденды выше уровня, рекомендованного советом директоров.3

2 Пункт 5 ст. 42 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

3 Пункт 4 в ред. Федерального закона от 29.12.2012 № 282-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации».

В связи с тем что данные рекомендации могли поступать как до, так и после даты официального объявления, инвесторы на дату закрытия реестра не всегда могли точно знать, будут ли выплачены дивиденды.

Во-вторых, структура акционерного капитала на российском фондовом рынке отличается высокой концентрацией собственности, причем во многих компаниях значительная доля акций принадлежит государству. Следствием этого является то, что доля акций, свободно обращающихся на рынке, небольшая. Например, среднеарифметический показатель free-float, входящих в индекс ММВБ по состоянию на май 2016 г., равен всего 34%4.

4 Рассчитано на основе данных Московской Биржи. URL: http://moex.com/ru/index/MICEXINDEXCF/constituents

Стоит отметить, что если высокая концентрация собственности характерна и для других развивающихся фондовых рынков (Китай, Саудовская Аравия, Турция, Индия, Малайзия) [1-5], то значительная доля государства в акционерном капитале компаний встречается реже. Примером таких стран являются Китай и Саудовская Аравия [6].

Цель нашей статьи - оценка влияния внутренних (финансово-экономических показателей деятельности компании) и внешних факторов (макроокружение) на выплаты по дивидендам. К внутренним факторам относятся выручка, характеризующая размер компании, рентабельность активов, рентабельность акционерного и привлеченного капитала и финансовый леверидж. В составе внешних факторов рассматриваем инфляцию, индекс РТС, рост ВВП, кредитный рейтинг, цену на нефть, курс доллара и отрасль. К структуре акционерного капитала относятся тип собственника и его долевое участие, а также его причастность к непосредственному управлению компанией.

В рамках данного исследования было поставлено несколько гипотез.

Гипотеза 1. Выплаты по дивидендам зависят от финансово-экономических показателей деятельности компании, а именно от размера компании, показателей результатов деятельности компании и финансового левериджа.

1.1. Размер компании оказывает существенное влияние на дивидендный выбор. Компании большего размера с большей вероятностью склонны к выплате дивидендов. В данном случае размер компании определяется как показатель выручки. Американские исследователи Е. Фама и К.Р. Френч [7] отмечают, что менее склонны к выплате дивидендов компании маленького размера, то есть имеющие небольшую выручку. На положительную зависимость между данными переменными указывает также в своей работе Г. Xo [8] и Х.-А. Ол-Малкави [9].

1.2. На дивидендные выплаты значимо влияют результаты работы компании, выраженные в виде показателей рентабельности. Чем выше показатели рентабельности, тем выше вероятность выплаты дивидендов. Это подтверждает ряд работ, посвященных исследованиям дивидендной политики в развивающихся странах, например, Й.С. Редди, Г. Груллон, Р. Морк и др. [10-15].

1.3. Значение коэффициента финансового левериджа (соотношения величины заемного капитала к величине собственного капитала) имеет также существенное влияние на дивидендный выбор. Фирмы с высоким значением финансового левериджа будут с большей вероятностью осуществлять дивидендные выплаты (см., напр., Д. Аль-Кувари [16], В. Айвазян [17]).

Гипотеза 2. На дивидендные выплаты оказывает влияние макроокружение.

2.1. Уровень инфляции играет значительную роль при принятии решений о выплате дивидендов. Рост уровня инфляции сокращает возможности компании выплачивать дивиденды.

В условиях высоких темпов инфляции акционеры склонны к получению прибыли сегодня, нежели сверхприбыли от прироста капитала завтра. При этом руководство компании не стремится выплачивать дивиденды, что обусловлено возрастающей потребностью компании в наличных денежных средствах, а также снижением прибыли, связанным с ростом издержек.

2.2. Принадлежность компании к определенной отрасли существенно влияет на выплаты по дивидендам.

Конкретных закономерностей влияния этого фактора на дивидендные выплаты в мировой практике не выявлено. Однако в работе данная зависимость рассмотрена и предложены соответствующие результаты. Уровень дивидендных выплат может различаться по отраслям из-за разного уровня инвестиционных возможностей или прочих ненаблюдаемых факторов. Например, разница во взглядах на выплату дивидендов в финансовых и нефинансовых компаниях показана в работе К. Бейкер, С. Саади и С. Дутта [18].

2.3. Основные макроэкономические показатели оказывают влияние на дивидендный выбор.

Макроэкономические показатели влияют на состояние экономики в целом и компании в частности. В работе рассмотрены некоторые из них: индекс РТС, рост ВВП, кредитный рейтинг, цена на нефть и курс доллара. Очевидно, что характер зависимостей между данными показателями и выплатой дивидендов будет различным. Так, с ростом ВВП растет потребность в инвестициях, которые должны быть профинансированы. Соответственно, значительный денежный поток компании направляют на финансирование инвестиционной деятельности, тем самым сокращая распределяемую в пользу собственников прибыль.

Кредитный рейтинг страны - это показатель, который сигнализирует о состоянии экономики и рисках для инвесторов в текущий момент времени. Чем выше кредитный рейтинг, тем меньше рисков, меньше ставки по кредитам, благоприятнее среда для финансирования новых проектов, и тем меньше денежных средств капитализируется для нужд компании. Это означает, что остается достаточное количество прибыли, которую можно направить на дивидендные выплаты.

В качестве показателя состояния фондового рынка в исследовании используется индекс РТС - российский аналог S&P 500. Он показывает состояние рынка акций и оказывает влияние на принимаемые решения об IPO или SPO и, следовательно, на решения о выплате или невыплате дивидендов. Другим важным показателем для российской экономики является цена нефти. Чистый экспорт, генерируемый вывозом энергоносителей, является частью агрегированного спроса и вызывает определенный мультипликативный эффект для инвестиций и спроса на продукцию других отраслей.

В качестве индикатора валютного рынка был выбран курс рубля к доллару США. Он имеет обратную корреляцию с показателем цены на нефть - чем ниже цена нефти марки Brent, тем выше курс рубля к доллару. Высокий курс говорит об ухудшении состояния экономики, соответственно ожидается обратная зависимость между данным показателем и дивидендными выплатами.

За расчетную базу исследования были приняты следующие данные за 10 лет с января 2006 г. по декабрь 2014 г.: среднегодовые значения закрытия индекса РТС, представленные на официальном сайте Московской Биржи5; рост ВВП6; уровень инфляции7; курс рубля за доллар США8 стоимость одного барреля нефти марки Brent9; кредитный рейтинг страны10. Заметим, что кредитный рейтинг странам присваивают три наиболее влиятельных международных рейтинговых агентства: Standard & Poors, Moody's, Fitch Ratings. Для России существенных отличий за последнее десятилетие в оценках агентств не было, поэтому в данной работе использованы данные Standard & Poors.

5 Основные индексы акций Московской Биржи. URL: http://moex.com/ru/index/RTSI

6 Национальные счета. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/accounts/

7 Таблица Инфляции. URL: http://уровень-инфляции.рф/таблица_инфляции.aspx

8 Банк России. URL: http://www.cbr.ru

9 Динамика цен на нефть Brent. URL: https://news.yandex.ru/quotes/1006.html

10 Сопоставление шкал. Таблица соответствия кредитных рейтингов рейтинговых агентств, аккредитованных в порядке, установленном законодательством РФ. URL: http://www.raexpert.ru/ratings/scales/

Для проведения исследования использовалась информация из базы данных Bureau Van Dijk Ruslana. При отборе наблюдений был введен ряд ограничений для большей репрезентативности.

Во-первых, были отобраны только те российские компании, которые прошли процедуру листинга на бирже и являются публичными. Во-вторых, по отраслевому NACE-коду было исключено несколько сегментов: финансовые и страховые компании, государственные организации и компании сектора образования. Это связано с тем, что деятельность данных компаний специфична и определенным образом влияет на финансовые показатели, делая их несопоставимыми с компаниями прочих отраслей в одной выборке. В-третьих, для сопоставимости данных также были отобраны только платежеспособные компании (с индексом платежеспособности ГЛОБАС-i® выше 400).

Период наблюдений при анализе влияния финансово-экономических показателей и макроокружения составил 10 лет - с 2006 по 2015 г. В итоговую выборку вошли 508 компаний из 9 отраслей.

Структура выборки по отраслям представлена на диаграмме (рис. 1).

Рисунок 1. Анализ выборки по отраслям, использованной для определения влияния внутренних и внешних факторов на дивидендные выплаты

Источник: авторская разработка

Для целей работы все показатели, значимость которых на дивидендный выбор проверялась в году n, указывались за период n - 1. Это обусловлено тем, что изменения в дивидендной политике являются следствием прошлых событий. Кроме того, данный подход делает возможным получить прогнозную модель дивидендных выплат в будущем.

Представлены результаты оценки модели логистической регрессии (табл. 1).

Таблица 1. Результаты оценки логит-модели

| Переменная | Коэффициент | Стандартная ошибка | Z-статистика | Вероятность |

| Натуральный логарифм выручки | 2,41E-08 | 4,84E-09 | 4,987855 | 0 |

| Рентабельность собственного капитала (ROE) | 0,004579 | 0,000993 | 4,609202 | 0 |

| Финансовый леверидж | -0,009952 | 0,004656 | -2,137735 | 0,0325 |

| Отраслевая специфика | -0,038148 | 0,013791 | -2,766079 | 0,0057 |

| Индекс РТС | 0,022158 | 0,00166 | 13,34616 | 0 |

| Уровень инфляции | 81,14467 | 5,33623 | 15,20637 | 0 |

| Рост ВВП | -85,80655 | 5,828939 | -14,72078 | 0 |

| Курс рубля к доллару | -3,114328 | 0,203797 | -15,28149 | 0 |

| Цена на нефть марки Brent | 0,097517 | 0,007916 | 12,31874 | 0 |

| Кредитный рейтинг страны | 16,91586 | 1,224054 | 13,81954 | 0 |

| Const | 94,69684 | 7,651063 | -12,37695 | 0 |

Источник: авторская разработка

Как можно заметить, полученная модель отражает статистически значимую зависимость между переменными. Об этом свидетельствует показатель LR-статистики, который много меньше 0,01. Это означает, что с 99-процентной вероятностью между переменными существует значимая зависимость. Модель также считается адекватной по критерию RMF2. Значение коэффициента равно 0,49, что говорит о наличии достаточно сильной связи между зависимой переменной и объясняющими переменными.

В итоговую модель вошли только значимые переменные - то есть те, для которых значение показателя вероятности в таблице менее 0,01. Остальные переменные были исключены в ходе итераций. Кроме того, как уже говорилось ранее, знаки полученных оценок коэффициентов можно интерпретировать следующим образом: при положительном знаке при коэффициенте связь между переменными прямая, а при отрицательном знаке - обратная)[19].

Полученное уравнение выглядит следующим образом:

(Div) = (-0,038x1 + 0,022x2 + 81,145х3 - 3,114x4 + 0,098x5 + 16,916x6 + 2,41*10(-8) x7 + 0,005x8 - 0,009x9 - 94,697),

где x1 - отраслевая специфика;

x2 - индекс РТС;

x3 - уровень инфляции;

x4 - курс рубля к доллару;

x5 - цена на нефть марки Brent;

x6 - кредитный рейтинг страны;

x7 - натуральный логарифм выручки;

x8 - рентабельность собственного капитала;

x9 - финансовый леверидж.

Если Div больше 0, то компания в следующем году выплатит дивиденды.

Далее необходимо оценить прогнозную силу полученной модели. Для этого выборка была поделена на две части - на 80% данных строилась логистическая модель, а 20% компаний было оставлено для проверки ее прогнозной силы. Согласно оценке вероятность ошибки первого рода, когда компании, которые не выплачивали дивиденды, отмечаются как выплатившие, составляет 26,6%, а вероятность ошибки второго рода, когда компании выплатили дивиденды, а модель предсказала для них невыплату, - 28,8%.

В целом общая доля неправильных ответов составляет всего 27,5%. Следовательно, прогнозная сила построенной нами модели равна 72,5%. Таким образом, по результатам модели можно сделать выводы о влиянии рассматриваемых внутренних и внешних факторов на факт выплаты дивидендов. Согласно полученным расчетам, из шести поставленных гипотез по двум блокам полностью подтвердились четыре гипотезы (табл. 2).

Таблица 2. Результаты проверки поставленных в работе гипотез о влиянии внутренних и внешних переменных на дивидендные выплаты

| Гипотезы | Влияние на Div выплаты (Y) | Характер связи | Результат проверки гипотезы |

| Гипотеза 1 | |||

| 1.1 Компании большего размера с большей вероятностью склонны к выплате дивидендов | Выручка: Y | ↑↑ | Подтвердилась |

| 1.2 Чем выше показатели рентабельности, тем выше вероятность выплаты дивидендов |

ROA: Y ROE: Y ROCE: Y |

↑↑ | Подтвердилась только для ROE, остальные показатели рентабельности оказались незначимыми |

| 1.3 Фирмы с высоким значением финансового левериджа будут с большей вероятностью осуществлять дивидендные выплаты | Леверидж: Y | ↑↑ | Не подтвердилась. Связь обратная |

| Гипотеза 2 | |||

| 2.1. Рост уровня инфляции сокращает возможности компании выплачивать дивиденды | Уровень инфляции: Y | ↓↑ | Не подтвердилась. Связь прямая |

| 2.2. Принадлежность компании к определенной отрасли существенно влияет на выплаты по дивидендам | Отрасль (дамми-переменная) | ↓↑ | Подтвердилась |

| 2.3.Основные макроэкономические показатели оказывают влияние на дивидендный выбор |

RTSI: Y OilPrice: Y CrRating: Y |

↑↑ | Подтвердилась |

|

GDPgrowth: Y ExRate: Y |

↓↑ | Подтвердилась | |

Источник: авторская разработка

В результате исследования подтвердились предполагаемые зависимости между выплатой дивидендов и размером компании, рентабельностью, отраслевой спецификой и макроэкономическими показателями. Причины данных зависимостей подробно были описаны при постановке гипотез с учетом специфики российского рынка, поэтому во избежание повторения одних и тех же обоснований рассмотрим те гипотезы, которые не подтвердились в ходе работы.

Из блока внешних факторов не подтвердилась гипотеза, согласно которой между уровнем инфляции и дивидендными выплатами предполагалось наличие обратной связи. Положительный знак перед коэффициентом говорит о прямой связи между данными переменными. Это означает, что чем выше уровень инфляции, тем более вероятна выплата дивидендов. Согласно первоначальному предположению, повышение уровня инфляции подрывает способность компании к выплате дивидендов из-за роста издержек, который вовремя не отражается в ценовой политике и, как следствие, приводит к уменьшению чистой прибыли. М. Гордон [20], анализируя методы учета товарно-материальных ценностей при росте темпов инфляции, подтверждает исходное предположение.

Из блока внутренних факторов гипотеза о прямой связи между финансовым левериджем и дивидендами также не подтвердилась для российских компаний. Согласно первоначальному предположению, повышение уровня инфляции подрывает способность компании к выплате дивидендов из-за роста издержек, который вовремя не отражается в ценовой политике и, как следствие, приводит к уменьшению чистой прибыли. Однако наличие прямой связи между уровнем инфляции и дивидендными выплатами можно объяснить ментальностью русского народа и его стремлением к получению как можно большего дохода в кратчайшие сроки. Таким образом, в условиях высокой инфляции с учетом риска инвесторы могут предпочесть получение прибыли сегодня в виде дивидендов получению возможной сверхприбыли от прироста капитала завтра.

Результаты проведенного исследования, представленные в данной работе, позволят менеджерам компании, акционерам, потенциальным инвесторам и другим заинтересованным лицам производить мониторинг текущего положения компании и прогнозировать последствия влияния внешних и внутренних факторов.

Список литературы

1. Kouki M., Guizani M. Ownership Structure and Dividend Policy Evidence from the Tunisian Stock Market. European Journal of Scientific Research, 2009, vol. 25(1), pp. 42-53.

2. Li Kai, Xinlei Zhao. Asymmetric Information and Dividend Policy. Financial Management, 2008, vol. 37(4), pp. 673-694.

3. DeAngelo H., DeAngelo L., Stultz R. Dividend Policy and the Earned/Contributed Capital Mix: A test of the life-cycle theory. Journal of Financial Economics, 2006, vol. 81, no. 2, pp. 227-254.

4. DeAngelo H., DeAngelo L., Skinner D. Are Dividends Disappearing? Dividend Concentration and Consolidation of Earnings. Journal of Financial Economics, 2004, vol. 72, pp. 425-456.

5. Abdelsalam O., El-Masry A., Elsegini S. Board Composition, Ownership Structure and Dividend Policies in an Emerging Market: Further Evidence from CASE 50. Managerial Finance, 2008, vol. 34, iss. 12, pp. 953-964.

6. Пирогов Н.К., Волкова Н.Н. Дивидендная политика компаний на развивающихся рынках // Корпоративные финансы. 2009. № 4. С. 57-77.

7. Fama E., French K.R. Disappearing Dividends: Changing Firm Characteristics or Lower Propensity to Pay? Journal of Financial Economics, 2001, vol. 60, no. 1, pp. 3-43.

8. Ho H. Dividend Policies in Australia and Japan. International Advances in Economic Research, 2003, vol. 9, iss. 2, pp. 91-100.

9. Al-Malkawi H.-A., Rafferty M., Pillai R. Dividend Policy: A review of theories and empirical evidence. International Bulletin of Business Administration, 2010, iss. 9, pp. 171-200.

10. Reddy Y.S., Rath S. Disappearing Dividends in Emerging Markets? Evidence from India. Emerging Markets Finance & Trade, 2005, vol. 41, iss. 6, pp. 58-82.

11. Grullon G., Michaely R., Swaminathan B. Are Dividend Changes a Sign of Firm Maturity? Journal of Business, 2002, vol. 75, no. 3, pp. 387-424.

12. Morck R., Yeung B. Dividend Taxation and Corporate Governance. Journal of Economic Perspectives, 2005, vol. 19, iss. 3, pp. 163-180. doi: 10.1257/089533005774357752

13. Short H., Zhang H., Keasey K. The Link Between Dividend Policy and Institutional Ownership. Journal of Corporate Finance, 2002, vol. 8, pp. 105-122.

14. Truong T., Heaney R. Largest Shareholder and Dividend Policy Around the World. Quarterly Review of Economics and Finance, 2007, vol. 47, no. 5, pp. 667-687.

15. Wei J., Zhang W., Xiao J. Dividend Payment and Ownership Structure in China. Corporate Governance. Advances in Financial Economics, 2004, vol. 9, pp. 187-219.

16. Al-Kuwari D. Are Large Shareholders Conducting Influential Monitoring in Emerging Markets? An Investigation into the Impact of Large Shareholders on Dividend Decisions: The Case of Kuwait. Research in World Economy, 2012, vol. 3, no. 2, pp. 52-67.

17. Aivazian V., Booth L., Cleary S. Do Emerging Market Firms Follow Different Dividend Policies from U.S. Firms? The Journal of Financial Research, 2003, vol. 26, no. 3, pp. 371-387.

18. Baker K., Dutta S., Saadi S. Impact of Financial and Multinational Operations on Manager Perceptions of Dividends. Global Finance Journal, 2008, vol. 19, no. 2, pp. 171-186.

19. Федорова Е.А., Гиленко Е.В. Применение моделей бинарного выбора для прогнозирования банкротства банков // Экономика и математические методы. 2013. № 1. С. 106-118.

20. Gordon M.J. Optimal Investment and Financing Policy. Journal of Finance, 1963, vol. 18, iss. 2, pp. 264-272.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ