АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ В ДИНАМИКЕ

- Сравнительный аналитический баланс

- Анализ платежеспособности

- Анализ рыночной устойчивости

- Анализ финансовой устойчивости

- Оценка ликвидности баланса

- Анализ деловой активности

- Анализ финансовых результатов

- Анализ рентабельности и оценка доходности

- Балльная оценка финансовой устойчивости

- Расчет стоимости чистых активов

- Оценка кредитоспособности заемщика

- Модели оценки вероятности банкротства

- Расчет эффекта финансового рычага

- Данные для финансового анализа

Сравнительный аналитический баланс

Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики:

- общая стоимость имущества организации;

- стоимость иммобилизованных и мобильных средств;

- величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платежеспособности, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов

| Наименование показателя | Код строки | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

1. Иммобилизованные активы | |||||||

1.1. Нематериальные активы | 1110+..+1140 | 5 967 | 5 877 | 5 076 | 5 353 | 5 423 | -544 |

1.2. Основные средства | 1150 | 324 515 | 314 415 | 284 433 | 415 362 | 315 698 | -8 817 |

1.3. Долгосрочные финансовые вложения | 1160+1170 | 21 576 | 3 842 | 176 392 | 53 678 | 87 033 | 65 457 |

1.4. Прочие | 1180+1190 | 187 141 | 173 237 | 190 524 | 202 510 | 181 309 | -5 832 |

ИТОГО по разделу 1 | 1100 | 539 199 | 497 371 | 656 425 | 676 903 | 589 463 | 50 264 |

2. Оборотные активы | |||||||

2.1. Запасы | 1210+1220 | 896 164 | 924 500 | 1 016 399 | 1 252 351 | 1 138 343 | 242 179 |

2.2. Дебиторская задолженность | 1230 | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 | 82 689 |

2.4. Краткосрочные финансовые вложения | 1240 | 131 252 | 152 612 | 8 231 | 10 652 | 5 506 | -125 746 |

2.5. Денежные средства | 1250 | 98 563 | 104 238 | 368 828 | 95 632 | 96 214 | -2 349 |

2.6. Прочие | 1260 | 8 875 | 7 219 | 14 580 | 8 658 | 5 682 | -3 193 |

ИТОГО по разделу 2 | 1200 | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 | 193 580 |

ИМУЩЕСТВО, всего | 1600 | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

3. Собственный капитал | |||||||

3.1. Уставный капитал | 1310-1320 | 46 754 | 46 754 | 48 156 | 48 156 | 48 156 | 1 402 |

3.2. Добавочный капитал | 1340+1350 | 498 785 | 579 738 | 608 013 | 569 878 | 579 985 | 81 200 |

3.3. Резервный капитал | 1360 | 2 338 | 2 338 | 2 338 | 2 338 | 2 338 | 0 |

3.4. Прибыль (убыток) | 1370 | 312 458 | 242 903 | 839 853 | 122 | 256 365 | -56 093 |

ИТОГО по разделу 3 | 1300 | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

4. Долгосрочные пассивы | |||||||

4.1. Заемные средства | 1410 | ||||||

4.2. Прочие заемные средства | 1420+..+1450 | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

ИТОГО по разделу 4 | 1400 | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

5. Краткосрочные пассивы | |||||||

5.1. Займы и кредиты | 1510 | 289 370 | 289 370 | -289 370 | |||

5.2. Кредиторская задолженность | 1520 | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

5.3. Доходы будущих периодов | 1530 | 1 732 | 1 692 | 2 289 | 1 056 | -1 732 | |

5.4. Резервы предстоящих расходов и под условные обязательства | 1540 | 98 682 | 28 682 | 56 550 | 33 258 | 66 987 | -31 695 |

5.5. Прочие | 1550 | 8 364 | 5 371 | 6 254 | 8 987 | 98 658 | 90 294 |

ИТОГО по разделу 5 | 1500 | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 | 216 572 |

Заемный капитал, всего | 1400+1500 | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 | 217 335 |

ИСТОЧНИКИ ИМУЩЕСТВА, всего | 1700 | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

Собственные оборотные средства | 1300-1100 | 321 136 | 374 362 | 841 935 | -56 409 | 297 381 | -23 755 |

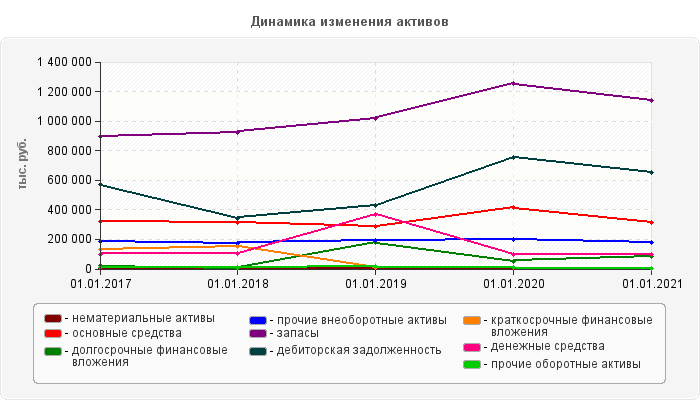

Стоимость нематериальных активов за исследуемый период сократилась на 544 тыс. руб. и составила 5 423 тыс. руб.. Наибольшее уменьшение нематериальных активов наблюдается в период с 01.01.2018 по 01.01.2019, при этом наименьшего значения за весь период стоимость НМА достигла 01.01.2019 и составила 5 076 тыс. руб.

Стоимость основных средств за исследуемый период сократилась на 8 817 тыс. руб. и составила 315 698 тыс. руб. Значительное выбытие основных средств произошло с 01.01.2020 года по 01.01.2021 года, когда стоимость имущества сократилась на 99 664 тыс. руб. и составила 315 698 тыс. руб. Наименьшего значения 284 433 тыс. руб. стоимость основных средств достигла 01.01.2019 года.

Доходные вложения в материальные ценности уменьшились на 408 тыс. руб. и составили 512 тыс. руб.

В период 01.01.2017 года по 01.01.2021 года произошло увеличение на 65 865 тыс. руб. или на 76,13% долгосрочных финансовых вложений.

Стоимость прочих внеоборотных активов за период с 01.01.2017 года по 01.01.2021 года увеличилась на 13 958 тыс. руб. и составила 169 854 тыс. руб.

Стоимость запасов за исследуемый период увеличилась на 230 053 тыс. руб. и составила 1 125 685 тыс. руб. Значительный рост стоимости запасов произошел в период с 01.01.2019 г. по 01.01.2020 г., когда их стоимость возросла на 236 810 тыс. руб.

Дебиторская задолженность в анализируемом периоде возросла. Заметное увеличение в сумме 329 919 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 01.01.2017 года - 33,43%, а по состоянию на 01.01.2021 года - 34,38%

На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2017 года по 01.01.2021 года оборотные активы предприятия за счет роста дебиторской задолженности увеличились на 82 689 тыс. руб.

В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 125 746 тыс. руб.

Сумма свободных денежных средств на предприятии за период с 01.01.2017 года по 01.01.2021 года снизилась на 2 349 тыс. руб. и составила 96 214 тыс. руб.

Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств.

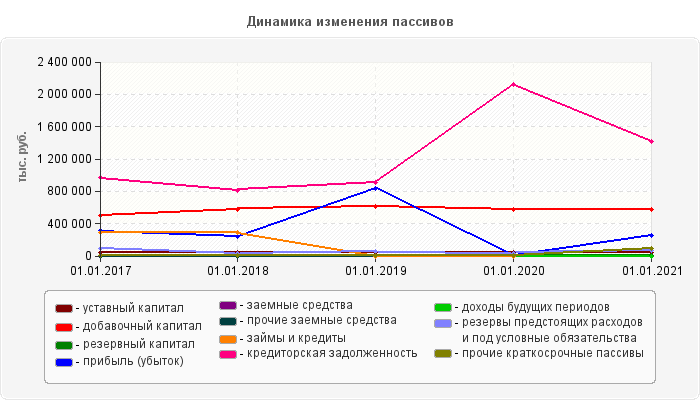

Как видно из приведенной диаграммы, пассив баланса по состоянию на 01.01.2021 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35,65% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0,84% от стоимости имущества, удельный вес краткосрочных обязательств равен 63,51%.

В конце анализируемого периода в составе собственного капитала предприятия выделяется добавочный капитал, резервный капитал, нераспределенная прибыль.

Уровень добавочного капитала возрос на 81 200 тыс. руб. и составил 579 985 тыс. руб. Также в структуре баланса присутствует резервный капитал в сумме 2 338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. Однако ее уровень снизился на 56 093 тыс. руб. и составил 256 365 тыс. руб.

Долгосрочные обязательства, достигая своего максимума в сумме 20 933 тыс. руб. к 01.01.2019 года возрастают к концу периода по сравнению с уровнем на 01.01.2017 года на 763 тыс. руб. и составляют 20 933 тыс. руб. или 96,36% от первоначального уровня. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенные налоговые обязательства.

По строке 1510 баланса (Краткосрочные заемные обязательства) – сумма заемных средств на 01.01.2021 года сократилась по сравнению с положением на 01.01.2017 года на 289 370 тыс. руб. и составила 0 тыс. руб.

Сумма кредиторской задолженности на 01.01.2021 года возросла по сравнению с положением на 01.01.2017 года на 449 075 тыс. руб. и составила 1 414 327 тыс. руб. Значительное увеличение кредиторской задолженности на 1 209 310 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2017 года ее сумма составляет 43,02% общей стоимости имущества предприятия, а на 01.01.2021 года - 56,85%.

В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

|

Соотношение дебиторской и кредиторской задолженности в исследуемом периоде не изменилось, как на начало анализируемого периода так и на конец, кредиторская превышала дебиторскую задолженность. На 01.01.2017 г. дебиторская задолженность составляла 59,04%, кредиторской задолженности, а на 01.01.2021 г. 53,86% кредиторской задолженности не покрывалось дебиторской задолженностью. При этом по состоянию на 01.01.2017 г. кредиторская задолженность превышает дебиторскую на 69,4%, а по состоянию на 01.01.2021 г. на 116,7%. Таким образом, за исследуемый период увеличилось отвлечение средств из оборота предприятия, возросло косвенное кредитование средствами данной организации других предприятий. Организация несет убытки от обесценения дебиторской задолженности. Необходимо принять всевозможные меры по взысканию дебиторской задолженности в целях покрытия задолженности предприятия перед кредиторами.

Увеличение активов на 243 844 тыс. руб. сопровождается одновременным увеличением обязательств предприятия на 217 335 тыс. руб. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие увеличения задолженности организации без эквивалентного роста активов, отношение текущих пассивов к текущим активам изменилось и повлекло ухудшение платежеспособности.

Анализ платежеспособности

Платежеспособность организации является внешним признаком его финансовой устойчивости и обусловлена степенью обеспеченности оборотных активов долгосрочными источниками. Она определяется возможностью организации наличными денежными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим не только для самих организаций с целью оценки и прогнозирования их дальнейшей финансовой деятельности, но и для их внешних партнеров и потенциальных инвесторов.

Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. Их способности превращаться в денежную наличность, так как зависит от нее напрямую.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Коэффициент общей ликвидности (Л1) | 1,329 | 1,36 | 1,964 | 0,99 | 1,238 | -0,091 |

Коэффициент абсолютной ликвидности (Л2) | 0,182 | 0,233 | 0,413 | 0,05 | 0,067 | -0,115 |

Коэффициент быстрой ликвидности (Л3 «критической оценки») | 0,64 | 0,548 | 0,896 | 0,41 | 0,502 | -0,138 |

Коэффициент текущей ликвидности (Л4 покрытия долгов) | 1,35 | 1,385 | 2,009 | 0,999 | 1,255 | -0,095 |

Коэффициент маневренности функционирующего капитала (Л5) | 2,029 | 2,176 | 1,103 | -1 077,755 | 2,954 | 0,925 |

Доля оборотных средств в активах (Л6) | 0,76 | 0,755 | 0,737 | 0,758 | 0,763 | 0,003 |

Коэффициент обеспеченности собственными оборотными средствами (Л7) | 0,247 | 0,265 | 0,491 | -0,01 | 0,192 | -0,055 |

Коэффициент восстановления платежеспособности предприятия (Л8) | 0,699 | 0,701 | x | 0,247 | 0,692 | |

Коэффициент утраты платежеспособности предприятия (Л9) | x | x | 1,083 | x | x |

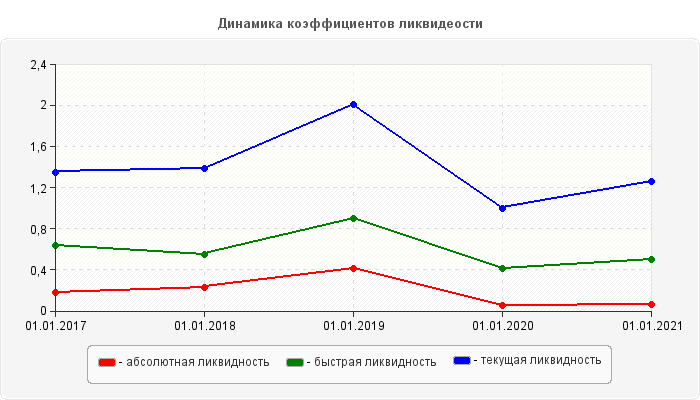

Коэффициент общей ликвидности (Л1) показывает, какая часть общей величины обязательств организации может быть погашена за счет всей суммы его оборотных активов и определяется отношением суммы всех текущих активов предприятия к сумме его долгосрочных и краткосрочных обязательств. Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение краткосрочных средств над обязательствами более чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала, а также о нерациональном вложении средств и неэффективном их вложении. В период с 01.01.2017 по 01.01.2021 уровень общей ликвидности возрос на 0,091 и составил 1,238. Это свидетельствует о снижении финансового риска, связанного с тем, что после погашения долгов у организации может не остаться активов для продолжения деятельности.

Коэффициент абсолютной (Л2) ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Чем выше его величина, тем больше гарантия погашения долгов. Нормальное значение должно быть не менее 0,2. Значение коэффициента за период c 01.01.2017 года по 01.01.2021 года снизилось на 0.115 и составило 0.067, т.е. платежеспособность организации снизилась до уровня ниже рекомендуемого. Однако она была в состоянии немедленно выполнить свои текущие обязательства за счет денежных средств 01.01.2017 года на 18.2%, а 01.01.2021 года 6.7%. Максимального значения 41,3% абсолютная ликвидность достигала на 01.01.2019 г., а наименьшего значения 5% на 01.01.2020 г.

Коэффициент текущей ликвидности (покрытия долгов) Л4 характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам. Нормальным считается значение коэффициента 2 и более, но в зависимости от форм расчетов, скорости оборачиваемости оборотных средств значение может быть и существенно ниже, но не меньше 1. Значение ниже 1 говорит о высоком финансовом риске, организация не в состоянии стабильно оплачивать текущие счета. Чем больше величина этого показателя, тем больше уверенность кредиторов, что долги будут погашены. Значение коэффициента текущей ликвидности на 01.01.2021 года снизилось по сравнению c 01.01.2017 года на 0.095 и составило 1.255, что ниже рекомендуемого, т.е. на 01.01.2017 года организация была в состоянии выполнить текущие обязательства реализуя свои ликвидные активы по балансовой стоимости на 135%, а на 01.01.2021 года - на 125.5%. Таким образом, платежеспособность организации за анализируемый период снизилась. Максимальная текущая ликвидность в 200,9% достигала на 01.01.2019 г., а минимальная 99,9% на 01.01.2020 г.

Коэффициент маневренности функционирующего капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Уменьшение показателя в динамике является положительным фактом. К концу периода на 01.01.2021 года анализируемый показатель возрос, что говорит об ухудшении структуры баланса организации.

Доля оборотных средств в активах (Л6) определяется с целью анализа работы предприятий одной отраслевой принадлежности. Нормативное значение устанавливается в оптимальной величине исходя из отраслевой специфики бизнес-процессов. В общем случае приветствуется доля оборотных средств в активах в величине от 50% и выше. Также положительно оценивается увеличение данной доли в динамике — при ее измерении в разные периоды. На протяжении всего анализируемого периода в ОАО "Арсенал" (ПРИМЕР) увеличилась доля оборотных средств в активах на 0,3% и составила 76,3%. За анализируемый период уровень данного показателя достиг оптимального значения для организации. Среднее значение доли оборотных средств в отраcли на 01.01.2021 года составляет 41,9%, что меньше на 34,4% чем в ОАО "Арсенал" (ПРИМЕР)

Оценка прогнозной платежеспособности компании основана на значениях коэффициентов утраты или восстановления платежеспособности. Показатель утраты платежеспособности рассчитывается в случае, если оба коэффициента Л4 или Л7 принимают значение в пределах нормы (соответственно, если Л4≥2 и Л7≥0.1). Коэффициент восстановления платежеспособности предприятия рассчитывается в случае, если один из коэффициентов Л4 или Л7 принимает значение меньше рекомендуемого (соответственно, если Л4<2 или Л7<0.1). Расчетное значение коэффициента восстановления платежеспособности на 01.01.2021 года свидетельствует, что в течение ближайших шести месяцев, с учетом сложившихся тенденций, у ОАО "Арсенал" (ПРИМЕР) не возникнет реальной возможности восстановить платежеспособность.

Анализ рыночной устойчивости

Рыночная устойчивость предприятия – это его способность функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Для обеспечения рыночной устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Коэффициент обеспеченноcти собственными оборотными средствами (У1) | 0,188 | 0,245 | 0,459 | -0,027 | 0,157 | -0,031 |

Коэффициент обеспеченности материальных запасов собственными средствами (У2) | 0,359 | 0,405 | 0,83 | -0,045 | 0,264 | -0,095 |

Коэффициент маневренности собственных средств (У3) | 0,373 | 0,429 | 0,562 | -0,091 | 0,335 | -0,038 |

Коэффициент маневренности (У4) | 0,365 | 0,42 | 0,554 | -0,088 | 0,328 | -0,037 |

Коэффициент мобильности всех средств (У5) | 0,76 | 0,755 | 0,737 | 0,758 | 0,763 | 0,003 |

Коэффициент мобильности оборотных средств (У6) | 0,135 | 0,168 | 0,205 | 0,05 | 0,054 | -0,081 |

Коэффициент обеспеченности запасов и затрат собственными источниками их формирования (У7) | 0,381 | 0,427 | 0,85 | -0,028 | 0,283 | -0,098 |

Коэффициент обеспеченности собственными оборотными средствами (У1) отражает долю собственных оборотных средств во всех оборотных активах организации. С помощью него можно определить, способно ли данное предприятие осуществлять финансирование текущей деятельности только собственными оборотными средствами. Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности собственного капитала и внеоборотных активов организации к ее оборотным активам. Рекомендуемое нормативное значение показателя должно быть не менее 0.1. Коэффициент обеспеченности собственными оборотными средствами за анализируемый период уменьшился на -3,1 пункта и составил 15,7%. Это говорит о том, что как в начале, так и в конце анализируемого периода организация осуществляла деятельность на пределе своих финансовых возможностей, при этом за анализируемый период финансовая устойчивость снизилась. Наибольшего значения 0,459 показатель достигал на 01.01.2019 г.

Коэффициент маневренности собственных средств (У3) показывает, способность организации поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. Данный показатель определяется как отношение собственных оборотных средств организации к общей величине собственных средств. Рекомендуемое значение коэффициента находится в диапазоне от 0,2 до 0,5. Значение коэффициента маневренности на 01.01.2021 г. составило 0,335, что в пределах допустимого уровня, т.е. собственные средства организации мобильны, достаточная часть их вложена не в основные средства и иные внеоборотные активы, а в оборотные средства.

Коэффициент мобильности всех средств (У5) отражает долю мобильной части имущества (текущих активов) во всех активах и определяется как отношение оборотных средств к валюте баланса. За анализируемый период с 01.01.2017 г. по 01.01.2021 г. увеличилась доля средств, предназначенная для погашения долгов, на 0,3 пунктов и составила 76,3%. Это говорит о росте возможностей ОАО "Арсенал" (ПРИМЕР) обеспечивать бесперебойную работу, рассчитываясь с кредиторами. Максимального значения мобильность всех средств 76,3% достигала на 01.01.2021 г., а наименьшего значения 73,7% на 01.01.2019 г.

Коэффициент мобильности оборотных средств (У6) показывает долю готовых к платежу средств в общей сумме средств, направляемых на погашение краткосрочных долгов и определяется делением наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к стоимости оборотных активов. К концу анализируемого периода доля абсолютно готовых к платежу средств в общей сумме средств, направляемых на погашение краткосрочных долгов, уменьшилась на 8,1 пунктов и составила 5,4% от общей суммы оборотных активов организации. Наибольшего значения 20.5% данный показатель достигал на 01.01.2019 г., а наименьшего значения 5% на 01.01.2020 г.

Коэффициент обеспеченности материальных запасов собственными источниками их формирования (У7) показывает, какая часть запасов и затрат финансируется за счет собственных источников. Рекомендуемый норматив находится в диапазоне 0,6 - 0,8, т.е. 60 - 80% запасов организации должно финансироваться посредством собственного капитала. Значение данного показателя как на начало, так и на конец периода, ниже его нормального уровня. Это свидетельствует о том, что организация не в состоянии покрывать за счет собственных источников необходимые размеры запасов и затрат (обоснованная потребность в запасах и затратах в те периоды, когда скорость их оборота выше). При этом по состоянию на 01.01.2021 г. за счет собственных оборотных и долгосрочных заемных средств покрывается на 9,8% меньше запасов и затрат, чем в начале периода.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Индекс постоянного актива (У8) | 0,627 | 0,571 | 0,438 | 1,091 | 0,665 | 0,038 |

Коэффициент имущества производственного назначения (У10) | 0,639 | 0,702 | 0,671 | 0,688 | 0,689 | 0,05 |

Коэффициент структуры долгосрочных вложений (У11) | 0,037 | 0,041 | 0,032 | 0,031 | 0,036 | -0,001 |

Коэффициент имущества производственного назначения (У10) характеризует долю активов основной производственно-хозяйственной деятельности в общей стоимости активов предприятия. Нормативным считается значение коэффициента большее либо равное 0,5. Уровень коэффициента имущества производственного назначения в течение всего периода был выше нормы, что свидетельствует о приоритетности вложения капитала в производственную сферу и сферу обращения, а также о возможности маневрировать ресурсами и капиталом для обеспечения финансовой стабильности при изменении внешней рыночной среды. При этом наблюдается увеличение данного показателя, что является положительной характеристикой для предприятия. Максимального значения в 0,702 уровень коэффициента достигал 01.01.2018 года, а минимального 0,639 – 01.01.2017 года.

Коэффициент структуры долгосрочных вложений (У11) показывает долю, которую составляют долгосрочные обязательства в объеме внеоборотных активов организации. Уровень данного показателя организации свидетельствует о невозможности привлечения долгосрочных кредитов и займов. В последнем анализируемом периоде наблюдается рост доли постоянных активов, финансируемых за счет долгосрочных заемных источников с 3,1% до 3,6%. Таким образом, стоимость использования внеоборотных активов возросла. При этом максимального значения 4,1% данный показатель достигал по состоянию на 01.01.2018 года, а минимального значения 3,1% на 01.01.2020 года

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Коэффициент автономии (У12 финансовой независимости) | 0,383 | 0,43 | 0,601 | 0,222 | 0,356 | -0,027 |

Коэффициент концентрации заемного капитала (У13) | 0,617 | 0,57 | 0,399 | 0,778 | 0,644 | 0,027 |

Коэффициент капитализации (У14 финансового риска) | 1,608 | 1,325 | 0,663 | 3,514 | 1,805 | 0,197 |

Коэффициент финансирования (У15) | 0,622 | 0,755 | 1,509 | 0,285 | 0,554 | -0,068 |

Коэффициент соотношения мобильных и иммобилизованных средств (У16) | 3,162 | 3,075 | 2,795 | 3,138 | 3,22 | 0,058 |

Коэффициент устойчивого финансирования (У17) | 0,392 | 0,44 | 0,61 | 0,229 | 0,365 | -0,027 |

Коэффициент автономии (финансовой независимости) У12 показывает долю активов, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к сумме капитала (активов) организации. Рекомендуемое значение коэффициента финансовой независимости должно быть более 0,5. Максимального значения коэффициент автономии 0,601 достигал на 01.01.2019 г., а наименьшего значения 0,222 на 01.01.2019 г. Уровень коэффициента автономии за анализируемый период снизился на -0,027 и составил 0,356. Такое значение показателя дает основание предполагать, что обязательства организации не могут быть покрыты его собственными средствами. Снижение показателя свидетельствует об уменьшении финансовой независимости, снижает гарантии погашения организацией своих обязательств, а также шансы организации справиться с непредвиденными обстоятельствами, возникающими в рыночной экономике. Оценка значения коэффициента концентрации заемного капитала подтверждает этот вывод.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Коэффициент долгосрочного привлечения заемных средств (У18) | 0,023 | 0,023 | 0,014 | 0,033 | 0,023 | 0 |

Удельный вес долгосрочных заемных средств в общей сумме привлеченных средств (У19) | 0,015 | 0,017 | 0,021 | 0,01 | 0,013 | -0,002 |

Коэффициент краткосрочной задолженности (У20) | 0,985 | 0,983 | 0,979 | 0,99 | 0,987 | 0,002 |

Коэффициент кредиторской задолженности (У21) | 0,759 | 0,725 | 0,978 | 0,99 | 0,986 | 0,227 |

Коэффициент автономии источников формирования запасов и затрат (У22) | 0,509 | 0,547 | 0,976 | 1,59 | 0,934 | 0,425 |

Коэффициент прогноза банкротства (У23) | 0,152 | 0,195 | 0,346 | -0,013 | 0,128 | -0,024 |

По состоянию на 01.01.2021 доля долгосрочны обязательств в структуре заемного капитала снизилась на 0,2 процентных пункта и составляла 1,3%. При этом в течение этого периода коэффициент структуры заемного капитала снижался до 1%, что на 0,3% ниже значения на 01.01.2021. Таким образом, возросло финансирование расходов на оборотные активы, которые обеспечивают текущую деятельность компании. При этом зависимость от краткосрочных обязательств, требующих срочного погашения, также увеличилась. Это снижает финансовую устойчивость бизнеса и требует увеличения доли ликвидных активов в структуре баланса.

Анализ финансовой устойчивости

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

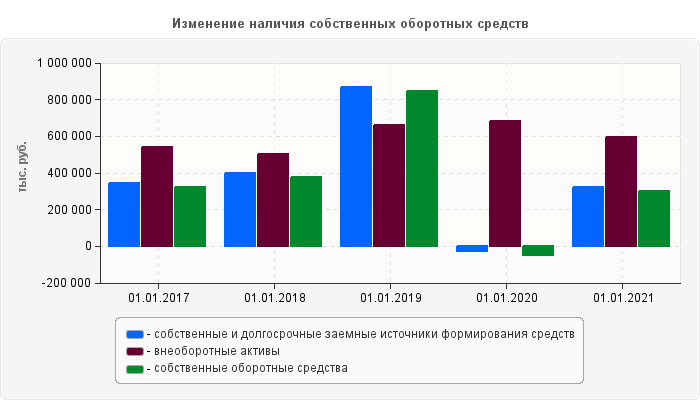

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

1. Источники формирования собственных оборотных средств | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

2. Внеоборотные активы | 539 199 | 497 371 | 656 425 | 676 903 | 589 463 | 50 264 |

3. Наличие собственных оборотных средств | 321 136 | 374 362 | 841 935 | -56 409 | 297 381 | -23 755 |

4. Долгосрочные пассивы | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

5. Наличие собственных и долгосрочных заемных источников формирования средств | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 | -22 992 |

6. Краткосрочные заемные средства | 289 370 | 289 370 | 0 | 0 | 0 | -289 370 |

7. Общая величина основных источников формирования запасов и затрат | 630 676 | 683 902 | 862 868 | -35 476 | 318 314 | -312 362 |

8. Общая величина запасов | 896 164 | 924 500 | 1 016 399 | 1 252 351 | 1 138 343 | 242 179 |

9. Излишек (+), недостаток (-) собственных оборотных средств | -575 028 | -550 138 | -174 464 | -1 308 760 | -840 962 | -265 934 |

10. Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов | -554 858 | -529 968 | -153 531 | -1 287 827 | -820 029 | -265 171 |

11. Излишек (+), недостаток (-) общей величины основных источников формирования запасов и затрат | -265 488 | -240 598 | -153 531 | -1 287 827 | -820 029 | -554 541 |

Трехкомпонентный показатель типа финансовой ситуации, S | 0, 0, 0 | 0, 0, 0 | 0, 0, 0 | 0, 0, 0 | 0, 0, 0 |

| Условия | |||

| S = 1, 1, 1 | S = 0, 1, 1 | S = 0, 0, 1 | S = 0, 0, 0 |

| Абсолютная независимость | Нормальная независимость | Неустойчивое финансовое состояние | Кризисное финансовое состояние |

| Оценка риска финансовой неустойчивости | |||

| Безрисковая зона | Зона допустимого риска | Зона критического риска | Зона катастрофического риска |

В начале анализируемого периода на 01.01.2017 г. организация имеет кризисное финансовое состояние, при котором оно находится на грани банкротства, поскольку денежные средства, краткосрочные ценные бумаги и дебиторская задолженность организации не покрывают даже его кредиторской задолженности и просроченных ссуд. Равновесие платежного баланса обеспечивается за счет просроченных платежей по оплате труда, кредитам банка и заемным средствам, поставщикам, по налогам и сборам и т.д.

По состоянию на 01.01.2021 г. по сравнению с 01.01.2017 г. финансовое положение не изменилось. Оценивается оно как кризисное.

Таким образом в течение всего анализируемого периода у ОАО "Арсенал" (ПРИМЕР) наблюдается кризисное финансовое состояние. При кризисном и неустойчивом финансовом состоянии устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат. В связи с тем, что положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором - величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

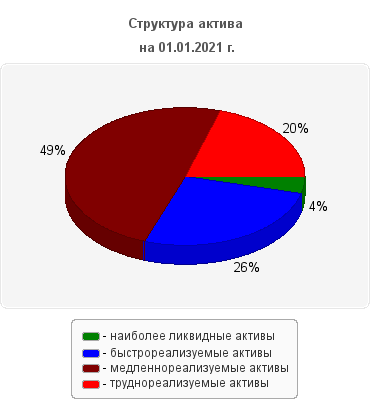

Оценка ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

| АКТИВ | условия абсолютной ликвидности | ПАССИВ |

| А1 – денежные средства организации и краткосрочные финансовые вложение | А1 ≥ П1 | П1 – кредиторская задолженность, а также ссуды, не погашенные в срок |

| А2 – дебиторская задолженность и прочие активы | А2 ≥ П2 | П2 – краткосрочные кредиты и заемные средства |

| А3 – «Запасы и затраты» (за исключением «Расходов будущих периодов») и «Долгосрочные финансовые вложения» | А3 ≥ П3 | П3 – долгосрочные кредиты и заемные средства |

| А4 – статьи раздела I актива баланса «Внеоборотные активы» (за исключением «Долгосрочные финансовые вложения») | А4 ≤ П4 | П4 – статьи раздела III пассива баланса «Капитал и резервы» |

Если одно или несколько неравенств имеют противоположный знак, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

1. Текущая ликвидность отражает абсолютную величину покрытия краткосрочных обязательств с помощью наиболее ликвидных активов. Считается нормальной, если соблюдается условие, (А1+А2) ≥ (П1+П2), это свидетельствует о платежеспособности на ближайший к рассматриваемому моменту промежуток времени.

2. Перспективная ликвидность показывает в абсолютной величине превышения медленно реализуемых активов над долгосрочными обязательствами, характеризуется условием: А3 ≥ П3. Перспективная платежеспособность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, из которых представлена лишь часть, поэтому этот прогноз носит приближенный характер.

Результаты расчетов по данным ОАО "Арсенал" (ПРИМЕР) показывают, что сопоставление итогов групп по активу и пассиву имеет следующий вид:

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

А1. Наиболее ликвидные активы | 229 815 | 256 850 | 377 059 | 106 284 | 101 720 | -128 095 |

А2. Быстрореализуемые активы | 578 727 | 347 910 | 441 517 | 765 514 | 658 223 | 79 496 |

А3. Медленнореализуемые активы | 916 820 | 927 515 | 1 192 212 | 1 305 377 | 1 224 864 | 308 044 |

А4. Труднореализуемые активы | 518 543 | 494 356 | 480 612 | 623 877 | 502 942 | -15 601 |

П1. Наиболее срочные обязательства | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

П2. Краткосрочные пассивы | 297 734 | 294 741 | 6 254 | 8 987 | 98 658 | -199 076 |

П3. Долгосрочные пассивы | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

П4. Постоянные пассивы | 960 749 | 902 107 | 1 557 199 | 654 808 | 953 831 | -6 918 |

Условие (А1 ≥ П1) | А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | |

Текущая ликвидность | -454 444 | -499 594 | -94 692 | -1 253 513 | -753 042 | -298 598 |

Перспективная ликвидность | 896 650 | 907 345 | 1 171 279 | 1 284 444 | 1 203 931 | 307 281 |

На 01.01.2021 ОАО "Арсенал" (ПРИМЕР) не достигались условия абсолютной ликвидности баланса, как и в течение всего анализируемого периода.

Ликвидность баланса на начало анализируемого периода можно охарактеризовать как недостаточную. При этом в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Однако следует отметить, что перспективная ликвидность отражает некоторый платежный излишек.

В конце анализируемого периода, по состоянию на 01.01.2021 г. ситуация не изменилась. Ликвидность баланса также можно охарактеризовать как недостаточную. При этом отсутствует возможность увеличения текущей ликвидности в недалеком будущем, но сохраняется – в отдаленной перспективе.

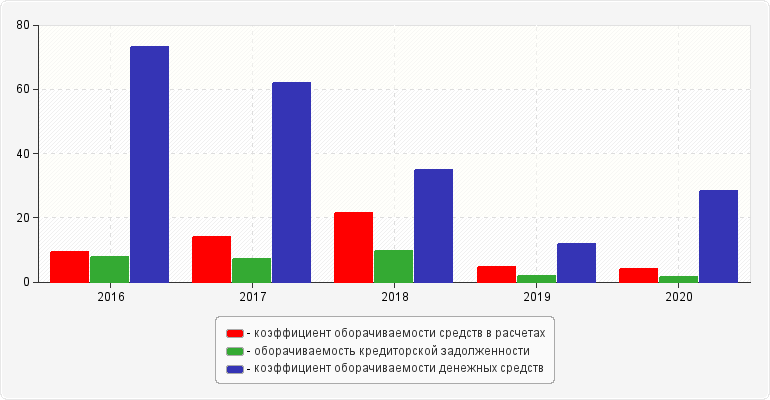

Анализ деловой активности

Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов.

Для анализа деловой активности организации используются две группы показателей:

1. Общие показатели оборачиваемости;

2. Показатели управления активами.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Коэффициент общей оборачиваемости капитала (Д1) | 2,849 | 2,933 | 3,633 | 1,02 | 1,024 | -1,825 |

Продолжительность оборота капитала, дни (Д2) | 126 | 123 | 99 | 353 | 351 | 225 |

Коэффициент оборачиваемости мобильных средств (Д3) | 3,641 | 3,874 | 4,879 | 1,363 | 1,347 | -2,294 |

Продолжительность оборота оборотных активов, дни (Д4) | 99 | 93 | 74 | 264 | 267 | 168 |

Доля оборотных активов в общей величине капитала (Д5) | 0,782 | 0,757 | 0,745 | 0,748 | 0,761 | -0,021 |

Коэффициент отдачи нематериальных активов (Д6) | 1 155,559 | 1 057,713 | 1 498,721 | 517,431 | 502,738 | -652,821 |

Фондоотдача, обороты (Д7) | 21,454 | 19,607 | 27,412 | 7,711 | 7,41 | -14,044 |

Коэффициент отдачи собственного капитала (Д8) | 8,114 | 7,233 | 6,926 | 2,547 | 3,594 | -4,52 |

Коэффициент общей оборачиваемости капитала (Д1) показывает эффективность использования имущества, отражает скорость оборота всего капитала организации. Определяется как отношение выручки от продаж к средней стоимости активов. Замедление оборачиваемости совокупного капитала произошло как за счет изменения структуры капитала (уменьшения доли оборотного капитала в общей его сумме), так и за счет замедления оборачиваемости последнего. При этом продолжительность нахождения капитала в активах организации возросла на 225 дн. и составила за 2020 г. 351 дн. Наибольшего значения коэффициент общей оборачиваемости капитала 3,633 достиг за 2018 г, а наименьшего значения 1.02 дн. - за 2019 г.

Коэффициент оборачиваемости мобильных средств (Д3) показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных). Продолжительность оборота мобильных средств возросла на 168 дн. За счет замедления оборачиваемости оборотного капитала в конце анализируемого периода организация недополучило прибыли на сумму -130 356,5 тыс. руб. Величина дополнительно привлекаемых в оборот оборотных средств в результате замедления оборачиваемости составила 1 264 084,3 тыс. руб.

Коэффициент отдачи нематериальных активов (Д6) показывает эффективность использования нематериальных активов и рассчитывается как отношение выручки от реализации к сумме нематериальных активов. Коэффициент оборачиваемости нематериальных активов концу анализируемого периода снизился на -652.821 и составил 502,738 оборотов, т.е. уменьшился дополнительный доход на рубль капитала, вложенного в нематериальные активы. Наибольшая эффективность отдачи нематериальных активов 1 498,721 наблюдалась за 2018 г., а минимальный 502,738 - за 2020 г.

Фондоотдача (Д7) показывает, сколько выручки приходится на единицу стоимости основных средств, и в зависимости от этого определяется степень их использования или эффективность. Т.е чем значение фондоотдачи выше, тем эффективнее используются на предприятии его основные средства. Фондоотдача за исследуемый период сократилась на 14,044 тыс. руб. и составила 7,41 тыс. руб. Значительное снижение фондоотдачи произошло с 01.01.2019 года по 01.01.2020 года, когда эффективность основных средств сократилась на 2,613 тыс. руб. и составила 1,02 тыс. руб. Наименьшего значения 1,02 тыс. руб. фондоотдача достигла за 2019 г.

Коэффициент отдачи собственного капитала (Д8) равный отношению объема реализации к среднегодовой стоимости собственного капитала показывает скорость оборота собственного капитала, характеризует деловую активность организации. В ОАО "Арсенал" (ПРИМЕР) к концу анализируемого периода этот показатель меньше, чем в начале, на каждый рубль инвестированных собственных средств приходится 3.594 руб. выручки от продаж. Максимального значения 7,233 этот показатель наблюдался за 2017 г., а минимального 2,547 - за 2019 г.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Коэффициент оборачиваемости материальных средств (Д9) | 3,994 | 2,93 | 3,495 | 1,327 | 1,326 | -2,668 |

Продолжительность оборота (срок хранения) запасов, дни (Д12) | 90 | 123 | 103 | 271 | 271 | 181 |

Доля запасов в общей величине оборотных активов (Д15) | 0,474 | 0,563 | 0,577 | 0,573 | 0,594 | 0,12 |

Коэффициент оборачиваемости материальных средств (Д9) показывает число оборотов запасов и затрат за анализируемый период, либо число оборотов основных составляющих запасов и затрат. Себестоимость проданной продукции (товаров, работ, услуг), приходящаяся на один рубль материальных запасов снизилась на 2,668 руб. и составила 1,326. Срок хранения запасов возрос на 181 дн. Наибольшего значения срок хранения запасов 271 дн. достиг за 2019 г., а наименьшего значения 103 дн. - за 2018 г.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Коэффициент оборачиваемости средств в расчетах (Д19) | 9,053 | 13,758 | 21,385 | 4,558 | 3,844 | -5,209 |

Срок оборачиваемости средств в расчетах, дни (Д22) | 40 | 26 | 17 | 79 | 94 | 54 |

Оборачиваемость кредиторской задолженности, обороты (Д25) | 7,558 | 7,058 | 9,563 | 1,785 | 1,534 | -6,024 |

Период погашения кредиторской задолженности, дни (Д26) | 48 | 51 | 38 | 202 | 235 | 187 |

Соотношение дебиторской и кредиторской задолженности (Д27) | 0,835 | 0,513 | 0,447 | 0,392 | 0,399 | -0,436 |

Коэффициент оборачиваемости денежных средств (Д28) | 73,107 | 61,773 | 34,7 | 11,618 | 28,239 | -44,868 |

Коэффициент оборачиваемости средств в расчетах (Д19) характеризует расширение или снижение коммерческого кредита, предоставляемого организацией, а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности. Увеличение срока расчетов с покупателями на 54 дн. привело к привлечению в оборот дополнительные свободных денежных средств в результате оттока денежных средств за счет замедления оборачиваемости дебиторской задолженности на -5.209 оборота.

Коэффициент оборачиваемости кредиторской задолженности (Д25) отражает расширение или снижение коммерческого кредита, предоставляемого организации, а срок оборачиваемости кредиторской задолженности показывает средний срок возврата долгов организацией по текущим обязательствам. Дополнительный приток денежных средств организации возник в связи с увеличением срока погашения кредиторской задолженности на 187 дн. Это говорит о расширении объема финансирования, связанного с ростом срока кредитования, что и изменяет величину притока денежных средств. Данная ситуация может привести к ложному увеличению платежеспособности и ликвидности организации. В течение всего анализируемого периода максимальный срок погашения кредиторской задолженности 235 дн. составил за 2020 г., а минимальный 38 дн. - за 2018 г.

Соотношение дебиторской и кредиторской задолженности (Д27) - показывает сколько дебиторской задолженности приходится на каждый рубль кредиторской задолженности, ее величина за 2020 г. равна 0.399, таким образом дебиторская задолженность меньше кредиторской на 60,1 %. В течение всего анализируемого периода максимального значения 0.513 показатель достигал за 2017 г., а минимального 0.392 - за 2019 г.

Коэффициент оборачиваемости денежных средств (Д28) показывает скорость оборота денежных средств организации. Скорость оборота денежных средств за анализируемый период снизилась на 44,868 до 28,239 оборота в год за счет роста балансовых остатков денежных средств и уменьшения суммы выручки от реализации.

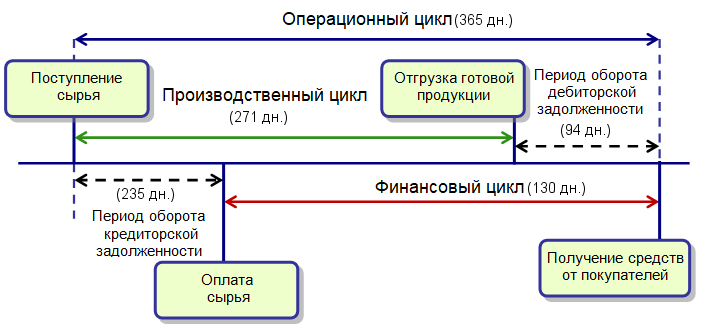

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

1. Операционный цикл (OS), дни | 130 | 149 | 120 | 350 | 365 | 235 |

2. Финансовый цикл (FS), дни | 82 | 98 | 82 | 148 | 130 | 48 |

3. Производственный цикл (PS), дни | 90 | 123 | 103 | 271 | 271 | 181 |

Совокупная длительность операционного цикла организации в отчетном периоде составляла 365 дн. При этом в течение 235 дн. он обслуживался капиталом поставщиков, а в течение 130 дн. – за счет иных источников. Такими источниками, как правило, являются собственные средства организации, а также краткосрочные кредиты банков. Имеет место увеличение операционного цикла, что свидетельствует о снижении эффективности организации. Наименьшего значения операционный цикл составлял 120 дн. за 2018 г. Длительность финансового цикла организации составила 130 дн. - это период полного оборота денежных средств, инвестированных в оборотные активы, начиная с оплаты за сырье, материалы и полуфабрикаты и заканчивая получением денег за отгруженную продукцию. За анализируемый период финансовый цикл сократился, что является положительной тенденцией. Минимальной величины в 82 дн. финансовый цикл достигал за 2018 г.

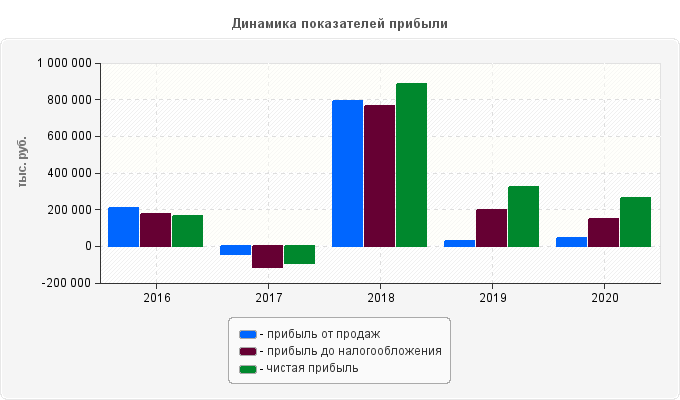

Анализ финансовых результатов

Одним их показателей, на основе которого дается обобщающая оценка финансового состояния организации, является прибыль.

С одной стороны, прибыль – это основной источник финансирования деятельности организации, а с другой – источник доходов бюджетов различных уровней. В ст. 50 ГК РФ сказано, что извлечение прибыли является основной целью деятельности коммерческих организаций.

Анализ формирования финансовых результатов проводится как в самой организации – для целей управления активами, так и внешними пользователями информации, партнерами по бизнесу или акционерами.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

I. Доходы - всего | 7 034 038 | 6 411 000 | 8 389 327 | 2 976 923 | 2 935 282 | -4 098 756 |

в том числе: | ||||||

1. Доходы от обычных видов деятельности | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

2. Проценты к получению | 23 565 | 16 064 | 24 510 | 20 364 | 93 265 | 69 700 |

3. Доходы от участия в других организациях | ||||||

4. Прочие доходы | 155 698 | 131 161 | 157 072 | 258 414 | 133 265 | -22 433 |

II. Расходы – всего | 6 862 005 | 6 532 250 | 7 629 635 | 2 784 423 | 2 788 273 | -4 073 732 |

в том числе: | ||||||

1. Расходы по обычным видам деятельности | 6 647 890 | 6 317 989 | 7 420 219 | 2 673 208 | 2 670 116 | -3 977 774 |

2. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 | 7 964 |

3. Прочие расходы | 203 547 | 195 239 | 181 210 | 98 652 | 99 625 | -103 922 |

III. Отношение общей суммы доходов к общей сумме расходов | 1,025 | 0,981 | 1,1 | 1,069 | 1,053 | 0,028 |

IV. Отношение доходов от обычных видов деятельности к соответствующей сумме расходов | 1,031 | 0,991 | 1,106 | 1,009 | 1,014 | -0,017 |

В отчетный период доходы организации снизились на -4 098 756 тыс. руб. и составили 2 935 282 тыс. руб.

- доходы от обычных видов деятельности снизились на 4 146 023 тыс. руб. или 60.48%

- проценты к получению возросли на 69 700 тыс. руб. или 295.78%

- доходы от участия в других организациях равны нулю.

- прочие доходы снизились на 22 433 тыс. руб. или 14.41%

- расходы по обычным видам деятельности снизились на 3 977 774 тыс. руб. или 59.84%

- проценты к уплате возросли на 7 964 тыс. руб. или 75.36%

- прочие расходы снизились на 103 922 тыс. руб. или 51.06%

| Наименование показателя | Код строки | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

1. Выручка (нетто) от продажи | 2110 | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

2. Себестоимость продаж | 2120 | 3 567 088 | 2 667 088 | 3 392 146 | 1 505 698 | 1 585 241 | -1 981 847 |

3. Валовая прибыль от продаж | 2100 | 3 287 687 | 3 596 687 | 4 815 599 | 1 192 447 | 1 123 511 | -2 164 176 |

4. Коммерческие расходы | 2210 | 2 948 704 | 3 513 105 | 3 877 503 | 1 006 985 | 859 821 | -2 088 883 |

5. Управленческие расходы | 2220 | 132 098 | 137 796 | 150 570 | 160 525 | 225 054 | 92 956 |

6. Прибыль (убыток) от продаж | 2200 | 206 885 | -54 214 | 787 526 | 24 937 | 38 636 | -168 249 |

7. Доходы от участия в других организациях | 2310 | ||||||

8. Проценты к получению | 2320 | 23 565 | 16 064 | 24 510 | 20 364 | 93 265 | 69 700 |

9. Проценты к уплате | 2330 | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 | 7 964 |

10. Прочие доходы | 2340 | 155 698 | 131 161 | 157 072 | 258 414 | 133 265 | -22 433 |

11. Прочие расходы | 2350 | 203 547 | 195 239 | 181 210 | 98 652 | 99 625 | -103 922 |

12. Прибыль (убыток) до налогообложения | 2300 | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 | -25 024 |

13. Текущий налог на прибыль | 2410 | 4 182 | 141 937 | 125 111 | 112 326 | 108 144 | |

текущий налог на прибыль | 2411 | ||||||

отложенный налог на прибыль | 2412 | ||||||

14. Отложенные налоговые обязательства | 2450 | 8 969 | 4 339 | -763 | -256 | 1 036 | -7 933 |

15. Отложенные налоговые активы | 2430 | 1 878 | 25 063 | -17 755 | 1 256 | 562 | -1 316 |

16. Иные обязательные платежи из прибыли | 2460 | 389 | 389 | -1 633 | -569 | 635 | 246 |

17. Чистая прибыль (убыток) отчетного периода | 2400 | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 | 101 197 |

В анализируемом периоде валовая прибыль от продаж снизилась на 2 164 176 тыс. руб. Уменьшение прибыли на 191,58% продиктовано изменением выручки, и на 91,58% - изменением себестоимости.

В отчетном периоде предприятием была получена прибыль от продаж в сумме 38 636 тыс. руб. Снижение уровня прибыли произошло за счет снижения валовой прибыли от продаж.

Снижение общей бухгалтерской прибыли до 147 009 тыс. руб. обусловлено уменьшением суммы полученной прибыли от продаж на 672,35%

В отчетном периоде на формирование чистого результата финансово-хозяйственной деятельности предприятия оказывали влияние следующие факторы: снижение прибыли до налогообложения - 24,73%, снижение суммы уплаченных налогов из прибыли - 124,73%.

Анализ рентабельности и оценка доходности

Доходность характеризует отношение (уровень) дохода к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатель доходности свидетельствует о том, сколько рублей дохода получила организация на каждый рубль капитала, активов, расходов и т.д.

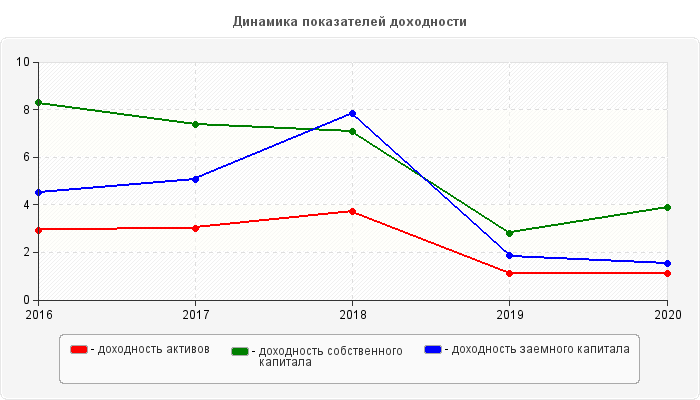

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Доходность активов (ДО1) | 2,923 | 3,002 | 3,714 | 1,125 | 1,11 | -1,813 |

Доходность собственного капитала (ДО2) | 8,305 | 7,388 | 7,067 | 2,806 | 3,892 | -4,413 |

Доходность заемного капитала (ДО3) | 4,511 | 5,058 | 7,826 | 1,878 | 1,553 | -2,958 |

Величина дохода, полученного организацией, приходящаяся на каждый рубль вложений в ее активы, в конце анализируемого периода снизилась на 1,813 руб. и составила 111 копеек на рубль полученных средств.

При этом на каждый рубль собственных средств, вложенных в активы, за 2020 г. приходится 3,892 руб. дохода, что на 4,413 руб. меньше, чем за 2016 г. Наибольшая доходность собственного капитала 7,388 руб. наблюдалась за 2017 г., а минимальная 2,806 руб. - за 2019 г.

Доходные поступления, приходящиеся на каждый рубль привлеченных средств за 2020 г. снизились на 2,958 руб., т.е. до уровня 155,3 копеек на рубль заемных средств. Наибольшая доходность заемного капитала 7,826 руб. наблюдалась за 2018 г., а минимальная 1,553 руб. - за 2020 г.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Доходность производства (ДО4) | 1,922 | 2,349 | 2,42 | 1,792 | 1,709 | -0,213 |

Доходность расходов по обычным видам деятельности (ДО5) | 1,031 | 0,991 | 1,106 | 1,009 | 1,014 | -0,017 |

Доходность совокупных расходов (ДО6) | 1,025 | 0,981 | 1,1 | 1,069 | 1,053 | 0,028 |

Величина выручки, полученной организацией, приходящаяся на каждый рубль себестоимости проданной продукции (производственных расходов) уменьшилась и составляла 1,709 руб.

Величина выручки, полученной организацией, приходящаяся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации) снизилась и составила 1,014 руб.

Уровень дохода, приходящегося на каждый рубль величины совокупных расходов организации в отчетном периоде возрос до 1,053 руб.

Таким образом, в исследуемом периоде наблюдается снижение практически всех коэффициентов доходности, что свидетельствует о падении эффективности использования средств, привлекаемых для осуществления финансово-хозяйственной деятельности.

Анализ рентабельности

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

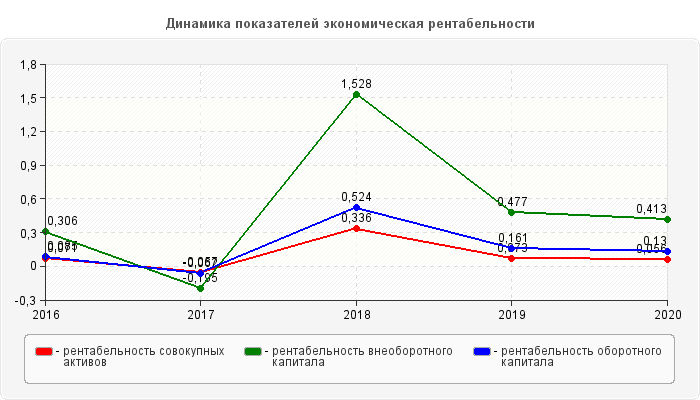

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Рентабельность совокупных активов (Р1) | 0,071 | -0,057 | 0,336 | 0,073 | 0,056 | -0,015 |

Рентабельность внеоборотного капитала (Р2) | 0,306 | -0,195 | 1,528 | 0,477 | 0,413 | 0,107 |

Рентабельность оборотного капитала (Р3) | 0,085 | -0,062 | 0,524 | 0,161 | 0,13 | 0,045 |

Рентабельность совокупных активов (Р1) характеризует эффективность использования всего имущества организации и рассчитывается как отношению прибыли до налогообложения к сумме активов. Уменьшение показателя к концу анализируемого периода на 1,5% свидетельствует о снижении спроса на товары, что является отрицательным.

Рентабельность внеоборотного капитала (Р2) характеризует эффективность использования основных средств организации, определяя, насколько соответствует общий объем имеющихся основных средств масштабу бизнеса организации. Эффективность использования внеоборотного капитала к концу анализируемого периода возросла на 10,7%, что отражает рост масштаба бизнеса организации.

Рентабельность оборотного капитала (Р3) отражает эффективность использования оборотного капитала организации. Он определяет сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы. Коэффициент рентабельности оборотного капитала в конце анализируемого периода (за 2020 г.) возрос на 4,5 и составил 13%, что говорит о росте эффективности использования оборотного капитала и уменьшении вероятности возникновения сомнительной и безнадежной дебиторской задолженности, снижении степени коммерческого риска.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Рентабельность cобственного капитала (Р4) | 0,189 | -0,116 | 0,743 | 0,3 | 0,347 | 0,158 |

Рентабельность вложенного капитала (Р5) | 0,168 | -0,106 | 0,705 | 0,282 | 0,317 | 0,149 |

Рентабельность перманентного капитала (Р6) | 0,185 | -0,114 | 0,731 | 0,294 | 0,338 | 0,153 |

Рентабельность инвестиций (Р7) | 0,123 | -0,066 | 0,678 | 0,308 | 0,366 | 0,243 |

Рентабельность заемного капитала (Р8) | 0,126 | -0,041 | 0,707 | 0,015 | 0,02 | -0,106 |

С точки собственников важнейшей оценкой эффективности вложения средств является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный акционерами (собственниками) капитал, называется рентабельностью собственного капитала (Р4). В конце анализируемого периода - за 2020 г. рентабельность собственного капитала увеличилась на 15,8 пунктов, т.е. отдача на инвестиции собственников возросла, что увеличило инвестиционную привлекательность данного организации. Наибольшая рентабельность собственного капитала 0,743 руб. наблюдалась за 2018 г.

Рентабельность вложенного капитала (Р5) и рентабельность инвестиций (Р7) характеризует эффективность операционной и инвестиционной деятельности компании; показывает, насколько грамотно работают менеджеры с заемным и с собственным капиталом. Увеличение данных показателей в течение анализируемого периода говорит о целенаправленной политике организации направленной на повышение эффективности использования капитала.

Рентабельность перманентного капитала (Р6) отражает эффективность использования (собственного и долгосрочного заемного) капитала, вложенного в деятельность фирмы на длительный срок. В конце анализируемого периода - за 2020 г. отмечается рост данного показателя на 15,3%, что, несомненно, является положительным результатом.

Рентабельность заемного капитала (Р8) отражает величину прибыли, приходящейся на каждый рубль заемных средств. Прибыль приходящиеся на каждый рубль привлеченных средств за 2020 г. снизились на 0,106 руб., т.е. до уровня 2 копеек на рубль заемных средств. Наибольшая рентабельность заемного капитала 0,707 руб. наблюдалась за 2018 г.

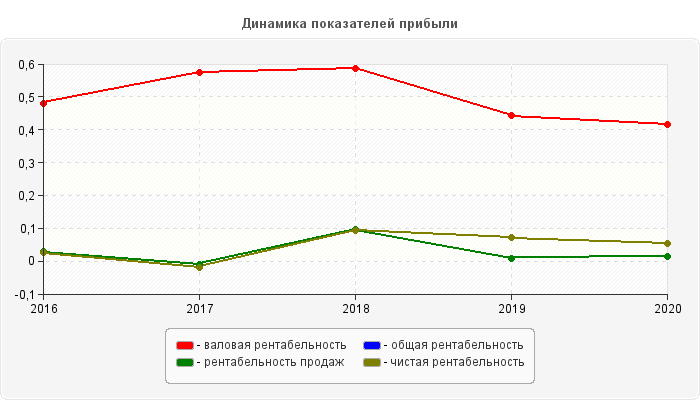

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

Рентабельность производства и реализации расходов по обычным видам деятельности (Р9) | 0,031 | -0,009 | 0,106 | 0,009 | 0,014 | -0,017 |

Рентабельность совокупных расходов (Р10) | 0,023 | -0,015 | 0,113 | 0,109 | 0,09 | 0,067 |

Рентабельность производства (Р11) | 0,058 | -0,02 | 0,232 | 0,017 | 0,024 | -0,034 |

Рентабельность продаж (Р12) | 0,03 | -0,009 | 0,096 | 0,009 | 0,014 | -0,016 |

Рентабельность валовой продукции (Р13) | 0,48 | 0,574 | 0,587 | 0,442 | 0,415 | -0,065 |

Общая рентабельность (Р14) | 0,025 | -0,019 | 0,093 | 0,071 | 0,054 | 0,029 |

Чистая рентабельность (Р15) | 0,025 | -0,019 | 0,093 | 0,071 | 0,054 | 0,029 |

Рентабельность производства и реализации расходов по обычным видам деятельности (затратоотдача) Р9 отражает величину прибыли от продаж, приходящуюся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации). В конце анализируемого периода прибыль с каждого рубля, затраченного на производство и реализацию продукции составила 1,4%, что на 1,7 пункта меньше, начале - за 2016 г. Таким образом, эффективность производственной деятельности снизилась.

В концепции системы планирования выездных налоговых проверок, утвержденной Приказом Федеральной налоговой службы №ММ-3-06/333@ данный показатель называется рентабельностью проданных товаров, продукции, работ, услуг его значение за 2020 г. 1,4% при средней по отрасли за этот период 15,6%. Прибыль от продаж на рубль затрат ниже среднего. Такой показатель может быть основанием для налоговой проверки, необходимо оценить этот риск.

Рентабельность совокупных расходов (Р10) – это величина чистой прибыли, полученной организацией за анализируемый период, приходящаяся на каждый рубль величины совокупных расходов. Окупаемость издержек к концу анализируемого периода возросла на 6,7 копеек чистой прибыли на рубль совокупных затрат.

Рентабельность производств (Р11) представляет собой величину прибыли, приходящуюся на каждый рубль себестоимости проданной продукции (производственных расходов). К концу анализируемого периода (за 2020 г.) наблюдается снижение рентабельности производств.

Рентабельность продаж (Р12) характеризует эффективность предпринимательской деятельности: сколько прибыли имеет организация с рубля продаж. Валовая рентабельность отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продаж. При оценке значений данных показателей следует иметь в виду, что динамика соотношений доходов и расходов зависит не только от эффективности использования ресурсов, но и от применяемых на предприятии принципов ведения учета. В рассматриваемом случае в течение всего анализируемого периода отмечается снижение показателя рентабельности продаж на 1,6%, что является отрицательным результатом. Максимальная рентабельность продаж 0,096 руб. наблюдалась за 2018 г.

Рентабельность валовой продукции (Р13) - отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продаж. К концу анализируемого периода доля валовой прибыли в выручке при этом снизилась на 6,5% и составила 41,5%.

Балльная оценка финансовой устойчивости

Учитывая многообразие финансовых процессов, множественность показателей финансовой устойчивости, различие в уровне их критических оценок, складывающуюся степень отклонения от них фактических значений коэффициентов и возникающие в связи с этим сложности в общей оценке финансовой устойчивости предприятий, проводится интегральная балльная оценка.

Сущность методики заключается в классификации предприятий по уровню риска, т.е. любое анализируемое предприятие может быть отнесено к определенному классу в зависимости от "набранного" количества баллов, исходя из фактических значений показателей финансовой устойчивости.

| Показатели финансового состояния | Рейтинги показателей | К Р И Т Е Р И И | ||

| высший | низший | условия снижения критерия | ||

| 1. Коэффициент абсолютной ликвидности (Л2) | 20 | 0,5 и выше - 20 баллов | менее 0,1 - 0 баллов | За каждый 0,1 пункта снижения, по сравнению с 0,5, снимается по 4 балла |

| 2. Коэффициент критической оценки (Л3) | 18 | 1,5 и выше - 18 баллов | менее 1,0 - 0 баллов | За каждый 0,1 пункта снижения, по сравнению с 1,5, снимается по 3 балла |

| 3. Коэффициент текущей ликвидности (Л4) | 16,5 | 2,0 и выше - 16,5 балла | менее 1,0 - 0 баллов | За каждый 0,1 пункта снижения, по сравнению с 2,0, снимается по 1,5 балла |

| 4. Коэффициент финансовой независимости (У12) | 17 | 0,6 и выше - 17 баллов | менее 0,4 - 0 баллов | За каждый 0,01 пункта снижения, по сравнению с 0,6, снимается по 0,8 балла |

| 5. Коэффициент обеспеченности собственными источниками финансирования (У1) | 15 | 0,5 и выше - 15 баллов | менее 0,1 - 0 баллов | За каждый 0,1 пункта снижения, по сравнению с 0,5, снимается по 3 балла |

| 6. Коэффициент финансовой независимости в части формирования запасов и затрат (У24) | 13,5 | 1,0 и выше - 13,5 балла | менее 0,5 - 0 баллов | За каждый 0,1 пункта снижения, по сравнению с 1,0, снимается по 2,5 балла |

| ИТОГО: | 100 | 100 | 0 | |

| 1 класс | 2 класс | 3 класс | 4 класс | 5 класс |

| 100 - 94 балла | 93 - 65 балла | 64 - 52 балла | 51 - 21 балла | 20 - 0балла |

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Коэффициент абсолютной ликвидности (Л2) | 7,28 | 9,32 | 16,52 | 0 | 0 |

2. Коэффициент критической оценки (Л3) | 0 | 0 | 0 | 0 | 0 |

3. Коэффициент текущей ликвидности (Л4) | 6,75 | 7,28 | 16,5 | 0 | 5,33 |

4. Коэффициент финансовой независимости (У12) | 0 | 3,4 | 17 | 0 | 0 |

5. Коэффициент обеспеченности собственными источниками финансирования (У1) | 5,64 | 7,35 | 13,77 | 0 | 4,71 |

6. Коэффициент финансовой независимости в части формирования запасов и затрат (У24) | 12,5 | 12,08 | 13,5 | 0 | 7,98 |

Сумма баллов | 32,17 | 39,43 | 77,29 | 0 | 18,02 |

Класс | 4 | 4 | 2 | 5 | 5 |

На конец анализируемого периода: 01.01.2021 г. ОАО "Арсенал" (ПРИМЕР) относится к пятому классу финансовой устойчивости.

Организация имеет неудовлетворительное финансовое состояние. Может быть признано банкротом. Взаимоотношения партнеров с данной организацией нецелесообразны.

Расчет стоимости чистых активов

Величина чистых активов характеризует наличие активов, не обремененных обязательствами. В соответствии с Приказом Минфина от 28.08.2014 г. №84н "Об утверждении порядка определения стоимости чистых активов" стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Иными словами, чистые активы – это нетто-активы организации, не обремененные обязательствами.

Чем лучше показатель «чистые активы», тем выше инвестиционная привлекательность организации, тем больше доверия со стороны кредиторов, акционеров, работников. И напротив, чем ниже значение показателя «чистые активы», тем выше риск банкротства организации. Поэтому руководство организации должно контролировать значение данного показателя, не допускать его падения до критического значения, установленного законодательством, изыскивать пути его повышения.

Значение показателя «чистые активы» - это своего рода индикатор благополучия или неудач организации, на основании которого собственник может оценивать действия менеджмента и принимать свои решения.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Изменение 01.01.2021 от 01.01.2017 |

Стоимость чистых активов | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

Уставной капитал | 46 754 | 46 754 | 48 156 | 48 156 | 48 156 | 1 402 |

Превышение чистых активов над уставным капиталом | 813 581 | 824 979 | 1 450 204 | 572 338 | 838 688 | 25 107 |

Величина чистых активов на 01.01.2021 года увеличилась по сравнению с положением на 01.01.2017 года на 26 509 тыс. руб. и составила 886 844 тыс. руб., что свидетельствует о увеличении активов, не обремененных обязательствами на 2,99%.

В анализируемом периоде у организации имело место увеличение уставного капитала на 2,91% до 48156 тыс. руб.

Оценка кредитоспособности заемщика (методика СберБанка России)

Целью проведения анализа рисков – определение возможности, размера и условий предоставления кредита. Оценка финансового состояния заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения. С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой деятельности предприятия.

| Коэффициенты | 1 категория | 2 категория | 3 категория | Вес показателя |

| 1. Коэффициент абсолютной ликвидности (К1) | 0,1 и выше | 0,05 - 0,1 | менее 0,05 | 0,05 |

| 2. Промежуточный коэффициент покрытия (К2) | 0,8 и выше | 0,5 - 0,8 | менее 0,5 | 0,1 |

| 3. Общий коэффициент покрытия (К3) | 1,5 и выше | 1 - 1,5 | менее 1 | 0,4 |

| 4. Коэффициент наличия собственных средств (К4) | ||||

| кроме торговли | 0,4 и выше | 0,25 - 0,4 | менее 0,25 | 0,2 |

| для торговли | 0,25 и выше | 0,15 - 0,25 | менее 0,15 | 0,2 |

| 5. Рентабельность продаж (К5) | 0,1 и выше | менее 0,1 | нерентаб.(К5≤0) | 0,15 |

| 6. Рентабельность деятельности предприятия (К6) | 0,06 и выше | менее 0,06 | нерентаб.(К5≤0) | 0,1 |

| Сумма балов = 0,05 × Категория К1 + 0,1 × Категория К2 + 0,4 × Категория К3 + 0,2 × Категория К4 + 0,15 × Категория К5 + 0,1 × Категория К6 | ||||

Оценка результатов расчетов шести коэффициентов заключается в присвоении Заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определим сумму баллов по этим показателям в соответствии с их весами.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Коэффициент абсолютной ликвидности (К1) | 0,182 | 0,233 | 0,413 | 0,05 | 0,067 |

2. Промежуточный коэффициент покрытия (К2) | 0,633 | 0,541 | 0,88 | 0,406 | 0,499 |

3. Общий коэффициент покрытия (К3) | 1,35 | 1,385 | 2,009 | 0,999 | 1,255 |

4. Коэффициент наличия собственных средств (К4) | 0,428 | 0,445 | 0,625 | 0,234 | 0,383 |

5. Рентабельность продаж (К5) | 0,03 | -0,009 | 0,096 | 0,009 | 0,014 |

6. Рентабельность деятельности предприятия (К6) | 0,023 | -0,016 | 0,107 | 0,118 | 0,097 |

(исходя из значения весового показателя и присвоенной категории)

| Наименование показателя | вес / [категория] | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Коэффициент абсолютной ликвидности (К1) | 0.05 | 0.05 [1] | 0.05 [1] | 0.05 [1] | 0.1 [2] | 0.1 [2] |

2. Промежуточный коэффициент покрытия (К2) | 0.1 | 0.2 [2] | 0.2 [2] | 0.1 [1] | 0.3 [3] | 0.3 [3] |

3. Общий коэффициент покрытия (К3) | 0.4 | 0.8 [2] | 0.8 [2] | 0.4 [1] | 1.2 [3] | 0.8 [2] |

4. Коэффициент наличия собственных средств (К4) | 0.2 | 0.2 [1] | 0.2 [1] | 0.2 [1] | 0.6 [3] | 0.4 [2] |

5. Рентабельность продаж (К5) | 0.15 | 0.45 [3] | 0.45 [3] | 0.45 [3] | 0.45 [3] | 0.45 [3] |

6. Рентабельность деятельности предприятия (К6) | 0.1 | 0.3 [3] | 0.3 [3] | 0.1 [1] | 0.1 [1] | 0.1 [1] |

Сумма баллов | 2 | 2 | 1.3 | 2.75 | 2.15 | |

Класс кредитоспособности | 2 | 2 | 2 | 3 | 2 |

По методике Сбербанка все заемщики делятся в зависимости от полученной суммы баллов на три класса:

• первоклассные – кредитование которых не вызывает сомнений (сумма баллов до 1,25);

• второго класса – кредитование требует взвешенного подхода (свыше 1,25) но меньше 2,35;

• третьего класса – кредитование связано с повышенным риском (2,35 и выше).

На конец анализируемого периода - на 01.01.2021 г. общий балл кредитоспособности ОАО "Арсенал" (ПРИМЕР) равен 2 Организация относится ко второму классу кредитоспособности. Кредитование заемщика требует взвешенного подхода. Получение кредита на обычных условиях.

Модели оценки вероятности банкротства

Предсказание возможной неплатежеспособности потенциального заемщика - давняя мечта кредиторов. Именно поэтому с появлением компьютеров неплатежеспособность стала предметом серьезных статистических исследований.

Большинство успешных исследований в этой сфере выполнялись с помощью пошагового дискриминационного анализа. Наибольшее распространение получили модели Альтмана, Фулмера и Спрингейта.

Эти модели, как и любые другие, следует использовать лишь как вспомогательные средства анализа организаций. Полностью полагаться на их результаты неразумно и опасно. Вот некоторые варианты их использования:

1) «Фильтрование» данных большого числа потенциальных заемщиков для оценки сравнительного риска из неплатежеспособности;

2) Обоснование рекомендаций заемщикам или условий, на которых им может быть предоставлен кредит;

3) Построение «траектории» заемщика по данным отчетности за несколько предыдущих периодов;

4) «Сигнал тревоги» для менеджмента организации;

5) Проверка принятых решений в стимулировании экономических ситуаций;

6) Покупка и продажа организаций.

Модель Альтмана построена на выборе из 66 компаний – 33 успешных и 33 банкрота. Модель предсказывает точно в 95% случаев.

Опыт стран развитого рынка подтвердил высокую точность прогноза банкротства на основе двух и пятифакторной моделей.

Самой простой является двухфакторная модель. Для нее выбирают два ключевых показателя, от которых зависит вероятность банкротства организации. В американской практике для определения итогового показателя вероятности банкротства (Z2) используют показатель текущей ликвидности и показатель удельного веса заемных средств в пассивах. Они перемножаются на соответствующие константы - определенные практическими расчетами весовые коэффициенты (α, β, γ).

Однако, двухфакторная модель не обеспечивает комплексную оценку финансового положения организации. Поэтому зарубежные аналитики используют пятифакторную модель (Z5) Эдварда Альтмана (индекс кредитоспособности Альтмана). Она представляет линейную дискриминантную функцию, коэффициенты которой рассчитаны по данным исследования совокупности компаний.

Пятифакторная модель Э.Альтмана

X1 – оборотный капитал / сумма активов;

X2 – нераспределенная прибыль / сумма активов;

X3 – прибыль до налогообложения / сумма активов;

X4 – рыночная стоимость собственного капитала / заемные средства;

X5 – выручка / сумма активов;

Если Z < 1,81 - вероятность банкротства очень высокая; 1,81 ≤ Z < 2,7 - вероятность банкротства высокая; 2,7 ≤ Z < 2,99 - вероятность банкротства невелика; Z < 0,2 - вероятность банкротства очень низкая.

Позже Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котируются на бирже:

где Х4 - собственный капитал / заемные средства

Если Z < 1,23 - вероятность банкротства высокая; 1,23 ≤ Z < 2,9 - вероятность банкротства средняя; Z < 2,9 - вероятность банкротства низкая.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 |

2. Текущие обязательства | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 |

3. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

4. Заемные средства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

5. Выручка | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

6. Чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

7. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

8. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

9. Прибыль до процентов и налогов | 182 601 | -102 228 | 787 898 | 205 063 | 165 541 |

10. Сумма дивидендов | 896 | 896 | 654 | 3 | 2 |

11. Средний уровень ссудного процента | 12 | 9,3 | 9,3 | 7,8 | 5,1 |

12. Курсовая стоимость акций | 74,667 | 96,344 | 70,323 | 0,385 | 0,392 |

13. Двухфакторная модель | -1,801 | -1,841 | -2,522 | -1,416 | -1,697 |

14. Пятифакторная модель Э.Альтмана | 3,657 | 3,103 | 5,274 | 1,362 | 1,64 |

15. Модифицированная модель Э.Альтмана | 3,755 | 3,344 | 5,459 | 1,401 | 1,723 |

Вывод: Как на начало, так и на конец периода итоговый показатель вероятности банкротства (Z2) меньше нуля, т.е. вероятность банкротства предприятия не велика.

При этом более детальный анализ показал, что на 01.01.2017 г. очень малая вероятность банкротства, а на 01.01.2021 г. - очень высокая.

Модель Альтмана включает показатель рыночной капитализации акций и, таким образом, применима только к компаниям, на акции которых существует публичный рынок.

Модель Фулмера построена по выборке из гораздо меньших фирм и не содержит показателей рыночной капитализации. Модель предсказывает точно в 98% случаев на год вперед и в 81% случаев на два года вперед.

Общий вид модели:

V1 – нераспределенная прибыль прошлых лет / сумма активов;

V2 – выручка от реализации / сумма активов;

V3 – прибыль до уплаты налогов / собственный капитал;

V4 – денежный поток / долгосрочные и краткосрочные обязательства;

V5 – долгосрочные обязательства / сумма активов;

V6 – краткосрочные обязательства / сумма активов;

V7 – log (материальные активы);

V8 – оборотный капитал / долгосрочные и краткосрочные обязательства;

V9 – log ((прибыль до налогообложения + проценты к уплате) / выплаченные проценты)

Согласно модели Фулмера, вероятность банкротства высокая, если интегральная оценка (H) ниже нуля, и низкая если интегральная оценка выше нуля.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Нераспределенная прибыль прошлых лет | 312 458 | 242 903 | 839 853 | 122 | |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Выручка от реализации | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

4. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

5. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

6. Денежный поток | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

7. Обязательства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

8. Долгосрочные обязательства | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 |

9. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

10. Материальные активы | 1 636 309 | 1 650 809 | 2 046 311 | 2 021 980 | 1 805 672 |

11. Оборотный капитал | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

12. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

13. Модель Фулмера | 2,824 | 2,288 | 4,824 | 4,211 | 2,246 |

Анализ показателей финансово-экономической деятельности организации на 01.01.2021 г. по модели Фулмера свидетельствует о малой вероятности банкротства.

В 1978 году Годоном Л.В. Спрингейтом была построена модель, достигающая 92.5% точности предсказания неплатежеспособности на год вперед. Общий вид модели:

Х1 – оборотный капитал / сумма активов;

Х2 – прибыль до уплаты налогов и процентов / сумма активов;

Х3 – прибыль до налогообложения / краткосрочные обязательства;

Х4 – выручка от реализации / сумма активов

Если Z < 0,865 - вероятность банкротства высокая; Z > 0,865 - вероятность банкротства низкая.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотный капитал | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

4. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

5. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

6. Выручка от реализации | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

7. Модель Спрингейта | 1,712 | 1,211 | 3,161 | 0,656 | 0,833 |

Можно сделать заключение, что по модели Спрингейта на 01.01.2021 г. у ОАО "Арсенал" (ПРИМЕР) неизбежен 'крах'.

В зарубежных странах широко используется еще дискриминационные факторные модели Лиса и Тафлера.

L1 – оборотный капитал / сумма активов;

L2 – прибыль от продаж / сумма активов;

L3 – чистая прибыль / сумма активов;

L4 – собственный капитал / заемный капитал

В случае если Z < 0,037 - вероятность банкротства высокая; Z > 0,037 - вероятность банкротства невелика.

T1 – прибыль от продаж / краткосрочные обязательства;

T2 – оборотные активы / заемный капитал;

T3 – краткосрочные обязательства / сумма активов;

T4 – собственный капитал / заемный капитал

В случае если Z > 0,3 - вероятность банкротства низкая; 0,2 ≤ Z ≤ 0,3 - вероятность банкротства средняя; Z < 0,2 - вероятность банкротства высокая.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Прибыль от продаж | 206 885 | -54 214 | 787 526 | 24 937 | 38 636 |

4. Чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

5. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

6. Заемные средства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

7. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

9. Модель Лиса | 0,023 | 0,008 | 0,073 | 0,007 | 0,016 |

9. Модель Таффлера | 0,839 | 0,742 | 1,267 | 0,426 | 0,456 |

Вывод: Анализ по модели Лиса на 01.01.2021 г. свидетельствует о высокой вероятности банкротства.

Результаты же оценки по модели Таффлера свидетельствуют о неплохих долгосрочных перспективах.

Российскими экономистами были разработанны отечественные модели. Модель О.П. Зайцевой для оценки риска банкротства организации имеет вид: