Практика принятия инвестиционных решений в российских компаниях

Абашева Александра Сергеевна -

старший преподаватель кафедры

финансового менеджмента Пермского филиала НИУ ВШЭ (г. Пермь)

Емельянов Андрей Михайлович -

к. э. н., декан факультета экономики

Пермского филиала НИУ ВШЭ (г. Пермь)

Преображенская Екатерина Константиновна -

магистрант НИУВШЭ (г. Москва)

инвестиции, критерии выбора инвестиционных проектов

Управление корпоративными финансами

№ 4(64) 2014

В статье приведены результаты эмпирического исследования по вопросу принятия инвестиционных решений в российских компаниях, проанализированы факторы, оказывающие влияние на выбор решения об инвестировании, а также произведены сопоставления с результатами схожих зарубежных исследований.

ВВЕДЕНИЕ

Как показывает практика, инвестиционные решения во многих компаниях далеко не всегда соответствуют рекомендациям теории финансов. Вопрос принятия инвестиционных решений, возникнув в середине XX в., когда были разработаны основные критерии оценки инвестиционных проектов, остается актуальным и на сегодняшний день. Согласно результатам первых обследований менеджеров компаний в 1959 г., была обнаружена возрастающая приверженность менеджеров методам, учитывающим дисконтированные денежные потоки [7]. Эмпирические исследования практики принятия инвестиционных решений посредством опросов финансовых директоров компаний самых различных отраслей и размера в разные годы проводились в развитых и развивающихся странах, в частности в Нидерландах, Китае, США, Швеции и других странах. Что касается отечественной практики, то исследований, посвященных практике выбора инвестиционных критериев менеджерами российских компаний, не так много. Более того, все они носят локальный или теоретический характер. Таким образом, можно констатировать, что несмотря на обширный зарубежный исследовательский опыт и имеющуюся российскую практику на сегодняшний день наблюдается дефицит работ, объясняющих поведение менеджеров российских компаний в области инвестиционной политики.

В настоящей статье приводятся результаты опроса финансовых директоров компаний РФ с целью выявления особенностей практики принятия инвестиционных решений, в том числе определения факторов, обуславливающих поведение управляющих в вопросе выбора критериев оценки инвестиционных проектов. Для этого далее будут приведены обзор зарубежных исследований, а затем результаты эмпирического тестирования.

ТЕОРЕТИЧЕСКИЙ ОБЗОР ПРАКТИКИ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ НА РАЗВИТЫХ РЫНКАХ

Первым достаточно глубоким зарубежным исследованием, связанным с вопросом принятия инвестиционных решений компаниями на практике, стала работа Грэма и Харви «Теория и практика корпоративных финансов: практическое исследование» [4]. Проведенный обзор иностранных публикаций, посвященных рассматриваемому вопросу, позволил выделить следующих исследователей: Грэм и Харви «Как финансовые директора принимают решения о формировании инвестиционного бюджета и структуре капитала?» [5]; П. Райан и Г. Райан «Практика формирования инвестиционного бюджета в компаниях, входящих в рейтинг Fortune 1 ООО: что изменилось?» [9]; Сандал и Сьогрен «Практика оценки затрат на капитал среди крупнейших компаний Швеции. Современное положение дел и сравнение с предыдущими исследованиями» [10]; Броунен, Йонг и Коэдик «Корпоративные финансы в Европе: столкновение теории и практики» [3]; Трунг, Партингтон и Пит «Практика оценки затрат на капитал и формирования инвестиционного бюджета в Австралии» [11];

Перейро «Практика инвестиционной оценки на развивающихся рынках: Аргентина» [8]; Хермес, Смид и Яо «Практика формирования инвестиционного бюджета: сравнение Нидерландов и Китая» [6]; Беннуна, Мередит и Мачант «Развитие практики принятия инвестиционных и финансовых решений на примере Канады» [2] и др.

В представленных работах исследования проводились посредством рассылки анкет обычной или электронной почтой, по факсу, а также проводились опросы по телефону. Обобщенные данные о проведении анкетирования, а также основные результаты исследований приведены в табл. 1 и 2.

Несмотря на популярность отдельных методов и критериев, основанных на принципах дисконтирования денежных потоков, большинство авторов сходятся во мнении, что финансовые директора компаний наиболее часто используют комплексную оценку инвестиционного проекта. Другим результатом проведения подобных эмпирических исследований можно считать выявление драйверов, определяющих данный выбор.

На выбор того или иного показателя эффективности инвестиционного проекта способны повлиять многие факторы: размер компании, ее организационно-правовая форма, уровень образования принимающего решения об инвестировании финансового директора, его возраст, установившийся в компании финансовый рычаг, величина инвестиционного бюджета, доля экспорта компании в ее объеме продаж. Однако необходимо отметить, что по результатам различных исследований невозможно прийти к единому выводу о воздействии того или иного фактора на поведение финансового директора. По мнению ряда аналитиков, размер фирмы (отраженный в виде годовой выручки компании) напрямую влияет на метод, используемый при оценке проекта, — отмечена положительная зависимость между размером фирмы и ее склонностью к дисконтированным методам в таких странах, как США, Нидерланды, Германия, Франция [3,4, б, 9]. Возможно, это объясняется тем, что в крупных компаниях часто приходится принимать решения относительно масштабных проектов, соответственно, удельные издержки применения сложных методов NPV и IRR снижаются. Однако в Великобритании, Китае, Швеции, Австралии данная гипотеза осталась неподтвержденной [3,6,10,11].

Таблица 1. Обобщенные данные об анкетировании компаний

| Страна |

Год проведения исследования |

Количество компаний в выборке |

Число ответивших респондентов |

Доля ответивших респондентов, % |

| США | 1999 | 4440 | 392 | 9 |

| Швеция | 2001 | 528 | 127 | 24 |

| Кипр | 2001 | 100 | 56 | 56 |

| Великобритания | 2002 | 2000 | 68 | 3 |

| Германия | 2002 | 2000 | 132 | 7 |

| Франция | 2002 | 2000 | 61 | 3 |

| Китай | 2003 | 300 | 45 | 15 |

| Нидерланды | 2003 | 250 | 43 | 17 |

| Австралия | 2004 | 356 | 85 | 24 |

| Хорватия | 2006 | 234 | 59 | 25 |

| Канада | 2010 | 478 | 86 | 18 |

Таблица 2. Предпочтения финансовых директоров в использовании показателей эффективности, %

| Страна | NPV | IRR | ARR | РР | PI |

| США | 74,93 | 75,61 | 20,29 | 56,74 | 11,87 |

| Швеция | 52,30 | 22,70 | 68,90 | 78,10 | Нет данных |

| Кипр | 11,39 | 8,86 | 17,72 | 36,71 | 2,59 |

| Великобритания | 46,97 | 53,13 | 38,10 | 69,23 | 15,87 |

| Германия | 47,58 | 42,15 | 32,17 | 50 | 16,07 |

| Франция | 35,09 | 44,07 | 16,07 | 50,88 | 37,74 |

| Китай | 49 | 89 | 9 | 84 | Нетданных |

| Нидерланды | 89 | 74 | 2 | 79 | Нетданных |

| Австралия | 94 | 80 | 57 | 91 | 11 |

| Хорватия | 76 | 81 | 33 | 83 | 54 |

| Канада | 94,20 | 87,70 | 19,30 | 78,50 | Нет данных |

Примечание: NPV — приведенная стоимость; IRR — внутренняя норма отдачи; РР — период окупаемости; PI — индекс прибыльности, ARR — средняя норма рентабельности.

Помимо размера фирмы, на методику принятия инвестиционных решений может повлиять и ее организационно-правовая форма. Некоторые исследователи утверждают, что открытые компании используют показатели дисконтированных денежных потоков NPV и IRR чаще, чем закрытые фирмы [4,6]. Причину этого они видят в том, что фирмам, акции которых торгуются на бирже, легче произвести оценку стоимости капитала. Это позволяет финансовым директорам данных компаний использовать дисконтированные показатели более эффективно. Однако диаметрально противоположные результаты демонстрирует исследование шведских ученых: наибольшую приверженность использованию дисконтированных методов проявляют закрытые компании, кооперативы и государственные организации, в то время как открытые компании в большей степени используют критерий простого периода окупаемости [10].

Попытки выявить взаимосвязь между выбором финансового директора и уровнем экспорта компании в общем объеме продаж показали, что финансовые директора компаний, имеющих высокий уровень экспорта, предпочитают использовать показатели, учитывающие временную стоимость денег, такие как NPV и IRR [6].

На выбор финансовым директором тех или иных показателей влияет и финансовый рычаг компании. При этом наблюдается следующая зависимость: фирмы с высокой долей заемного капитала значительно чаще используют NPV и IRR, чем фирмы с низкой долей (во многих исследованиях компаниями с высокой долей заемного капитала считаются фирмы, у которых показатель долга превышает 30%). Известно, что одной из выгод использования заемного капитала является налоговый щит, а его учет происходит именно при расчете таких показателей, как NPV и IRR. Как показывают многие исследования, налоговый щит особенно важен для крупных компаний, фирм с большой долей заемного капитала, с низким уровнем риска, открытых компаний, т.е. для фирм, в которых наблюдается тенденция к высоким предельным ставкам налога на прибыль и, таким образом, которые имеют более весомые стимулы для использования заемного капитала [5].

Ряд исследователей также нашли взаимосвязь между уровнем образования и возрастом финансовых директоров и их склонностью к использованию дисконтированных методов [3,4]. Как правило, данные методы используют молодые директора с высоким уровнем образования (MBA или PhD). Это можно объяснить тем, что более старые управляющие получали образование, основанное на «старой школе» оценки, и им более привычно использовать классические подходы, чем инновационные [5].

Несмотря на обширную практику, большая часть проанализированных работ касается функционирования компаний на развитых рынках.

При этом наблюдается явный дефицит исследований о поведении менеджеров фирм на развивающихся рынках. Вместе с тем остается открытым вопрос о возможностях применения в российских компаниях методов, активно используемых зарубежными фирмами, их адаптации, факторах, определяющих склонность финансовых директоров к выбору тех или иных критериев.

ЭМПИРИЧЕСКОЕ ИССЛЕДОВАНИЕ ПРАКТИКИ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ РОССИЙСКИМИ КОМПАНИЯМИ

В нашем исследовании для выявления особенностей российской практики принятия инвестиционных решений мы использовали опрос финансовых директоров компаний, работающих в разных регионах России. Вопросы, заданные респондентам в стандартизированной анкете, были направлены на отслеживание взаимосвязи между особенностями инвестиционной политики и характеристиками фирмы, а также личностными чертами финансового директора. Анкета включает 25 вопросов, поделенных на три блока: общие характеристики компании, инвестиционные решения и характеристики респондента. Вопросы первого блока позволили получить информацию о деятельности фирмы, ее размере, организационной форме, экспортной программе, об источниках финансирования, которые она использует. Вторая часть была нацелена на выявление методов и моделей, которые использует компания при оценке инвестиционных проектов. Третий блок содержал вопросы об образовании, возрасте и опыте работы лица, принимающего инвестиционные решения в организации. Данная анкета была представлена в трех форматах: в виде печатного опросного листа, электронного документа и в форме онлайн-опроса.

Опрос проводился в несколько этапов. Во-первых, было проведено пилотное анкетирование участников НКО «Клуб финансистов Пермского края», по результатам которого были получены и проанализированы 14 анкет. Затем с учетом комментариев, полученных от экспертов, анкета была доработана и разослана 500 компаниям из различных сфер деятельности, разного размера, находящимся в разных регионах страны. На анкету ответило 6,8% респондентов, или 34 компании (из Москвы, Санкт-Петербурга, Пермского края, Нижегородской, Тульской обл. и др.), отклик невысокий, но сопоставим с уровнем отклика зарубежных исследований (см. табл. 1).

Из опрошенных компаний 91,3% представляют частные фирмы, одна компания является государственной, одна — иностранной и две — совместными. С точки зрения организационно-правовых форм в выборку не включены индивидуальные предприниматели, в то время как остальные возможные варианты (общества с ограниченной ответственностью, закрытые и открытые акционерные общества) представлены примерно в равной пропорции.

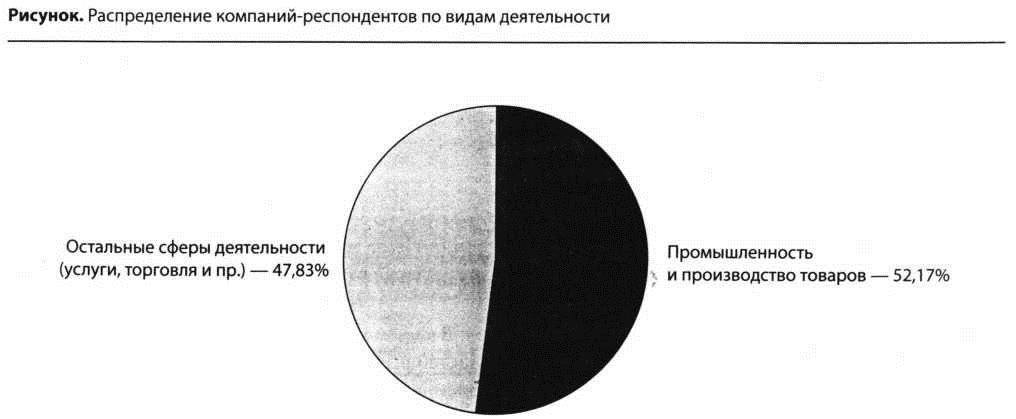

Большая часть опрошенных компаний связана с производственной сферой (см. рисунок), к которой мы отнесли металлургию, строительство, энергетику, обрабатывающие производства и прочие направления, меньшую же долю занимают сферы услуг — консалтинг, торговля, аренда, телевидение, финансовые услуги и пр.

Большая часть опрошенных фирм относится к категории небольших и средних компаний, что подтверждается и статистикой по годовому объему выручки — у большинства компаний (59%) данный показатель не превышает 1 млрд руб. Однако представлены и очень крупные компании с оборотом более 5 млрд руб. (17% компаний-респондентов). Девять фирм из выборки являются экспортерами, лишь три из них занимаются экспортом своей продукции на постоянной основе. Остальные компании экспортом не занимаются и в дальнейшем не планируют выходить на мировые рынки.

По итогам анализа и обработки анкет были определены основные предпочтения финансовых директоров при выборе показателей эффективности осуществления инвестиционных вложений (табл. 3).

Таблица 3. Предпочтения финансовых директоров в использовании показателей эффективности, %

| NPV | ROI | РР | IRR | MIRR | EVA | PI |

| 71,7 | 65,2 | 54,4 | 34,8 | 13,1 | 8,7 | 2,2 |

Таким образом, наибольшее число финансовых директоров отдает предпочтение методу чистой приведенной стоимости (NPV), однако значительный процент респондентов также указал в качестве наиболее часто используемых показатели рентабельности инвестиций (ROI) и периода окупаемости (РР), относящиеся к критериям оценки, не учитывающим временную стоимость денег. Наименьшую популярность получили критерии индекса прибыльности (PI) и экономической прибыли (EVA). В ходе проведения опроса выяснилось, что под Экономической прибылью респондентами фактически понималась прибыль от проекта, т.е. использовался показатель рентабельности инвестиций. Показатель внутренней нормы отдачи (IRR), который по результатам многочисленных зарубежных исследований является ближайшим «конкурентом» NPV, используется российскими компаниями не очень активно. Показатель модифицированной внутренней нормы доходности (MIRR) используется всего 13% респондентов.

Респонденты, выбиравшие методы, основанные на дисконтированных денежных потоках, такие как NPV, IRR, MIRR, отмечали, что используют их, «т.к. они дают наиболее точные результаты» или по причине того что «политика компании подстроена именно под этот метод оценки». Финансовые директора, использующие в основном недисконтированные методы, такие как ROI и РР, считают их наиболее простыми в использовании.

Рассматривая результаты исследования, необходимо отметить, что показатели NPV, ROI и РР в большинстве случаев применяются в совокупности, что совпадает с практикой зарубежных компаний. Это свидетельствует о том, что сегодня российские компании не готовы оценивать проект без учета его ликвидности и текущей результативности. На наш взгляд, это объясняется как минимум двумя причинами. Во-первых, низким уровнем внедрения основ финансового менеджмента в российских компаниях. Большая часть из них действует по наитию, опираясь на результаты текущей деятельности, отчетность и логику окупаемости проекта. Во-вторых, принадлежность России к числу переходных экономик с предпринимательской моделью корпоративного управления, где недостаточно разделены функции собственника и менеджера, а риск вложения капитала, напротив, высок. Данный факт во многом определяет стремление компаний к привлечению проектов с максимальной ликвидностью, к скорейшей отдаче вложенных средств. В то же время не уделяется должного внимания таким аспектам, как долгосрочное планирование и временная стоимость денег, привлекаемых для реализации проекта.

Другой исследовательский вопрос, поставленный авторами работы, — выявление драйверов, оказывающих влияние на принятие инвестиционных решений. Авторами были протестированы следующие гипотезы:

- для российских компаний не существует значимой связи между способом принятия решений и методами и критериями оценки эффективности инвестиционных проектов;

- компании, ориентированные на глобальный рынок, склонны использовать более продвинутые методики и критерии оценки;

- личностные характеристики финансового директора не оказывают влияния на способ принятия решений и критерии оценки в российских компаниях.

Для проверки представленных гипотез был применен инструментарий регрессионного анализа. На данном этапе исследования первым шагом явилось выявление вероятности использования дисконтированных или недисконтированных методов при определенном сочетании ряда факторов. Вторым — выявление взаимосвязи между использованием того или иного критерия эффективности и особенностями компании.

В качестве рассматриваемых критериев были использованы характеристики, отражающие следующее: организационно-правовую форму компании, ее сферу деятельности, численность сотрудников, котируемость акций компании на открытом рынке, объем выручки, производство компанией экспортируемой продукции, число ответственных за принятие инвестиционных и финансовых решений лиц, возраст финансового директора и уровень его образования, а также срок его работы в данной компании, в частности в должности финансового директора.

Так, при анализе вероятности выбора финансовым директором дисконтированных или недисконтированных методов для оценки эффективности инвестиционного проекта был получен результат, опровергший первую гипотезу и свидетельствующий о том, что наибольшее влияние оказывает индикатор, отвечающий за индивидуальность / коллегиальность принятия решений, другими словами, количество людей, вовлеченных непосредственно в вынесение решения об инвестировании денежных средств. Чем выше степень коллегиальности принятия решения (на-пример, в компаниях, где внедрены инвестиционные комитеты или действуют советы директоров), тем выше склонность менеджмента к выбору комплексных процедур оценки проекта. Это можно объяснить тем, что при таком способе принятия решения проект рассматривается подробнее, контроль исполнения решений выше, а для его оценки проектов применяются методы NPV, IRR, MIRR.

Тестирование третьей гипотезы также привело к ее опровержению: среди характеристик финансового директора статистически значимое и положительное влияние оказывают два фактора. Первый из них — возраст финансового директора: люди в возрасте от 40 до 50 лет реже используют дисконтированные методы, нежели более молодые специалисты. Это свидетельствует о том, что менеджеры, получавшие образование относительно недавно, имеют большую склонность к применению современных методов оценки. Кроме этого, значительное воздействие на результирующий показатель оказывает уровень образования респондента: люди с высшим экономическим образованием более склонны к использованию моделей, учитывающих временную стоимость денег, чем люди с техническим, юридическим и другим образованием, которые, вероятно, опираются на общую логику. Компании, в которых управляющий не имеет экономического образования, используют для оценки период окупаемости (РР) и простую, бухгалтерскую отдачу от инвестиций (ROI).

Далее были выбраны и проанализированы подробно наиболее часто используемые критерии эффективности по итогам обработки всех анкет: NPV, РР, ROI и IRR. Результаты показали, что вторая гипотеза подтвердилась: респонденты, которые выбрали в качестве метода оценки проекта наиболее популярный критерий эффективности (NPV), относятся к компаниям, занимающимся экспортом своей продукции. Интересно, что одновременно с NPV такие компании используют и простой период окупаемости. Это может быть следствием того, что фирмы, экспортирующие продукцию, очень требовательны к показателю ликвидности своих инвестиций, им важна не просто общая окупаемость проекта, а окупаемость его в максимально короткие сроки из-за постоянно меняющейся конъюнктуры зарубежного рынка. Положительная и статистически значимая связь была выявлена между склонностью к использованию NPV, числом лиц, принимающих инвестиционные решения, и возрастом финансового директора, в то время как зависимость между возрастом финансового директора и его склонностью к применению показателя РР для оценки инвестиций носит отрицательный характер. Вместе с тем данный показатель чаще используется респондентами, чей опыт работы в компании составляет менее пяти лет.

Наибольшее влияние на применение критерия рентабельности инвестиций оказывает годовой объем продаж. Подавляющее большинство компаний выборки с годовым объемом продаж выше 1 млрд руб. были созданы еще в начале 1990-х гг., и ими до сих пор руководят те, кто встал «у руля» компании в момент ее основания. Таким образом, популярность использования показателя ROI связана, скорее всего, не с объемом продаж компании, а с личностными характеристиками финансового директора: его возрастом и образованием, которое он получил в соответствующие годы по стандартам «старой школы». Данный показатель применяют директора в возрасте от 40 до 50 лет, в основном те, кто руководит компанией с момента ее основания. Помимо этого наблюдается отрицательная зависимость между числом лиц, ответственных за принятие инвестиционных решений, и выбором для анализа показателя ROI: в компаниях, где инвестиции проходят одобрение только финансового и генерального директора, такой показатель используется наиболее часто.

Исследование показало, что на склонность к использованию внутренней нормы доходности (IRR) влияет достаточно большое число факторов. Так, например, для компаний с годовым объемом продаж выше среднего и ориентированной на экспорт стратегией развития применение данного показателя нехарактерно. Возможно, малым и средним компаниям проводить сравнение показателя IRR со стоимостью инвестированного капитала легче, чем крупной компании. При этом отмечена положительная зависимость между данным показателем и числом лиц, отвечающих за принятие инвестиционных решений, а также уровнем образования финансового директора. Таким образом, высшее экономическое образование можно считать базой для внедрения в компании комплексных методов оценки.

ЗАКЛЮЧЕНИЕ

Доминирующие в современной теории финансов дисконтированные критерии оценки эффективности инвестиционных проектов далеко не всегда превалируют при принятии инвестиционных решений на практике. Анализ деятельности российских компаний позволил авторам выявить ряд специфических черт и факторов, оказывающих влияние на принятие решений финансовыми директорами. Было выявлено, что большая часть компаний принимает инвестиционные решения, полагаясь на совместное использование критериев, учитывающих временную стоимость денег, показателей рентабельности и окупаемости инвестиций, что делает существенной долю использования недисконтированных факторов. При этом основными личностными характеристиками, способными влиять на выбор критериев, оказываются возраст и образование финансового директора, также важное значение имеет число лиц, ответственных за принятие решений внутри компании. В целом можно сделать вывод, что к использованию сложных комплексных процедур оценки инвестиционных проектов склонны до-статочно молодые финансовые директора с высшим экономическим образованием, работающие в тех компаниях, где решения принимаются советом директоров или инвестиционным комитетом. Отдельно следует отметить, что на эффективность инвестиционной деятельности компании, а следовательно, и на рост благосостояния ее акционеров влияют и финансовые решения, связанные с выбором ставки дисконтирования, правильность которого, в свою очередь, не может не сказаться на итоговом результате. Эмпирическое исследование в данном направлении позволит расширить и дополнить полученную картину процесса принятия решений в российском бизнесе.

Литература

1. Боталова А.С., Емельянов A.M. Практика принятия инвестиционных решений в компаниях: зарубежный опыт // Корпоративные финансы. — 2010. — 2(14). — С. 76-83.

2. Bennouna К., Meredith G.G., Marchant Т. (2010). «Improved capital budgeting decision making: evidence from Canada». Management Decision, Vol. 48(2), pp. 225-247.

3. Brounen D., de Jong A., Koedijk K. (2004). «Corporate finance in Europe: confronting theory with practice». Financial Management, Vol. 33(4), pp. 71-101.

4. Graham J., Harvey C. (2001). «The theory and practice of corporate finance: evidence from the field». Journal of Financial Economics, Vol. 60, pp. 187-243.

5. Graham J., Harvey C. (2002). «How do CFOs make capital budgeting and capital structure decisions?» Journal of Applied Corporate Finance, Vol. 15(1), pp. 8-23.

6. Hermes N., Smid P., Yao L. (2007). «Capital budgeting practices: a comparative study of the Netherlands and China». International Business Review, Vol. 16, pp. 630-654.

7. Klammer T. (1972). «Empirical evidence of the adoption of sophisticated capital budgeting techniques». Journal of Business, Vol. 45, pp. 387-397.

8. Perejro L.E. (2006). «The practice of investment valuation in emerging markets: evidence from Argentina». Journal of Multinational Financial Management,\\/o\\. 16, pp. 160-183.

9. Ryan P.A., Ryan G.P. (2002). «Capital budgeting practices of the Fortune 1000: how have things changed?» Journal of Business and Management, Vol. 8(4), pp. 355-364.

10. Sandahl G., Sjogren S. (2003). «Capital budgeting methods among Sweden's largest groups of companies. The state of the art and a comparison with earlier studies». International Journal of Production Economics, Vol. 84, pp. 51-69.

11. Truong L.G., Partington G., Peat M. (2005). «Cost of capital estimation and capital budgeting practice in Australia». Working Paper, University of Sydney, Sydney.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ