Сравнительный аналитический баланс

Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики:

- общая стоимость имущества организации;

- стоимость иммобилизованных и мобильных средств;

- величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платеже-, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов

| Наименование показателя | Код строк | 31.12.2022 | 31.12.2023 | Отклонение +/- | Темп при- роста, % | % к изме- нению итога баланса | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Иммобилизованные активы | |||||||||

| 1.1. Все виды нематериальных активов | 1110+..+1140 | 5 353 | 0,2 | 5 423 | 0,2 | 70 | 0,2 | 1,3 | -0 |

| 1.2. Основные средства | 1150 | 415 362 | 14,8 | 315 698 | 12,7 | -99 664 | -1,3 | -24 | 31,8 |

| 1.3. Долгосрочные финансовые вложения | 1160+1170 | 53 678 | 1,9 | 87 033 | 3,5 | 33 355 | 2,5 | 62,1 | -10,6 |

| 1.4. Прочие | 1180+1190 | 202 510 | 7,2 | 181 309 | 7,3 | -21 201 | 0,3 | -10,5 | 6,8 |

| ИТОГО по разделу 1 | 1100 | 676 903 | 24,2 | 589 463 | 23,7 | -87 440 | -0,3 | -12,9 | 27,9 |

| 2. Оборотные активы | |||||||||

| 2.1. Запасы и НДС | 1210+1220 | 1 252 351 | 44,7 | 1 138 343 | 45,8 | -114 008 | 1,8 | -9,1 | 36,4 |

| 2.2. Дебиторская задолженность | 1230 | 756 856 | 27 | 652 541 | 26,2 | -104 315 | -0,8 | -13,8 | 33,3 |

| 2.3. Краткосрочные финансовые вложения | 1240 | 10 652 | 0,4 | 5 506 | 0,2 | -5 146 | 0,2 | -48,3 | 1,6 |

| 2.4. Денежные средства | 1250 | 95 632 | 3,4 | 96 214 | 3,9 | 582 | 0,9 | 0,6 | -0,2 |

| 2.5. Прочие | 1260 | 8 658 | 0,3 | 5 682 | 0,2 | -2 976 | 0,2 | -34,4 | 0,9 |

| ИТОГО по разделу 2 | 1200 | 2 124 149 | 75,8 | 1 898 286 | 76,3 | -225 863 | 1,3 | -10,6 | 72,1 |

| ИМУЩЕСТВО, всего | 1600 | 2 801 052 | 100 | 2 487 749 | 100 | -313 303 | 0 | -11,2 | 100 |

| 3. Собственный капитал | |||||||||

| 3.1. Уставный капитал | 1310-1320 | 48 156 | 1,7 | 48 156 | 1,9 | 0 | 0,9 | 0 | 0 |

| 3.2. Добавочный капитал | 1340+1350 | 569 878 | 20,3 | 579 985 | 23,3 | 10 107 | 3,3 | 1,8 | -3,2 |

| 3.3. Резервный капитал | 1360 | 2 338 | 0,1 | 2 338 | 0,1 | 0 | 0,1 | 0 | 0 |

| 3.4. Прибыль (убыток) | 1370 | 122 | 0 | 256 365 | 10,3 | 256 243 | 10,3 | 210 035,2 | -81,8 |

| ИТОГО по разделу 3 | 1300 | 620 494 | 22,2 | 886 844 | 35,6 | 266 350 | 13,6 | 42,9 | -85 |

| 4. Долгосрочные пассивы | |||||||||

| 4.1. Займы и кредиты | 1410 | 0 | 0 | 0 | 0 | 0 | 0 | x | 0 |

| 4.2. Прочие | 1420+..+1450 | 20 933 | 0,7 | 20 933 | 0,8 | 0 | 0,8 | 0 | 0 |

| ИТОГО по разделу 4 | 1400 | 20 933 | 0,7 | 20 933 | 0,8 | 0 | 0,8 | 0 | 0 |

| 5. Краткосрочные пассивы | |||||||||

| 5.1. Займы и кредиты | 1510 | 0 | 0 | 0 | 0 | 0 | 0 | x | 0 |

| 5.2. Кредиторская задолженность | 1520 | 2 116 324 | 75,6 | 1 414 327 | 56,9 | -701 997 | -18,1 | -33,2 | 224,1 |

| 5.3. Доходы будущих периодов | 1530 | 1 056 | 0 | 0 | 0 | -1 056 | 0 | -100 | 0,3 |

| 5.4. Резервы предстоящих расходов и под условные обязательства | 1540+1430 | 33 258 | 1,2 | 66 987 | 2,7 | 33 729 | 1,7 | 101,4 | -10,8 |

| 5.5. Прочие | 1550 | 8 987 | 0,3 | 98 658 | 4 | 89 671 | 4 | 997,8 | -28,6 |

| ИТОГО по разделу 5 | 1500 | 2 159 625 | 77,1 | 1 579 972 | 63,5 | -579 653 | -13,5 | -26,8 | 185 |

| Заемный капитал, всего | 1400+1500 | 2 180 558 | 77,8 | 1 600 905 | 64,4 | -579 653 | -12,6 | -26,6 | 185 |

| ИСТОЧНИКИ ИМУЩЕСТВА, всего | 1700 | 2 801 052 | 100 | 2 487 749 | 100 | -313 303 | 0 | -11,2 | 100 |

| Собственные оборотные средства | 1300-1100 | -56 409 | -2 | 297 381 | 12 | 353 790 | 14 | -627,2 | -112,9 |

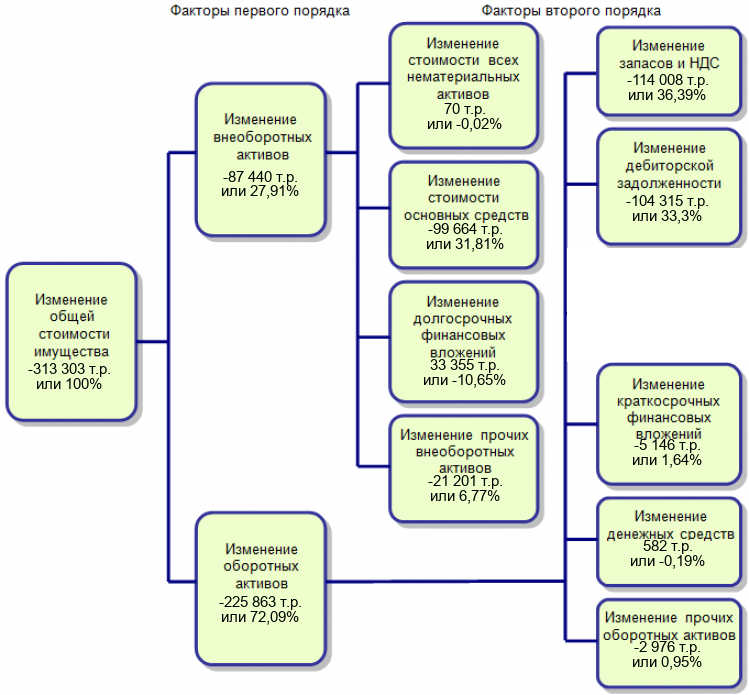

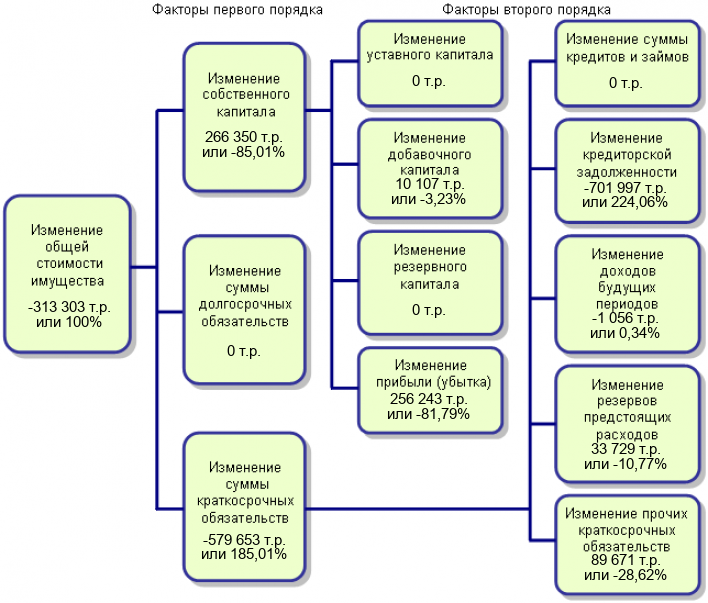

Анализ состава и структуры баланса не позволяет дать положительную оценку финансовому состоянию организации. В процессе построения сравнительного аналитического баланса выявлены следующие отрицательные тенденции:

- общая стоимость имущества снизилась

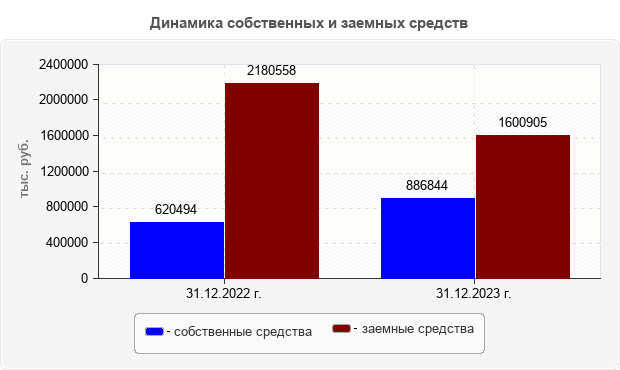

- заемный капитал организации превышает собственный

- темп роста дебиторской задолженности значительно превышает темп роста кредиторской задолженности

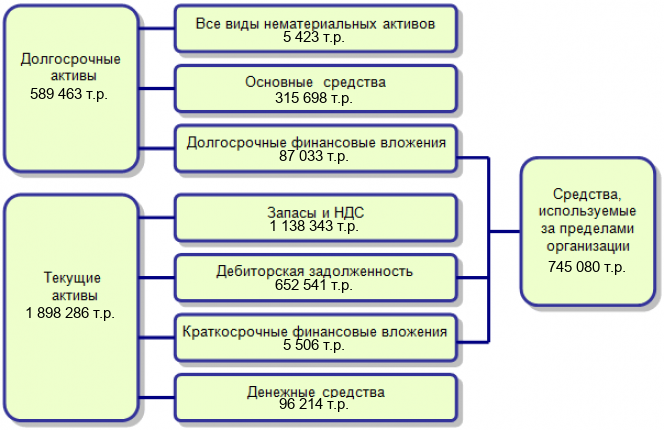

В анализируемом периоде произошло снижение уровня внеоборотных активов. При этом наблюдается уменьшение основных средств на 99 664 тыс. руб. или на 23,99%. Балансовая стоимость всех видов нематериальных активов, финансовых вложений возросла.

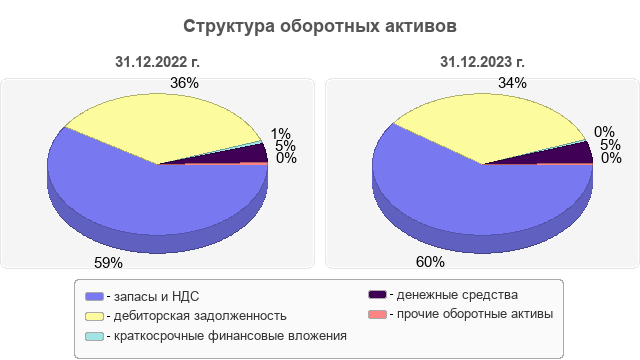

Оборотные активы организации формируются в основном за счет запасов, дебиторской задолженности. Незначительную величину в составе оборотных средств составляют также НДС по приобретенным ценностям, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы.

Стоимость запасов за исследуемый период сократилась на 125 771 тыс. руб. и составила 1 125 685 тыс. руб.

Дебиторская задолженность в анализируемом периоде снизилась на 104 315 тыс. руб. или 13,78% и составила 652 541 тыс. руб. На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 31.12.2022 г. по 31.12.2023 г. оборотные активы организации за счет снижения общей суммы дебиторской задолженности уменьшились на 104 315 тыс. руб.

В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 5 146 тыс. руб.

Сумма свободных денежных средств организации за период с 31.12.2022 г. по 31.12.2023 г. возросла на 582 тыс. руб. и составила 96 214 тыс. руб.

В исследуемом периоде организацией использовались прочие оборотные активы.

Как видно из схемы, описывающей структуру активов предприятия, в начале и в конце анализируемого периода средства организации используются за ее пределами. При этом за анализируемый период их сумма снизилась на 76 106 тыс. руб. и составила 745 080 тыс. руб.

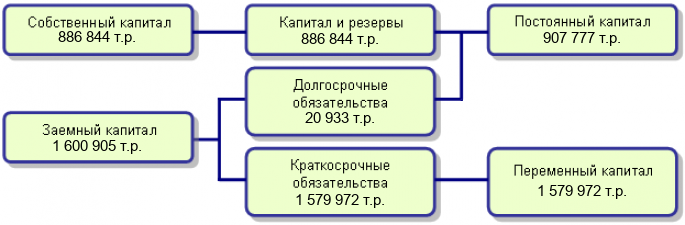

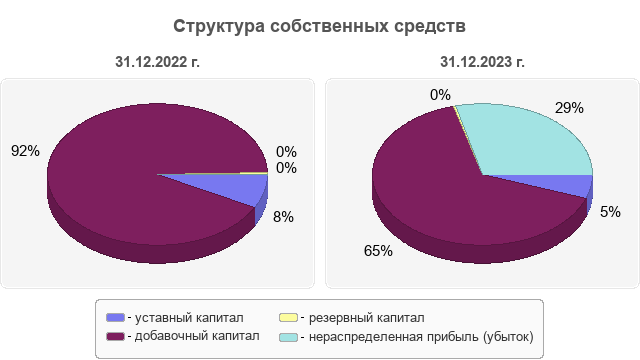

Как видно из приведенной схемы, пассив баланса по состоянию на 31.12.2023 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35,65% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0,84% от стоимости имущества, удельный вес краткосрочных обязательств равен 63,51%.

В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль.

Уставный капитал организации оставался неизменным на всем промежутке исследования. Уровень добавочного капитала возрос на 10 107 тыс. руб. и составил 579 985 тыс. руб. Также в структуре баланса присутствует резервный капитал в сумме 2 338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. При этом ее уровень возрос на 256 243 тыс. руб. и составил 256 365 тыс. руб.

Заемные средства предприятия как на начало, так и на конец периода состоят из долгосрочных и краткосрочных обязательств.

Долгосрочные обязательства предприятия к концу исследуемого периода остались без изменений на уровне 20 933 тыс. руб. или 0,75% к валюте баланса в начале периода и 0,84% в конце периода. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенных налоговых обязательств на 100%.

Сумма кредиторской задолженности на 31.12.2023 г. сократилась по сравнению с положением на 31.12.2022 г. на 701 997 тыс. руб. и составила 1 414 327 тыс. руб. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 31.12.2022 г. ее уровень составляет 75,55% общей стоимости имущества предприятия, а на 31.12.2023 г. - 56,85%.

Соотношение дебиторской и кредиторской задолженности в исследуемом периоде не изменилось. На 31.12.2022 г. дебиторская задолженность составляла 35,76%, кредиторской задолженности, а на 31.12.2023 г. 53,86% кредиторской задолженности не покрывалось дебиторской задолженностью. То есть по состоянию на 31.12.2022 г. кредиторская задолженность превышает дебиторскую на 179,6%, а по состоянию на 31.12.2023 г. на 116,7%.

В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

Уменьшение активов на 313 303 тыс. руб. сопровождается одновременным уменьшением обязательств предприятия на 579 653 тыс. руб. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что обязательства организации снизились в большей степени, чем стоимость активов, отношение текущих пассивов к текущим активам изменилось и повлекло улучшение платежеспособности.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ