Организация системы финансового контроля в современном крупном и среднем бизнесе

Дешук Алеся Сергеевна

ФГБОУ ВПО «Финансовый университет

при Правительстве Российской Федерации»

Россия, Москва1 Магистрант

Абалакина Татьяна Владимировна

ФГБОУ ВПО «Финансовый университет

при Правительстве Российской Федерации»

Россия, Москва

Доцент кафедры финансового менеджмента

Кандидат экономических наук

Интернет-журнал Науковедение

№6(25) 2014

1 125993, ГСП-3, Москва, Ленинградский проспект, 49

Аннотация. В статье рассмотрены теоретические вопросы формирования системы финансового контроля, осуществляемого коммерческими организациями современного крупного и среднего бизнеса, и научным дискуссиям о влиянии внутреннего контроля на эффективность его функционирования и развития. На основе анализа различных источников авторами предпринята попытка систематизировать основные подходы к определению внутреннего финансового контроля как системы мероприятий, обеспечивающих своевременную и достоверную информацию в целях повышения эффективности финансово-хозяйственной деятельности компании. Авторами проведено сравнение и систематизация таких категорий как «финансовый контроль», «контроллинг», «бюджетирование» и «управленческий учет», выстраивание иерархии данных категорий. Выявленные особенности организации системы финансового контроля на крупных и средних предприятиях, основные составляющие системы финансового контроля, их взаимосвязь и взаимовлияние позволили авторам сделать вывод о том, что построение качественной системы финансового контроля во многом определяются целями и задачами развития компании и зависят от заинтересованности компетентности ответственных лиц. Авторами были обоснованы выводы о значении финансового контроля для компаний, стремящихся к увеличению эффективности использования ресурсов, максимизации собственной прибыли, росту рыночной капитализации, экономии ресурсов в условиях возрастающей конкуренции. При этом важное значение финансового контроля, по мнению авторов, еще более возрастает в современных условиях, когда на рынке наблюдается кризис, необходима экономия материальных ресурсов, а на привлечение финансовых ресурсов имеются серьезные ограничения. Методика и организация системы внутреннего контроля в отечественной литературе представлены в недостаточном объеме, что требует дальнейших научных исследований.

Понятие «финансовый контроль» - одно из ключевых понятий финансового управления в целом, как на микроуровне, так и на макроуровне.

В общем виде под финансовым контролем понимается совокупность действий и операций проверки финансовых и близких с финансовыми вопросов деятельности организации с применением специфических форм и методов организации такого контроля [4].

Финансовый контроль является системой действий уполномоченных лиц, связанных с проверкой соблюдения управляемым субъектом норм финансового права и решений, которые приняты управляющим субъектом и интересов управляющего субъекта [8].

Для современных крупных корпораций организация финансового контроля является одной из ключевых задач, направленных на изыскание резервов для повышения эффективности использования финансовых ресурсов, сокращения затрат, что важно в условиях роста конкуренции на рынке.

Когда речь идет о финансовом контроле, то, как правило, он ассоциируется с обязательным контролем, включающим контроль со стороны государственных (налоговых в частности) органов, аудиторский контроль (что характерно для акционерных обществ и для отдельных видов деятельности, включая банковскую, страховую). Однако, инициативный контроль, который проводится самим экономическим субъектом для собственных целей, прежде всего, для контроля за сохранностью средств, оптимальностью и эффективностью процессов и результатов - зачастую даже более важное и нужное направление, особо значимое для среднего и крупного бизнеса, где, в отличие от бизнеса небольших масштабов, всё сложнее контролировать ресурсы, потоки, эффективность.

Внутренний контроль представляет собой такой финансовый контроль, который осуществляется специально созданными службами хозяйствующих субъектов, подчиняющимися непосредственно руководству организации. Его называют инструментом управления, используемым в соответствии с принципом управления, обратной связи, началом которого является решение о начале работы, а в конце - контроль этой деятельности. И сам процесс такого контроля включает в себя все этапы деятельности от плана действий, продолжая оценкой степени реализации задач, анализа потребления ресурсов, необходимых для достижения целей, заканчивая анализом достигнутых результатов [1].

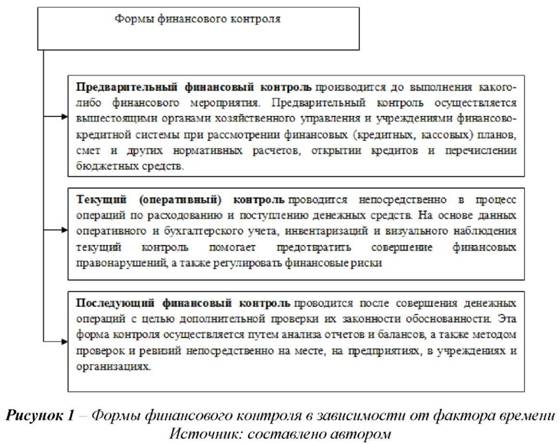

Внутренний финансовый контроль обычно разделяют на последующий, текущий и предварительный, как это показано на схеме (рис.1):

Финансовый контроль - это часть финансового менеджмента компании, в который, помимо контроля, входят еще и финансирование (получение необходимого количества денег и капитала из различных источников финансирования), инвестирование (размещение денег в различных формах неденежных (натуральных) материальных и нематериальных активов), экономическое управление операционной деятельностью предприятия и результатами хозяйствования (прежде всего, формирование и распределение прибыли). А основная цель финансового управления должна быть в максимизации рыночной стоимости компании для ее владельцев.

Финансовый менеджмент тесно связан с принятием финансовых решений, предполагающих выбор наиболее оптимального варианта. Такой выбор часто рассматривается в рамках «англо-франко-бельгийского треугольника», в котором рассматриваются «выгода-риск-время» (рисунок 2):

В отношении инвестиций, кроме трех перечисленных факторов, можно дополнить четвертым фактором - «ликвидностью», т.е. способностью трансформироваться в случае необходимости в наличные деньги без существенных потерь. Внутреннее финансовое планирование во всех формах и видах позволяет осуществить данный выбор.

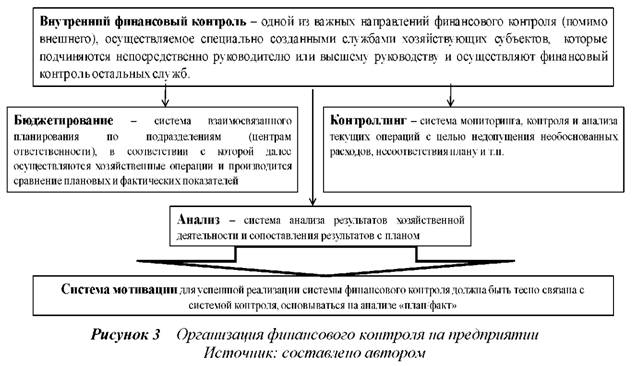

Финансовый контроль на современных предприятиях организуется посредством внутреннего финансового контроля как системы, вытекающей из него и дополняющего её системы бюджетирования и связанной с ними обеими системой контроллинга, а также анализом, как это показано на схеме (рисунок 3):

Наиболее часто применяемые в современных компаниях инструменты финансового контроля - это бюджетирование, контроллинг, анализ.

Анализ, как правило, в современных компаниях основывают на исполнении бюджета. Бюджет - это финансовый план предприятия, состоящий из большого количества финансовых планов, сформированных по основным бизнес-процессам (производство, закупки, продажи, кадры, общие расходы и прочее). Бюджет разрабатывается при участии в планировании значительного количества подразделений и принимается руководством к исполнению. Далее текущий и последующий контроль основан на выполнении показателей бюджета предприятия [13].

С понятием «бюджетирование» тесно связано и понятие «управленческий учет», без которого анализ исполнения бюджета затруднителен. Управленческий учет, как любой учет, входящий в сложную учетную систему хозяйствующего субъекта, предназначен для предоставления определенной информации [2]. К информации управленческого учета, которая создается и готовится для использования менеджментом внутри предприятия, предъявляются другие требования, отличающиеся от информации, предназначенной для внешних пользователей. В частности, такая информация должна удовлетворять следующим требованиям:

- своевременность - необходимая информация должна предупреждать любые управленческие решения; соответственно порядок и частота предоставления этой информации должны соответствовать характеру и периодичности решаемых менеджментом задач;

- дифференцированность - полученная руководителем информация должна быть необходимой и вместе с тем достаточной, что, с одной стороны, позволит сократить общие информационные потоки, а с другой - не вносить путаницу за счет наличия и переработки ненужной информации;

- доступность формы и содержания - необходимая информация должна излагаться в доступной форме, пригодной для восприятия менеджерами различных уровней компетентности и образования, а не в виде жестко регламентированных отчетных форм, как это принято в системе финансового учета;

- компактность - отчетные формы, в которых предоставляется управленческая информация, должны быть максимально упрощены, но вместе с тем позволять контроль не только итоговых показателей, но и их отдельных составляющих;

- вариантность - информация должна быть гибкой по выбору наилучшего варианта действий по нескольких альтернатив [9].

Перечень таких требований влияет на определение понятия «управленческий учет». Он является внутрихозяйственным учетом, системой обработки и подготовки информации о деятельности предприятия для внутренних пользователей в процессе управления предприятием». Общим для этих высказываний является то, что основной задачей управленческого учета является предоставление непредвзятой информации, необходимой для принятия управленческих решений соответствующими управленческими звеньями предприятия. Содержание управленческого учета раскрывает рисунок 4.

Понятия управленческого учета и контроллинга иногда отождествляют. Между ними много общего, но есть и различия. Контроллинг (от англ. to control - контролировать, управлять) - это функционально олицетворенное направление экономической работы на предприятии, которое связано с реализацией финансово - экономической комментирующей функции в менеджменте при принятии оперативных и стратегических управленческих решений [9]. Управленческий учет является составляющей контроллинга. Учитывая то, что управленческий учет - это интегрированная система различных экономических дисциплин, то и метод управленческого учета содержит:

- элементы метода бухгалтерского учета (в частности, счета и двойная запись, оценку и калькуляцию; инвентаризацию и документацию);

- элементы статистики (индексный метод);

- приемы экономического анализа (факторный анализ);

- математические методы (линейного программирования, способ наименьших квадратов).

Предметом управленческого учета выступает совокупность объектов в процессе цикла управления хозяйственной деятельностью предприятия, а именно:

- производственные ресурсы:

- основные средства,

- нематериальные активы,

- материальные ресурсы,

- трудовые ресурсы;

- хозяйственные процессы и их результаты:

- снабженческо-заготовительная деятельность,

- производственная деятельность,

- финансово-сбытовая деятельность,

- финансовая, инвестиционная

- и другие виды деятельности субъекта хозяйствования.

Управленческий учет, являясь составной частью всей системы учета, должен соответствовать единым принципам бухгалтерского учета, таким как: непрерывность деятельности предприятия, единый денежный измеритель, полнота и аналитичность информации, периодичность и другим.

Кроме того, следует особо отметить, что организацию управленческого учета оптимально связывать с организацией бухгалтерского учета, чтобы исключать двойную учетную работу. Как правило, помогают в этом современные информационные системы, позволяющие совмещать разные программы, организовывать переток данных из одной программы в другую. Крупные корпорации часто разрабатывают собственные системы, которые позволяют одновременно вести бухгалтерский учет, а также осуществлять контроллинг, включая управленческий учет, бюджетирование. Средние компании для этих целей чаще пользуются уже готовыми продуктами, которых на рынке представлено множество. Так или иначе, без автоматизации (или имея только автоматизацию бухгалтерского учета) организовать эффективный управленческий учет и финансовый контроль нельзя, поскольку, например, ведение учета по центрам ответственности, что крайне актуально для крупных компаний, требует довольно много участников работы по планированию и контролю, которые не являются бухгалтерскими работниками, и планирование и контроль необходимо вести детальнее, чем в бухгалтерском учете.

В целом же, учет по центрам ответственности представляет собой систему сбора, отражения и обобщения информации о деятельности отдельных структурных подразделений организации. На базе информации по центрам ответственности организуется контроль и регулирование расходов организации. То есть, производится и планирование, и обеспечение выполнения плана, и последующий контроль и по каждому центру, и по организации в целом.

В соответствии с объемом полномочий и ответственности можно выделить четыре основных типа центров финансовой ответственности (ЦФО):

- центры затрат, отвечающие за выполнение определенных объемов работ (производственного задания), потребляющие различные ресурсы для осуществления своих функциональных обязанностей, что влияет на затраты, а также отвечающие за их величину и управление ими;

- центры доходов (продаж или выручки), несущие ответственность только за выручку от продаж и за затраты с продажами связанные, т.е. за формирование доходов либо отдельного направления бизнеса, либо всей организации;

- центры прибыли, которые ответственны не только за затраты, но и за формирование финансовых результатов деятельности - за прибыль и факторы ее формирующие;

- центры инвестиций, которые несут ответственность не только за выручку и затраты, но также за капиталовложения, и имеющие право управлять не только оборотным капиталом, но и активами, относимыми к внеоборотным [2].

В принципе, на существовании центров финансовой ответственности, планов в рамках каждого центра и контроля за исполнением планов и строится современная система бюджетирования в компаниях. Сама система бюджетирования основана на следующих принципах:

- все планы взаимосвязаны между собой, из одного плана (например, плана продаж) следуют другие (например, план по выручке, по дебиторской и кредиторской задолженности покупателей, производственный план, план закупок и т.п.);

- конечными планами бюджета являются план (бюджет) прибылей и убытков (плановый финансовый результат на основе планов более низкого уровня), план (бюджет) движения денежных средств (где показаны доходы и расходы по центра ответственности, по направлениям, показано сальдо этих доходов и расходов, изменение остатка денежных средств), прогнозный баланс, могут отдельно применяться по проектам бизнес-планы инвестиционных проектов; критерий принятия бюджета - «сходимость» планов и достижение в них нужного руководству результата (по прибыли, по денежному потоку, по финансовому состоянию, определяемому прогнозным балансом);

- принятый бюджет - основа для распределения ресурсов в текущем (после принятия) периоде и основа для контроля после истечения периода, при этом, бюджет может быть пересмотрен, уточнен (годовой - по кварталам, квартальный - по месяцам, например);

- невыполнение бюджетных показателей требует разбирательства, выяснения причин, в случае необъективности причин - санкции к виновным (например, за невыполнение плана продаж, за завышение закупочных цен, за чрезмерные, выше смет, затраты и т.п.) [6];

- система мотивации связана с бюджетом, особенно у руководителей среднего и высшего звена [5].

Поэтому бюджетирование как основа организации финансового контроля наряду с контроллингом объединяет в себя планирование, контроль, анализ, и, в итоге, мотивацию работников и подразделений компании, как это показано на рисунке 5:

В свою же очередь, как видно из рисунка 5, эти направления финансового контроля позволяют минимизировать издержки, «отсекая» необоснованные издержки, которые центры ответственности для собственного же блага (связанного с системой мотивации) будут стараться не допускать.

Таким образом, можно сделать выводы, что финансовый контроль, при комплексном его применении в финансовом менеджменте средней или крупной компании, позволяет увеличить эффективность использования ресурсов, их сохранность, а также, при определенных условиях, даже улучшить результаты работы компании. Достигается это за счет формирования обоснованного и устраивающего руководство компании плана, соблюдения этого плана в текущем периоде, анализе выполнения плана с выявлением отклонений, их причин, виновных (они могут иметь место и без вины, по объективным причинам), с привязкой к системе мотивации руководителей высшего и среднего звена, ответственных за выполнение планов, может вести к снижению издержек компании.

Взаимосвязанный план и его выполнение, контроль за этим выполнением, включает и показатели продаж, и себестоимость продукции, работ, услуг, затрат (и повышении финансового результата в связи с этим), и расходы финансовых средств, которые, в результате, влияют на финансовые потоки, «кэш-флоу» компании и балансовые показатели. Поэтому финансовый контроль, организованный, прежде всего, как система бюджетирования, контроллинга и финансового анализа - достаточно распространенное явление в крупных компаниях, которые стремятся к максимизации собственной прибыли, росту рыночной капитализации, экономии ресурсов в условиях возрастающей конкуренции. Можно также добавить и то, что мотивация является основой для эффективного функционирования системы финансового контроля, поскольку мотивированные на результат выполнения плана руководители будут стараться не допускать необоснованных затрат (издержек) в деятельности своего подразделения, центра финансовой ответственности.

Литература

1. Абалакин, А.А. Финансовый контроль и его развитие в рыночных условиях. Межвузовский научно-практический сборник: «Экономика. Право. Лингвистика.», 2010.

2. Абалакина, Т.В. Бюджетирование как инструмент финансового планирования в организации. Интеграция и кооперация в решении социально-экономических проблем современного общества. Международная научно-практическая конференция Российского университета кооперации по итогам научно-исследовательской работы в 2012г. - Ярославль - Москва: Издательство «Канцлер», 2013.-384с.

3. Каверина, О.Д. Управленческий учет / О.Д. Каверина. - М.: Финансы и статистика, 2009. - 352 с.

4. Кузина, Е.Л. Финансовые результаты предприятия. Учет. Анализ. Аудит / Е.Л. Кузина, Т.В. Сидорина. - М.: ПРИОР, 2009. - 162 с.

5. Мельник, М.В., Ревизия и контроль / М.В. Мельник, А.С. Пантелеев, А.Л. Звездин. — Москва: КНОРУС, 2012. — 414 с.

6. Николаева, С.А. Корпоративные стандарты: от концепции до инструкции, практика разработки / С.А. Николаева. - М.: Книжный мир, 2012. - 333 с.

7. Парасоцкая, Н.Н. Как составить бюджет / Н.Н. Парасоцкая, Д.С. Петров // Бухгалтерский учет. - 2006. - № 17. - С.34 - 38.

8. Ревина, И.В. Функционально-стоимостной анализ: монография / И.В. Ревина - М.: 2012. - 157 с.

9. Соколов, Б.Н. Системы внутреннего контроля (организация, методика, практика) / Б.Н. Соколов, В.В. Рукин. - Москва: Экономика, 2010. - 229 с.

10. Щербаков, В.А. Методология управленческого функционально-стоимостного анализа на предприятиях транспорта. / В.А. Щербаков - Новосибирск: НГАВТ, 2011. - 83 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ