Ковенанты: сущность и раскрытие информации в бухгалтерской отчетности

Т.Б. Кувалдина,

доктор экономических наук, доцент,

профессор кафедры финансов, кредита,

бухгалтерского учета и аудита

Омский государственный университет путей сообщения,

Омск, Российская Федерация

Международный бухгалтерский учет

№1 (343) 2015

В процессе финансово-хозяйственной деятельности коммерческие организации выступают в качестве заемщиков, займодавцев, эмитентов и подвергаются влиянию различных рисков, способных существенно влиять на их финансовое положение и финансовые результаты деятельности. Одним из наиболее эффективных инструментов обеспечения интересов сторон сделки при заключении кредитных договоров, осуществлении инвестиций, выдаче банковской гарантии, финансировании инвестиционного проекта, международной торговле выступают ковенанты, которые снижают риски, связанные с контрагентом, его кредитоспособностью, возможностью отгрузить качественную продукцию и в срок обеспечить надлежащую перевозку.

Согласно п. 24 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) пояснения к бухгалтерскому балансу и отчету о финансовых результатах должны обеспечивать пользователей дополнительными данными, которые нецелесообразно включать в эти формы отчетности, но которые необходимы пользователям для реальной оценки финансового положения организации, финансовых результатов ее деятельности и изменений в ее финансовом положении. Одним из важнейших аспектов финансовой отчетности является раскрытие сведений о выполнении ковенантных условий по сделке.

Существующие российские нормативные акты по бухгалтерскому учету не содержат понятия «ковенанты», отсутствуют и правила раскрытия информации о них в российской бухгалтерской отчетности. В экономической литературе рассматриваются вопросы ковенантов с позиций финансов. Существует мало исследований, посвященных содержанию ковенантных условий в целях бухгалтерского учета и отчетности. Поэтому возникает необходимость в проведении исследований теоретических и методических основ формирования информации о ковенантах в отчетности, составленной по правилам Международных стандартов финансовой отчетности (МСФО) и использование их для составления российской бухгалтерской отчетности. Целью исследования является разработка теоретических и методических основ по раскрытию информации о ковенантах в бухгалтерской отчетности. Исходя из этого в статье поставлены задачи:

- определить сущность ковенантов как объектов бухгалтерского наблюдения;

- выявить случаи и цели включения ковенантов в договоры по сделкам;

- определить правила раскрытия информации о них в бухгалтерской отчетности.

Исследование проведено путем анализа, сравнения, систематизации и обобщения информации соответствующих международных стандартов, научной литературы и бухгалтерской (финансовой) отчетности российских компаний. Основным результатом исследования стал методический подход к формированию информации о ковенан-тах в бухгалтерской отчетности. Сделан вывод о том, что предложенный вариант раскрытия информации о качественных и количественных характеристиках ковенантов в бухгалтерской отчетности позволит принимать своевременные управленческие решения по минимизации рисков и корректировке финансового и имущественного положения организации.

Сущность ковенантов

Ковенант (англ. covenant) в английском праве - это обязательство совершить какое-либо действие или воздержаться от совершения какого-либо действия, имеющее для обязавшейся стороны юридическую силу. В существующих на сегодняшний день публикациях авторы (А.Н. Ани-симов [1], Н.П. Барынькина [3], Е.В. Бардаков [4], А.Н. Задорожная [5, 6], С.В. Каневский [7], Д.А. Крупышев [10] и др.) трактуют ковенанты с позиций права и рассматривают их как один из инструментов финансового инжиниринга. Применительно к бухгалтерскому учету и отчетности можно дать такое определение ковенанту: это письменное обязательство одного из экономических субъектов, заключивших сделку, существующее на отчетную дату, вытекающее из договора или правовой нормы, обычаев делового оборота, при неисполнении которого у него, возможно, возникнет преждевременный или дополнительный отток активов (досрочное погашение долга, увеличение процентной ставки, уплата штрафов), и как следствие произойдет ухудшение финансового и имущественного положения организации. При этом указанное обязательство нельзя идентифицировать (выделить, отделить от других обязательств организации) и надежно оценить. Поэтому в системном бухгалтерском учете такое обязательство не отражается. Информация о нем должна раскрываться в пояснительной записке к бухгалтерской отчетности путем описания. Ковенанты следует отличать от гарантий и предварительных условий договора, которые, как правило, оговариваются сторонами до заключения договора и относятся к способам обеспечения исполнения обязательств. Они выполняют две основные функции: стимулирующую и компенсационную. Ковенанты направлены в будущее - они устанавливают те действия, которые сторона должна совершить (или воздержаться от их совершения) после заключения договора в течение срока его действия и вне зависимости от других обещаний и договоренностей.

Ковенанты применяются в самых различных сферах: при заключении кредитных договоров, договоров купли-продажи; при аренде недвижимости; при осуществлении инвестиций; при фиксации цены продажи, в сделке, связанной с выдачей банковской гарантии, в финансировании инвестиционного проекта, заключении трудовых договоров и др. Наибольшее распространение ковенанты получили в кредитных отношениях, поскольку их применение позволяет банкам отслеживать финансовое и имущественное положение организации-заемщика и, как следствие, снижать кредитный риск. Для заемщика присутствие особых условий в кредитном договоре может способствовать получению кредита на льготных условиях. Кроме того, ковенанты широко используются при выпуске корпоративных облигаций. В данном случае они выступают в качестве действенных инструментов контроля за выплачивающей доход компанией, и их нарушение может трактоваться как неисполнение обязательств эмитентом и давать кредиторам основание потребовать досрочного возврата вложенных средств. Наличие ковенантов в структуре облигационного займа также способствует снижению стоимости заимствований для эмитентов. Некоторые случаи и цели включения ковенантов по сделкам представлены на рис. 1.

Существуют различные классификации ковенантов, предлагаемые российскими учеными-экономистами. Например, Р.В. Хусаинов выделяет финансовые и информационные ковенанты [18]. При этом под информационными ковенантами автор понимает обязательства, которые направлены на получение информации о деятельности заемщика, его финансовом положении и текущем состоянии дел (обязанность представлять бухгалтерскую отчетность, справки из обслуживающих банков и налоговой инспекции, воздерживаться от реорганизации, ликвидации предприятия и т.п.). Финансовые ковенанты дают сторонам по сделке представление о ситуации, когда заемщик находится в зоне риска и необходимо предпринять какие-либо действия (в том числе потребовать досрочного погашения долга или его реструктуризации) [18].

А.Л. Смирнов выделяет проектные ковенанты - условия реализации проекта и их соответствие действующему законодательству, лицензиям, бизнес-плану, проектной и рабочей документации, наличие договоров страхования, выполнение налоговых обязательств и др. [15].

В.И. Путилин говорит о бизнес-ковенантах -соответствии своей деятельности законам страны, отказ от права залога активов по новым заимствованиям без согласия кредиторов (negative pledge -негативная оговорка), обязанность обеспечить сохранность активов, воздержание от реорганизации, приобретения нового бизнеса или изменения характера деятельности, выплаты дивидендов и предоставления займов [14].

Е.Е. Смирнов по видам воздействия (негативному и позитивному) распределяет ковенанты на две группы:

- негативные ковенанты устанавливаются в форме запрета или ограничения на совершение определенных действий эмитентом: запрет на распоряжение активами, ограничения на выплаты, запрет реструктуризации и т.д.

- позитивные ковенанты - это обязательства эмитента совершить определенные действия (получение рейтинга, публикация отчетности по МСФО, улучшение финансовых показателей и т.д.) [16].

Наиболее полная характеристика видов ковенантов приведена А.Н. Задорожной в статье «Ковенанты как инструмент решения конфликта интересов между акционерами и кредиторами компании» [6].

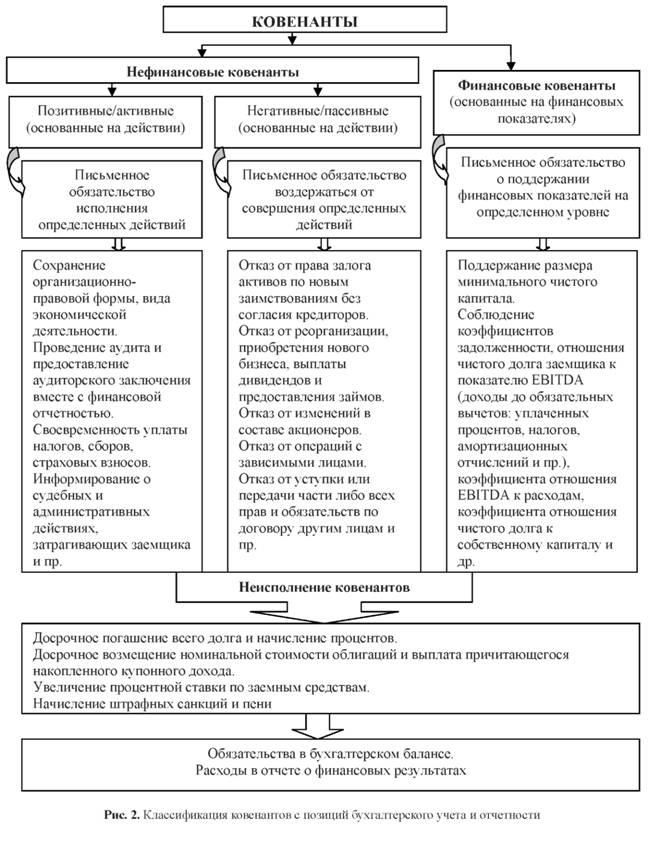

Обзор специальной литературы позволил сделать вывод, что применительно к бухгалтерскому учету и отчетности ковенанты можно подразделить на две группы: финансовые и нефинансовые (рис. 2).

Нефинансовые ковенанты основаны на действии и не связаны с финансовыми показателями деятельности организации. Финансовые ковенанты содержат требования по соблюдению либо максимальных, либо минимальных пороговых значений тех или иных финансовых показателей деятельности компаний, которые рассчитываются по данным бухгалтерской (финансовой) отчетности.

Анализ корпоративных отчетов российских компаний показал, что финансовые ковенанты чаще всего встречаются в кредитных договорах (табл. 1).

Таблица 1. Виды финансовых ковенантов по кредитным договорам в ряде российских компаний (фрагмент)*

| № п/п | Наименование организаций | Виды финансовых ковенантов |

| 1 | ОАО «Янтарь-энерго» |

Соотношение между общей задолженностью и EBIDA. Соотношение между заемными и собственными средствами. Коэффициент текущей ликвидности. Стоимость чистых активов |

| 2 | ОАО «Трансконтейнер» | Уровень коэффициента долг/ EBIDA |

| 3 | ОАО «Кубань-энерго» |

Соотношение между общей задолженностью и EBIDA. Соотношение между заемными и собственными средствами. Коэффициент текущей ликвидности. Стоимость чистых активов |

| 4 | ОАО «РЖД» |

Коэффициент чистый долг/ EBIDA. Рентабельность продаж |

| 5 | ОАО Группа «Черкизово» | Соотношение задолженности к EBIDA |

| 6 | ОАО «Судоходная компания «Волжское пароходство» |

Соотношение долга к капиталу. Соотношение долга к прибыли до налогообложения, амортизации и процентов. Общая сумма долга. Стоимость чистых активов на конец каждого отчетного периода |

Примечание. Составлено автором на основе официальных сайтов компаний.

Из представленного перечня финансовых ковенантов (см. табл. 1) распространенным является показатель соотношения между общей задолженностью и EBIDA. Включение финансовых ковенантов в кредитные договоры преследует цель, прежде всего, защиты интересов займодавцев. Поэтому в договоре прописывается требование о предоставлении на регулярной основе бухгалтерской (финансовой) отчетности, на основании которой и производится расчет этих показателей. Вместе с тем информация о соблюдении или несоблюдении ковенантов необходима также для настоящих и потенциальных инвесторов для избежания соответствующих рисков.

Раскрытие информации о ковенантах в бухгалтерской (финансовой) отчетности

В немногочисленных публикациях, посвященных, главным образом, учету капитала, авторы высказываются о необходимости раскрытия информации о ковенантах в бухгалтерской (финансовой) отчетности. Так, например, экономисты В.Г. Когденко, М.В. Мельник пишут: «Для понимания особенностей формирования финансового капитала в отчетности необходимо подробно представлять источники его формирования, условия привлечения, ковенанты, связанные с заемным капиталом, обеспечения обязательств и стоимость источников капитала» [8]. Г.И. Корзун также предлагает в составе информации о финансовых обязательствах раскрывать сведения о ковенантах в части кредитов, облигаций, конвертируемых облигаций, привилегированных акций [9].

Нормативные акты по бухгалтерскому учету, действующие в настоящее время в России, не содержат требования по раскрытию информации о ковенантах в бухгалтерской (финансовой) отчетности. Отсутствует это понятие и в системе Международных стандартов финансовой отчетности (МСФО). Вместе с тем согласно пп. 18, 19 МСФО 7 (IFRS) «Финансовые инструменты: раскрытие информации» в отношении задолженности по привлеченным займам на конец отчетного периода компанией должна быть представлена следующая информация:

- о любом факте дефолта в течение периода в отношении основной суммы, процентов, фонда погашения или условий погашения такой задолженности;

- балансовая стоимость просроченной задолженности на конец отчетного периода;

- был ли возмещен ущерб в связи с неисполнением обязательств или были ли пересмотрены условия задолженности по привлеченным займам до даты утверждения финансовой отчетности;

- об иных нарушениях условий кредитных договоров, если эти нарушения позволяют кредитору требовать ускоренного возврата средств [11].

Анализ финансовой отчетности ряда публичных российских компаний, составленной по МСФО, показал, что в примечаниях к бухгалтерскому балансу и отчету о финансовых результатах речь идет о ковенантах (табл. 2).

Таблица 2. Российские компании, в финансовой отчетности которых есть упоминание о ковенантах (фрагмент)*

| Наименование организации | Вид деятельности | Финансовая отчетность |

| ОАО «Транс Контейнер» | Железнодорожные контейнерные перевозки | Финансовая отчетность по состоянию на 31.12.2009 |

| ОАО «Янтарь-энерго» | Услуги по передаче электрической энергии | Финансовая отчетность по состоянию на 31.12.2013 |

| ОАО «Мосэнерго» | Услуги по передаче электрической энергии | Финансовая отчетность по состоянию на 31.12.2013 |

| ОАО «ГАЗ» | Производство частей и принадлежностей автомобилей и их двигателей | Финансовая отчетность по состоянию на 31.12.2012 |

| ОАО «Судоходная компания «Волжское пароходство» | Перевозка грузов водным транспортом | Финансовая отчетность по состоянию на 31.12.2012 |

| ОАО «Лукойл» | Разведка и добыча нефти и газа | Промежуточная финансовая отчетность по состоянию на 30.06.2014 |

| ОАО «Группа Черкизово» | Консультирование по вопросам коммерческой деятельности и управления. Оптовая торговля | Финансовая отчетность по состоянию на 31.12.2013 |

| ОАО «ПОЛЮС ЗОЛОТО» | Добыча руд и песков драгоценных металлов (золота, серебра и металлов платиновой группы) | Финансовая отчетность по состоянию на 31.12.2013 |

Примечание. Составлено автором на основе официальных сайтов компаний.

По мнению автора, раскрытие информации о ковенантах в бухгалтерской (финансовой) отчетности организации является одной из составляющих системы внутреннего контроля за совершаемыми фактами хозяйственной жизни организации, поэтому в учетной политике организации необходимо утвердить:

- понятие «ковенантов», в том числе финансовых и нефинансовых;

- порядок раскрытия информации о ковенантах в бухгалтерской (финансовой) отчетности. Пояснения могут быть оформлены в виде отдельного раздела приложений к бухгалтерскому балансу и отчету о финансовых результатах либо путем включения их в пояснительную записку;

- критерии, по которым будет оцениваться выполнение финансовых ковенантов, а также алгоритм расчета контролируемых показателей.

Раскрытие информации о ковенантах для пользователей финансовой отчетности может быть либо оптимистическим1, либо пессимистическим2. Можно рассмотреть каждый из этих вариантов для организации, выступающей заемщиком.

1 Примечания к консолидированной финансовой отчетности по состоянию на 31.12.2014 и за год, закончившийся на указанную дату (фрагмент). Долгосрочные кредиты и займы. Группа имеет на отчетную дату несколько существенных кредитных договоров, содержащих нефинансовые ковенанты, требующие поддержания минимального оборота через счета в соответствующих банках. Невыполнение этого условия может привести к штрафам. Некоторые существенные кредитные договоры, заключенные с Банком Москвы, содержат финансовые ковенанты, требующие поддержания соотношения задолженности к EBITDA. В случае несоблюдения этого условия банк может увеличить годовую ставку процента по кредиту на 5%. Кроме того, банк может потребовать досрочного погашения кредита в случае, если нарушение этих условий не будет устранено в установленные договором сроки. Группа выполнила все финансовые и нефинансовые обязательства (ковенанты) по состоянию на 31.12.2014.

2 Примечания к консолидированной финансовой отчетности по состоянию на 31.12.2014 и за год, закончившийся на указанную дату (фрагмент). Долгосрочные кредиты и займы. Группа имеет на отчетную дату несколько существенных кредитных договоров, содержащих финансовые ковенанты, требующие определенного уровня коэффициента отношения общего долга заемщика к показателю EBITDA, величины чистых активов, рассчитываемых на основании данных промежуточной и годовой финансовой отчетности. Для целей расчета долг включает в себя все краткосрочные и долгосрочные займы, обязательства по договорам финансовой аренды (лизинга) и процентные расходы за отчетный период. EBITDA включает прибыль до вычета процентных расходов, налогов и амортизации. В случае несоблюдения этого условия банк может увеличить годовую ставку процента по кредиту на 5%. Кроме того, банк может потребовать досрочного погашения кредита, в случае, если нарушение этих условий не будет устранено в установленные договором сроки. Группа в 2014 г. осуществляла свою финансово-хозяйственную деятельность в значительно более сложных экономических условиях по сравнению с 2013 г. Группа подвержена влиянию рисков, которые могут привести к снижению ликвидности и финансовой устойчивости. Наиболее значимым фактором является низкая платежная дисциплина со стороны покупателей и заказчиков Группы, что привело к значительному увеличению дебиторской задолженности. В результате воздействия указанных факторов Группа может оказаться не в состоянии выполнить финансовые ковенанты, указанные в кредитных договорах.

Предложенные варианты раскрытия информации о ковенантах в бухгалтерской отчетности позволят принимать своевременные управленческие решения по минимизации рисков и корректировке финансового и имущественного положения организации.

Список литература

1. Анисимов А.Н. Кредитные ковенанты: советы по практическому применению // Банковское кредитование. 2012. № 3.С. 50-57.

2. Алферов П. Заемщик vs. кредитор: как добиться большего в неравном браке? // Консультант. 2009. № 17. С. 66-74.

3. Барынькина Н.П. Анализ зарубежной науки и практики использования ковенант как инструмента управления кредитным риском // Сибирская финансовая школа. 2012. № 2.С. 73-79.

4. Бардакова Е.В. Современные методы анализа денежного потока корпоративного заемщика // Банковское кредитование. 2012. № 6.С. 51-59.

5. Задорожная А.Н. Исследование роли корпоративного управления в повышении инвестиционной привлекательности и кредитного рейтинга российских компаний // Известия Уральского государственного экономического университета. 2013. № 1.С. 64-66.

6. Задорожная А.Н. Ковенанты как инструмент решения конфликта интересов между акционерами и кредиторами компании // Финансы и кредит. 2014. № 16. С. 37-50.

7. Каневский С.В. Кредитные ковенанты и международная отчетность // Корпоративная финансовая отчетность. Международные стандарты. 2014. № 8.С. 62-69.

8. Когденко В.Г., Мельник М.В. Интегрированная отчетность: вопросы формирования и анализа // Международный бухгалтерский учет. 2014. № 10. С. 2 - 14.

9. Корзун Г.И. Управление капиталом: раскрытие в финансовой отчетности // Управление экономическими системами: электронный научный журнал. 2013. № 9.С. 1.

10. Крупышев Д.А., Соболев Д.А. Правовые риски в рамках проектного финансирования // Юридическая работа в кредитной организации. 2011. № 4.С. 58-71.

11. Международный стандарт финансовой отчетности (IFRS) 7 «Финансовые инструменты: раскрытие информации»: введен в действие на территории Российской Федерации приказом Минфина России от 25.11.2011 № 160н.

12. Медведева В.А., Генералова М.А., Тараканова Л.А. Методика анализа финансового состояния заемщика // МСФО и МСА в кредитной организации. 2009. № 3.С. 59-69.

13. Ольшанникова Н.И. Финансовые ковенанты как механизм мониторинга заемщика // Банковское кредитование. 2009. № 2.С. 34-37.

14. Путилин В.И. Технологии международного синдицированного кредитования // Международные банковские операции. 2012. № 4.С. 74-86.

15. Смирнов А.Л. Проектная финансовая документация: международная практика // Международные банковские операции. 2012. № 4.С. 87-97.

16. Смирнов Е.Е. На рынке облигаций России: время корректировать стратегию развития // Инвестиционный банкинг. 2008. № 4.С. 15-18.

17. Ушаков О.В., Хараева Г.Н. Ковенанты в кредитных договорах: проблемы применения в России // Закон. 2013. № 2.С. 160-165.

18. Хусаинов Р.В. Администрирование кредитного портфеля региональной сети банка // Банковское кредитование. 2013. № 3.С. 30 - 44.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ