Оценка влияния налоговой системы на эффективность промышленных инноваций

Титов В.В.,

д.э.н., зав. отделом

Института экономики и организации промышленного производства

СО РАН (ИЭОПП СО РАН),

профессор Новосибирского национального исследовательского

государственного университета

Житульский Г.В.,

к.э.н., зам. руководителя

Департамента имущества и земельных отношений

Новосибирской области

Инновации

№5 (187), 2014

В работе рассматривается технике-экономическое обоснование реализации инновационного технологического проекта на промышленном предприятии с учетом влияния налоговой системы на эффективность таких нововведений.

Постановка проблемы

Достижение долговременных конкурентных преимуществ как экономикой страны в целом, так и отдельными предприятиями определяет эффективность их развития. В связи с этим представляется актуальной разработка научных и методических подходов, направленных на обоснование и оценку возможностей создания конкурентных преимуществ, прежде всего за счет активизации инновационных процессов [1]. Особенно это касается уровня предприятий, бизнеса [2]. Именно на уровне предприятий должны восприниматься новации, созданные как вне, так и на самом предприятии.

Важным моментом инновационного процесса на предприятии является экономическое стимулирование разработок нововведений и их внедрение в производство. При этом такое стимулирование должно иметь место не только в рамках внутрифирменных механизмов, но и на государственном уровне [3]. Важным направлением институциональной поддержки инновационно-инвестиционного процесса является совершенствование налоговой системы [1].

Рассмотрим влияние налоговой системы на реализацию достаточно сложного инновационно-инвестиционного промышленного проекта, направленного на изменение технологии производства продукции. Это изменение приводит к значительному снижению прямых затрат материалов и заработной платы в производстве, повышению качества продукции. Часть исходных данных и расчеты представлены в табл. 1.

В базовом периоде объем продаж составлял 134,9 млн руб. Из представленной сметы затрат видно, что производство прибыли не имело. В последующих периодах предполагается рост продаж в среднем по 4% в год, инфляция была задана по годам: 8% во втором периоде, а в последующих — снижение на величину 0,5%. Прирост объемов продаж за пять лет составит 70,6%.

Совершенствование технологии идет на основе покупки нового оборудования, освоение которого предполагается осуществить в первом году планирования. Объем капитальных вложений составляет 106,5 млн руб. (без НДС), срок работы оборудования — 10 лет, что определяет и годовую величину амортизационных отчислений в размере 10,65 млн руб. Финансирование проекта идет за счет чистой прибыли предприятия. Заменяемое, старое оборудование выводится из производства, а в проекте учитывается прирост амортизационных отчислений в размере 5,45 млн руб.

Экономический эффект от реализации проекта складывается из нескольких составляющих. Основной эффект связан с новой технологией производства.

Таблица 1. Оценка эффективности нового технологического процесса

| Показатели (млн руб.) |

Исходные данные |

Годы реализации | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1. Объем продаж | 134,9 | 151,5 | 169,4 | 188,5 | 208,8 | 230,2 | |

| 2. Материальные затраты | 85,3 | 66,67 | 74,57 | 82,94 | 91,9 | 101,3 | |

| 3. Затраты на оплату труда | 31,2 | 31,24 | 34,94 | 38,86 | 43,06 | 47,46 | |

| 4. Страховые платежи | 8,1 | 8,12 | 9,08 | 10,1 | 11,19 | 12,34 | |

| 5. Амортизация | 5,2 | 10,65 | 10,65 | 10,65 | 10,65 | 10,65 | |

| 6. Прочие затраты | 3,96 | 4,46 | 4,97 | 5,53 | 6,13 | 6,75 | |

| 7. Налог на имущество | 1Д4 | 2,34 | 2,11 | 1,87 | 1,64 | 1,4 | |

| 8. Прибыль | 0 | 28,02 | 33,08 | 38,55 | 44,23 | 50,3 | |

| 9. Рентабельность продаж | 0 | 0,186 | 0,195 | 0,204 | 0,212 | 0,218 | |

| 10. Чистая прибыль | 0 | 22,42 | 26,46 | 30,84 | 35,38 | 40,24 | |

| 11. НДС к уплате | 8,93 | 15,27 | 17,07 | 19,0 | 21,04 | 23,2 | |

| 12. Налог на прибыль | 0 | 5,6 | 6,62 | 7,71 | 8,85 | 10,06 | |

| 13. Налог на доходы физических лиц | 4,06 | 4,06 | 4,54 | 5,05 | 5,6 | 6,17 | |

| 14. Добавленная стоимость | 54,57 | 95,63 | 106,9 | 119 | 131,8 | 145,3 | |

| 15. Общий объем основных налоговых отчислений (без НДФЛ) | 22,23 | 35,38 | 39,42 | 43,73 | 48,32 | 53,17 | |

| 16. Налоговая нагрузка относительно объема продаж | 0,165 | 0,233 | 0,233 | 0,232 | 0,231 | 0,231 | |

| 17. Налоговая нагрузка относительно добавленной стоимости | 0,407 | 0,37 | 0,369 | 0,367 | 0,367 | 0,366 | |

| 18. Прирост оборотного капитала, финансируемый из чистой прибыли | -1,06 | 1,19 | 1,26 | 1,37 | 1,42 | ||

| 19. Инвестиции | 106,5 | ||||||

| 20. Чистый денежный поток | -106,5 | 34,13 | 35,92 | 40,23 | 44,66 | 49,47 | |

| 21. Коэффициенты дисконтирования | 1 | 0,869 | 0,756 | 0,658 | 0,572 | 0,497 | |

| 22. Чистый дисконтированный доход по годам реализации проекта | -106,5 | 29,66 | 27,15 | 26,47 | 25,54 | 24,59 | |

| 23. Чистый дисконтированный доход нарастающим итогом | -106,5 | -76,84 | -49,69 | -23,22 | 2,32 | 26,91 | |

| Корректировка расчетов эффективности проекта с учетом изменений отчислений НДС | |||||||

| 24. НДС к уплате при старой технологии | 8,93 | 10,03 | 11,21 | 12,47 | 13,82 | 15,23 | |

| 25. Финансовые затраты при увеличении оборотных активов из-за изменений входящего и исходящего НДС, связанного с покупкой и установкой оборудования |

-2,87 (-2,3) |

-0,57 (-0,46) |

|||||

| 26. Исходящий НДС по годам | 24,28 | 27,27 | 30,49 | 33,93 | 37,58 | 41,44 | |

| 27. Входящий НДС | 15,35 | 31,17 | 17,32 | 14,93 | 16,54 | 18,23 | |

| 28. Величина НДС, предназначенного к уплате | 8,93 | 0 | 13,17 | 19 | 21,04 | 23,21 | |

| 29. Величина изменения чистого денежного потока из-за устранения рассогласования баланса предприятия, возникающего по вине НДС | -0,8 | -0,86 | -0,51 | -0,54 | |||

| 30. Откорректированный чистый денежный поток проекта | -108,8 | 33,67 | 35,12 | 39,37 | 44,15 | 48,93 | |

| 31. Уточненный ЧДД по годам реализации проекта | -108,8 | 29,26 | 26,55 | 25,9 | 25,25 | 24,32 | |

| 32. ЧДД нарастающим итогом с учетом влияния НДС на экономику предприятия | -108,8 | -79,54 | -52,99 | -27,09 | -1,84 | 22,48 | |

Экономия прямых материальных затрат — 25,93 млн руб. в ценах базового года, снижение расхода основной заработной платы — 3,38 млн руб., уменьшение страховых платежей — 0,88 млн руб. Рентабельность продаж возрастет с нуля до 21,8%.

Уровень оборотных активов, связанный с данным производством, составляет 31% от величины годовой себестоимости продукции.

Около 70% прироста оборотных активов покрывается приростом кредиторской задолженности. Эти условия определяют прирост оборотного капитала, финансируемый из чистой прибыли.

Исходные данные позволяют рассчитать эффективность инвестиционного проекта — чистый дисконтированный доход (ЧДД) за шестилетний период.

Анализ эффективности проекта и налоговой нагрузки на него

Итак, объем продаж зафиксирован по годам. Так как речь идет об однородной продукции, то материальные затраты на соответствующий объем продаж определяются пропорционально росту продаж за минусом их экономии. Например, для года, с которого начинает действовать новая технология: (85,3 - 25,93) х 1,123 = 66,67 млн руб. Здесь 1,123 — коэффициент роста объемов продаж. Аналогичным образом рассчитываются затраты по оплате труда, страховые выплаты.

Чистый положительный денежный поток отражает чистая прибыль и амортизационные отчисления. Отрицательный денежный поток составляет прирост оборотного капитала и инвестиции в основные средства. Норма дисконтирования для проекта принята 15% (на уровне банковской ставки за долгосрочный кредит).

Таким образом, представленные данные позволяют дать оценку эффективности инновационно-инвестиционного проекта в соответствии с существующей методикой.

Срок его окупаемости составляет менее пяти лет, ЧДД равен 26,91 млн руб. к концу шестого года, а внутренняя норма доходности проекта составляет более 24%. Если срок действия проекта учесть до 10 лет (по проектному сроку работы оборудования), то ЧДД проекта возрастет.

С реализацией рассматриваемого проекта связаны значительные налоговые отчисления. Учтем только основные налоги: НДС, налоги на прибыль, имущество и доходы физических лиц (НДФЛ), а также страховые платежи. При существующей технологии производства в базовом году общие налоговые отчисления определены в 22,23 млн руб. (без НДФЛ). Относительно объема продаж это составляет 16,48% (налоговая нагрузка относительно объема продаж). После внедрения новой технологии налоговые отчисления возрастут до 35,38 млн руб., что составит 23,35% к объему продаж. Это на 41% больше, чем в базовом году. К концу шестого года этот показатель немного уменьшится до 23,09%. При этом следует отметить, что прирост объемов продаж составит 70,6%, а налоговых отчислений — на 139%.

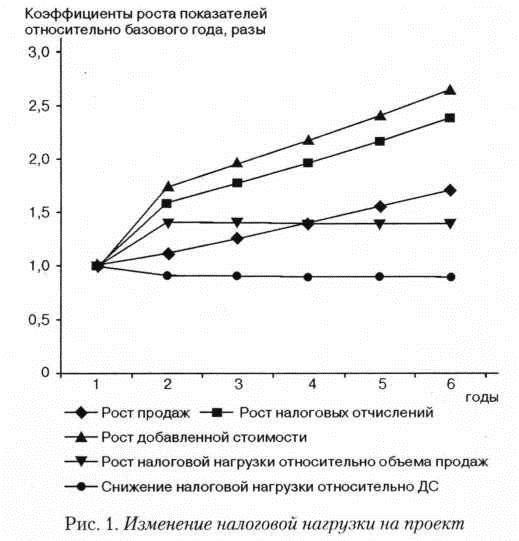

Наибольший прирост, 166%, связан с увеличением добавленной стоимости (ДС). В базовом году она составляла 54,57 млн руб., в шестом году — 145,3 млн руб. Это связано с тем, что в базовом году прибыли не было, а к концу планируемого периода она выроста до 50,3 млн руб. как за счет снижения затрат, так и операционного рычага, когда прибыль растет быстрее, чем рост продаж. Такой значительный рост ДС приводит к тому, что налоговая нагрузка относительно ДС уменьшается по сравнению с базовым годом. Так, в базовом году коэффициент налоговой нагрузки составлял 0,407, а во втором — 0,37, снижение на 9,1%. В шестом году — снижение коэффициента налоговой нагрузки до 0,366.

Таким образом, в целом можно сказать, что налоговая нагрузка на проект возросла: она увеличилась на 40% относительно объема продаж и уменьшилась на 9,1% относительно добавленной стоимости. Эта ситуация представлена на рис. 1.

Почему возникает такая ситуация? Объем продаж во втором году возрастет на 12,3%, а налоговые отчисления увеличатся на 59,15%. При этом относительно уменьшится уровень оплаты труда (из-за снижения трудоемкости операций), а, следовательно, относительно сократятся страховые платежи и налог на доходы физических лиц. Появится налог на прибыль, налог на имущество возрастет из-за роста стоимости основных средств. Основной же прирост налоговых отчислений обеспечивает НДС. Так, в базовом периоде его величина составила 8,93 млн руб. В следующем периоде, когда производство будет обеспечиваться новой технологией, входящий НДС уменьшится (из-за уменьшения стоимости материальных затрат) величина уплачиваемого НДС увеличится до 15,27 млн руб. Прирост составит более 70%, что и определит в большей степени общее увеличение налоговых отчислений на 59,15%.

При этом следует отметить, что величину ЧДД уменьшают налоги на прибыль, имущество, страховые платежи. Это очевидный факт и на нем мы останавливаться не будем. Однако, как оказалось, на эффективность инновационно-инвестиционных проектов существенно влияет НДС. Раскрытие механизма такого влияния и определяет оригинальность данной работы. Рассматриваемый далее механизм не затронут ни в одной из зарубежных и российских публикациях, кроме тех, которые опубликованы авторами настоящей статьи.

Внутренний механизм влияния НДС на эффективность проекта

При моделировании денежных потоков для расчета ЧДД проекта, казалось бы, учитываются все, как того требует методика оценки инвестиционных проектов — связанные с осуществлением проекта денежные поступления и расходы за расчетный период. НДС не входит в затраты предприятия. Однако исходящий НДС, начисленный на всю сумму продаж, отражается по кредиту счета 68 Расчеты по налогам и сборам» (субсчет НДС) и входит в кредиторскую задолженность бухгалтерского баланса предприятия. Входящий НДС, уплачиваемый поставщикам ресурсов, отражается по дебету счета 19 «НДС по приобретенным ценностям» и входит в оборотные активы баланса. Разница исходящего и входящего НДС определяет величину НДС к уплате в бюджет. Ежемесячно (до 20-го числа месяца) треть НДС к уплате в бюджет за предыдущий квартал перечисляется в бюджет. Уровни исходящего и входящего НДС в квартальных балансах, исходя из условий поступлений и уплат, составляют около 25% от годовых значений (трехмесячный уровень входящего НДС в активах и исходящего НДС в пассивах).

Так как объемы продаж при старой технологии и новой одинаковы (определены спросом на продукцию), то и исходящие значения НДС равны. Входящий НДС при новой технологии производства существенно меньше, чем при старой. В этом случае возрастает уплачиваемый НДС, что и показано в строке 11 табл. 1. Кроме этого, при покупке оборудования стоимостью 106,5 млн руб. входящий НДС составит 19,17 млн руб.

Приниматься к вычету эта сумма может только после ввода мощностей в действие, т.е. со второго года реализации проекта. При этом в первом году уровень оборотных активов возрастет на 19,17 млн руб. Следовательно, надо использовать краткосрочный кредит на эту сумму (ставка 15% годовых) как минимум на год под пополнение оборотных активов, что увеличит финансовые затраты в первом году планирования на 2,87 млн руб. Отразим эти затраты в строке 25 табл. 1. В скобках указана величина (-2,3 млн руб.) уменьшения чистой прибыли.

В строке 26 отражен исходящий НДС, в 27-й — входящий НДС. Исходящий НДС во втором году определен в размере 27,17 млн руб., входящий НДС с материальных затрат (12 млн руб.) и инвестиций (19,17 млн руб.), равен 31,17 млн руб. В размере 27,27 млн руб. входящий НДС компенсируется во втором году, НДС к уплате будет равен нулю. Так как 3,9 млн руб. компенсируется только в третьем периоде, то это приведет к новым финансовым затратам в размере 0,58 млн руб. (эта величина может быть уточнена) — про-центы за краткосрочный кредит в размере 3,9 млн руб. Таким образом, увеличение оборотных активов будет профинансировано за счет краткосрочного кредита, что не нарушит равенство пассивов и активов бухгалтерского баланса, но приведет к дополнительным финансовым затратам.

Далее проанализируем, как средние уровни НДС (входящий НДС в активах и исходящий НДС в пассивах) повлияют на структуру баланса. В базовом году исходящий НДС равен 24,28 млн руб. Как уже было отмечено, в пассивах баланса (кредиторской задолженности) эта величина будет зафиксирована как 24,28/4=6,65 млн руб. В следующем году кредиторская задолженность по НДС возрастает до 27,27/4=6,82 млн руб., прирост составит 0,17 млн руб. Уровень оборотных активов по НДС возрастает с 15,35/4=3,84 млн (значение 19,17 млн руб. уже учтено) до 31,17/4=7,79 млн руб., т. е. на 3,95 млн руб. Отсюда для сохранения структуры баланса необходимо использовать краткосрочный кредит во втором периоде в размере 3,95-0,17=3,78 млн руб. Мы уже отмечали необходимость в использовании кредита в объеме 3,9 млн руб. Здесь эта величина уточнена. Поэтому финансовые затраты составят не 0,58 млн руб., а 0,57 млн руб.

Аналогично продолжим согласование баланса для последующих лет. Для третьего периода прирост кредиторской задолженности по НДС составит 0,8 млн руб. (30,49/4-27,27/4). Оборотные активы по НДС уменьшатся на 3,46 млн руб. (17,32/4-31,17/4). Это позволяет на 3,46 млн руб. уменьшить и кредиторскую задолженность, но рассогласование баланса в 0,8 млн руб. остается.

Представим финансовую цепочку восстановления баланса для третьего года. Уменьшим на 0,4 млн руб. кредиторскую задолженность за счет чистой прибыли. Пассивы уменьшаются на 0,8 млн руб. Рассогласование баланса устраняется. Однако так как прирост обо-ротного капитала в первую очередь финансируется за счет прироста кредиторской задолженности, то ее снижение на 0,4 млн руб. увеличит прирост оборотного капитала, который финансируется из чистой прибыли (или краткосрочного кредита, но погашается он из чистой прибыли, так как речь идет о финансировании прироста постоянной части оборотного капитала). В итоге чистый денежный поток проекта в третьем году уменьшится на 0,4 млн руб. чистой прибыли и на 0,4 млн руб. прироста оборотного капитала, финансируемый из чистой прибыли. Все это приведет к снижению оценки эффективности инвестиционного проекта. Данный отрицательный денежный поток для проекта представлен в строке 29 табл. 1. Кроме этого, фактически из инвестиционного фонда изымается чистая прибыль на другие нужды, теряется часть эффекта от инвестиций. Подобный эффект можно рассчитать на основе более сложной модели, которая здесь не рассматривается.

В четвертом году планирования прирост кредиторской задолженности по НДС составит 0,86 млн руб., уменьшение оборотных активов по НДС составит 0,6 млн руб. Рассогласование баланса — 0,86 млн руб. Устранение рассогласования — по предложенной схеме. В пятом году планирования прирост кредиторской задолженности по НДС составит 0,91 млн руб. Однако в пятом году происходит увеличение оборотных активов по НДС на 0,4 млн руб. В этом случае рассогласование баланса происходит только на 0,51 млн руб. Устранение рассогласования — по предложенной схеме. В шестом году планирования прирост кредиторской задолженности по НДС составит 0,97 млн руб. Происходит увеличение и оборотных активов по НДС на 0,43 млн руб. В этом случае рассогласование баланса оценивается в 0,54 млн руб. Устранение рассогласования — по указанной схеме.

Далее в строке 30 пересчитан чистый денежный поток, а в 31 строке уточнен ЧДД по годам реализации проекта. Итог расчетов — ЧДД нарастающим итогом с учетом влияния НДС на экономику предприятия представлен в 32 строке. Как видим, значение ЧДД уменьшилось на 16,46%.

Выводы

Итак, реализация нового эффективного технологического процесса в промышленном производстве, экономический эффект которого в основном связан соснижением прямых материальных затрат, приводит к существенному росту налоговых отчислений. В основном этот рост связан с увеличением НДС при относительном снижении расходов материальных затрат, налога на прибыль. При этом частично ухудшаются финансово-экономические показатели работы предприятия из-за задержки возврата НДС при покупке оборудования, рассогласования бухгалтерского баланса из-за уменьшения входящего НДС.

Существенно возрастает налоговая нагрузка на пред-приятие относительно объема продаж, незначительно уменьшается налоговая нагрузка относительно добавленной стоимости.

Поэтому при совершенствовании налоговой системы необходимо рассматривать не только фискальную сторону этого процесса, а и стимулирующую цель налогообложения. Обе эти цели могут быть успешно реализованы при системном подходе к этому процессу [1].

Следует также обратить внимание на то, что при реализации инновационно-инвестиционного проекта государство получает значительный прирост налоговых отчислений (в рассматриваемом случае — двукратное увеличение отчислений и платежей), а предприятие только через несколько лет (в данном случае — через пять лет) компенсирует из вновь получаемой прибыли вложения в проект. Следовательно, для активизации инновационного процесса государству следует шире использовать механизмы государственно-частного партнерства [3] через сокращение налога на прибыль на срок реализации проекта и т. п.

Литература

1. В.В. Титов, Г.В. Жигульский. Вектор изменения налогообложения на промышленном предприятии // Регион: экономика и социология, № 3, 2013.

2. Н.А. Кравченко, С.А. Кузнецова, В.Д. Маркова, В.В. Титов, А.Т. Юсупова, Н.П. Балдина. Проблемы формирования российской инновационной системы и развития конкурентоспособности предприятий / Под ред. В.В. Титова. Новосибирск: ИЭОПП СО РАН, 2009.

3. Н.В. Горбачева, А.В. Евсеенко, Т.С. Новикова, Д.В. Суслов, Г.А. Унтура, А.В. Шмагирев. Государственно-частное партнерство: оценка паритетности взаимодействия участников инновационных проектов // Инновации, № 5, 2013.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ