Анализ платежеспособности

Платежеспособность организации является внешним признаком его финансовой устойчивости и обусловлена степенью обеспеченности оборотных активов долгосрочными источниками. Она определяется возможностью организации наличными денежными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим не только для самих организаций с целью оценки и прогнозирования их дальнейшей финансовой деятельности, но и для их внешних партнеров и потенциальных инвесторов.

Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. Их способности превращаться в денежную наличность, так как зависит от нее напрямую.

| Наименование показателя | формула | 01.01.2023 среднее значение по отрасли | 31.12.2022 | 31.12.2023 | изменение |

| базис | отчет | ||||

| I. Исходные данные для анализа | |||||

| 1. Денежные средства и краткосрочные финансовые вложения | 1240+1250 | x | 106 284 | 101 720 | -4 564 |

| 2. Денежные средства, краткосрочные финансовые вложения, дебиторская задолженность, прочие оборотные активы | 1230+1240+ +1250+1260 | x | 871 798 | 759 943 | -111 855 |

| 3. Общая величина оборотных активов | 1200 | x | 2 124 149 | 1 898 286 | -225 863 |

| 4. Общая величина активов | 1600 | x | 2 801 052 | 2 487 749 | -313 303 |

| 5. Краткосрочные обязательства | 1500-1530-1540 | x | 2 125 311 | 1 512 985 | -612 326 |

| 6. Общая величина обязательств | 1400+1500- -1530-1540 | x | 2 146 244 | 1 533 918 | -612 326 |

| II. Оценка текущей платежеспособности | оптимальное значение | ||||

| 1. Коэффициент абсолютной ликвидности Л2 (норма денежных резервов) | 0.20 - 0.25 | 0.276 | 0,05 | 0,067 | 0,017 |

| 2. Коэффициент быстрой ликвидности Л3 («критической оценки») | 0.7 - 1.0 | 0.909 | 0,41 | 0,502 | 0,092 |

| 3. Коэффициент текущей ликвидности Л4 (покрытия долгов) | > 2 | 1.375 | 0,999 | 1,255 | 0,256 |

| III. Дополнительные показатели платежеспособности | оптимальное значение | ||||

| 1. Коэффициент общей ликвидности Л1 | >2.0 - 2.5 | 0.711 | 0,99 | 1,238 | 0,248 |

| 2. Коэффициент маневренности функционирующего капитала Л5 | - | 1.243 | -1 077,755 | 2,954 | 1 080,709 |

| 3. Доля оборотных средств в активах Л6 | ≥ 0.5 | 0.411 | 0,758 | 0,763 | 0,005 |

| 4. Коэффициент обеспеченности собственными оборотными средствами Л7 | ≥ 0.1 | -0.406 | -0,01 | 0,192 | 0,202 |

| 5. Коэффициент восстановления платежеспособности Л8 | ≥ 1.0 | 0.714 | 0,247 | 0,692 | x |

| 6. Коэффициент утраты платежеспособности Л9 | ≥ 1.0 | x | x | x | x |

Коэффициент абсолютной ликвидности (Л2) показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. На 31.12.2023 года способность организации погасить краткосрочные долги за счет наиболее ликвидных средств незначительно увеличилась. Однако ее уровень остается недостаточным.

Коэффициент критической оценки (Л3) показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по счетам. На 31.12.2023 года уровень коэффициента быстрой ликвидности считается недостаточным. Однако за анализируемый период наблюдается незначительный рост платежеспособности организации.

Коэффициент текущей ликвидности (Л4) показывает степень, в которой текущие активы покрывают текущие пассивы. На 31.12.2023 года уровень коэффициента текущей ликвидности считается недостаточным. Организация не в состоянии обеспечить резервный запас для компенсации убытков, которые могут возникнуть при размещении и ликвидации всех текущих активов, кроме наличности. При этом наблюдается незначительный рост платежеспособности организации по сравнению с 31.12.2022 года.

Коэффициент общей ликвидности (Л1) показывает, какая часть общей величины обязательств организации может быть погашена за счет всей суммы его оборотных активов. В анализируемом периоде уровень общей ликвидности организации возрос, однако не достиг оптимального значения. При этом данный показатель показывает, что после погашения долгов у организации останутся оборотные активы для продолжения деятельности.

Коэффициент маневренности функционирующего капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. За 2023 года анализируемый показатель возрос, что говорит об улучшении структуры баланса организации.

Доля оборотных средств в активах (Л6) определяется с целью анализа работы предприятий одной отраслевой принадлежности. На ОАО "Арсенал" (ПРИМЕР) увеличилась доля оборотных средств в активах. За анализируемый период уровень данного показателя достиг оптимального значения для организации.

Коэффициент обеспеченности собственными средствами (Л7) характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. За анализируемый период улучшилась обеспеченность предприятия собственными оборотными средствами. При этом уровень данного показателя достиг оптимального значения и значительно улучшилась финансовая устойчивость предприятия.

Коэффициент восстановления платежеспособности организации определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению и рассчитывается в случае, если один из коэффициентов Л4 или Л7 принимает значение меньше рекомендуемого. В течение ближайших шести месяцев, с учетом сложившихся тенденций, у ОАО "Арсенал" (ПРИМЕР) не возникнет реальной возможности восстановить платежеспособность.

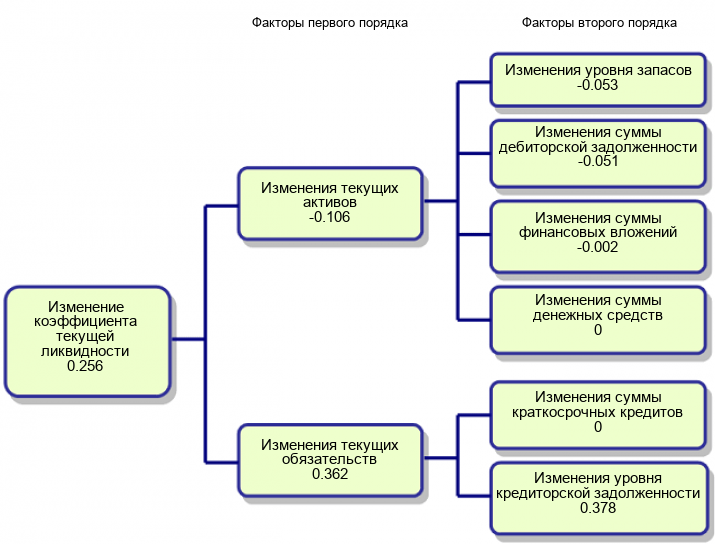

| Подстановки | Факторы | Значение коэф-фициента текущей ликвид-ности | Влияние факторов | ||||

| Запасы1 | Дебитор-ская задолжен-ность2 | Финан-совые вложения3 | Денежные средства4 | Кратко-срочные обязатель-ства5 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Базовое значение показателя | 1 252 351 | 765 514 | 10 652 | 95 632 | 2 125 311 | 0.999 | x |

| 2. Влияние изменения запасов | 1 138 343 | 765 514 | 10 652 | 95 632 | 2 125 311 | 0.946 | -0.053 |

| 3. Влияние изменения дебиторской задолженности | 1 138 343 | 658 223 | 10 652 | 95 632 | 2 125 311 | 0.895 | -0.051 |

| 4. Влияние изменения финансовых вложений | 1 138 343 | 658 223 | 5 506 | 95 632 | 2 125 311 | 0.893 | -0.002 |

| 5. Влияние изменения денежных средств | 1 138 343 | 658 223 | 5 506 | 96 214 | 2 125 311 | 0.893 | 0 |

| 6. Влияние изменения краткосрочных обязательств | 1 138 343 | 658 223 | 5 506 | 96 214 | 1 512 985 | 1.255 | 0.362 |

| 7. Совокупное влияние факторов | x | x | x | x | x | x | 0.256 |

1 В состав "Запасы" входит стр. 1210 и 1220

2 В состав "Дебиторская задолженность" входит стр. 1230, 1260

3 В состав "Финансовые вложения" входит стр. 1240

4 В состав "Денежные средства" входит стр. 1250

4 В состав "Краткосрочные обязательства" входит = 1500-1530-(1540+1430)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ