Оценка мотивационного и стимулирующего воздействия социальных отчислений на развитие индивидуального предпринимательства региона

Снегирева Т.К.

кандидат экономических наук, доцент кафедры экономики

и управления инвестициями и инновациями,

Владимирский государственный университет имени А.Г. и Н.Г. Столетовых

Россия, 600000, Россия, г. Владимир, ул. Горького, д.87,

Вопросы управления

№4 (10) 2014

Цель. Анализ мотивационной и стимулирующей роли отчислений в социальные внебюджетные фонды на развитие малого бизнеса во Владимирском регионе.

Методы. Автором проведен системный анализ нормативных правовых актов, а также статистический анализ в целях рассмотрения финансовых потоков со стороны индивидуальных предпринимателей во внебюджетные фонды.

Научная новизна. Автором осуществлена оценка воздействия отчислений в социальные внебюджетные фонда на развитие малого бизнеса в регионе, разработаны рекомендации по формированию мотивационной и стимулирующей составляющей.

Результаты. Предложены конкретные меры по социализации деятельности индивидуальных предпринимателей через дополнительные инструменты, разработаны конкретные направления развития малого и среднего бизнеса, обозначены полюса роста по отраслям, даны рекомендации органам государственной власти по стимулированию предпринимательства как фискальными, так и неналоговыми методами.

Система отчислений на социальные нужды для малого и среднего бизнеса претерпевает ежегодные изменения, которые нельзя в полной мере отнести к разряду стимулирующих развитие данного сектора экономики. В данной работе особое внимание уделено оценке мотивационного и стимулирующего воздействия отчислений на социальные нужды индивидуальными предпринимателями. Так, на тех кто занимался предпринимательской деятельностью без образования юридического лица, до 2013 г. лежала обязанность по уплате только взносов в Пенсионный фонд России. С 2013 г. отчисления индивидуальных предпринимателей увеличились на обязательные взносы в Федеральный фонд обязательного медицинского страхования. С одной стороны, данное нововведение способствует социализации малого бизнеса, с другой - вызвало массовый исход особенно ИП из легальной деятельности. Данное обстоятельство не может быть расценено как положительное явление в экономике.

Нельзя не согласиться с доводами сторонников таких изменений. Действительно, до 2013 г. предприниматели, осуществлявшие предпринимательскую деятельность без образования юридического лица, являлись плательщиками ограниченного количества налогов. Как правило их деятельность либо подпадала под уплату единого налога на вмененный доход для отдельных видов деятельности (ЕНВД), либо они выбирали вместо общего режима налогообложения упрощенную систему налогообложения (УСН), включая патентную систему (ПСН) [1]. Кроме единого налога при системе ЕНВД, УСН или ПСН индивидуальный предприниматель обязан был уплачивать взносы в Пенсионный фонд России за себя и за работников, если он являлся также работодателем и осуществлял соответствующие выплаты сотрудникам. При таком порядке допускалась возможность не осуществлять выплаты в Фонд социального страхования России, Фонды обязательного медицинского страхования России.

Следствием данной системы налогообложения индивидуальных предпринимателей были сравнительно невысокие совокупные выплаты в бюджетную систему РФ, включая внебюджетные фонды. Следует отметить также, что данный подход к налогообложению данной сферы малого бизнеса, с одной стороны сформировал щадящую систему обязательных платежей ИП, с другой - полностью исключал для индивидуальных предпринимателей возможность пользоваться такими важными социально-экономическими льготами, как право на бесплатное медицинское обслуживание, оплачиваемые больничные листы, получение вычетов по НДФЛ (имущественного, социального и др.).

Действующее законодательство вовсе не препятствовало и не препятствует тому, чтобы предприниматель малой сферы мог активно социализироваться и на ряду с работниками, занятыми в юридических лицах, имел все перечисленные возможности. Однако следует учитывать то обстоятельство, что их реализация была возможна только, если предприниматель, осуществляющий деятельность без образования юридического лица, добровольно изъявлял желание платить соответствующие налоги и взносы. Нетрудно предположить, что подобное добровольное решение об уплате НДФЛ, отчислений в ФССР и ФОМСР в массовом порядке не принималось со стороны ИП.

Вмененная в обязательном порядке с 2013 г. обязанность индивидуальных предпринимателей уплачивать кроме отчислений в ПФР также взносы в ФОМСР, увеличила совокупное бремя налоговых и социальных выплат. С 2014 г. в соответствии с [2] предусматривается два порядка расчета взносов в ПФР для ИП:

- если доходы не превышают 300 тыс. руб.,

- если доходы превышают 300 тыс. руб.

Для тех предпринимателей, доход которых не превышает 300 тыс. руб. в год, размер пенсионных взносов рассчитывается как и ранее на основании установленного на начало года МРОТ, увеличенного в 12 раз и страхового тарифа. Для тех предпринимателей, сумма дохода которых превышает 300 тыс. руб., дополнительно взимается 1% от суммы дохода, которая превышает 300 тыс.руб. [3].

В таблице 1 приведены расчеты за 2013 и 2014 гг. по обязательным социальным выплатам индивидуального предпринимателя «за себя» при условии, что он работает один и не нанимает сотрудников.

Таблица 1. Изменение отчислений на социальные нужды ИП

| Период | МРОТ pуб. | Расчет отчислений | Суммарные ОСН, руб. |

| 2013 г. | 5205 |

1. в ПФР (страховая часть): 2 х 5205 р. х 26% х 1 2 мес - 32479,2 р. 2. в ФФОМС: 5205р. х 5,1% х 12 мес. = 3185,5 |

35664,7 |

| 2014 г. | 5554 |

1. в ПФР (если доходы менее 300 тыс. руб.): 5554 р.х 26% х 12 мес. = 17328,48 р. 2. минимальные взносы в ПФР (если доходы более 300 тыс. руб.): 8 х 5554 р. х 26% х 12 мес. = 138627,84 р. 3. в ФФОМС: 5554 р. х 5,1% х 12 мес. = 3399,05р. |

1. (если доходы менее 300 тыс. руб.): 20727,53 р. 2. минимальное значение (если доходы более 300 тыс. руб.): 142026,89 р. |

Если провести их сравнительную оценку, то возможно заключить, что с 2014 г. вводится дополнительная прогрессивная градация отчислений в ПФР для индивидуальных предпринимателей. Для тех из них, у кого годовой доход не превысил 300 тыс.руб. суммарные взносы уменьшатся более чем на 40%, с 35664,7 руб. до 20727,53 руб. в год. Такое снижение отчислений в социальные внебюджетные фонды должно послужить существенной мотивацией для тех малых бизнесменов, которые еще не имеют возможности нести более существенное бремя таких платежей.

Для той части малого сектора, доходы которой составляют более 300 тыс. руб. в год минимальные суммарные выплаты в ПФР и ФССР возрастают причем значительно. Максимальное увеличение суммарных отчислений составит существенную величину. ИП с такими доходами должен будет выплачивать вместо 35664,7 руб. 142026,89 руб. в год. плюс 1% от дохода, который превысил установленный лимит.

Трудно предположить, что предприниматель с ежемесячным доходом, нижняя граница которого составляет всего 25 тыс.руб., может позволить себе выплаты, доля которых составит 47% его дохода. Налицо структурный перекос, который будет не просто сдерживающим фактором развития малого бизнеса.

В данных условиях индивидуальное предпринимательство практически будет исключено из системы социального обеспечения и социальных гарантий. Если учесть, что доля занятых в малом бизнесе во Владимирской области составляет 37,4%, а доля продукции в ВРП 18,5% [4, 5], то возможно заключить: развитие этого сектора оказывает существенное влияние на экономику региона, повышает уровень занятости и самозанятости населения. В этой связи его демотивация может привести не только к разрушению бизнеса и уменьшению его вклада в производство и распределение продукции области, но и снизить возможности существенной части населения формировать пенсионные накопления, получать бесплатные медицинские услуги и другую социально-экономическую поддержку.

При изучении влияния изменения социальных платежей на развитие малого бизнеса в данном исследовании принят подход на основе экспертной оценки их мотивационного и стимулирующего характера. В качестве методов сбора информации использовались анкетирование и интервьюирование.

Автором выполнен опрос ряда респондентов, осуществляющих предпринимательскую деятельность без образования юридического лица. В группу опрашиваемых вошли индивидуальные предприниматели, использующие общую систему налогообложения и основные специальные режимы налогообложения, такие как упрощенная система и система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности.

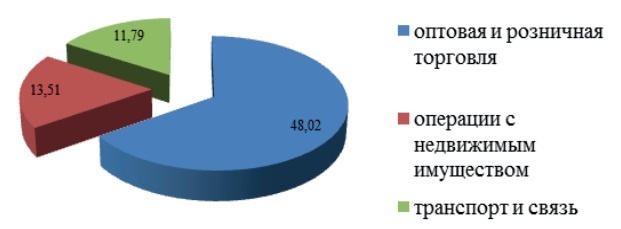

Группировка респондентов по видам деятельности выполнена с учетом данных сплошного обследования субъектов малого и среднего бизнеса Владимирской области [7] (см. рис. 1).

Рисунок 1. Состав и структура малого бизнеса Владимирской области по видам деятельности

Как видно из приведенной структуры, малый бизнес региона ориентирован в основном на развитие сектора торговли, на долю которого приходится около 48% малого бизнеса. В данную группу вошли представители как оптовой так и розничной торговли. Доля предпринимательского сектора, который развивается в области операций с недвижимым имуществом, транспортными перевозками и развитием связи, составляет от 12 до 14%%.

Приведенная структура носит укрупненный характер и не в полной мере отражает характер и виды деятельности малого бизнеса региона.

В этой связи в данной работе все респонденты были сгруппированы по восьми видам деятельности: оказание бытовых услуг населению, торговля, общественное питание, грузовые и пассажирские перевозки, туроператорская деятельность, рекламная деятельность, операции с недвижимым имуществом, строительство и ремонты помещений, оказание услуг по временному размещению и проживанию граждан.

В каждую группу вошло от 5 до 10 индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность в различных районах Владимирской области. При проведении опроса учитывались также дополнительные факторы, влияющие на условия ведения бизнеса такие как удаленность от центра, срок или стаж предпринимательской деятельности, годовой оборот, наличие или отсутствие привлеченных работников и др. Основные результаты опроса приведены в таблице 2.

Таблица 2. Оценка мотивационного и стимулирующего характера социальных отчислений на развитие малого бизнеса региона

| Виды деятельности | Степень мотивации и стимулирования | ||

| рост доходов | "занижение" доходов, | выход из бизнеса | |

| 1. Оказание бытовых услуг населению | 0 | 5 | 3 |

| 2. Торговля и общественное питание | 0 | 7 | 2 |

| 3. Грузовые и пассажирские перевозки | 0 | 8 | 4 |

| 4. Туроператорская деятельность | 0 | 7 | 3 |

| 5. Рекламная деятельность | 1 | 4 | 2 |

| 6. Операции с недвижимым имуществом | 3 | 2 | 1 |

| 7. Строительство и ремонт помещений | 0 | 9 | 7 |

| 8. Оказание услуг по временному размещению и проживанию граждан. | 2 | 6 | 3 |

| Средний балл оценки | 0,75 | 5,75 | 3,125 |

Результаты опроса показали практически однозначную оценку изменений по отчислениям на социальные нужды. С точки зрения мотивационного и стимулирующего характера платежей на развитие малого бизнеса, большинство опрошенных считает, что нововведения окажут обратное воздействие и скорее будут оказывать сдерживающее влияние. С позиций реального бизнеса могут усилиться такие негативные тенденции как: занижение размеров получаемого дохода, замещение легального бизнеса на нелегальную деятельность, скрытую занятость и самозанятость и др.

По мнению 60% ИП рост социальных платежей повлечет за собой сокрытие доходов. Такая тенденция главным образом будет характерна для тех, кто применяет упрощенную систему налогообложения, где в качестве налоговой базы используется либо показатель «доход», либо «доход, уменьшенный на величину расходов». В любом из этих вариантов предпринимателю становится не выгодным показывать реальный доход, превышающий 300 тыс. руб.

Для той части индивидуального предпринимательства, которая находится на уплате единого налога на вмененный налог для определенных видов деятельности, размер дохода также станет важным показателем. С точки зрения увеличения социальных платежей почти в 7 раз показывать доход, превышающий 300 тыс.руб. также становится не выгодным. По этой причине 33% опрошенных считает, что малый бизнес либо будет сокращаться, либо уйдет «в тень». По данным Росстата за 2008 - 2012 гг. число ИП уже снизилось на 5,2% [6].

Только 7% участников опроса считают, что изменения в социальных выплатах будут стимулировать рост доходов за счет более активной предпринимательской деятельности. С данным мнением можно согласиться, однако возможно предположить, что такая активизация не может продолжаться длительный период времени, в качестве ее поддержания необходима разработка и использование системы дополнительных инструментов и льгот малому бизнесу.

В качестве основных мер, которые могли бы способствовать развитию малого и среднего бизнеса во Владимирском регионе, а также росту его социальной активности индивидуальные предприниматели практически единодушно считают снижение налоговой нагрузки (67% опрошенных), усиление административной поддержки и доступность финансовой помощи (23 % опрошенных).

В качестве главного направления повышения активности малого бизнеса и как следствие повышения совокупных платежей ИП возможно выделить снижение до минимального уровня ставки по УСН. В соответствии с принятым областным законом [8], минимальные ставки по данному специальному режиму установлены в размере 5% только для таких сфер деятельности как сельское хозяйство, охота и лесное хозяйство, рыболовство, деятельность в области культуры, спорта и физкультурно-оздоровительная. Что же касается ставок для тех видов деятельности, которые являются для региона наиболее представительными (оптовая и розничная торговля, транспорт и связь), доля которых составляет в совокупности около 60% (59,81%), то для данных сфер действует максимальная ставка 15%.

Отдельно следует остановиться на таком виде бизнеса как операции с недвижимым имуществом. В качестве исключения в области установлена минимальная ставка 5% только для следующих направлений:

- разработка программного обеспечения и консультирование в этой области,

- деятельность по созданию и использованию баз данных и информационных ресурсов, в том числе ресурсов сети Интернет,

- научные исследования и разработки.

Перечисленные виды деятельности составляют по данным проведенного автором обследования от 3 до 4 %% рассматриваемого сектора. Предлагается расширить список видов деятельности, которым устанавливается пониженная ставка единого налога за счет включения отдельных видов перерабатывающих производств, торговли и общественного питания. В перечень последних могли бы войти производство и торговля детскими товарами, школьно-письменными принадлежностями, книжной и другой продукцией.

Данная мера позволит в свою очередь облегчить и социальные выплаты, «обелить» заработную плату и пр.

В целях обеспечения большей вовлеченности индивидуальных предпринимателей в систему социального обеспечения, следует также более рационально подойти к формированию расходов бюджетов, в том числе и социальных внебюджетных фондов. Только их строгая сбалансированность с доходной частью может обеспечить их сохранность и достаточность не за счет механического увеличения отчислений, а за счет режима рационального использования и соблюдения целевого характера.

Литература:

1. Налоговый кодекс Российской Федерации. Часть I. Часть II: Федеральный закон от 31 июля 1998 № 146-ФЗ (с изм. и доп.). [электронный ресурс]. Доступ из справ.-правовой системы «Консультант-Плюс».

2. О внесении изменений в статью 22 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации" и статьи 14 и 16 Федерального закона "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»: Федеральный закон от 23 июля 2013 г. № 237-ФЗ [электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».

3. Наш бухгалтер. Практический журнал. 2013. № 17. С.7-9.

4. О развитии малого и среднего предпринимательства во Владимирской области: Областной закон от 22 сентября 2010 г. № 250-03 [электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».

5. О долгосрочной целевой программе «Содействие развитию малого и среднего предпринимательства во Владимирской обл. на 2011 - 2013 гг.»: Постановление губернатора Владимирской области от 15.06.2010 № 681 [электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».

6. Малый и средний бизнес мельчает // Экономика и жизнь. 2013. №49 (9515). С. 4.

7. Федеральный портал малого и среднего предпринимательства [электронный ресурс]. URL: smb. gov.ra(n,aTao6paniefflM 16.12.2013).

8. Областной закон «Об установлении дифференцированных налоговых ставок для налогоплательщиков, применяющих упрощенную систему налогообложения во Владимирской области» от 12.10.2011№ 86-03 [электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ