Актуальные вопросы расчёта и практического применения мультипликаторов фундаментальной стоимости компаний с высокой долговой нагрузкой

Волков Максим Александрович

аспирант, Департамент учёта, анализа и аудита,

Финансовый университет

при Правительстве Российской Федерации,

Инновационные инвестиции

№3 2020

В настоящей статье рассматриваются вопросы использования наблюдаемых значений мультипликаторов фундаментальной стоимости в контексте принятия инвестиционных решений. В частности, рассматривается наиболее популярный в сфере сделок слияний-поглощений мультипликатор - соотношение стоимости предприятия к прибыли до уплаты налогов, процентов по кредитам и займам, и до вычета амортизации (EV/EBITDA). Выделяется ряд ограничений, связанных с расчётом данного показателя для публичных компаний, в том числе даётся оценка целесообразности использования наблюдаемых значений указанного мультипликатора на рынках ограниченной эффективности. Рассматриваются распространенные на практике случаи, при которых наблюдаемое значение долговой нагрузки компании не отражает действительность ввиду нерыночного характера долгового обязательства, либо в результате наличия кросс-поручительств компаний группы или бенефициара. Даются рекомендации по корректировке показателя, в том числе ряд мер, связанных с корректировкой величины номинала долга, либо величины EBITDA.

Фундаментальная стоимость предприятия (англ. «fundamental value», «intrinsic value») является одной из ключевых категорий инвестиционного анализа. Величина фундаментальной стоимости является основным параметром, предопределяющим доходность инвестора на вложенный капитал. В то время, как денежный поток, который приносит рассматриваемый актив, зависит от множества факторов и подвержен огромному количеству рисков, стоимость, уплачиваемая за данный актив покупателем, детерминирована. Зачастую это является причиной того, что в сделках слияний-поглощений (англ. «mergers and acquisitions)), «M&A») предусмотрена вариативность с точки зрения величины и сроков уплаты стоимости предприятия; в сделке часто имеется отложенный платеж, величина которого зависит от того, какое значение примет тот или иной фундаментальный финансовый показатель в будущем, либо от того, произойдет или нет какое-либо событие. Также стоимость может быть скорректирована с учётом информации, полученной потенциальным инвестором после проведения процедур предварительной проверки («Due Diligence»). Так или иначе, все данные меры направлены на решение одной задачи: обеспечение покупателю требуемой нормы доходности на вложенный капитал.

Несмотря на то, что категория фундаментальной стоимости предприятия (англ. «Enterprise value», «EV») активно используется всеми специалистами, вовлеченными в процесс инвестиционного анализа, существует значительная терминологическая неопределенность в части трактовки категорий «стоимость», «цена», «акционерная стоимость», «стоимость предприятия» и так далее. Так, во многих научных работах, категории «стоимость» и «цена» используются взаимозаменяемо: рыночная капитализация отождествляется с фундаментальной стоимостью собственного капитала предприятия (англ. «shareholder value», «equity value»); рыночная капитализация и производные мультипликаторы используются в качестве эндогенных переменных при тестировании гипотез о значимости тех или иных факторов в контексте создания стоимости. Следует отметить, что данный подход обоснован лишь в случае высокой эффективности рынков капитала, что означает минимальную информационную асимметрию и высокую ликвидность финансовых инструментов. В случае же с большинством развивающихся рынков, присутствует существенная информационная асимметрия, а также дефицит ликвидности в отношении отдельных инструментов. Несмотря на это, практикующими специалистами в качестве ценовых ориентиров продолжают использоваться наблюдаемые значения мультипликаторов, в том числе показателя, характеризующего отношение стоимости предприятия к показателю прибыли до уплаты процентов, налогов и до вычета амортизации - EV/EBITDA.

Целью настоящей работы является анализ существующих проблем, связанных с использованием одного из наиболее популярных мультипликаторов фундаментальной стоимости предприятия, рассчитываемого на основании рыночной капитализации, - EV/EBITDA, а также разработка рекомендаций, позволяющих скорректировать значения показателя для устранения возможных проблем, связанных с анализом и интерпретацией его значений.

Фундаментальная стоимость предприятия может быть охарактеризована как приведенная величина будущих денежных потоков, доступных для инвестора, с учётом требуемой нормы доходности. Данное определение базируется на утверждении, что целью инвестиций является прирост капитала инвестора. Таким образом чем больше удовлетворяет объект данному условию - чем больший прирост капитала приносит объект, тем выше его стоимость для инвестора.

Кроме того, стоимость предприятия также может быть представлена следующей формой:

EV=Equity + Debt - Cash, (I)

где: EV - фундаментальная стоимость предприятия,

Equity - стоимость собственного капитала для акционеров или участников,

Debt - стоимость долга предприятия,

Cash - денежные средства на балансе предприятия.

Из трёх существующих подходов к оценке стоимости бизнеса - доходного, сравнительного и затратного -доходный подход наиболее точно соответствует целям оценки фундаментальной стоимости. Аналогичной точки зрения придерживается ряд исследователей, при этом их взгляд на соотношение указанных подходов различается. Согласно энтропической теории стоимости [1], «рыночная» стоимость определяется доходным подходом, в то время как сравнительный и затратный подходы являются предыдущими этапами в цепочки создания стоимости и отражают промежуточные состояния актива. Согласно Асвату Дамодарану [2], доходный и сравнительный подход также не являются взаимоисключающими; более того, посредством применения доходного подхода, а также модели Гордона [6], возможно рассчитать величину «Обоснованного мультипликатора» (англ. «Justified multiple»), который возможно сопоставить с наблюдаемыми рыночными индикаторами с целью определения переоцененно-сти/неоцененности акций. Данный подход является основным принципом стоимостного инвестирования (англ. «Value investment))), основоположниками которых считают Б. Грэхема и Д. Додда [7]. Школа стоимостного инвестирования получила широкую популярность благодаря Уоррену Баффету, который также использует данный подход к принятию инвестиционных решений [10].

Наиболее популярной разновидностью доходного подхода является метод дисконтирования свободных денежных потоков. Общий вид модели, используемой в рамках данного подхода, приведен ниже:

EV = ∑ FCFFi / (1 + WACC)i, (II)

где: EV - фундаментальная стоимость предприятия,

FCFF - свободный денежный поток, доступный для акционеров и кредиторов,

WACC - средневзвешенная стоимость капитала.

В свою очередь, сравнительный подход, в предпосылке эффективных рынков, предполагает использование рыночных значений «мультипликаторов»: коэффициентов, характеризующих отношение показателя EV (стоимость предприятия) или рыночной капитализации (стоимость собственного капитала) к фундаментальным факторам, способствующим росту соответствующих показателей - прибыль до уплаты налогов, процентов по долговым обязательствам, а также амортизации («EBITDA»); чистой прибыли; балансовой величине собственного капитала; выручки и других.

Доходный и сравнительный подходы к определению стоимости бизнеса могут привести к одинаковым значениям стоимости бизнеса лишь в случае абсолютной эффективности рынка с одной стороны и фундаментально-верных предпосылок для использования доходного подхода - с другой.

Как правило, доходный подход (на основе метода дисконтированных денежных потоков) используется с тем, чтобы оценить фундаментальную стоимость бизнеса при условии наличия достаточного количества вводных данных удовлетворительной надежности для построения прогноза ключевых компонент свободного денежного потока. На практике, для предварительной оценки стоимости предприятий часто используют значения мультипликаторов. Наиболее популярным в контексте сделок слияний-поглощений является мультипликатор EV/EBITDA.

Для целей дальнейшего исследования целесообразно разделить способы расчёта показателя EV/EBITDa на две группы: (1) фундаментальные значения EV/EBITDA, рассчитанные посредством модификации модели Гордона и (2) наблюдаемые значения для компаний-аналогов и для сравнимых сделок.

Модель Гордона [6] предполагает, что стоимость акции равна сумме дисконтированного дивидендного потока, с учётом требуемой нормы доходности на вложенный акционерный капитал. Общая форма модели, соответствующая формуле суммы членов бесконечно-убывающей геометрической прогрессии с шагом (1 + g) / (1 + Re ), представлена ниже:

Ро = Dо*(1 + g) / (Re - g), (III)

где: Ро - цена акции на конец периода О,

Dо - дивиденды за период О,

Re - стоимость привлечения собственного капитала,

g - устойчивый темп роста.

При допущении, что FCFF имеет нормализованное значение, а также существует некий средний темп роста FCFF (обозначим gFCFF возможно представить стоимость предприятия из формулы (II) по аналогии с моделью Гордона (III):

EV = FCFFo*(1 + gFCFF) / (WACC - gFCFF), (IV)

Для поиска фундаментального значения показателя EV/EBITDA, возможно разделить обе части уравнения на показатель EBITDA. Тогда:

EV / EBITDAo = FCFFo / EBITDAo*(1 + gFCFF) / (WACC - gFCFF) = FEВiTDA-to-FCFF*(1 + gFCFF) / (WACC - gFCFF), (V)

EВiTDA-to-FCFF - коэффициент, характеризующий конверсию показателя EBITDA в показатель FCFF.

К примеру, если показатель конверсии EBITDA в FCFF равен 0,75, долгосрочный темп роста показателя FCFF равно 0,5%, а средневзвешенная стоимость капитала равна 10%, фундаментальное значение показателя EV/EBITDA равно 7.93x.

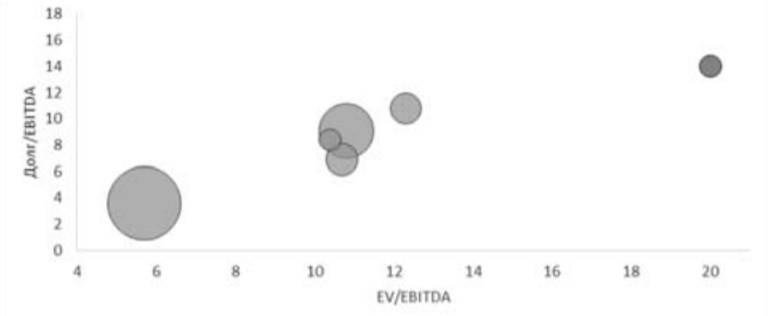

В случае расчета EV/EBITDA посредством использования показателей для компаний-аналогов, предполагается использование наблюдаемых значений и их усреднение, либо иным образом взвешивание значений наблюдаемых показателей, затем - использование для дальнейшей оценки объекта. При подобном подходе, используемом многими практикующими специалистами, существует проблема, графически проиллюстрированная на рисунке 1.

Рисунок 1. Показатель Долг/EBITDA и EV/EBITDA для отдельных топливно-энергетических компаний РФ. Источник: smart-lab.ru

Существует функциональная линейная зависимость между показателями Долг/EBITDA и EV/EBITDA, обусловленная наличием формулы (I). В частности, подобная зависимость возникает в результате сложенная номинала долга с рыночной стоимостью собственного капитала.

Данная линейная зависимость не имеет фундаментального смысла по следующим причинам:

1. В процессе оценки структура капитала находит свое отражение в показателе средневзвешенной стоимости капитала - WACC. В соответствии с теорией статичного компромисса (англ. «Static trade-off theory») [9], существует оптимальная структура капитала, при которой средневзвешенная стоимость капитала является минимальной. Теория, согласно которой стоимость предприятия максимизируется при 100% долговом финансировании известна как теория Модильяни-Миллера [8]. При этом данная теория не учитывает неэффективность рынков капитала, трансакционные издержки и риски банкротства, что не позволяет использовать теорию для практических целей.

2. Показатель «Долг/EBITDA» является мерой долговой нагрузки предприятия. Обратный показатель -отношение EBITDA к номиналу долга - характеризует % номинала долга, который компания в силах обслужить за год (при условии конверсии EBITDA-to-FCFF=1). На Рисунке 1 представлена компания, соотношение «Долг/EBITDA» которой равно 14.0х, или «EBITDA/Долг» равно 0,0714. Таким образом, компания может обслужить лишь 7,1% номинала долга. С учётом того, что характеристикой кредитного обязательства также является платность, а значение ключевой ставки в рублях, в которых номинирован кредитный портфель компании, было равно 7,25%, средств компании недостаточно даже для обслуживания процентных платежей. При прочих равных, в предположении рыночных характеристик обязательств (в части дюрации, ставки, условий предоставления), существует высокий банкротный риск. Введение судом процедур банкротства означает, что активов компании недостаточно для удовлетворения требований кредиторов. В случае реализации данного риска активы компании будут реализованы для удовлетворения части требований кредиторов, и, как следствие, стоимость собственного капитала будет равной нулю.

Подобные высокие значения мультипликаторов могут означать следующее:

- долг компании не является «рыночным», т. е. выдан аффилированной структурой, предполагает нерыночные условия, не отвечает характеристикам срочности платности и возвратности;

- источником погашения обязательств не является денежный поток, генерируемый компанией (возможно, погашение осуществляет поручитель, либо иная компания);

- компания находится в процессе реструктуризации.

Алгоритм дальнейших действий для корректировки показателя EV/EBITDA зависит от того, является ли рынок эффективным с точки зрения оценки рыночной стоимости собственного капитала. Если рынок эффективен, рыночная капитализация отражает фундаментальную стоимость компании для акционера; в противном случае, показателем рыночной стоимости можно пренебречь. Для целей дальнейшего анализа принято допущение об эффективности рынков капитала.

В случае, если долг компании не является рыночным (выдан аффилированной структурой или имеет отличные от рыночных характеристики), целесообразна реклассификация номинала данного долга в качестве статьи собственного капитала. Причинами являются схожие риск-характеристики: в случае дефицита ликвидности маловероятно, что бенефициары, имеющие интерес в развитии компании, предъявят требования о признании компании несостоятельной. Кроме того, в РФ требования аффилированных кредиторов также подлежат субординации, то есть не подлежат включению в реестр требований кредиторов в случае банкротства и подлежат удовлетворению по остаточному принципу [5]. С точки зрения показателя EV, возможно также реклассифицировать данную величину. Корректным будет являться добавление номинала данного требования к рыночной стоимости собственного капитала, - в случае, если рыночная стоимость собственного капитала больше нуля. Если же рынки капитала неэффективны, вполне вероятно, что фундаментальная стоимость собственного капитала близка к нулю и, в таком случае, данное право требования необходимо оценивать исходя из требуемой нормы доходности и вероятности удовлетворения данного требования. Однако в случае неэффективности рынков, наблюдаемое значение EV/EBITDA сопоставимых компаний не является индикатором фундаментальной стоимости предприятия и использовать данное значение не следует.

В том случае, если источником погашения требования является денежный поток от иной организации-поручителя, либо непосредственно средства бенефициара, а организация-заёмщик является обособленным подразделением, возможны следующие способы корректировки:

1. Исключить указанное обязательство из расчёта - при условии, что существует уверенность в том, что бенефициар не допустит дефолта по поручительству за компанию. В таком случае, указанное обязательство будет являться де-факто обязательством поручителя, а следовательно риски предъявления претензий в отношении денежного потока заёмщика со стороны кредиторов минимальны;

2. Не корректировать объем требований, но скорректировать FCFF на сумму денежных средств, которые генерирует организация-поручитель/которыми располагает бенефициар, но не более, чем на сумму платежа по кредитным обязательствам.

В случае, если компания находится в процессе реструктуризации, необходимо скорректировать темп роста, либо показатель EBITDA с тем, чтобы отразить его нормализованное значение.

Указанные корректировки могут применяться в том случае, если рынки капитала эффективны. При этом, если существуют основания полагать, что рынок неэффективен, корректировки не должны применяться. В таком случае, под сомнение ставится величина рыночной капитализации, то есть стоимость собственного капитала компании. В подобных случаях значение мультипликатора сопоставимых компанией не отражает фундаментальную стоимость компании.

В указанном на рисунке 1 примере, Долг/EBITDA одной из компаний равен 14, EV/EBITDA - 20. При этом значение EBITDA компании равно 300 млн рублей, конверсия EBITDA-to-FCFF равна 0,75. Последняя сделка с акциями компании происходила в 2019 году. В данном случае, говорить об эффективности данного рынка не представляется возможным: отсутствует ликвидность, на рынке очевидно присутствует информационная асимметрия. Таким образом, наблюдаемое значение указанного мультипликатора не отражает фундаментальную стоимость бизнеса и не должно быть использовано для целей принятия инвестиционных решений.

Убедиться в том, что мультипликаторы компании значительно завышены, также возможно рассчитав потенциальную долговую нагрузку компании: максимальный объем кредитных средств, который компания смогла бы обслуживать за счёт свободного денежного потока при рыночных условиях в части дюрации и стоимости кредита.

Форма расчёта потенциальной долговой нагрузки во многом будет зависеть от предпосылок обслуживания долга (в том числе наличия крупного единоразового платежа («баллона») на конце срока обслуживания кредита). К примеру, в случае аннуитетного графика обслуживания долга, верно следующее равенство:

FCFF = K * S = S * [i*(i + 1)n] / [(i + 1)n - 1], (VI)

где: К - коэффициент аннуитета,

i - эффективная ставка по кредиту, и -среднерыночная дюрация обязательств,

S - сумма обязательства.

Отсюда объем потенциальной долговой нагрузки:

S = [FCFF*(i + 1)n - 1] / i*(i + 1)n, (VII)

Так, для компании из рисунка 1, с учётом указанных условий, ставки по кредиту 10% и сроке кредита 7 лет, а также аннуитетном графике обслуживания долга, потенциальная долговая нагрузка равна:

S = [0.75*300*(1 + 10%)7 - 1] / 10%*(1 + 10%)7 = 1 095 млн руб.

Фундаментальное значение Долг/EBITDA для данной компании равно 3.65х, что практически в 4 раза ниже наблюдаемого значения. Компания также является весьма зрелой, а специфика деятельности не предусматривает потенциала для значительного роста денежного потока. Возможным объяснением может служить информационная асимметрия, а также причины, изложенные ранее в настоящем исследовании.

Краткое резюме предложенных корректировок приведено в табл.1.

Таблица 1.

| Рынок капитала Специфика долговых обязательств | Корректировка EV/EBITDA |

| Эффективный Рыночные условия обязательств | Не требуется |

| Нерыночные условия обязательств | Реклассификация номинала долга в собственный капитал |

| Обслуживание долга поручителем |

1. Высокая уверенность в недопущении дефолта поручителем: исключение обязательства из расчёта

2. Низкая уверенность в недопущении дефолта поручителем: корректировка денежного потока на величину суммы платежей от поручителя, с учётом риска |

| Заёмщик находится в процессе реструктуризации | Нормализация показателей EBITDA или денежного потока |

| Неэффективный | Мультипликатор EV/EBITDA сопоставимых компаний не применим. Используются фундаментальные значения мультипликатора. |

В результате исследования были рассмотрены основные сложности в использовании показателя EV/EBITDA. В частности, было акцентировано внимание на использование номинала долга при расчете показателя EV. Были даны рекомендации в отношении того, каким образом следует корректировать компоненты данного мультипликатора с тем, чтобы принять наиболее объективные инвестиционные решения. Ввиду высокой популярности рассматриваемого показателя среди экспертов в сфере инвестиционного анализа, следует с особой осторожностью относиться к интерпретации результатов анализа подобных метрик, учитывая всю специфику расчёта их компонентов. Рекомендации, указанные в настоящей работе, позволяют в значительной мере снять неопределенность в отношении интерпретации экстремальных значений данного показателя, в том числе обосновать крайне высокие значения с точки зрения фундаментальной теории корпоративных финансов. Подобные корректировки при анализе наблюдаемых значений мультипликаторов являются необходимым этапом для принятия обоснованных инвестиционных и финансовых решений.

Литература

1. Албу, С.Е. Стоимость - от теории к практике / Албу С.Е. // Вопросы оценки. - 2011. - №3. - С.33-40.

2. Дамодаран, А. Инвестиционная оценка: инструменты и методы оценки любых активов / Асват Дамо-даран. - Москва: Альпина Паблишер, 2014. - 1320 с.

3. Ефимова О.В. Интеграция аспектов устойчивого развития в процесс обоснования инвестиционных решений / Ефимова О.В. // Экономический анализ: теория и практика - 2018. - №1(472). - с. 48-65.

4. Когденко В.Г., Мельник М.В. Управление стоимостью компании. / Когденко В.Г., Мельник М.В. -Москва: ЮНИТИ-ДАНА, 2018. - 447 с.

5. Чокорая, М. Субординация требований аффилированных кредиторов в делах о банкротстве. / Чокорая М. // Юридическая работа в кредитной организации -2018. - №4(58). - с. 32-37.

6. Gordon, M.J. Capital Equipment Analysis: The required rate of profit / M.J. Gordon, E. Shapiro // Management Science. - 1956. - Vol. 3, №1. - P. 102-110.

7. Graham, B. Security analysis. / B. Graham, D. Dodd. -New York: Whittlesey House, McGraw-Hill Book Co, 1934.- P. 725.

8. Modigliani F., Miller M. H. The Cost of Capital, Corporation Finance and the Theory of Investment / Modigliani F., Miller M. H. - Amer. Econ. Rev., 1958. - P. 261-297

9. Stowe J.D. CFA Level 2 Curriculum (Book 3: Corporate finance)/J.D. Stowe, J.R. Gagne, R. Aggarwal, P. Drake, A. Kobor, G. Noronha, G.H. Troughton-Charlottesville, USA: Wiley, 2015. - P. 310.

10. Warren Buffett's Investing Strategy: An Inside Look. - URL: https://moluch.ru/information/bilbio/ (дата обращения: 30.01.2020).

11. Урванцева Н.А., Сысоева Е.В. Развитие синдицированного кредитования на современном этапе // Транспортное дело России. 2009. № 7. С. 143-147.

12. Сысоева Е.В. Прибыль и убыток как финансовые результаты и важнейшие категории деятельности организации в рыночных отношениях // Транспортное дело России. 2015. № 3. С. 24-27.

13. Сысоева Е.В. Оптимизация структуры капитала организации с использованием метода минимизации его средневзвешенной цены // Финансы и кредит. 2016. № 18. С. 10.

14. Левин Ю.А., Павлов А.О., Конотопов В.М. Оценка предпринимательского мотива получения прибыли как одного из факторов распространения инноваций // Инновации и инвестиции. 2014. № 10. С. 21-22.

15. Янковская В.В. Планирование на предприятии: Учебное пособие / Москва, 2016.

16. Кукушкина В.В. Модель разработки стратегии и определения прибыли // Наука и устойчивое развитие общества. Наследие В.И. Вернадского. 2009. № 9. С. 90-94.

17. Безпалов В.В. Роль мониторинга и контроля в управлении экономическими рисками при проведении реструктуризации системы управления промышленного предприятия // Экономика образования. 2014. № 6 (85). С. 95-107.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ