Исследование ограничении в моделях современной портфельной теории

С.А. Коцюбинская,

студент

Институт сферы обслуживания и предпринимательства

(филиал) ДГТУ в г. Шахты

Экономика и бизнес: теория и практика

№11-2 2019

Аннотация. Выбор инвестиционного портфеля следует современной портфельной теории, однако, зачастую базовая модель может быть расширена рядом реальных ограничений для лучшего отражения практических применений. В данной работе представлены ограничения, с которыми может столкнуться инвестор при формировании инвестиционного портфеля. Рассматриваются наиболее распространённые ограничения, например, ограничения бюджета, ограничения на число элементов, ограничение предварительного назначения.

Одна из практических проблем в управлении активами заключается в том, как распределить деньги для инвестирования в различные активы так, чтобы был достигнут тот риск, на который склонен инвестор и при этом получена та доходность, на которую он нацелен. В портфель добавляется ряд активов, показатели риска/доходности которого отличаются от показателей активов в отдельности. Выбор портфеля должен следовать современной портфельной теории, зародившейся в статье Гарри Марковица в 1952 году. Теория гласит, что инвестор не должен выбирать активы только из-за особенностей, характерных для активов, но он/она должен рассмотреть, как каждый актив взаимодействует со всеми другими активами [1]. Более того, принимая во внимание подобное движение в одном направлении, инвестор может построить портфель, который имеет меньший риск при той же ожидаемой доходности, чем портфель, построенный без учета взаимодействия между ценными бумагами. Однако в практическом управлении инвестициями, портфельный управляющий часто сталкивается с рядом ограничений на его/ее инвестиционный портфель по различным причинам, таким как правовые ограничения, институциональные особенности, промышленные правила, инициированные клиентом стратегии и другие практические вопросы [3]. В результате базовая модель может быть расширена рядом реальных ограничений для лучшего отражения практических применений.

Ограничение бюджета. Ограничение бюджета или ограничение суммирования: ∑ni=1 wj = 1 требует, чтобы все портфели имели неотрицательные веса (0 ≤ wi ≤ 1, i = 1, 2, ..., n) и эта сумма была равна 1. Следует подчеркнуть, что бюджетное ограничение также включено в современную портфельную теорию. Неотрицательные веса означают, что короткие продажи не допускаются. В случае, если учитывается только бюджетное ограничение, достаточно генерировать случайные переменные решения в диапазоне wi {0, 1}. Тогда нормализация осуществляется следующим образом:

где wi - фактический вес актива i,

wi' - нормализованный.

Ограничение верхних и нижних пределов. Ограничение верхних и нижних пределов ai ≤ w ≤ bi, ∀ = 1,2,..., m, где ai - минимальная доля для i-го актива (i = 1, m) в портфеле, bi - максимальное распределение данного актива в портфеле, с учетом, что 0 ≤ ai ≤ bi ≤ 1. Предельные ограничения используются во избежание чрезмерного воздействия на конкретный актив и во многих случаях устанавливаются законом. С другой стороны, минимальные ограничения используются для того, чтобы избежать затрат на управление очень небольшими частями активов.

Ограничение на число элементов. В стандартной модели пропорции активов не ограничены, независимо от того, насколько малы инвестиции. Очень часто на практике инвесторы предпочитают иметь ограниченное количество активов, включенных в их портфель, поскольку управление многими активами требует больше контроля и, следовательно, налагает трудности. Они также намерены сократить операционные издержки и/или обеспечить определенную степень диверсификации путем ограничения числа активов (K) в своих портфелях. Ограничение на число элементов направленно на ограничение количества активов, составляющих портфель:

Сmin ≤ ∑ni=1qi ≤ Сmax,

где Cmin - Это минимальное число акций, которые могут быть включены в портфель,,

Cmax - максимальное число активов в портфеле,,

qi - наличие акции в портфеле, для wi > 0 qi = 1 и qi = 0 для wi = 0.

В соответствующей литературе и в деловой практике ограничение на число элементов выражается в различных формах. Например, в некоторых случаях количество активов в портфеле устанавливается на заданное значение, а в некоторых других случаях ограничивается между нижним и верхним значением.

Ограничения на число элементов, на верхние и нижние пределы и на бюджет являются наиболее часто используемыми ограничениями в исследованиях. Эти ограничения считаются жесткими, что означает, что они не должны нарушаться. Помимо вышеупомянутых ограничений существует ряд дополнительных ограничений реального мира, таких как ограничения класса или сектора, ограничения лота, ограничения транзакционных издержек, ограничения предварительного назначения, торговые ограничения, ограничения оборота и др., но они рассматриваются значительно реже.

Классовое ограничение. На практике инвесторы могут захотеть разделить имеющиеся активы на взаимоисключающие наборы (классы). Активы могут быть объединены общими признаками, или принадлежностью к сектору, таких как энергетические, горнодобывающие активы и т.д. или сгруппированы согласно предпочтениям инвестора. Для построения хорошо диверсифицированного и/или безопасного портфеля может быть выбран по крайней мере один актив из каждого класса. Пусть Cm, m = 1, ..., M, где M - множество классов активов, которые являются взаимоисключающими, т.е., Ci ∩ Cj = ∅, ∀ i ≠ j. Классовое ограничение требует, чтобы по крайней мере один актив из каждого класса был включен в портфель, и определяется следующим образом: Si ∈ Cm; m = 1; ...; M;

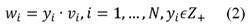

Размер лота. Данное ограничение исходит из требования, чтобы ценные бумаги торговались как кратные минимальным лотам или партиям. Ограничение на размер лота требует, чтобы количество любого актива в портфеле было точно кратно обычным торговым лотам. Оно преодолевает предположение о бесконечной делимости активов базовой модели. Если yi представляет положительные целочисленные переменные, а vi-минимальный торгуемый лот, который можно приобрести для каждого актива, ограничение на размер лота можно сформулировать следующим образом:

Включение данного ограничения может потребовать ослабления бюджетного ограничения, поскольку общий капитал может не быть точно кратен минимальным ценам торгового лота для различных активов.

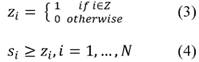

Ограничение предварительного назначения. Обычно используется для моделирования субъективных предпочтений инвестора. Инвестор может интуитивно пожелать, чтобы определенный набор активов (Z) был включен в портфель с определением его доли. Это ограничение может быть смоделировано с помощью двоичной переменной zi таким образом, что активы, которые должны быть предварительно назначены в портфель, обозначаются единицей:

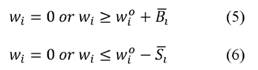

Торговые ограничения. Торговые ограничения могут быть полезны для наложения минимальных ограничений на покупку и продажу очень малых количеств активов, поскольку постоянные затраты могут быть непропорционально высокими по сравнению со стоимостью сделки. Торговые ограничения могут быть выражены следующим образом:

где wi0 представляет долю актива i в портфеле в нулевом периоде,

а Bi и Si обозначают соответственно минимальную покупку и продажу актива i в первом периоде.

Включение характерных для реальной жизни ограничений, таких как ограничение на количество элементов, ограничение на размер лота, и т.д., превращает оптимизацию портфеля в комбинаторную задачу. Такая задача может быть решена точными методами решения. Но в таком случае возникает необходимость в полном переборе, и задача становится NP-сложной. Если количество возможных вариантов настолько велико, что задача не может быть решена в разумные сроки, то приближенное решение оказывается предпочтительнее точного и задачу следует решать либо с использованием приближенных алгоритмов, не гарантирующих нахождение оптимального решения, но обеспечивающими поиск достаточно хороших решений за значительно меньшее вычислительное время, либо построением приблизительно упрощенных нереалистичных моделей оптимизации портфеля, которые могут быть решены стандартными методами или алгоритмами.

Библиографическии список

1. Markowitz H. Foundations of portfolio theory // The Journal of Finance. - 1991. - №46 (2). - P. 469-477.

2. Markowitz H. Portfolio selection // The Journal of Finance. - 1952. - № 7 (1). - P. 77-91.

3. Гибсон Р. Формирование инвестиционного портфеля: управление финансовыми рисками. - М.: Альпина Паблишер, Альпина Бизнес Букс, 2016. - 276 с.

4. Буркальцева Д.Д., Ногас И.Л. Формирование портфеля финансовых инвестиций на принципах современной портфельной теории / Друкеровский вестник. - 2016. - № 1 (9). -С. 105.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ