Метод обоснования цены безнеса на основе целевого подхода

Б.И. ВАЙСБЛАТ,

доктор технических наук,

профессор кафедры венчурного менеджмента

Нижегородский филиал

Национального исследовательского университета

«Высшая школа экономики»

С.О. МИШАРИН,

старший экономист

валютного отдела управления международных операций

ОАО КБ «Эллипс банк»

Экономический анализ: теория и практика

43 (298) - 2012

К настоящему времени разработан ряд подходов к оценке бизнеса [1, 2, 4]. Основными общепризнанными в мировой практике подходами являются доходный, затратный и сравнительный.

Доходный подход представляет собой процедуру оценки стоимости, исходящую из принципа непосредственной связи стоимости бизнеса с текущей стоимостью его будущих доходов, которые возникнут в результате использования собственности и/или возможной дальнейшей его продажи.

Если предприятие (бизнес) не продается и не покупается, оценка может производиться на основе определения стоимости строительства (замещения) с учетом износа, т.е. используется затратный подход.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости сравнительный или рыночный подходы, базирующиеся на выборе сопоставимых объектов, уже проданных на данном рынке.

В работе [3] показано, что результаты оценки по разным методам существенно различаются. Кроме того, выполненный авторский анализ методов оценки стоимости бизнеса показал, что основным недостатком этих методов является нечеткость определений используемых понятий (рыночная стоимость, стоимость, рыночная цена и др.) и отсутствие системного подхода при решении этой важной задачи.

Очевидно, что оценивая бизнес на продажу, следует учитывать цели сторон сделки, т.е. цель продавца бизнеса, а также цель покупателя, который приобретает данный бизнес.

Авторами предлагается метод обоснования цены бизнеса, основанный на использовании целевого подхода при принятии ценовых решений [4].

Рассмотрим определения ряда понятий.

Сделка(купля-продажа) —это соглашение сторон о взаимных обязательствах, причем каждая из сторон имеет свою цель.

Стоимостькомпании со стороны покупателя — это сумма денег, которую покупатель готов заплатить за данную компанию.

Стоимостькомпании со стороны продавца — это сумма денег, за которую продавец готов передать компанию.

Ценабизнеса (предприятия) —сумма денег, которая обеспечивает достижение целей каждого участника, и эту сумму покупатель готов отдать продавцу, а продавец готов передать бизнес за эту сумму.

Поскольку речь идет о продаже бизнеса, который является инвестиционным товаром, то покупатель бизнеса, потратив определенную сумму, предполагает модернизировать этот бизнес, а продавец, получив эту сумму, предполагает инвестировать ее в другой бизнес.

Известно, что любой бизнес характеризуется набором параметров (объем производства, цена продажи продукции, сумма собственных средств, сумма заемных средств и др.). Если обозначить параметры будущего бизнеса покупателя через аi(i=1,n), а параметры будущего бизнеса продавца через b i(J = 1,m), тогда задача обоснования цены бизнеса на основе целевого подхода формируется следующим образом. Найти такие значения параметров будущих бизнесов покупателя аi*,продавца b j*и цену бизнеса С * , которые обеспечивают достижение целей покупателя и продавца. Заметим, что цена бизнеса является параметром будущих бизнесов и покупателя, и продавца.

В случае, если будущие бизнесы покупателя и продавца являются производственными, то задача обоснования цены продаваемого бизнеса сводится к разработке таких производственно-финансовых планов будущих бизнесов и такой цены С *продаваемого бизнеса, чтобы участники сделки достигли поставленных целей. Если будущие бизнесы покупателя и продавца являются торговыми, то задача обоснования цены продаваемого бизнеса сводится к разработке таких закупочно-финансовых планов и цены бизнеса С *, чтобы каждый участник сделки достиг поставленных целей. Результатом решения такой задачи являются: С *- цена продаваемого бизнеса; а 1*, а 2*',...,an*— значения параметров будущего бизнеса продавца; b1*,b2*',...,b m* — значения параметров будущего бизнеса покупателя и соответствующие значения целевых показателей будущих бизнесов покупателя и продавца (уровень рентабельности, чистая прибыль и др.).

Рассмотрим предлагаемый метод обоснования цены продажи производственного бизнеса (деревообработка) с последующим инвестированием продавцом полученных средств в торговый бизнес. Параметрами будущего бизнеса покупателя деревообрабатывающего производства являются:

— Y 1— закупочная цена 1 м 3 сырья, руб.;

— Х 1— цена реализации 1 м 3 деревянного бруса, руб.;

— S 1 — сумма денег у покупателя, руб.;

— С — цена бизнеса, руб.;

— U пост — постоянные затраты, руб.;

— N 1—объем продаж деревянного бруса, м 3 ;

— U 3 — затраты на закупку сырья и материалов, руб.;

— k — коэффициент выхода готовой продукции.

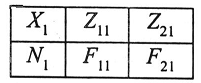

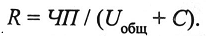

Введем обозначения Z 11, Z 21, — возможные значения цены, а F11,F21— соответствующие объемы продаж в плановом периоде. Зададим прогноз объема продаж продукции предприятия следующим образом:

Будем считать, что прогнозная кривая спроса является линейной функцией вида

Далее рассмотрим методику прогнозирования финансовых показателей деревообрабатывающего предприятия.

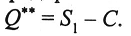

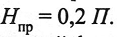

1. Находим сальдо денежных средств на счете покупателя после приобретения деревообрабатывающего предприятия

2. Вычисляем сумму денег на счете на начало периода

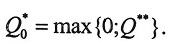

3. Определяем затраты на закупку сырья

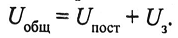

4. Находим общие затраты

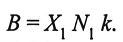

5. Вычисляем выручку от реализации

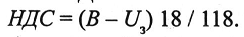

6. Рассчитываем НДС

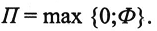

7. Находим финансовый результат

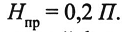

8. Находим прибыль до налогообложения

9. Вычисляем налог на прибыль

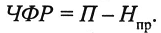

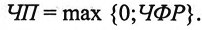

10. Рассчитываем чистый финансовый результат

11. Находим чистую прибыль

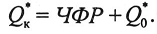

12. Находим сальдо денежных средств на счете на конец периода

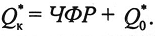

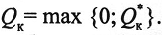

13. Находим сумму денег на счете

14. Находим рентабельность инвестиций покупателя

Составим прогноз финансовых показателей продавца деревообрабатывающего производства, который инвестирует полученные средства в торговый бизнес:

- Y 2 — закупочная цена 1 ед. товара, руб.;

- Х 2— цена реализации 1 ед. товара, руб.;

- С— сумма денег у продавца, руб.;

-I— сумма инвестиций в торговый бизнес, руб.;

-U пост — постоянные затраты, руб.;

-N2— объем продаж товара, шт.;

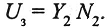

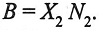

- U 3 — затраты на закупку товара, руб.

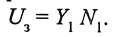

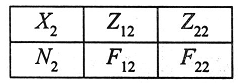

Введем обозначения Z 12, Z 22— прогнозные значения цены, а F 12,F 22— соответствующие объемы продаж в прогнозируемом периоде, Прогноз продаж торгового предприятия зададим следующим образом:

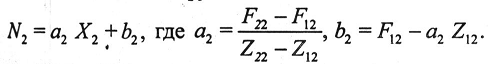

Будем считать, что прогнозная кривая спроса является линейной функцией вида

Рассмотрим прогнозные значения финансовых показателей торгового предприятия.

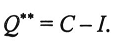

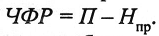

1. Находим сальдо денежных средств на счете продавца после инвестирования в торговый бизнес

2. Вычисляем сумму денег на счете на начало периода

3. Определяем затраты на закупку товара

4. Находим общие затраты

5. Вычисляем выручку от реализации

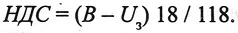

6. Рассчитываем НДС

7. Находим финансовый результат

8. Находим прибыль до налогообложения '

9. Вычисляем налог на прибыль

10. Рассчитываем чистый финансовый результат

11. Находим чистую прибыль

12. Находим сальдо денежных средств на счете на конец периода

13. Находим сумму денег на счете

14. Находим рентабельность инвестиций продавца

Задачу обоснования цены бизнеса можно сформулировать следующим образом: найти цену деревообрабатывающего производства С * , которая обеспечивает продавцу получение суммы денежных средств, необходимой для дальнейшего инвестирования и получения желаемого уровня рентабельности в торговом бизнесе, и одновременно позволяет покупателю деревообрабатывающего производства получить максимум чистой прибыли и достижения заданного уровня рентабельности производства.

Соответствующая экономико-математическая модель имеет следующий вид (для покупателя и продавца введем нижние индексы «пок» и «прод» соответственно): найти такие {С *, Х *пок, N *пок,Х *прод,N *прод ), которые позволяют продавцу реинвестировать вырученные средства в торговый бизнес и обеспечивают желаемый уровень рентабельности продаж, а также позволяют покупателю получить максимум чистой прибыли и достичь заданного уровня рентабельности производства.

Ограничения:

— объемы производства и продаж должны быть неотрицательными (N прод≥ 0, N пок ≥0);

— цены продажи должны быть больше цен закупки (Х прод≥Y прод, Х пок≥Y пок );

— сумма средств у покупателя на приобретение производственного предприятия должна находиться в диапазоне минимального и максимального размеров инвестиционных средств, которые он готов вложить в данное предприятие (S покminͰ4; S пок Ͱ4; S покmax );

— финансовые результаты должны быть неотрицательными (Ф прод≥0, Ф пок ≥ 0);

— чистые финансовые результаты должны быть неотрицательными (ЧФР прод≥ 0, ЧФР пок ≥ 0);

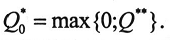

— затраты на закупку сырья и товара должны быть равны сумме денежных средств на счете на начало периода (U 3 прод= Q *0 прод, U 3 пок= Q *0 пгок );

— сумма средств, которую желает получить продавец от продажи производственного бизнеса, должна находиться в рамках минимальной и максимальной сумм инвестиционных средств, за которую он готов продать данное предприятие (C *minͰ4; C *≥ C *max );

— рентабельность деревообрабатывающего производства для покупателя должна быть не меньше желаемого уровня рентабельности (R пок≥ R о1 );

— рентабельность денежных средств, реинвестируемых продавцом в торговый бизнес, должна быть не меньше желаемого им уровня рентабельности (R прод≥ R о2 ).

Сформулированная задача является задачей нелинейного математического программирования, для решения которой можно воспользоваться надстройкой «Поиск решения» в MS Excel.

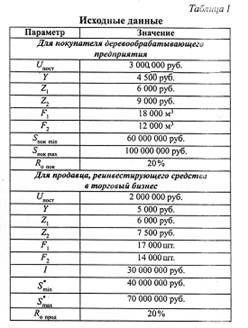

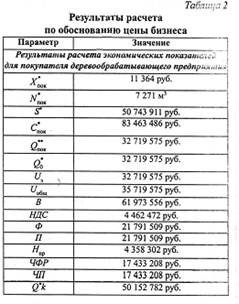

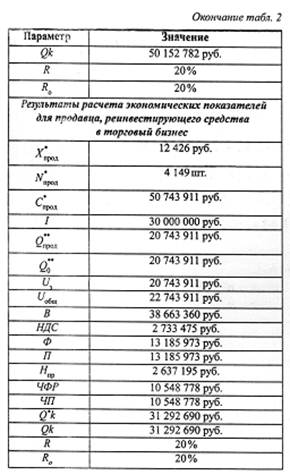

Для иллюстрации предлагаемого метода рассмотрим пример продажи деревообрабатывающего предприятия и реинвестирования вырученных средств продавца в торговый бизнес. При этом каждый участник сделки формирует финансовый план реализации своего проекта в зависимости от поставленной цели. Исходные данные для расчета представлены в табл. 1, а полученные результаты расчета приведены в табл. 2.

В результате расчетов получены следующие основные финансовые показатели

для продавца определена цена продаваемого деревообрабатывающего предприятия (С *= 50 743 911 руб.), сформирован закупочно-финансовый план торгового предприятия, в которое реинвестируются вырученные средства (Х *= 12 426 руб./шт., N*=4 149 шт., ЧП *= 10 548 778 руб.), которые обеспечивают желаемый уровень рентабельности (R прод = 20%);

— для покупателя рассчитана цена приобретаемого бизнеса (C *= 50 743 911 руб.), сформирован производственно-финансовый план деревообрабатывающего предприятия (Х *= 11 364 руб./м 3, N*=7271 м 3, ЧП *=17 433 208 руб.) которые позволяют получить максимальную чистую прибыль при заданном уровне рентабельности производства (R пок =20%).

Таким образом, предлагаемая экономико-математическая модель позволяет обосновать цену предприятия (бизнеса) в зависимости от поставленных участниками сделки целей.

Литература

1. Есипов В.Е., Мельникова Г.А., Терехова В.В. Оценка бизнеса, 2-е изд. СПб: Питер, 2007.

2. Оценка бизнеса: учебник/под ред. А.Г. Грязновой, М.А. Федотовой. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2008.

3. Салмин П. С., Поляева О.В. Проблемы оценки стоимости организации // Экономический анализ: теория и практика. 2009. № 34.

4. Шуляк П.Н. Ценообразование. М.: Маркетинг, 1998. Ценообразование. М.: Маркетинг, 1998.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ