Проблемы установления законности оптимизации налогообложения в хозяйствующих субъектах

Т.П. Шевцова

канд. экон. наук, доцент кафедры экономики

Смоленского государственного университета (Смоленск)

Экономический журнал

№4 (52) 2018

В статье рассмотрены подходы ученых и практиков к определению понятия «налоговая оптимизация», установлены различия в понимании термина «агрессивная налоговая оптимизация». Проведен анализ разных видов налоговой оптимизации, применяемой хозяйствующими субъектами по налогу на добавленную стоимость и налогу на прибыль организаций, обобщены причины возникновения споров с налоговыми органами по вопросам признания способов оптимизации налогообложения законными. Выявлены методы защиты интересов налогоплательщиков в налоговых спорах. Предложены направления совершенствования налогообложения с позиций государства для улучшения налогового контроля.

Увеличение суммы прибыли является одним из основных мотивов деятельности хозяйствующих субъектов, причем многие рассматривают сокращение налоговой нагрузки как один из путей достижения указанной цели. Интересы бизнеса и государства в данном случае противоположные. Государство, нуждаясь в поступлении налоговых платежей, должно не увеличивать налоговую нагрузку настолько, чтобы спровоцировать стремление скрывать доходы, вместе с тем, стимулировать предпринимательскую активность для увеличения роста доходов в экономике и, соответственно, их отчисляемой доли в доход государства. Одновременно за государством остается право контроля полноты и своевременности уплаты налогов.

Получатели дохода и собственники имущества, являющиеся налогоплательщиками, заинтересованы в снижении налоговой нагрузки. Способы достижения такого результата могут быть различными и сводятся в основном к минимизации налоговых платежей. Однако снижение сумм уплачиваемых налогов не всегда ведет к росту прибыли или доходов хозяйствующих субъектов, поэтому интересно изучение вопросов не снижения налогов, а налоговой оптимизации.

Теоретические исследования понятия налоговой оптимизации ведутся достаточно давно, но по-прежнему практическое понимание этих вопросов вызывает ряд дискуссионных моментов.

Подходы к определению налоговой оптимизации можно обозначить по двум направлениям. Во-первых, ряд ученых отождествляют оптимизацию только с применением налоговых льгот. Например, Б.А. Назаренко указывает, что «авторы, занимающиеся проблемами налоговой оптимизации, по сути, отождествляют ее с предоставленной законодательством о налогах и сборах возможностью для налогоплательщиков (плательщиков сборов) использовать налоговые льготы. Таким образом, законодательное и научное понятие «налоговые льготы» по своему содержанию аналогично понятию «налоговая оптимизация»1.

Ю.Н. Нестеренко подчеркивает, что применение налоговых льгот не может однозначно рассматриваться как привилегия2.

Поэтому считать оптимизацией налогообложения только возможность применения налоговых льгот нельзя, это более емкое понятие.

Второе направление предусматривает, что понятие налоговой оптимизации выходит за рамки использования исключительно налоговых льгот. При этом подчеркивается, что минимизация налоговых платежей и оптимизация налогообложения - это не идентичные понятия.

Этот вывод подчеркивает М.В. Беспалов, который сформулировал определение оптимизации налогообложения как «организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений»3.

А.В. Красюков определяет налоговую оптимизацию «как деятельность налогоплательщика по выбору оптимального способа достижения деловой цели, имеющего сопутствующий эффект в виде уменьшения размера налогообложения»4.

Основное отличие оптимизации налогов от минимизации Е.С. Вылкова видит в том, что при оптимизации кроме снижения налогов, налогоплательщик может использовать предоставленные законом права выбора наиболее выгодных форм предпринимательской деятельности5.

Е.В. Иванова также подчеркивает, что под налоговой оптимизацией следует понимать законные способы сокращения налоговых выплат, создание рациональных механизмов взаимоотношений хозяйствующих субъектов, формата деятельности6.

Результатом оптимизации налогообложения должно стать увеличение реальных возможностей экономических субъектов для дальнейшего развития предпринимательской деятельности, улучшения их финансового состояния7.

Большинство ученых едино во мнении, что оптимизация налогообложения - это именно законные методы, однако нередко встречается и понятие незаконной оптимизации налогообложения. Некоторые авторы применительно к незаконной оптимизации используют также эпитет «агрессивная»8.

Понятия «агрессивное налогообложение» и «агрессивное налоговое планирование» по-разному трактуются в различных странах. Е.С. Вылкова определяет их следующим образом: «деяния (действия или бездействия) налогоплательщика формально соответствуют законодательным требованиям, но приводят к таким налоговым последствиям, которые законодатель не предполагал при формировании правового налогового поля, когда налогоплательщик использует «серые схемы» и пробелы в законодательстве»9.

Ряд авторов рассматривают агрессивное налоговое планирование как способ снижения налогов, при котором «бизнес-процессы изначально организуются таким образом, чтобы переместить основную налоговую нагрузку на компании, зарегистрированные в низконалоговых юрисдикциях и в странах, у которых с Россией имеется соглашение об избежание двойного налогообложения»10.

Н.С. Милоголов отмечает негативные последствия агрессивного налогового планирования: снижение поступлений в бюджет, нарушение конкуренции и искажение решений об инвестициях для транснациональных компаний11.

Таким образом, понятие незаконной налоговой оптимизации не имеет законодательного определения и четкой грани между ее законностью и незаконностью. В настоящее время судебные органы формируют критерии легальности налоговой оптимизации в спорных моментах.

Анализ вариантов налоговой оптимизации следует проводить на конкретных примерах, это позволяет обсудить и пояснить границы между законной и незаконной оптимизацией налогообложения.

По материалам судебного дела № А62-9029/2015 исследован метод оптимизации налогообложения, примененный компанией ООО «Лайт-Строй», которая зарегистрирована на территории г. Смоленска и осуществляет оптовую торговлю строительными и отделочными материалами.

Инспекцией по результатам проведения выездной налоговой проверки было принято решение о привлечении ООО «ЛайтСтрой» к ответственности за совершение налогового правонарушения № 19/35 от 30.09.2015 г., которым Обществу доначислена недоимка по НДС в размере 2 563 тыс. руб., пени в размере 744 тыс. руб., а также сумма налоговых санкций в размере 71 тыс руб., а всего по решению 3 377 тыс. руб.

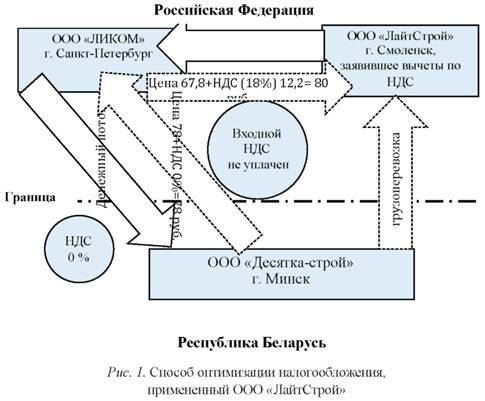

Налоговый орган указывал, что ООО «ЛайтСтрой» осуществляло приобретение товара (строительных материалов) напрямую в Республике Беларусь, а документооборот формально оформлялся через недобросовестного налогоплательщика ООО «ЛИКОМ» (рисунок 1).

НДС является важным ценообразующим фактором и включается в цену товара. В рассматриваемой схеме получения налоговой выгоды часть цены товара компенсировалась за счет бюджета Российской Федерации.

Из Республики Беларусь от ООО «Десятка-Строй» на недобросовестную фирму, расположенную в г. Санкт-Петербург ООО «ЛИКОМ» товар отгружался по цене за единицу 78 руб. + НДС 0 % = 78 руб.

Соответственно, ООО «ЛИКОМ», выступая лицом, осуществляющим ввоз товара на территории Российской Федерации, должно представить в налоговые органы РФ декларацию о ввозе по НДС, экземпляры заявлений о ввозе и уплатить НДС в бюджет РФ, в связи с чем, цена товара на российском рынке, при последующей перепродаже от ООО «ЛИКОМ» в адрес ООО «ЛайтСтрой» должна была формироваться следующим образом: цена товара 78 руб. + НДС 18% (14 руб.) = 92 руб. Данный расчет не учитывает наценки на товар, которую могло бы сделать ООО «ЛИКОМ».

ООО «ЛИКОМ» должно было заплатить в бюджет 14 руб. НДС при ввозе и имело бы право на вычет ранее уплаченного НДС 14 руб., в связи с чем, финансовый результат по НДС был бы нулевым.

При этом, ООО «ЛайтСтрой» в свою очередь приобретало бы у ООО «ЛИКОМ» товар по цене 92 руб. (в том числе НДС) за единицу (78 руб. без НДС), в составе цены был бы исчислен НДС, реально уплаченный в бюджет.

Однако, в рассматриваемой схеме ООО «ЛИКОМ» в налоговые органы РФ декларации о ввозе по НДС и экземпляры заявлений о ввозе не представляло, НДС в бюджет РФ не уплачивало, а цена дальнейшей реализации формируется таким образом, что фактически в составе цены товара без НДС исчисляется НДС: цена товара 67,80 руб. + НДС 18% (12,20 руб.) = 80 руб.

Налоговый орган, доначисляя налоги, ссылался на то, что ООО «Лайт-Строй» является выгодоприобретателем, поскольку в случае приобретения товара по легальной схеме, цена товара для него без НДС составляла бы 78 руб., а при описанной схеме нелегального ввоза, цена товара для него составила без НДС - 67,80 руб.

Фактически в стоимости товара без НДС исчислен НДС, а ООО «Лайт-Строй» дополнительно компенсировало свои расходы, получив вычеты по НДС с товара, по которому НДС в бюджет до ООО «ЛайтСтрой» никто не исчислил и не уплатил.

Таким образом, часть себестоимости товара, приобретенного ООО «ЛайтСтрой» у ООО «Десятка-Строй» компенсирована ООО «ЛайтСтрой» за счет вычетов по НДС из бюджета Российской Федерации; кроме того, ООО «ЛайтСтрой» получило дополнительную выгоду в виде снижения цены последующей реализации товара и повышающейся конкурентоспособности на рынке.

Вместе с тем, судебные органы приняли сторону налогоплательщика, и решение Инспекции было отменено. Суды, оперируя понятием необоснованной налоговой выгоды, указали, что не доказано, что конечным выгодоприобретателем данной схемы является именно ООО «ЛайтСтрой» и не подтверждено, что оно было осведомлено о недобросовестном поведении фирмы-однодневки ООО «ЛИКОМ».

Этот способ налоговой оптимизации можно отнести к агрессивному налоговому планированию, но в настоящее время возможности его применения более ограничены в связи с ужесточившимся контролем за созданием фирм-однодневок.

Другой метод оптимизации налогообложения исследован по материалам судебного дела № А62-8597/2017, он был применен фирмой ООО «АБО АРМАТУРА», зарегистрированной на территории г. Смоленска и осуществляющей оптовую торговлю трубопроводной арматурой в основном производства Чешской Республики "ABO VALVE". ЛАПОЧКАМИ ЗАКАВЫЧИВАЕМ НАЗВАИЯ И ЦИТАТЫ НА ЛАТИНИЦУ

Фактически ООО «АБО АРМАТУРА» является дочерней компанией "ABO VALVE" в России, однако, обладая опытом и деловой репутацией на мировом и российском рынках, оно при осуществлении финансово-хозяйственной деятельности привлекало для совершения действий по привлечению покупателей - ООО «АРБИ Софтсервис» - техническую организацию, не имеющую ни соответствующей репутации, ни опыта, ни материально-трудовых ресурсов, ни имиджа в деловых кругах, ни крупных партеров.

Согласно оформленных документов ООО «АРБИ Софтсервис» оказывало для ООО «АБО АРМАТУРА» услуги по привлечению покупателя, а именно филиала «Сургутская ГРЭС-2» ОАО «Э.ОН Россия» (после переименования - ПАО «ЮНИПРО»).

Налоговый орган, указывая на нереальность оказания названных услуг, по результатам выездной налоговой проверки Общества выявил налоговые правонарушения, выразившиеся в неполной уплате налога на добавленную стоимость в сумме 1 748 тыс. руб., налога на прибыль организаций в сумме 1 943 тыс. руб. Решением Инспекции от 21.07.2017 г. № 18/23 Общество привлечено к налоговой ответственности, предусмотренной пунктом 1 статьи 122 Налогового кодекса РФ в виде взыскания штрафа по НДС в размере 350 тыс. руб., по налогу на прибыль организаций в размере 318 тыс. руб., кроме того предложено уплатить пени по НДС в размере 332 тыс. руб., по налогу на прибыль организаций в размере 207 тыс. руб. Всего по решению доначислено 4 897 тыс. руб.

Налоговым органом был отслежен весь финансовый поток, который представлял собой цепочку всего из трех звеньев-контрагентов (рисунок 2). Все фирмы, через которые выводились и обналичивались денежные средства, были зарегистрированы на территории г. Казань и в их составе учредителей и директоров фигурировали одни и те же физические лица.

Налоговый орган указывал, что в данном случае использование формального документооборота с техническим звеном в отсутствие реальности взаимоотношений произведено с целью получения незаконной налоговой экономии в виде завышения вычетов по НДС и расходов по налогу на прибыль организаций. Целью налогоплательщика в данном случае было не уклонение от уплаты налогов в полном объеме, а уплата налогов в меньшем (нежели реальный) размере, поскольку ООО «АБО АРМАТУРА» требовалось минимизировать налоговые последствия наценки более 100% на свой товар.

Между тем, судебные органы также приняли сторону налогоплательщика, и решение налогового органа было признано недействительным. Суды пришли к выводу о том, что Инспекцией не доказано получение ООО «АБО АРМАТУРА» необоснованной налоговой выгоды.

В основу судебных актов положен вывод о том, что налогоплательщиком представлены доказательства достигнутого экономического эффекта от взаимодействия со спорным контрагентом. Так, в 2013 г. оборот с филиалом «Сургутская ГРЭС-2» ОАО «Э.ОН Россия» составил 2 190 тыс. руб., в 2014 г. - 1 644 тыс. руб. В 2015 г. продажи в адрес филиала «Сургутская ГРЭС-2» ОАО «Э.ОН Россия» составили 35 937 тыс. руб., из них отгрузки по товарным накладным после заключения договора с «АРБИ Софтсервис» -35 724 тыс. руб. При этом по указанной сделке себестоимость товара составила 11 192 тыс. руб. (что подтверждается карточками счета 90.02), выручка от продаж без учета вознаграждения ООО «АРБИ Софтсервис» составила 30 275 тыс. руб. минус 9 713 тыс. руб., результат равен 20 562 тыс. руб. Таким образом, чистая прибыль ООО «АБО Арматура» от данной сделки с учетом выплаты вознаграждения ООО «АРБИ Софтсервис» составила 9 370 тыс. руб.

ООО «АБО АРМАТУРА» не только смогло доказать свою правоту в судебном порядке, но и взыскало с Инспекции понесенные им судебные расходы на привлечение адвоката в общем размере 105 500 руб.

В этом примере несмотря на использование налогоплательщиком сомнительных контрагентов, выведение наличных денег через физических лиц, формальный документооборот, что является предпосылками для повышения интереса контролирующих налоговых органов к применяемой схеме оптимизации налогообложения, фирме удалось отстоять законность совершенных операций.

По материалам судебных дел № А62-2347/2017 и А62-3764/2017 исследован метод оптимизации налогообложения, примененный организациями ООО «ИИТППЛ» (Институт инновационных технологий производства и переработки льна) и СППК «ЛЬНЯНАЯ ДОЛИНА», зарегистрированными на территории г. Вязьма Смоленской области и работающими в сфере льноводства. Руководителем (председателем) данных фирм является одно и то же физическое лицо Куприянов B.C.

Налоговым органом по результатам камеральной налоговой проверки декларации за 4 квартал 2015 г. установлено завышение налога на добавленную стоимость, заявленного ООО «ИИТППЛ» к возмещению из бюджета, в сумме 4 491 тыс. руб., доначислен налог на добавленную стоимость в сумме 863 тыс. руб. Общество привлечено к налоговой ответственности, предусмотренной статьей 122 Налогового кодекса РФ, начислен штраф в сумме 143 тыс. руб. и пени в сумме 51 тыс. руб.

Кроме того, по результатам камеральной налоговой проверки декларации за второй квартал 2016 г. установлено завышение налога на добавленную стоимость, заявленного СППК «ЛЬНЯНАЯ ДОЛИНА» к возмещению из бюджета, в сумме 1 648 тыс. руб., доначислен налог на добавленную стоимость в сумме 2 013 тыс. руб. Общество привлечено к налоговой ответственности, предусмотренной статьей 122 Налогового кодекса РФ, начислен штраф в сумме 403 тыс. руб. и пени в сумме 97 тыс. руб.

В исследуемых налоговых декларациях обеими фирмами было заявлено возмещение НДС из бюджета, сложившееся на основе формально оформленных документов по разработке технического новшества в период с 1 декабря 2015 г., его производства, доработке и продаже опытных образцов. Техническим новшеством по документам заявлялись агрегаты полунавесной для первичной переработки льна в полевых (КВЛ-1) и в стационарных условиях (КВЛ-3).

Инспекцией было установлено, что между Министерством сельского хозяйства Российской Федерации и исполнителем инновационного проекта (ООО «ИИТППЛ»), заключено соглашение, в соответствии с условиями которого Минсельхоз России предоставляет из федерального бюджета грант на реализацию перспективного инновационного проекта в агропромышленном комплексе в размере 50 млн руб., а исполнитель инновационного проекта (ООО «ИИТППЛ»), обязуется обеспечить использование гранта по целевому назначению. Срок реализации инновационного проекта составляет с 01.12.2015 г. по 30.12.2015 г.

В рамках реализации проекта 15.12.2015 г. Министерство перечислило ООО «ИИТППЛ» сумму гранта в размере 50 млн руб. Полученные денежные средства были перечислены ООО «Вязьмаавтотранс» - 18 млн руб. за подготовку опытно-экспериментальной базы; 17 млн руб. за изготовление опытных образцов; 7 млн руб. за чертежи.

В дальнейшем денежные средства от ООО «Вязьмаавтотранс» направлялись в СППК «ЛЬНЯНАЯ ДОЛИНА», которое возвращало их ООО «ИИТППЛ» как взнос по инвестиционному договору (софинан-сирование).

Учитывая вышеизложенное, суды согласились с выводом Инспекции, что в ходе анализа дальнейшего движения денежных средств указанных организаций установлено перечисление денежных средств между взаимосвязанными организациями. Денежные средства с участием каждой организации и данной группы плательщиков проходили по кругу по всей цепочке практически в один день и либо возвращались в ООО «ИИТП-ПЛ», либо выводились на покупку валюты.

Кроме того, был установлен факт значительного прироста цены при реализации агрегата КВЛ-3 в короткий промежуток времени между взаимозависимыми организациями (рисунок 3).

Если в ноябре 2015 г. СППК «ЛЬНЯНАЯ ДОЛИНА» продало комплект оборудования для первичной переработки льна в волокно КВЛ-3 за 720 339 руб. покупателю ООО «Ручейки», то реализация этого же оборудования между взаимозависимыми лицами ООО «Вязьмаавтотранс» и СППК «ЛЬНЯНАЯ ДОЛИНА» осуществлялась до разработки опытных образцов по цене 2 458 тыс. руб. (прирост цены в 2,5 раза), а после разработки - по цене почти 7 млн руб. (прирост цены еще в 1,4 раза).

С учетом вышеназванного, судебные органы согласились с выводами налоговой инспекции о том, что оборудование - КВЛ-1 и КВЛ-3, было изготовлено (а также смонтировано и испытано) собственными силами группы компаний Куприянова B.C. до спорного периода, а спорные вычеты заявлены по формально составленным в более поздний период (декабрь 2015 г.) документам от имени сторонних недобросовестных организаций с целью освоения денежных средств, полученных Обществом от Минсель-хоза России в виде гранта и получения за счет искусственно созданной расходной части возмещения НДС из бюджета Российской Федерации.

Фактически помимо незаконного использования денежных средств, полученных от Минсельхоза России, данные организации также пытались дополнительно незаконно получить из бюджета Российской Федерации денежные средства в виде возмещения НДС на общую сумму 6,1 млн руб.

Третья схема оптимизации налогообложения не может претендовать на законность, поскольку легко доказуема разница цен реализации в столь короткий период, тем более при сделках между взаимозависимыми лицами.

Основными причинами возникновения повышенного интереса со стороны налоговых органов к налогоплательщикам являются следующие:

- предъявление больших сумм НДС к возмещению из бюджета или принятия к зачету;

- документооборот с сомнительными контрагентами;

- активизация деятельности между взаимозависимыми лицами.

Эти признаки не обязательно являются основанием для признания оптимизации налогообложения в рамках хозяйствующих субъектов незаконной, но нередко такие действия имеют спорный характер. Защита интересов налогоплательщиков сводится к сбору доказательств, подтверждающих отсутствие необоснованной налоговой выгоды, доказательства достигнутого экономического эффекта от взаимодействия с выбранным контрагентом.

Таким образом, установлением законности применяемых схем и методов оптимизации налогообложения в хозяйствующих субъектах все еще вынуждены заниматься судебные инстанции разного уровня. Законодатели безусловно продвинулись в последние годы в части совершенствования нормативной базы для прояснения этих вопросов, но для усиления налогового контроля и защиты интересов государства необходимо ужесточение законодательства.

Примечания

1 Назаренко Б.А. К проблеме определения юридических критериев налоговой оптимизации // Налоги. 2015. № 1.С. 22-27.

2 Нестеренко Ю.Н. Налоговые льготы: новые подходы к установлению // Экономический журнал. 2017. № 2 (46). С. 36—19.

3 БеспаловМ.В. Налоговое планирование и оптимизация налогообложения: основные цели, задачи и принципы осуществления // Бухгалтерский учет в бюджетных и некоммерческих организациях. 2013. № 23. С. 26-32.

4 Красюков А.В. Необоснованная налоговая выгода или злоупотребление законным интересом? // Юрист. 2016. № 20. С. 21-25.

5 Вылкова Е.С. Энциклопедия управления налогообложением экономических субъектов. Т. 1: Теоретические основы. СПб., 2017. С. 134.

6 Иванова Е.В. Методика и методы оптимизации налогообложения как способа снижения налоговой нагрузки предприятия // Вестник Сибирского института бизнеса и информационных технологий. 2016. № 3 (19). С. 41—15.

7 Надеждина С.Д. К вопросу об оптимизации налогообложения предпринимательской деятельности экономических субъектов // Вестник Сибирского университета потребительской кооперации. 2016. № 1 (16). С. 79-83.

8 Копина А.А. Правовые способы снижения конфликтности в налоговых правоотношениях при применении специального законодательства, направленного на противодействие получению необоснованной налоговой выгоды // Налоги-журнал. 2015. № 6.С. 28-34.

9 Вылкова Е.С. Управление налогообложением: модели поведения государства и экономических субъектов // Известия Дальневосточного федерального университета. Экономика и управление. 2017. № 2 (82). С. 51-58.

10 Минакова Е.И., Мосина Е.И., Думнова Н.А. Агрессивное налоговое планирование // Вестник ОрелГИЭТ. 2017. № 2 (40). С. 117-121.

11 МилоголовН.С. Налоговая политика России в контексте участия в проекте BEPS ОЭСР/020: проблемы и перспективы // Финансы и кредит. 2016. № 15 (687). С. 34-44.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ