Модель оценки социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями

Обельницкая Кристина Владимеровна,

Ивано-Франковск,

Национальный Технический Уневерситет Нефти и Газа

Аспирант, факультет учета аудит

European journal of economics and management sciences

№4 2015

Аннотация: В статье приведены результаты корреляционно-регрессионного анализа полученных статистических данных и построена эконометрическая модель оценки социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями, которая представляет плотность и качество корреляционных взаимосвязей между избранными факторными показателями, которые влияют на результативный показатель — рентабельность инвестиций.

В условиях транзитивной экономики на эффективность системы корпоративного управления предприятий влияет ряд факторов прямого и непосредственного действия. Особенно значительное влияние оказывают экономические и социальные факторы, оценить результаты действия которых возможно с применением экономико-статистических методов. Использование таких методов позволяет провести глубинный анализ исследуемых статистических показателей, на основе чего становится возможным построение математической модели. При значительном количестве факторных величин используются методы множественного корреляционно-регрессионного анализа. Учитывая это оценка эффективности исследуемой системы с применением указанных методов приобретает особенную актуальность.

Исследования, связанные с анализом влияния социально-экономических показателей на эффективность системы корпоративного управления предприятий нашли свое отражение как в работах зарубежных, так и отечественных ученых. Научный интерес по поводу определения эффективности корпоративного управления предприятий на основе разных показателей отражен в трудах определенного круга украинских ученых, среди которых, О. В. Бедзай, И. Ю. Вереитина, Г. М. Захарчын, Н. П. Карачына, О. В. Мороз, Н. П. Подольчак, О. С. Сенышын, Т. М. Халимон, Н. С. Чопко. Отметим, что преимущественное большинство научных наработок из данной проблематики связано с исключительным рассмотрением состояния корпоративного управления предприятий и факторов, которые влияют на нее. Однако дискуссионными и малоисследованными остаются вопросы более глубинного анализа и определения уровня социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями.

Цель статьи заключается в формировании модели оценки социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями, что позволит проанализировать и обобщить влияние избранных факторных показателей на такую эффективность.

Оценить социально-экономическую эффективность системы корпоративного управления предприятий возможно с помощью системы показателей. Один из предложенных подходов — построения такой системы с применением корреляционного анализа. Как результативный показатель избранно рентабельность инвестиций (Return on Investments, ROI) [1], что является одним из важнейших индикаторов конкурентоспособности и инвестиционной привлекательности компании. На основе анализа фактических данных исследуемых предприятий, а именно НАК «Нефтегаз Украины», ПАТ «Укртрансгаз», ПАТ «Укрнафта» за период 2010-2014 годы, что проведен автором, выявлены факторы влияния (прямого и непосредственного действий) и определено среди их числа самые влиятельные на результативный показатель. К ним отнесены следующие: коэффициент надежности уставного капитала, обеспеченность запасов собственным капиталом, коэффициент мобильности оборотных активов, коэффициент общей платежеспособности, рентабельность собственного капитала (с учетом финансовых рычагов), коэффициент обеспеченности реализации рабочим капиталом, коэффициент покрытия финансовых расходов, часть работников, которые повысили квалификацию, темпы роста среднесписочной численности, соотношения дохода на одно лицо и часть расходов на оплату труда в операционных расходах.

Для формализации связей между отмеченными факторами и результирующим признаком, проведен регрессионный анализ имеющихся данных с помощью программного обеспечения SPSS (Statistical Package for the Social Sciences). В качестве входных данных для SPSS выступают множества факторов и результирующего признака, а выходными — нестандартизированы и коэффициенты регрессии, стандартная ошибка, t- критерий Стьюдента и анализ чувствительности. Поэтому, для проведения регрессионного анализа с помощью программного обеспечения SPSS сформирована следующая база данных: а) константа: X1 - рентабельность инвестиций; б) вариативные показатели: Х2 - коэффициент надежности уставного капитала, Х3 — обеспеченность запасов собственным капиталом, Х4 — коэффициент мобильности оборотных активов, Х5 — коэффициент общей платежеспособности, Х6 — рентабельность собственного капитала (с учетом финансовых рычагов), Х7 — коэффициент обеспеченности реализации рабочим капиталом, Х8 — коэффициент покрытия финансовых расходов, Х9 — часть работников, которые повысили квалификацию, Х10 — темпы роста среднесписочной численности, Х11 — соотношение дохода на одно лицо и Х12 — части расходов на оплату труда в операционных расходах.

На общепризнанных подходах, применяемых при корреляционно-регрессионном анализе (метод принудительного включения в модель всех показателей, метод поэтапного исключения наименее значимых по показателю t-критерия) сформирован авторский алгоритм последовательности действий. Поэтому, последовательное исключение независимых переменных, которые дают наибольшие отклонения, и пересчет модели на каждом этапе осуществлен за следующим разработанным алгоритмом:

1. формирование новой модели из n-1 независимой переменной для каждого предприятия;

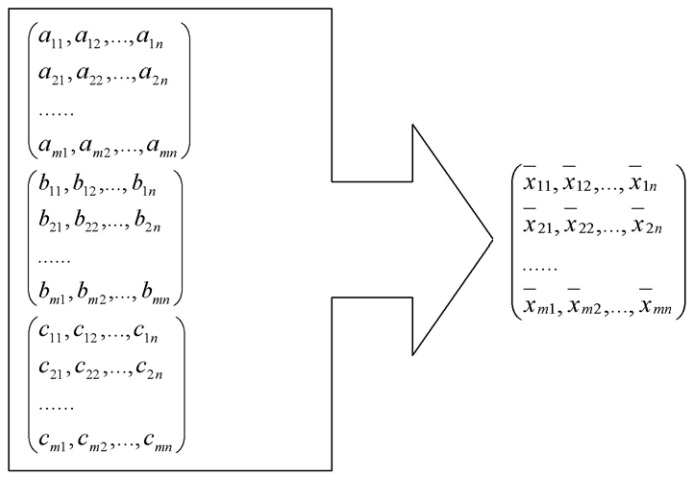

2. формирования усредненной модели n-1 - факторной модели по принципу, представленному на рис. 1, когда мы имеем три равнозначных, равновеликих массива данных (коэффициентов при независимых факторах).

Рис. 1 Формирование обобщенного массива данных из нескольких равновеликих массивов

На рисунку 1 исходный массив формируется как среднее арифметическое данных трех исходных массивов:

Хij = (аij + bij + сij)/3 (1)

3. расчет среднеквадратического отклонения фактических данных рентабельности инвестиций исследуемых предприятий от расчетных, представленных новой моделью. При получении удовлетворительного результата принимаем полученную модель как конечную. Иначе продолжаем и переходим к пункту 4;

4. проведение сравнения отклонений новых регрессионных коэффициентов по предприятиям от усредненных и определения следующего фактора, который следует исключить из модели;

5. повторение этапов 1-3 для каждого из двух вариантов n-2-факторной модели: а) исключив следующий фактор в соответствии с базовым ранжерированием; б) исключив следующий фактор в соответствии с ранжерированием, проведенном на этапе 4;

6. сравнения результатов расчета дисперсии и среднеквадратического отклонения за вариантами 5 а и 5 б и избрание для дальнейшей работы того, который дает меньшие отклонения;

7. в случае получения удовлетворительного уровня отклонений происходит признание полученной модели как конечной. В ином случае возвращаемся к пункту 4 этого алгоритма.

В соответствии с приведенным авторским алгоритмом, результат регрессионного анализа отображен усредненной 6-факторной моделью оценки социально-экономической эффективности системы корпоративного управления нефтегазовых предприятий (2), для которой средний коэффициент дисперсии представляет 568,5, среднеквадратическое отклонение — 22,8.

Y = -7,74 + 7,69*Х4 + 4,76*Х5 + 13,80*Х6 + 7,23*Х8 + 10,41*Х10 - 2,07*Х11 (2)

Данное уравнение свидетельствует о том, что самое влиятильное из избранных факторных показателей имеют: Х4 — коэффициент мобильности оборотных активов, при повышении которого на 1% рентабельность инвестиций нефтегазовых предприятий вырастет на 7,69%; Х5 — коэффициент общей платежеспособности, при увеличении которого на 1% рентабельность инвестиций нефтегазовых предприятий вырастет на 4,76%; X6 — рентабельность собственного капитала (с учетом финансовых рычагов), при увеличении данного показателя на 1% рентабельность инвестиций нефтегазовых предприятий вырастет на 13,80%; Х8 — коэффициент покрытия финансовых расходов, при увеличении которого на 1% рентабельность инвестиций нефтегазовых предприятий вырастет на 7,23%; Х10 — темпы роста среднесписочной численности, при его увеличении на 1% рентабельность инвестиций нефтегазовых предприятий вырастет на 10,41%; Х11 — соотношение дохода на одно лицо, при увеличении которого на 1% рентабельность инвестиций нефтегазовых предприятий снизится на 7,23%.

Таким образом, модель оценки (2) социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями отображает влияние трех групп показателей на уровень рентабельности инвестиций: первая группа — показатели экономической эффективности, которые учитывают финансовое состояние предприятия (Х4, Х5); вторая группа — показатели экономической эффективности, которые учитывают влияние внешней среды (Х6, Х8); третья группа — показатели социальной эффективности (Х10, Х11). То есть, на основе проведенного корреляционного и регрессионного анализа в сформированную автором модель оценки включены показатели, которые отображают как внутренние факторы, которые влияют на социально-экономическую эффективность управления деятельностью предприятия, так и те, которые учитывают изменения во внешней среде при формировании результатов деятельности предприятий нефтегазового комплекса.

Следовательно, построенная економетрическая модель дает возможность оценить существующий и прогнозированный уровни социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями с помощью уравнения регрессии. Используя данные о величине и направлении действия показателей, которые анализируются, получены средства для оценки и соответствующей корректировки текущей стратегии развития корпорации. Таким образом, с помощью инструментария корреляционно-регрессионного анализа получена модель оценки социально-экономической эффективности системы корпоративного управления нефтегазовыми предприятиями, что позволит количественно оценить взаимосвязи между самыми влиятельными факторами на величину рентабельности инвестиций и будет способствовать повышению уровня достоверности и объективности принятия управленческих решений.

References:

1. SMA 4D. Retrievered October 25, 2015 from http://www.imanet.org/resources_and_publica-tions/research_studies_resources/statements_on_management_accounting.aspx

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ