Оптимизация структуры капитала организаций с учетом риска внешних источников их финансирования

Сысоева Е.Ф.,

доктор экономических наук,

профессор, заведующая кафедрой финансов и кредита,

Воронежский государственный университет,

Воронеж, Российская Федерация

Будилова Е.С.,

ведущий финансовый менеджер ГК «Центр-Агро»,

Воронеж, Российская Федерация

Финансы и кредит

45 (2015) 11-21

Предмет. Современная отечественная экономика характеризуется активизацией процессов глобализации и интеграции, неравномерным развитием, сопровождающимся кризисными процессами внешнего и внутреннего проявления. Система источников финансирования организаций является чувствительной к воздействию факторов внешней среды. В условиях нестабильности внешней макроэкономической среды возрастает риск привлечения и использования внешних источников финансирования. Поэтому актуализируется проблема оптимизации структуры капитала организаций с учетом рисков источников внешнего финансирования, решение которой предполагает идентификацию максимального количества параметров, связанных с многообразием потенциально доступных организации источников финансирования.

Цели и задачи. Цель - обосновать возможность оптимизации структуры капитала организации с учетом фактора риска внешних источников финансирования. Задачи: раскрыть содержание теоретических и практических подходов к проблеме оптимизации структуры капитала организаций; определить основные направления практических разработок отечественных ученых в области оптимизации структуры капитала организаций; обосновать возможность применения метода функции желательности Е.С. Харрингтона при оценке уровня риска внешних источников финансирования организации; адаптировать методы экономико-математического моделирования к решению практических проблем по оптимизации структуры капитала организаций.

Методология. Использованы принципы и методы системного подхода, логико-структурный и сравнительный анализ, метод функции желательности Е. Харрингтона; произведена вычислительная процедура уровня рисков внешних источников за 2006-2013 гг. на основе расчета интегрального показателя по шкале желательности Харрингтона.

Результаты. Обоснована возможность оптимизации структуры капитала организаций с учетом риска внешних источников их финансирования.

Область применения. Результаты исследования могут быть использованы при принятии решений о выборе оптимальной структуры капитала организаций с учетом рисков внешних источников финансирования.

Выводы и значимость. Методика расчета интегрального показателя по шкале желательности Е. Харрингтона может использоваться для решения практических задач по оптимизации структуры капитала организации.

В настоящее время отечественная экономика ощущает значительное влияние кризисных процессов внешнего и внутреннего проявления. В условиях ограниченного доступа к финансовым ресурсам, удорожания и сокращения объема банковских кредитов и других потенциально доступных внешних источников финансирования особую актуальность приобретают вопросы финансового обеспечения организаций и выработки стратегии формирования оптимальной структуры их капитала.

Существует множество подходов к определению структуры капитала организации. Классически она трактуется как комбинация ценных бумаг фирмы. Эта дефиниция предполагает, что компания финансирует свою деятельность исключительно за счет эмиссии ценных бумаг и их приобретения внешними инвесторами. С учетом российских реалий более точным определением является «соотношение источников финансирования организации в их общем объеме»1.

1 Сысоева Е.Ф. Сравнительный анализ подходов к проблеме оптимизации структуры капитала // Финансы и кредит. 2007. № 25. С. 55-59.

На протяжении многих лет ученые-экономисты и практики - финансовые менеджеры не могут прийти к единому мнению о том, какой должна быть оптимальная структура капитала для обеспечения эффективного функционирования организации. В основе теоретических исследований и практики формирования оптимальной структуры капитала лежит теорема Ф. Модильяни и М. Миллера, утверждающая, что в идеальной экономической среде структура капитала не влияет на стоимость организации, которая зависит только от рентабельности ее деятельности и связанных с ней рисками. Иными словами, менеджмент компании может случайным образом выбирать источники финансирования, поскольку этот выбор не влияет на ее стоимость.

В качестве исходных условий для доказательства своей теоремы Ф. Модильяни и М. Миллер использовали идеальную экономическую среду, в которой рынки совершенны; отсутствуют налоги и другие издержки бизнеса (транзакционные, агентские, информационные, издержки банкротства); все участники рынка находятся в равных условиях, ведут себя рационально, обладают одной и той же информацией. Выдвинутые в ходе доказательства теоремы ограничения представляются довольно спорными с точки зрения реального экономического пространства, что и обусловило появление впоследствии столь большого количества теорий и моделей управления структурой капитала.

В настоящее время в теории структуры капитала существует несколько моделей, наиболее значимыми из которых являются:

- модели средневзвешенной и предельной стоимости капитала (традиционный подход);

- модели стационарного соотношения (теория статистического равновесия, компромиссная теория);

- модели асимметричной информации;

- модели агентских издержек;

- модели корпоративного контроля;

- модели стейкхолдеров;

- модель конкурентной стратегии;

- теория опционного ценообразования;

- поведенческая теория структуры капитала (теория шумовой торговли, синхронистическая теория структуры капитала, теория структуры капитала как информационного каскада).

Большинство из существующих в настоящее время теорий и моделей структуры капитала различным образом трактует данное понятие, выделяя критерии ее оптимизации (табл. 1). Все существующие в настоящее время теоретические разработки в области оптимизации структуры капитала имеют довольно ограниченное применение на практике. Особенно остро эта проблема стоит перед российскими организациями, которые не могут использовать названные модели даже с учетом определенных ограничений по ряду причин, среди которых следует отметить следующие:

- низкий уровень развития фондового рынка;

- отсутствие достоверной информации о капитализации, доходности вложений в ценные бумаги несписочных компаний и о процентной политике коммерческих банков в зависимости от состояния финансовой устойчивости потенциальных заемщиков;

- особенности налогового законодательства по части признания в качестве расходов затрат по обслуживанию заемного капитала;

- активное использование российскими организациями кредиторской задолженностеи как источника финансирования свою оборотных активов и др.

В основном российскими учеными ведутся исследования в области оптимизации структуры капитала организаций по критериям:

- максимизации уровня рентабельности собственного капитала;

- минимизации средневзвешенной стоимости капитала;

- минимизации уровня финансовых рисков.

Существуют отдельные исследования предлагающие в качестве критериев оптимизации структуры капитала показатели финансовой рычага или чистой прибыли на акцию.

Система источников финансирования отечественных организаций является открытой, то есть взаимодействующей с внешней средой. Состояние и динамика источников их финансирования существенно варьируется в зависимости от появления инновационных финансовых инструментов, изменения условий и этапов жизненного цикла организаций. Открытым системам, активно взаимодействующим с внешней средой, свойственно вхождение в состояние неустойчивости, которое, несмотря н возникновение дополнительного финансового риска, выступает драйвером перехода на более высокий уровень развития. Под влиянием целого ряда макроэкономических факторов, таких как глобализация мирового финансового рынка, либерализация национального финансового рынка, уровень развития банковского сектора и национального фондового рынка, в системе источников финансирования периодически возникают трансформационные изменения и преобразования, влекущие за собой ее неустойчивое состояние, следствием которого при отсутствии альтернативных источников является кризис недофинансирования.

Решение проблемы оптимизации структуры капитала организаций по критерию риска источников их финансирования предполагает учет, с одной стороны, многообразия параметров всех потенциально доступных источников финансирования, а с другой - макроэкономических факторов.

Для решения данной проблемы может быть использован метод расчета интегрального показателя оптимизации по шкале желательности Е. Харрингтона. Содержание данного метода заключается в следующем. Для исследуемого объекта задаются параметры оптимизации. Каждый параметр оптимизации имеет свой физический смысл и свою размерность. Чтобы объединить различные параметры, необходимо ввести для каждого из них некоторую безразмерную шкалу желательности и предпочтительности. Шкала должна быть однотипной для всех объединяемых параметров, что делает их сравнимыми. Выбор шкалы является палачей, зависящей от априорной информации о частных факторах, а также от той точности, с которой определяется обобщенный признак.

Шкала желательности относится к психофизическим шкалам. Ее назначение - установление соответствия между физическими и психологическими параметрами. Под физическими параметрами понимаются всевозможные параметры, характеризующие функционирование исследуемого объекта. Под психологическими параметрами понимаются чисто субъективные оценки исследователя (желательность, предпочтительность). Психологические параметры выражаются через числовую систему (баллы, отметки) на шкале желательности. Для получения шкалы желательности удобно пользоваться готовыми разработанными таблицами соответствий между отношениями предпочтений в эмпирической и числовой (психологической) системах. Числовая система предпочтений (табл. 2) является безразмерной шкалой желательности, разработанной Е. Харрингтоном. Значения этой шкалы имеют интервал от 0 до 1 и обозначаются через d (от desirable, фр. - желательный).

Для того чтобы приступить к построению обобщенного параметра оценки (оптимизации) Kj названного Е. Харрингтоном обобщенной функцией желательности, необходимо установить (задать) границы допустимых значений для всех частных параметров оценки (оптимизации). Введем простейшее преобразование: набор данных поставим в соответствие с единичным отрезком [0,1], который соотносится со шкалой желательности Е. Харрингтона. Пронормируем частные показатели хj .

Kj = e-(|x0|)mj, 0 ≤ Kj ≤ 1,

где mj - положительная константа: 0 < mj ≤ M < ∞

х0 - линейная функция от xj;

х0 = (2xj - (xjмакс+ xjмин)) / (xjмакс - xjмин), х0 = -1 при xj = xjмин, х0 = 1 при xj = xjмакс.

Формула нелинейной зависимости была введена Е. Харрингтоном.

После идентификации каждого параметра и стандартизации всех параметров возникает необходимость интегрирования исходных частных факторов в обобщенный показатель.

Обобщенная функция желательности Е. Харрингтона, представляющая собой среднее геометрическое желательностей отдельных параметров Ki имеет следующий вид:

где D - обобщенная желательность (значение интегрального показателя уровня риска).

При этом способ задания базисного параметра таков, что если хотя бы одна желательность di = 0, то и обобщенная функция будет равна нулю. В то же время D = 1 только тогда, когда di = 1. Поэтому обобщенная функция очень чувствительна к малым значениям параметров.

Рассмотрим возможность практического использования расчета интегрального показателя по шкале желательности Е. Харрингтона для решения задачи оптимизации структуры капитала организации. В качестве критерия оптимизации определим риск привлечения и использования внешних источников финансирования, вызванный негативным воздействием внешних макроэкономических факторов. Рассмотрим ситуацию, в которой финансовому менеджеру в условиях нестабильной экономической среды необходимо идентифицировать источники финансирования деятельности своей организации. Используем следующий набор источников финансирования: банковские кредиты, эмиссию облигаций, эмиссию акций, выпуск векселей.

Для расчета обобщенного показателя риска привлечения и использования внешних источников финансирования определим параметры для каждого из них:

- для банковских кредитов - среднюю процентную ставку;

- эмиссии акций - годовую доходность;

- эмиссии облигаций - среднюю доходность;

- выпуска векселей - средневзвешенную процентную ставку по операциям кредитных организаций с векселями, номинированными в рублях и выпущенными нефинансовыми организациями со сроком погашения (от трех месяцев до трех лет).

Выбор таких параметров, как процентная ставка или ставка доходности, обусловлен следующими причинам: во-первых, данные параметры имеют количественное выражение; во вторых, показатели доходности по акциям и облигациям, а также процентные ставки по банковским кредитам и векселям нефинансовых организаций являются наиболее чувствительными к негативному воздействию факторов внешней макроэкономической среды. Здесь необходимо использовать статистические данные по изменению процентных ставок и ставок доходности за 2006-2013 гг. (табл. 3).

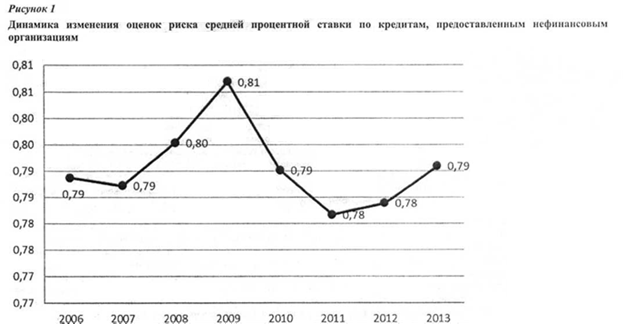

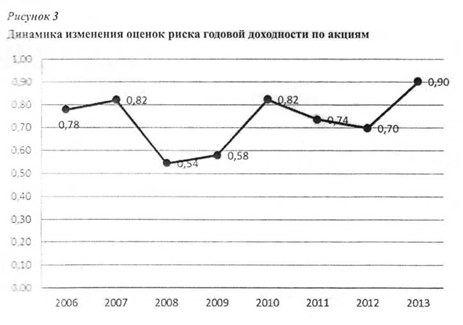

После проведения нормирования исходных данных и расчета значений частных и обобщенной функций желательности (по Е. Харрингтону) будет получено графическое выражение динамики изменения оценок риска каждого источника финансирования (рис. 1-4).

Оценка обобщенного показателя риска с использованием функции желательности Е. Харрингтона предполагает, что все частные параметры входят в обобщенный показатель на равных правах. На практике же различные параметры бывают неравноправными. Устранить этот недостаток можно введением некоторого веса параметра. Чтобы проранжировать значимость каждого из параметров по степени важности и найти соответствующий ему вес используются экспертные оценки.

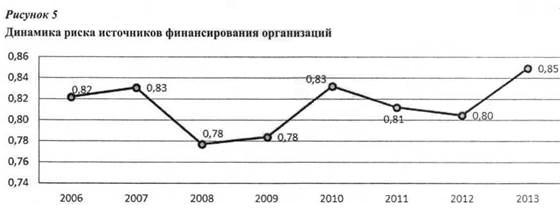

Поскольку в настоящей статье рассматривается ситуация, когда финансовому менеджеру необходимо идентифицировать источники финансирования деятельности организации в условиях общей нестабильности экономической среды, без учета значимости определенного источника финансирования можно предположить, что каждый частный параметр одинаково значим для финансового менеджера. Основываясь на этом допущении, проведем оценку обобщенного уровня риска использования внешних источников финансирования, установив значимость каждого из источников финансирования (0 ...). Используя формулу обобщенной функции желательности, получим обобщенную оценку риска для рассматриваемых источника финансирования (рис. 5).

Проведенная оценка риска внешних источников финансирования с помощью метода распределенного интегрального показателя по функции желательности Е. Харрингтона показала:

- с 2006 по 2013 г. обобщенный показатель риска использования внешних источиников финансирования находился в пределе минимального (2006-2007 гг., 2010-2013 гг., либо приемлемого риска (2007-2009 гг.);

- если по таким источникам финансирования, как банковский кредит, эмиссия облигаций, выпуск векселей, риск находился в рамках минимального до предельного, то по эмиссии акций в 2008-2009 гг. уровень риска понизился до допустимого.

Таким образом, метод расчета интегралного показателя по шкале желательности Е. Харрингтона может использоваться для решения задач по оптимизации структуры капитала. С одной стороны, предложенный метод дает возможность менеджменту компании моделировать ситуацию при формировании оптимального портфеля источников финансирования за счет варьирования значений весов каждого из них в составе портфеля на основе идентификации обобщенного показателя. С другой стороны, ориентация на фактическое значение интегрального показателя дает возможность инвесторам, предоставляющим капитал определенной организации, оценит степень риска их вложений, что снижает уровень неопределенности использования конкретных инструмента финансирования и, следовательно требуемую ставку доходности на вложенный капитал. Это в свою очередь способствует снижению средневзвешенной цены капитала организации, являющейся объектом инвестирования.

Таблица 1. Теории и модели структуры капитала организации

| Модели и теории | Определение и критерии оптимизации структуры капитала |

| Модели средневзвешенной и предельной стоимости капитала традиционный подход) | Оптимальная структура капитала - это такое сочетание источников заемного и собственного капитала, при котором его средневзвешенная стоимость достигает своего минимума. Критерием оптимальности структуры капитала организаций выступает минимизация его средневзвешенной стоимости |

| Модели агентских издержек | Оптимальная структура капитала минимизирует агентские издержки путем достижения компромисса (в идеале - равновесия) между выгодами и издержками заемного финансирования в отношении решения основных агентских конфликтов. Критерий оптимальности - возможность разрешения с помощью выбора структуры капитала агентских конфликтов внутри компании |

| Модели корпоративного контроля | Оптимальная структура капитала предполагает финансирование за счет собственных средств, в том числе периодических эмиссий обыкновенных акций, и минимальное использование всех источников заемного капитала. Критерий оптимизации структуры капитала - возможность блокирования враждебного поглощения компании |

| Модели стейкхолдеров | Оптимальная структура капитала с большими объемами организационного капитала* представляет собой финансирование преимущественно за счет дополнительных эмиссий обыкновенных акций и создания крупных денежных резервов. Критерий оптимальности - учет интересов стейкхолдеров |

| Модели конкурентной стратегии | Оптимальной структуре капитала соответствуют предположения: 1) чем меньше долговая нагрузка на корпорацию, тем меньше ее финансовая зависимость от текущих потоков прибыли и тем выше у нее мотивация по захвату большей доли рынка; 2) чем выше динамизм окружающей среды, тем в меньших объемах компания будет использовать долговую нагрузку; 3) чем большим объемом специфичных** активов владеет корпорация, тем в меньших объемах она будет использовать леверидж. Достижение оптимальной структуры капитала предполагает оценку влияния долгового финансирования на контролируемую корпорацией долю рынка. |

| Поведенческие теории | В моменты, когда рынок на волне оптимизма переоценивает активы компании, необходимо эмитировать как можно больше акций, а когда акции недооценены - использовать долговое финансирование, а временно свободные денежные средства направлять на выкуп обыкновенных акций компании, обращающихся на открытом фондовом рынке. Критерий оптимальности - снижение влияния иррационального поведения участников рынка на формирование структуры капитала |

* Организация, осуществляя свою деятельность, должна учитывать долгосрочный характер взаимоотношений с клиентами (стейкхолдерами) и принимать во внимание возможные будущие доходы и обязательства. Будущие (неявные) доходы могут возникнуть в результате лояльности покупателей в случае продажи качественного продукта; неявные обязательства связаны с потерей репутации. Разница между накопленными неявными доходами и неявными обязательствами формирует чистый организационный капитал компании. Изменения в объеме чистого организационного капитала оказывают влияние на принятие решений по финансированию фирмы. Организация получает доступ к финансовым ресурсам при максимальных издержках на финансирование в текущем периоде, но оставляет для себя открытый доступ к более дешевым источникам финансирования в будущем. Отсюда модели стейкхолдеров предполагают использование источников финансирования в обратном порядке теории иерархии: эмиссия акций, долговые обязательства, резервы собственных средств.

** Подразумеваются активы, которые являются результатом специализированной инвестиции и не могут быть использованы альтернативным образом без существенной потери своей стоимости.

Таблица 2. Стандартные отметки на шкале желательности Е. Харрингтона

| Качественный уровень риска | Диапазон |

| Минимальный | 1-0,80 |

| Приемлемый | 0,80-0,63 |

| Допустимый | 0,63-0,37 |

| Опасный | 0,37-0,20 |

| Критический | 0,20-0,00 |

Таблица 3. Уровень процентных ставок за 2006-2013 гг.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| Средняя процентная ставка по банковским кредитам | 10,4 | 10 | 12,2 | 15,3 | 10,8 | 8,5 | 9,1 | 11,01 |

| Средняя доходность по облигациям | 7,7 | 8,1 | 21,9 | 11,4 | 7,8 | 8,8 | 8,7 | 8,2 |

| Годовая доходность по акциям | 114,88 | 19,3 | -69,31 | 178,31 | 19,64 | -4,54 | -15,60 | 39,45 |

| Средневзвешенная процентная ставка по операциям кредитных организаций с векселями | 9,08 | 9,05 | 10,53 | 13,48 | 10,27 | 9,85 | 10,44 | 11,25 |

Литература

1. Адлер Ю.П., Маркова Е.В., Грановский Ю.В. Планирование эксперимента при поиске оптимальных условий. 2-е изд. перераб. и доп. М.: Наука, 1976. 280 с.

2. Безбородова Т.И. Построение кризис-прогнозных моделей несостоятельности организаций с помощью функции Харрингтона. URL: http://e-koncept.ru/2014/54621.htm.

3. Бреши Р., Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес, 2008. 1008 с.

4. ensen М.С., Meckling W.H. Theory of the firm: Managerial behavior, agency costs and ownership structure. Rochester: University of Rochester, 1976. doi:10.1016/0304-405X(76)90026-X.

5. Ершов M.B. Валютно-финансовые механизмы в современном мире (кризисный опыт конца 90-х). М.: Экономика, 2000. 254 с. URL: http://www.ershovm.ru/files/publications_document_98.pdf.

6. Ильин В.В., Сердюкова Н.А. Системный подход к оценке финансовых рисков // Финансы. 2008. № 1. С. 69-72.

7. Капустин А.В., Астраханцева И.А. Критический анализ динамических теорий структуры капитала. URL: http://www.isuct.ru/e-publ/snt/ru/node/1318.

8. Лаврухина Н.В. Методы оптимизации цены и структуры капитала организации. URL: http://www.uecs.ru/fmansi-i-kredit/item/2940-2014-06-14-05-43-16.

9. Лисица М.И. Портфельный подход к формированию структуры капитала компании // Экономика и управление. 2007. №6. С. 130-136.

10. Луценко С.И. Эмпирический подход к иерархической теории структуры капитала // Корпоративные финансы. 2008. № 3. С. 51-55.

11. Адно Ю.Л., Александрова И.И. Мировая экономика: глобальные тенденции за 100 лет / под ред. И.С. Королева. М.: Юристъ, 2003. 604 с.

12. Модильяни Ф., Миллер М. Сколько стоит фирма? Теорема ММ. М.: Дело, 2001. 272 с.

13. Рудык Н.Б. Структура капитала корпораций: теория и практика. М.: Дело, 2004. 272 с.

14. Ченг Ф.Ли, Финиерти Д;.И. Финансы корпорации: теория, методы и практика. М.: ИНФРА-М, 2000. 346 с.

15. Иплаев А.Г. Оптимизация структуры капитала предприятия в области антикризисного управления // Экономика и менеджмент инновационных технологий. 2015. № 4-2. С. 128-131.

16. Шарикова О.В. Факторы, определяющие структуру капитала российских организаций // Сборник материалов 4-й Международной научно-практической конференции «Современные проблемы науки». Тамбов: ТМБпринт, 2011. С. 40—41.

17. Незамайкин В.Н., Перевалов В.П. Управление структурой капитала корпорации // Микроэкономика. 2011. № 1. С. 115-119.

18. Лазутина А.А. Внешние факторы, влияющие на структуру капитала компании // Международный чзучно-исследовательский журнал. 2015. № 1-2. С. 51-53.

19. Сысоева Е.Ф. Модели оптимизации структуры капитала организаций и их адаптация к современным российским условиям // Международная научно-практическая конференция «Теория и практика функционирования финансовой и денежно-кредитной системы России». Воронеж: ВГУ, 2012. С. 522-531.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ