Проблемы организации выездных налоговых проверок

О.В. Манушина,

соискатель кафедры финансов и налоговой политики

Новосибирский государственный технический университет

Бухгалтерский учет в бюджетных и некоммерческих организациях

№19 (355) 2014

Эффективное функционирование системы государственного финансового контроля направлено на защиту финансовых интересов не только государства, но и юридических и физических лиц. Государственный финансовый контроль многообразен и включает различные виды контроля:

- налоговый;

- бюджетный;

- банковский;

- валютный;

- таможенный.

Существование теневой экономики неизбежно для любого современного общества и подтверждает наличие проблем и противоречий в нем. Одной из характерных черт секторов теневой экономики считается уклонение от налогов. В мировой и российской налоговой практике известны разнообразные схемы уклонения от уплаты налогов. В связи с этим повышение эффективности налогового контроля не теряет своей актуальности.

Эффективность выездной налоговой проверки обусловлена тем, что она основана на изучении объективных, фактических данных, которые не всегда предоставляются налогоплательщиками в налоговые органы в ходе проведения камерального контроля. Удельный вес доначислений, произведенных с помощью выездной налоговой проверки, составляет около 70 % всех доначисленных сумм по результатам контрольной работы, проведенной налоговыми органами [1].

Несмотря на эффективность данной формы налогового контроля, проведение таких проверок сопряжено с многочисленными проблемами. Остановимся на главных из них. Наиболее актуальными проблемами являются вопросы планирования и организации выездных налоговых проверок.

В настоящее время подготовка плана проведения выездных налоговых проверок базируется на выполнении определенного перечня контрольных мероприятий, связанных с автоматизированным отбором налогоплательщиков. Данный отбор осуществляется с учетом заданных критериев и наличия принадлежности налогоплательщиков к зонам риска [2, 7, 3]. Для обеспечения качественного отбора налогоплательщика необходимо непрерывное формирование его «досье» по результатам камеральных проверок.

Важными критериями налоговых рисков являются налоговая нагрузка и рентабельность налогоплательщика, которые обязательно сравниваются со средними показателями по отрасли. Такое сравнение, по мнению автора, является некорректным, так как среднеотраслевые показатели налоговой нагрузки и рентабельности не могут являться ориентиром и обеспечивать достаточную базу для вывода о наличии нарушений налогового законодательства.

- Во-первых, организации могут по субъективным причинам иметь низкий уровень или резкий рост вышеназванных показателей.

- Во-вторых, среднеотраслевые показатели напрямую зависят от таких факторов, как вид деятельности налогоплательщика, численность сотрудников [7].

- В-третьих, соответствие фактических значений среднеотраслевым показателям не является свидетельством отсутствия занижения налогоплательщиком доходов, отраженных в налоговой отчетности, или завышения расходов в целях снижения налогооблагаемой базы. Налоговая нагрузка в среднем по России за последние годы снизилась на 3,7 %, а рентабельность - на 4,1 % (рис. 1).

Еще одной проблемой является расчет «предполагаемой суммы доначислений». Рассчитать такую сумму на основании документов, предоставленных налогоплательщиком, в принципе невозможно в связи с тем, что налоговая и бухгалтерская отчетности не отражают в полном объеме сведений о деятельности и финансовом положении налогоплательщика.

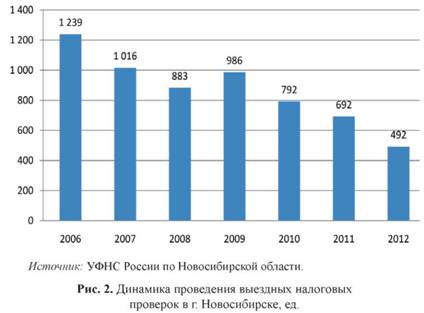

Снижение налоговой нагрузки и рентабельности непосредственно повлияло на количество выездных налоговых проверок (рис. 2).

Несмотря на то, что количество выездных налоговых проверок организаций с каждым годом становится все меньше, сумма «доначислений» в среднем по России выросла и составила 223 052 594 млн руб. Сумма доначислений на одну выездную проверку по России составила 5 076 929 млн руб., что говорит о высоком качестве проведения выездной налоговой проверки [2].

Для обеспечения единообразия проведения мероприятий налогового контроля ФНС России в 2013 г. подготовила для территориальных налоговых органов рекомендации по проведению выездных налоговых проверок. Следует заметить, что в данном документе содержится решение ряда методических вопросов по организации выездных налоговых проверок. В частности, перечислены ограничения при проведении выездных налоговых проверок (по предмету проверки, проверяемому периоду, количеству проверок). Детально описан порядок проведения выездной налоговой проверки. Кроме того, уделено внимание месту, сроку, окончанию выездной налоговой проверки, направлению акта проверки проверяемому лицу [5].

Для повышения результативности и эффективности выездных налоговых проверок предлагаются следующие мероприятия:

- создание единой методики анализа, планирования и проведения налоговых проверок;

- совершенствование критериев отбора налогоплательщиков для планирования проведения выездных налоговых проверок;

- изучение практики налогового контроля в зарубежных станах в области применения автоматизированных информационных средств в технологиях налоговых проверок;

- обязательный анализ сравнения сумм предполагаемых доначислений по результатам выездной налоговой проверки с затратами на ее проведение для исключения безрезультативных проверок.

Совершенствование модели организации и планирования выездных налоговых проверок позволит оптимизировать работу налоговой службы и увеличит эффективность и качество ее работы.

Список литературы

1. Актуализированные значения среднеотраслевых показателей, характеризующих финансово-хозяйственную деятельность налогоплательщиков за 2012 г. // Федеральная налоговая служба Российской Федерации. URL:http://www.nalog.ru/kontr_fnc/nal_kont/viezd_prov/prov_concept/ (дата обращения: 20.09.2013).

2. Дополнительно начислено налогов по выездным проверкам организаций // Росстат. URL: http://www.gks.ru/ (дата обращения: 15.09.2013).

3. Об утверждении Концепции системы планирования выездных налоговых проверок: приказ ФНС России от 30.05.2007 № ММ-3-06/333@.

4. О внесении изменений в приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»: приказ ФНС России от 10.05.2012 № ММВ-7-2/297@.

5. Письмо ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок».

6. Рыманов А.Ю. Налоги и налогообложение: учеб. пособие; 3-е изд., перераб. и доп. М.: ИНФРА-М, 2010. 510 с.

7. Рыманов А.Ю., Карманская Н.Д. Методологические аспекты экономического анализа налоговых преступлений // Финансы и бизнес. 2010. № 4. С. 131-136.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ