Косвенные налоги в системе национальных счетов

Полхов Павел Александрович

внутренний аудитор ООО «НВК»,

Петербургский экономический журнал

№1 2018

Аннотация

В статье рассматривается взаимосвязь статистических данных, рассчитанных по системе национального счетоводства, и объемов поступивших налогов. Проводится сравнительный анализ показателей системы национальных счетов и показателей отчетности государственных органов в отношении полноты поступления в федеральный бюджет косвенных налогов за период с 2006 по 2016 г. Общее научное направление - налоговый контроль в отношении общего потенциального (реально возможного) объема налогов к поступлению в бюджетную систему России.

Используемый статистической службой России стандарт системы национальных счетов (далее - СНС) предоставляет исчисленные на принципах экономической теории показатели экономической деятельности на макроуровне, что позволяет применить его агрегаты при анализе полноты исполнения имеющейся нормативно-законодательной базы, а также эффективности деятельности государственных органов в части возложенных на них административных функций в экономической сфере (например, налоговый контроль). Учитывая, что показатели (агрегаты) СНС могут служить базой для обобщенного анализа макроэкономического состояния, необходимо проводить проверку данных их составляющих на предмет достоверности, правильности (логического соответствия) их расчета и сопоставимости (в том числе с показателями других стран).

Расчет основных показателей в СНС производится разными методами (метод производства, метод потребления), углубившись в которые заметно, что определенное место в них занимают налоги. Выделяют две группы налогов в СНС: на производство и импорт, на доходы и имущество. Подобная классификация позволяет производить адекватные международные сопоставления, поскольку построение СНС, реализуемой в России, основано на методических положениях, разработанных и принятых в 1993 г. совместно ООН, МВФ, Всемирным банком, ОЭСР и Евростатом [1].

Налоги на производство и импорт - это обязательные безвозмездные невозвратные платежи, взимаемые органами государственного управления с производящих единиц в связи с производством и импортом товаров и услуг или использованием факторов производства. Налоги на производство и импорт состоят из налогов на продукты и других налогов на производство. Налоги на продукты включают в себя налоги, размер которых прямо зависит от стоимости произведенной продукции и оказанных услуг. К налогам на продукты относятся: налог на добавленную стоимость (далее - НДС), акцизы, налоги на импортируемые товары и услуги и др. Налоги на производство - это налоги, связанные с использованием факторов производства (труда, земли, капитала), а также платежи за лицензии и разрешение заниматься какой-либо деятельностью или другие обязательные платежи, уплата которых необходима для деятельности производящей единицы - резидента. Они не включают в себя любые налоги на прибыль или иные доходы, получаемые предприятием. К ним относятся: налог на имущество предприятий, земельный налог, транспортный налог (юридических лиц и индивидуальных предпринимателей), лицензионные сборы и некоторые другие [2].

Государственная статистика России на своем официальном интернет-сайте (http://www. gks.ru) размещает ежегодные данные по консолидированным счетам в отношении использования счета образования доходов (расходная часть счета), куда входят показатели налогов на производство и импорт: налоги на продукты и другие налоги на производство. Проведем структурный анализ налогов на производство и импорт и представим результаты в табличной форме за анализируемый период.

Таблица 1. Показатели налогов в консолидированном счете СНС «Образование доходов» России, млрд руб.

| Год | Налоги на производство и импорт | В том числе | |||

| налоги на продукты | % стб. 2 | другие налоги на производство | % стб. 2 | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2006 | 5 542 | 4 090 | 74 | 1 452 | 26 |

| 2007 | 6 565 | 4 978 | 76 | 1 587 | 24 |

| 2008 | 8 499 | 6 324 | 74 | 2 175 | 26 |

| 2009 | 6 808 | 5 202 | 76 | 1 606 | 24 |

| 2010 | 8 495 | 6 463 | 76 | 2 032 | 24 |

| 2011 | 9 107 | 8 413 | 92 | 694 | 8 |

| 2012 | 10 205 | 9 412 | 92 | 793 | 8 |

| 2013 | 10 412 | 9 511 | 91 | 901 | 9 |

| 2014 | 11 498 | 10 551 | 92 | 947 | 8 |

| 2015 | 9 794 | 8 739 | 89 | 1 055 | 11 |

| 2016 | 9 937 | 8 819 | 89 | 1 118 | 11 |

Примечание: таблица составлена автором на основе данных сайта Государственного комитета статистики.

Как видно из таблицы 1, после 2010 г. значительно изменился удельный состав налогов на производство и импорт - по 2010 г. налоги на продукты составляли около 75% их объема, а после - около 91%. Можно сказать, что после 2010 г. произошло перераспределение приблизительно 16% налогов на производство в пользу налогов на продукты. Если до 2011 г. налоги на продукты превышали другие налоги на производство приблизительно в 3 раза, то начиная с 2011 г. это превышение увеличилось более чем вдвое и составило - до 8 раз. Причем адекватного изменения налогового законодательства (системы налогов и сборов, ставок налогов или др.) в данном периоде не происходило.

Проведем сравнительный анализ выявленного соотношения налогов на продукты, других налогов на производство и налогов на производство и импорт с аналогичными показателями СНС Великобритании. В качестве источника информации используем интернет-сайт Управление национальной статистики Великобритании [3], где рассматриваемые

показатели публикуются в разделе национальных счетов1 (наборы данных, таблицы счетов производства и использования): налоги на продукты - Total taxes on products2, другие налоги на производство - Other taxes on production3 (таблица 2).

1 National accounts - Supply and use tables - Dataset.

2 Income & Capital A/C: Taxes on production & imports: Total taxes on products; CDID: NVCE, Source dataset ID: BB, Release date: 31-10-2017.

3 Income & Capital A/C: Taxes on production & imports: Other taxes on production; CDID: NMYD, Source dataset ID: BB, Release date: 31-10-2017.

Таблица 2. Показатели налогов на производство и импорт в СНС Великобритании, млн фунтов стерлингов

| Год | Налоги на производство и импорт | В том числе | |||

| налоги на продукты | % стб. 2 | другие налоги на производство | % стб. 2 | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2006 | 170 117 | 148 668 | 87 | 21 449 | 13 |

| 2007 | 178 848 | 156 665 | 88 | 22 183 | 12 |

| 2008 | 176 840 | 153 153 | 87 | 23 687 | 13 |

| 2009 | 166 010 | 141 093 | 85 | 24 917 | 15 |

| 2010 | 190 627 | 161 841 | 85 | 28 786 | 15 |

| 2011 | 206 261 | 179 600 | 87 | 26 661 | 13 |

| 2012 | 211 936 | 183 674 | 87 | 28 262 | 13 |

| 2013 | 221 491 | 191 932 | 87 | 29 559 | 13 |

| 2014 | 232 814 | 202 572 | 87 | 30 242 | 13 |

| 2015 | 240 234 | 209 092 | 87 | 31 142 | 13 |

| 2016 | 251 554 | 219 334 | 87 | 32 220 | 13 |

Примечание: таблица составлена автором на основе данных сайта Государственного комитета статистики.

Процентное соотношение налогов на продукты и других налогов на производство в общем показателе «Налоги на производство и импорт» Великобритании стабильно за рассматриваемый период. Налоги на продукты варьируются около 87% общего показателя, а другие налоги на производство - 13%.

Учитывая диссонанс проведенного сравнения, считаем необходимым разобраться в причинах изменения показателей налогов в СНС России. Начнем с содержания показателей СНС, используемого российской статистикой.

Согласно Энциклопедии статистических терминов Федеральной службы государственной статистики (том 4 «Экономическая статистика»), в категорию «Налоги на продукты» включаются налоги, величина которых пропорциональна количеству или стоимости товаров и услуг, производимых, продаваемых или импортируемых резидентами. Как уже упоминалось, к этой группе налогов относятся НДС, акцизы, а также налоги на импорт и экспортные пошлины. Показатель «Налоги на продукты» позволяет увязать показатель валовой добавленной стоимости в основных ценах с итоговым показателем валового внутреннего продукта в рыночных ценах [4].

Таким образом, налогам на продукты присущи признаки косвенных налогов, для которых характерно их переложение: когда лицо, реально вносящее налог в казну, имеет экономическую возможность переложить тяжесть этого налога на своих контрагентов (к примеру, через включение сумм налога в цены продаваемых товаров или услуг) [5]. Теория налогообложения и нормы Налогового кодекса Российской Федерации (далее - НК РФ) определяют следующий состав косвенных налогов в России: НДС, акцизы, таможенные пошлины. Косвенные налоги являются федеральными [6], т.е. поступают напрямую в федеральный бюджет. Исключения составляют акцизы по отдельным подакцизным товарам (продукции), производимым на территории Российской Федерации (в частности: бензин, дизельное топливо, алкоголь, пиво), поступающие в бюджеты субъектов Российской Федерации (консолидированный бюджет России). Объемы поступлений косвенных налогов ежегодно публикуются в федеральных законах об исполнении федерального бюджета, которые принимаются Государственной Думой, одобряются Советом Федерации и утверждаются президентом по итогам календарного года. В приложениях № 1 к данным законам расшифровываются доходы федерального бюджета за соответствующий год по наименованиям, кодам бюджетной классификации и суммам. Поступления по акцизам в консолидированный бюджет публикуются Федеральным казначейством в Отчетах об исполнении консолидированного бюджета Российской Федерации и бюджетов государственных внебюджетных фондов (в доходной части Отчета) [4]. В настоящей статье будут использованы следующие показатели налогового дохода:

- «НДС на товары (работы, услуги), реализуемые на территории Российской Федерации» (код бюджетной классификации 10301000010000110), администрируемый Федеральной налоговой службой (администратор поступления доходов федерального бюджета с кодом 182);

- «Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации» (код бюджетной классификации 10302000010000110), админи-стрируемый Федеральной налоговой службой (администратор поступления доходов федерального бюджета с кодом 182);

- «НДС на товары, ввозимые на территорию Российской Федерации» (код бюджетной классификации 10401000010000110) - админи-стрируемый Федеральной налоговой службой (администратор поступления доходов федерального бюджета с кодом 182);

- «НДС на товары, ввозимые на территорию Российской Федерации» (код бюджетной классификации 10401000010000110) - админи-стрируемый Федеральной таможенной службой (администратор поступления доходов федерального бюджета с кодом 153);

- «Акцизы по подакцизным товарам (продукции), ввозимым на территорию Российской Федерации» (код бюджетной классификации 10402000010000110), администрируемый Федеральной таможенной службой (администратор поступления доходов федерального бюджета с кодом 153);

- «Ввозные таможенные пошлины» (код бюджетной классификации 11001010010000180), администрируемый Федеральной таможенной службой (администратор поступления доходов федерального бюджета с кодом 153);

- «Вывозные таможенные пошлины» (код бюджетной классификации 11001020010000180), администрируемый Федеральной таможенной службой (администратор поступления доходов федерального бюджета с кодом 153).

Приведем данные по поступлению косвенных налогов за период 2006-2016 гг. в таблице 3.

Таблица 3. Поступление косвенных налогов в бюджетную систему России, млрд руб.

| Год | НДС: внутренний рынок | НДС: импорт | Акцизы: внутренний рынок* | Акцизы: импорт | Таможенные пошлины: ввозные | Таможенные пошлины: вывозные | Всего (сумма по стб. 2-8) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 2006 | 924 | 587 | 93 | 160 | 17 | 342 | 1 896 | 3 859 |

| 2007 | 1 390 | 871 | 109 | 181 | 26 | 488 | 1 835 | 4 719 |

| 2008 | 998 | 1 134 | 125 | 189 | 35 | 625 | 2 859 | 5 776 |

| 2009 | 1 177 | 874 | 81 | 246 | 20 | 467 | 2 042 | 4 661 |

| 2010 | 1 329 | 1 169 | 114 | 327 | 30 | 345 | 2 508 | 5 495 |

| 2011 | 1 753 | 1 498 | 232 | 372 | 47 | 2 | 3 710 | 7 242 |

| 2012 | 1 886 | 1 660 | 342 | 442 | 53 | 45 | 4 100 | 8 086 |

| 2013 | 1 868 | 1 671 | 461 | 491 | 63 | - | 4 058 | 8 121 |

| 2014 | 2 181 | 1 750 | 521 | 478 | 72 | - | 4 637 | 9 161 |

| 2015 | 2 448 | 1 785 | 528 | 487 | 47 | - | 2 781 | 7 589 |

| 2016 | 2 657 | 1 763 | 632 | 662 | 59 | - | 2 054 | 7 165 |

Примечания: таблица составлена автором на основе Отчетов об исполнении консолидированного бюджета Российской Федерации и данных федеральных законах об исполнении федерального бюджета за соответствующий год;

* - по гр. 4 - акцизы, поступившие в федеральный бюджет, по гр. 5 - акцизы поступившие в бюджеты субъектов Российской Федерации (консолидированный бюджет России).

Из представленных данных следует, что:

- за период 2006-2014 гг. общая сумма поступлений косвенных налогов показывает динамику роста, за исключением снижения в 2009 г. по причине мирового экономического кризиса [7], повлиявшего в первую очередь на суммы поступлений по импортно-экспортным операциям;

- за периоды с 2015-2016 гг. общая сумма поступлений косвенных налогов показывает динамику снижения, вызванного применением к России экономических санкций ведущими развитыми странами, а также контрсанкциями [8], что в первую очередь отразилось на ввозных и вывозных таможенных пошлинах.

Теперь проведем сравнительный анализ статистического показателя «Налоги на продукты» и общего поступления косвенных налогов за период с 2006 по 2016 г., используя следующие данные (таблица 4).

Таблица 4. Сравнение показателя «Налоги на продукты» с косвенными налогами, млрд руб.

| Год | Косвенные налоги | Налоги на продукты | Расхождение (стб. 2 - стб. 3) |

| 1 | 2 | 3 | 4 |

| 2006 | 3 859 | 4 090 | -231 |

| 2007 | 4 719 | 4 978 | -259 |

| 2008 | 5 776 | 6 324 | -548 |

| 2009 | 4 661 | 5 202 | -541 |

| 2010 | 5 495 | 6 463 | -968 |

| 2011 | 7 242 | 8 413 | -1 171 |

| 2012 | 8 086 | 9 412 | -1 326 |

| 2013 | 8 121 | 9 511 | -1 390 |

| 2014 | 9 161 | 10 551 | -1 390 |

| 2015 | 7 589 | 8 739 | -1 150 |

| 2016 | 7 165 | 8 605 | -1 440 |

Примечание: таблица составлена автором на основе данных таблицы 3 и сайта Государственного комитета статистики.

Приведенные данные свидетельствуют о наличии расхождений между поступившими косвенными налогами и показателем «Налоги на продукты», фактически составленного из них. Статистический показатель превышает косвенные налоги с увеличивающейся динамикой от минимума 6% (2006 г.) до максимума 20% (2016 г.). В последние годы анализируемого периода превышение варьируется около 17%. Полученные показатели согласуются с данными из таблицы 1, они подтверждают увеличение объема налогов на продукты в сравнении с косвенными налогами (особенно после 2010 г.).

Для решения вопроса относительно причин такого расхождения обратимся к другой части налогов на производство - показателю СНС «Другие налоги на производство».

Другие налоги на производство - это налоги, связанные с использованием факторов производства (труда, земли, капитала), а также платежи за лицензии и разрешения на занятие какой-либо деятельностью или другие обязательные платежи, уплата которых необходима для деятельности производящей единицы-резидента. В частности, к ним относятся налоги: на имущество предприятий, транспортный и земельный (с юридических лиц и индивидуальных предпринимателей), водный, на добычу полезных ископаемых, сборы за пользование объектами животного мира и водных биологических ресурсов, лицензионные сборы [2]. Исходя из смысла это - налоги экономических субъектов (юридических лиц и индивидуальных предпринимателей), уплачиваемые ими в связи с осуществлением хозяйственной деятельности, но по своей сути не относящиеся к косвенным налогам (которые входят в состав налогов на продукты) или налогам с доходов. Исходя из правовых норм НК РФ, это налоги, уплачиваемые организациями и индивидуальными предпринимателями: налог на имущество, транспортный налог, земельный налог, государственная пошлина за совершение юридических действий, налоги, сборы и регулярные платежи за пользование природными ресурсами, государственная пошлина, а также налог на игорный бизнес (уплачиваемый организациями).

Поступления по указанным налогам в консолидированный бюджет публикуются Федеральным казначейством в Отчетах об исполнении консолидированного бюджета Российской Федерации и бюджетов государственных внебюджетных фондов [9]. Однако данные в отношении индивидуальных предпринимателей по налогам на имущество, транспортному, земельному, а также в отношении государственной пошлины, в указанных отчетах не приводятся. Тем не менее приводятся данные в отношении уплаты имущественного и транспортного налогов физическими лицами.

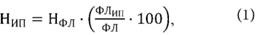

Ввиду отсутствия в открытых источниках информации о поступлении в бюджетную систему налогов на имущество, транспортного и земельного налогов в разрезе физических лиц, не занимающихся предпринимательской деятельностью, и индивидуальных предпринимателей, в целях проводимого анализа считаем возможным рассчитать размер данных налогов, приходящихся на долю индивидуальных предпринимателей, исходя из применения расчетного коэффициента, представленного в общем виде1:

где НИП - общая сумма налога, поступившего в бюджетную систему от индивидуальных предпринимателей за соответствующий год;

НфЛ - общая сумма налога, поступившего в бюджетную систему от физических лиц за соответствующий год;

ФЛИП - количество физических лиц зарегистрированных в качестве индивидуальных предпринимателей по состоянию на конец соответствующего года согласно публикуемой отчетности Федеральной налоговой службы по форме 1-ИП [10];

ФЛ - численность населения по состоянию на конец соответствующего года согласно публикуемым данным Государственного комитета статистики [11].

1 Примечание: формула (1) составлена автором.

Приведенный коэффициент включает процентную долю индивидуальных предпринимателей в общей численности населения России (множитель в скобках формулы (1)), расчет которой представлен в таблице 5.

Таблица 5. Доля ИП в общей численности населения

| Год | Количество записей о регистрации ИП, млн чел. | Численность населения России, млн чел. | Доля ИП в общей численности населения (стб. 2 / стб. 3 х 100), % |

| 1 | 2 | 3 | 4 |

| 2006 | 20 | 143 | 14 |

| 2007 | 27 | 142 | 19 |

| 2008 | 32 | 142 | 23 |

| 2009 | 39 | 142 | 27 |

| 2010 | 46 | 143 | 32 |

| 2011 | 52 | 143 | 36 |

| 2012 | 57 | 143 | 40 |

| 2013 | 63 | 143 | 44 |

| 2014 | 67 | 144 | 47 |

| 2015 | 72 | 147 | 49 |

| 2016 | 78 | 147 | 53 |

Примечание: таблица составлена автором на основе данных сайта Федеральной налоговой службы (отчетности) и Государственного комитета статистики.

Ввиду отсутствия в открытых источниках информации о поступлении в бюджетную систему земельного налога в разрезе юридических и физических лиц за 2006-2014 гг. в целях проводимого анализа считаем возможным рассчитать размер данного налога, приходящийся на долю юридических лиц, исходя из показателей Отчетов об исполнении консолидированного бюджета Российской Федерации и бюджетов государственных внебюджетных фондов за 2015 и 2016 гг., где такое разделение приводится и составляет пропорцию в размере 19% уплаты земельного налога физическими лицами и 81% - юридическими лицами. В отношении расчета суммы налога, уплаченного физическими лицами, имеющими статус индивидуального предпринимателя, воспользуемся вышеприведенной формулой (1) (таблица 6).

Таблица 6. Расчет поступления земельного налога в бюджетную систему России по экономическим субъектам, млрд руб.

| Год | Земельный налог* | |||

| Всего | В том числе | |||

| ЮЛ (для 2006-2014 гг. -стб. 2 х 81%) | ФЛ, в том числе | |||

| всего (для 2006-2014 гг. -стб. 2 - стб. 3) | ИП | |||

| 1 | 2 | 3 | 4 | 5 |

| 2006 | 45 | 36 | 9 | 1 |

| 2007 | 69 | 56 | 13 | 2 |

| 2008 | 80 | 65 | 15 | 3 |

| 2009 | 95 | 77 | 18 | 5 |

| 2010 | 115 | 93 | 22 | 7 |

| 2011 | 122 | 99 | 23 | 8 |

| 2012 | 141 | 114 | 27 | 11 |

| 2013 | 157 | 127 | 30 | 13 |

| 2014 | 175 | 142 | 33 | 15 |

| 2015 | 185 | 149 | 36 | 18 |

| 2016 | 176 | 141 | 35 | 19 |

Примечания: таблица составлена автором на основе данных сайта Федеральной налоговой службы (отчетности) и использования формулы (1);

* - показатели по ЮЛ и ФЛ/всего за 2015 и 2016 гг. из отчета об исполнении консолидированного бюджета, показатели за 2006-2014 гг. - расчетные. Показатели по ИП - расчетные.

С целью дальнейшего анализа, используя данные Отчетов об исполнении консолидированного бюджета Российской Федерации, применив коэффициент для получения показателей по индивидуальным предпринимателям, приведем в табличном виде итоговые суммы по имущественному, транспортному и земельному налогам, уплаченные в соответствующем году экономическими субъектами (таблица 7).

Таблица 7. Поступления имущественных налогов в бюджетную систему России по экономическим субъектам, млрд руб.

| Год | Налог на имущество | Транспортный налог | Земельный налог | ||||||

| ЮЛ | ИП | всего | ЮЛ | ИП | всего | ЮЛ | ИП | всего | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 2006 | 202 | 1 | 203 | 12 | 2 | 14 | 36 | 1 | 37 |

| 2007 | 263 | 2 | 265 | 16 | 5 | 21 | 56 | 2 | 58 |

| 2008 | 324 | 2 | 326 | 18 | 8 | 26 | 65 | 3 | 68 |

| 2009 | 386 | 4 | 390 | 19 | 12 | 31 | 77 | 5 | 82 |

| 2010 | 422 | 5 | 427 | 21 | 17 | 38 | 93 | 7 | 100 |

| 2011 | 467 | 2 | 469 | 21 | 22 | 43 | 99 | 8 | 107 |

| 2012 | 536 | 7 | 543 | 23 | 27 | 50 | 114 | 11 | 125 |

| 2013 | 615 | 10 | 625 | 25 | 36 | 61 | 127 | 13 | 140 |

| 2014 | 635 | 13 | 648 | 27 | 42 | 69 | 142 | 16 | 158 |

| 2015 | 712 | 15 | 727 | 30 | 54 | 84 | 149 | 18 | 167 |

| 2016 | 765 | 19 | 784 | 30 | 58 | 88 | 141 | 19 | 160 |

Примечание: таблица составлена автором на основе данных сайта Федеральной налоговой службы (отчетности) и использования формулы (1).

Особое внимание обращает на себя государственная пошлина, уплаченная за совершение юридических действий. Такую пошлину уплачивают как физические лица, так и юридические лица, администрирует ее соответствующий получатель. С 1 января 2005 г. администраторами госпошлины являются различные органы государственной власти в зависимости от вида действий, за которые взимается госпошлина. В отчете об исполнении консолидированного бюджета общие суммы уплаченной пошлины за соответствующий год приводятся в разрезе ее назначения (разбивка по юридическим и физическим лицам отсутствует). В открытых источниках информация о поступлении в бюджетную систему пошлины в разрезе экономических субъектов отсутствует. Вместе с тем в результате простой выборки показателей отчета об исполнении консолидированного бюджета по назначению уплаченной пошлины можно установить, что около 50% плательщиков пошлины выступают экономические субъекты. Например, за 2015 г.: государственная пошлина по делам, рассматриваемым в арбитражных судах -13 млрд руб., или 10% общей суммы государственной пошлины; за совершение действий, связанных с лицензированием - 7 млрд руб., или 5% общей суммы; регистрация прав на недвижимое имущество и сделок с ним - применительно к формуле (1) - не менее 20 млрд руб., или 14% общего объема уплаченной пошлины; регистрация транспортных средств и сделок с ними- применительно к формуле (1) -не менее 13 млрд руб., или 9% общей суммы; регистрация и ликвидация юридических лиц, предпринимателей, регистрация изменений в учредительные документы - 3 млрд руб., или 3% общей суммы и т.п. Таким образом, в целях проводимого анализа для определения доли государственной пошлины, уплачиваемой экономическими субъектами, считаем возможным применить к общей сумме поступившей пошлины за соответствующий год индекс в размере 50% (таблица 8).

Таблица 8. Расчет поступления государственной пошлины за совершение юридически значимых действий в бюджетную систему России по экономическим субъектам, млрд руб.

| Год | Государственная пошлина | |

| Всего |

в том числе уплаченная экономическими субъектами (стб. 2 х 50%) |

|

| 1 | 2 | 3 |

| 2006 | 36 | 18 |

| 2007 | 42 | 21 |

| 2008 | 48 | 24 |

| 2009 | 47 | 24 |

| 2010 | 103 | 52 |

| 2011 | 109 | 55 |

| 2012 | 109 | 55 |

| 2013 | 111 | 56 |

| 2014 | 114 | 57 |

| 2015 | 138 | 69 |

| 2016 | 134 | 67 |

Примечание: таблица составлена автором на основе данных сайта Федеральной налоговой службы (отчетности) и применения 50-процентного коэффициента.

Учитывая, что данные по налогу на игорный бизнес и налогам, сборам и регулярным платежам за пользование природными ресурсами содержатся в Отчетах об исполнении консолидированного бюджета Российской Федерации (за соответствующий год), все необходимые показатели для определения других налогов на производство собраны и рассчитаны. Следует отметить, что налоги, сборы и регулярные платежи за пользование природными ресурсами включают в себя: налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, а также регулярные платежи за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции. Итак, приведем элементы других налогов на производство в таблице 9.

Таблица 9. Поступление других налогов на производство по данным Отчетов об исполнении консолидированного бюджета, млрд руб.

| Год | Налог на имущество | Транспортный налог | Земельный налог | Государственная пошлина | Налог на игорный бизнес | Налоги, сборы и регулярные платежи за пользование природными ресурсами | Всего (сумма по стб. 2-7) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 2006 | 203 | 14 | 37 | 18 | 31 | 1 187 | 1 490 |

| 2007 | 265 | 21 | 58 | 21 | 31 | 1 235 | 1 631 |

| 2008 | 326 | 26 | 68 | 24 | 26 | 1 743 | 2 214 |

| 2009 | 390 | 31 | 82 | 24 | 11 | 1 081 | 1 618 |

| 2010 | 427 | 38 | 100 | 52 | - | 1 441 | 2 058 |

| 2011 | 469 | 43 | 107 | 55 | 86 | 2 085 | 2 845 |

| 2012 | 543 | 50 | 125 | 55 | - | 2 485 | 3 257 |

| 2013 | 625 | 61 | 140 | 56 | - | 2 598 | 3 479 |

| 2014 | 648 | 69 | 158 | 57 | 1 | 2 934 | 3 867 |

| 2015 | 727 | 84 | 167 | 69 | 1 | 3 251 | 4 298 |

| 2016 | 784 | 88 | 160 | 67 | 1 | 2 952 | 4 052 |

Примечание: таблица составлена автором на основе Отчетов об исполнении консолидированного бюджета Российской Федерации и данных таблиц 7, 8.

Проведем сравнительный анализ поступлений других налогов на производство, полученных исходя из данных Отчетов об исполнении консолидированного бюджета и отражаемых государственной статистикой России в счете образования доходов (таблица 10).

Таблица 10. Сравнительный анализ поступлений других налогов на производство, взятых из разных источников, млрд руб.

| Год | Другие налоги на производство | Отклонение (стб. 3 - стб. 2) | |

|

по данным Отчетов об исполнении консолидированного бюджета |

по счету СНС «Образование доходов» | ||

| 1 | 2 | 3 | 4 |

| 2006 | 1 490 | 1 452 | -38 |

| 2007 | 1 631 | 1 587 | -44 |

| 2008 | 2 214 | 2 175 | -39 |

| 2009 | 1 618 | 1 606 | -12 |

| 2010 | 2 058 | 2 032 | -26 |

| 2011 | 2 845 | 694 | -2 151 |

| 2012 | 3 257 | 793 | -2 464 |

| 2013 | 3 479 | 901 | -2 578 |

| 2014 | 3 867 | 947 | -2 920 |

| 2015 | 4 298 | 1 049 | -3 249 |

| 2016 | 4 052 | 1 118 | -2 934 |

Примечание: таблица составлена автором на основе Отчетов об исполнении консолидированного бюджета Российской Федерации и сайта Государственного комитета статистики.

Из представленных данных видно, что показатель СНС «Другие налоги на производство» отличается от составляющих его данных, отраженных в Отчете об исполнении консолидированного бюджета. При этом существенное отклонение в размере 72-75% заметно начиная с 2011 г. До этого период отклонение не превышало 2%, что можно объяснить допустимыми неточностями расчета показателя по данным Отчета об исполнении консолидированного бюджета в отношении государственной пошлины.

Таким образом, рассчитываемый статистической службой показатель СНС «Другие налоги на производство» начиная с 2011 г. не включает достаточно объемные налоговые отчисления экономических субъектов, которые, по мнению органов статистики, по каким-то причинам не подпадают под признаки других налогов на производство и, вероятно, учитываются в другом качестве (к примеру, налогов на продукты), но однако которые входили в данный показатель до 2011 г. Ввиду отсутствия в открытом доступе подробных методик расчетов показателя СНС «Другие налоги на производство» либо расшифровок данных его составляющих, достоверно установить какие именно налоговые отчисления не включаются в данный показатель, а также причины его невключения не представляется возможным. Вместе с тем, используя метод исключения и подстановки, можно предположить, что в показатель с 2011 г. не включаются налоги, сборы и регулярные платежи за пользование природными ресурсами. Используя данные таблицы 1, приведем сравнительный анализ поступлений за период 2011-2016 гг. без учета указанных налогов (таблица 11).

Таблица 11. Сравнительный анализ поступлений других налогов на производство, взятых из разных источников за 2011-2016 гг., млрд руб.

| Год | Другие налоги на производство | Отклонение (стб. 3 - стб. 2) | |

|

по данным Отчетов об исполнении консолидированного бюджета (без учета налогов, сборов и регулярных платежей за пользование природными ресурсами; стб. 8 таблицы 9 - стб. 7 таблицы 9) |

по счету СНС «Образование доходов» | ||

| 1 | 2 | 3 | 4 |

| 2011 | 760 | 694 | -66 |

| 2012 | 772 | 793 | 21 |

| 2013 | 881 | 901 | 20 |

| 2014 | 933 | 947 | 15 |

| 2015 | 1 047 | 1 049 | 2 |

| 2016 | 1 100 | 1 118 | 18 |

Примечание: таблица составлена автором на основе Отчетов об исполнении консолидированного бюджета Российской Федерации, сайта Государственного комитета статистики и данных таблиц 1, 9.

Полученное отклонение за период 20112016 гг. не превышает 3%, что также объясняется неточностями расчета показателя по данным Отчета об исполнении консолидированного бюджета. Отклонение за 2011 г. в размере 8% можно объяснить той же причиной, а также переходным периодом расчета других налогов на производство статистической службой. В любом случае такие отклонения допустимы, что подтверждает предположение о невключении в расчет показателя с 2011 г. ранее включаемых в него налогов, сборов и регулярных платежей за пользование природными ресурсами. Следовательно, выявленное при анализе данных таблицы 1 распределение 16% суммы показателя других налогов на производство в пользу налогов на продукты начиная с 2011 г. вызвано именно этими налогами.

Теперь, используя данные таблицы 4, откорректируем сравнительную динамику налогов на продукты и косвенных налогов на суммы налогов, сборов и регулярных платежей за пользование природными ресурсами начиная с 2011 г. (таблица 12).

Таблица 12. Сравнение показателя «Налоги на продукты» с косвенными налогами (начиная с 2011 г. -с учетом сумм налогов, сборов и регулярных платежей за пользование природными ресурсами), млрд руб.

| Год |

Косвенные налоги с учетом сумм налогов, сборов и регулярных платежей за пользование природными ресурсами (с 2011 г.: стб. 2 таблицы 4 + стб. 7 таблицы 9) |

Налоги на продукты | Расхождение (стб. 2 - стб. 3) |

| 1 | 2 | 3 | 4 |

| 2006 | 3 859 | 4 090 | -231 |

| 2007 | 4 719 | 4 978 | -259 |

| 2008 | 5 776 | 6 324 | -548 |

| 2009 | 4 661 | 5 202 | -541 |

| 2010 | 5 495 | 6 463 | -968 |

| 2011 | 9 327 | 8 413 | 914 |

| 2012 | 10 571 | 9 412 | 1 159 |

| 2013 | 10 719 | 9 511 | 1 208 |

| 2014 | 12 095 | 10 551 | 1 544 |

| 2015 | 10 840 | 8 739 | 2 101 |

| 2016 | 10 117 | 8 605 | 1 512 |

Примечание: таблица составлена автором на основе Отчетов об исполнении Консолидированного бюджета Российской Федерации, сайта Государственного комитета статистики и данных таблиц 4, 9.

Исходя из выполненных расчетов, можно предположить, что показатель «Налоги на продукты» до 2011 г. завышался статистической службой с целью соответствия методическим расчетам других счетов и агрегатов СНС или, что не исключается, для соответствия контрольным соотношениям международных показателей СНС (к примеру, для целей международной экономической политики, рейтинговой системы показателей и т.п.). В 2010 г. расхождение показателя и фактического поступления налогов приблизилось к некоторому пороговому значению (1 трлн руб.), в связи с чем государственной статистикой было принято решение распределить элемент других налогов на производство (налоги, сборы и регулярные платежи за пользование природными ресурсами) в пользу налогов на продукты. При этом другие налоги на производство снизились на данный элемент в полном объеме, а налоги на продукты увеличились лишь на его часть (около 50%) - необходимую для допустимых критериев контрольных соотношений. В итоге показатель других налогов на производство стал соответствовать своим фактическим данным (имущественным налогам и государственной пошлине), а показатель налогов на продукты начал отклоняться от своих фактических данных (косвенных налогов и налогов, сборов и регулярных платежей за пользование природными ресурсами) в другую сторону, демонстрируя занижение органами статистики.

Представляется очевидным, что налоги, сборы и регулярные платежи за пользование природными ресурсами являются прямыми. В качестве доводов отнесения таких налогов к категории прямых можно привести то, что их предметом является имущество, имеется связь с объектом налогообложения при ее отсутствии с исполнением по сделке, бремя уплаты не перелагается на третьих лиц, эти налоги взимаются в процессе приобретения и накопления (тогда как косвенные в процессе расходования), источник их уплаты формируется у налогоплательщика (тогда как косвенных -источник поступает в составе цены) [12]. Следовательно, по своему экономическому содержанию, а также в соответствии с методологией СНС, налоги, сборы и регулярные платежи за пользование природными ресурсами подлежат включению в группу других налогов на производство. Входящие в их состав налог на добычу полезных ископаемых и водный налог напрямую связаны с использованием факторов производства, а сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов и платежи за добычу полезных ископаемых при выполнении соглашений о разделе продукции - являются платежами, уплата которых необходима для деятельности производящей единицы-резидента. Данные налоги не могут быть признаны налогами на продукты.

Таким образом, с целью проведения достоверного анализа налоговых поступлений с применением СНС счетов, считаем правильным пользоваться показателями налогов на продукты, рассчитанными, исходя из совокупности косвенных налогов и приведенными в таблице 3. Именно такие данные должны формировать налоги на продукты в СНС, именно они реально отражают состояние экономики в области косвенного налогообложения и могут быть использованы при моделировании корреляционных связей макроэкономических коэффициентов и отчетности государственных органов. Одновременно можно сказать о наличии признаков завышения (за период с 2006 по 2010 г.), некорректного исчисления (за период с 2011 по 2016 г.) и, как следствие, недостоверного представления органами государственной статистики России показателя СНС «Налоги на продукты», что также оказывает влияние на правильность расчета и представления других важных показателей СНС, например, валового внутреннего продукта.

Рассмотренный в настоящей статье механизм задействования показателей государственных отчетов в СНС представляет собой базовый принцип для развития коэффициентной методики определения состояния той или иной государственной структуры, экстремумы которой могут служить маркерами в налоговом контроле на макроуровне.

Список литературы

1. Интернет-сайт территориального органа Федеральной службы государственной статистики по Амурской области: «Словарь статистических терминов». URL: www.amurstat.gks.ru (дата обращения: 20.12.2017).

2. Интернет-сайт Федеральной службы государственной статистики: «Общие положения. Основные показатели СНС и методы их расчета». URL: www.gks.ru (дата обращения: 22.12.2017).

3. Интернет-сайт Управления национальной статистики Великобритании (Office for National Statistics). URL: ons.gov.uk (дата обращения: 25.12.2017).

4. Энциклопедия статистических терминов. М.: Федеральная служба государственной статистики, 2013.

5. Аронов А.В., Кашин В.А. Налоги и налогообложение. М.: Магистр, 2007.

6. Налоговый кодекс Российской Федерации: статья 13 (справочно-поисковая система «Консультант плюс»).

7. Черник Д.Г. Налоговое планирование в условиях кризиса // Налоговый вестник. 2009. № 9.С. 51-55.

8. Быркова Е. Снижение таможенных пошлин: возможные последствия для бюджета и внутреннего рынка. URL: провэд.рф/analytics/research, публикация 02.09.2016 (дата обращения: 27.12.2017).

9. Интернет-сайт казначейства России. URL: www.roskazna.ru/ispolnenie-byudzhetov/konsolidirovannyj-byudzhet (дата обращения: 27.12.2017).

10. Интернет-сайт Федеральной налоговой службы. URL: www.nalog.ru (дата обращения: 30.12.2017).

11. Интернет-сайт Федеральной службы государственной статистики. URL: www.gks.ru (дата обращения: 30.12.2017).

12. Ильюшихин И. Налог на добычу полезных ископаемых. URL: www.docs.cntd.ru (дата обращения: 27.12.2017).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ