Источники финансирования лизингового бизнеса

Горовец Наталья Александровна,

старший преподаватель кафедры финансов предприятий и страхования,

Институт экономики и управления (структурное подразделение),

ФГАОУ ВО «Крымский федеральный университет имени В.И. Вернадского»,

г. Симферополь, Российская Федерация.

Научный вестник: финансы, банки, инвестиции

№4 (49) 2019

В статье проведен анализ динамики объемов профинансированных средств лизинговых компаний за период 2012-2018 гг. в сравнении с другими индикаторами лизингового рынка, структуры финансовых ресурсов компаний и факторов, повлиявших на ее формирование, возможных структурных сдвигов в формировании капитала лизинговых компаний под влиянием будущих макроэкономических и внешнеполитических факторов. Рост объемов финансирования в последние годы сопровождался займами на внутреннем рынке, в основном в форме банковских кредитов на фоне достаточно стабильного макроэкономического состояния, относительной доступности и стоимости банковских ресурсов. Доля других заемных источников, прежде всего авансов, облигаций, коммерческих кредитов, векселей, варьировала в зависимости от многих факторов. Среди них можно выделить стоимость и доступность кредитных ресурсов на всех сегментах финансового рынка, налоговые льготы, объемы льготного лизинга, удельный вес компаний, относящихся к разным по происхождению и размеру группам лизинговых компаний. Доля собственных источников на протяжении всего периода снижалась. Внешние заимствования ограничены международными санкциями. На структуру источников финансирования лизинга могут повлиять такие факторы, как: ужесточение международных санкций, реформирование внутреннего рынка лизинга, дальнейшая концентрация рынка крупными государственными и банковскими компаниями, степень бюджетного финансирования лизинговых компаний и государственных программ по льготному лизингу и др.

Введение

Лизинг, являясь эффективным инструментом обновления основных фондов, увеличения масштабов лизингового бизнеса, все больше становится важным механизмом, способствующим росту производительных сил, росту экономики всего государства. Растущий лизинговый бизнес нуждается в необходимых объемах финансовых ресурсов, которые в связи с международными санкциями, все труднее получать извне. Без стабильных источников инвестиционных ресурсов ни одна лизинговая компания не может достигнуть успеха на рынке финансовых услуг.

Выбор стратегии финансирования лизингодателя, поиск нужных объемов и каналов поступления источников финансирования является одной из важнейших задач лизингового бизнеса. В связи с этим актуальным является анализ способов финансирования лизинговых компаний, факторов, влияющих на выбор таких источников, определение возможности их использования в отечественной практике в будущем.

Постановка задачи

Цель исследования — на основании анализа динамики объемов финансирования и структуры финансовых ресурсов российских лизинговых компаний выявить тенденции изменения основных способов их финансирования и основных факторов, способствующих таким процессам, а также определить основные возможные изменения в структуре источников финансирования лизинговых компаний.

Результаты

Российский лизинговый бизнес для финансирования своей деятельности использует разные источники, начиная с традиционных источников, таких как банковские кредиты, коммерческие кредиты поставщиков, авансы, по мере необходимости — собственные средства, средства акционеров, бюджетное финансирование, а также финансирование посредством вексельных займов, облигационных займов, размещаемых непосредственно эмитентами или через механизм секъюритизации лизинговых активов и др.

На выбор источников финансирования влияют разнообразные факторы, среди которых отраслевая особенность хозяйственной деятельности компаний, происхождение компаний, уровень их прибыльности, степень концентрации акционерного капитала, риски, которые могут возникнуть при реализации лизингового проекта, обеспечение сделки, налоговая нагрузка, уровень государственной поддержки, конъюнктура финансового рынка, внешние экономические и политические факторы и др.

Рынок лизинговых услуг в значительной степени зависит от экономической ситуации в стране: сжимается в кризисные периоды и растет с улучшением экономической ситуации.

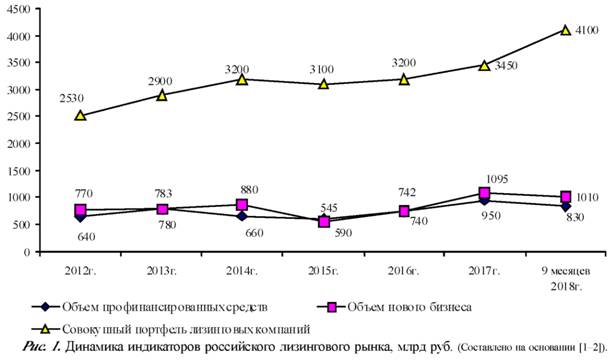

С ростом лизингового сегмента рынка в 2016-2018 гг. после спада в 2014-2015 гг., росли и объемы профинансированных средств (рис. 1).

Объем профинансированных средств в 2016-2017 гг. рос на 25,4 % и 28,4 % соответственно, по итогам девяти месяцев 2018 г. увеличился к алогичному периоду 2017г. на 30,7 %.

Банковская система — это наиболее развитый сегмент российского финансового рынка с понятным и отлаженным механизмом кредитования. Рост лизингового бизнеса напрямую зависит от ее стабильности, достаточности, доступности и низкой стоимости кредитных ресурсов.

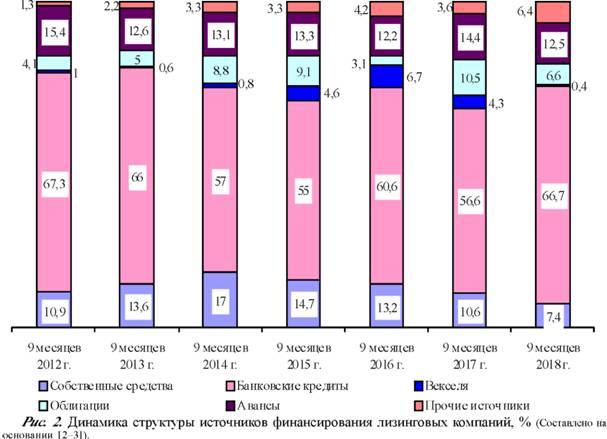

Заемный капитал, прежде всего банковские кредиты, для отечественных компаний остаются доминирующим источником финансирования. На долю банковских кредитов приходится 55 % и более от всех источников финансирования лизинговых компаний (рис. 2).

В период введения санкций банковская система столкнулась с ограничением доступа к иностранным заимствованиям, ростом ключевой ставки Банка России, достигавшей 17 %, ужесточением банковской политики управления кредитными рисками — все это привело к уменьшению доли банковского кредитования и сказалось на инвестиционной привлекательности лизинга. Уже начиная с 2016 г. объемы профинансированных средств начали расти за счет программ поддержки отраслей промышленности и реализации концепции импортозамещения, в том числе с участием механизма лизинга. Доля банковских кредитов в составе капитала лизинговых компаний также начала расти.

За аналогичный период 2017 г. доля банковского заимствования снизилась на 4 %, но значительно выросло финансирование за счет займов на финансовом рынке путем выпуска облигаций, по отношению к 2016 г. на 7,4 %, достигнув 10,5 %. По итогам трех кварталов 2018 г. доля банковского кредитования составила 66,7 %, увеличившись за год на 17,8 %.

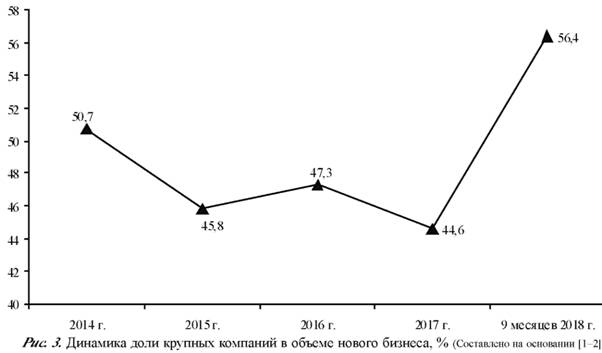

Такой тенденции способствовало улучшение макроэкономического состояния государства, снижение стоимости кредитных ресурсов. Росту доли банковского кредитования способствовало и увеличение концентрации лизингового бизнеса крупными игроками, которые имеют большую возможность привлекать внешнее финансирование по более выгодным условиям, особенно те лизинговые компании, которые входят в банковские группы или аффилированные с банками и имеют больше возможности получать заемные средства от материнских компаний (рис. 3).

Рост доли банковских кредитов в составе капитала лизинговых компаний по итогу трех кварталов 2018 г. сопровождался снижением доли облигационного заимствования. Доля облигаций на 01.10.2018 г. составила 6,6 %, уменьшившись за год на 3,9 %.

Внутренний рынок корпоративных облигаций в 2018г. показал негативную динамику. Снижение объемов первичного размещения корпоративных облигаций составило 47,2 % (без учета краткосрочных облигаций ВТБ и ВЭБ). Падение оборотов вторичного рынка корпоративного сегмента составило 37 % [4].

На российском рынке корпоративных облигаций привлекают финансирование в основном крупнейшие компании, преимущественно с государственным участием, а также банки и финансовые институты. Инвесторами, имеющими ликвидность для приобретения облигаций на российском рынке, могут выступать негосударственные пенсионные фонды, страховые компании, крупные холдинги. Лизинговым компаниям 2-го и 3-го эшелонов в 2018 г. было невыгодно размещать облигации, так как процентные ставки по банковским кредитам были ниже, чем стоимость заемных средств на рынке корпоративных облигаций.

Современные негативные тенденции в сфере внешних заимствований, обусловленных действием международных санкций, ограничивающих доступ большинства крупнейших российских компаний и банков на зарубежные рынки капитала, проблематичность найти длинное финансирование под лизинговые сделки, ограниченность отечественных инвесторов, имеющих достаточную ликвидность для выкупа облигаций — все это снижает привлекательность облигационного финансирования лизинговых компаний.

Тем не менее, такие факторы, как: снижение депозитных ставок, ужесточение требований к кредитованию небольших лизинговых компаний, налоговые льготы по купонному доходу делали в последние годы облигационное заимствование привлекательным для инвесторов.

Облигационное финансирование остается важной составляющей капитала лизинговых компаний. Оно имеет ряд преимуществ, таких как: получение без залогового значительного объема финансовых ресурсов на длительные сроки заимствования, скорость и самостоятельность принятия решений, в том числе и о параметрах лизинговой сделки, о выборе клиентов, при этом формируется позитивная публичная кредитная история компании. Однако участвовать в облигационных займах могут только крупные надежные компании, с достаточным собственным капиталом, способные оплатить высокие расходы по организации облигационных выпусков.

С прямыми облигационными займами может конкурировать еще один способ привлечения денежных средств лизинговыми компаниями — секьюритизация лизинговых активов. В этом случае облигации выпускает не сам лизингодатель, а аффилированная с ним иностранная компания специального назначения, которая выпускает облигации под залог приобретенных обязательств клиентов лизингодателя.

Секьюритизация позволяет создать ликвидность на рынке лизинга, увеличить объем свободных средств для среднесрочного финансирования, снизить стоимость финансирования за счет выхода на мировые финансовые рынки, повысить имидж компании в качестве международного заемщика, улучшить структуру баланса [5].

Механизм секъюритизации лизинговых активов является перспективным механизмом привлечения ресурсов, однако, недостаточно проработанная законодательная база, не большой опыт использования, большие расходы по организации сделок, международные санкции ограничивают развитие данного канала поступления финансовых ресурсов.

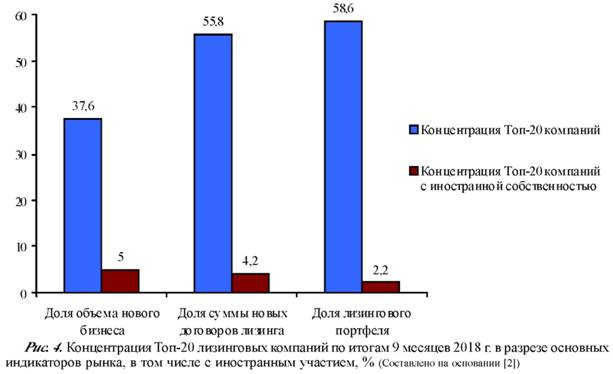

Международные санкции отрицательно влияют и на привлечение кредитов иностранных банков. Лизинговые компании с иностранным капиталом, в первую очередь банковские структуры, имеют больше возможностей привлекать более дешевые иностранные кредиты. Однако зарубежные источники финансирования подходят не для всех компаний, поскольку необходимо соответствовать предъявляемым иностранцами жестким требованиям — проводить внешний аудит, переходить на международную систему финансовой отчетности. Кроме того, возникают валютные риски из-за колебания курсов, которые необходимо хеджировать.

В силу небольшой доли компаний с иностранным капиталом, их влияние на основные показатели деятельности всей совокупности лизинговых компаний незначительно.

На рисунке 4 показана концентрация Топ-20 компаний и компаний с иностранным участием в разрезе основных показателей лизингового рынка.

Для финансирования своей деятельности лизинговые компании используют и вексельное финансирование. В данном случае вексель необходимо рассматривать как рыночный долговой инструмент. Выпуск краткосрочных векселей позволяет выстраивать краткосрочные и среднесрочные заимствования. Процедура их выпуска относительно проста, не требуется регистрация эмиссии и позволяет быстро получить необходимые средства. Посредником в выпуске, поиске клиентов часто выступает банк. Однако этот инструмент имеет высокую стоимость. Чем чаще лизингодатель выпускает векселя, тем дешевле ему обходятся заемные средства. Лизинговые компании выпускают один или серию векселей для оформления заемных отношений с самостоятельно найденными инвесторами, либо для размещения на открытом рынке среди институциональных инвесторов в рамках вексельной программы.

Векселя занимают не большую долю в структуре капитала лизинговых компаний. По итогам 9 месяцев 2018 г. вексельное финансирование занимало всего 0,4 % от суммы профинансированных средств, снизившись по отношению к 2017г. на 3,9 %, а по отношению к 2016 г. — на 6,3 %.

Векселя используются компаниями и для оформления коммерческого кредитования поставщиками. Коммерческий кредит используется, как правило, для продвижения на рынок уникальной продукции либо при первичном входе на рынок продаж. На практике вексельный механизм применяется достаточно часто для обслуживания интересов холдинговых структур. Большинство же поставщиков заменяют коммерческий кредит системой скидок и других поощрительных мер для лизингодателей.

Вторым по значимости традиционным, бесплатным и самым безрисковым источником финансирования в структуре капитала лизинговой компании являются авансы. Их доля по итогам трех кварталов составила 12,5 %, снизившись за год на 1,9 %. Снижению доли авансов в составе капитала лизинговых компаний может способствовать консолидации рынка крупными игроками, концентрация крупных сделок, которые редко сопровождаются авансами.

Лизинговые компании все меньше используют собственные средства в финансировании лизинговых сделок. В кризисный 2014 г. доля собственного капитала была наибольшей и составляла 17 %. В кризисные периоды, сокращаются возможности привлечения банковского кредитования и компания приходится больше рассчитывать на собственные средства, предоплаты поставщиков. По итогам трех кварталов 2018г. этот показатель составил всего 7 % — это наименьшее значение за весь анализируемый период. По сравнению с аналогичным периодом 2017г. его доля уменьшилась на 3,2 % по отношению к 2016 г. — на 5,8 %.

Росту собственных источников лизинговых компаний будет способствовать растущая концентрация лизингового рынка крупными государственными и банковскими компаниями, которые способны наращивать собственные средства, в том числе и за счет бюджетного финансирования, а также ужесточение требований к минимальному размеру капитала, вводимые для компаний, входящих в создаваемый регулятором реестр. Рост собственного капитала, введение международных стандартов бухгалтерского учета и отчетности повысит надежность и репутацию компаний и будет способствовать вовлечению большей доли компаний к заимствованиям на рынке облигаций.

Выводы

Растущий лизинговый бизнес нуждается в необходимых объемах диверсифицированных источников финансирования, поиск которых становится главной задачей российских лизинговых компаний. Объемы профинансированных средств лизинговых компаний за последние три года увеличились более чем 1,4 раза, в 2018 г. на треть по отношению к 2017 г.

Собственные источники составляют незначительную долю в составе капитала лизинговых компаний, и эта доля в последнее время снижается. Основные заемные средства компании привлекают на внутреннем рынке и это, прежде всего, банковские кредиты, авансы, облигации, в меньшей степени коммерческие кредиты и векселя. Проблемы во внешнем финансировании, связанные с международными санкциями, приводят к ограничению доступности заемных средств на международном рынке банковских займов, облигационных займов, использования механизмов секъюритизации лизинговых активов.

Доминирующим источником финансирования для российских компаний остается банковский кредит, доля которого в последнее время растет, в результате улучшения макроэкономического состояния, повышения доступности и снижения стоимости кредитных ресурсов, а также увеличения концентрации лизингового бизнеса крупными лизинговыми государственными и банковскими компаниями, имеющими большую доступность и меньшую стоимость банковского финансирования. Доля банковского финансирования по итогам трех кварталов 2018г. достигла почти 67 %.

Доля облигационного заимствования варьирует от 3 % до 10,5 % в анализируемом периоде. Облигационные займы наиболее активно привлекали компании в 2017 г. В 2018 г. внутренний рынок корпоративных облигаций показал негативную динамику и, как следствие, снижение доли облигаций в капитале лизинговых компаний почти на 4 %. В этом же периоде значительно снизилась доля вексельного финансирования. Проблематичность найти длинное финансирование под лизинговые сделки, недостаточность собственного капитала, высокие издержки по организации выпусков облигаций, ограниченность отечественных инвесторов, имеющих достаточную ликвидность для выкупа облигаций, делают облигационные займы доступными в основном крупнейшим компаниям, с надежной репутацией.

Стабильным к тому же бесплатным и безрисковым источником финансирования остаются полученные авансы, доля которых варьирует от 12 до 15 % в составе капитала компаний.

Дальнейшее развитие лизингового бизнеса во многом обусловлено макроэкономическими и внешнеполитическими факторами. Возможное усиление санкционного режима способно привести к дальнейшему уменьшению объемов внешнего заимствования, ухудшению условий и возможностей банковского кредитования на внутреннем рынке. Реформирование внутреннего рынка лизинга, приводящее к повышению капитализации лизинговых компаний, повышению их прозрачности и инвестиционной привлекательности за счет введения международных стандартов бухгалтерского учета и отчетности, будет способствовать росту собственных источников и росту облигационных заимствований на рынке капиталов. Дальнейшая концентрация рынка крупными государственными и банковскими компаниями будет способствовать росту собственных ресурсов, в том числе и за счет бюджетного финансирования. Развитие малых и средних лизинговых компаний, в том числе и при государственной поддержке за счет льготных кредитов, введения налоговых льгот будет способствовать увеличению коммерческого, вексельного финансирования.

Список литературы

1. Лизинг-2017: движение вверх [Электронный ресурс] // Банки. ру. — Режим доступа: www.banki.ru/news/daytheme/?id=10409270 (дата обращения: 22-26.04.2019).

2. Рынок лизинга по итогам 9 месяцев 2018 года: консолидация в действии [Электронный ресурс] // Эксперт РА. — Режим доступа: raexpert.ru/researches/leasing/9m2018/part1 (дата обращения: 22-26.04.2019).

3. Рынок лизинга по итогам 9 месяцев 2016 года [Электронный ресурс] // Эксперт РА. — Режим доступа: static1.banki.ru/ ugc/85/85/85/85/Rynok_lizinga_po_itogam_9_mes_cev_2016_goda.pdf (дата обращения: 22-26.04.2019).

4. Ермак А. Долговой рынок / А. Ермак, Ю. Гапон [Электронный ресурс] // Регион. РУ — Режим доступа: raexpert.ru/researches/leasing/9m2018/part1 (дата обращения: 22-26.04.2019).

5. Серова В.О. Секъюритизация лизинговых активов / В.О. Серова [Электронный ресурс]. — Режим доступа: wiseeconomist.ru/poleznoe/73797-sekyuritizaciya-lizingovyx-aktivov (дата обращения: 22-26.04.2019).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ